Lettera agli investitori

La fotografia annuale sui principali mercati, con commenti e considerazioni ma soprattutto SENZA previsioni per l'anno che verrà.

Siamo agli sgoccioli del 2019 e quindi alla chiusura della decade successiva alla grande crisi del 2008-09 che ha scioccato tanti investitori ma dato inaspettate opportunità negli anni a venire, mai anticipate dalle classiche previsioni ( Outlook per i più esperti ) che inondano social, siti di finanza e caselle di posta degli addetti ai lavori negli ultimi giorni di ogni anno.

Victor Hugo diceva: " L’avvenire è la porta, il passato ne è la chiave. " , quindi andiamo ad analizzare gli ultimi 12 mesi per comprendere l'oggi.

Qualcuno ad inizio 2018 avrebbe mai ipotizzato che sarebbe stato un anno "orribile" per tutti gli investitori mondiali?

Chi avrebbe pensato che un mantra finanziario come la diversificazione sarebbe venuto meno?

Tutto ciò che avresti o hai comperato ad inizio del 2018, a Dicembre dello stesso anno ti avrebbe presentato un saldo negativo.

Il grafico è impietoso nell'evidenziare la negatività del 2018 mostrando il risultato delle 4 principali asset in ogni costruzione di portafoglio :

- ? AZIONI GLOBALI - 4,51%

- ? OBBLIGAZIONI GLOBALI - 2,57%

- ? PETROLIO - 7,94%

- ? ORO - 5,04%.

E l’Italia non è stata da meno! Tanti risparmiatori sono scappati dagli investimenti che avevano sottoscritto, finendo per perdere ingenti somme di risparmi.

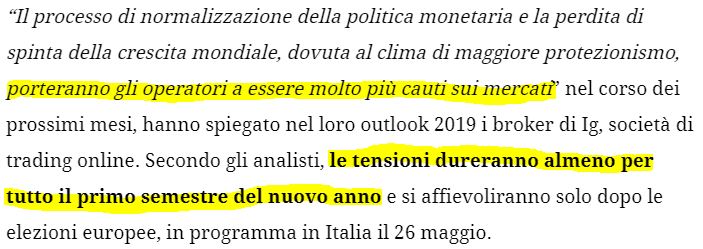

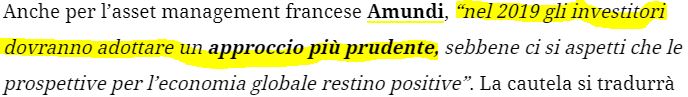

Cavalcando il sentiment negativo, e non poco vista la situazione, le “PREVISIONI”, per il prossimo 2019 invitavano alla calma altri al risk-off, ossia alla fuga.

A fine 2018, insomma, molti consigliavano di mettersi al riparo, rimanendo liquidi e aspettando la fine del ribasso per tornare ad investire.

Insomma, calma e pazienza aspettando il momento giusto... che NESSUNO CONOSCE!

Il mercato va dove vuole andare, ed è impietoso con gli investitori presuntuosi.

Il 2019 parte a razzo, si quieta per un pò e conclude l'anno con tutte le principali asset class a doppia cifra:

- ? AZIONI GLOBALI + 30,7 %

- ? OBBLIGAZIONI GLOBALI + 10,2%

- ? COMMODITY 10,6%

- ? ORO + 18,7 %.

Tutto nel tempo torna alla media, ed ecco che a differenza del 2018, il 2019 è stato l’anno in cui TUTTO è andato molto bene.

Al contrario dell'anno passato, qualunque cosa tu, investitore, avresti o hai comperato ad inizio anno, oggi è positiva e con rendimenti a doppia cifra.

E tu, che stai leggendo, a che punto sono i tuoi investimenti? Hai giovato di questo spumeggiante 2019?

In questi giorni, tra i vari dati che ho letto, sono rimasto colpito da quanta nuova liquidità è stata aggiunta a quella già depositata sui conti correnti e mi sono chiesto:

Quanti hanno guadagnato tanto dall’andamento meraviglioso dei mercati finanziari nel corso di questo 2019?

E quanti hanno realizzato una perdita per gli andamenti “orribili” del 2018 perdendo invece i rendimenti del 2019?

Vedendo la liquidità che affolla i conti correnti a livello globale mi viene pensato che siano tanti, troppi, gli investitori fuggiti ed in perdita nel 2018 ed invece pochi quelli " goduriosi " a fine anno.

Inseguire previsioni, farsi trasportare da sensazioni ed emozioni porta sempre ad una grande certezza negli investimenti: la perdita costante.

Il 2019 diventa così "l'anno dei rimpianti" per chi non era ed è sul mercato con un solido modello di pianificazione finanziaria basata sulle proprie esigenze finanziarie.

Per te che 2019 è stato?

Tutti dobbiamo diventare investitori evoluti, siamo costretti dai tempi a diventarlo basando i nostri progetti di vita su solide fondamenta che vanno dalla scelta di banche sicure, alla pianificazione dei nostri progetti, senza però farsi distrarre dalle accidentalità come la Guerra dei Dazi, la Brexit o il fallimento della Banca Popolare di Bari.

Il mercato, poi, farà il resto restituendoci i rendimenti "meritati".

Buona fine e Buon Principio Investitori,

MG Financial Advisor.

Quanto perdi non conoscendo?

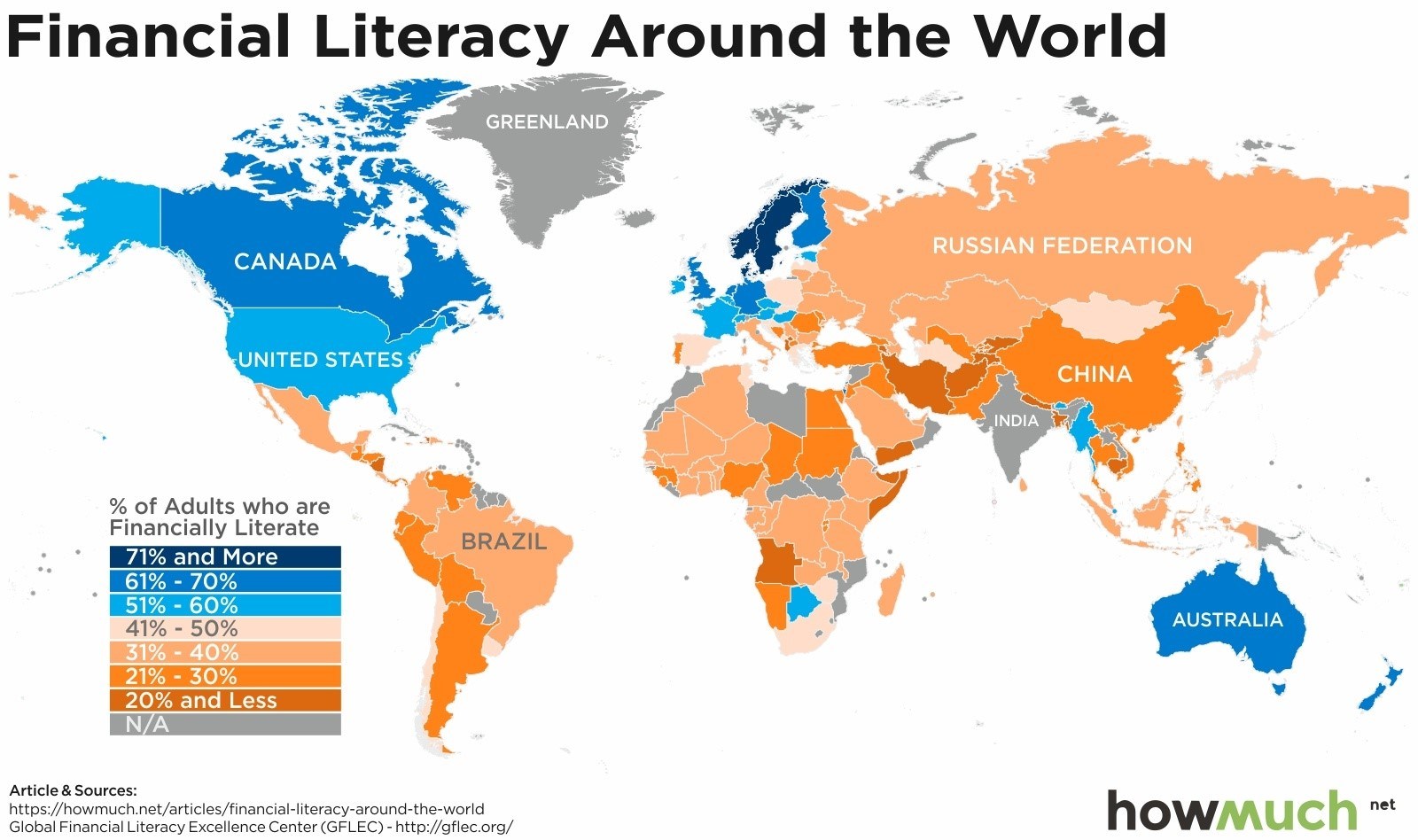

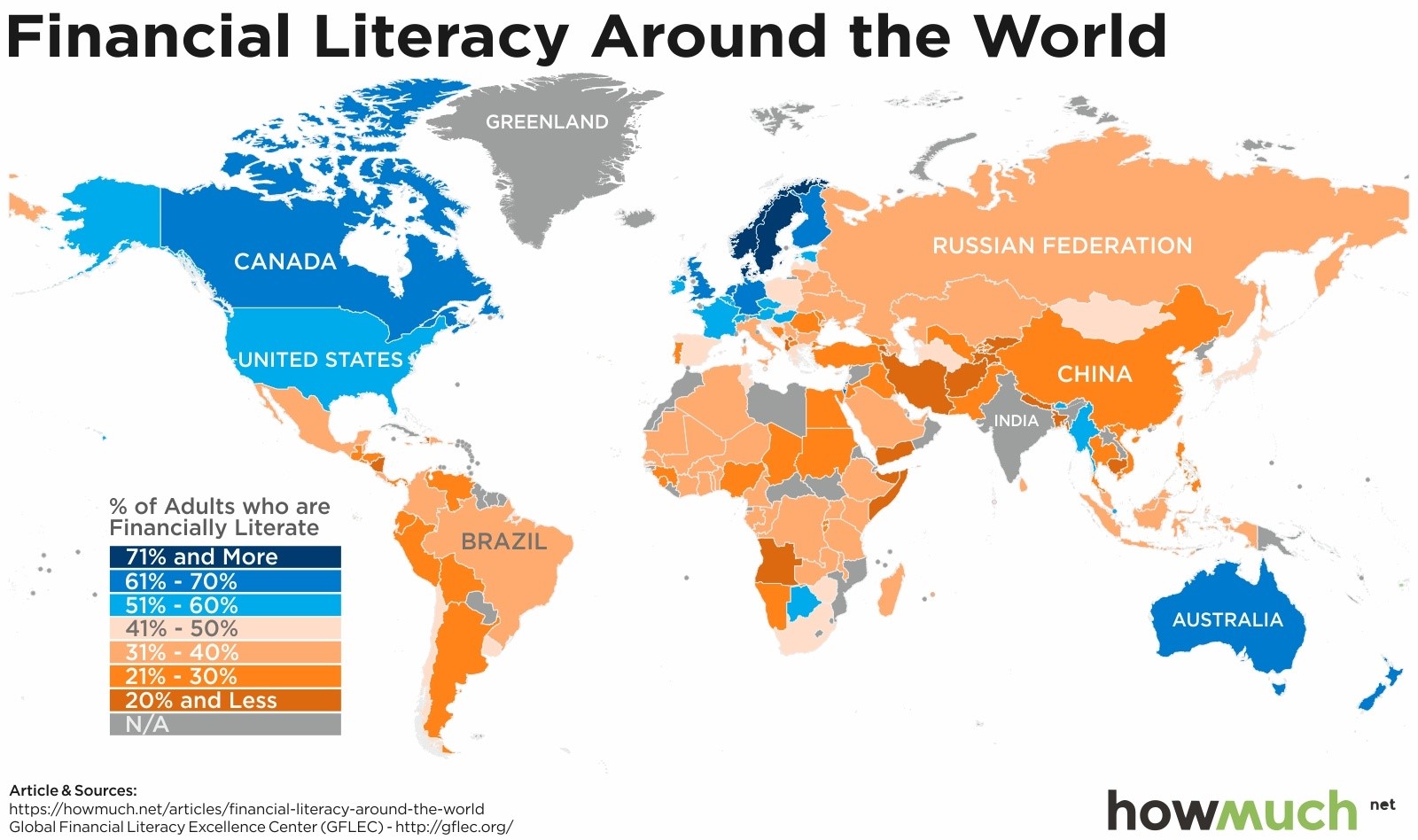

L'educazione finanziaria ormai è imprescindibile per ognuno. Delle recenti ricerche lo dimostrano ma ancor più evidenziano come il livello di educazione finanziaria delle famiglie italiane è il più basso tra le economie avanzate.

Tra varie statistiche risulta che il 37% degli adulti in Italia è in grado di comprendere i 3 concetti finanziari di base (interesse, inflazione, diversificazione). Siamo di un punto percentuale sotto a paesi come Kenya e Cameroon .

Il non sapere si riflette poi nelle scelte finanziarie. Infatti, ben il 60% della ricchezza degli italiani è concentra in attività immobiliari. Un bene tangibile che "la pancia" ci permette di valutare in maniera più semplice ed immediata senza uso di formule e conteggi, "riesco a toccarlo con le mani = non può perdere valore o sparire come un investimento finanziario".

Al contrario, invece, gli investitori americani detengono una quota di ricchezza pari al 69% in attività finanziarie.

L'immobiliare va bene per diversificare il patrimonio personale a patto che non se ne abusi

L'educazione finanziaria paga con maggiori rendimenti

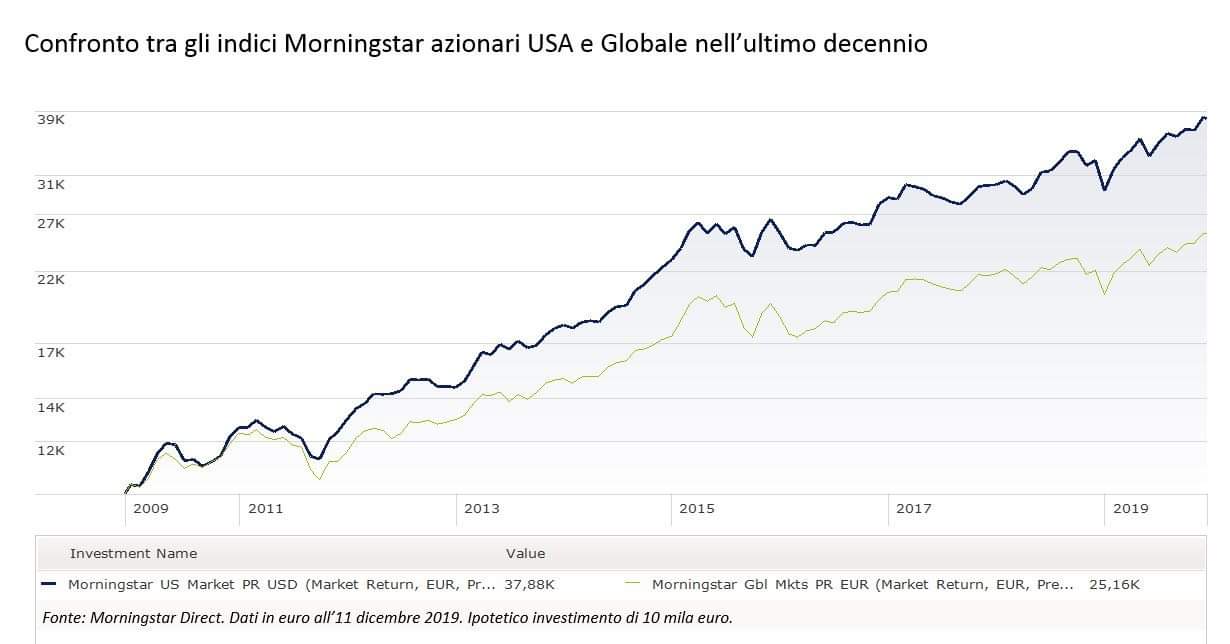

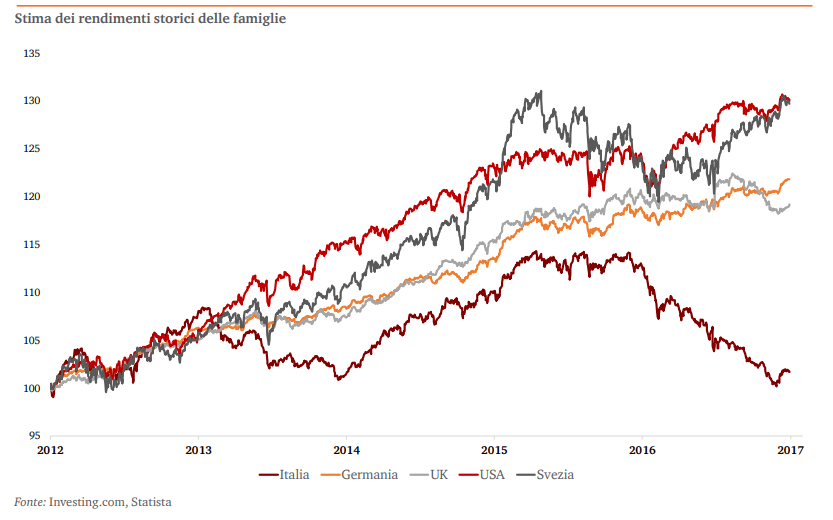

Pwc si è occupata di confermare quanto scritto fino ad ora analizzando i rendimenti generati da un investimento di 100.000 dal 1° gennaio 2012 in Italia, Germania, Gran Bretagna, Stati Uniti e Svezia.

L’analisi produce un indice che tiene conto delle principali asset class ponderandole per ogni paese.

Il grafico è eclatante! Tra il 2012 e il 2017, il rendimento generato da un investimento di 100mila euro è molto più basso in Italia rispetto al resto degli paesi.

Insomma l'italiano ancorato al mattone si è perso il miglior decennio finanziario per aumentare il proprio patrimonio

Ma ATTENZIONE! non basta solo fare investimenti finanziari per avere rendimenti superiori.

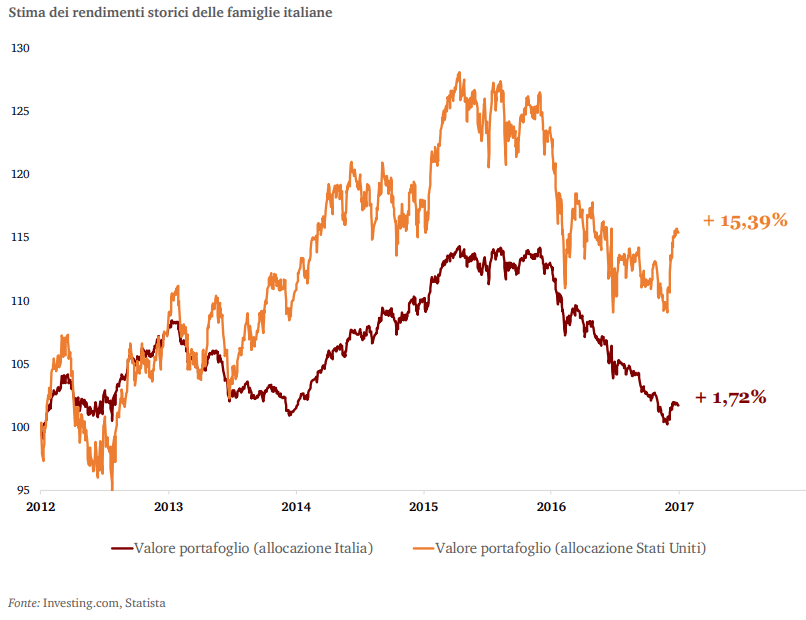

Uno dei principali errori che trovo nei portafoglio degli investitori è la presenza di titoli ed obbligazioni italiane, anche per la totalità delle attività finanziarie. Questo errore è comunemente chiamato HOME BIAS.

Ecco che l'educazione finanziaria assente o scarsa incide nei rendimenti in maniera negativa nuovamente. Infatti, l'assenza di DIVERSIFICAZIONE adeguata nei portafogli finanziari, sempre per Pwc , ha portato ad un rendimento del 2% dal 2012 contro quello del 15% di un investitore statunitense.

In conclusione, maggiore è il livello di conoscenza in materia finanziaria e migliore sarà la redditività del patrimonio.

Il paradosso dei tassi negativi

Tra “bazooka” del Quantitative Easing (QE) e Long Term refinancing operation (LTRO) fatti dalla BCE ed una politica monetaria mondiale immersa ormai nella fossa, sempre più profonda, dei tassi di deposito negativi applicati alle banche può succedere che i correntisti si ritrovino a dover pagare una commissione per la liquidità in conto. Ma anche di prendere un mutuo oggi e restituire di meno a scadenza.

In Danimarca stanno infatti progettando mutui per l'acquisto di abitazioni a tasso NEGATIVO.

Oggi è questo il contesto finanziario e prima ce se ne rende conto e meglio si può affrontarlo.

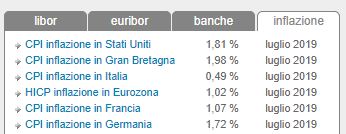

C'è anche di più! Oggi prestare denaro ad uno stato "sicuro" fino a 30 anni significa ricevere a scadenza meno denaro. A pochi giorni dal lancio del Bund trentennale a rendimento negativo la situazione globale ci dice che per i titoli di stato delle Nazioni più virtuose non ci sono rendimenti fino a 10 anni considerando anche l'effetto dell'inflazione.

Può sembrare assurdo agli occhi di un risparmiatore lo so, ma questo è il presente.

Fantasticando, ma neanche troppo, si può pensare che riuscendo ad ottenere un prestito a tassi negativi e lasciando semplicemente i soldi sul conto corrente al tasso dello 0%, mi ritrovo alla fine con più soldi di prima (non considerando qui i costi di gestione del conto corrente).

Non è così pero, bisogna sempre fare i conti con l'inflazione. Tralasciando il target del 2% dell'eurozona, ipotizzando una livello più reale dell'1% comunque ci si impoverirebbe nel tempo.

Come tutelarsi quindi?

Abbiamo visto il contesto attuale, abbiamo preso coscienza della realtà ora vediamo come far vivere nel "presente" il vostro patrimonio con alcuni semplici consigli:

- La giusta liquidità in conto: rimanere liquidi significa perdere potere di acquisto come abbiamo visto. Quindi il giusto per le esigenze reali.

- Sempre più lungo periodo: più tempo per più rischio e soluzioni conseguentemente più redditizie, ma senza dimenticare i dictat della diversificazione e monitoraggio.

- Finanziarsi se utile: indebitarsi troppo è errato ma se chiedo un prestito per una buona ragione ed a condizioni favorevoli è giusto farlo per migliorare la propria condizione di vita.

- Farsi amica la volatilità dei mercati: l'azionario se nel breve per la volatilità che lo caratterizza diventa una "scommessa" , nel medio-lungo termine diventa un potente motore di rendimento con il giusto approccio.

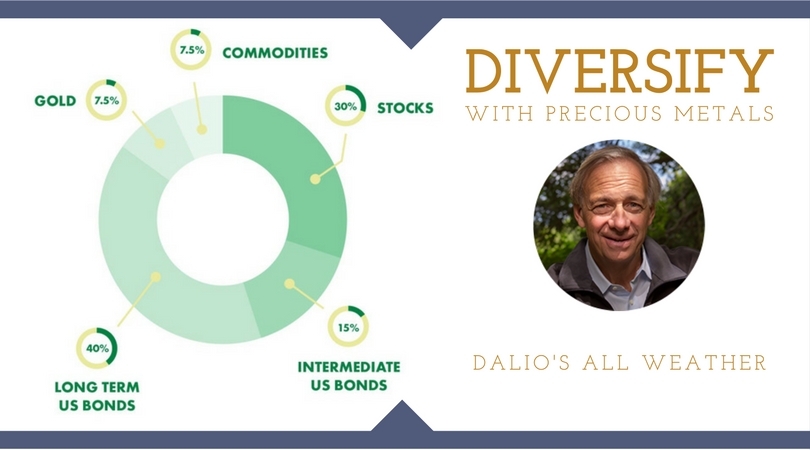

Il Portafoglio All season di Ray Dalio

Ieri commentando l'ennesima riprova che è impossibile anticipare oggi i mercati, col il Nasdaq che apre con un +2,20% e Dow Jones 1,80% , ho scritto in maniera provocatoria del portafoglio all season come la cura per ogni stagione del mercato. Ma quanti lo conoscono?

Il portafoglio All season di Ray Dalio è stato reso celebre da Tony Robbins nel suo libro Money master the game.

Le caratteristiche con cui è stato creato nel 1984 gli hanno permesso di produrre ad oggi un rendimento netto annuo del 9.72% con un drawdown massimo del -3.93% (nel 2008, quanto tutto andava a rotoli e i portafogli d’investimento registravano perdite per il 35-40%).

Incredibile vero?

Lo è di più se tale risultato è stato ottenuto con un drawdown così basso.

Il procedimento che ha portato alla elaborazione di questo portafoglio parte da 3 noti presupposti:

- non fare market timing

- non fare previsioni su cosa succederà al mercato

- risk parity

L'ultimo punto in particolare è motivo di grossa riflessione per Dalio che, puntando al controllo del rischio, ragiona sull'ottica che se le azioni sono 3 volte più rischiose delle obbligazioni in un ptf 50/50, il rischio di portafoglio è spiegato dal 95% dalle azioni e dal 5% dalle obbligazioni (insomma non proprio equilibrato).

Ma perchè si chiama portafoglio All season (tutte le stagioni)?

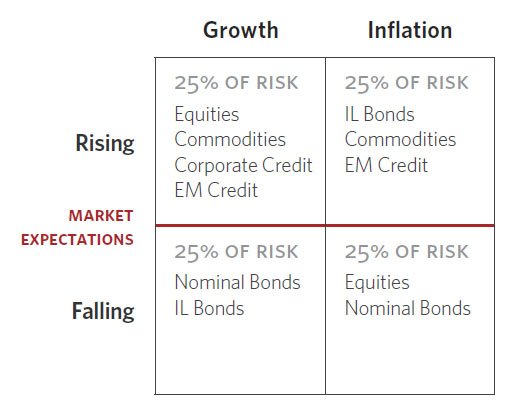

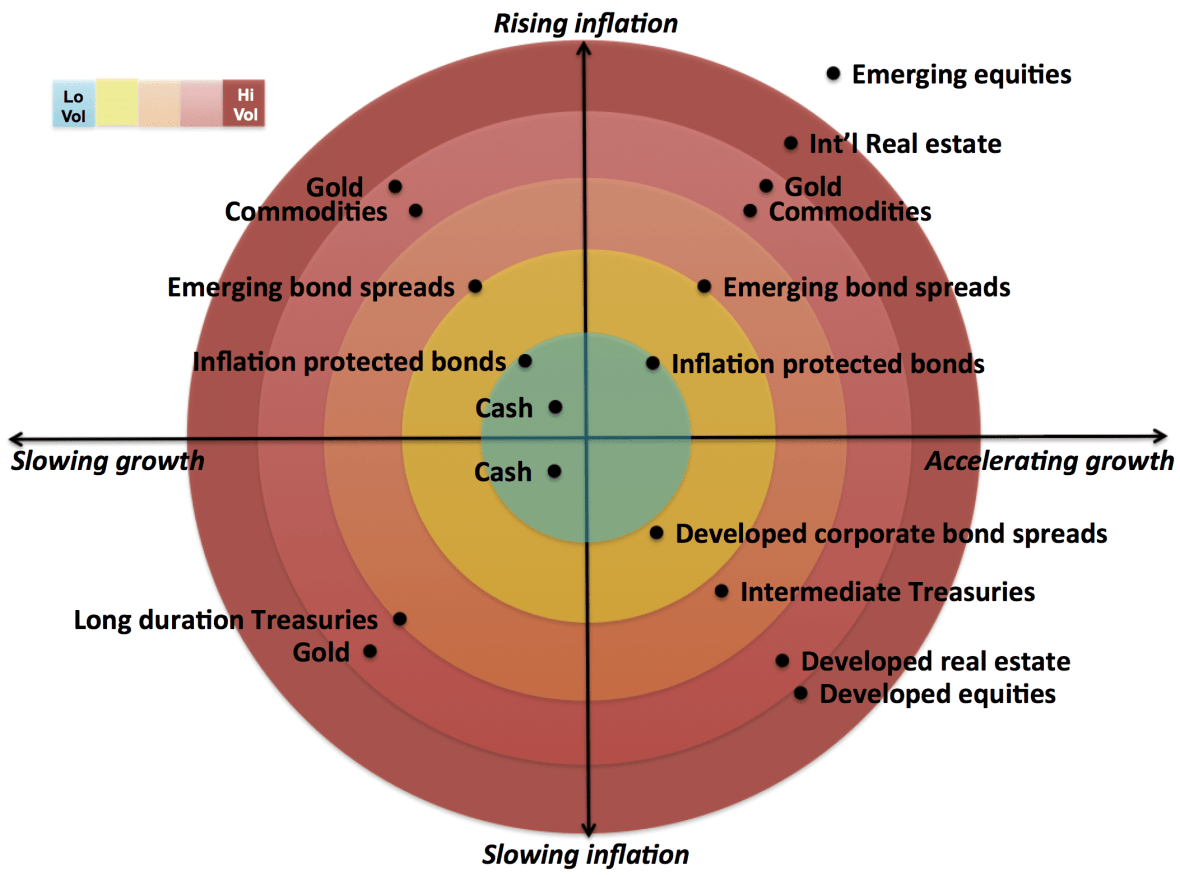

Per Dalio esistono 4 possibili situazioni o stagioni economiche, che condizionano gli investimenti (i prezzi dei vari asset). Solo che al contrario di quanto avviene in natura, non c’è un ordine prestabilito in cui le stagioni si alternano. Queste sono:

- inflazione

- deflazione

- aumento della crescita economica

- rallentamento della crescita economica

Nelle 4 stagioni di Dalio così si muove il prezzo dei beni:

- inflazione superiore alle attese (prezzi in crescita)

- inflazione inferiore alle attese ( o deflazione)

- crescita economica superiore alle attese

- crescita economica inferiore alle attese

Nel quadrante elaborato, Ray mette la stessa % di rischio in ogni quadrante. Facendo così, il portafoglio, non è esposto pericolosamente in nessuna condizione particolare.

Partendo dal presupposto che nelle 4 situazioni ci sono asset che lavorano meglio rispetto ad altre, il quadrante risulta così elaborato:

“oggi possiamo strutturare un portafoglio che si comporterà bene nel 2022, anche se non possiamo assolutamente sapere come sarà il mondo nel 2022”.

Il metodo per eliminare emotività, market timing e disparità di prezzi nel breve periodo, questo è lo scopo di Ray Dalio.

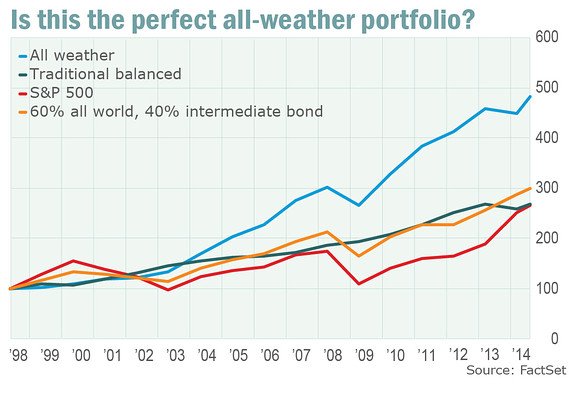

Ma i risultati del portafoglio All season?

Immagina ci fossimo conosciuti nel 1998 decidendo insieme di investire €100.000 nel modello di Dalio.

Nel 2014 avresti avuto € 500.000, questo ci dice il grafico sopra!

Ma il bello non è tanto il risultato quanto il percorso fatto dall'investimento negli anni.

Con questo portafoglio avresti guadagnato nel 86% del tempo. Ciò significa solo 2 anni negativi. Addirittura nel 2002 mentre lo S&p perdeva il 22% circa, te guadagnavi il 7,8%. Questo è il potere della decorrelazione!

| anno | S&P | All season |

| 2001 | -11,89% | -1,91% |

| 2002 | -22,10% | 7,87% |

| 2008 | -37% | -3,93% |

ECCEZIONALE VERO?

Conoscere per saper scegliere

Hai un gruzzoletto da investire ma non sai cosa fare? Vediamo insieme se per te è più utile una polizza di risparmio oppure un investimento finanziario puro capendone il perchè

Prima di addentrarci nelle spiegazioni va precisato che si tratta sempre di investimenti finanziari. Nel caso della polizza vita, l’investimento viene veicolato attraverso un contratto assicurativo. Con l’investimento finanziario puro, invece, la gestione del patrimonio è legata soltanto agli strumenti finanziari scelti, fondi, etf, azioni, obbligazioni, certificati ecc.

Investire è un processo, e come tale va seguito in ogni suo passaggio in maniera sequenziale. Non si parte mai, quindi, dalla soluzione ma dalla esigenza da dover colmare. Per tale motivo ho elaborato alcune domande a cui dovresti rispondere per iniziare ad orientarti:

- Quale è l’esigenza da soddisfare e l’obiettivo da raggiungere?

- Tu, Investitore, sei un lavoratore dipendente, un libero professionista, o un imprenditore?

- Hai fatto un’attenta analisi del tuo patrimonio globale?

- Sei organizzato per affrontare eventuali imprevisti se stipuli un contratto con penali di riscatto?

Obiettivi ed esigenze di investimento

Non ci sono strumenti finanziari migliori o peggiori in assoluto, ma ci sono soluzioni adatte o non adatte a determinate tue esigenze. La risposta sicuramente non la troverai facendo la classica ricerca on line, anzi ti ritroverai con più dubbi. Troverai forum dove si scrive peste e corna delle polizze vita , e gruppi o pagine di delusi dagli investimenti finanziari puri.

Internet, così come non è il medico sempre a disposizione per ogni malanno, allo stesso modo non è l'indovino che colmerà ogni tuo dubbio sugli investimenti, anzi.

Ogni investitore è unico per esperienza, esigenze, maturità e controllo dell'emotività. Ecco perchè nessuna web-accozzaglia di esperienze finanziarie potrà darti la risposta ai TUOI dubbi di investimento.

Affidati ad un professionista per cose così importanti!

Investire è un processo, lo ripeto, ed è per questo che come primo step devi mettere a fuoco perché vuoi investire.

Una certezza la devi avere da subito: questo patrimonio non ti deve servire nel breve termine, altrimenti abbandona subito l’idea. Faresti solo del male al tuo patrimonio.

Fissato questo aspetto è importante capire:

- per chi o cosa investi

- quale è l’obiettivo da raggiungere

- quale è l’orizzonte temporale

- investi solo per far crescere il tuo patrimonio

- ci sono persone da tutelare ed altri rischi o aspetti da considerare

Infine è importantissimo capire se, in caso di imprevisti, dovresti poter aver bisogno prima di questo patrimonio che stai per investire.

Abbiamo visto come si articola OGNI processo iniziale di pianificazione finanziaria necessario ad ogni investitore per avere un giusto focus per una consecutiva scelta consapevole di investimento.

Ma quindi polizze vita o investimento finanziario puro?

Dipende, ma ci sono alcune situazioni che determinano la presa o meno in considerazione della soluzione assicurativa.

Lavoro e rischio di aggressione del risparmio

C’è una bella differenza tra fare il lavoratore dipendente o il libero professionista/imprenditore. Il primo è poco esposto a problemi di aggressione del patrimonio da parte di creditori, i secondi quasi ci convivono con cause e diatribe legali. In ogni caso, chi ha o percepisce il rischio che il proprio risparmio possa essergli sottratto da qualche disputa deve orientare la propria scelta verso le polizze vita.

Nei limiti di legge, il risparmio nelle polizze vita è impignorabile ed insequestrabile.

Per chi percepisce questo aspetto come molto importante, vale la pena pagare di più per gestire il proprio patrimonio dentro il contratto assicurativo.

Patrimonio e pressione fiscale

Molti non hanno mai fatto una foto del loro patrimonio globale. 500.000€ in case, 50.000€ sui cc. E’ un esempio ma abbastanza tipico dell’Italiano medio. Sembra avere pochissimo ma, considerato il patrimonio immobiliare è un ricco. E magari ha già comprato la casa anche ai propri figli. In una situazione del genere è bene fare attenzione alla pressione fiscale in fase successoria, alla facilità di accesso al patrimonio caso morte. Questa è un’altra ragione per preferire le polizze vita.

Chi paga tante tasse dovrebbe anche considerare lo strumento più efficace per ridurre la pressione fiscale, il fondo pensione. Si tratta di un contratto particolare che somma ai vantaggi della forma assicurativa quelli della deducibilità dal reddito da lavoro.

Hai paura dei mercati finanziari e di "perdere"? Non hai alternative, devi sottoscrivere una polizza vita.

MA ATTENZIONE!!!

La compagnia assicurativa ti deve garantire di non perdere riducendo al minimo i vari rischi di un investimento e mettendo sul piatto un sottostante efficiente visto che i costi di assicurazione sono sempre più elevati di un investimento finanziario puro.

Insomma, il gioco deve valere la candela.

Ma allora? Polizze vita per tutti?. Assolutamente no.

Chi cerca la rivalutazione del capitale e non ha particolari esigenze, come quelle sopra elencate, deve evitare di stipulare contratti assicurativi. L’investimento finanziario puro, soprattutto per chi cerca la rivalutazione, permette di eliminare vincoli e penali di riscatto, ha costi ridotti e lascia la libertà di liquidare tutto e subito in casi estremi.

Nel caso di coloro che hanno solo polizze per i loro risparmi ( e vi dovreste chiedere il perchè dopo aver letto questo articolo), un bel portafoglio finanziario è un ottimo modo di diversificare tra le soluzioni finanziarie già avviate.

Le basi del mercato azionario

Fin dalla sua istituzione, il mercato azionario è stato una delle fonti più potenti e coerenti di creazione di ricchezza disponibili.

Sebbene le azioni vedano una maggiore volatilità rispetto ad altre attività, tra il 1925 e il 2014 hanno anche registrato un rendimento reale del 6,7% annuo, rispetto a solo il 2,7% per le obbligazioni e lo 0,5% per i contanti.

E per lunghi periodi di tempo, lo straordinario potere di capitalizzazione, può trasformare questo differenziale in una macchina di generazione di ricchezza.

Ma cos'è un mercato azionario?

Non si può negare l'incomparabile capacità del mercato azionario di creare ricchezza, ma ciò non significa che sia sempre una proposizione facile ai nuovi arrivati nel mondo degli investimenti.

Per la maggior parte delle persone, la stessa menzione del mercato azionario evoca in mente immagini di gente in giacca e cravatta che urla "Compra!" O "Vendi!".

Il video di oggi ci viene fornito da TED-Ed e fornisce da una presentazione illuminante per i potenziali nuovi investitori mettendo in evidenza le basi del mercato azionario, nonché il modo in cui funziona.

Comprendendo lo scopo originale del mercato azionario e anche la sua storia, possiamo capire meglio come il mercato moderno si applica alla creazione di ricchezza.

In poche parole, offre agli investitori e alle aziende la possibilità di condividere il profitto (e rischi) di nuove opportunità, come provare a inventare una nuova cura per il cancro, scoprire depositi di risorse naturali, interrompere vecchi modelli di business o innovare tecnologie avanzate.

Il mercato azionario ha permesso alle aziende che vanno da Amazon a Starbucks di avere successo, e agli investitori di condividere quel successo.

Alcune Nozioni sul mercato azionario

Vediamo alcune domande chiave affrontate nel video:

- Come si presenta un'azienda sul mercato?

Una società deve avere un'offerta pubblica iniziale (IPO). Questo è tradizionalmente fatto attraverso grandi banche d'investimento che aiutano a consigliare le aziende sul valore potenziale della loro azienda e sul mercato delle loro azioni. Più di recente, aziende come Slack e Spotify hanno IPO utilizzando un percorso meno tradizionale.

- In che modo andare in pubblico aiuta a far crescere un'azienda?

Nello scenario giusto, la quotazione in borsa dà a una società l'accesso a più capitale. Con più soldi, l'azienda può investire in nuovi prodotti e mercati.

- In che modo un prezzo delle azioni è determinato dal mercato?

Consentendo a milioni di persone di acquistare e vendere azioni della società utilizzando lo stesso insieme di informazioni, crea trasparenza e liquidità. Nel tempo, questo spingere e tirare crea un prezzo "equo" per lo stock.

- Cos'altro influenza i prezzi delle azioni?

I prezzi delle azioni non sono influenzati solo da ciò che fa un'azienda, ma sono anche influenzati da fattori esterni come regolamenti governativi, forze di mercato, concorrenza e cambiamenti tecnologici. Anche il sentimento degli investitori ha un ruolo.

- Perché investire a lungo termine?

Poiché il rumore ( informazioni ) a breve termine nel mercato può essere difficile da prevedere, la maggior parte dei professionisti promuove metodi di investimento a lungo termine e affidabili.

Alcuni esempi di questi metodi comprendono fondi indicizzati a basso costo, fondi comuni di investimento o semplicemente la creazione di un portafoglio diversificato di azioni, obbligazioni e altri investimenti a lungo termine.

Italiani ed immobili ieri ed oggi

Circa tre italiani su quattro abitano in una casa di proprietà, e ci sono altri nove milioni di “seconde case” tra abitazioni di vacanza, immobili in affitto o sfitti. Che l’Italia ami il mattone alla follia è un dato di fatto, soprattutto se confrontiamo la percentuale di proprietari italiani con il resto d'Europa.

La casa, prima o seconda che sia, viene tuttora considerata un ottimo investimento.Ma lo è realmente?

No, dagli anni 90 circa.

Da quando l'inflazione è scesa al di sotto del 5% l'immobiliare rende stabilmente meno dei titoli di stato ed azioni.

Ma andiamo in tempi più vicini a noi al post 2008.

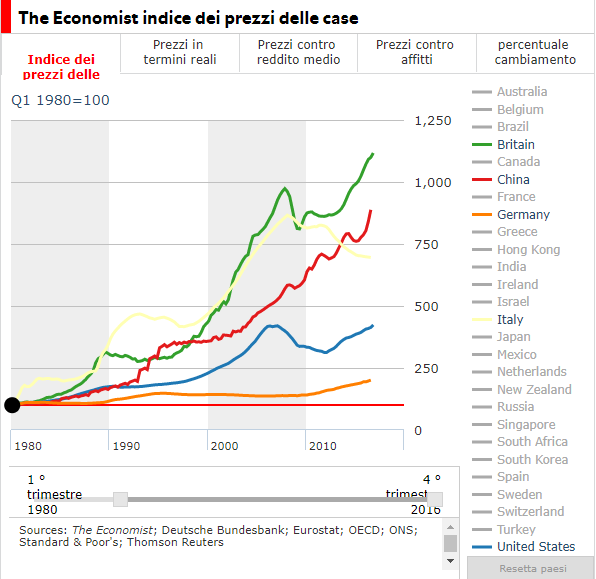

Il grafico fornito dal tool in didascalia è illuminante: l'unico mercato in discesa dal 2008 è quello italiano ( in giallo).

Tradotto,aver comprare un immobile pensando di trarne profitti negli ultimi 10 anni è stato il più grosso abbaglio che un investitore possa aver preso.

Ma attenzione, parliamo di investimenti non di esigenze di abitazione ed anche qua proviamo a trovare la risposta al dubbio che tanti hanno oggi giorno: meglio acquistare casa o andare in affitto?

Ti sei sistemato, hai un lavoro stabile e stai valutando la cosa. Cerchiamo di fare insieme alcune considerazioni vedendo PRO e CONTRO.

PRO per Affittare casa

- Maggiore disponibilità economica immediata

- Possibilità d’investire i soldi in altre attività

- Scegliere di trasferirsi in diverse località

- Poter mettere una somma maggiore da parte

- Scegliere la casa in base alle proprie disponibilità economiche

PRO per Acquistare Casa

- Investimento duraturo nel tempo

- Stabilità abitativa e familiare

- Poter fare i lavori che si desiderano

- Avere una proprietà da poter lasciare in eredità

- Non perdere i soldi di tanti anni in fitto

Ora vediamo i CONTRO…

Perché non andare in affitto?

- Su lungo periodo si rischia di perdere soldi senza ottenere nulla in cambio

- Si potrebbe essere sfrattati e dover cambiare casa

- Si rischiano incomprensioni con il proprietario di casa (in alcuni casi anche arrivare a beghe legali)

- Si ha poca libertà decisionale sull’assetto della casa o dei mobili

Perché il mutuo non conviene?

- Ci si preclude la possibilità di futuri investimenti

- Ci si sente obbligati a restare nel posto in cui si è comprata casa

- La vendita successiva della casa potrebbe portare ad una perdita economica

- I costi del mutuo sono superiori rispetto a quelli dell’affitto

Quindi Affittare o acquistare?

Conosci tutti i pro e i contro dell’acquistare o affittare casa, ora poni la tua scelta finale in base ad alcuni parametri imprescindibili:

- la tua disponibilità economica

- la tua solidità finanziaria e creditizia

- i tuoi progetti futuri

Come avrai compreso, la scelta tra acquistare o affittare non si può basare solo su un calcolo economico, ma si deve basare anche sulle tue esigenze.

Se non hai disponibilità economica, o comunque non puoi accedere ad un mutuo per svariati motivi, non potrai che scegliere di affittare una casa.

Se invece hai una solida posizione bancaria e lavorativa e puoi richiedere semplicemente un mutuo per la prima casa, devi considerare comunque prima due aspetti importanti:

- l’importo del mutuo non deve superare il 35% del tuo stipendio

- devi avere la minima certezza che non dovrai eseguire trasferimenti improvvisi

Infine, dopo aver vagliato la scelta tra l’acquisto e l’affitto, in base alla tua disponibilità economica, è bene pensare ai tuoi progetti anche perché sulla scelta pesano fattori affettivi e di status socio-economico difficilmente misurabili da altri se non da te.

Trump vs Fed: tagli ai tassi

L’ultimo attacco di Donald Trump alla Banca centrale americana (FED) questa volta non è arrivato dall'amato social Twitter, ma attraverso un’intervista televisiva rilasciata al network CNBC.:

«La FED ci ha messo in una posizione di svantaggio nei confronti della Cina che ha potuto svalutare la sua moneta, noi non lo possiamo fare».

Questo il riassunto delle accuse del presidente americano.

La guerra di Trump contro la FED viene da lontano e nelle parole di Trump sembra quasi che il vero nemico dell’America verso la ripresa sia proprio la Banca centrale americana, che pesa più della Cina.

Per Trump l'errore principale della Fed è stato l'aumento graduale dei tassi – dal dicembre 2015 ci sono stati nove rialzi, di cui quattro solo nel 2018 – predisponendo i piani di rientro dal Quantitative easing (QE) per normalizzare la politica monetaria e tenersi a disposizione armi per combattere eventuali crisi future.

Insomma secondo il presidente americano si è pensato troppo al futuro senza lasciare i rubinetti monetari aperti nel presente e le ultime vicende sembrano dargli ragione.

Lo stesso Jerome Powell alla guida della FED sembra voler cambiare direzione perché la crescita americana non decolla proprio a causa della guerra commerciale con la Cina.

Forse è arrivato il momento di tagliare i tassi,cambiando di nuovo rotta e vedendo tutte le parti a stelle e strisce concordi sulla linea.

Perché adesso la FED vuole tagliare?

Analizzando gli ultimi 12 mesi potremmo trovare 2 fattori principali che hanno convinto Powell ai tagli:

- Oltre la guerra commerciale contro la Cina che ha portato ad aumentare i dazi verso il Paese e a colpire Huawei, dal 10 giugno sono attivi anche i dazi su tutti i prodotti made in Messico che colpiscono consumatori e grandi gruppi americani che hanno delocalizzato la produzione nel Paese.

- Le previsioni di crescita dell’economia americana, nella seconda metà del 2019 ,sono di un rallentamento fino al 2%. Si riaffaccia lo spettro del rischio di una recessione alla vigilia del lungo anno che porterà alle elezioni del presidente americano.

E questo a Trump non piace.

“America first” è il motto che ha guidato l'America negli ultimi anni e di sicuro sarà fatto di tutto per mantenerlo, anche un passo indietro.

Come r...

Hai mai provato a scrivere su Google "Come r..."? il primo risultato sarà come risparmiare. Tanti lo chiedono anche a me quindi ho pensato di radunare alcune idee in questo articolo.

"Partendo dalle mie entrate, come fare per risparmiare di più?"

Nel web troviamo le più fantasiose soluzioni al problema peccato che, molto spesso, applicato il metodo e passato il momento WOW, cada tutto nel dimenticatoio insieme alla giusta idea di voler risparmiare di più e meglio.

E se ti dico che è molto più facile trovare risposta? Di trucchi e metodi ne trovi tanti su internet ma ce ne è uno semplicissimo e che nel lungo termine ti permetterà di ottenere risultati con un minimo sforzo: il monitoraggio periodico delle nostre finanze!

Perché iniziare a monitorare?

Il primo passo per fissare un obiettivo è individuare dove si può migliorare, e come farlo se non si conoscono le proprio entrate ed uscite periodiche?

In America tante banche offrono ai propri correntisti delle soluzioni create per la rielaborazione dei dati del correntista, in Italia FinecoBank mette a disposizione un tool dedicato per il bilancio familiare chiamato MoneyMap.

La finalità di questi sistemi non è solo monitorare ma dare una chiara e fruibile rielaborazione dei propri dati per passare ad una pianificazione di risparmio attraverso l'impostazione di budget di spesa.

La tecnologia ti viene incontro permettendoti con semplicità di:

- Fare una fotografia delle tue entrate, senza questi numeri non è possibile pensare di iniziare un piano di risparmio;

- Decidere, a fronte delle tue spese fisse e variabili, quale quota disponibile per il risparmio ti rimane

- Impostare una pianificazione, impostando dei budget automatici per aiutarti a mettere da parte soldi senza alcuno sforzo;

- Infine, monitorare costantemente il tutto.

Hai organizzato il tutto, ma senza l'osservazione costante di come sta andando il tuo piano non puoi realmente valutare come sta andando.

Ecco che sistemi tecnologici del genere fanno la differenza.

Software come MoneyMap fanno il lavoro sporco per te, prendendo in esame tutti i tuoi numeri, come le spese, i budget ed i prelievi, calendarizzando il tutto ed offrendoti una valutazione costante.

Sta a te poi fare una valutazione da solo o con un consulente finanziario e cercare di capire cosa è successo, mettendo il tuo piano in relazione con la tua vita.

Ti ho dato alcuni spunti su come iniziare a monitorare il tuo bilancio finanziario per iniziare ad essere un risparmiatore in maniera semplice grazie anche all'aiuto della tecnologia.

Adesso sta a te!

Quanto rischio puoi sopportare?

Il rischio è l'elemento che più spaventa un investitore, trovare la giusta propensione è sicuramente l'obiettivo principale del consulente finanziario.

La propensione al rischio, infatti, può essere un’arma a doppio taglio nell’ambito di qualsiasi pianificazione finanziaria.

Un rischio d’investimento eccessivo è di sicuro un grave errore per l'investitore soprattutto se non può permetterselo! Diventa quindi essenziale l'operato di calibratura da parte del professionista che dovrà capire che tipo di investitore a davanti.

“Dimmi che investitore sei e ti dirò che rischi puoi correre” , è questa la frase di sintesi che deve raggruppare l'attività iniziale di un bravo consulente. L'intervista conoscitiva rappresenta il momento cruciale per la costruzione di solide fondamenta nel rapporto investitore-consulente.

Il mondo è bello perchè vario, ed alla stessa maniera tutti gli investitori sono differenti. Tutti non reagiscono allo stesso modo a guadagni e soprattutto a perdite e lunghe fasi avverse.

Il perchè non dipende solo dal patrimonio ma anche e soprattutto da fattori psicologici, come il temperamento, senza dimenticarci del fondamentale orizzonte temporale d’investimento. La risultante di tutti questi intrecci fa si che non ci sia una strategia di investimento adatta a tutti gli investitori, ma anzi.

Quindi sara necessario un piano di investimento sulle caratteristiche di ogni persona, perché ognuno avrà la propria tolleranza al rischio.

COME FARE IL GIUSTO IDENTIKIT DELL’INVESTITORE

Ognuno ha le sue peculiarità da investitore, quindi una intervista iniziale ben fatta DEVE avere come fine la delineatura di questi tre aspetti:

- Obiettivi di investimento; Cosa ci si aspetta dai propri investimenti?Per esperienza è spesso una domanda non facile a cui rispondere. Crescita del capitale, ottenimento di una rendita, protezione del patrimonio, sono questi spesso i desideri di ogni investitore. Tutti vorrebbero ottenere il massimo ritorno ma attenzione, quanto maggiore è la possibilità di guadagno tanto maggiore è il rischio dell’investimento!

- Orizzonte temporale; In quanto tempo posso realizzare l'obiettivo?

La regola in questo caso è semplice, più è breve l’orizzonte temporale più diventa difficile ottenere extra rendimenti viceversa se l'orizzonte temporale è di lungo periodo. Un esempio banale è prendere un investimento 100% azionario su 10 anni puntando ad un rendimento medio tra il 5% e 7% altra cosa è fare lo stesso ma per 1 anno incrociando le dita che non sia un anno negativo. Nel primo caso si sta pianificando nel secondo SCOMMETTENDO! - Tolleranza al rischio di investimento, Quanto riuscirei a "digerire" una oscillazione dal-al?. Qui nasce la bravura del consulente. Riuscire a valutare adeguatamente la propensione al rischio diventa un salva-investimento nei momenti di panico del mercato. L'emotività spesso è la maggior causa di insuccesso in un piano finanziario, diventa perciò necessario adottare ogni misura necessaria per prevenirla.

E se qualcuno vi parla di rendimenti senza parlarvi di rischi mettetelo alla porta perchè vi sta raggirando, ogni rendimento è frutto del rischio assunto.