Evita errori negli investimenti

Non importa se siamo investitori esperti o alle prime armi, tutti noi affronteremo molte situazioni in cui le nostre decisioni non vanno dal giusto verso e gli investimenti non soddisfano le nostre aspettative o i nostri obiettivi. È facile dire che dovremmo tutti dedicare più tempo a pensare e imparare dai nostri errori, ma non è così semplice. Anche se potrebbe sembrare ovvio, non è sempre chiaro cosa sia un errore d’investimento. Gli scarsi rendimenti a breve termine di una posizione a lungo termine sono un difetto o un rumore insignificante? E per quanto riguarda la sottoperformance delle componenti in un portafoglio diversificato che sarebbero andata bene in un futuro diverso?

Per evitare di sbagliare ma anche di non capire gli sbagli è utile pensare agli errori di investimento in tre modi: quelli relativi alle convinzioni, ai processi e ai risultati:

Errori di convinzioni

Quasi certamente la causa più comune, ma meno apprezzata, della delusione degli investimenti sono gli errori di credenza. È qui che la nostra convinzione o filosofia fondamentale è difettosa.

Facciamo un esempio. Adottiamo un approccio d'investimento concepito per allocare tatticamente tra le varie asset class sulla base di una visione a tre mesi. Dopo un periodo di implementazione di questa strategia, è molto probabile che le nostre prestazioni siano state deludenti. Il nostro istinto sarà quello di cercare di porre rimedio alla situazione adeguando il processo, perfezionando gli input e la nostra implementazione, ma il processo non è il problema, piuttosto è l'idea che la performance dell'asset class sia prevedibile su orizzonti così brevi. Se le nostre convinzioni sono sbagliate fin dall'inizio, modificare il processo non fornirà una soluzione.

Gli errori di credenza si verificano quando crediamo erroneamente che ciò che stiamo cercando di ottenere sia ragionevole e fattibile. Questo ci porta a impegnarci in attività di investimento in cui la probabilità di successo è estremamente bassa. Perché lo facciamo? Le risposte ovvie sono l'eccesso di fiducia e gli incentivi perversi. O sopravvalutiamo enormemente la nostra capacità di avere successo in un'attività, o veniamo pagati per questo, quindi lo facciamo anche se ci rendiamo conto che non è una buona idea.

La vera sfida delle credenze errate è che sono così difficili da cambiare. Quando modifichiamo il nostro processo d'investimento, ciò può essere considerato come un'evoluzione o un perfezionamento positivo: stiamo compiendo un passo positivo per migliorare. Quando cambiamo le nostre convinzioni in materia di investimenti, rischiamo di offuscare la nostra reputazione e la nostra identità (motivo per cui accade così raramente).

Errori di processo

Anche se le nostre convinzioni in materia di investimenti sono credibili e solide, possiamo comunque sbagliare. Un errore di processo è quando c'è qualche difetto nel modo in cui implementiamo le nostre convinzioni.

La causa tipica dei cattivi risultati di un errore di processo è tecnica. Qui c'è un punto debole nella nostra analisi delle informazioni o nel loro utilizzo. Ciò che crediamo sia vero, solo che non siamo riusciti a implementarlo bene.

Può essere perfettamente ragionevole credere che possiamo perdere 10 chili nei prossimi 6 mesi, ma se non abbiamo idea di come progettare una dieta sensata e una strategia di esercizio fisico, probabilmente non lo raggiungeremo. C'è un divario di convinzione e di processo.

L'altro tipo di errore di processo è comportamentale. Si tratta della nostra capacità di mettere in atto e mantenere un piano. Questo è un problema serio per gli investitori. Possiamo avere un solido insieme di convinzioni fondamentali e un processo robusto, ma fallire perché abbiamo sottovalutato i nostri limiti comportamentali. Questo non è solo un problema per gli individui, ma anche per le istituzioni che dedicano molto tempo a perfezionare i processi, ma apparentemente poco sul fatto che l'ambiente decisionale sia favorevole all'approccio desiderato.

Abbiamo il piano perfetto per perdere 10 chili, ma abbiamo completamente ignorato la sfida comportamentale di andare in palestra o non mangiare quella torta.

Errori di risultato

Una delle parti più difficili dell'essere un investitore è che non esiste un legame pulito e coerente tra le nostre convinzioni e i nostri processi e i risultati che otteniamo. Possiamo prendere decisioni intelligenti e basate sull'evidenza e finire per sembrare incapaci; o sembrare un genio per aver fatto una scommessa mal istruita. I mercati finanziari sono volubili e imprevedibili; Gli investitori di talento sperimenteranno molta sfortuna e vedranno molte cose che sembrano errori ma in realtà non lo sono.

Il pericolo principale degli errori di risultato è che possono portarci a rinunciare a una strategia d'investimento che funziona perché interpretiamo male i risultati o fatichiamo ad accettare la realtà che un buon investimento a lungo termine comporta molti dolori. Ci sono quattro tipi di errori di risultato in cui facciamo le cose giuste, ma otteniamo i risultati sbagliati:

1) Sfortuna: Semplicemente soffriamo di sfortuna. Più un ambiente è caotico e instabile, più cose possono accadere contro di noi.

2) Disallineamento degli obiettivi: un problema frequente per gli investitori è quando confrontiamo i nostri risultati con qualcosa che non stavamo nemmeno prendendo di mira. L'esempio più comune è la preoccupazione per le prestazioni a breve termine quando abbiamo obiettivi a lungo termine. È come correre una maratona e giudicare il nostro successo dopo il primo chilometro.

3) Costo di una diversificazione sensata: una diversificazione ben ponderata significa essere posizionati per una serie di risultati diversi, non cercare di massimizzare i rendimenti sulla base di un'unica visione del futuro. Essere diversificati richiede di mantenere posizioni che sembrano errori.

4) Tasso di fallimento naturale: anche se abbiamo solide convinzioni e un processo incredibile, è probabile che ci sia un elemento di fallimento incorporato. Se riusciamo a segnare il 90% dei nostri calci di allora stiamo ottenendo risultati eccezionali insieme ad errori occasionali. Più un'attività è difficile, più gli operatori bravi devono accettare gli errori e, soprattutto, evitare di rivedere il loro approccio quando si verificano.

Se c'è casualità e incertezza in un'impresa, identificare e gestire gli errori sarà sempre difficile. Per gli investitori, un fallimento percepito potrebbe essere il risultato di un profondo difetto nel nostro modo di pensare o semplicemente una caratteristica inevitabile di un approccio d'investimento sensato. Quindi, cosa possiamo fare al riguardo?

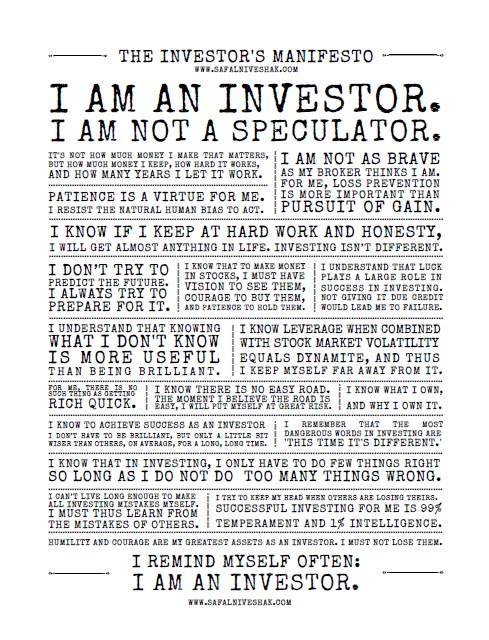

Dovremmo iniziare definendo ciò in cui crediamo e stabilendo aspettative ragionevoli; Queste sono le basi di qualsiasi approccio di investimento e senza di esse non abbiamo davvero molte speranze. Con questi in atto, dobbiamo assicurarci di registrare e rivedere il nostro processo decisionale nel tempo. Ciò significa dettagliare e mantenere una chiara logica per le nostre scelte nel momento in cui le facciamo; e, soprattutto, evitando la trappola di giudicare le decisioni passate attraverso la lente orribilmente parziale del senno di poi.

È facile credere che gli investitori siano inclini a ignorare il pensiero dei propri errori perché è troppo doloroso psicologicamente, mentre questa nozione ha sicuramente un merito, la verità è molto più complicata. Il nostro punto di partenza non dovrebbe essere cercare di identificare i nostri errori, ma definire cosa sono effettivamente gli errori.

Il miglior consiglio per giovani investitori

Nella mia esperienza reale e non con i giovani investitori, una domanda che molti mi pongono è questa: "Cosa ne pensi dell'idea di fare trading nella fase iniziale per creare capitale?"

Sempre chiedo: "Perché vuoi farlo?"

Spesso la risposta è: “In modo da poter creare rapidamente quel capitale per investimenti a lungo termine e arricchirmi rapidamente”.

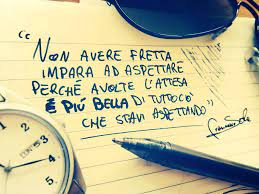

Allora rispondo: "La fretta negli investimenti è letale, sei fortunato perché sei giovane ed hai TEMPO. Perché hai tanta fretta?"

La risposta successiva arriva raramente, perché la maggior parte di questi giovani investitori non sono realmente sicuri del motivo per cui hanno o dovrebbero avere fretta di arricchirsi velocemente investendo in borsa. Spesso penso sia semplicemente un’idea forzata dalla socialità di oggi tra social e media che pieni di falsi valori e finte aspettative. In genere chi mi fa queste domande ha appena visto altri farlo magari in video – trading per creare capitale e poi investire quel capitale per arricchirsi velocemente – e quindi vogliono farlo da soli.

Nei miei anni di esperienza sul campo e non tra testi e libri di finanza comportamentale posso intuire che per i nuovi e giovani investitori il nocciolo di questa domanda non risieda nelle sue implicazioni finanziarie, ma piuttosto nella psicologia di fondo che la guida.

Il desiderio di accumulare ricchezza rapidamente non è solo una strategia ma una mentalità. Il fascino delle ricchezze veloci è innegabilmente potente, soprattutto in un’epoca in cui storie di milionari improvvisi e maghi del mercato dominano i titoli dei giornali o dei social media e al di fuori di essi.

Per i giovani investitori, queste narrazioni creano una percezione distorta dell’investimento come un percorso rapido verso l’indipendenza finanziaria. Tuttavia, questo fascino trascura i rischi intrinsechi e la disciplina richiesta nella creazione di ricchezza.

Negoziare azioni con l’obiettivo di generare capitale rapidamente è come navigare in un campo minato con gli occhi bendati.

Il mercato azionario, intrinsecamente volatile e imprevedibile, e spesso umiliante, non è una corsia preferenziale garantita verso la ricchezza. Richiede non solo una comprensione delle dinamiche di mercato e di business, ma anche una buona idea del tipo di investitore che sei, dei rischi che puoi correre e di quelli che possono ucciderti finanziariamente.

Charlie Munger ha detto: “Il desiderio di arricchirsi velocemente è piuttosto pericoloso”. La dura verità è che, nella maggior parte dei casi, questo approccio alla ricchezza e alla ricchezza rapida porta spesso a perdite significative, soprattutto per coloro che non hanno esperienza e controllo emotivo.

Ora, a contrastare il pericoloso percorso di rapida accumulazione di ricchezza c’è la filosofia degli investimenti a lungo termine. Questo approccio è in linea con i principi di investitori di successo come Warren Buffett e lo stesso Munger.

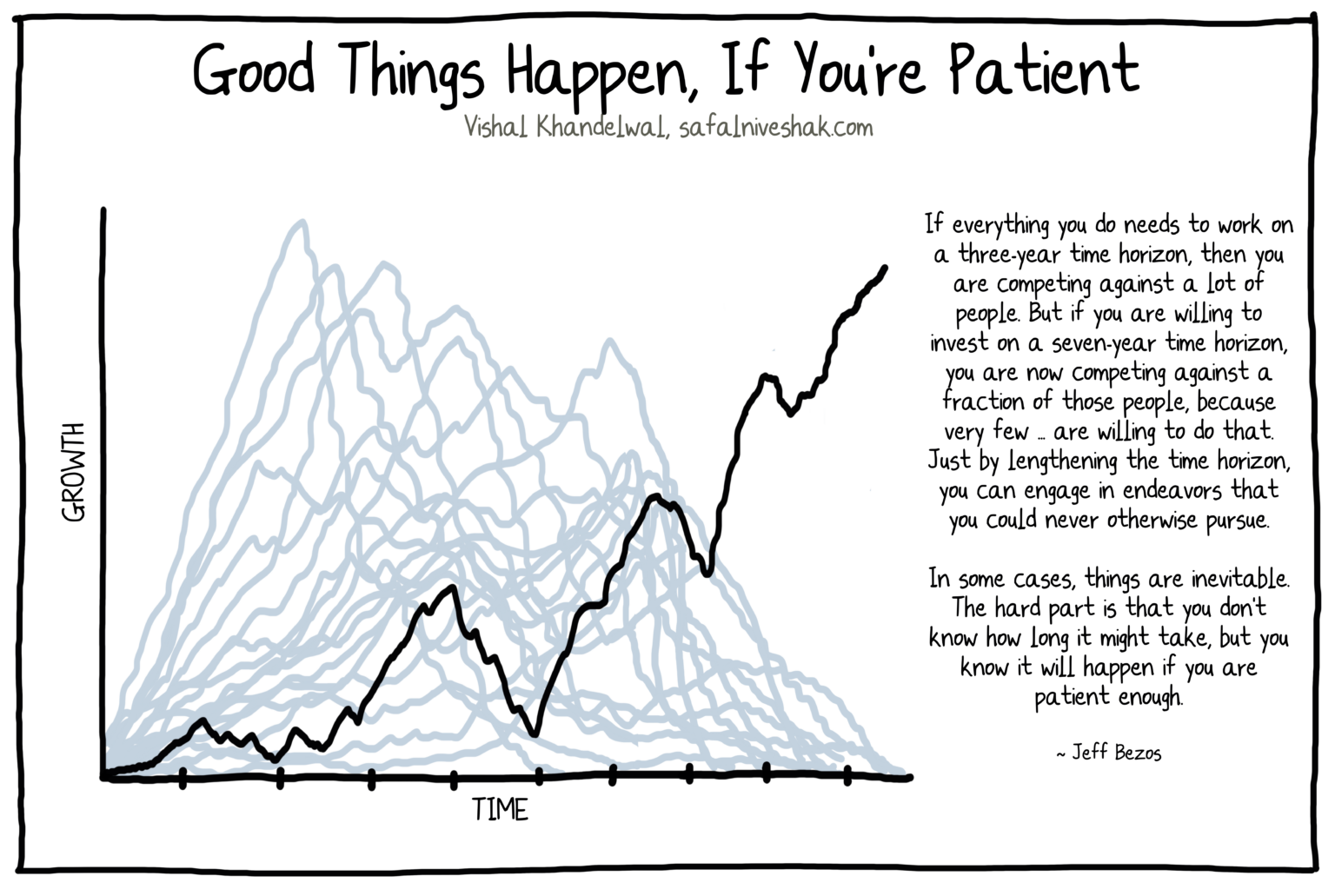

Questa idea di investimento lento e a lungo termine si basa sul potere dell’interesse composto (che è back-end, ovvero i suoi frutti compaiono solo nel tempo e mai rapidamente), sulla comprensione dei cicli di mercato e sulla pazienza. Si tratta di creare ricchezza in modo sostenibile, attraverso investimenti disciplinati in aziende o azioni fondamentalmente forti e lasciando che il tempo giochi a tuo favore nel lungo termine.

L’urgenza di arricchirsi rapidamente spesso deriva da pressioni sociali, aspirazioni personali o idee sbagliate sul successo finanziario. Detto questo, è fondamentale per i giovani investitori fare introspezione e comprendere le proprie motivazioni.

È l’esaltazione sociale della ricchezza, la pressione dei pari o la mancanza di alfabetizzazione finanziaria a guidare questa fretta?

Riconoscere questi fattori è il primo passo per adottare un approccio più razionale agli investimenti.

I continui avvertimenti di Charlie e di altri investitori simili sui pericoli delle ricchezze veloci provenienti dal mercato azionario non sono solo consigli finanziari ma un faro di saggezza. Sottolinea l’importanza della prudenza, della pazienza e dell’educazione nel campo degli investimenti.

Il percorso verso la ricchezza dovrebbe essere percorso con una chiara comprensione delle proprie capacità e obiettivi, tolleranza al rischio e impegno per l’apprendimento continuo, non con il richiamo di ricchezze veloci che spesso scompaiono con la stessa rapidità con cui appaiono.

Il percorso verso la ricchezza dovrebbe essere percorso con una chiara comprensione delle proprie capacità e obiettivi, tolleranza al rischio e impegno per l’apprendimento continuo, non con il richiamo di ricchezze veloci che spesso scompaiono con la stessa rapidità con cui appaiono.

Il nocciolo dell’intera questione è che, sebbene l’idea di negoziare azioni per generare rapidamente capitale per investimenti a lungo termine possa sembrare allettante, è irta di rischi e spesso deriva da un’esigenza sbagliata di accelerare l’accumulazione di ricchezza.

La saggezza impartita da investitori esperti sul motivo per cui non dovresti farlo, perché non dovresti avere fretta di diventare ricco, dovrebbe servire da luce guida.

Abbracciare un approccio equilibrato che combini le virtù della pazienza, dell’istruzione e degli investimenti disciplinati a lungo termine è la chiave non solo per creare ricchezza, ma anche per sostenerla.

Quindi, se sei un nuovo e giovane investitore, tieni presente che il viaggio non riguarda solo la destinazione della ricchezza, ma anche l’apprendimento, le esperienze e la crescita lungo il percorso. E come dice una famosa frase negli investimenti “è importante ricordare che la creazione di ricchezza è una maratona, non uno sprint”.

Alla fine, questo è ciò che devi ricordare e applicare, perché questo è ciò che funziona davvero, nella creazione di ricchezza.

Le cose accadono lentamente, con il loro dolce tempo. Anche se il giardiniere versasse centinaia di vasi d’acqua su una pianta, i suoi frutti apparirebbero solo nella stagione giusta. Mai prima.

Lettera agli investitori di fine anno

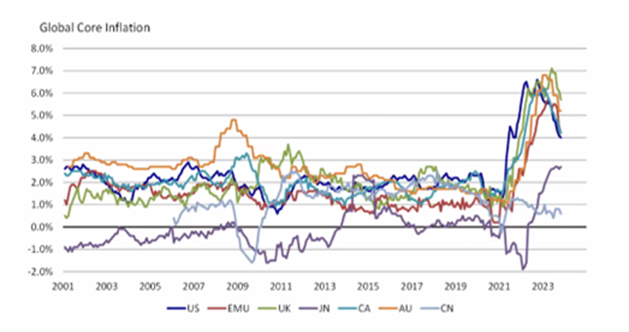

Crescita, inflazione, tassi, debito pubblico: anche il 2024 si preannuncia un anno pieno di sfide. Tuttavia, la tanto temuta recessione non è arrivata nel 2023 e lo scenario base per il prossimo anno (e per il 2025) è quello di un rallentamento della crescita e dell’inflazione e di una moderazione dei tassi d’interesse.

Il 2023 è stato l’anno della recessione più telegrafata: a lungo temuta, non si è poi materializzata. Anzi, il 2023 sarà ricordato come un anno spettacolare per l’economia a stelle e strisce. Ma va sottolineato come lo storytelling sulla crescita sia molto cambiato da inizio anno. Nel giro di soli nove mesi, le view di Wall Street sono passate da una narrazione di recessione negli Stati Uniti a una narrazione di “soft landing”, cioé di un rallentamento del tasso di crescita dell’economia.

Come ogni anno aspettative e previsioni hanno vacillato subendo continui aggiustamenti e rimodellamenti. Tutto normale, se si considera il mercato un essere vivo e pieno di incognite nel breve termine.

Inflazione, debito e lavoro

Sono 3 i temi che hanno caratterizzato il 2023 e che hanno trainato i mercati facendo si che anche in Europa venisse scongiurata la recessione.

L’inflazione è soprattutto un rischio per l’Eurozona, maggiormente esposta alle pressioni inflazionistiche, lato energia e lato salari. A livello mondiale, l’inflazione core è in discesa dopo i livelli elevati degli ultimi due anni (tranne che in Giappone, dove – in controtendenza – sta salendo). In Cina è in rallentamento da due anni. Per il 2024 parecchi gestori prevedono un’inflazione in rallentamento sia negli Stati Uniti che nell’Eurozona.

Per l’Italia le previsioni prevedono una crescita piatta nel 2024 seguita da uno striminzito +0,5% nel 2025. Il nuovo scenario “higher for longer” significa che il costo del debito pubblico aumenta. “Il dato è deludente innanzitutto perché vorrebbe dire che l’Italia torna ad essere il fanalino di coda dei maggiori paesi dell’Eurozona e poi lo è ancor di più nel contesto dei grandi finanziamenti Next Generation EU”, commenta Tentori di AXA IM.

Inoltre, aggiunge l’economista di AXA IM, “questo rallentamento dell’inflazione e della crescita si sposa male con i rendimenti del BTp che restano alti, andando così ad appesantire ulteriormente il bilancio pubblico”. La crescita piatta e l’avanzo primario negativo sono dei rischi per il nostro.

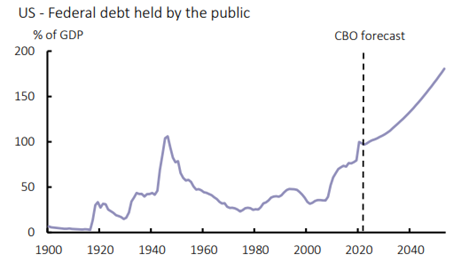

L’aumento del debito pubblico è un problema anche per gli Stati Uniti: basta guardare la traiettoria (grafico sotto) in aumento del debito pubblico detenuto dalle famiglie americane e dalle banche.

Congressional Budget Office e AXA IM Research, giugno 2023.

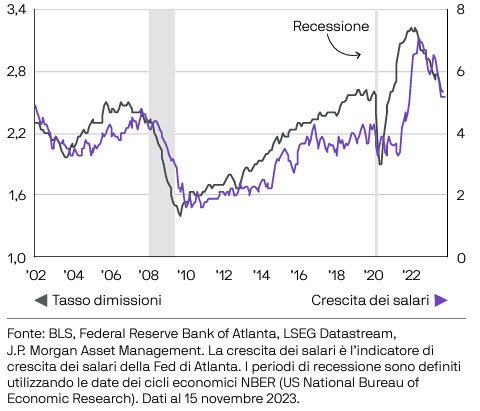

Il mercato del lavoro negli Stati Uniti si è mostrato resiliente ed è stata la variabile che ha cambiato le carte in tavola perché ha sostenuto i consumi degli americani, contrariamente a ogni aspettativa. L’inflazione salariale è soprattutto un rischio in Eurozona, dove pure il mercato del lavoro ha mostrato resilienza, ma è molto diverso da quello statunitense.

Un 2024 all’insegna delle elezioni

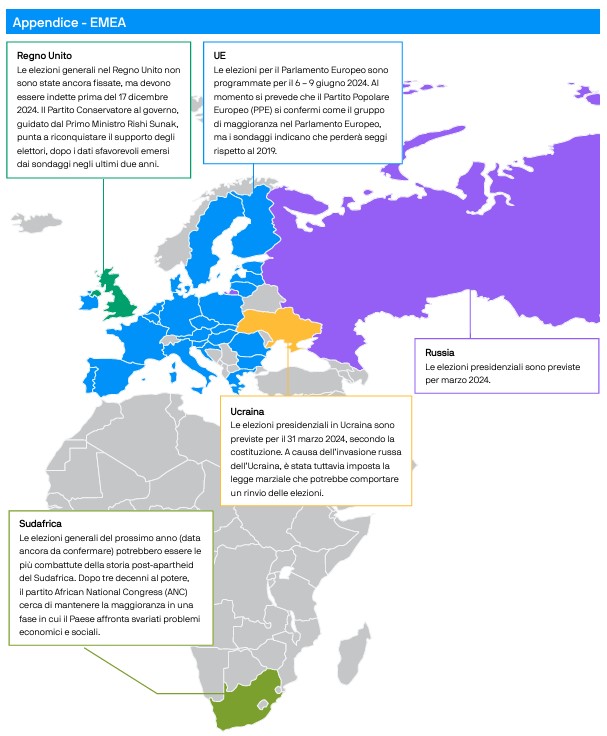

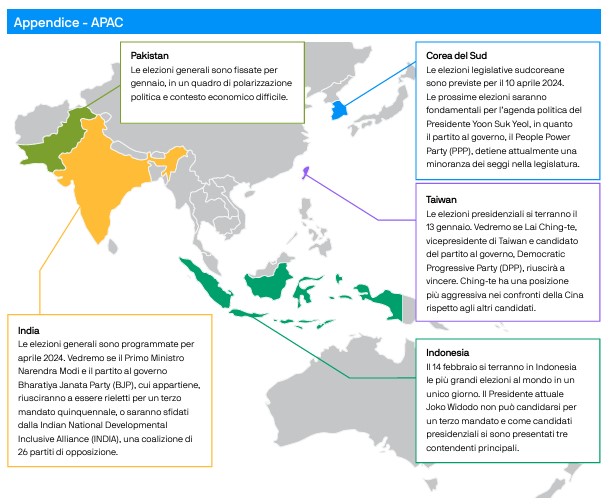

A livello geopolitico, le elezioni per la presidenza degli Stati Uniti a novembre si profilano come l’evento globale più atteso e importante. Tuttavia, queste elezioni si inseriscono all’interno di un calendario politico che si preannuncia molto fitto. Infatti, nel mondo più di due miliardi di elettori verranno chiamati alle urne.

JPM ce ne fa uno spaccato grafico molto interessante:

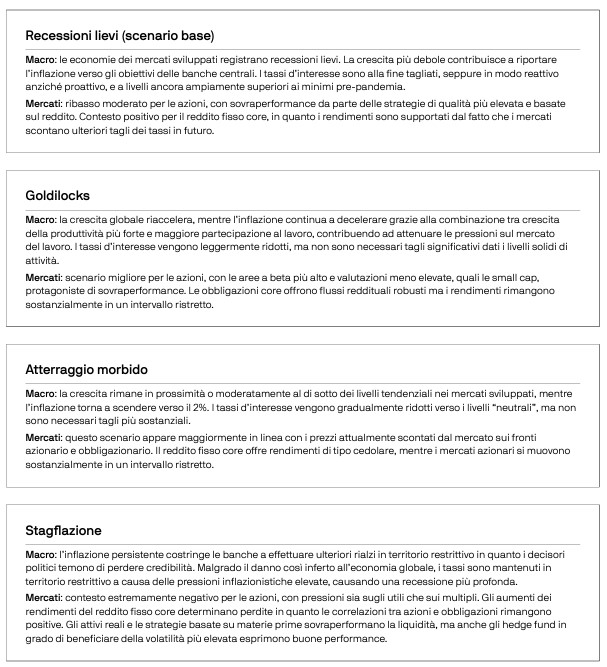

Quali sono i possibili scenari quindi?

Riprendendo l’outlook di JPM andiamo incontro a 4 possibili situazioni:

Ma ATTENZIONE! Stiamo parlando di scenari e non di previsioni su cui basare i rimodulare i propri investimenti. Queste informazioni vengono utilizzate dagli investitori più evoluti SOLO per avere dei differenti punti di vista e su cui spesso mi confronto con i miei clienti perché come dico sempre a tutti “sapere aiuta a non sbagliare”.

Ma allora come investire per il 2024?

Visto il contesto, le opportunità per gli investitori non mancheranno, a cominciare dai mercati del reddito fisso. Ma vi saranno opportunità anche nell’azionario, perché una politica monetaria meno restrittiva dovrebbe migliorare le condizioni per la crescita del capitale, e soprattutto eliminare quella fonte d’incertezza che ha spesso innervosito gli investitori negli ultimi due anni.

La scelta migliore è sempre mantenere lo zoccolo duro della propria pianificazione se stai già investendo e magari sfruttando la situazione con la liquidità extra che devi sempre detenere. Se, invece, il tuo buon proposito per il 2024 è di iniziare ad INVESTIRE per il TU del domai in maniera efficiente ecco il punto di partenza dai mercati di oggi.

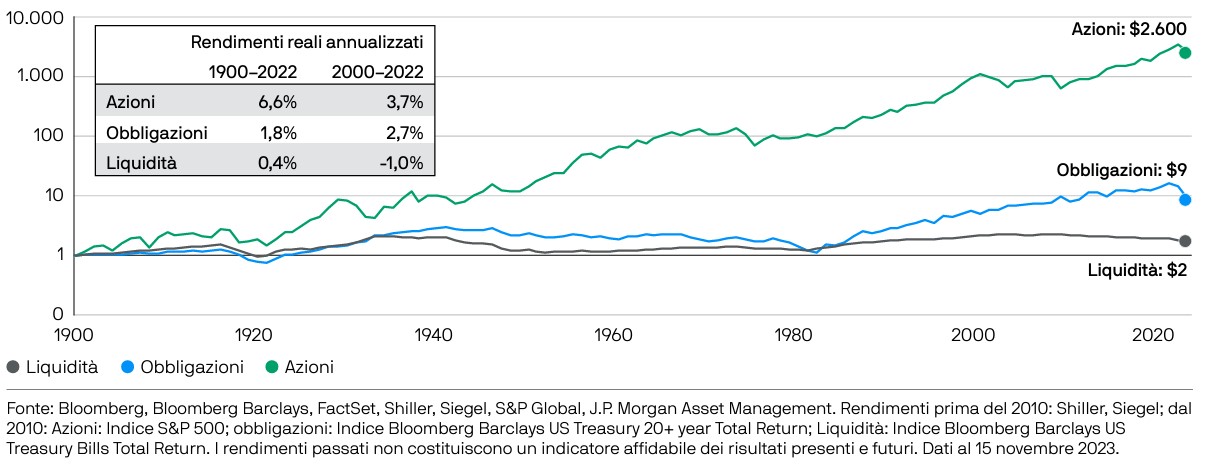

Considerati i tassi d’interesse a breve termine ai livelli massimi dal 2008, è facile concordare con l’idea che la liquidità appaia allettante. Se gli investitori possono ottenere il 4-5% senza rischiare di perdere il capitale, perché investire in azioni? E visto che le obbligazioni a lungo termine non offrono un rendimento addizionale, perché assumere un maggiore rischio di tasso d’interesse?

Le risposte giuste stanno sempre nelle due domande che devi sempre farti prima di investire:

- Perché sto investendo?

- Per quanto tempo lo vorrò fare?

Il tempo resta la variabile cardine per il successo dei tuoi investimenti. Infatti, in base agli anni che dovrai utilizzare il mercato per rendimenti extra, si deve costruire il giusto mix tra liquidità, bond ed azioni.

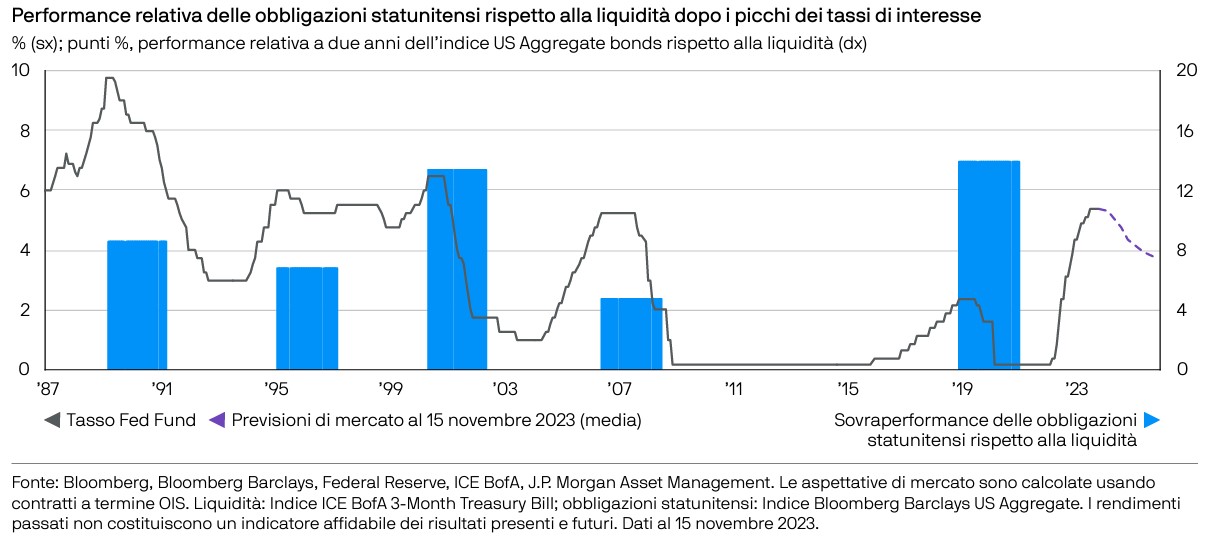

Oggi le obbligazioni ci riportano agli anni 2000 con rendimenti interessanti e per certo dopo il picco dei tassi sovraperformano la liquidità.

Maggiore è il tuo orizzonte temporale e superiori sono le opportunità dell’azionario

In conclusione, bisogna sempre sfruttare i vari motori di performance in maniera intelligente e scientifica poi mercato e pazienza faranno tutto il resto.