Nuovo 2018?

Un inizio anno che ha sorpreso ogni investitore dopo due anni di rialzi in cui è vero siamo passati nel bel mezzo di una pandemia ma i mercati hanno continuato a tirare.

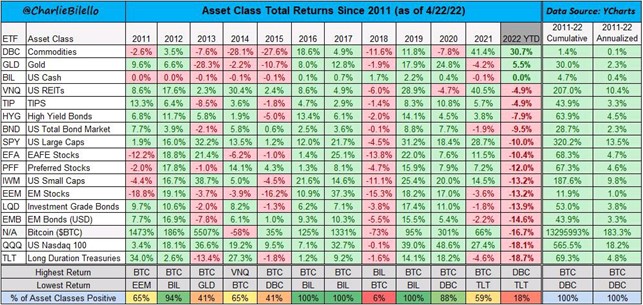

Sono bastati i primi 4 mesi dell’anno per sgretolare quasi 2 anni di rialzi e così come nel 2018 solo pochissime asset class sono positive ad oggi con le commodity che fanno da padrone.

Per lo S&P500, infatti, siamo nel bel mezzo della peggiore partenza dal 1950 e se in quell’anno i bond comunque servivano da riparo questa volta è diverso.

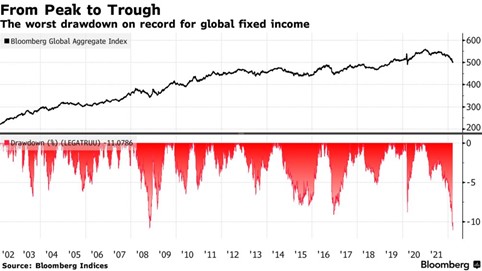

L’indice Bloomberg Global Aggregate rappresenta il paniere di titoli obbligazionari globali di ogni tipologia e pesi specifici.

Da inizio anno il segno negativo è a doppia cifra, avendo sfondato il -10%. Sembra non esserci scampo per gli investitori, soprattutto per gli improvvisati. Chi si è fatto attrarre dai grandi rendimenti dei titoli growth degli anni passati mettendo in secondo piano il proprio profilo di rischio, o meglio, l’IO INVESTITORE si ritrova immerso in frustrazione e sconforto vista la sonora batosta accusata.

In mezzo alla dura prova di “fede” nel proprio piano finanziario di questo 2022 ricordatevi in primis di aver passato una pandemia (mai successo prima) e se avete un protocollo di investimento che tiene conto di basi come diversificazione, orizzonte temporale, liquidità e ribilanciamenti periodici rispetto a 4 mesi fa avete di fronte a voi numerose opportunità.

Tante asset class sono a sconto e rappresentano l’occasione per aumentare il rendimento medio del proprio portafoglio, magari attraverso un Piano di Accumulo.

Se sei abbastanza lucido da capire che c’è qualità a sconto (un po' come durante i saldi su grandi marche) allora sei sulla buona strada per essere un investitore sopra la media ma ATTENZIONE ogni mossa va studiata e soprattutto lasciata lontana dalle proprie emozioni. Avere un professionista riconosciuto può esserti di aiuto in questo ma soprattutto a mantenerti con i piedi saldamente a terra ricordandoti che può andare anche peggio.

I bear market, infatti, in media durano 10 mesi e hanno raggiunto picchi del -35% in media quindi meglio avere sempre le spalle belle larghe e forti dotandosi di un protocollo che ne tenga conto.

Ora non so con certezza quando potrà finire questa situazione, ma posso scrivere con certezza che alla fine sui mercati vince sempre che li affronta con disciplina e metodo non seguendo la massa ma decidendo in autonomia soprattutto nei momenti di paura ed avidità. Warren Buffett ne è l’esempio.

Per essere investitori è fondamentale essere positivi, credere nel miglioramento ed avere fede nel mercato. Ti è bastato un calo del 10% per perdere la fiducia in tutto questo?

Probabilmente o stai facendo un investimento non adatto a te o è meglio che tu non investa proprio.

L’“emotional investing” tra market timing e buy&hold

La domanda è: quanto male ci si può procurare quando si investe “di pancia”?

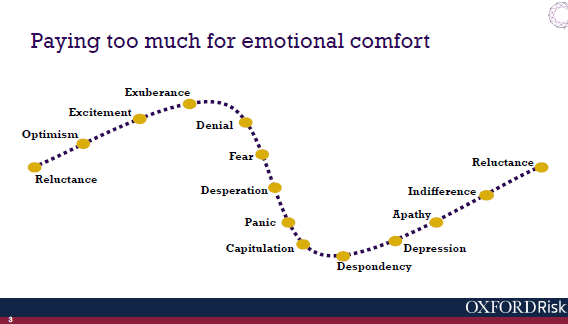

Una risposta su questo è arrivata nei mesi scorsi da Oxford Risk, realtà di Fintech specializzata in finanza comportamentale. In un articolo apparso su Fortune.com, il capo della finanza comportamentale Greg B. Davies ha parlato di “emotional investing”, inteso come investimento dominato dagli impulsi, con l’acquisto e la vendita di titoli e strumenti finanziari più sulla base delle oscillazioni quotidiane dei mercati che alla luce di una ragionata e solida pianificazione a lungo termine.

A questa contrapposizione ne corrisponde un’altra. Quella, cioè, tra due precise strategie d’investimento:

• da una parte il cosiddetto market timing, di cui ho scritto tante volte;

• dall’altra il buy and hold, ovvero il “compra e tieni in portafoglio”.

Avete presente di cosa sto parlando? No? Facciamo un breve ripasso.

Market timing

Di cosa parlo quando scrivo market timing? Di tempismo, naturalmente: di tempismo col quale entriamo o usciamo dal mercato. Avanti tutta quando sale, indietro tutta quando invece scende. E ovviamente, vince chi riesce a gettarsi nella mischia poco prima che inizino i veri rialzi e/o chi riesce a tirarsene fuori appena prima che cominci la discesa.

Quante persone posseggono questa sorta di settimo senso? Poche, pochissime. Ve l’ho detto tante volte: forse nemmeno i più esperti. Perfino i cosiddetti “guru” ogni tanto qualche doccia gelata se la beccano.

Quindi sì, riuscire davvero a fare market timing è qualcosa che rasenta l’impossibile. Almeno per un normale investitore. La stragrande maggioranza delle volte si finisce col comprare quando tutti stanno comprando, pagando quindi il “sovrapprezzo” dei rialzi, e di svendere quando tutti vendono, a saldo più che mai.

L’approccio più corretto, per una persona comune che voglia investire sui mercati, è ragionare su un orizzonte temporale di lungo termine, avendo messo bene a fuoco i propri obiettivi.

Buy & hold

Il vantaggio di questa seconda strategia è che può ridurre l’impatto della volatilità sia nei momenti “sì” sia in quelli “no”. Il trucco, come accennato, sta nel mettere correttamente a fuoco i propri obiettivi di lungo periodo (per esempio, l’università dei figli o l’integrazione alla futura pensione), cercando di non lasciarsi confondere dal “rumore” e dalle oscillazioni del momento.

Il buy and hold può dare più soddisfazioni

L’investimento emotivo – che è un market timing un po’ così, improvvisato, che segue solo la spinta dell’impulso – aveva un costo anche prima della pandemia: poteva costare agli investitori circa il 3% in rendimenti persi all’anno, secondo Oxford Risk. C’era poi l’investitore più cauto, che all’aumento della volatilità reagiva – come reagisce anche oggi – spostandosi sulla liquidità. Una riluttanza a investire che, secondo Oxford Risk, potrebbe essergli costata circa il 4%-5% in termini di rendimenti persi.

La pandemia, spiegava Davies, ha significato per molti investitori un’accresciuta sensibilità alle emozioni e una riduzione dell’orizzonte temporale. “Il che ha aumentato l’attrattiva delle scommesse per arricchirsi”, aggiungeva, citando i ripidi rialzi delle attività cripto. Un’asset class, questa, alla quale prestare attenzione perché volatile e non compresa appieno da molti investitori.