Lettera agli investitori

La fotografia annuale sui principali mercati, con commenti e considerazioni ma soprattutto senza previsioni per l’anno che verrà

“Anno bisesto anno funesto” inizio con il più classico proverbio che almeno una volta tutti noi avremo pensato o detto in questo 2020 unico per tanti punti di vista, ed anche per tutti gli investitori.

Nella lettera del 2019 abbiamo commentato come, dopo un 2018 sui generis, si sia vissuto un anno scoppiettante positivamente, in questa proverò a raccontare l’anno in cui si è passato sui mercati dall’estreme paura all’avidità in pochi mesi.

Ad inizio anno gli eventi da tabellino erano i dazi commerciali Usa- Cina, presidenziali americane e Brexit fino alle prime notizie di un nuovo virus in Oriente.

Era inizio Febbraio, e mentre tutto il mondo occidentale inizialmente pensava di essere al sicuro da Covid-19 nel giro di un mese prendeva sempre più forza la temuta parola: PANDEMIA.

Fu uno tsunami sui mercati con il più veloce crollo sui listini finanziari.

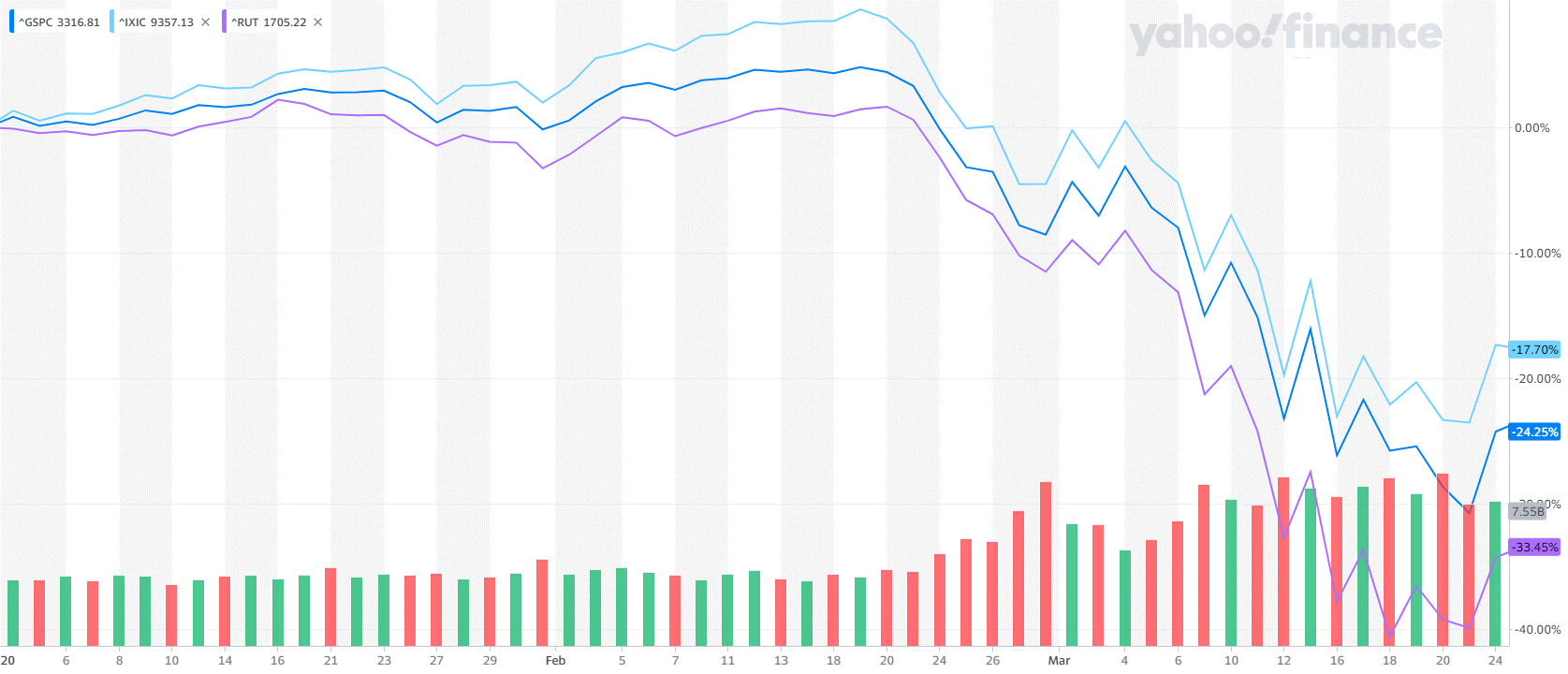

Il grafico rappresenta lo S & P 500, il Russell 2000 e il crollo del Nasdaq a marzo. Tutto è caduto. Tutti e tre gli indici hanno raggiunto il picco intorno al 19 febbraio. Entro il 23 marzo ciascuno di loro ha toccato il fondo. È stato uno degli arresti più rapidi nella storia del mercato finanziario globale.

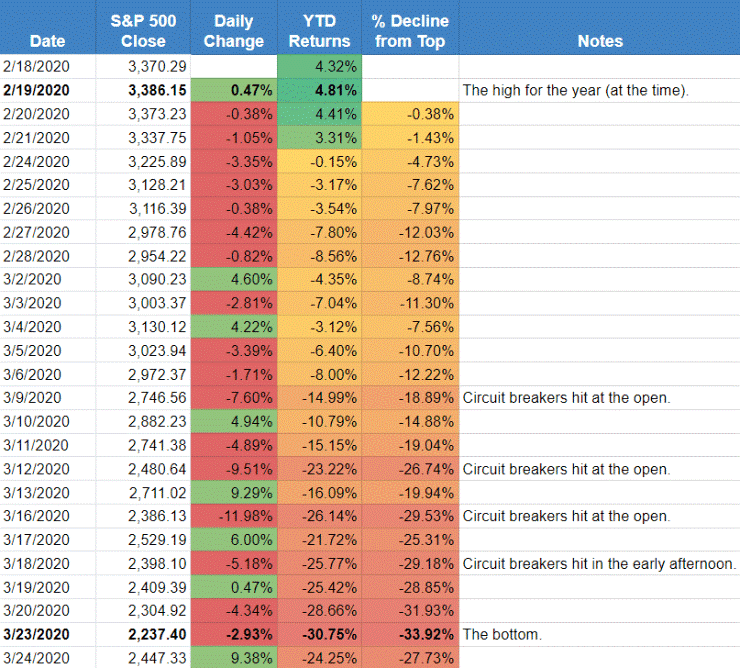

Ecco come appariva lo S & P 500 su base giornaliera dal picco di febbraio.

Il vantaggio del senno di poi rende il grafico più facile da digerire. È importante però ricordare che in quel momento nulla era certo. Nessuno prospettava risalite, e molti non vedevano una luce in fondo al tunnel pandemico.

Se ti avessi detto il 23 marzo che il mercato azionario americano sarebbe stato ai massimi storici entro la fine dell'anno, e che gli altri globali sarebbero rimbalzati ci avresti creduto?

No, e neppure io fossi stato al tuo posto.

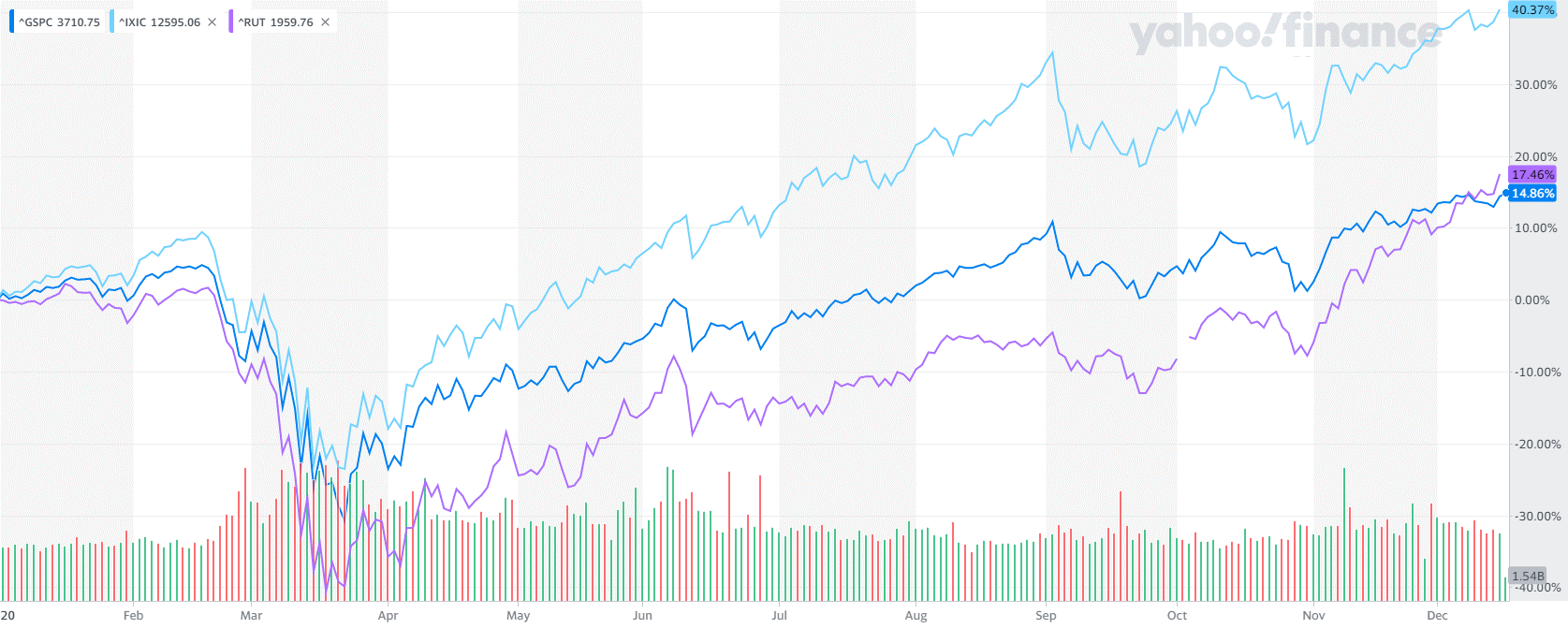

Il grafico mostra come si è svolto il recupero per il Nasdaq (l'azzurro in alto), lo S & P 500 (la linea blu più scura al centro) e il Russell 2000 (la linea viola in basso. Massimi storici per tutti e tre.

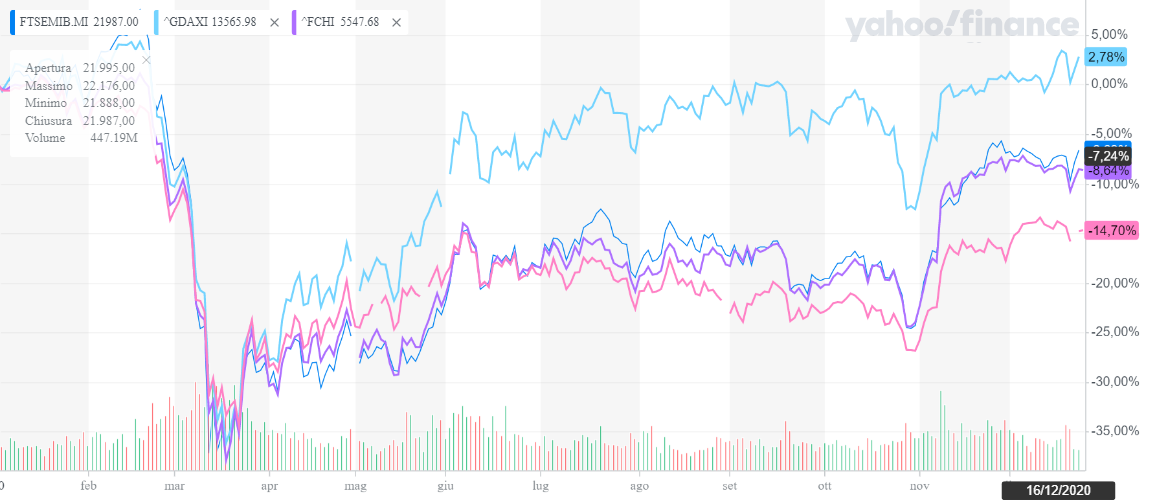

Ed in Europa?

Picchi di ribasso oltre il -35% quasi per tutti gli indici che ad oggi hanno dimezzato se non recuperato l’intera discesa.

ATTENZIONE! Nessuno sapeva prima, e nessuno può dire poi lo sapevo.

Nel giro di due mesi il Mondo si è fermato. Voli e viaggi bloccati e persone alle prese con i lockdown.

Tutte le industrie collegate hanno sofferto il peggio: compagnie aeree e navali, alberghi, bar e ristoranti.

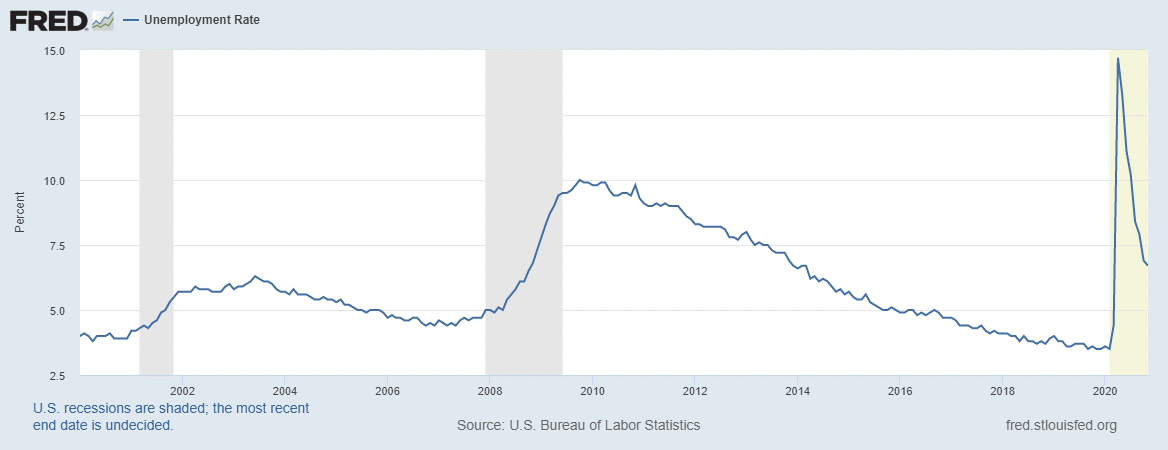

La disoccupazione è schizzata alle stelle ovunque, come negli Stati Uniti dove si è registrato il dato storico sul tasso di disoccupazione.

Peggio del 2008, e con una salita veloce e verticale ma non è l’unico dato eccezionale.

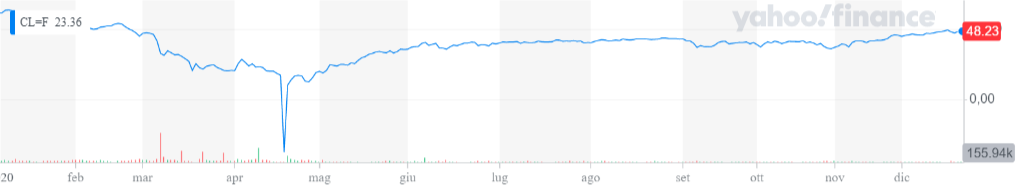

I futures sul petrolio hanno toccato prezzi negativi.

Dati pazzeschi, paura e disorientamento sono ciò con cui gli investitori hanno dovuto fare i conti e che solo ora ci sembrano lontani ed indolori.

Ma da ogni situazione, anche la più complessa, si possono trarre lezioni.

- La prima grande lezione del 2020 è che accadono cose inaspettate che sistematicamente fanno saltare previsioni soprattutto di breve termine. È difficile prepararsi per qualcosa che non sai sta arrivando, ma un portfolio senza un piano è impotente in queste situazioni, per ciò dobbiamo costruire il nostro portafoglio in modo da poter gestire il maggior numero possibile di scenari. Ricorda, ogni volta che investi compri rischio sul mercato poi il rendimento ne è la conseguenza e per ciò è fondamentale saperlo gestire.

Ogni tanto, il mercato fa qualcosa di così stupido che ti toglie il fiato.

(Jim Cramer)

- La seconda grande lezione del 2020 riguarda il modo in cui gestiamo le nostre emozioni. Crash e recuperi hanno un impatto enorme sul destino del nostro investimento, avere un piano ex-ante definito e accettato permette di trovare appigli solidi per razionalizzare anche nei momenti di stress emotivo, ed il 2020 è da esempio.

Alla fine, come si comportano i tuoi investimenti è molto meno importante di come ti comporti tu

(Benjamin Graham)

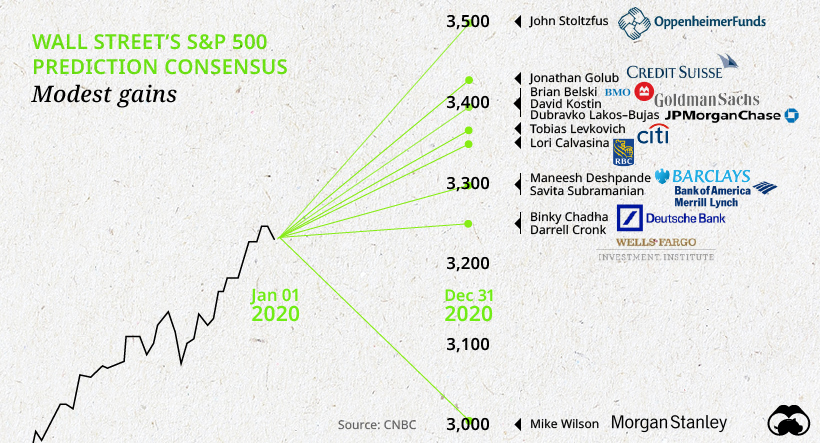

- La terza lezione è che le previsioni finanziarie non funzionano. Decideresti di andare in vacanza tra un mese in base alle previsioni meteo di oggi? Non penso, infatti tutti sappiamo quanto poco sono attendibili le previsioni a tre giorni figuriamoci ad un mese. Lo stesso vale per gli investimenti. Ricordi a Marzo quando tutti parlavano di nuovi crolli, seconde gambe ribassiste e riprese a U?

Ho letto tanti articoli, non del fenomeno del web, ma di chi gestisce milioni nel mondo ed ha informazioni e dati impensabili e fidati NESSUNO ha “indovinato” quello che è successo da Marzo ad oggi.

Le previsioni possono dirti molto sul passato; non ti dicono niente del futuro.

(Warren Buffett)

- La quarta, fare market timing ti fa essere perdente in partenza. Puoi provare a prevedere l’evento negativo. Puoi vendere nella speranza di ricomprare vicino al fondo. Forse sei fortunato. Ma la realtà è che la maggior parte degli investitori fallisce. Vendono in perdita e aspettano e aspettano l'occasione perfetta che già avranno perso ( guarda il grafico sopra sulle singole giornate dello S&P500)

OPPURE, hai un piano ed acquisti quando tutti vendono sul calo del 30%. Non è facile ma le cose difficili danno risultati migliori.

O SE NON TE LA SENTI, puoi fare la cosa più semplice di tutte, NULLA. Gli investitori che non hanno fatto nulla, che si sono seduti sulle loro mani e hanno tenuto gli occhi sul lungo periodo stanno meglio oggi perché hanno fatto esattamente quello che si erano prefissati di fare. Questo è investire in poche parole. Avere un buon piano, portarlo avanti anno dopo anno e chi se ne importa di quello che pensano gli altri. E’ il TUO piano, fatto e creato per le TUE esigenze future, RISPETTALO e avrai i giusti risultati.

Il successo consiste nel fare una previsione esatta nel 60% dei casi. Il che significa che nel restante 40% anche un trader molto bravo va a perdere i soldi.

(Jesse Livermore)

- La quinta ed ultima lezione del 2020 riguarda la liquidità. Il crollo di marzo è stata una corsa al cash. Tutti cercavano di ottenere più denaro possibile, creando una svendita lampo sulle azioni ed addirittura su beni come l’oro notoriamente rifugio.

Vendere per creare liquidità durante i ribassi è sbagliato, averne già disponibile (da piano) la trasforma i creatrice di opportunità. Pensate a chi ha comperato titoli azionari sul meno 20% o meno 30%? Non andando alla ricerca del minimo, ma rispettando un dato oggettivo prestabilito.

Con un semplice operazione ha creato valore aggiunto e sicuro per il futuro del suo piano finanziario.

Le opportunità arrivano raramente. Quando piove oro, mettete fuori il secchio, non il cucchiaio.

(Warren Buffett)

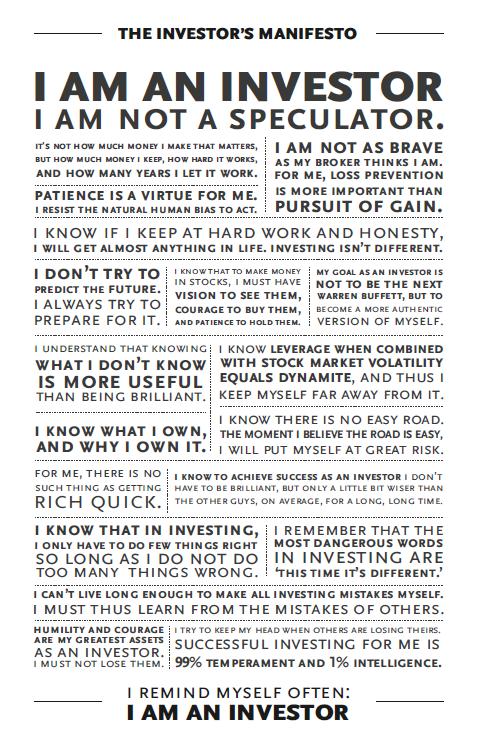

In conclusione è stato un anno da Master in Finanza per ogni investitori per le numerose prove e conferme dei vari “mantra” finanziari su cui scrivo da anni e che metto in atto nel mio lavoro e tutti racchiusi in questo manifesto che mi auguro sia un nuovo punto di partenza per tanti nuovi Investitori.

E’ stato però, purtroppo, anche un anno di sofferenze e sacrifici per tanti e che tutti noi ci porteremo nel futuro come un pesante bagaglio.

A tutti faccio un augurio per un 2021 eccezionale con la speranza che sia un anno per una nuova e migliore “normalità”.

Matteo Giovagnoni

Financial Advisor

Risparmio italiano: un’opera incompiuta

Il bel Paese è pieno di opera d’arte e meraviglie uniche al mondo ed invidiate da tutti, ma ha anche tanti progetti incompiuti, mostri edilizi e parecchie, forse troppe, opere incompiute.

Similmente anche la gestione del risparmio italiano, gode di forti e solide fondamenta (la capacità di risparmio), ma di una scarsa bravura nel costruirci sopra mura strutturate e resistenti.

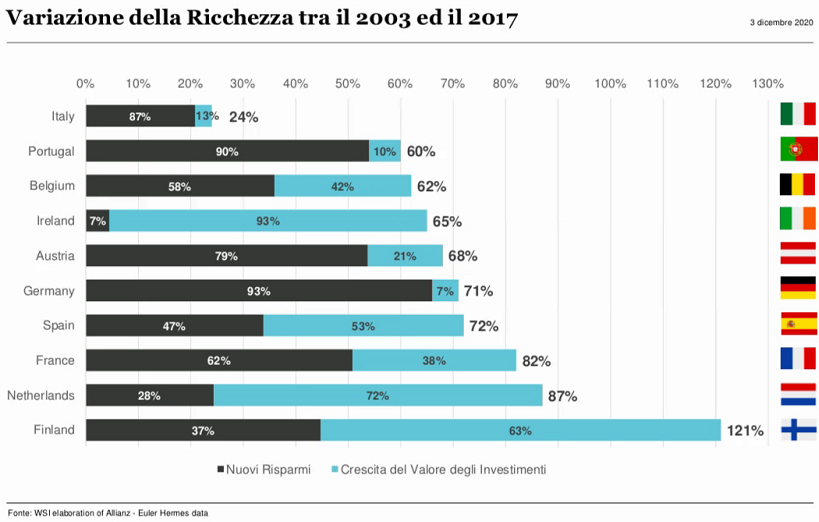

Il grafico evidenzia come, noi italiani, abbiamo una tendenza radicata ad accumulare e mantenere una quota consistente dei propri risparmi in liquidità, attitudine che con la pandemia ha subito una accelerazione. Tuttavia, non riusciamo a mettere bene a frutto questa dote, essendo uno degli ultimi paesi in Europa per crescita del valore degli investimenti.

Paura, basse competenze e scarsa educazione finanziaria costano care a tutti noi.

Cosa ci siamo persi negli ultimi 10 anni

Il decennio passato ci ha lasciato grossi cambiamenti, ma soprattutto ha frantumato tanti dogmi finanziari italiani.

Banche saltate con obbligazioni resettate, titoli di Stato e buoni postali a rendimenti nulli o quasi, indice italiano surclassato da forti ribassi e svalutazioni. In queste abitudini c’è di tutto: concentrazione, assenza di diversificazione, rischio emittente, home bias tutte evidenze negative ed errori cognitivi devastanti da sempre per ogni investimento. Quindi non è che prima investivamo bene ed ora male, ma semplicemente il contesto odierno è cambiato, mettendo in luce difetti ed errori a 360°.

Ma vediamo cosa possiamo imparare dagli ultimi dieci anni.

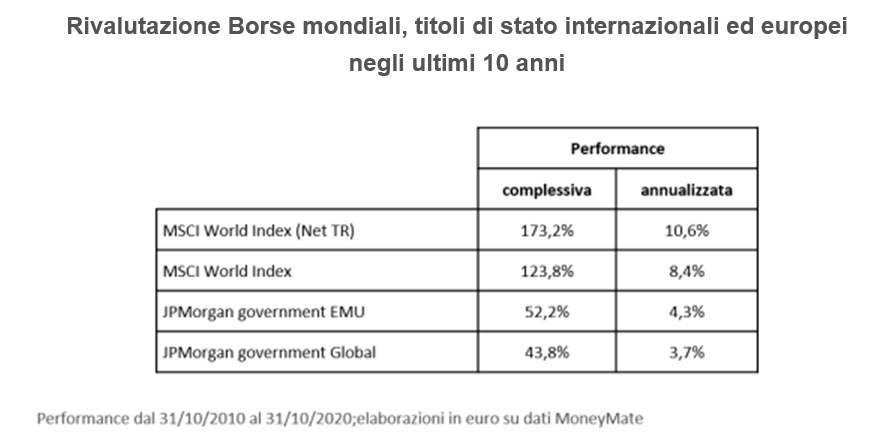

La storia ci insegna che nel lungo periodo il rendimento delle azioni tende ad essere superiore a quello delle obbligazioni che, a sua volta, tende a superare quello della liquidità.

Chi investe i propri risparmi avendo cura di diversificare i rischi tra titoli di stato, obbligazioni societarie, azioni, ETF, fondi comuni e comparti di Sicav, oltre a non essere esposto a possibili prelievi forzosi, può partecipare al trend rialzista di lungo periodo dei mercati finanziari evitando di sostenere soltanto costi e impatti sul potere d’acquisto ed il grafico sopra ne è la prova.

Negli ultimi 10 anni, infatti, la rivalutazione dei titoli di stato internazionali (JPMorgan government Global bond index) è stata del 43,8%, quella dei titoli di stato EMU (JPMorgan government EMU bond index) del 52,2% e quella delle Borse mondiali (MSCI world index total return) del 173,2%.

Liquidità e cattive scelte ci costano?

Le preoccupazioni per gli impatti sulla salute provocati direttamente e indirettamente dal Covid-19, i timori sul futuro dell’economia, in generale, e delle personali attività lavorative, in particolare, sono alla base di questo incremento della liquidità accumulata.

Tuttavia, sebbene comprensibile, razionalmente lasciare depositate delle somme in banca comporta dei costi, diretti e indiretti ma anche svalutazione.

Oltre all’imposta di bollo fissa annuale per conti correnti con giacenza media sopra i 5000 euro, dobbiamo considerare anche quella dello 0,2% su depositi ed investimenti. Ciò significa che lasciare liquidità €100.000 parcheggiati su conto deposito per un anno, ad esempio, ci costa 200 euro di bollo in più su l’eventuale rendimento dobbiamo applicare la tassazione del 26%.

Insomma tanto sforza per niente o poco più.

Oltre a ciò, esiste un’insidia in più: l’inflazione, ossia, l’erosione del potere di acquisto.

Ogni anno che passa, infatti, i prezzi al consumo crescono e con gli stessi contanti e i depositi in banca si riesce ad acquistare meno prodotti e servizi.

Dati alla mano, negli ultimi 20 anni i risparmi hanno perso ben oltre un quarto del loro potere d’acquisto.

Un’erosione costante che mina i risultati di anni di lavoro e accumulo.

Comprendere per fare le scelte giuste

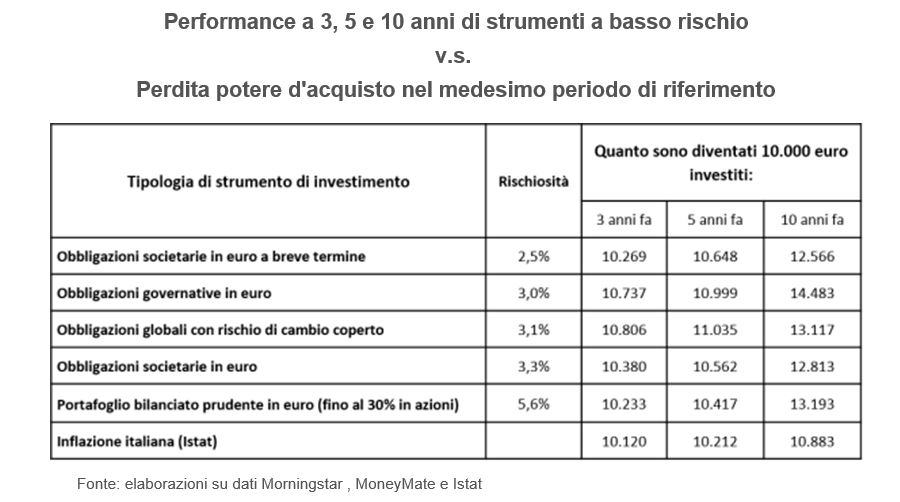

Nella tabella sopra vengono prese in esame diverse soluzioni, a rischio crescente, che avremmo potuto e dovuto mettere in essere nei 10 anni passati per tutelarci da costi ed inflazione.

Anche senza esporsi troppo ai rischi, sarebbe stato possibile impiegare negli ultimi 3, 5 e 10 anni la liquidità, o anche una parte di essa, in strumenti di investimento con un profilo di rischio non eccessivo e ricavarne un ritorno superiore all’inflazione. Per esempio, accettando una rischiosità (oscillazioni massime di prezzo su base annua) tra il 2,5% e il 5,6%, l’investitore avrebbe potuto non solo proteggere l’erosione del carovita ma anche beneficiare di un extra guadagno (vedi tabella sopra). Risultati apprezzabili già nel triennio ma che nell’arco di 10 anni assumono dimensioni piuttosto consistenti: investendo 10.000 euro i guadagni sarebbero infatti oscillati da un minimo di circa 1.700 euro ricavabili tramite obbligazioni societarie in euro a breve termine fino agli oltre 3.600 euro nel caso delle obbligazioni governative in euro.

Investire da sempre significa comprare rischio oggi, per avere rendimento nel domani.

Sembra una frase banale, ma farla propria significa diventare consapevoli dei propri investimenti. Il passo successivo poi è accantonare l’idea del “quanto mi dai? “ed iniziare a vedere l’investimento come un processo composto di decisioni e comportamenti, e basarlo su un metodo che consideri tutte le evidenze che esperienza, studi e storia ci hanno lasciato.