Under 40: metti al riparo oggi il tuo domani

La brutta notizia è che i ragazzi di oggi dovranno lavorare più a lungo. Quella pessima è che avranno pensioni più basse. Se proprio vogliamo essere ottimisti la notizia bella è che almeno lo sanno. Non è poco perché possono preparare le contromisure da subito, risparmiando il necessario o per uscire dal lavoro prima oppure per avere una pensione adeguata allo stile di vita al quale sono nel frattempo abituati.

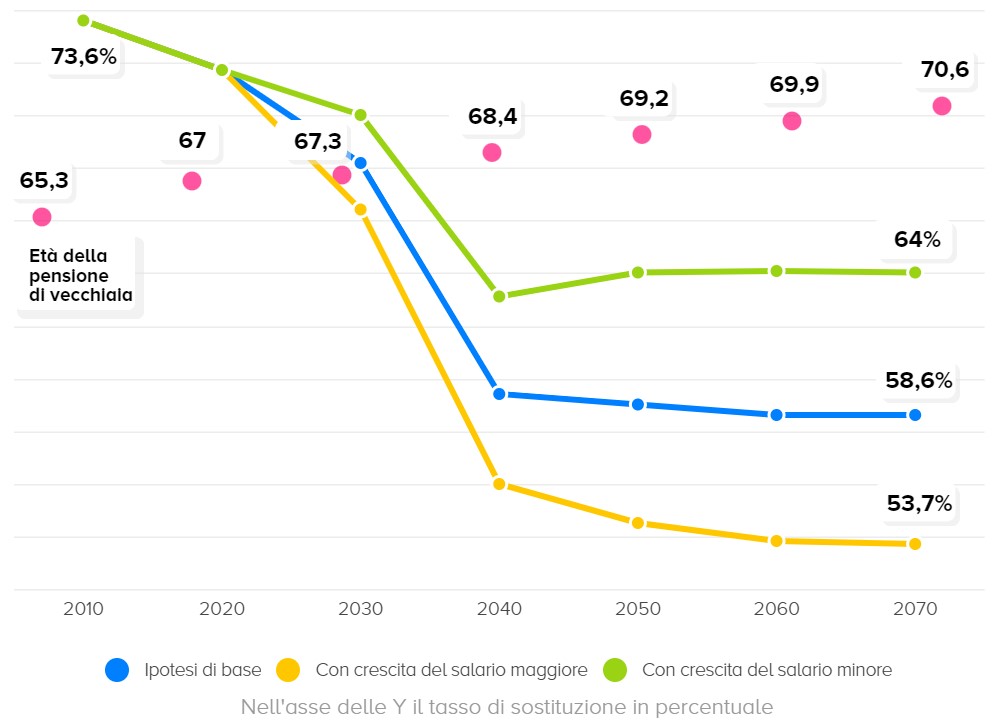

Ma i numeri sono numeri e non mentono, soprattutto se sono della Ragioneria Generale dello Stato, che ha elaborato alcune previsioni su quello che forse è l’indicatore più importante tra quelli a cui guardare quando parliamo di pensioni: il tasso di sostituzione. Si tratta della porzione del salario che, se si fa conto solo sui contributi obbligatori, rimarrà nelle tasche dei pensionati dopo essersi ritirati. Ovvero, guardandola in un altro modo, misura quanto si perde pensionandosi.

Godiamo dei tassi di sostituzione più alti al mondo, ma ancora per poco

A oggi, secondo l’Ocse, il tasso di sostituzione italiano lordo al momento della pensione di vecchiaia è del 76,1%, vuol dire che in media oggi tutti, uomini, donne, lavoratori con alti salari o con bassi salari, in qualsiasi settore lavorino prendono di pensione il 76,1% dell’ultimo stipendio se hanno avuto una carriera continua e si ritirano a 67 anni. Solo in Grecia e in Spagna, che hanno fatto scelte di politica economica simili alle nostre, troviamo percentuali maggiori mentre nella maggior parte dei Paesi questo indicatore è molto più basso, nella Ue, per esempio, è del 54,8%. In alcuni casi il tasso di sostituzione ufficiale arriva anche sotto il 30%, è il caso di Polonia, Irlanda, Australia, dove la previdenza obbligatoria chiede contributi molto più contenuti. Pagare meno contributi mentre si è al lavoro significa che in pensione si deve accettare un crollo del proprio reddito del 70%. Per questo nei Paesi dove il tasso di sostituzione è particolarmente basso è anche particolarmente diffusa la contribuzione volontaria che è sostenuta sia dal singolo lavoratore che dalle aziende e agevolato dai governi.

Un sistema pensionistico che integri la pensione pubblica obbligatoria sarà in futuro necessario anche in Italia per non ritirarsi con la metà o poco più del reddito che si aveva quando si era al lavoro. Perché? Basta guardare i numeri: la spesa pubblica pensionistica italiana è e resterà la più alta del mondo in rapporto al Pil, dato che assorbe il 16,2% del prodotto interno lordo, cifra che arriverà al 17,2% nel 2035-2040. E anche se non ci saranno tagli e riforme, i pensionati di domani guadagneranno meno (cioè avranno un tasso di sostituzione più basso dell’attuale) per la mera applicazione delle regole già in vigore, la principale delle quali è l’utilizzo sempre più ampio del solo criterio contributivo, cioè il calcolo dell’assegno pensionistico solo in base ai contributi versati, senza tener conto dell’ultimo stipendio percepito.

Le riforme Dini e Fornero, infatti, hanno stabilito che per coloro che hanno cominciato a lavorare dopo il 1978, quindi sostanzialmente tutti, la pensione sarà calcolata in modo contributivo per i versamenti successivi al 1996, mentre il vecchio sistema retributivo rimane valido come sistema di calcolo solo per quel pezzo di carriera precedente al 1996. Il calcolo retributivo, ricordiamolo, è quello per cui l’assegno pensionistico è proporzionato direttamente al livello dello stipendio percepito, rivalutato, e chi un tempo si ritirava con il solo sistema retributivo dopo 40 anni di lavoro riceveva una pensione solo del 20% inferiore allo stipendio percepito gli ultimi anni di carriera. Ora non è più così.

Un esempio concreto: com’era, com’è…e come sarà

Man mano che passa il tempo, però, il numero di anni di lavoro prima del 1996 costituisce una porzione sempre più piccola della carriera dei pensionandi ed è per questo che il tasso di sostituzione è destinato a diminuire. Il problema è sapere di quanto. La risposta arriva proprio dalla Ragioneria Generale dello Stato che ha preso come esempio un dipendente del settore privato e ha misurato quanto gli rimarrà in tasca andando in pensione considerando diverse date.

Ebbene: se il nostro lavoratore-tipo si fosse ritirato nel 2010 con 65 anni e 4 mesi di età e 38 anni di lavoro (si presume realisticamente una carriera discontinua), avrebbe ricevuto il 73,6% dello stipendio, e avrebbe goduto di un calcolo interamente retributivo. Come si vede dal nostro grafico nel 2020, invece, questa percentuale sarebbe scesa al 71,7%, e questo nonostante l’aumento dell’età di pensionamento a 67 anni. Perché? Perché tale dipendente, sempre con 38 anni di contributi, per le riforme Dini e Fornero avrebbe visto il suo assegno calcolato in parte con il sistema contributivo. Se poi avesse voluto approfittare di Quota 100, varata nel 2019 (che consentiva di ritirarsi dal lavoro a 62 anni con 38 anni di contributi), gli sarebbe andata ancora peggio perché avrebbe incassato appena il 65,3% dell’ultimo stipendio.

Questo per quanto riguarda il passato, per quanto riguarda il futuro le cose vanno peggio. Quelli che andranno in pensione nel 2030 (sempre con 38 anni di contributi e un’età di 67 anni e 4 mesi) percepiranno una somma mensile pari al 68,2% del reddito perché la maggior parte dell’assegno sarà calcolato sulla base dei contributi effettivamente versati (metodo contributivo) e non in base all’ultimo stipendio (metodo retributivo).

Tra il 2030 e il 2040 (siccome la natura fa il suo corso) si “estingueranno” completamente i lavoratori che avevano cominciato la propria carriera prima del 1996 e il calcolo sarà solo contributivo per tutti. La Ragioneria ha ipotizzato che i pensionandi del futuro vorranno usare l’anticipo di tre anni rispetto al requisito di vecchiaia previsto dalla legge e quindi nel 2040 si ritireranno a 65 anni e 5 mesi (tre anni prima dei 68 anni e 5 mesi cui sarà arrivata l’età della pensione di vecchiaia) e riceveranno solo il 59,4% dell’ultimo stipendio, sia per l’effetto dell’anticipo che del calcolo interamente contributivo.

Questa percentuale continuerà a scendere negli anni successivi e sarà del 59% nel 2050 e del 58,6% nel 2060 e 2070. I giovani di oggi prenderanno sempre meno anche se, nel frattempo, sarà cresciuta l’età minima di pensionamento: nel 2070, quando si ritireranno i ragazzi e bambini di oggi, la pensione di vecchiaia sarà di 70 anni e 7 mesi, e quella anticipata contributiva di 67 anni e 7 mesi.

Guarda per credere: SIMULATORE SOLE24ORE

Più fai carriera, più basso sarà l’assegno in proporzione allo stipendio

Le ipotesi della Ragioneria dello Stato naturalmente riguardano il lavoratore medio. Le cose cambiano se consideriamo alcuni casi differenti, e cambiano in modo anche paradossale. Poniamo il caso che un lavoratore riesca ad aumentare ogni anno il proprio stipendio dello 0,5% in più rispetto alla crescita media. Bene, si dirà. Invece no, male, perché il suo tasso di sostituzione diventa ancora più basso e nel 2070 riceverebbe un assegno pari solo al 53,7% dell’ultimo stipendio. Al contrario un lavoratore che avesse una progressione più lenta della retribuzione, diciamo dello 0,5% annuo inferiore alla media, prenderebbe di più: il 64%. La ragione è che il calcolo contributivo viene effettuato su tutti i versamenti nel corso della vita lavorativa e di conseguenza per il lavoratore di successo valgono per la determinazione della pensione anche i contributi dell’inizio della carriera, che erano molto bassi rispetto a quelli successivi alle varie promozioni.

La morale non cambia: domani ci saranno più 60enni al lavoro di oggi, ma con una prospettiva di reddito inferiore a quella di cui possono godere coloro che si accingono ad andare in pensione attualmente. Significa che dovremo imparare a gestirci la pensione senza appoggiarci solo su quella pubblica, e questo vale, come si è visto, soprattutto per coloro che avranno raggiunto carriere brillanti e ruoli direttivi, che rischiano più di altri di ricevere pensioni non soddisfacenti.

Hai approfittato del tuo fondo pensione quest’anno?

Il 16 dicembre è alle porte, si avvicina il termine per versare e beneficiare fiscalmente del tuo fondo pensione. Se non ce l’hai già è sempre un ottimo momento per iniziare ricordalo.

Nell’ultimo mese dell’anno sarà approvata la nuova Legge di Bilancio che prevede solo un budget limitato di circa 2 miliardi di euro per la riforma delle pensioni. Lo Stato fatica sempre più a mantenere un Welfare decorso, quindi diventa sempre più necessario che ogni italiano si rimbocchi le maniche per il proprio futuro.

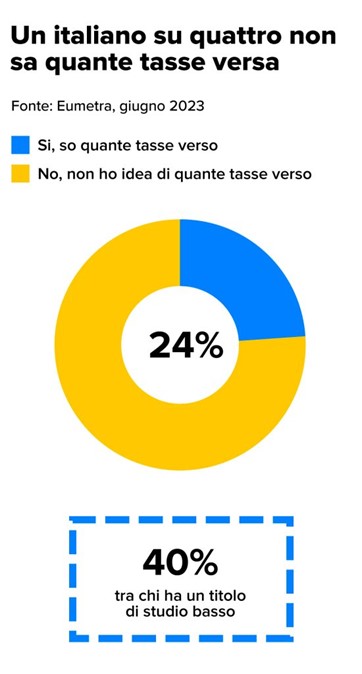

Non cambiano i requisiti per accedere alla pensione di vecchiaia, ma ci sono altre novità importanti. Soprattutto lato fiscale, un tema più che mai di attualità in queste settimane, ma che nel dettaglio rimane per noi italiani alquanto “fumoso”. Infatti, secondo l’istituto di ricerca sociale e di marketing Eumetra, un italiano su quattro non sa quanto paga di tasse ogni anno: solamente un italiano su cinque sa dire con precisione quante tasse paga, mentre la maggior parte (54%) sostiene di saperlo in modo approssimativo.

Facile quindi che molti di noi non sappiamo o non ricordino che c’è tempo fino al 16 dicembre 2023 per effettuare un ulteriore versamento volontario sulla propria posizione pensionistica complementare o su quella di un familiare fiscalmente a carico e portare così i contributi versati alla fatidica soglia dei 5.164,57 euro annui.

I versamenti effettuati entro quella data, infatti, rientrano nella soglia di deducibilità, fissata appunto a 5.164,57 euro all’anno, con uno sconto sulla tassazione niente male.

Di cosa stiamo parlando? È (più o meno) presto detto. Tutti noi paghiamo tasse sul reddito che dichiariamo annualmente. Su tale reddito si calcola la cosiddetta “base imponibile”. Dedurre una certa cifra fa sì che quella cifra non confluisca nella base imponibile, abbassandola in modo anche significativo. Ebbene, i contributi versati al fondo pensione (o a qualsiasi altra forma pensionistica complementare) sono deducibili dalle imposte sul reddito fino a un limite massimo di 5.164,57 euro ogni anno.

I vantaggi fiscali della pensione complementare

E se ti dicessi che oggi l’unico rendimento garantito, e probabilmente il più elevato lo riconosce il fondo pensione?

Lo Stato ha previsto tutta una serie di agevolazioni fiscali nell’ottica di incentivare questo tipo di investimento. In particolare:

• i rendimenti maturati dal fondo pensione sono tassati al 20%, contro il 26% che si applica agli altri strumenti finanziari;

• stante quanto detto sopra, l’investitore può beneficiare di un maggiore accumulo di capitale nel tempo, grazie all’effetto della capitalizzazione degli interessi;

• in caso di decesso dell’aderente, i beneficiari della rendita non devono pagare le tasse sulle somme percepite.

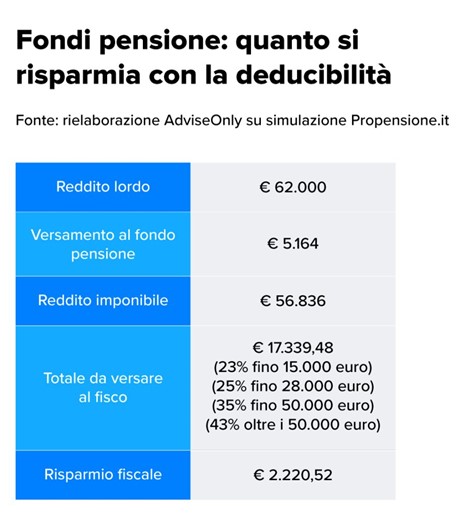

Infine, come abbiamo detto, i contributi versati al fondo sono deducibili dalle imposte sul reddito, il che significa che l’investitore può beneficiare di un risparmio fiscale immediato. Non ci credi? Lo vediamo subito. Ipotizziamo che il tuo reddito lordo sia pari a 62mila euro. A questo reddito andrà applicata una tassazione basata sui vari scaglioni IRPEF (assumiamo in questo caso quelli in vigore a giugno 2023, tanto non cambia moltissimo, ai fini del nostro ragionamento). Ecco quello che viene fuori.

Praticamente, sui tuoi 62mila euro di reddito lordo devi pagare imposte per quasi 20mila euro. Cosa succede se durante l’anno hai versato contributi in una forma pensionistica complementare tua o di un tuo familiare fiscalmente a carico? Succede che puoi dedurre fino a 5.164,57 euro dai 62mila di reddito imponibile. Il quale si abbassa quindi a 56.836 euro. E l’applicazione delle aliquote dei vari scaglioni dà come risultato una cifra più vicina ai 17mila euro, per un risparmio fiscale di oltre 2.200 euro.

Quanto conviene, oggi, investire in una forma pensionistica complementare?

La domanda è legittima ma, un po’ come i prompt per l’AI generativa, va riformulata. L’investimento in un fondo pensione non è questione di oggi: è una questione di domani. E, se vogliamo, anche di dopodomani. Richiede perciò una visione di lungo termine e un impegno costante nel tempo. I dati storici ci dicono che finora questo ha pagato.

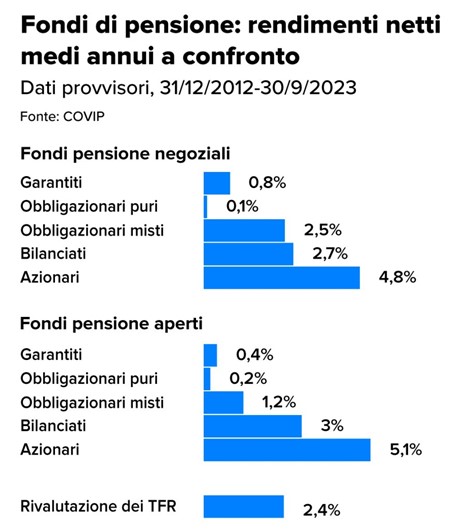

Secondo una nota di aggiornamento diffusa dalla COVIP, la Commissione di vigilanza sui fondi pensione, i primi di novembre 20231, nel periodo che va dall’inizio del 2013 ai primi nove mesi del 2023 i rendimenti medi annui composti delle linee a maggiore contenuto azionario si collocano intorno al 5% per tutte le tipologie di forme pensionistiche. Nello stesso periodo, la rivalutazione del Trattamento di Fine Rapporto, il cui calcolo si basa sul tasso di inflazione, è risultata pari al 2,4%. Nel complesso, tutti i comparti azionari e buona parte dei bilanciati mostrano rendimenti più elevati rispetto agli altri e al TFR.

“Nei primi nove mesi del 2023, tutte le tipologie di forme pensionistiche e di comparti registrano in media risultati positivi, in particolare nelle gestioni con una maggiore esposizione azionaria”, scrive la COVIP. Per i comparti azionari, in particolare, si riscontrano rendimenti in media pari al 4,5% nei fondi negoziali, al 5,5% nei fondi aperti e al 6% nei PIP.

Come scegliere il fondo pensione giusto?

Il fondo pensione rappresenta una soluzione ormai non più rinviabile: consente di garantirsi un futuro tranquillo e sicuro sotto il profilo economico ottenendo al contempo importanti vantaggi fiscali. Puoi scegliere liberamente l’importo dei versamenti, ma attenzione: è essenziale calibrare la strategia di investimento sulle tue esigenze.

TFR: cos’è, quando e a chi spetta

Ogni lavoratore prima o poi si troverà a dover affrontare l'argomento del trattamento di fine rapporto (TFR). Vediamo insieme alcuni punti per saperne di più.

Cos’è il TFR

TFR sta per Trattamento di Fine Rapporto ed è la somma che si matura durante tutto l’arco del rapporto lavorativo e che spetta al lavoratore dipendente – dotato quindi di un contratto di tipo subordinato, sia esso a tempo determinato o indeterminato, del settore pubblico o privato – al momento della cessazione del rapporto di lavoro. Nella vulgata comune, è noto anche come liquidazione.

Il TFR spetta al lavoratore indipendentemente dalle ragioni della cessazione del rapporto di lavoro: dunque non solo per il raggiungimento dell’età della pensione ma anche per licenziamento, dimissioni o – nel caso di un rapporto a tempo determinato – per scadenza del contratto di lavoro con l’azienda.

Come si calcola

Per sapere quanto TFR abbiamo maturato fino ad oggi, dobbiamo procedere a un conteggio che non è poi così fuori dalla portata del contribuente.

- Innanzitutto, sommate la retribuzione lorda che vi ha corrisposto l’azienda per ogni anno di lavoro svolto finora.

- Fatto? Ok: adesso dividete il risultato che avete ottenuto per 13,5.

- Ma non finisce qui. Considerate, infatti, che al 31 dicembre di ogni anno, tranne il primo, il TFR maturando viene ritoccato al rialzo sulla base di un tasso fisso pari all’1,5%, cui si aggiunge il 75% dell’incremento dell’inflazione rilevato per l’anno precedente.

Come viene tassato il TFR?

Al TFR non si applica la tassazione IRPEF ordinaria, ma un’aliquota media calcolata prendendo come riferimento le aliquote IRPEF degli anni precedenti alla liquidazione. Questo per un principio di equità fiscale: tassare un reddito prodotto in un arco di tempo pluriennale in base alle aliquote di riferimento dell’anno di incasso sarebbe infatti svantaggioso e non equo per il dipendente.

A occuparsi del computo e del pagamento è il datore di lavoro, in qualità di sostituto d’imposta. Poi, però, interviene l’Agenzia delle Entrate, che ricalcola l’imposta dovuta sulla base dell’aliquota media dei cinque anni antecedenti alla cessazione del rapporto di lavoro: se il risultato supera di più di 100 euro la rilevazione del datore di lavoro, l’Agenzia delle Entrate manda un avviso di pagamento al diretto interessato. Se invece il datore di lavoro ha trattenuto più del dovuto, l’Agenzia procede al rimborso.

Anticipo del TFR

La legge permette al dipendente, in determinati casi e a certe condizioni, di chiedere all’azienda un anticipo del TFR accantonato. Ma questa possibilità è riservata esclusivamente ai dipendenti con almeno otto anni di servizio presso lo stesso datore di lavoro. Non solo: il lavoratore può chiedere un’anticipazione non superiore al 70% del TFR cui avrebbe diritto se il rapporto cessasse alla data della domanda.

Per evitare l’assalto alle casse dell’azienda, poi, la legge pone due limiti alle richieste di anticipazione del TFR che si possono soddisfare in un anno: massimo 10% degli aventi titolo e non più del 4% del totale dei dipendenti.

Infine, l’anticipo si può richiedere solo e soltanto per spese sanitarie per terapie o interventi straordinari riconosciuti dalle competenti strutture pubbliche o per l’acquisto della prima casa per sé o per i figli (con tanto di atto notarile). Ci si può avvalere dell’anticipo solo una volta nel corso del rapporto di lavoro. E, ovviamente, l’anticipazione viene sottratta dal TFR finale.

In azienda o in un fondo pensione?

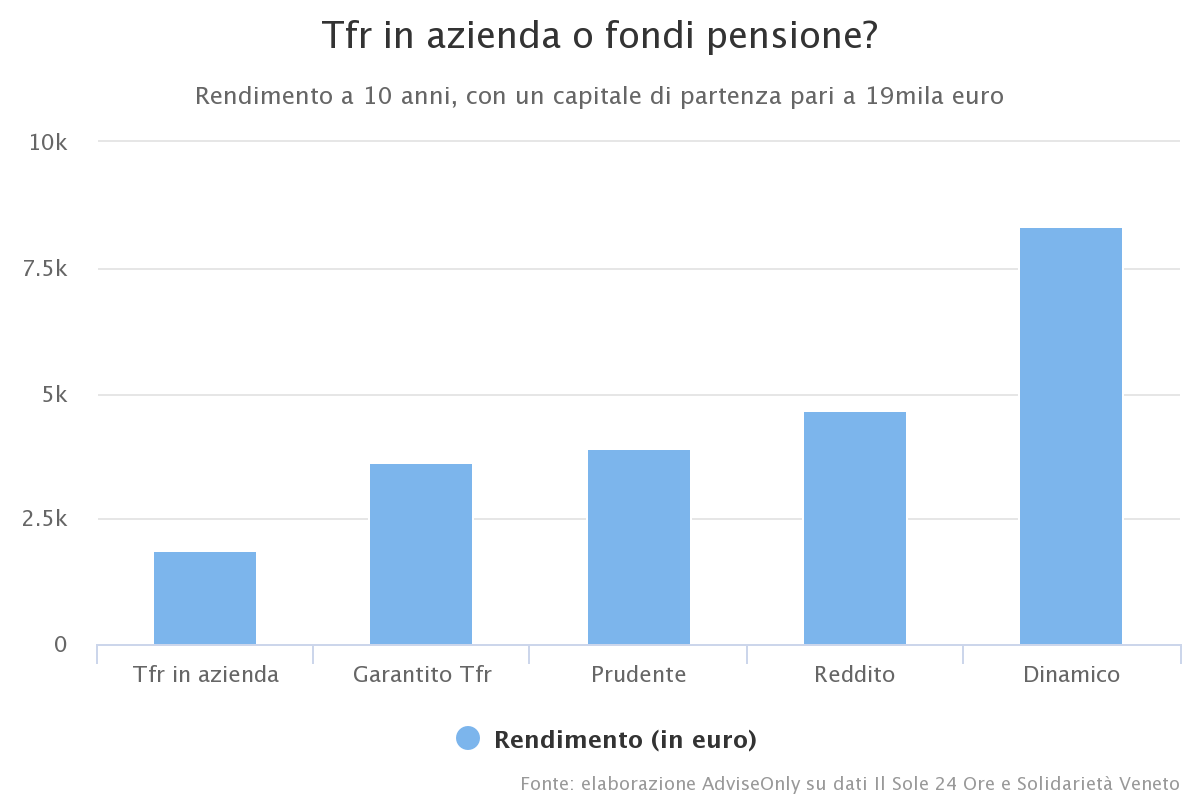

I numeri parlano chiaro. Il Sole 24 Ore, grazie ai dati forniti dal fondo pensione territoriale Solidarietà Veneto, ha realizzato una simulazione analizzando il portafoglio di un investitore che 10 anni fa ha deciso di aderire a un fondo negoziale, confrontandolo con il guadagno che lo stesso investitore avrebbe realizzato decidendo invece di lasciare il TFR in azienda.

Ebbene, il nostro investitore si trova oggi con un portafoglio decisamente più ricco di quello che avrebbe ottenuto se avesse fatto affidamento solo sulla rivalutazione del TFR. Naturalmente il rendimento ottenuto varia a seconda del comparto scelto all’interno del fondo negoziale: si va dal più rischioso (dinamico) a quello più prudente (nel caso di Solidarietà Veneto si chiama “TFR Garantito” e mira a conseguire rendimenti pari o superiori al tasso di rivalutazione del TFR garantendo la restituzione del capitale investito e un rendimento triennale netto almeno pari alla rivalutazione netta del TFR in azienda).

Ricordiamo che alle posizioni dei fondi pensione contribuiscono non solo il trattamento di fine rapporto, ma anche il contributo volontario del lavoratore e il conseguente contributo del datore di lavoro, che è tenuto a erogare – in base agli accordi collettivi – solo se il lavoratore opta effettivamente per il versamento di un contributo volontario.

Di seguito la simulazione, calcolata ipotizzando un TFR maturato pari a 19mila euro, che funge da capitale di partenza. I dati si riferiscono al rendimento maturato sul capitale nel periodo 2007-fine 2016.

E se l’azienda è insolvente?

La legge 297/1982 ha istituito il Fondo di Garanzia per il Trattamento di Fine Rapporto2, per il pagamento del TFR in sostituzione del datore di lavoro insolvente.