Sei fondamenti di successo per gli investitori secondo Nick Murray

Se ti dicessi che sei variabili rappresentano oltre il 90% dei rendimenti dei tuoi investimenti a lungo termine, attirerei la tua attenzione?

Questo è ciò che sostieni Nick Murray, scrittore e professionista finanziario degli ultimi 50 anni. Grazie al suo background di consulente finanziario, Murray offre una prospettiva unica su ciò che si traduce in successo. Crede fermamente nel rapporto di lavoro con un consulente, pur riconoscendo che gli investitori possono avere successo anche senza ma con probabilità assai misere.

Ciò che distingue davvero il punto di vista di Murray da tanti altri è il valore aggiunto, secondo lui, dei consulenti. In un mondo fissato sui rendimenti, apparentemente a qualunque costo, ritiene che la selezione del portafoglio (purché appropriata) abbia un valore aggiunto trascurabile. Ritiene che il valore di un Advisor derivi da:

- Preparare un cliente al successo: costruire un piano finanziario unico e avere investimenti adeguati.

- Coaching comportamentale continuo: attenersi al proprio piano ed evitare un grosso errore.

Murray dice qualcosa del genere: essere un investitore di successo è semplice, ma non è facile. Ciò che intende dire è che ciò che dobbiamo fare non è eccessivamente complicato, si tratta di fare bene le piccole cose per un tempo molto lungo. La parte non facile è riuscire a rispettare un piano, soprattutto per un periodo molto lungo o durante le turbolenze del mercato. Quindi, anche se ciò che dobbiamo fare è semplice, farlo regolarmente non è facile.

Il fattore determinante del rendimento reale a lungo termine non è la performance degli investimenti, ma il comportamento degli investitori.

Di seguito sono riportate le sei variabili, tre principi e tre pratiche, su cui ritiene che ogni investitore dovrebbe concentrarsi per avere successo a lungo termine.

Fede nel futuro

Gli investimenti a lungo termine si riducono a una battaglia della mente inconscia, tra la fede nel futuro e la paura del futuro. Il risultato è fortemente governato da quale di questi impulsi vince.

In ogni momento, ci sono stati motivi per essere pessimisti riguardo al presente e al futuro. Eppure, in quasi tutti i criteri misurabili, il mondo è migliorato. Chiunque esamini la storia può vedere chiaramente i progressi che sono stati fatti e continuano ad essere fatti. L’ottimismo è l’unico realismo.

Questo progresso non è stato lineare, ma esponenziale. I progressi nella medicina, nella scienza, nella tecnologia e nell’economia, anche negli ultimi 10 anni, spazzerebbero via qualcuno da solo un paio di generazioni prima. Oggi, il microprocessore di un minivan contiene più potenza di calcolo di quella esistente nel 1950.

Come investitori, investiamo nel domani, progettiamo il domani. La strada non è dritta e liscia, ci saranno curve e dossi, a volte grandi. Ma possiamo avere fiducia in quello che è sempre stato così, che le cose migliorano sempre, che si fanno sempre progressi.

Non posso sapere esattamente come andranno le cose. So solo che le cose andranno bene.

Pazienza

Viviamo in un mondo in cui la pressione costante è quella di fare qualcosa, dove a volte la cosa più difficile da fare è proprio niente. Più un investitore insegue ciò che è interessante, più perde di vista i propri obiettivi finanziari e ciò che è necessario per raggiungerli.

Gli studi dimostrano che questo comportamento porta a errori, che portano a rendimenti inferiori, che di fatto allontanano ulteriormente l’investitore dai propri obiettivi. È una situazione in cui non fare nulla avrebbe portato a un risultato migliore. Invece di inseguire i rendimenti, ci sono due cose che puoi chiederti riguardo al tuo portafoglio:

- È appropriato per la realizzazione dei miei obiettivi finanziari a lungo termine?

- Storicamente ha prodotto rendimenti in grado di finanziare adeguatamente i miei obiettivi?

A volte non lo saranno, i mercati saranno in ribasso, i rendimenti a breve termine saranno negativi. Ma i dati storici tengono conto di tutto il bene e di tutto il male. Le medie storiche tengono già conto degli anni cattivi.

Non posso sapere quando andrà tutto bene. So solo che andrà tutto bene.

Disciplina

Se la pazienza è la decisione di non fare qualcosa di sbagliato, la disciplina è la decisione di continuare a fare le cose giuste. Durante la volatilità del mercato, la nostra disciplina viene messa alla prova, non solo durante i minimi ma anche durante i massimi.

Quando i mercati sono ai massimi, non è il momento giusto per essere eccessivamente entusiasti e scommettere tutto. Quando i mercati sono ai minimi, non è il momento giusto per spaventarsi e smettere del tutto di investire. L’investitore disciplinato continua ad agire allo stesso modo indipendentemente da ciò che sta facendo il mercato, perché quando la disciplina fallisce, il piano fallisce.

Non mi interessa cosa funziona in questo momento. Mi interessa ciò che ha sempre funzionato... e continuerò a fare ciò che ha sempre funzionato.

Allocazione delle risorse

L'asset allocation è il mix a lungo termine di azioni, obbligazioni e liquidità all'interno del tuo portafoglio, che costituisce fino al 93% dei rendimenti e della volatilità di un portafoglio.

Una corretta asset allocation non elimina la volatilità, ma ci mette nella posizione di trarne vantaggio. I mercati si muovono naturalmente su e giù, ma nel lungo termine lo fanno ancora di più. La volatilità è il prezzo che paghiamo come investitori per i nostri rendimenti, e la storia dimostra che maggiore è la volatilità, maggiori saranno i rendimenti a lungo termine che possiamo aspettarci.

Come investitori, dovremmo abbracciare la volatilità perché sappiamo che porta a rendimenti più elevati a lungo termine. Ciò significa dare maggiore peso alle azioni nei nostri portafogli e meno alle obbligazioni e alla liquidità. Se non sei soddisfatto dei tuoi rendimenti, è probabile che non stai investendo in modo efficiente.

Diversificazione

Se l’asset allocation ci consente di catturare la volatilità, la diversificazione ci consente di sopravvivere ad essa. Nessuno sa quale sarà la prestazione migliore nel prossimo periodo di tempo. Quindi all'interno di ciascuna categoria di asset: azioni; obbligazioni; contanti, è importante possedere un mix.

Durante i periodi di mercati in ribasso, la diversificazione distribuisce il rischio tra molte aziende, paesi e settori. Mettendoci in una posizione di fiducia che i mercati si riprenderanno, come hanno sempre fatto, perché stiamo investendo in un modo che ha sempre funzionato.

Non possederò mai abbastanza di nessuna cosa per poterci fare una strage. Non possederò mai abbastanza di nessuna cosa per poterne rimanere ucciso.

Ribilanciamento

Nel corso del tempo, poiché diverse parti del tuo portafoglio si comportano in modo diverso, la struttura del tuo portafoglio cambierà leggermente. Magari portando il tuo portafoglio da 80/20 a 70/30 (azioni/obbligazioni).

Poiché sappiamo che i mercati si muovono naturalmente, ciò che sale è probabile che scenda, e ciò che scende è probabile che ritorni su. Il ribilanciamento può riportare gli asset a livelli che ci aspettiamo abbiano un buon rendimento nel breve termine, mantenendo il portafoglio allineato alla tolleranza al rischio e agli obiettivi.

È importante mantenere un approccio di riequilibrio automatico o sistematico. La selezione e la tempistica del mercato non si traducono in rendimenti a lungo termine e considerare il mercato in qualsiasi momento per effettuare un riequilibrio significherà perdere tempo e fatica. Automatizza il ribilanciamento senza alcuna distorsione su base annuale.

Diversifica, ti aiuterà

Uno dei principali #BIAS cognitivi che ho incontrato nella mia esperienza professionale è l’home bias. Investitori italiani con interi portafogli interamente concentrati su titoli del bel paese. Mentre con il tempo si fortifica negli investitori italiani la potenza della diversificazione geografica, negli ultimi anni molti investitori americani hanno abbandonato la diversificazione internazionale (o almeno l’hanno fortemente presa in considerazione).

Capiamo perché questo sta accadendo.

Il mercato azionario statunitense ha distrutto tutti gli investitori sin dalla fine della Grande Crisi Finanziaria.

Dal 2009, il totale dei fondi indicizzati del mercato azionario statunitense è cresciuto di oltre il 660%, mentre il totale dei fondi indicizzati internazionali è cresciuto di circa il 180%. Si tratta di rendimenti annuali superiori al 14% annuo negli Stati Uniti rispetto a meno del 7% annuo nel resto del mondo.

Ci sono buone ragioni per questo divario di performance: un settore tecnologico più grande, un dollaro forte, l’economia statunitense ha ottenuto risultati migliori, ecc.

Molti investitori presumono di non aver più bisogno di detenere azioni internazionali perché le grandi società statunitensi ottengono una discreta fetta delle vendite e degli utili all’estero. Gli Stati Uniti sono in una posizione dominante nel mercato azionario globale,,(costituendo circa il 60% del totale della capitalizzazione di mercato), un contesto normativo più favorevole per l’innovazione e il settore tecnologico.

Considerando quanto sono potenti le aziende a stelle e strisce, sembra insensato investire al di fuori degli Stati Uniti.

Eppure ogni investitore DEVE credere ancora nella diversificazione internazionale.

Perché?

Non vi è alcuna garanzia che il mercato azionario statunitense replicherà nei prossimi 15 anni il successo ottenuto negli ultimi 15 anni.

Sebbene il mercato azionario statunitense sia stato il chiaro vincitore negli ultimi quindici anni, i vincitori tendono a cambiare di decennio in decennio.

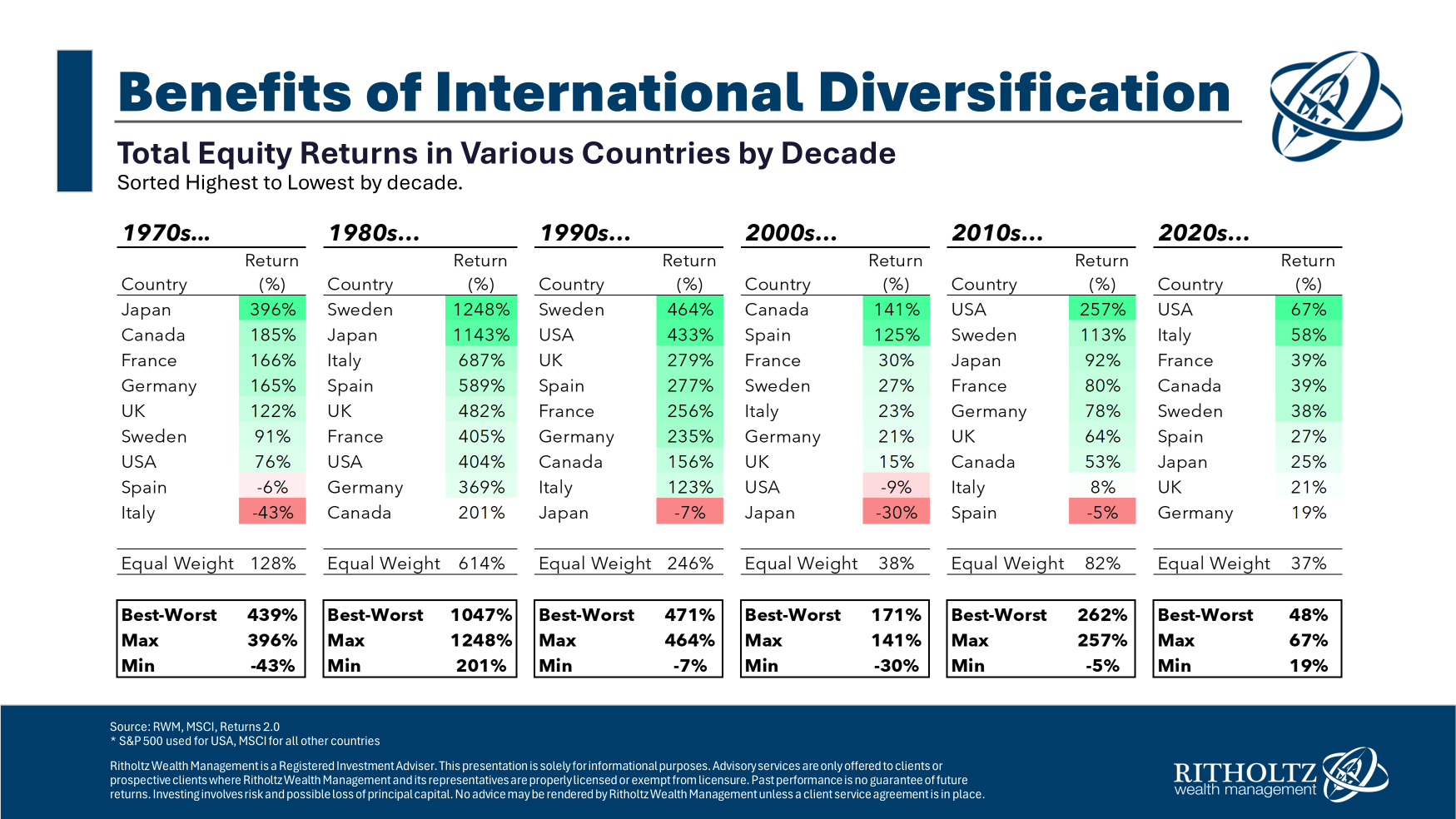

Dai un’occhiata ai rendimenti totali per decennio per varie economie sviluppate a partire dagli anni ’70:

Ogni decennio ha grandi vincitori e grandi perdenti. Basta guardare lo spread tra i titoli con le performance migliori e quelle peggiori in ciascun periodo. Ci sono alcuni divari enormi.

Ogni decennio ha grandi vincitori e grandi perdenti. Basta guardare lo spread tra i titoli con le performance migliori e quelle peggiori in ciascun periodo. Ci sono alcuni divari enormi.

Il dominio degli Stati Uniti potrebbe essere un segno di un cambiamento di paradigma nei mercati globali o potrebbe essere un pregiudizio legato al passato.

Non è necessario guardare troppo indietro per individuare il decennio perduto nei titoli azionari statunitensi (è successo dal 2000 al 2009). Negli anni ’70 e ’80, i titoli azionari statunitensi erano più vicini al fondo della classifica che al massimo.

Mi piace la diversificazione come forma di gestione del rischio perché aiuta a evitare gli estremi. Sì, ciò significa che non sarai mai completamente investito nel rendimento migliore, ma significa anche che non sarai mai completamente esposto al rendimento peggiore.

La diversificazione ti apre anche a vincitori sorprendenti.

Il leggendario investitore Peter Bernstein una volta disse:

“Considero la diversificazione non solo come una strategia di sopravvivenza ma come una strategia aggressiva, perché la prossima manna potrebbe arrivare da un luogo sorprendente”.

La diversificazione internazionale potrebbe non proteggerti dagli anni brutti o addirittura dai cicli brutti.

Ciò che dovrebbe fare è proteggerti da decenni terribili. Ogni paese li ha.

Anche gli Stati Uniti. DIVERSIFICA, TI SALVERA’.

Fortuna vs Ripetibilità

La fortuna gioca un ruolo così importante nel mondo. Ma è difficile parlarne. Se dici a qualcuno che è fortunato, puoi sembrare geloso. Se ti dicono che hai avuto fortuna, ti senti sminuito.

Forse un modo migliore per inquadrare la fortuna è chiedersi: cosa non è ripetibile?

Fortunato implica eventi casuali che non potevi vedere arrivare. Ciò che non è ripetibile è diverso. Jeff #Bezos è stato fortunato a creare Amazon? Non allo stesso modo, ovviamente, il vincitore della lotteria è fortunato. Era visionario, ambizioso ed esperto a un livello che si vede solo poche volte al secolo.

Ma potrebbe, a partire da oggi, senza denaro o riconoscimento del nome, creare da zero un nuovo business multimiliardario?

Forse, ma probabilmente no. Ci sono così tante cose che hanno aiutato Amazon a diventare quello che è e che non può essere replicato: la crescita di Internet, le condizioni di mercato, i vecchi concorrenti, la politica, le normative, ecc. Bezos è enormemente abile in un modo che non è fortuna. Ma molto di ciò che ha fatto non era ripetibile. Questi punti non sono contraddittori.

È così importante conoscere la differenza tra i due quando si tenta di imparare da qualcuno. Vuoi provare a emulare abilità ripetibili. Tentare di copiare le parti del successo di qualcuno che non sono ripetibili equivale a un cinquantaseienne che si veste da adolescente e si aspetta di essere cool.

C'è una legge dell'evoluzione chiamata Legge dell’irreversibilità di Dollo che dice che una volta che una specie perde un tratto, non lo riacquisterà mai più perché il percorso che gli ha dato il tratto, in primo luogo, era così complicato che non può essere replicato. Supponiamo che un animale abbia le corna e poi si evolva fino a perderle. Le probabilità che si evolva per riacquistare le corna sono nulle, perché il percorso che originariamente gli ha dato le corna era molto complesso: milioni di anni di selezione in condizioni ambientali e competitive specifiche che non si ripeteranno in futuro. Non si possono chiamare fortuna i tratti evolutivi: si sono verificati a causa di forze molto specifiche. Non puoi mai fare affidamento sul fatto che quelle forze si ripetano esattamente come hanno fatto in passato.

Molte cose funzionano così.

Negli affari e negli investimenti, puoi imparare le grandi lezioni sul perché le cose si comportano in un certo modo senza dare per scontato che il passato sia una guida diretta per il futuro, perché non lo è: la maggior parte dei dettagli non sono ripetibili. La storia è lo studio del cambiamento, ironicamente usato come mappa del futuro.

Jason Zweig del Wall Street Journal una volta parlò di cosa succede quando cerchi di imparare una lezione molto specifica e non ripetibile, quando invece devi prestare attenzione a una lezione più ampia e molto ripetibile:

[Dopo il crollo delle dot-com], la lezione che la gente ha imparato da ciò non è stata: “Non dovrei mai speculare su asset finanziari sopravvalutati”. La lezione che hanno imparato è stata: “Non dovrei mai speculare sulle azioni di Internet”. E così le stesse persone che avevano perso il 90% o più del loro denaro scambiando azioni su Internet finirono per vendere case a metà degli anni 2000, e furono spazzate via. È pericoloso imparare lezioni limitate.

La cosa bella quando chiedi: "è ripetibile?" è che inizi a concentrarti su cose che tu e io – laici comuni – abbiamo la possibilità di ripeterci.

Puoi imparare molto dalla pazienza di Warren #Buffett. Ma non è possibile replicare l’ambiente di mercato che aveva negli anni ’50, quindi fai attenzione a copiare le strategie specifiche che usò allora.

Puoi imparare moltissimo da John D. Rockefeller sull'importanza del controllo della diversificazione. Ma non è possibile replicare il sistema legale del XX secolo che gli ha permesso di distruggere i concorrenti, quindi non lasciarti trasportare.

Elon #Musk può insegnarti molto sull’assunzione di rischi e sul branding, ma molto meno sulla competizione nel settore automobilistico.

Jeff Bezos può insegnarti tanto sulla gestione e sul pensiero a lungo termine, ma molto meno sull’e-commerce e sul cloud computing.

Il modo per diventare più fortunati è trovare ciò che è ripetibile.