Capacità di rischio vs. tolleranza al rischio

Indipendentemente dal fatto che tu sia un investitore di lunga data o che ti stia solo dilettando nei mercati, valutare la tua capacità di rischio e la tua tolleranza al rischio è fondamentale per la salute dei tuoi investimenti. La capacità di rischio e la tolleranza al rischio influiscono su come investi, in quali prodotti finanziari investi e aiutano a valutare i tempi e le aspettative quando si tratta di raggiungere i tuoi obiettivi di investimento.

Cos'è la capacità di rischio?

La capacità di rischio è una misura matematica di quanto rischio puoi correre prima che influisca sui tuoi obiettivi finanziari. Questo rischio assume normalmente la forma di volatilità e potenziali perdite. Nel valutare la tua capacità di rischio, dovresti considerare sia la probabilità che i tuoi investimenti diventino negativi sia le possibili perdite che potrebbero verificarsi, in particolare in proporzione alle altre tue attività e ai loro livelli di rischio.

La capacità di rischio viene normalmente calcolata durante un processo di analisi del rischio. Consideralo come il valore in euro della quantità di esposizione al rischio che puoi assumere. Durante un'analisi del rischio, potresti accettare di avere una capacità di rischio di € 50.000 per il tuo portafoglio. Eventuali modifiche ai prezzi delle azioni superiori a € 50.000 di perdita di valore supererebbero la tua capacità di rischio. Con questo in mente, selezioneresti investimenti che tengono conto della capacità di rischio che puoi assumere.

Immagina questo: se avessi metà del tuo conto pensionistico investito in azioni a piccola capitalizzazione e l'altra metà investita in un'azione a grande capitalizzazione, qualsiasi calo significativo del prezzo di un'azione a grande capitalizzazione influenzerebbe considerevolmente il portafoglio nel suo insieme. Man mano che ti avvicini alla tua capacità di rischio, potresti considerare di modificare il tuo portafoglio.

Che cos'è la tolleranza al rischio?

Al contrario, la tua tolleranza al rischio è la tua capacità di gestire la volatilità e le potenziali perdite sui tuoi investimenti. La tua tolleranza al rischio si basa essenzialmente sulle tue emozioni e sentimenti personali riguardo ai tuoi investimenti, piuttosto che su una misura matematica oggettiva in relazione ai tuoi obiettivi finanziari.

Nel valutare la tua tolleranza al rischio, dovresti immaginare quanta angoscia e stress puoi gestire rispetto ai potenziali guadagni. Se lo stress delle perdite o della volatilità è eccessivo per te, potresti voler investire in attività meno rischiose e meno volatili.

Ad esempio, immagina di avere un piccolo portafoglio di azioni oltre a una pensione e un paniere più ampio di prodotti finanziari sicuri per la pensione. Le flessioni estreme delle tue azioni possono creare una situazione emotiva difficile per te, anche se potrebbero non influenzare i tuoi obiettivi finanziari nella stessa misura. Anche se le variazioni dei prezzi delle azioni potrebbero non influire sulla tua capacità di rischio, ti lasceranno con l'amaro in bocca, un chiaro indicatore che non è soddisfacente per la tua tolleranza al rischio.

La tolleranza al rischio funziona anche nella direzione opposta. Se ti senti a tuo agio con una maggiore volatilità e puoi gestire emotivamente il rischio di potenziali perdite, puoi aggiungere comodamente prodotti ad alto rischio ai tuoi investimenti.

Cosa considerare quando si investe: tolleranza al rischio vs capacità di rischio

Nel determinare i tuoi obiettivi finanziari è essenziale determinare la tua capacità di rischio e la tua tolleranza al rischio, oltre a comprendere la differenza tra i due. Sia la capacità di rischio che la tolleranza al rischio sono essenziali per stabilire e raggiungere i tuoi obiettivi finanziari, in quanto sono un fattore importante nel guidare il tipo di investimenti in cui dovresti investire. La valutazione del rischio è particolarmente critica durante la fase di crescita del tuo piano.

Attraverso un'efficace gestione del rischio guidata da un consulente finanziario di primo ordine, puoi evitare sorprese indesiderate nei tuoi investimenti e nella pianificazione finanziaria e sentirti più a tuo agio nel processo di raggiungimento dei tuoi obiettivi finanziari.

DIVENTARE RICCHI E RIMANERLO

In questi giorni ha fatto notizia la vicenda del tabaccaio fuggiasco con il #grattaevinci da 500k euro di una anziana signora cliente.

Sicuramente l'idea di diventare ricco ha fatto compiere lo spiacevole gesto al tabaccaio. La stessa idea ammaliatrice viene continuamente venduta ovunque.

Infatti, c'è un milione di modi per diventare ricchi e un mucchio di libri e corsi che insegnano a farlo...più o meno efficaci.

Ma come si fa a restare ricchi?

Sono tante le vicende di calciatori rimasti senza un centesimo a fine carriera o di vincitori milionari di lotterie poi caduti in disgrazia.

Michael Moritz, miliardario a capo della venture capital Sequoia Capital, dichiarò che la longevità ( più di 40 anni)dell'azienda era dovuta al "saper sopravvivere" , all'operare con la paura di fallire.

Cosa può insegnare ciò agli investitori?

Il punto di partenza di ogni GESTIONE di PATRIMONI deve essere quello di:

- Dotarsi di un sistema che rende finanziariamente invulnerabili.

Detenere liquidità durante un bull market può sembrare un scempio, averla durante un bear market permetterà di mantenere i portafogli d'investimento senza dover vendere asset ed al contempo di mantenere la magia dell'interesse composto per il maggior tempo possibile; - Pianificare, è importante, ma sapere cosa fare quando le cose vanno storte e fondamentale

- Avere una personalità a bilanciere, ossia ottimista sul futuro ma paranoica su ciò che potrebbe impedirle di raggiungerlo.

RISPARMIA, PIANIFICA, INVESTI e MANTIENI LA ROTTA

La ricetta perfetta per il portafoglio perfetto

Negli ultimi anni il mondo televisivo e dei social si è riempito di programmi legati alla cucina con cuochi improvvisati e chef stellati. Tutti, almeno una volta, abbiamo visto Masterchef o ci siamo imbattuti sui vari Cracco, Barbieri o il grande Canavacciulo. Tutti differenti, con gusti simili e non ma anche tutti abili utilizzatori di ogni fattispecie di materia prima con l’obiettivo comune di trovare il mix perfetto per il piatto perfetto. Come sappiamo, ognuno ha preferenze alimentari varie e notevolmente differenti a seconda della parte del mondo... così come l'asset allocation.

Cosa c'è per cena?

Anche se non sei un genio culinario, sai che gli ingredienti sono la chiave per creare il pasto perfetto. Detto questo, non basta mettere insieme pomodori, carne, carote e pasta per fare la pasta al ragù del migliore ristorante a Bologna. Sicuramente io non ci riuscirei. Diversi ingredienti, proporzioni diverse o persino il metodo di cottura, certamente sono influenti. Questa analogia del cucinare un pasto è molto importante per spiegare il concetto di asset allocation e asset management.

Ingredienti

Quando decidi cosa cucinare per cena, c'è una miriade di informazioni che devi sapere prima di poter iniziare. Ad esempio, quante persone darai da mangiare, quanti corsi farai, qualcuno ha allergie ... l'elenco potrebbe continuare.

Allo stesso modo, quando decidi sull'asset allocation del tuo portafoglio di investimenti, devi iniziare con le cose di alto livello. Le 3 aree principali sono:

- Obiettivi

- Orizzonte temporale

- Tolleranza al rischio e capacità

Questi 3 fattori verranno utilizzati per determinare il mix di risorse che scegli, così come le allergie dei tuoi ospiti influenzeranno gli ingredienti che acquisti.

Gli ingredienti della tua asset allocation sono chiamati asset class e sottoclassi.

Per ogni asset class e sottoclasse, dovrai scegliere quanto di ciascuno includere nel tuo portafoglio. Ancora una volta, questa decisione riguarda i tuoi obiettivi, l'orizzonte temporale dell'investimento e il rischio.

Metodo

Scegliere il giusto mix di risorse nel tuo portafoglio non è semplice come inserire alcuni ingredienti nel carrello: richiede tempo, analisi e revisione regolare.

Non esiste una cosa come l'asset allocation perfetta. Ogni investitore è diverso e cerca risultati particolari dal portafoglio. Il tuo obiettivo principale con la tua asset allocation è trovare un equilibrio tra diverse classi e sottoclassi di asset che ti permetta di ottenere i rendimenti richiesti senza assumerti più rischi di quanto ti senti a tuo agio .

Sembra semplice, ma è un compito piuttosto difficile! Come punto di partenza, chiedi consiglio a un pianificatore finanziario professionista. L’aiuto di un esperto permette di esaminare ciò che desideri ottenere, ciò che apprezzi di più, l'orizzonte temporale della tua strategia di investimento e il tuo profilo di rischio. Questo processo ti fornirà entrambe le informazioni necessarie per creare la ricetta (portfolio) giusta per te.

Mantenere una dieta equilibrata

Tutti i genitori e i nonni sapranno cosa intendo quando parlo dello sciopero alimentare dei bambini. Il bambino di tre anni che ha adorato l'avocado la scorsa settimana si rifiuta semplicemente di mangiarlo questa settimana. Si scopre che i cambiamenti nelle preferenze culinarie non sono specifici dei bambini piccoli. Le nostre papille gustative tendono a cambiare quando invecchiamo o quando i nostri livelli ormonali cambiano (ad esempio durante la gravidanza). Allo stesso modo, quando si tratta dei nostri obiettivi o della nostra tolleranza al rischio, ciò che volevamo tre anni fa potrebbe non essere ciò di cui abbiamo bisogno ora.

Questo non significa che dovresti cambiare la ricetta, la tua asset allocation, solo perché il tempo è passato. Semmai, le migliori ricette tendono a resistere alla prova del tempo. Tuttavia, ho peraltro anche in alcuni post del cambiamento delle esigenze durante la vita ma anche della propensione al rischio. Non potrei essere più consapevole del fatto che tutti noi siamo in continua evoluzione. Poiché i nostri obiettivi di investimento, gli orizzonti temporali e la tolleranza al rischio cambiano, abbiamo bisogno di cose diverse dai nostri investimenti in fasi diverse.

L'unica cosa che dovrebbe essere costante, è rivedere l'allocazione delle risorse a intervalli regolari annuali. Se il mercato ha riaggiustato la tua allocazione del patrimonio senza il tuo permesso (ad esempio se le azioni sono diminuite molto e le obbligazioni sono aumentate), o se la tua situazione specifica cambia (es. vendere una casa, andare in pensione, un coniuge smette di lavorare, ecc.), allora è importante riequilibrare per riportare il tuo portfolio alla sua ricetta originale. Regola il mix di risorse per assicurarti che il tuo mix sia giusto per te di OGGI e non per quello di 20 anni fa.

Indipendentemente dal fatto che tu decida di cucinare la tua ricetta o di chiedere consiglio a un consulente finanziario, è importante ricordare che, sebbene cambiamo, dobbiamo tenere sotto controllo le nostre emozioni . Reagire a emozioni avventate come la paura e l'avidità può causare il caos nel tuo portafoglio. Qualsiasi modifica apportata al tuo mix di risorse deve essere ponderata, razionale e strategica. Facile a dirsi, ma spesso difficile da fare!

Arriva l’autunno sui mercati, cosa aspettarci

La ripresa globale sembra aver ingranato la marcia anche se con qualche rallentamento.

Sono tante le domande di questo periodo su inflazione e ripresa, ma poche le risposte per il futuro. In ogni caso, è bene preparare i portafogli: la Cina vuole confermarsi Dragone, gli Stati Uniti volano sulle ali dei maxipiani voluti dall’amministrazione Biden; dall’altra parte, i Paesi emergenti cercano di risalire la china, aumentando le somministrazioni dei vaccini anti-Covid.

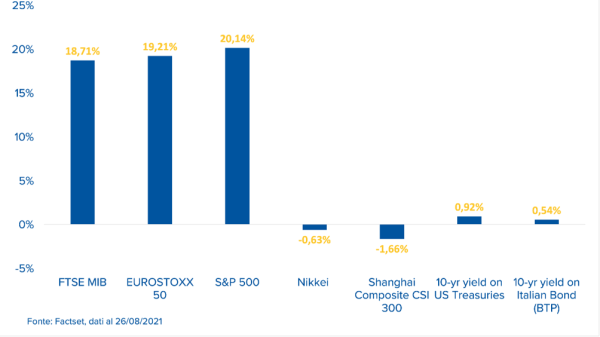

Performance (in euro) da inizio anno dei maggiori indici globali

Se fino a qualche mese fa a correre erano stati i titoli cosiddetti "growth", ossia quelle società ad alto potenziale di crescita, ma con fondamentali ancora non molto solidi (pensiamo alle azioni legate al digitale, ai software o alle biotecnologie), oggi, grazie al progresso nei vaccini, gli investitori sono tornati a puntare sulle più tradizionali azioni "value", quelle cioè che offrono una crescita lenta, ma stabile e ben ancorata a business ormai consolidati.

Tutto questo perché con l’avanzare dell’immunizzazione generale l’incertezza sembra essere per ora calata: i record estivi registrati a Wall Street ne sono la prova. Gli investitori, da giugno in poi, hanno iniziato a puntare sui piani multimiliardari americani e sull’ottimismo dato dai vaccini. Tuttavia, meglio non sottovalutare il comparto "growth": e-commerce, smart working e streaming video sono settori che non verranno facilmente abbandonati a pandemia finita.

Continuerà a salire l'inflazione?

Le banche centrali, tra cui Federal Reserve e Banca Centrale Europea, saranno ancora le protagoniste indiscusse. Le due banche centrali hanno già fatto intendere che trascureranno il rischio di inflazione il più a lungo possibile, archiviandolo come un effetto temporaneo.

La direzione dei mercati dipenderà in ogni caso da quanto durerà il picco dell’attività economica e da quanto il rimbalzo temporaneo della crescita e dell’inflazione diventerà strutturale. Attualmente, c’è una crescente evidenza che le aziende stanno aumentando i prezzi dei beni e che i consumatori continuano a comprare, mentre l’economia si riapre completamente.

Così, la paura dell’inflazione può diventare inflazione essa stessa: se la corsa all’acquisto e l’aumento dei prezzi continuano, la tendenza al rialzo dell’inflazione verrà prolungata, costringendo la Fed ad agire. Gli investitori stanno valutando un aumento più rapido dei tassi rispetto alle proiezioni della Fed. Questa discrepanza e la conseguente incertezza potrebbero alimentare la volatilità sui mercati.

Tassi d'interesse obbligazionari, l’ora della svolta?

I rendimenti dei titoli di Stato dovrebbero subire una pressione al rialzo man mano che l’output gap si chiude e le banche centrali cercano di ridurre gli acquisti di asset. E se un aumento controllato dei rendimenti obbligazionari come conseguenza della crescita economica è una situazione auspicabile, non lo è se l’inflazione va fuori controllo e i tassi aumentano mentre la crescita vacilla. Da adesso in poi l’inflazione sarà quindi più che mai l’osservata speciale: i mercati dovranno seguirne il cammino, con i rendimenti reali come variabile chiave da osservare. Ricordiamoci che l’aumento dell’inflazione sfida la diversificazione tradizionale, poiché solitamente all’aumentare dei prezzi la correlazione tra azioni e obbligazioni diventa positiva, diminuendo i rendimenti attesi per un portafoglio bilanciato tradizionale. Potrà quindi essere dato spazio all’inclusione nei propri portafogli di asset reali, alternativi e a più alto rendimento che, nel caso di alta inflazione, potrebbero dare più slancio ai rendimenti dei propri investimenti.

Come procede in Europa e nei mercati emergenti?

Con la Cina al comando e gli Stati Uniti che, dal punto di vista dei mercati, sembrano già un bel pezzo avanti sulla strada della ripresa, la prossima area che potrebbe essere contagiata da questo "sentire positivo" è proprio l’Europa. La spinta fiscale del Next Generation EU per sostenere gli Stati membri colpiti dalla pandemia fornirà ulteriore sostegno al fattore "value" e alla sovraperformance dei titoli azionari non statunitensi.

Particolare attenzione, poi, sarà da porre sulle azioni dei mercati emergenti che dovrebbero beneficiare di una stabilizzazione del credito cinese e della sempre maggiore disponibilità dei vaccini.

Inoltre, il progresso del commercio internazionale e la probabile debolezza del dollaro USA si faranno sentire. Il dollaro, infatti, tipicamente guadagna durante le flessioni globali e diminuisce nella fase di recupero. Una debolezza che sosterrà la performance dei mercati non statunitensi, in particolare quella dei mercati emergenti.

Il mondo post-covid

Nel breve termine potrebbe essere caratterizzato da un’inflazione più alta, in un contesto in cui la volontà dei governi e delle banche centrali è quella di sostenere le economie e i mercati finanziari con politiche accomodanti, che potrebbero contribuire a mantenere fino al 2022 un ambiente di bassi tassi di interesse. Il quadro generale, quindi, molto probabilmente potrebbe rimanere per quest’anno leggermente pro-ciclico, con gli analisti che vedono nei mercati emergenti e in quelli europei le opportunità più favorevoli.

L’Italia, infine, è l’osservata speciale in un clima che agli occhi degli investitori sembra finalmente favorevole e che guarda con speranza ai grandi investimenti infrastrutturali europei di cui beneficierà.

Per muoversi con metodo tra le opportunità e le incognite dei mercati, anche in questo fine 2021, meglio insomma affidarsi alle mani esperte e riconosciute.

Fonte: Fineconomy