Analisi di una recessione scampata nel 2024

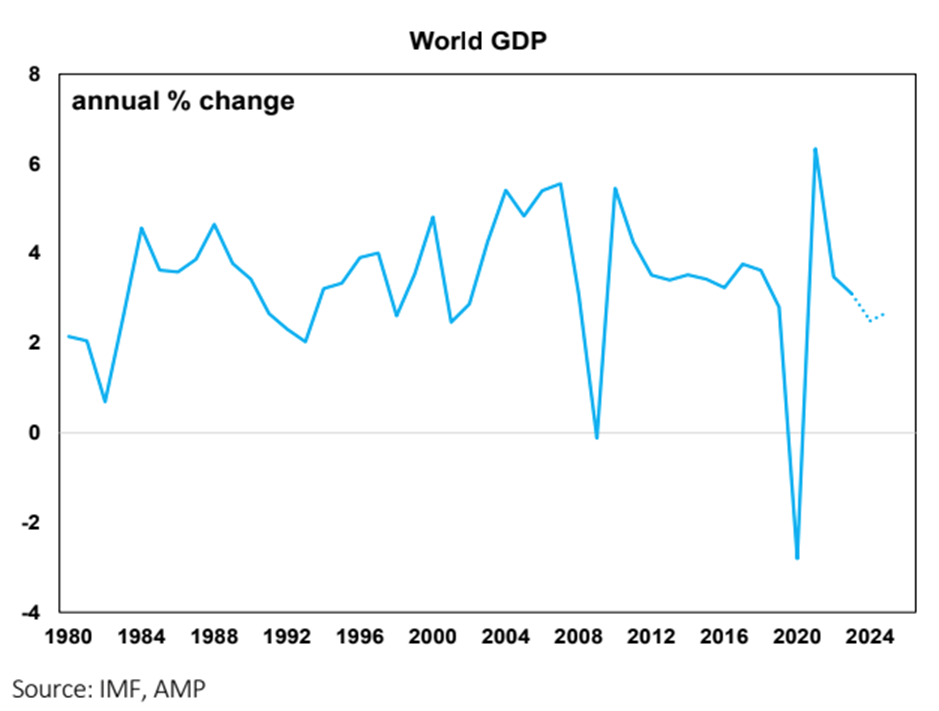

La crescita economica globale, misurata dal PIL, tende a raggiungere una media del 3% nel lungo periodo. Quest’anno è prevista una crescita globale inferiore alla media del 2,5% (vedi grafico seguente) dopo il 3,1% nel 2023. Istituzioni come il FMI sono più ottimiste, stimando il 3,1% per il 2024 e il 3,2% per il 2025.

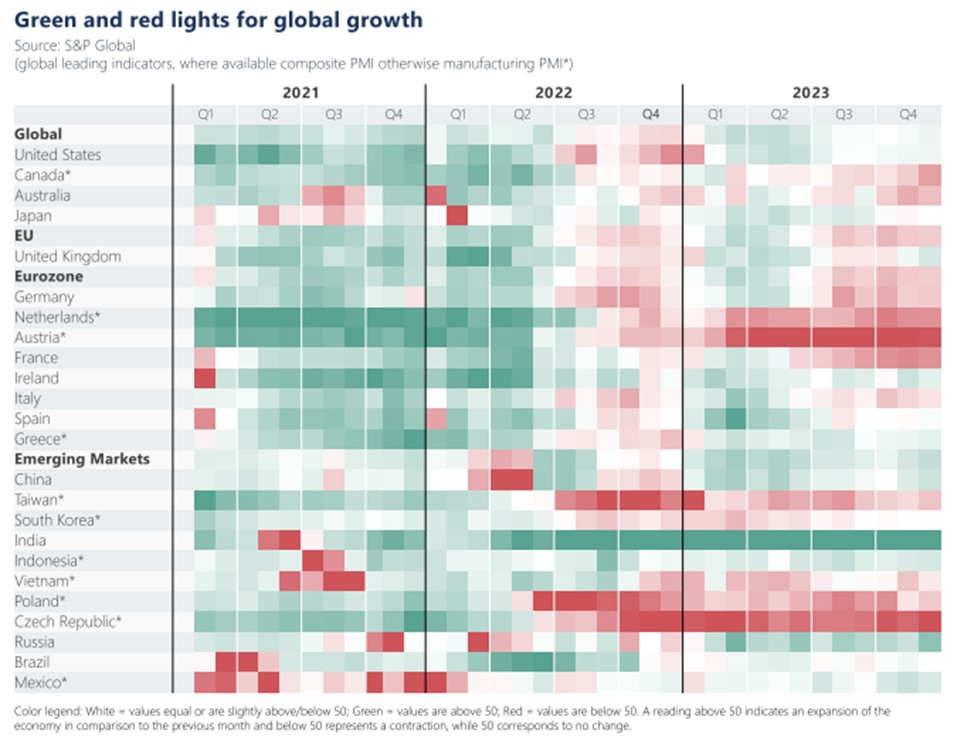

La “mappa termica” di seguito mostra l’evoluzione della crescita economica nelle maggiori economie del mondo. La crescita del PIL nel 2023 è stata più debole rispetto al 2021, in particolare in Europa e in alcune parti del mondo emergente.

La “mappa termica” di seguito mostra l’evoluzione della crescita economica nelle maggiori economie del mondo. La crescita del PIL nel 2023 è stata più debole rispetto al 2021, in particolare in Europa e in alcune parti del mondo emergente.

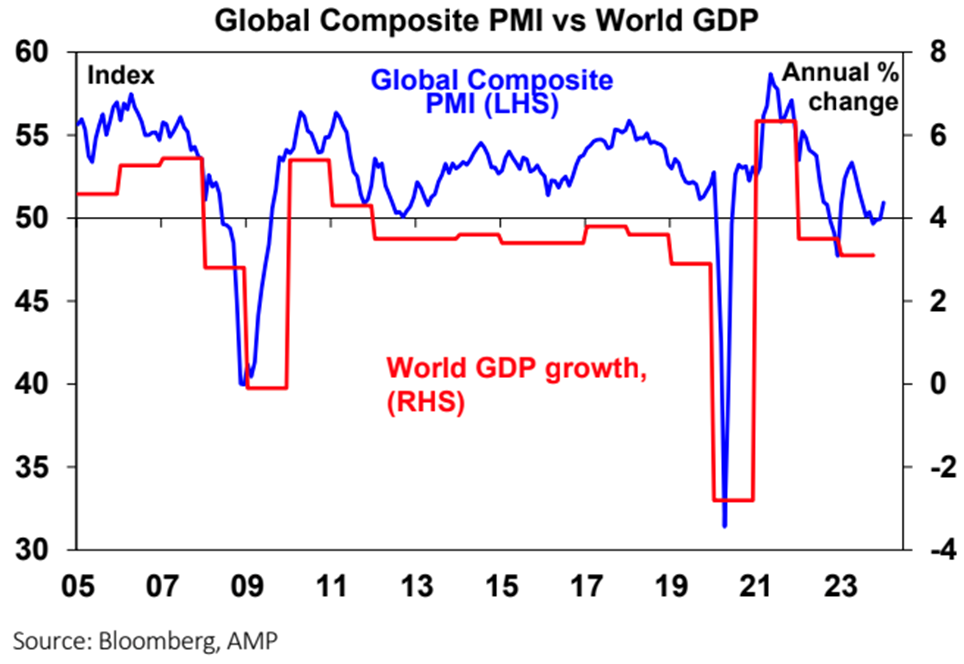

Facciamo spesso riferimento agli indici dei responsabili degli acquisti (o PMI) come indicatori anticipatori della crescita delle aziende manifatturiere e dei servizi. Il PMI composito (che è una media ponderata delle condizioni del settore manifatturiero e dei servizi) ha ripreso una tendenza al rialzo dalla fine del 2023 (vedere il grafico seguente), con condizioni migliori sia per le imprese manifatturiere che per quelle dei servizi, un segnale positivo per la crescita globale e non in linea con una flessione generale.

Facciamo spesso riferimento agli indici dei responsabili degli acquisti (o PMI) come indicatori anticipatori della crescita delle aziende manifatturiere e dei servizi. Il PMI composito (che è una media ponderata delle condizioni del settore manifatturiero e dei servizi) ha ripreso una tendenza al rialzo dalla fine del 2023 (vedere il grafico seguente), con condizioni migliori sia per le imprese manifatturiere che per quelle dei servizi, un segnale positivo per la crescita globale e non in linea con una flessione generale.

Gli Stati Uniti rimarranno a prova di recessione?

Gli Stati Uniti rimarranno a prova di recessione?

La forza dell’economia statunitense è spesso un barometro per il resto del mondo attraverso il dato della domanda, essendo la più grande economia del mondo, e quello dei mercati finanziari, con molti dei principali mercati azionari, valutari e a reddito fisso che prendono il comando dagli Stati Uniti.

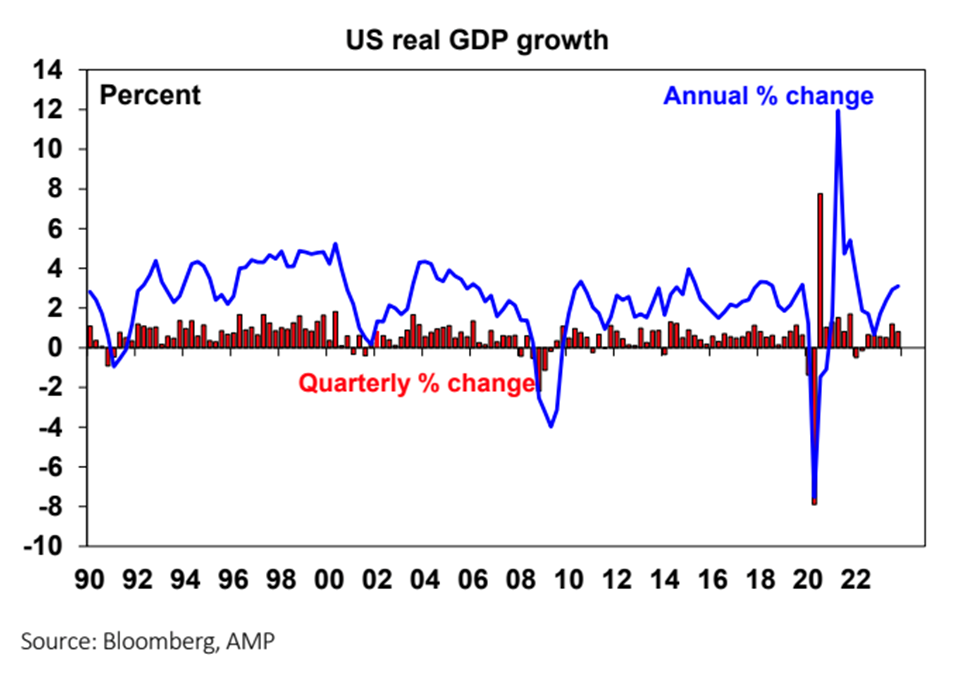

La forza dell’economia statunitense nel 2023, nonostante l’inasprimento dei tassi di interesse dall’inizio del 2022, è stata sorprendente. La crescita del PIL nel trimestre di dicembre del 2023 è stata del 3,3% annualizzato e le attuali aspettative per il trimestre di marzo di quest’anno si attestano al 3,4%. La spesa per consumi è stata la componente più forte della crescita, con contributi positivi provenienti dalla spesa pubblica e dagli investimenti delle imprese private, mentre le esportazioni nette e le scorte hanno penalizzato la crescita.

Nonostante questa forza, c’è ancora una moderata possibilità di una recessione negli Stati Uniti nel 2024, secondo alcuni indicatori anticipatori come la curva dei rendimenti invertita, i nuovi ordini ISM, alcune misure della fiducia dei consumatori e gli standard di prestito.

Nonostante questa forza, c’è ancora una moderata possibilità di una recessione negli Stati Uniti nel 2024, secondo alcuni indicatori anticipatori come la curva dei rendimenti invertita, i nuovi ordini ISM, alcune misure della fiducia dei consumatori e gli standard di prestito.

Il mercato del lavoro si sta indebolendo, con gli annunci di lavoro in calo e il tasso di disoccupazione in aumento (anche se è ancora basso rispetto alla storia).

L’inflazione è scesa al 3,1% su base annua e riteniamo che raggiungerà il 2,5% entro dicembre, poiché la crescita salariale si modera e contribuisce a ridurre l’inflazione dei servizi, il che dovrebbe consentire alla Federal Reserve americana di tagliare i tassi di interesse entro la metà del 2024. Prevediamo che la crescita del PIL rallenterà all’1,4% nel corso dell’anno fino a dicembre, ben al di sotto dei livelli del 2023, ma non del tutto coerente con una recessione, il che è positivo per la crescita degli utili statunitensi e per il mercato azionario.

L’economia dell’Eurozona dovrà lottare senza tagli dei tassi

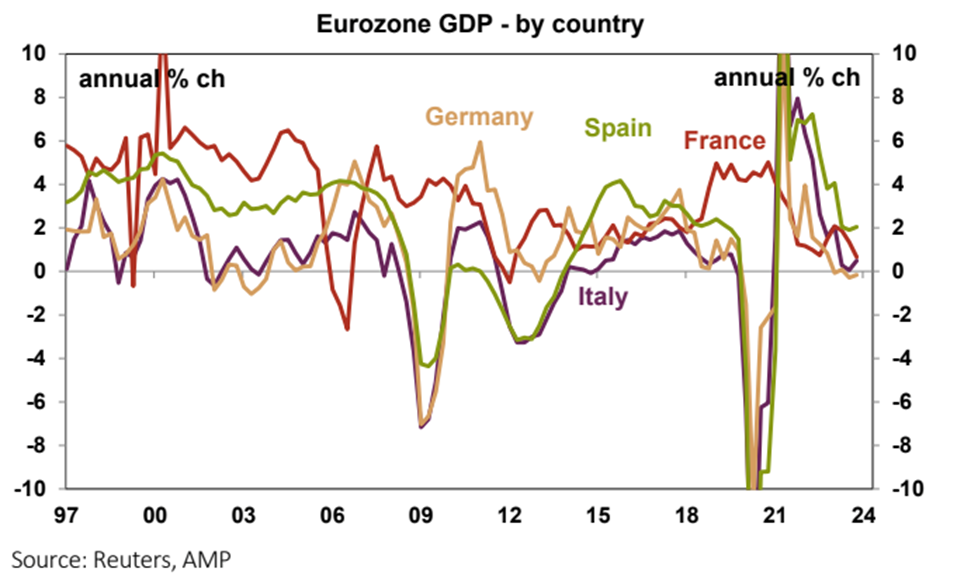

La crescita del PIL dell’Eurozona è aumentata di poco nell’ultimo anno, con una crescita del PIL che alla fine del 2023 sarà pari solo allo 0,1% su base annua. La debolezza è evidente in Germania, Francia e Italia, mentre la Spagna continua a resistere (si veda il grafico seguente).

La crescita dell’Eurozona ha sofferto del rallentamento della produzione globale e del calo delle importazioni cinesi, che hanno pesato sulle esportazioni nette dell’Eurozona. L’inflazione è scesa al 2,8% nel corso dell’anno fino a gennaio (secondo l’IPC principale), in calo rispetto al suo massimo ciclico del 10,6% nell’ottobre 2022. Riteniamo che il contesto di scarsa crescita e il progresso dell’inflazione spingeranno la Banca Centrale Europea a iniziare a tagliare i tassi di interesse verso la metà dell’anno, o poco prima. Un miglioramento delle condizioni manifatturiere globali nel 2024 (secondo il PMI) e i tagli dei tassi dovrebbero portare la crescita dell’Eurozona allo 0,9% nel 2024, in miglioramento rispetto allo scorso anno.

La crescita dell’Eurozona ha sofferto del rallentamento della produzione globale e del calo delle importazioni cinesi, che hanno pesato sulle esportazioni nette dell’Eurozona. L’inflazione è scesa al 2,8% nel corso dell’anno fino a gennaio (secondo l’IPC principale), in calo rispetto al suo massimo ciclico del 10,6% nell’ottobre 2022. Riteniamo che il contesto di scarsa crescita e il progresso dell’inflazione spingeranno la Banca Centrale Europea a iniziare a tagliare i tassi di interesse verso la metà dell’anno, o poco prima. Un miglioramento delle condizioni manifatturiere globali nel 2024 (secondo il PMI) e i tagli dei tassi dovrebbero portare la crescita dell’Eurozona allo 0,9% nel 2024, in miglioramento rispetto allo scorso anno.

La Cina ha bisogno di maggiori stimoli... ma potrebbe non ottenerli

L’economia cinese si trova ad affrontare numerosi ostacoli simultanei alla crescita. I lunghi lockdown legati al COVID-19 hanno avuto un forte impatto negativo sulla spesa dei consumatori (in particolare per i servizi), che deve ancora riprendersi completamente, il mercato immobiliare deve fare i conti con un eccesso di stock immobiliare, investimenti eccessivi e problemi con i costruttori, l’invecchiamento della popolazione ha ridotto la forza lavoro la produttività e la partecipazione e le azioni cinesi sono scese di oltre il 40% rispetto ai massimi del 2021, il che è negativo per la fiducia dei consumatori poiché molti cinesi utilizzano il mercato azionario come investimento (in assenza di un sistema pensionistico).

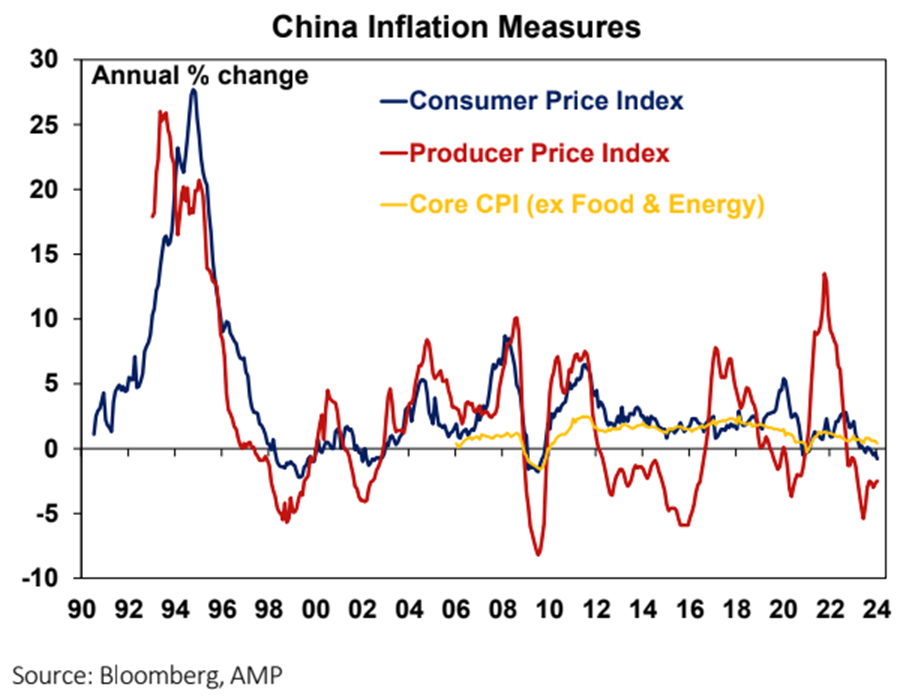

Riflettendo le condizioni di crescita debole, i prezzi al consumo cinesi sono in deflazione al -0,8% su base annua fino a gennaio (vedere il grafico seguente), il che pesa sugli utili aziendali, sui salari delle famiglie e deprime il sentiment.

I politici hanno concentrato le misure di stimolo sulla riduzione dei costi di finanziamento, sull’aumento delle emissioni di obbligazioni societarie e su programmi infrastrutturali mirati.

I politici hanno concentrato le misure di stimolo sulla riduzione dei costi di finanziamento, sull’aumento delle emissioni di obbligazioni societarie e su programmi infrastrutturali mirati.

Ma, senza ulteriori misure di allentamento monetario e fiscale (in particolare affinché le famiglie aumentino la fiducia e incoraggino la spesa anziché il risparmio), la crescita cinese rimarrà contenuta. Prevediamo una crescita del PIL pari a circa il 4,6% nel 2024 e al 3% nel prossimo decennio. Si tratta di un tasso molto più basso di quello a cui il mondo era abituato, dato che la Cina cresceva a circa il 10% tra il 2006 e il 2010, anche se, dato che l’economia cinese è ora più del doppio di quella di allora, c’è ancora un vantaggio positivo e positivo. contributo considerevole alla crescita globale e alla domanda di materie prime (che è importante per l’Australia).

Quando inizierà il Giappone a inasprire la sua politica monetaria?

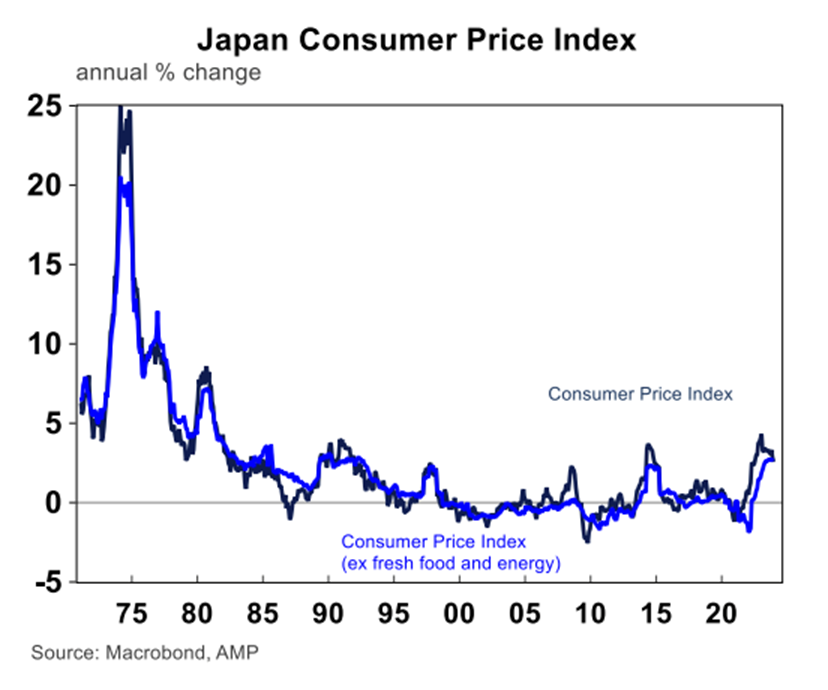

La Banca del Giappone è l’ultima grande banca centrale a non aver inasprito la politica monetaria nel periodo post-COVID. L’attuale tasso ufficiale è al -0,1% e i tassi di interesse oscillano tra il -0,1% e lo 0,5% dalla fine degli anni ’90. I bassi tassi di interesse rispetto ai concorrenti globali hanno visto lo yen giapponese deprezzarsi di oltre il 30% dal 2022. Tuttavia, la pressione sulla Banca del Giappone sta aumentando affinché inizi a inasprire la politica monetaria.

La Banca del Giappone ha già allentato il suo obiettivo di controllo della curva dei rendimenti sui rendimenti obbligazionari e il prossimo passo sarà quello di rimuovere completamente il controllo dei rendimenti prima di aumentare eventualmente i tassi di interesse. L’inflazione complessiva dei prezzi al consumo è pari al 2,6% su base annua fino a dicembre 2023 e al 2,8% per l’inflazione core (che esclude cibo ed energia).

Tuttavia, la difficoltà storica del Giappone nel sollevare e sostenere l’inflazione e le aspettative di inflazione e i recenti scarsi risultati in termini di crescita del PIL (che hanno visto la crescita del PIL crollare nei trimestri di settembre e dicembre 2023, il che significa una recessione tecnica) significano che la Banca del Giappone procederà con cautela nell’aumentare i tassi e quest’anno sono probabili solo 10-20 punti base di rialzi dei tassi.

Implicazioni per gli investitori dal consulente finanziario

Implicazioni per gli investitori dal consulente finanziario

Il 2024 sarà probabilmente un anno di crescita più lenta del PIL in tutto il mondo, ma una recessione globale è improbabile. Si tratta quindi di una buona notizia per gli utili globali e i mercati azionari, e prevediamo che le azioni globali registreranno rendimenti positivi intorno al 7% nel 2024. Un ulteriore calo dell’inflazione globale consentirà a numerose banche centrali globali di iniziare a tagliare i tassi di interesse entro la fine dell’anno, il che aprirà la strada a una crescita globale più forte nel 2025.

La geopolitica è sempre importante per gli investitori, ma nel 2024 ciò potrebbe avere ancora più importanza poiché circa il 50% della popolazione mondiale avrà un’elezione. Le elezioni causano incertezza e potenziali cambiamenti che probabilmente determineranno ulteriore volatilità nei mercati azionari. Le elezioni presidenziali statunitensi di novembre rappresentano un importante evento di rischio sia per gli Stati Uniti che per il mondo, soprattutto a causa del potenziale impatto delle elezioni sulla politica fiscale statunitense (e su come ciò si traduce in rendimenti obbligazionari) e sulla politica commerciale statunitense (soprattutto per quanto riguarda in Cina).

Le questioni geopolitiche spesso causano anche sconvolgimenti nei prezzi delle materie prime e nei costi di trasporto globali, che incidono sull’inflazione. Anche un secondo aumento dell’inflazione o un’inflazione persistentemente elevata rappresentano un rischio per le economie sviluppate nel 2024, il che ritarderebbe l’inizio dei tagli dei tassi di interesse da parte delle banche centrali.

Dove guarda ARK per il futuro: 3 temi dal rapporto Big Ideas 2024

Dai regni della fantascienza al mondo reale: robot e droni sono tra le innovazioni dirompenti e le tecnologie in via di sviluppo che ARK Invest di Cathie Wood evidenzia nel suo ultimo rapporto di ricerca annuale Big Ideas.

“Con la convinzione che l'innovazione sia fondamentale non solo per la crescita ma anche per la resilienza, ARK sottolinea la necessità di un'allocazione strategica all'innovazione nel portafoglio di ogni investitore”, osserva il preambolo del rapporto.

“Questo approccio mira a sfruttare le opportunità di crescita esponenziale spesso trascurate negli indici ad ampio spettro, fornendo allo stesso tempo una copertura contro i rischi posti dagli operatori storici che si trovano ad affrontare eventuali interruzioni”.

Il rapporto suggerisce che il valore del mercato azionario globale associato all’“innovazione dirompente” potrebbe aumentare dall’attuale 16% del totale a oltre il 60% entro il 2030.

“Di conseguenza, il rendimento azionario annualizzato associato all’innovazione dirompente potrebbe superare il 40% nei prossimi sette anni, aumentando la sua capitalizzazione di mercato da circa 19mila miliardi di dollari attuali a circa 220mila miliardi di dollari entro il 2030”, osserva.

Il rapporto completo è lungo più di 160 pagine, ma in questo articolo abbiamo selezionato alcune aree del rapporto.

Veicoli elettrici

La maggior parte di noi ha ormai sentito parlare di Tesla ( NASDAQ: TSLA ) e del suo colorato CEO Elon Musk. Potrebbe essere il marchio più riconosciuto nel settore dei veicoli elettrici, ma non è affatto l'unico.

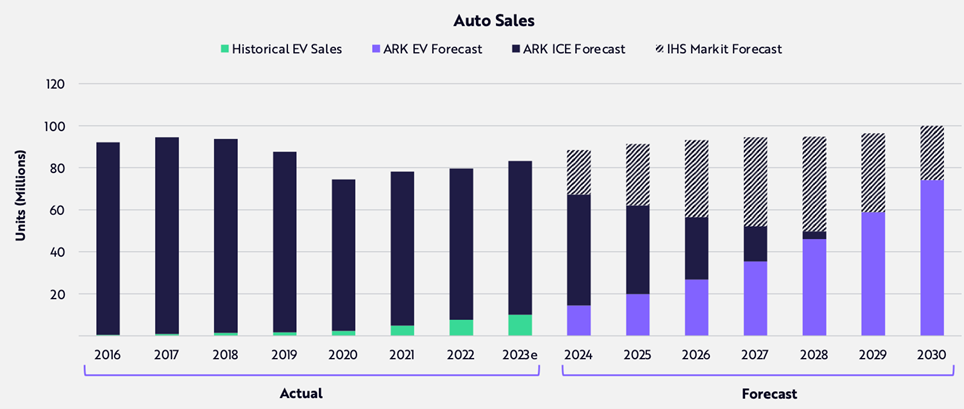

Il rapporto ARK fa riferimento più volte alla Legge di Wright: le tecnologie che seguono la Legge di Wright, osservata da Theodore Wright nel 1938, diventano più economiche a un ritmo costante, man mano che aumenta la produzione cumulativa di quella tecnologia. Nel contesto dei veicoli elettrici, il costo delle batterie sta diminuendo, il che sta spingendo al ribasso il prezzo dei veicoli. Questo è in gran parte il motivo per cui ARK prevede che le vendite di veicoli elettrici aumenteranno del 33%, da circa 10 milioni nel 2023 a 74 milioni in tutto il mondo nel 2030.

“Se i veicoli elettrici continueranno a guadagnare quota, come crediamo, allora le auto usate e i nuovi veicoli elettrici avranno più senso economico rispetto ai nuovi veicoli con motore a combustione interna (ICE), forse causando una spirale mortale per i produttori automobilistici storici”, scrive ARK.

Fonti: ARK Investment Management LLC, 2024. Questa analisi di ARK si basa su una serie di dati sottostanti provenienti da fonti esterne.

Robotica

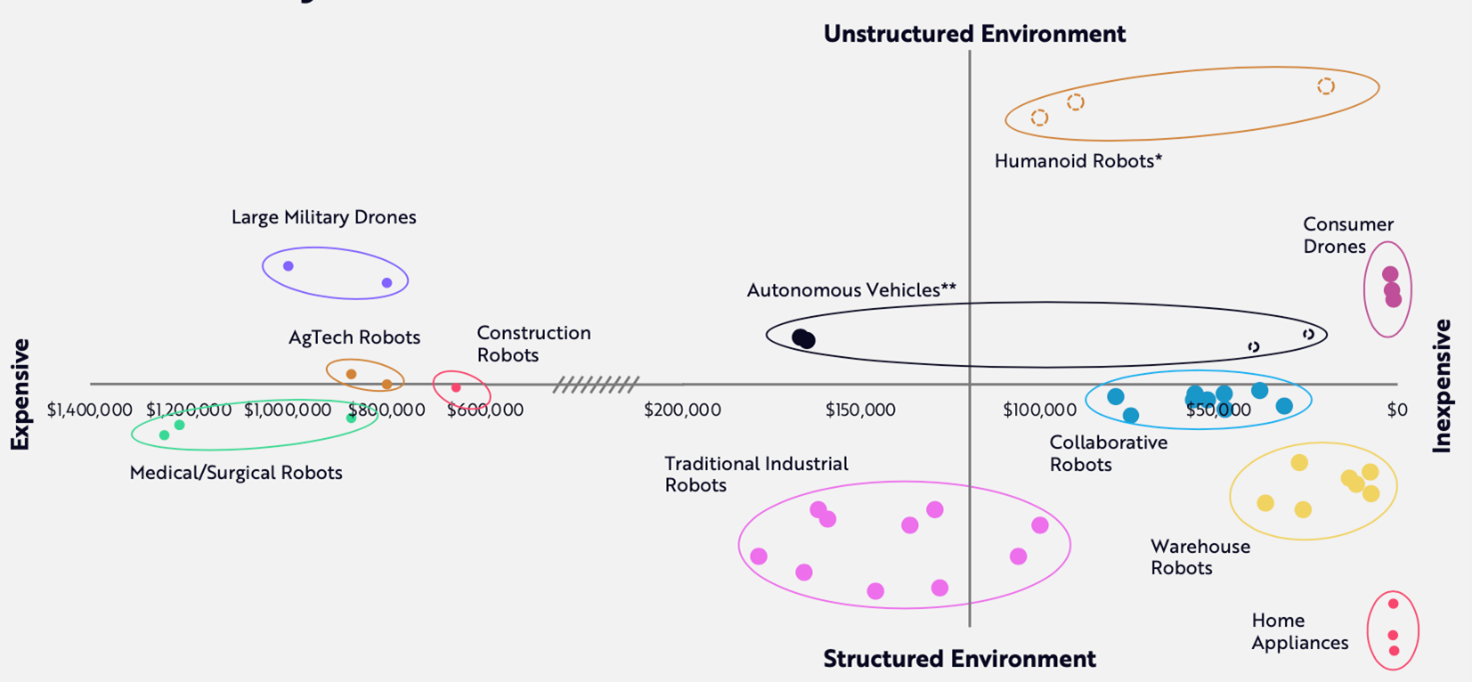

Il rapporto ARK richiama anche la Legge di Wright nella sua discussione sulla robotica, sottolineando che l'intelligenza artificiale, combinata con la diminuzione dei costi di hardware e software, sta migliorando la produttività. A sua volta, ciò sta stimolando la domanda e creando nuove opportunità di mercato per quella che viene definita “robotica generalizzabile”, che potrebbe generare un fatturato annuo di oltre 24 trilioni di dollari.

Questi robot vengono già impiegati in più parti dell’ambiente economico globale, tra cui:

- Militare,

- Agricoltura,

- Costruzione, e

- Medico.

Inoltre, vengono sempre più utilizzati negli ambienti di consumo, nei magazzini e nelle famiglie.

I robot sono destinati a funzionare in modo economicamente vantaggioso in ambienti non strutturati

Fonti: ARK Investment Management LLC, 2024. Questa analisi di ARK si basa su una serie di dati sottostanti provenienti da fonti esterne, che possono essere forniti su richiesta. Le previsioni sono intrinsecamente limitate e non sono affidabili.

Fonti: ARK Investment Management LLC, 2024. Questa analisi di ARK si basa su una serie di dati sottostanti provenienti da fonti esterne, che possono essere forniti su richiesta. Le previsioni sono intrinsecamente limitate e non sono affidabili.

Il rapporto rileva che il costo dei robot industriali è diminuito del 50% per ogni raddoppio cumulativo della produzione.

“È probabile che i robot collaborativi e gli esseri umani operino insieme, sia sulla strada, nelle fabbriche o a casa. Storicamente, le curve a S raggiungono punti critici quando l’adozione di nuove tecnologie si avvicina al 10-20% della quota di mercato”.

La “Curva a S” si riferisce alla tipica curva di adozione della tecnologia, che appare come una “S” se tracciata nel tempo.

Sempre più spesso i robot vengono utilizzati dalle aziende, in particolare per “liberare gli esseri umani da noiosi compiti fisici”, afferma il rapporto ARK. Nel grafico seguente viene indicato Amazon ( NASDAQ: AMZN ) come esempio evidente.

Nell’ambito delle industrie manifatturiere, si rileva che la robotica potrebbe aggiungere circa 28,5 trilioni di dollari al PIL manifatturiero globale entro il 2030.

Logistica autonoma

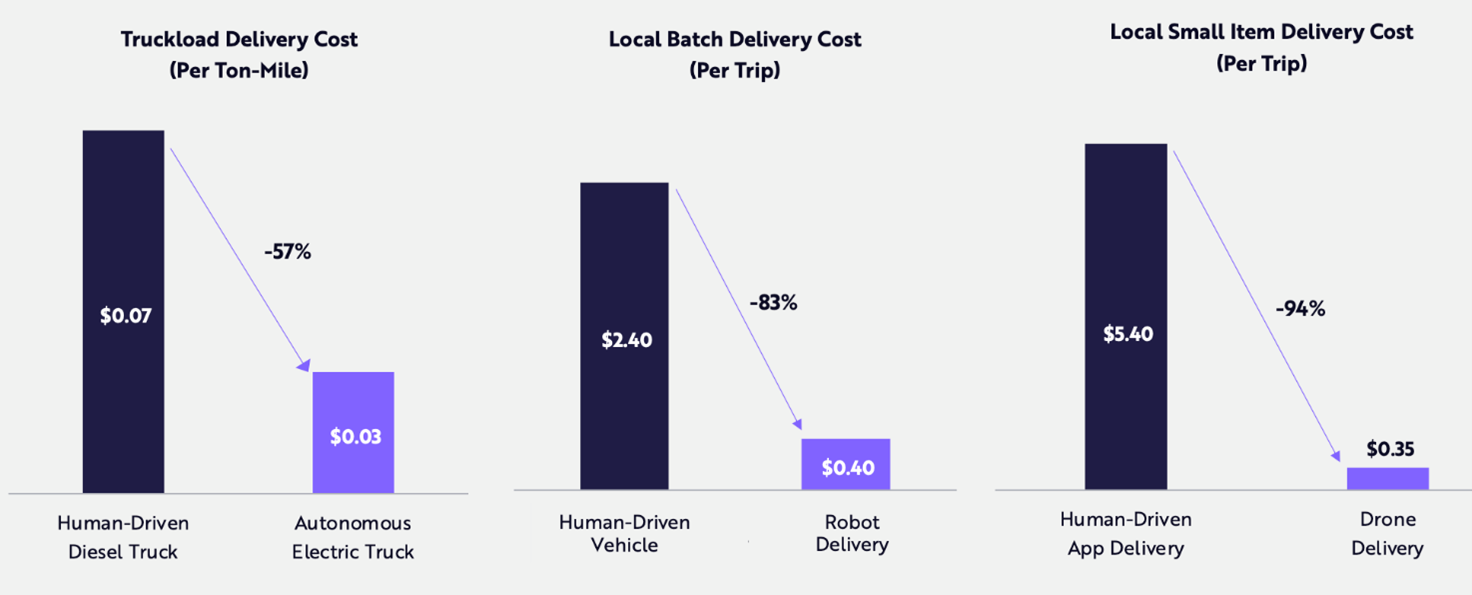

Un’altra area in cui ARK ritiene che l’automazione abbia un enorme potenziale è il modo in cui può ridurre i costi e alterare le catene di approvvigionamento.

“La logistica autonoma dovrebbe ridurre i costi di spostamento delle merci di 15 volte nei prossimi cinque-dieci anni”, afferma il rapporto.

“Droni e robot autonomi hanno effettuato milioni di consegne, mentre le società di autotrasporto autonome hanno percorso decine di milioni di miglia e stanno iniziando a rimuovere gli autisti addetti alla sicurezza”.

Questi cambiamenti si riversano anche in altre aree: il rapporto rileva che le operazioni autonome stanno modificando il comportamento di acquisto e incidendo sull’assistenza sanitaria accelerando la consegna di forniture salvavita, soprattutto nei mercati emergenti.

“Secondo la ricerca di ARK, i ricavi delle consegne autonome potrebbero passare da sostanzialmente zero oggi a 900 miliardi di dollari nel 2030”.

I veicoli autonomi che viaggiano e volano potrebbero ridurre i costi della catena di approvvigionamento

Fonte: ARK Investment Management LLC, 2024. Questa analisi ARK si basa su una serie di dati sottostanti provenienti da fonti esterne al 7 dicembre 2023. Le previsioni sono intrinsecamente limitate e su cui non è possibile fare affidamento.

Fonte: ARK Investment Management LLC, 2024. Questa analisi ARK si basa su una serie di dati sottostanti provenienti da fonti esterne al 7 dicembre 2023. Le previsioni sono intrinsecamente limitate e su cui non è possibile fare affidamento.

Il rapporto rileva inoltre che le aziende con i maggiori volumi di dati reali probabilmente avranno un vantaggio competitivo nello sfruttare la logistica autonoma.

ARK stima che i ricavi derivanti dalla consegna autonoma potrebbero raggiungere i 900 miliardi di dollari entro il 2030. Suddiviso, ciò riflette il potenziale aumento di 450 miliardi di dollari delle entrate derivanti dalle consegne di cibo e pacchi tramite robot e droni e 450 dollari dai ricavi dei trasporti autonomi.

Agricoltura di precisione

Un’altra parte del più ampio tema della logistica automatizzata, il rapporto cita la continua automazione e i miglioramenti della resa nell’allevamento, nei transgenici e nei prodotti biologici agricoli (che sono prodotti derivati da microrganismi presenti in natura).

Cosa significa questo? Per le aziende agricole, ciò potrebbe comportare un risparmio sui costi e una generazione di commissioni paragonabili ai margini attualmente ottenuti dalle aziende di software.

“Di conseguenza, il valore della loro impresa collettiva potrebbe all’incirca raddoppiare fino a circa 600 miliardi di dollari su larga scala”.

PROGETTO RISPARMIO: far studiare mio figlio

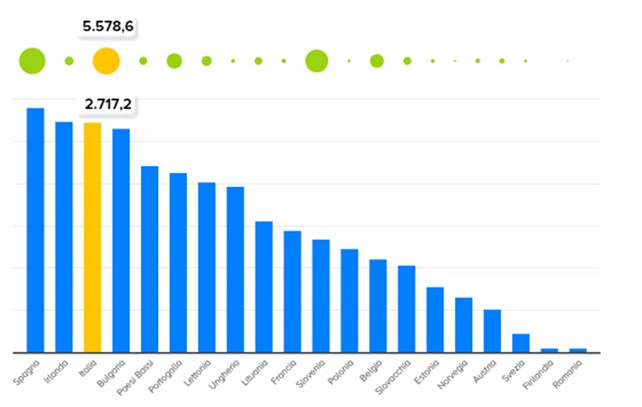

| Uno degli obiettivi di ogni famiglia è cercare di dare le migliori prospettive di vita alla progenie. Ma quanto costa far studiare i propri figli? Le famiglie italiane ogni anno pagano 9 miliardi e 101 milioni per far studiare i figli. Un fiume di denaro, anzi, un oceano di soldi che ha pochi eguali in Europa. Quindi se avete un figlio considerate che: un miliardo e 158 milioni di euro (833,2 euro a bambino) vanno per la scuola materna, che in Italia molto spesso è privata; un altro miliardo e 676,9 milioni (378 euro ad alunno) vengono spesi per i cicli delle elementari e delle medie, mentre 688,7 milioni (237,9 euro a studente) se ne vanno per far frequentare le scuole superiori. Ma questo è ancora niente. Già, perché gli esborsi più importanti arrivano quando i ragazzi vanno all’Università.

Gli studi universitari, infatti, succhiano da soli il 61,3% di tutta la spesa privata delle famiglie italiane in istruzione: 5 miliardi e 579 milioni di euro. Praticamente avere un figlio all’Università costa 2.717 euro a studente, al netto di borse di studio e sussidi. Se escludiamo il Regno Unito, in cui l’istruzione terziaria segue un modello più simile a quello americano, solo in Spagna e Irlanda le famiglie pagano di più. Si dirà: il dato è dovuto alle costose università private che alzano la media. Non proprio, perché sul totale delle università italiane quelle private accolgono ben pochi studenti, anche se è vero che per frequentare l’Università Bocconi si può spendere fino a 16.103, la Luiss 15mila euro, lo IULM 9.956 euro all’anno. I costi naturalmente lievitano se i figli decidono di frequentare gli ormai indispensabili master post-laurea. Per Almalaurea e Sole24Ore in Italia si può scegliere tra ben 68 alternative e alcuni di questi arrivano a costare anche più di 20mila euro. L’MBA (Master in Business Administration) dell’Università Bocconi, quello del Politecnico di Milano e quello della Luiss di Roma sfondano tranquillamente quota 35mila euro. Più economici (si fa per dire) sono i master dello Ied (Istituto Europeo di Design) sul mondo del fashion, del design, della comunicazione, per i quali si deve sborsare 20.100 euro. |

Tasse alte, costi alti, numero di laureati bassoIn Italia, comunque, solo il 18,2% degli studenti frequenta atenei privati, mentre in Europa la percentuale è del 19,6%, e ancora meno seguono master costosi. La ragione principale dell’alta spesa delle famiglie è che da noi le tasse universitarie sono più alte che in altri Paesi. Mediamente, secondo Eurydice (una rete europea di informazione sull’educazione), le tasse universitarie ammontano a 1.592 euro, molto di più che, per esempio, in Germania e Francia, dove per moltissimi studenti lo studio universitario è (quasi) gratuito. A versare di più in tasse universitarie sono solo gli studenti olandesi, lettoni e lituani.Alle tasse si aggiungono le spese del mantenimento di chi è fuori sede. Secondo il Sole24Ore i ragazzi che studiano in una città diversa da quella di residenza sono più di 800mila (anno accademico 2021-22) e costano almeno 10mila all’anno alle famiglie, con ovvie differenze in base alla città in cui ha sede l’ateneo. Secondo i calcoli dell’Udu (Unione Degli Universitari), che a vitto e alloggio aggiungono anche eventuali attività culturali, i costi dei trasporti per il ritorno periodico a casa o quelli del medico di base per i non residenti, si arriva anche a 17mila euro.Tutto questo ha giganteschi effetti sulla pianificazione finanziaria delle famiglie, che vedremo più avanti, ma ha anche effetti paradossali sulla società italiana. Da noi, infatti, nonostante gli studi siano costosissimi, in pochi arrivano alla laurea: solo il 29,2% di chi ha tra i 25 e i 34 anni ha un titolo universitario, peggio di noi fa solo la Romania con il suo 24,7%, mentre la media Ue è del 42%. |

Gli investimenti pubblici in istruzione non bastanoIl fatto è che nel corso degli anni la crescita della spesa delle famiglie è stata veramente enorme: tra 2012 e 2020 i costi per studente sono aumentati del 30,7%. Ed è ovvio che sia così se si guarda a quello che spende lo Stato: tra il 2013 e il 2020 l’incremento della spesa per studente è stata solo del 3,5%, appena in linea con il carovita e, quindi, di fatto la crescita è stata zero. A differenza di quella privata, la spesa pubblica è decisamente inferiore alla media europea, 7.137,8 euro per iscritto contro 10.017,3. È vero, i bilanci dei vari Paesi sono differenti, ma anche mettendo in relazione i dati con il prodotto interno lordo le differenze rimangono: lo Stato italiano per l’istruzione universitaria spende lo 0,88% del Pil contro l’1,27% medio nella Ue. Se il discorso si allarga a tutta l’istruzione, a partire dalla scuola materna, l’impegno del settore pubblico corrisponde al 4,44% del prodotto interno lordo, una percentuale (ancora) inferiore alla media dell’Unione Europea, che è del 5,02%. Ed è chiaro che se i soldi non ce li mette lo Stato, ce li deve mettere la famiglia. |

Un laureato guadagna di piùTorniamo agli studi universitari. Non sono inclusi nell’obbligo scolastico, si tratta perciò di una scelta che le famiglie e gli studenti fanno autonomamente, ed è a tutti gli effetti un investimento per il futuro che prevede che a fronte di costi non indifferenti vi sia un ritorno in termini di maggiori salari. Ora: se moltiplichiamo i 2.717 euro annui versati dai privati per l’istruzione universitaria di un figlio per cinque (il numero di anni di un percorso completo) abbiamo un esborso complessivo di 13.585 euro.Ne vale la pena? La risposta è sì. I dati dell’Ocse dicono che in Italia il 43% dei lavoratori laureati guadagna uno stipendio superiore di almeno il 50% alla mediana e che solo il 24% dei diplomati può ambire ad avere un salario superiore alla mediana. |

L’occupazione post laureaDai dati di Almalaurea del 2023 sappiamo quali sono i corsi di laurea che offrono le migliori possibilità lavorative. Al primo posto, Ingegneria industriale e dell’informazione: a cinque anni dal conseguimento del titolo sono occupati il 95,6% dei laureati in questa disciplina. Segue Informatica e tecnologie ICT con il 94,6% e poi Architettura e ingegneria civile con il 92,5%, mentre tra i laureati in Economia risultano occupati il 91,2%, poco più che nel ramo medico-sanitario e farmaceutico con il suo 90,9%. Dati alla mano, insomma, l’investimento che una famiglia si trova ad affrontare non è affatto trascurabile e deve essere programmato con cura e per tempo. |

Riflessioni di un consulente

Da inizio anno mi è capitato spesso di affrontare alcuni argomenti legati alla mia professione sia con clienti ma anche con persone che mi conoscono.

Mi fa sempre molto piacere parlare e confrontarmi sui “miei” argomenti, soprattutto perché mi spingono a fare riflessioni e considerazioni che oggi voglio condividere.

Investire nel lungo termine con il risparmio gestito

Spesso dico che la ricetta perfetta negli investimenti prevede sempre come ingrediente base la PAZIENZA. Il lungo termine poi farà il meglio per te ma, nonostante l’evidenza, spesso l’accoppiata non si concretizza. I motivi principali per cui sempre più persone non praticano investimenti a lungo termine sono che:

- Va contro tutto ciò che viene insegnato nelle business school – cioè il breve termine – da dove proviene la maggior parte degli influencer/esperti;

- Richiede un considerevole grado di pazienza perché è solo per lunghi periodi di tempo che il mercato alla fine gravita verso la media;

- La durata della vita delle imprese e i loro periodi di vantaggio competitivo, in media, si stanno accorciando;

- I nostri tempi di attenzione e i periodi di attesa si stanno riducendo, e

- Il “rumore” è ingrandito dai sistemi informativi moderni a livelli mai raggiunti prima.

Alla luce di tutto ciò, investire a lungo termine è diventato un'impresa sempre più difficile e contrarian, ossia contro le tendenze odierne. E così, non molti investitori hanno la capacità o i mezzi per praticarlo.

In effetti, la maggior parte delle persone che partecipano al mercato investendo non capiscono nemmeno cosa stanno facendo. Questo succede soprattutto quando si è convinti di fare soldi facili e veloci.

Come il lupo di Esopo travestito da pecora, interpretano un ruolo contrario al loro vero carattere, che spesso li porta al macello.

Tuttavia, la mancanza di pazienza di queste persone nell'investire con un orizzonte a lungo termine crea l'opportunità per i pochi impegnati in periodi di detenzione a lungo termine (e si, è così visto che il mercato per natura è un trasferimento di denaro dagli impazienti ai pazienti come dice Buffett).

Nella battaglia tra impazienza e pazienza, vince quest'ultima.

Con oltre 10 anni di pratica di investimenti a lungo termine con sincerità e con discreto successo (puramente soggettivo), posso garantire per questa potente idea.

Investire a lungo termine è certamente difficile, ma se sai come affrontare bene la sua durezza, ne vale assolutamente la pena.

Come sopravvivere alla complessità dei mercati finanziari secondo un consulente finanziario

Penso che le qualità più importanti di cui hai bisogno per sopravvivere alla complessità dei mercati finanziari siano una combinazione di:

- Umiltà, e

- Un buon rilevatore di “cazzate” messo a punto.

Hai bisogno di umiltà per evitare di complicare eccessivamente gli investimenti più del necessario e di assumerti rischi maggiori di quelli che sei in grado di gestire.

E hai bisogno di un rilevatore di stronzate messo a punto per proteggerti dagli sciami di proposte di vendita e schemi per arricchirsi rapidamente che affliggono il settore.

Ci sono altre cose: una buona conoscenza dell'aritmetica (è impossibile investire senza aver chiaro concetti come la media, l’interesse o la banale percentuale) e della contabilità di base, una gratificazione ritardata e la capacità di vivere al di sotto dei propri mezzi. Ma questi primi due sono i più importanti.

Prima di chiedere una consulenza in materia di investimenti

Quando qualcuno in TV o nei social dice (o un giornalista scrive): "Dovresti fare X con i tuoi soldi", fermati e pensa: come fai a conoscermi? Come fai a sapere i miei obiettivi? Come fate a sapere le mie esigenze di spesa a breve termine? Come si fa a conoscere la mia tolleranza al rischio?

Naturalmente, non lo sanno. Il che significa che non dovresti prestarci molta attenzione. La finanza personale è molto personale, il che significa che consigli ampi e generici possono essere pericolosi.

Per quanto riguarda i media, sono più interessato alla finanza storica, che aiuta a contestualizzare gli investimenti, e alla finanza comportamentale, che consente di inquadrare gli investimenti in base ai propri obiettivi, difetti e competenze. Ma ricevere consigli diretti da qualcuno che non ti ha mai incontrato è cercare guai.

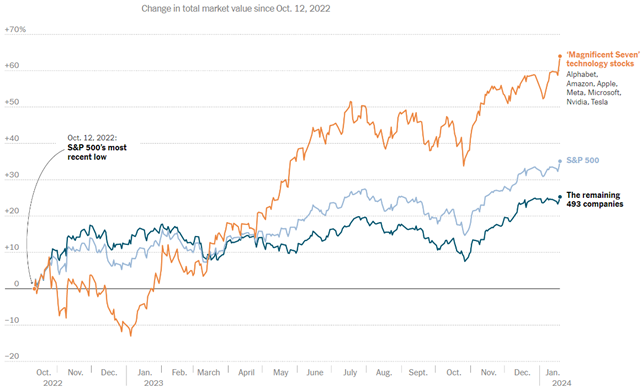

I Fantastici Quattro sono i nuovi Magnifici Sette

Lo S&P 500 è in rialzo del 36% rispetto ai minimi di settembre 2022 e il 60% della performance inaspettata è attribuita ai Magnifici Sette. I sette titoli: #Alphabet (+68%), #Amazon (+60%), #Apple (+50%), #Meta (+196%), #Microsoft (+77%), #Nvidia (+303%) e #Tesla (+70%) — sono cresciute complessivamente di quasi il 117%, superando di gran lunga la performance delle altre 493 società dell'indice S&P 500.

Negli anni passati ho scritto articoli sui magnifici sette trattando anche della poca diversificazione dell’indice americano visto il loro peso.

Da allora, il gruppo ha continuato a sovraperformare.

Fonte: FactSet

Negli ultimi mesi, il rally si è ampliato, con un numero crescente di aziende che partecipano alla ripresa. Oltre la metà delle aziende incluse nell’indice ha superato i propri valori dall’ultimo massimo dello S&P nel gennaio 2022.

Alcuni suggeriscono che ciò indichi che il rally potrebbe continuare ad espandersi, poiché i titoli precedentemente sottoperformanti iniziano a riprendersi, alimentati da una visione più positiva del futuro economico. Tuttavia, altri avvertono che potrebbe trattarsi solo di una ripresa temporanea che precede un declino, soprattutto perché la decelerazione economica in corso ha un impatto su queste società.

Lasciando le previsioni economiche agli economisti, continuo a concentrarmi sui fondamentali aziendali e sulle opportunità quantificabili.

L’intelligenza artificiale generativa come driver di performance

Con lo svolgersi del 2023, abbiamo visto prove sempre più evidenti che l’intelligenza artificiale generativa non è una montatura.

- L’intelligenza artificiale sta rapidamente guadagnando terreno: oltre il 70% delle organizzazioni ora utilizza servizi di intelligenza artificiale gestiti.

- Ancora agli inizi: il 32% delle organizzazioni sembra essere ancora nella fase di sperimentazione di questi strumenti, distribuendo meno di 10 istanze di servizi IA nei propri ambienti cloud.

- La fase di scalabilità rappresenta un'opportunità >5 volte maggiore: il 10% ha distribuito 50 o più istanze nei propri ambienti.

(Fonte: Wiz State of AI in the Cloud nel 2024, un campione di oltre 150.000 account cloud pubblici)

“Prevediamo che nel 2024, man mano che la capacità di elaborazione dell’intelligenza artificiale e i prodotti basati sull’intelligenza artificiale diventeranno più accessibili, l’opportunità dell’intelligenza artificiale generativa andrà oltre la fase sperimentale, consentendo alle organizzazioni di sfruttare le capacità basate sull’intelligenza artificiale per aumentare le entrate e la produttività.”

Fantastici Quattro

Riteniamo che quattro titoli dei Magnifici Sette continueranno a fornire un ROIC leader poiché investono ulteriormente nell’innovazione guidata dai clienti. Di seguito ho identificato i principali catalizzatori per ciascuna azienda per il 2024 e oltre. Le cifre percentuali rappresentano le nostre stime ROIC per il 2028.

ALPHABET (30%)

- Priorità all’intelligenza artificiale – Alphabet continua a ristrutturare la propria forza lavoro per dare priorità agli investimenti nell’intelligenza artificiale. Internamente, ciò migliora l’efficienza operativa. Esternamente, accelera lo sviluppo e la commercializzazione delle sue capacità di intelligenza artificiale, incluso il suo modello linguistico di grandi dimensioni Gemini, che dovrebbe superare l’attuale modello leader, GPT-4, di OpenAI.

- Dominanza della ricerca – Secondo Statcounter, al 31/12/2023 Google detiene il 91,6% della quota di ricerca, nonostante le preoccupazioni sull’erosione della quota dovuta all’intelligenza artificiale generativa. Google consoliderà la sua posizione dominante incorporando funzionalità di intelligenza artificiale nel 2024. Ad esempio, Google ha recentemente lanciato Circle to Search, che consente agli utenti Android di effettuare ricerche multiple utilizzando gesti come cerchiare una borsa all'interno di un'immagine e porre una domanda come "Dove posso comprarlo?" "

AMAZON (21%)

- Rete di distribuzione senza eguali: il passaggio di Amazon alla logistica regionale ha consentito all'azienda di consegnare più merci a velocità di consegna più elevate e a costi inferiori. Velocità di consegna più elevate aiutano Amazon a mantenere la sua posizione di mercato online di riferimento. I margini per il business della vendita al dettaglio continueranno a migliorare, soprattutto perché la capacità in eccesso viene utilizzata in modo efficiente per il Fulfillment-as-a-Service attraverso iniziative più recenti come Acquista con Prime e Supply Chain di Amazon.

- Iniziative strategiche – Amazon ha diverse iniziative di crescita che richiedono spese in conto capitale significative che pochi operatori possono eguagliare ma che possono produrre enormi vantaggi a lungo termine. Questi includono il settore dei generi alimentari e dei negozi internazionali, Amazon Pharmacy per i servizi sanitari e Project Kuiper per la banda larga satellitare.

META (27%)

- Capacità di elaborazione AI leader: Meta avrà una riserva di quasi 600.000 GPU entro la fine del 2024. Con la sua enorme capacità infrastrutturale, Meta sta cercando di costruire modelli di IA all'avanguardia che sostengano le sue piattaforme social e pubblicitarie.

- Leader del social commerce: le piattaforme dominanti di Meta combinate con risorse di dati uniche e algoritmi di intelligenza artificiale leader di mercato ottimizzano la personalizzazione e migliorano la conversione per creatori e marchi che investono sempre più nel social commerce, un mercato destinato a crescere del 30%+ ogni anno nei prossimi 5 anni. anni.

MICROSOFT (27%)

- Aumento della domanda aziendale – Microsoft è ben preparata per diffondere l’adozione dell’intelligenza artificiale nella sua produttività e nella base installata di software aziendale man mano che quest’anno verranno lanciati più casi d’uso, costruiti su solide basi con i modelli leader di mercato di OpenAI. A 30 dollari per licenza copilota, ogni ulteriore adozione dell'1% da parte della base clienti di Office aggiungerà 1,4 miliardi di dollari al fatturato.

- Guadagni di quote di Azure – Microsoft Azure è pronta a guadagnare quote nel mercato del cloud computing grazie al suo stack tecnologico leader di intelligenza artificiale generativa, alle solide relazioni aziendali e alla partnership con OpenAI. Questo nuovo cambiamento tecnologico rappresenta anche un’opportunità per Azure di acquisire quote di partecipazione tra sviluppatori e startup.

Guarda oltre i potenziali rischi

Per quanto riguarda i rischi potenziali, la preoccupazione principale è un rallentamento significativo dell’attività dei consumatori e delle imprese, che potrebbe innescare una recessione. Inoltre, i rischi geopolitici sono un fattore da considerare.

Mentre le incertezze creano rumore a breve termine, nel lungo è sempre più performante mantenere la rotta, investendo in società di alta qualità, con orizzonte di investimento a lungo termine e preservazione del capitale.