DIVENTARE RICCHI E RIMANERLO

In questi giorni ha fatto notizia la vicenda del tabaccaio fuggiasco con il #grattaevinci da 500k euro di una anziana signora cliente.

Sicuramente l'idea di diventare ricco ha fatto compiere lo spiacevole gesto al tabaccaio. La stessa idea ammaliatrice viene continuamente venduta ovunque.

Infatti, c'è un milione di modi per diventare ricchi e un mucchio di libri e corsi che insegnano a farlo...più o meno efficaci.

Ma come si fa a restare ricchi?

Sono tante le vicende di calciatori rimasti senza un centesimo a fine carriera o di vincitori milionari di lotterie poi caduti in disgrazia.

Michael Moritz, miliardario a capo della venture capital Sequoia Capital, dichiarò che la longevità ( più di 40 anni)dell'azienda era dovuta al "saper sopravvivere" , all'operare con la paura di fallire.

Cosa può insegnare ciò agli investitori?

Il punto di partenza di ogni GESTIONE di PATRIMONI deve essere quello di:

- Dotarsi di un sistema che rende finanziariamente invulnerabili.

Detenere liquidità durante un bull market può sembrare un scempio, averla durante un bear market permetterà di mantenere i portafogli d'investimento senza dover vendere asset ed al contempo di mantenere la magia dell'interesse composto per il maggior tempo possibile; - Pianificare, è importante, ma sapere cosa fare quando le cose vanno storte e fondamentale

- Avere una personalità a bilanciere, ossia ottimista sul futuro ma paranoica su ciò che potrebbe impedirle di raggiungerlo.

RISPARMIA, PIANIFICA, INVESTI e MANTIENI LA ROTTA

La ricetta perfetta per il portafoglio perfetto

Negli ultimi anni il mondo televisivo e dei social si è riempito di programmi legati alla cucina con cuochi improvvisati e chef stellati. Tutti, almeno una volta, abbiamo visto Masterchef o ci siamo imbattuti sui vari Cracco, Barbieri o il grande Canavacciulo. Tutti differenti, con gusti simili e non ma anche tutti abili utilizzatori di ogni fattispecie di materia prima con l’obiettivo comune di trovare il mix perfetto per il piatto perfetto. Come sappiamo, ognuno ha preferenze alimentari varie e notevolmente differenti a seconda della parte del mondo... così come l'asset allocation.

Cosa c'è per cena?

Anche se non sei un genio culinario, sai che gli ingredienti sono la chiave per creare il pasto perfetto. Detto questo, non basta mettere insieme pomodori, carne, carote e pasta per fare la pasta al ragù del migliore ristorante a Bologna. Sicuramente io non ci riuscirei. Diversi ingredienti, proporzioni diverse o persino il metodo di cottura, certamente sono influenti. Questa analogia del cucinare un pasto è molto importante per spiegare il concetto di asset allocation e asset management.

Ingredienti

Quando decidi cosa cucinare per cena, c'è una miriade di informazioni che devi sapere prima di poter iniziare. Ad esempio, quante persone darai da mangiare, quanti corsi farai, qualcuno ha allergie ... l'elenco potrebbe continuare.

Allo stesso modo, quando decidi sull'asset allocation del tuo portafoglio di investimenti, devi iniziare con le cose di alto livello. Le 3 aree principali sono:

- Obiettivi

- Orizzonte temporale

- Tolleranza al rischio e capacità

Questi 3 fattori verranno utilizzati per determinare il mix di risorse che scegli, così come le allergie dei tuoi ospiti influenzeranno gli ingredienti che acquisti.

Gli ingredienti della tua asset allocation sono chiamati asset class e sottoclassi.

Per ogni asset class e sottoclasse, dovrai scegliere quanto di ciascuno includere nel tuo portafoglio. Ancora una volta, questa decisione riguarda i tuoi obiettivi, l'orizzonte temporale dell'investimento e il rischio.

Metodo

Scegliere il giusto mix di risorse nel tuo portafoglio non è semplice come inserire alcuni ingredienti nel carrello: richiede tempo, analisi e revisione regolare.

Non esiste una cosa come l'asset allocation perfetta. Ogni investitore è diverso e cerca risultati particolari dal portafoglio. Il tuo obiettivo principale con la tua asset allocation è trovare un equilibrio tra diverse classi e sottoclassi di asset che ti permetta di ottenere i rendimenti richiesti senza assumerti più rischi di quanto ti senti a tuo agio .

Sembra semplice, ma è un compito piuttosto difficile! Come punto di partenza, chiedi consiglio a un pianificatore finanziario professionista. L’aiuto di un esperto permette di esaminare ciò che desideri ottenere, ciò che apprezzi di più, l'orizzonte temporale della tua strategia di investimento e il tuo profilo di rischio. Questo processo ti fornirà entrambe le informazioni necessarie per creare la ricetta (portfolio) giusta per te.

Mantenere una dieta equilibrata

Tutti i genitori e i nonni sapranno cosa intendo quando parlo dello sciopero alimentare dei bambini. Il bambino di tre anni che ha adorato l'avocado la scorsa settimana si rifiuta semplicemente di mangiarlo questa settimana. Si scopre che i cambiamenti nelle preferenze culinarie non sono specifici dei bambini piccoli. Le nostre papille gustative tendono a cambiare quando invecchiamo o quando i nostri livelli ormonali cambiano (ad esempio durante la gravidanza). Allo stesso modo, quando si tratta dei nostri obiettivi o della nostra tolleranza al rischio, ciò che volevamo tre anni fa potrebbe non essere ciò di cui abbiamo bisogno ora.

Questo non significa che dovresti cambiare la ricetta, la tua asset allocation, solo perché il tempo è passato. Semmai, le migliori ricette tendono a resistere alla prova del tempo. Tuttavia, ho peraltro anche in alcuni post del cambiamento delle esigenze durante la vita ma anche della propensione al rischio. Non potrei essere più consapevole del fatto che tutti noi siamo in continua evoluzione. Poiché i nostri obiettivi di investimento, gli orizzonti temporali e la tolleranza al rischio cambiano, abbiamo bisogno di cose diverse dai nostri investimenti in fasi diverse.

L'unica cosa che dovrebbe essere costante, è rivedere l'allocazione delle risorse a intervalli regolari annuali. Se il mercato ha riaggiustato la tua allocazione del patrimonio senza il tuo permesso (ad esempio se le azioni sono diminuite molto e le obbligazioni sono aumentate), o se la tua situazione specifica cambia (es. vendere una casa, andare in pensione, un coniuge smette di lavorare, ecc.), allora è importante riequilibrare per riportare il tuo portfolio alla sua ricetta originale. Regola il mix di risorse per assicurarti che il tuo mix sia giusto per te di OGGI e non per quello di 20 anni fa.

Indipendentemente dal fatto che tu decida di cucinare la tua ricetta o di chiedere consiglio a un consulente finanziario, è importante ricordare che, sebbene cambiamo, dobbiamo tenere sotto controllo le nostre emozioni . Reagire a emozioni avventate come la paura e l'avidità può causare il caos nel tuo portafoglio. Qualsiasi modifica apportata al tuo mix di risorse deve essere ponderata, razionale e strategica. Facile a dirsi, ma spesso difficile da fare!

Arriva l’autunno sui mercati, cosa aspettarci

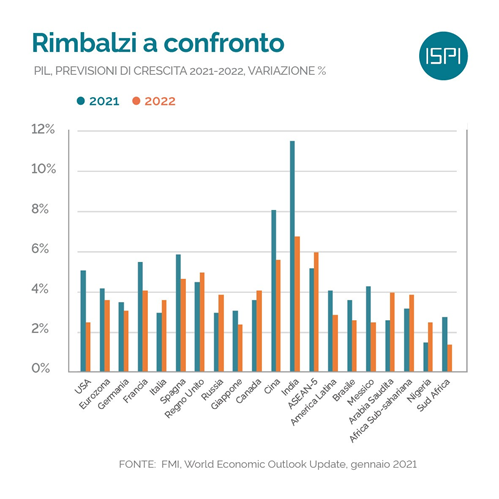

La ripresa globale sembra aver ingranato la marcia anche se con qualche rallentamento.

Sono tante le domande di questo periodo su inflazione e ripresa, ma poche le risposte per il futuro. In ogni caso, è bene preparare i portafogli: la Cina vuole confermarsi Dragone, gli Stati Uniti volano sulle ali dei maxipiani voluti dall’amministrazione Biden; dall’altra parte, i Paesi emergenti cercano di risalire la china, aumentando le somministrazioni dei vaccini anti-Covid.

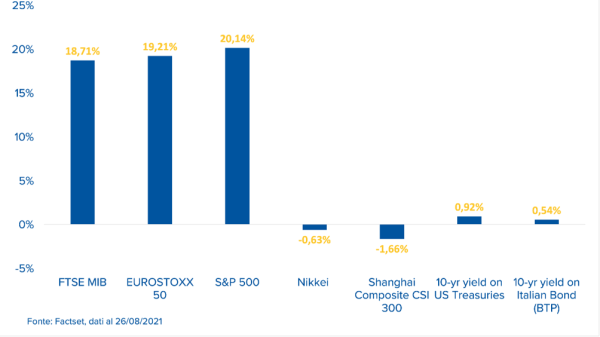

Performance (in euro) da inizio anno dei maggiori indici globali

Se fino a qualche mese fa a correre erano stati i titoli cosiddetti "growth", ossia quelle società ad alto potenziale di crescita, ma con fondamentali ancora non molto solidi (pensiamo alle azioni legate al digitale, ai software o alle biotecnologie), oggi, grazie al progresso nei vaccini, gli investitori sono tornati a puntare sulle più tradizionali azioni "value", quelle cioè che offrono una crescita lenta, ma stabile e ben ancorata a business ormai consolidati.

Tutto questo perché con l’avanzare dell’immunizzazione generale l’incertezza sembra essere per ora calata: i record estivi registrati a Wall Street ne sono la prova. Gli investitori, da giugno in poi, hanno iniziato a puntare sui piani multimiliardari americani e sull’ottimismo dato dai vaccini. Tuttavia, meglio non sottovalutare il comparto "growth": e-commerce, smart working e streaming video sono settori che non verranno facilmente abbandonati a pandemia finita.

Continuerà a salire l'inflazione?

Le banche centrali, tra cui Federal Reserve e Banca Centrale Europea, saranno ancora le protagoniste indiscusse. Le due banche centrali hanno già fatto intendere che trascureranno il rischio di inflazione il più a lungo possibile, archiviandolo come un effetto temporaneo.

La direzione dei mercati dipenderà in ogni caso da quanto durerà il picco dell’attività economica e da quanto il rimbalzo temporaneo della crescita e dell’inflazione diventerà strutturale. Attualmente, c’è una crescente evidenza che le aziende stanno aumentando i prezzi dei beni e che i consumatori continuano a comprare, mentre l’economia si riapre completamente.

Così, la paura dell’inflazione può diventare inflazione essa stessa: se la corsa all’acquisto e l’aumento dei prezzi continuano, la tendenza al rialzo dell’inflazione verrà prolungata, costringendo la Fed ad agire. Gli investitori stanno valutando un aumento più rapido dei tassi rispetto alle proiezioni della Fed. Questa discrepanza e la conseguente incertezza potrebbero alimentare la volatilità sui mercati.

Tassi d'interesse obbligazionari, l’ora della svolta?

I rendimenti dei titoli di Stato dovrebbero subire una pressione al rialzo man mano che l’output gap si chiude e le banche centrali cercano di ridurre gli acquisti di asset. E se un aumento controllato dei rendimenti obbligazionari come conseguenza della crescita economica è una situazione auspicabile, non lo è se l’inflazione va fuori controllo e i tassi aumentano mentre la crescita vacilla. Da adesso in poi l’inflazione sarà quindi più che mai l’osservata speciale: i mercati dovranno seguirne il cammino, con i rendimenti reali come variabile chiave da osservare. Ricordiamoci che l’aumento dell’inflazione sfida la diversificazione tradizionale, poiché solitamente all’aumentare dei prezzi la correlazione tra azioni e obbligazioni diventa positiva, diminuendo i rendimenti attesi per un portafoglio bilanciato tradizionale. Potrà quindi essere dato spazio all’inclusione nei propri portafogli di asset reali, alternativi e a più alto rendimento che, nel caso di alta inflazione, potrebbero dare più slancio ai rendimenti dei propri investimenti.

Come procede in Europa e nei mercati emergenti?

Con la Cina al comando e gli Stati Uniti che, dal punto di vista dei mercati, sembrano già un bel pezzo avanti sulla strada della ripresa, la prossima area che potrebbe essere contagiata da questo "sentire positivo" è proprio l’Europa. La spinta fiscale del Next Generation EU per sostenere gli Stati membri colpiti dalla pandemia fornirà ulteriore sostegno al fattore "value" e alla sovraperformance dei titoli azionari non statunitensi.

Particolare attenzione, poi, sarà da porre sulle azioni dei mercati emergenti che dovrebbero beneficiare di una stabilizzazione del credito cinese e della sempre maggiore disponibilità dei vaccini.

Inoltre, il progresso del commercio internazionale e la probabile debolezza del dollaro USA si faranno sentire. Il dollaro, infatti, tipicamente guadagna durante le flessioni globali e diminuisce nella fase di recupero. Una debolezza che sosterrà la performance dei mercati non statunitensi, in particolare quella dei mercati emergenti.

Il mondo post-covid

Nel breve termine potrebbe essere caratterizzato da un’inflazione più alta, in un contesto in cui la volontà dei governi e delle banche centrali è quella di sostenere le economie e i mercati finanziari con politiche accomodanti, che potrebbero contribuire a mantenere fino al 2022 un ambiente di bassi tassi di interesse. Il quadro generale, quindi, molto probabilmente potrebbe rimanere per quest’anno leggermente pro-ciclico, con gli analisti che vedono nei mercati emergenti e in quelli europei le opportunità più favorevoli.

L’Italia, infine, è l’osservata speciale in un clima che agli occhi degli investitori sembra finalmente favorevole e che guarda con speranza ai grandi investimenti infrastrutturali europei di cui beneficierà.

Per muoversi con metodo tra le opportunità e le incognite dei mercati, anche in questo fine 2021, meglio insomma affidarsi alle mani esperte e riconosciute.

Fonte: Fineconomy

Diamo uno sguardo al dragone

Quanta Cina hai nel tuo piano finanziario?

Se per anni abbiamo guardato alla Cina come a un mercato in via di sviluppo, ora la situazione è molto diversa. Parliamo infatti di un’economia che raggiungerà lo status di prima potenza economica mondiale entro il 2030, sorpassando addirittura quella degli Stati Uniti. Tutto questo con ben cinque anni di anticipo rispetto al previsto. Questa è la previsione del Center for Economics and Business Research, che stima come il Dragone asiatico crescerà nei prossimi anni a un ritmo del 5,7% dal 2021 al 2025, e del 4,5% annuo dal 2026 al 2030.Per non parlare del superamento della crisi determinata dalla pandemia: la Cina attualmente sembra l’unico grande Paese a essersi egregiamente lasciato alle spalle l’emergenza pandemica. Un aspetto che traspare anche dai dati economici, considerando che il suo Prodotto Interno Lordo è cresciuto perfino nel 2020 (+2,3%) e nel corso del 2021 gli analisti prevedono un’accelerazione fino all’8%.

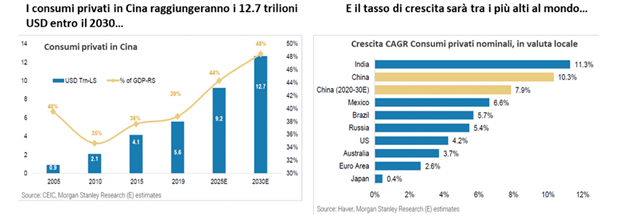

La transizione verso un’economia dei consumi

La quota della Cina nell’economia mondiale è salita da appena il 3,6% del 2000 al 17,8% di oggi e il Paese diventerà un’economia ad alto reddito entro il 2023

Ma non è solo la sua produzione industriale a crescere: c’è tutto un mercato interno pronto a esplodere. Negli ultimi due decenni, il PIL pro capite è praticamente decuplicato. Questo dovrebbe portare la Cina alla transizione verso un’economia basata sui consumi, con conseguenti interessanti opportunità a livello azionario. La classe media cinese, infatti, sta cominciando a comportarsi in modo simile alle sue controparti in tutto il mondo in termini di consumo di beni e servizi. La crescita della sua spesa è stata guidata principalmente dai consumatori nella fascia di reddito medio-alta, che hanno una quantità significativa di reddito disponibile.

Il mercato finanziario cinese: resilienza, stabilità e rendimenti

La resilienza e la crescita della Cina l’hanno messa sul radar di molti gestori azionari a caccia di potenziale interessante. E qui non sembra mancarne. La quota della Cina negli indici del mercato azionario globale è ancora indietro rispetto alle sue dimensioni e alla sua importanza economica, considerando che parliamo del Paese che probabilmente supererà gli Stati Uniti come la più grande economia del mondo in termini assoluti nei prossimi 15 anni. Inoltre, la Cina è sede di alcuni dei più grandi mercati azionari e obbligazionari del mondo e offre una crescita economica nominale superiore rispetto ad altri mercati da qui a 15 anni.

Il mercato azionario cinese: diversificazione ed efficienza

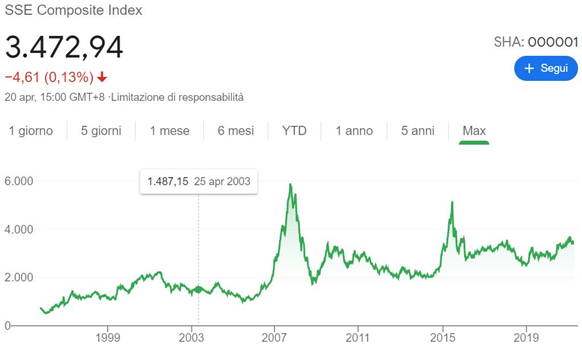

Guardiamo alle performance di quest’ultimo periodo, un lasso di tempo che, seppur molto difficile, non ha creato molti problemi all’economia del Dragone cinese.

La Borsa di Shanghai, per esempio, negli ultimi sei mesi ha messo a segno performance positive a doppia cifra. Il governo di Pechino, inoltre, sta profondendo grandi sforzi per far tornare a correre la sua economia, la vera locomotiva del mondo. Il mercato azionario ha percepito l’euforia intorno al Paese del Dragone, con l’SSE Composite, uno dei panieri cinesi più conosciuti, che ha ampiamente superato i 3.500 punti e continua a salire. Secondo JP Morgan, le azioni “A shares” cinesi forniscono rendimenti interessanti con una correlazione più bassa con i mercati sviluppati, il che renderà l’esposizione all’economia al di là della Grande Muraglia un’ottima opportunità di rendimento e diversificazione.

Come posizionarsi sul mercato cinese?

In un mondo avvolto da incertezza e paura per una recidiva del virus, l’economia della Cina sembra essere quella che in questo momento sta meglio di tutti e offre più rendimenti. Per cogliere al meglio queste occasioni, però, le analisi e i processi che guidano gli investimenti devono evolversi e riuscire ad attingere al meglio dal mercato cinese in modo bilanciato e graduale. Si può iniziare con un’esposizione progressiva al mercato cinese grazie alla costruzione da parte del proprio consulente di fiducia di un portafoglio diversificato e ben bilanciato, che permetta di cogliere le opportunità del fiorente mercato cinese.

Lettera agli investitori

La fotografia annuale sui principali mercati, con commenti e considerazioni ma soprattutto senza previsioni per l’anno che verrà

“Anno bisesto anno funesto” inizio con il più classico proverbio che almeno una volta tutti noi avremo pensato o detto in questo 2020 unico per tanti punti di vista, ed anche per tutti gli investitori.

Nella lettera del 2019 abbiamo commentato come, dopo un 2018 sui generis, si sia vissuto un anno scoppiettante positivamente, in questa proverò a raccontare l’anno in cui si è passato sui mercati dall’estreme paura all’avidità in pochi mesi.

Ad inizio anno gli eventi da tabellino erano i dazi commerciali Usa- Cina, presidenziali americane e Brexit fino alle prime notizie di un nuovo virus in Oriente.

Era inizio Febbraio, e mentre tutto il mondo occidentale inizialmente pensava di essere al sicuro da Covid-19 nel giro di un mese prendeva sempre più forza la temuta parola: PANDEMIA.

Fu uno tsunami sui mercati con il più veloce crollo sui listini finanziari.

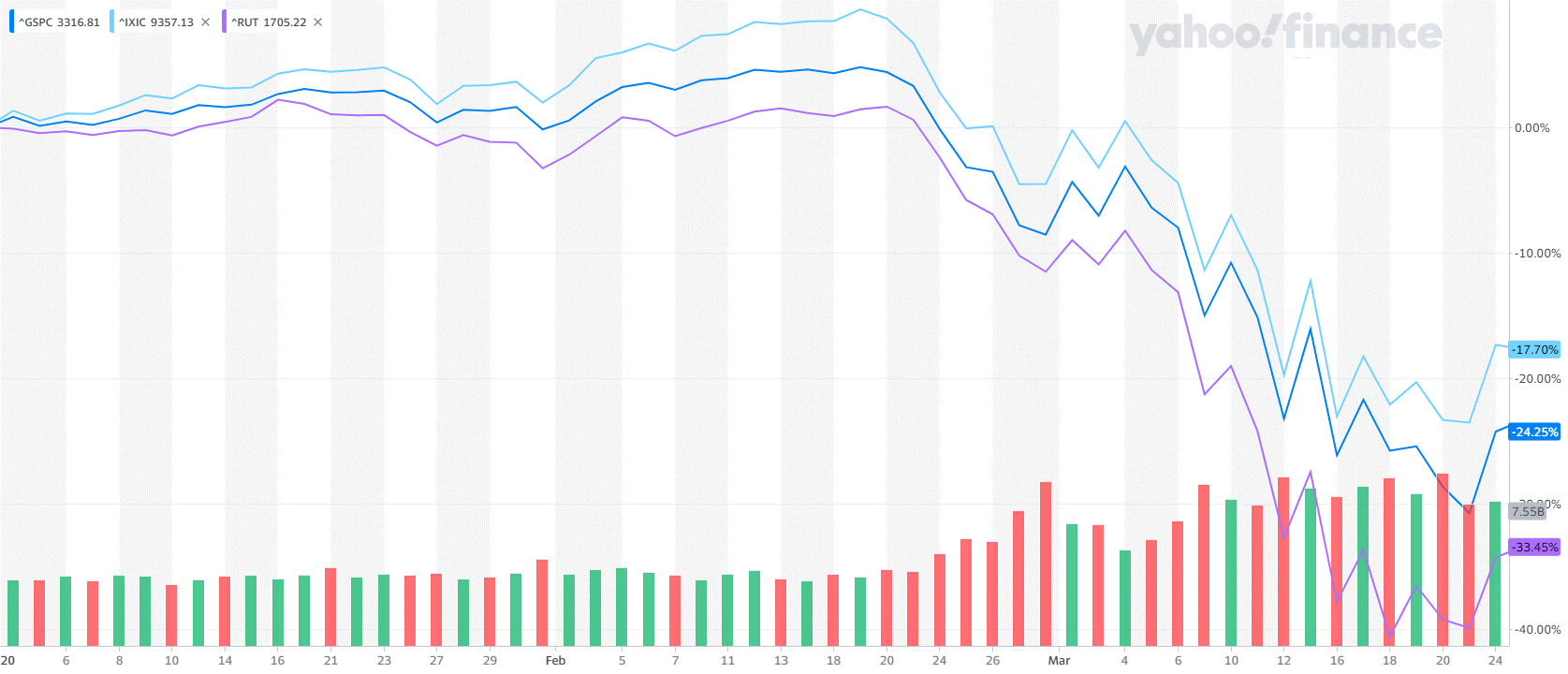

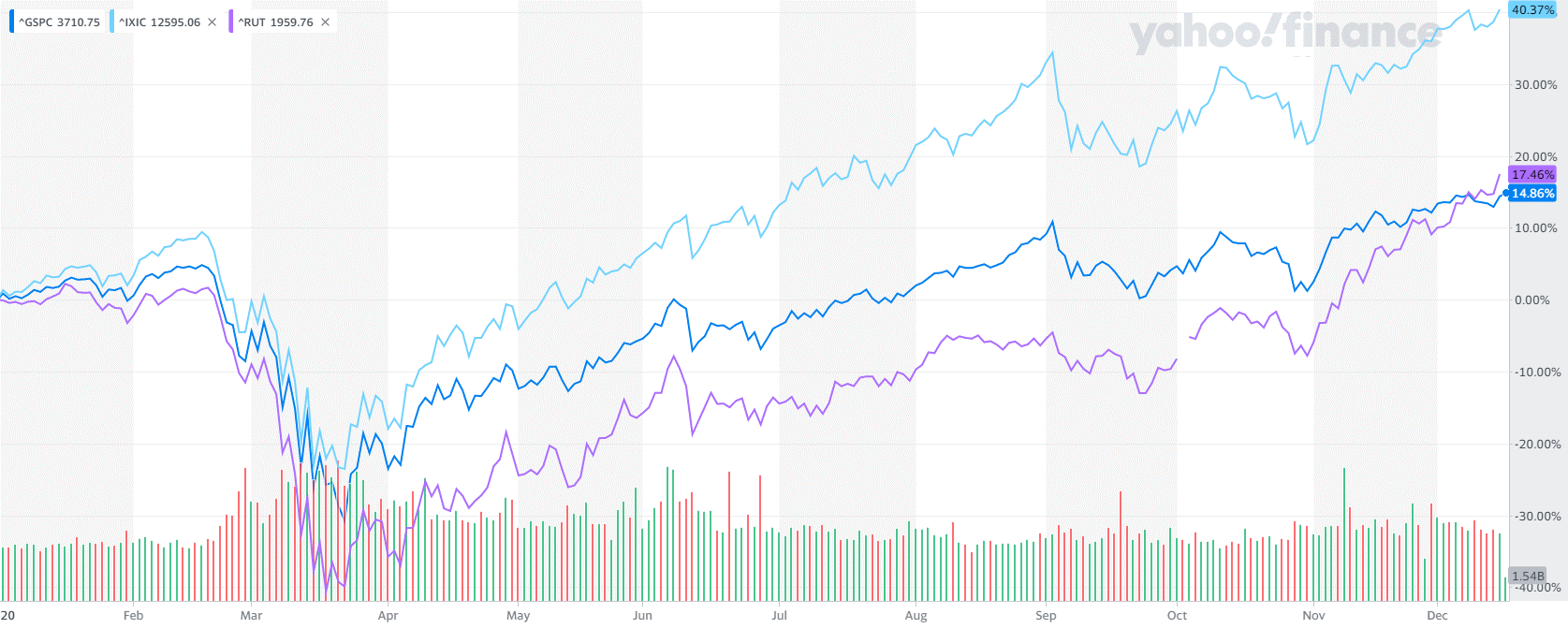

Il grafico rappresenta lo S & P 500, il Russell 2000 e il crollo del Nasdaq a marzo. Tutto è caduto. Tutti e tre gli indici hanno raggiunto il picco intorno al 19 febbraio. Entro il 23 marzo ciascuno di loro ha toccato il fondo. È stato uno degli arresti più rapidi nella storia del mercato finanziario globale.

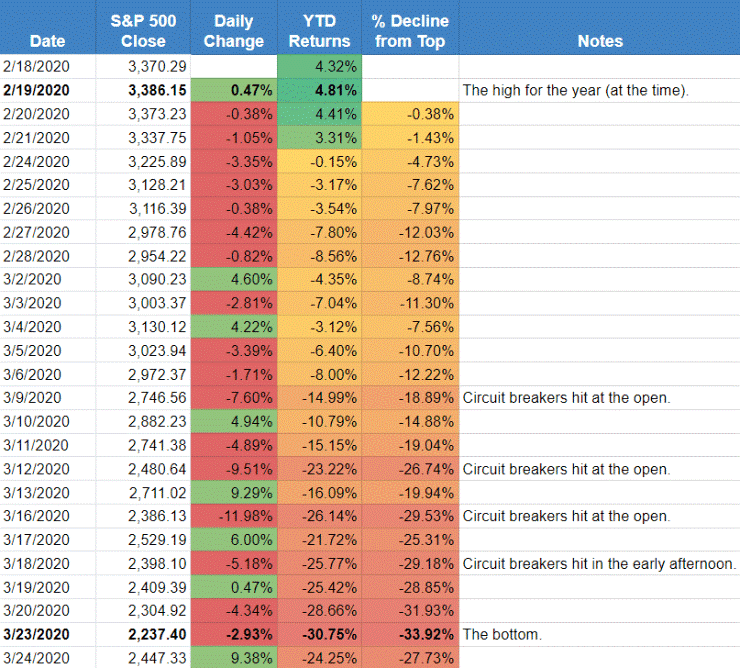

Ecco come appariva lo S & P 500 su base giornaliera dal picco di febbraio.

Il vantaggio del senno di poi rende il grafico più facile da digerire. È importante però ricordare che in quel momento nulla era certo. Nessuno prospettava risalite, e molti non vedevano una luce in fondo al tunnel pandemico.

Se ti avessi detto il 23 marzo che il mercato azionario americano sarebbe stato ai massimi storici entro la fine dell'anno, e che gli altri globali sarebbero rimbalzati ci avresti creduto?

No, e neppure io fossi stato al tuo posto.

Il grafico mostra come si è svolto il recupero per il Nasdaq (l'azzurro in alto), lo S & P 500 (la linea blu più scura al centro) e il Russell 2000 (la linea viola in basso. Massimi storici per tutti e tre.

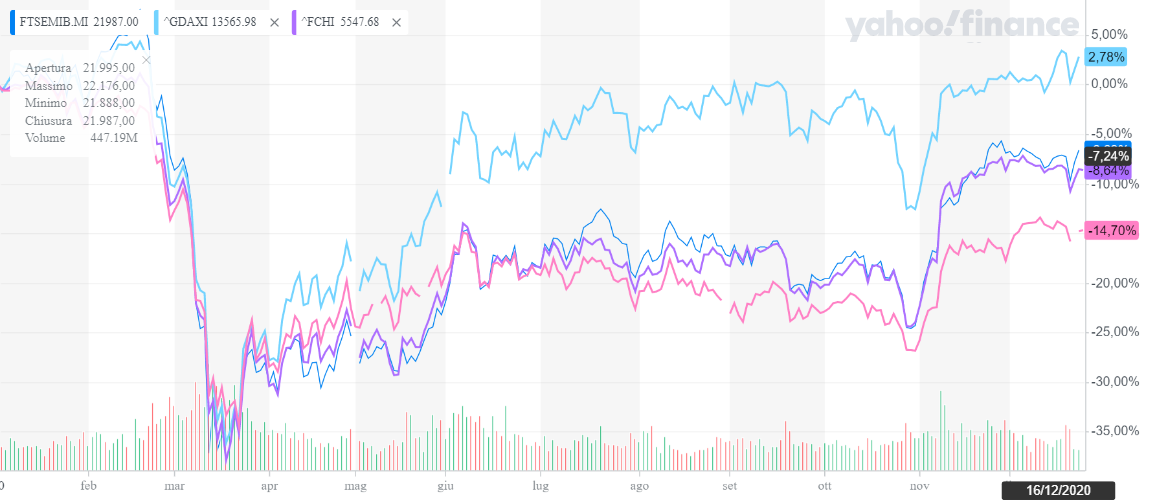

Ed in Europa?

Picchi di ribasso oltre il -35% quasi per tutti gli indici che ad oggi hanno dimezzato se non recuperato l’intera discesa.

ATTENZIONE! Nessuno sapeva prima, e nessuno può dire poi lo sapevo.

Nel giro di due mesi il Mondo si è fermato. Voli e viaggi bloccati e persone alle prese con i lockdown.

Tutte le industrie collegate hanno sofferto il peggio: compagnie aeree e navali, alberghi, bar e ristoranti.

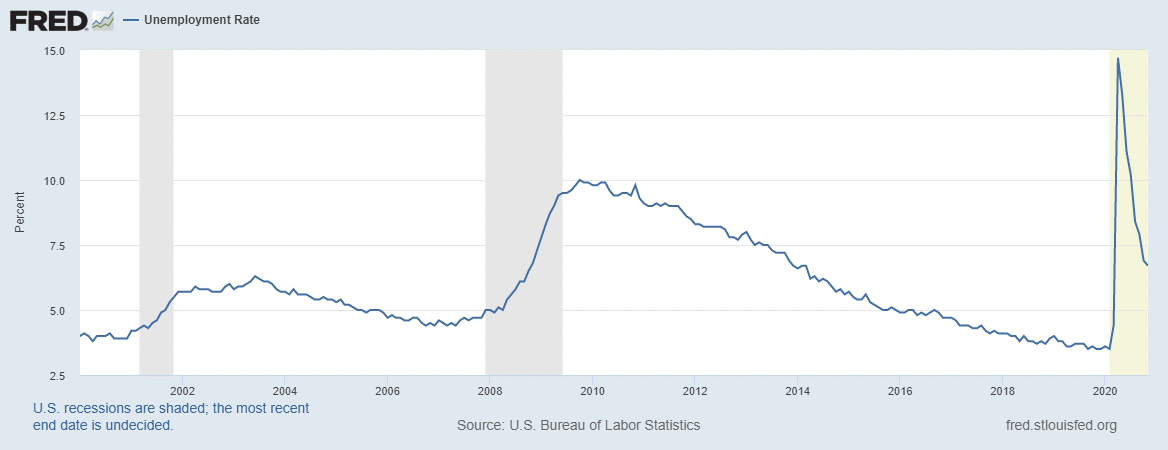

La disoccupazione è schizzata alle stelle ovunque, come negli Stati Uniti dove si è registrato il dato storico sul tasso di disoccupazione.

Peggio del 2008, e con una salita veloce e verticale ma non è l’unico dato eccezionale.

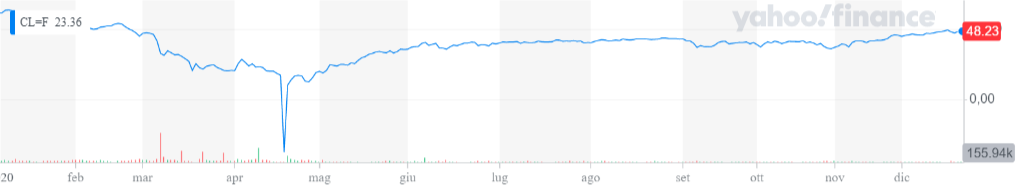

I futures sul petrolio hanno toccato prezzi negativi.

Dati pazzeschi, paura e disorientamento sono ciò con cui gli investitori hanno dovuto fare i conti e che solo ora ci sembrano lontani ed indolori.

Ma da ogni situazione, anche la più complessa, si possono trarre lezioni.

- La prima grande lezione del 2020 è che accadono cose inaspettate che sistematicamente fanno saltare previsioni soprattutto di breve termine. È difficile prepararsi per qualcosa che non sai sta arrivando, ma un portfolio senza un piano è impotente in queste situazioni, per ciò dobbiamo costruire il nostro portafoglio in modo da poter gestire il maggior numero possibile di scenari. Ricorda, ogni volta che investi compri rischio sul mercato poi il rendimento ne è la conseguenza e per ciò è fondamentale saperlo gestire.

Ogni tanto, il mercato fa qualcosa di così stupido che ti toglie il fiato.

(Jim Cramer)

- La seconda grande lezione del 2020 riguarda il modo in cui gestiamo le nostre emozioni. Crash e recuperi hanno un impatto enorme sul destino del nostro investimento, avere un piano ex-ante definito e accettato permette di trovare appigli solidi per razionalizzare anche nei momenti di stress emotivo, ed il 2020 è da esempio.

Alla fine, come si comportano i tuoi investimenti è molto meno importante di come ti comporti tu

(Benjamin Graham)

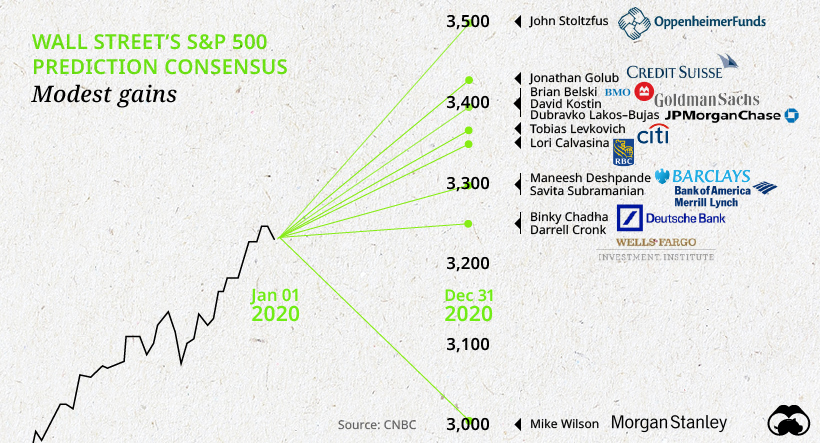

- La terza lezione è che le previsioni finanziarie non funzionano. Decideresti di andare in vacanza tra un mese in base alle previsioni meteo di oggi? Non penso, infatti tutti sappiamo quanto poco sono attendibili le previsioni a tre giorni figuriamoci ad un mese. Lo stesso vale per gli investimenti. Ricordi a Marzo quando tutti parlavano di nuovi crolli, seconde gambe ribassiste e riprese a U?

Ho letto tanti articoli, non del fenomeno del web, ma di chi gestisce milioni nel mondo ed ha informazioni e dati impensabili e fidati NESSUNO ha “indovinato” quello che è successo da Marzo ad oggi.

Le previsioni possono dirti molto sul passato; non ti dicono niente del futuro.

(Warren Buffett)

- La quarta, fare market timing ti fa essere perdente in partenza. Puoi provare a prevedere l’evento negativo. Puoi vendere nella speranza di ricomprare vicino al fondo. Forse sei fortunato. Ma la realtà è che la maggior parte degli investitori fallisce. Vendono in perdita e aspettano e aspettano l'occasione perfetta che già avranno perso ( guarda il grafico sopra sulle singole giornate dello S&P500)

OPPURE, hai un piano ed acquisti quando tutti vendono sul calo del 30%. Non è facile ma le cose difficili danno risultati migliori.

O SE NON TE LA SENTI, puoi fare la cosa più semplice di tutte, NULLA. Gli investitori che non hanno fatto nulla, che si sono seduti sulle loro mani e hanno tenuto gli occhi sul lungo periodo stanno meglio oggi perché hanno fatto esattamente quello che si erano prefissati di fare. Questo è investire in poche parole. Avere un buon piano, portarlo avanti anno dopo anno e chi se ne importa di quello che pensano gli altri. E’ il TUO piano, fatto e creato per le TUE esigenze future, RISPETTALO e avrai i giusti risultati.

Il successo consiste nel fare una previsione esatta nel 60% dei casi. Il che significa che nel restante 40% anche un trader molto bravo va a perdere i soldi.

(Jesse Livermore)

- La quinta ed ultima lezione del 2020 riguarda la liquidità. Il crollo di marzo è stata una corsa al cash. Tutti cercavano di ottenere più denaro possibile, creando una svendita lampo sulle azioni ed addirittura su beni come l’oro notoriamente rifugio.

Vendere per creare liquidità durante i ribassi è sbagliato, averne già disponibile (da piano) la trasforma i creatrice di opportunità. Pensate a chi ha comperato titoli azionari sul meno 20% o meno 30%? Non andando alla ricerca del minimo, ma rispettando un dato oggettivo prestabilito.

Con un semplice operazione ha creato valore aggiunto e sicuro per il futuro del suo piano finanziario.

Le opportunità arrivano raramente. Quando piove oro, mettete fuori il secchio, non il cucchiaio.

(Warren Buffett)

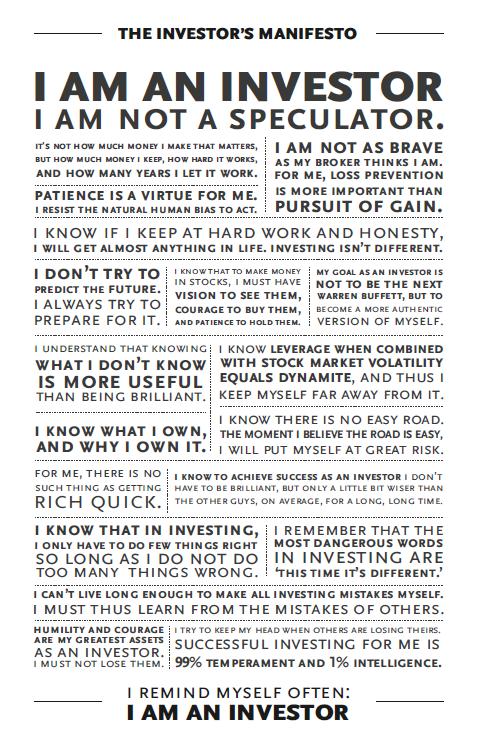

In conclusione è stato un anno da Master in Finanza per ogni investitori per le numerose prove e conferme dei vari “mantra” finanziari su cui scrivo da anni e che metto in atto nel mio lavoro e tutti racchiusi in questo manifesto che mi auguro sia un nuovo punto di partenza per tanti nuovi Investitori.

E’ stato però, purtroppo, anche un anno di sofferenze e sacrifici per tanti e che tutti noi ci porteremo nel futuro come un pesante bagaglio.

A tutti faccio un augurio per un 2021 eccezionale con la speranza che sia un anno per una nuova e migliore “normalità”.

Matteo Giovagnoni

Financial Advisor

Risparmio italiano: un’opera incompiuta

Il bel Paese è pieno di opera d’arte e meraviglie uniche al mondo ed invidiate da tutti, ma ha anche tanti progetti incompiuti, mostri edilizi e parecchie, forse troppe, opere incompiute.

Similmente anche la gestione del risparmio italiano, gode di forti e solide fondamenta (la capacità di risparmio), ma di una scarsa bravura nel costruirci sopra mura strutturate e resistenti.

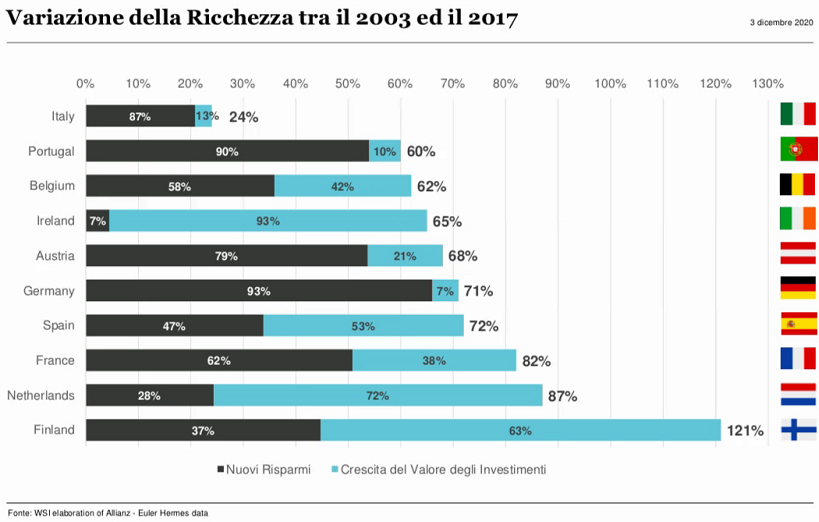

Il grafico evidenzia come, noi italiani, abbiamo una tendenza radicata ad accumulare e mantenere una quota consistente dei propri risparmi in liquidità, attitudine che con la pandemia ha subito una accelerazione. Tuttavia, non riusciamo a mettere bene a frutto questa dote, essendo uno degli ultimi paesi in Europa per crescita del valore degli investimenti.

Paura, basse competenze e scarsa educazione finanziaria costano care a tutti noi.

Cosa ci siamo persi negli ultimi 10 anni

Il decennio passato ci ha lasciato grossi cambiamenti, ma soprattutto ha frantumato tanti dogmi finanziari italiani.

Banche saltate con obbligazioni resettate, titoli di Stato e buoni postali a rendimenti nulli o quasi, indice italiano surclassato da forti ribassi e svalutazioni. In queste abitudini c’è di tutto: concentrazione, assenza di diversificazione, rischio emittente, home bias tutte evidenze negative ed errori cognitivi devastanti da sempre per ogni investimento. Quindi non è che prima investivamo bene ed ora male, ma semplicemente il contesto odierno è cambiato, mettendo in luce difetti ed errori a 360°.

Ma vediamo cosa possiamo imparare dagli ultimi dieci anni.

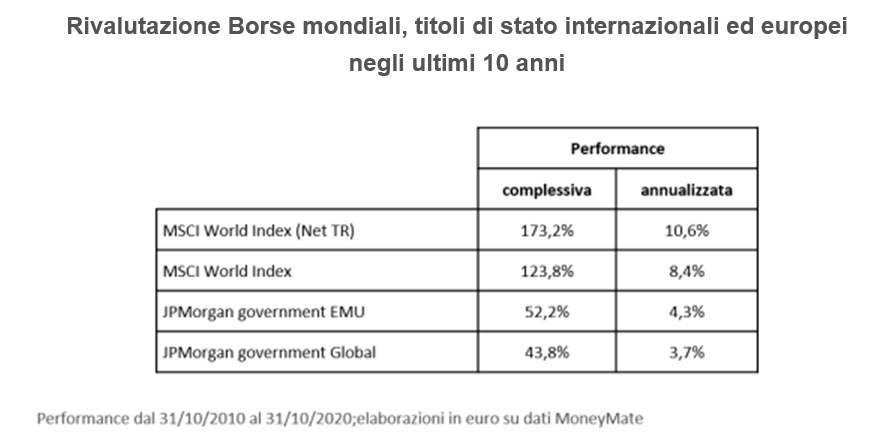

La storia ci insegna che nel lungo periodo il rendimento delle azioni tende ad essere superiore a quello delle obbligazioni che, a sua volta, tende a superare quello della liquidità.

Chi investe i propri risparmi avendo cura di diversificare i rischi tra titoli di stato, obbligazioni societarie, azioni, ETF, fondi comuni e comparti di Sicav, oltre a non essere esposto a possibili prelievi forzosi, può partecipare al trend rialzista di lungo periodo dei mercati finanziari evitando di sostenere soltanto costi e impatti sul potere d’acquisto ed il grafico sopra ne è la prova.

Negli ultimi 10 anni, infatti, la rivalutazione dei titoli di stato internazionali (JPMorgan government Global bond index) è stata del 43,8%, quella dei titoli di stato EMU (JPMorgan government EMU bond index) del 52,2% e quella delle Borse mondiali (MSCI world index total return) del 173,2%.

Liquidità e cattive scelte ci costano?

Le preoccupazioni per gli impatti sulla salute provocati direttamente e indirettamente dal Covid-19, i timori sul futuro dell’economia, in generale, e delle personali attività lavorative, in particolare, sono alla base di questo incremento della liquidità accumulata.

Tuttavia, sebbene comprensibile, razionalmente lasciare depositate delle somme in banca comporta dei costi, diretti e indiretti ma anche svalutazione.

Oltre all’imposta di bollo fissa annuale per conti correnti con giacenza media sopra i 5000 euro, dobbiamo considerare anche quella dello 0,2% su depositi ed investimenti. Ciò significa che lasciare liquidità €100.000 parcheggiati su conto deposito per un anno, ad esempio, ci costa 200 euro di bollo in più su l’eventuale rendimento dobbiamo applicare la tassazione del 26%.

Insomma tanto sforza per niente o poco più.

Oltre a ciò, esiste un’insidia in più: l’inflazione, ossia, l’erosione del potere di acquisto.

Ogni anno che passa, infatti, i prezzi al consumo crescono e con gli stessi contanti e i depositi in banca si riesce ad acquistare meno prodotti e servizi.

Dati alla mano, negli ultimi 20 anni i risparmi hanno perso ben oltre un quarto del loro potere d’acquisto.

Un’erosione costante che mina i risultati di anni di lavoro e accumulo.

Comprendere per fare le scelte giuste

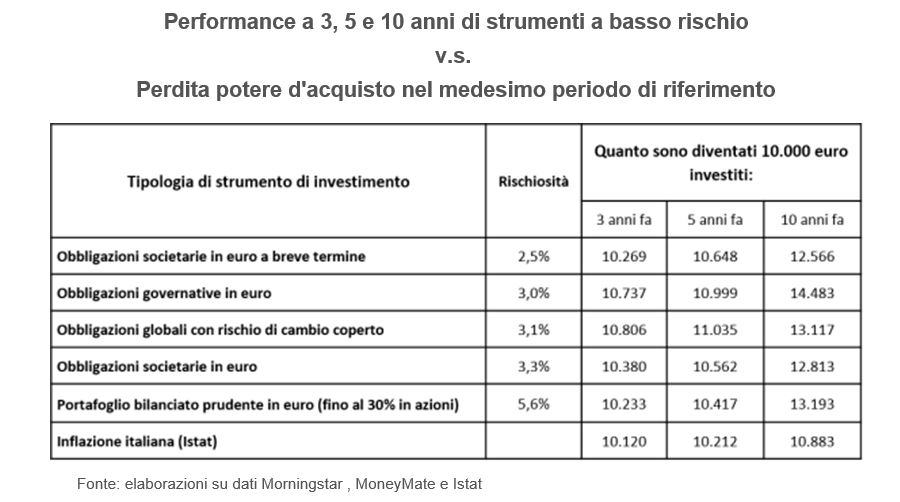

Nella tabella sopra vengono prese in esame diverse soluzioni, a rischio crescente, che avremmo potuto e dovuto mettere in essere nei 10 anni passati per tutelarci da costi ed inflazione.

Anche senza esporsi troppo ai rischi, sarebbe stato possibile impiegare negli ultimi 3, 5 e 10 anni la liquidità, o anche una parte di essa, in strumenti di investimento con un profilo di rischio non eccessivo e ricavarne un ritorno superiore all’inflazione. Per esempio, accettando una rischiosità (oscillazioni massime di prezzo su base annua) tra il 2,5% e il 5,6%, l’investitore avrebbe potuto non solo proteggere l’erosione del carovita ma anche beneficiare di un extra guadagno (vedi tabella sopra). Risultati apprezzabili già nel triennio ma che nell’arco di 10 anni assumono dimensioni piuttosto consistenti: investendo 10.000 euro i guadagni sarebbero infatti oscillati da un minimo di circa 1.700 euro ricavabili tramite obbligazioni societarie in euro a breve termine fino agli oltre 3.600 euro nel caso delle obbligazioni governative in euro.

Investire da sempre significa comprare rischio oggi, per avere rendimento nel domani.

Sembra una frase banale, ma farla propria significa diventare consapevoli dei propri investimenti. Il passo successivo poi è accantonare l’idea del “quanto mi dai? “ed iniziare a vedere l’investimento come un processo composto di decisioni e comportamenti, e basarlo su un metodo che consideri tutte le evidenze che esperienza, studi e storia ci hanno lasciato.

ELEZIONI AMERICANE: NUOVO TEST PER GLI INVESTITORI

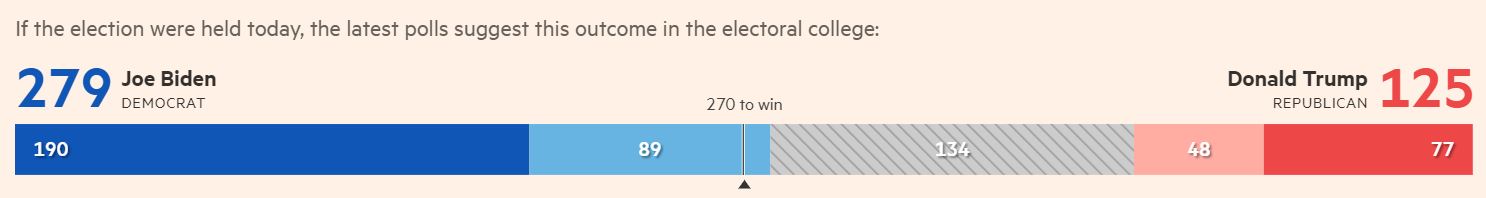

Sondaggi e rumors dicono Biden favorito, ma dopo la sorpresa del 2016 c’è cautela. Anche dall’andamento passato di Wall Street vengono segnali, mentre gli investitori si chiedono cosa fare con i propri investimenti.

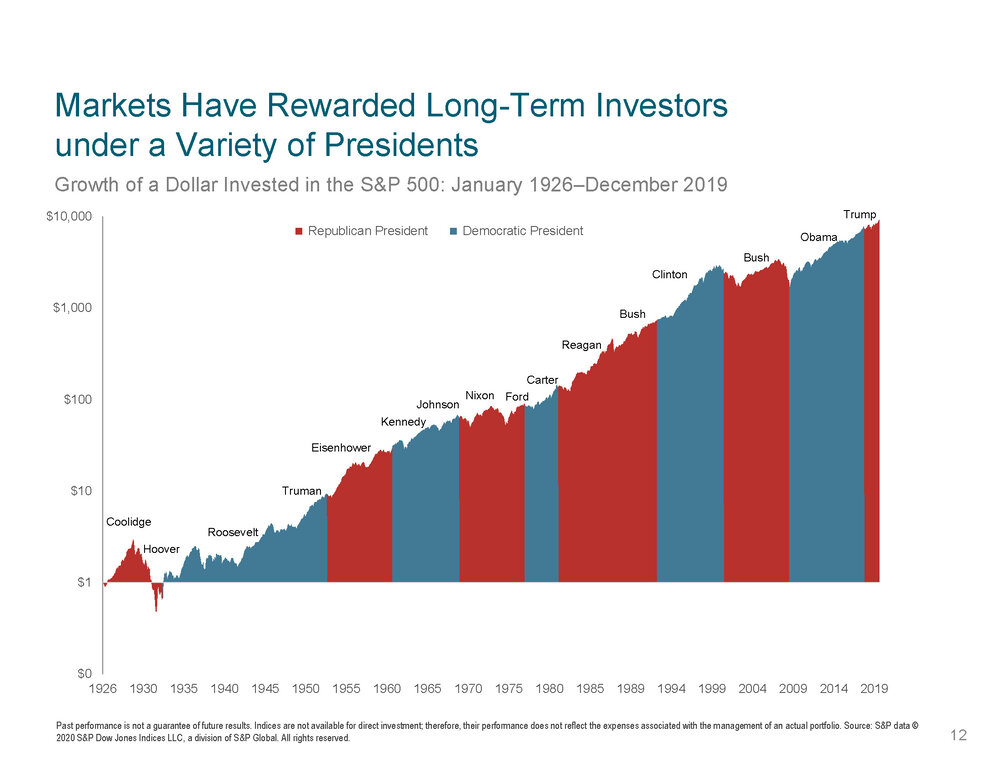

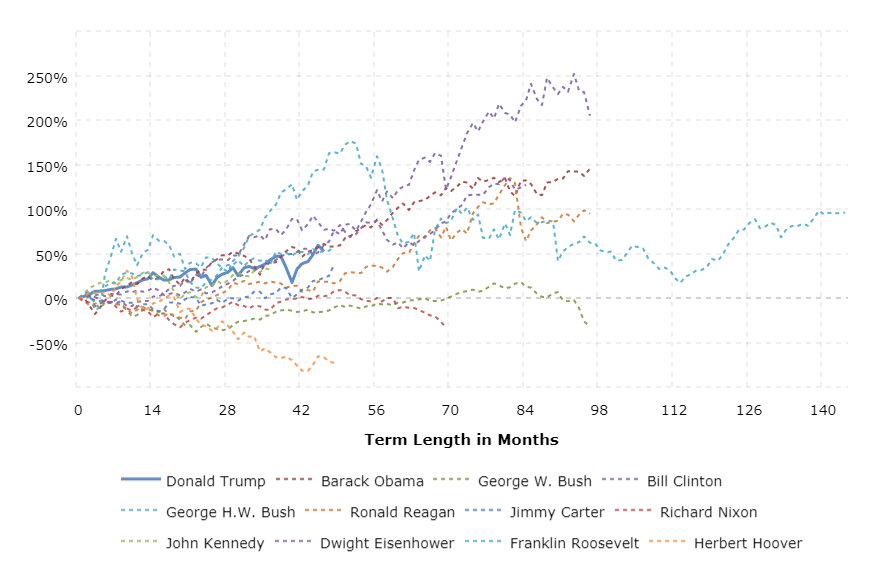

Andamento dell'S&P 500 negli anni elettorali dal 1926.

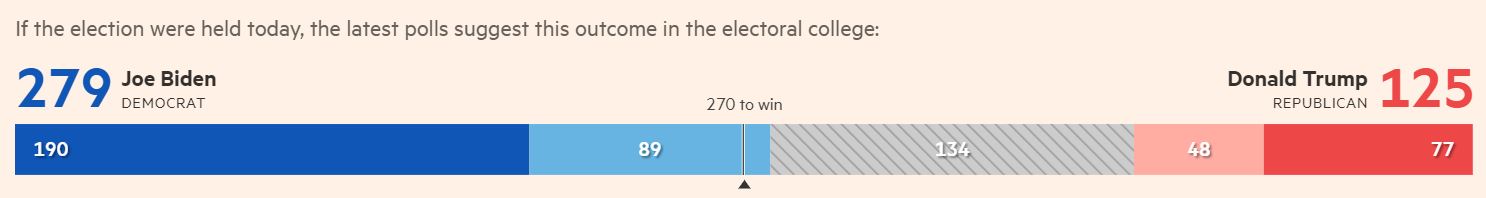

Dall’ultimo sondaggio resta sempre Biden il favorito anche se negli ultimi giorni sembra essersi ridotto il vantaggio su Trump.

Dopo lo schiaffo del con la vittoria inaspettata di Trump vige la prudenza nell’esprimersi in pronostici. Grande cautela, quindi,con i sondaggi e altri strumenti predittivi, in primo luogo perché negli ultimi giorni il vantaggio del candidato democratico Joe Biden si è assottigliato un po’. Inoltre, sono quasi tutti basati sull’intera popolazione elettorale, mentre nel sistema americano alla fine il presidente lo scelgono i grandi elettori del Collegio, che riflettono nei numeri i votanti dei singoli Stati.

CONTINGENT ELECTION: una reale ipotesi

Per vincere servono almeno 270 voti del Collegio elettorale. Nel 2016 Trump ne mise insieme 304 contro 227 dell’ex First Lady, nonostante quest’ultima avesse ottenuto a livello nazionale 2,8 milioni di voti in più. Se nessuno dei due arriva alla maggioranza necessaria di voti elettorali, il sistema americano prevede che si vada alla ‘contingent election’, un meccanismo per cui il presidente viene votato dalla Camera dei Rappresentanti, con il voto espresso non singolarmente, ma in blocchi corrispondenti ai collegi elettorali, ciascuno dei quali può esprimere un voto. Con questo sistema, anche nella attuale Camera a maggioranza democratica, i repubblicani possono contare su più voti. Nella storia americana è successo solo tre volte nella prima metà del 1800, ma alcuni analisti stanno prendendo in considerazione anche questa ipotesi, e il tema è dibattuto sui media.

ELEZIONI E WALL STREET

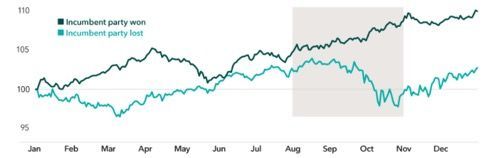

Il mercato da sempre preferisce la certezza. Dal 1932 in poi la conferma del candidato in carica, il cosiddetto incumbent, è stata preceduta per quasi il 90% delle volte da un indice S&P 500 in rialzo nei tre mesi precedenti.

Quest’anno il benchmark di Wall Street ha iniziato agosto a 3295 punti e ha chiuso venerdì 30 ottobre a 3270. Quindi, negli anni elettorali, premia la vittoria dell’incumbent, ma premia anche la certezza dell’arrivo di un presidente, vecchio o nuovo che sia. Infatti, dopo le elezioni, Wall Street tende a salire fino a fine anno. Di più se vince lo sfidante, perché recupera in parte il terreno perso prima, come mostra il grafico in apertura.

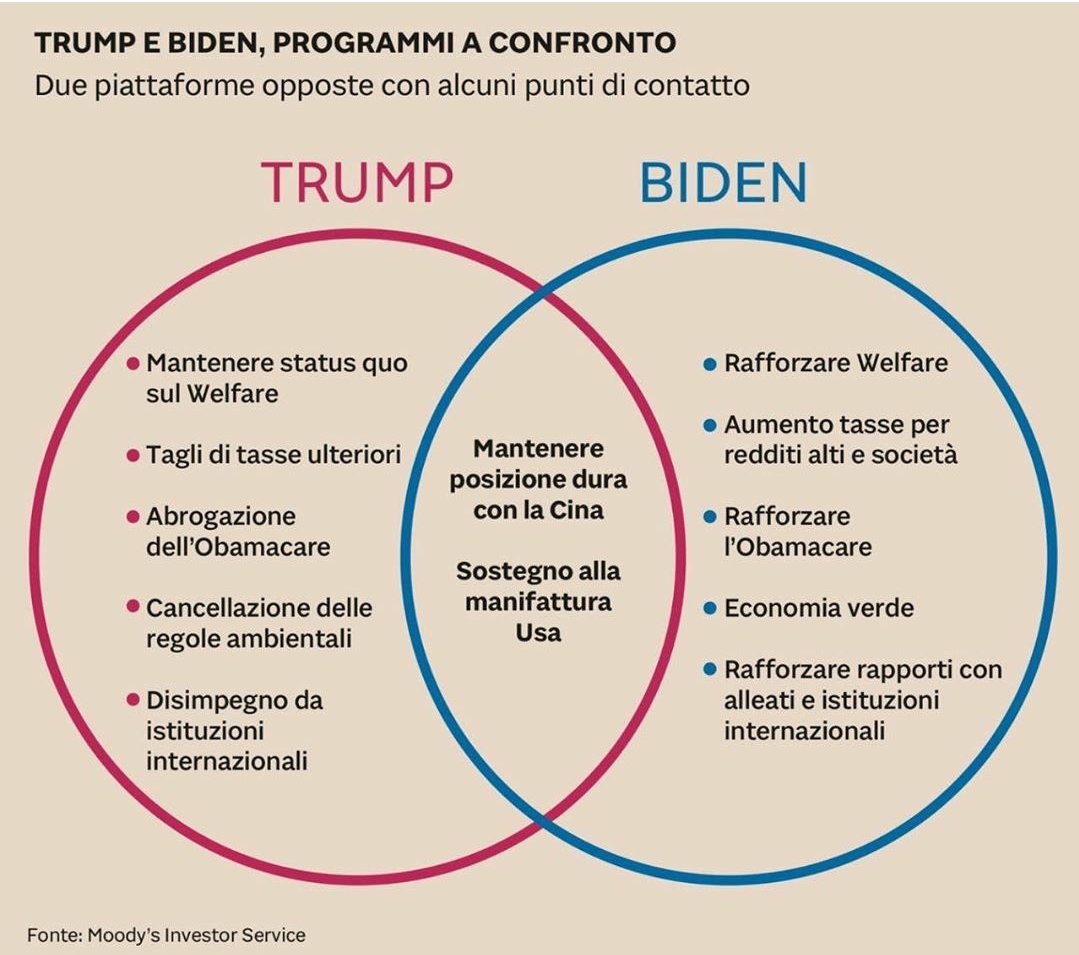

I PROGRAMMI DEI CANDIDATI

Punti diversi ma anche in comune per i due candidati. Al primo posto dei due programmi ci sono stimoli all’economia per migliaia di miliardi di dollari, e quello democratico appare il più generoso. Negli ultimi giorni, inoltre, nel mirino del candidato Dem sono finite le Big Tech, che più di tutti hanno tratto vantaggio dalla digitalizzazione indotta dalla pandemia. Il 30 ottobre Biden ha twittato che ‘gli americani che lavorano sodo non devono pagare più tasse federali sul reddito delle Big Tech, anche loro devono pagare adeguatamente’. Sulle Big Tech non pesa solo la spada di Damocle fiscale, ma anche quella regolatoria, istruttorie antitrust aperte dal Dipartimento di Giustizia e propositi di break-up dei colossi del web come nei confronti dei big del petrolio all’inizio del 1900 o con quelli delle telecomunicazioni all’inizio degli anni 1980. Trump, invece, continua con il suo slogan “america first” avvantaggiando i settori cardine dell’economia americana e mantenendo una linea dura con istituzioni internazionali e paesi “arrembanti” come la Cina.

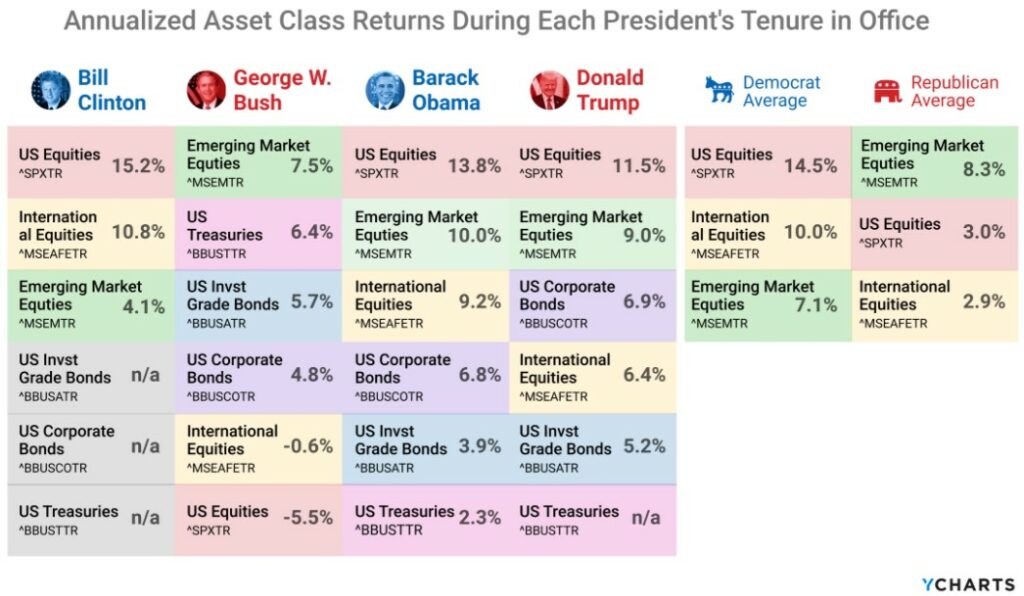

Guardando con lo specchietto retrovisore i mercati apprezzano più i democratici anche se con Trump i repubblicani non hanno disdegnato.

ASSET FAVORITI E PRESIDENTI

Azionario Us o internazionali? Treasury o Corporate? Il grafico ci mostra come negli ultimi 4 mandati siano differenti i ritorni annualizzati per i vari presidenti. Pensando al prossimo futuro l’andamento di Wall Street, sembra anticipare una vittoria di Biden ma vanno fatte delle distinzioni per temi.

Le Small Cap, che dall’inizio della pandemia sono rimaste indietro rispetto alle Large Cap, ma, da settembre, hanno sovraperformato del 4,4%, all’aumentare delle possibilità di una vittoria Dem. Questo perché un pacchetto fiscale più ampio con una Presidenza Biden e anche una crescita economica potenzialmente maggiore sarebbe di supporto alle imprese minori, più sensibili delle grandi al ciclo economico. Un altro tema al centro dell’attenzione è l’Azionario Emergente, che ha sofferto molto a causa delle tensioni USA-Cina, che con un’Amministrazione di Biden potrebbero almeno in parte rientrare con effetti positivi sugli scambi commerciali per tutta l’area emergente.

Poi c’è l’eterno dilemma se credere o meno nei titoli Value o Growth. I primi hanno visto una battuta d’arresto quest’anno, con gli investitori che hanno preferito la forte crescita delle Big Tech. Ma dopo l’importante sell-off che ha colpito questo segmento a settembre, i Value hanno iniziato a riprendersi. Infine c’è il segmento dei titoli finanziari, che rappresentano un’importante porzione degli indici Value, e che dovrebbero beneficiare di un’economia più solida, soprattutto se accompagnata da tassi più alti, ma che con Biden potrebbero subire una maggiore pressione regolatoria, mentre con Trump beneficerebbero dell’effetto opposto. Da iscrivere nella colonna delle azioni che verrebbero favorite da una vittoria di Trump indubbiamente anche gli energetici, soprattutto il tradizionale settore Oil & Gas, mentre i produttori Green verrebbero favoriti con Biden.

CHE FARE QUINDI?

Partiamo da ciò che ogni investitore deve sapere: IL MERCATO NON SI PUO’ CONTROLLARE.

Concentrarsi, quindi, sui propri obiettivi di investimento ma soprattutto sui propri comportamenti diventa prerogativa essenziale per essere investitori di successo e consapevoli. Pianifica correttamente il tuo investimento, diversifica in modo efficiente ed in maniera coerente con il tuo obiettivo, poi il mercato farà il suo.

Biden vs Trump: chi guida i sondaggi elettorali statunitensi del 2020?

Nella notte italiana si è tenuto il primo dibattito tra i candidati alla Casa Bianca. Molte le interruzioni con il presidente Trump che ha attaccato a testa bassa, ma Biden che ha tenuto testa.

È stato un dibattito senza esclusione di colpi. A poche settimane dalle elezioni presidenziali statunitensi, l'ex vicepresidente Joe Biden, il candidato del partito democratico, sta attualmente mettendo sotto pressione il presidente repubblicano in carica Donald Trump negli stati chiave del campo di battaglia. Nei 90 minuti di dibattito, forte per i toni, sono stati 6 i punti affrontati:

- Corte Suprema;

- Gestione dell’emergenza Covid-19;

- Economia;

- Rivolte razziali;

- Integrità delle elezioni;

- Le rispettive carriere politiche

Si è chiaramente anche parlato di tasse ed aziende, e ad oggi questa sarebbe la situazione andando al voto:

I sondaggi nazionali mostrano che Biden ha un vantaggio significativo. Gli anziani bianchi in particolare, un gruppo che ha contribuito a spingere Trump alla vittoria nel 2016, hanno mostrato segni di disapprovazione nei confronti della gestione della pandemia da parte del presidente in carica. Biden, inoltre, detiene un vantaggio sostanziale tra gli elettori latini, una demografia in crescita in stati come l'Arizona e la Florida.

Dal punto di vista dei mercati, l’impressione è che non sia piaciuto il tono del dibattito (mai così aggressivo nella storia) ma soprattutto l’alone di caos che paventa possibili elezioni contestate.

La riprova del sentimento non positivo sta nella discesa modesta dei futures americani e relativo strascico nei listini asiatici ed europei intimoriti però anche dai casi di Covid in palese aumento.

Sicuramente le elezioni americane saranno un viatico per la fine di questo 2020 già complesso di per sé, ma negli ultimi mesi abbiamo imparato che i mercati tendono nel breve a muoversi più su fattori psicologici che sui reali fondamentali ma soprattutto che le banche centrali hanno ormai adottato politiche iper accomodanti come “vaccino” per la pandemia finanziaria.

Manca poco più di un mese alle elezioni ma sicuramente gli argomenti di dibattito non mancheranno se i presupposti sono questi. Ancora una volta gli investitori di breve si troveranno a dover fronteggiare tensioni ed incertezze dovute ad eventi binari repentini ed impattanti.

Diventa essenziale pianificare, darsi degli obiettivi e dei coerenti orizzonti temporali ma soprattutto approcciarsi al rischio in maniera coerente a questi presupposti.

Il 2020 sarà l’anno della volatilità?

Per il momento no ma la strada è quella giusta.

Tutti i mercati finanziari “giocano” sulla volatilità e le asimmetrie informative, sfidarli cercando di governarli o anticiparli fa cadere sempre in perdite importanti.

Negli ultimi giorni della seconda settimana Giugno abbiamo assistito ad un ritorno della volatilità ed a mercati globali con importanti segni rossi in chiusura.

E come funghi puntualmente si riaffacciano sui mezzi di informazione venditori di segnali predittivi o professionisti nella vendita di doti divinatorie inesistenti piuttosto che di professionalità.

Parlo ovviamente con cognizione di causa perché alla fine nessuno ha mai il coraggio di pubblicare i risultati di tali doti. Per questo oggi vorrei fare con voi un ragionamento razionale per arrivare ad un pensiero da investitori maturi.

Prendiamo ad esame lo S&P 500, per la quantità di informazioni a disposizione e l’efficienza del mercato.

Già ho scritto in precedenza del maggior rischio che si assume un investitore facendo market timing ed ancora di più un consulente, che dovrebbe in primis proporre protocolli che riducano al minimo i pericoli per chi investe.

Perdere SOLO 10 dei migliori giorni nel decennio 1993-2013 dimezza il rendimento medio annuo.

Restando semplicemente fermo, rispettando il piano di 10 anni che avevi concordato con il tuo consulente finanziario avresti ottenuto un rendimento del 9,22% annuo. Andando dietro a sensazioni, mal di pancia o a chi ti vende di saper leggere prima il mercato e perdendo 10 dei migliori giorni in 10 anni il tuo rendimento medio annuo sarebbe sceso a 5,49%.

Perché ti sto dicendo questo?

Adesso ci arriviamo.

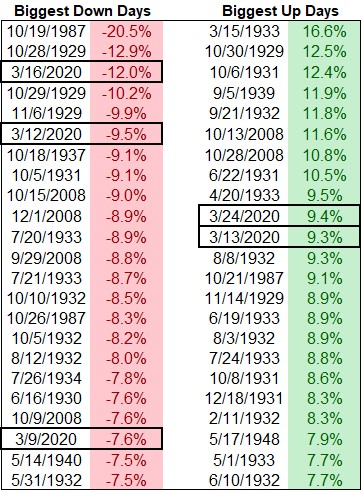

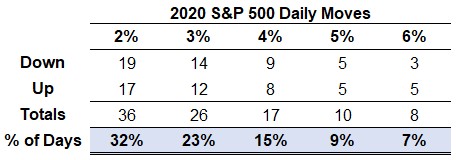

Questo 2020, e siamo solo a metà, per il momento ha 3 delle 25 peggiori perdite e 2 dei 25 maggiori guadagni per lo S&P 500 dal 1928:

Anche i giorni con grandi variazioni non scherzano mica:

Ci sono state 26 variazioni giornaliere del 3% o più. Negli ultimi 7 anni, ce ne sono state solo 8 in totale.

Tanti di voi si ricorderanno l’ultima crisi del 2008. In questo momento siamo sostanzialmente allo stesso punto:

A tanti di voi avranno detto che semplicemente restando fermi nel 2008 avreste recuperato tutta la perdita nel 2009 e magari partecipato al seguente mercato rialzista, tra i più forti di sempre.

In due anni circa si sarebbe ripianato tutto, e anche la perdere solo qualche giorno avrebbe compromesso il recupero senza tener conto ai meccanismi mentali che si innescano una volta usciti dal mercato e la ricerca del giusto momento per rientrare.

Ragionando sul presente, questo 2020 resterà tra gli anni più imprevedibili e volatili della storia con una discesa di oltre il 30% in 40 giorni circa e una seguente risalita del 45% in 50 giorni.

In 90 giorni abbiamo vissuto a dei movimenti di mercato come quelli del biennio 2008/2009.

Ricordi all’inizio la tavola relativa a quanto influisce perdere solo 10 dei giorni migliori in un decennio?

La metà del rendimento medio annuo.

Secondo te pensi sia realmente possibili indovinare esattamente anche 2/3 giorni migliori o peggiori in 90? ed in anticipo?

Secondo te vale la pena prendersi questo rischio?

Il giusto approccio al “mattone” come investimento

Investire negli immobili è una delle prerogative di della cultura italiana, ma spesso si eccede dimenticando di considerare il mercato immobiliare esattamente come tutti gli altri strumenti finanziari. Approfondiamo i fattori positivi e le criticità come per qualsiasi altro investimento.

5 fattori da considerare sempre

I fattori più importanti da esaminare per investire in immobili sono almeno cinque:

- la valutazione degli immobili a rivalutarsi nel tempo

- le tasse e le imposte

- la locazione

- la manutenzione

- l’illiquidità dell’investimento.

Nel patrimonio e nella gestione dello stesso diventa essenziale detenere un atteggiamento lungimirante che consideri un’ampia diversificazione degli investimenti tra molteplici strumenti finanziari, in modo da ripartire i pericoli evitando una eccessiva concentrazione in un settore o in una asset class. Allo steso modo avere grandi concentrazioni patrimoniali in immobili può sbilanciare in maniera preoccupante il portafoglio patrimoniale verso i rischi di una sola asset class.

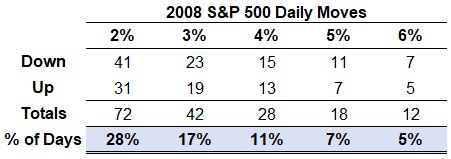

Il grafico sopra prende in esame gli indici immobiliari dal 2005 ad oggi sia a livello di prezzo che di numerosità delle compravendite. Investire in immobili viene da sempre considerato un atteggiamento sicuro e stabile nella mente dell’italiano ma i numeri non dicono ciò.

Negli ultimi 15 anni il valore di un immobile in Italia è sceso in media del 10%: tenuto conto anche dell’effetto dell’inflazione, la perdita di potere d’acquisto di un investimento in immobili nel nostro paese è ammontata dal 2005 a oggi a circa il 26%.

L’immobile è si sempre restato la, facilitando alla nostra mentre l’associazione a qualcosa di solido ma poi bisogna fare i conti con il mercato e riaffacciarsi alla realtà dei fatti.

Immobili ed azioni nel tempo

Uno studio del 2017 della Federal Reserve Bank of San Francisco (“The Rate of Return on Everything, 1870–2015”) che ha analizzato i tassi di rendimento reali delle attività finanziarie e immobiliari, dal 1870 al 2015, in 16 paesi del mondo conferma come nel lunghissimo termine, l’investimento in immobili si dimostra meno remunerativo rispetto alle azioni.

Come si può leggere nella tabella seguente, risulta che in Italia dal 1950 al 2015, il rendimento medio annuo reale delle azioni si sia attestato nel nostro paese al 6,18% contro il 5,55% di quello dell’immobiliare, mentre dal 1980 al 2015 il mercato azionario si è apprezzato in media del 9,45% contro il 4,57% dell’immobiliare.

TASSO DI RENDIMENTO REALE DEL MERCATO AZIONARIO E DI QUELLO IMMOBILIARE

| Paese | Dal 1950 | Dal 1980 | ||

| Azioni | Immobiliare | Azioni | Immobiliare | |

| Australia | 7,57 | 8,29 | 8,78 | 7,16 |

| Belgio | 9,65 | 8,14 | 11,49 | 7,20 |

| Danimarca | 9,33 | 7,04 | 12,57 | 5,14 |

| Finlandia | 12,81 | 11,18 | 16,17 | 9,47 |

| Francia | 6,38 | 10,38 | 11,07 | 6,39 |

| Germania | 7,52 | 5,29 | 10,06 | 4,12 |

| Italia | 6,18 | 5,55 | 9,45 | 4,57 |

| Giappone | 6,32 | 6,74 | 5,79 | 3,58 |

| Olanda | 9,41 | 8,53 | 11,90 | 6,41 |

| Norvegia | 7,08 | 9,10 | 11,76 | 9,81 |

| Portogallo | 4,70 | 6,01 | 8,34 | 7,15 |

| Spagna | 7,11 | 5,83 | 11,00 | 4,62 |

| Svezia | 11,30 | 8,94 | 15,74 | 9,00 |

| Svizzera | 8,73 | 5,64 | 10,06 | 6,19 |

| Regno Unito | 9,22 | 6,57 | 9,34 | 6,81 |

| USA | 8,75 | 5,62 | 9,09 | 5,66 |

| Media non ponderata | 8,24 | 7,46 | 10,68 | 6,42 |

| Media ponderata | 8,13 | 6,34 | 8,98 | 5,39 |

Nota: media dei rendimenti reali annuali. Federal Reserve Bank of San Francisco (“The Rate of Return on Everything, 1870-2015”)

Ad aggravare i rendimenti degli immobili, non conteggiati nella tabella, ci sarebbe anche altri due fattori variabili:

- Tasse e imposte

Se al momento la prima casa resta immune ai trattamenti fiscali, nel caso degli altri immobili il peso di IMU, tasse locali di vario genere, spese condominiali, pagamenti delle utenze domestiche è tutt’altro che trascurabile. In prospettiva, tenendo conto che le seconde case vengono considerate un bene ‘non di prima necessità’, non è affatto escluso che la scure del fisco nazionale e comunale non ricada ancora sugli immobili non prima casa. In tutti i casi, per chi acquista un immobile per affittarlo, le problematiche non mancano. Oltre alle tasse e alle imposte va considerato che il mercato degli affitti in Italia non si è ancora ripreso dalla grande crisi del 2008-2009. Esistono vaste aree dove l’offerta supera di gran lungo la domanda mentre dove avviene il contrario, i prezzi hanno raggiunto quotazioni al mq esagerate. Ad ogni modo, si stima che le diverse voci di tasse, imposte e spese arrivino ad incidere tra il 40% e il 50% del canone di affitto. Inoltre, emerge un elevato tasso di morosità da parte degli inquilini a cui non sempre i proprietari degli immobili possono opporsi per tutelare i propri diritti. - Le spese di manutenzione e l’illiquidità dell’investimento

Per tenere in ordine un appartamento il proprietario deve intervenire in modo frequente sia per preservare il valore commerciale dell’immobile (facciata della casa, imbiancatura, tubature, infiltrazioni ecc.) e sia per rispettare le norme statali e locali, peraltro in continua evoluzione anno dopo anno.

Infine, ma non certo per importanza, va ricordato come la natura degli investimenti immobiliari sia poco liquida. Per vendere la propria casa, soprattutto a un prezzo ragionevole, serve aspettare a volte diversi mesi. Vanno poi aggiunti anche gli eventuali costi di intermediazione che sono abbastanza elevati. L’illiquidità del mercato immobiliare rappresenta un fattore di rischio: chi si trovasse costretto a vendere in poco tempo potrebbe essere portato ad accettare offerte inferiori ai costi sostenuti in partenza, ottenendo una perdita dal proprio investimento. Meglio un’asset allocation con un’ampia diversificazione finanziaria

Alla luce di tutte queste considerazioni con la sola doverosa eccezione della prima casa, per la quale entrano in gioco aspetti personali che possono stravolgere qualsiasi valutazione strettamente economica, è evidente come risulti più efficace una opportuna diversificazione finanziaria. Se si possiede già una prima casa, è sconsigliabile dedicare tutti i risparmi (o gran parte di essi) al settore immobiliare in modo da ridurre notevolmente il rischio del portafoglio complessivo. Un atteggiamento lungimirante è quello di pianificare un’asset allocation che consideri un’ampia diversificazione degli investimenti tra molteplici strumenti finanziari, tra cui una parte che rappresenti pure il real estate globale