Per vincere bisogna accettare di perdere

Nella mia vita non sono solo un consulente finanziario ma anche un allenatore di calcio giovanile. In questi ultimi giorni, parlando con i miei ragazzi delle recenti vittorie, ma anche delle precedenti sconfitte, abbiamo riflettuto su quanto siano più segnanti per noi sportivi le perdite ed è per ciò che vanno ribaltate positivamente in insegnamenti per il futuro.

Cosa c’entra questo con gli investimenti?

Il 27 marzo è venuto meno il premio nobel David Kahneman, psicologo straordinario che ha passato l’esistenza nello scovare le dinamiche della mente umana. Pensieri lenti e veloci è stato uno dei primissimi libri che ho letto nella mia esperienza professionale (qui trovi altre letture consigliate) in cui ho trovato dei concetti cardine io ciò che faccio ogni giorno.

L'avversione alla perdita di Kahneman è forse il concetto monetario più importante di tutti. Le perdite influiscono sulle tue emozioni legate al denaro in tanti modi.

- Le perdite possono causare il panico nei mercati.

- Le perdite possono cambiare la tua percezione del rischio.

- Le perdite presenti oggi possono influire sulla tua posizione di investimento in futuro.

- La paura delle perdite può indurre gli investitori a creare allocazioni di portafoglio non ottimali.

- Le perdite possono costringere gli investitori a mantenere posizioni in perdita perché non venderanno fino al pareggio.

L'inflazione è una perdita di potere d'acquisto, il che spiega perché è un argomento così carico di carica emotiva.

- Le perdite sono così dolorose che puoi riviverle nel sonno.

La capacità di gestire le perdite è ciò che distingue gli investitori di successo da quelli che non hanno successo. Sei nei guai se le perdite ti portano a reagire in modo eccessivo o a commettere grossi errori nei peggiori momenti possibili.

Non puoi farcela nel mercato azionario se non hai la capacità di gestire le perdite occasionalmente. Non posso garantire quali saranno i rendimenti futuri del mercato azionario. Posso garantire che prima o poi ci saranno perdite spaventose.

Forse il modo più importante per affrontare questo pregiudizio è riconoscere come l’avversione alla perdita può influenzare i tuoi sentimenti e le tue reazioni. Proprio come una sconfitta a calcio può abbatterti moralmente influenzando allenamenti e prestazioni future se non si accetta si dà subito, o meglio ancora, se non la si prende come una occasione per capire dai propri errori.

Dopo essersi ritirato dalla televisione, David Letterman ha parlato di com'è stato competere con altri conduttori per tutta la sua carriera:

"Penso che ci sia qualcosa di sbagliato in me", ha detto, scherzando solo a metà. “O è un difetto di carattere o un disturbo della personalità. È l'uno o l'altro. Non ho ricevuto risposta dal laboratorio."

Più seriamente, ha aggiunto: “Forse la vita è dura, non lo so. Quando lo spettacolo era grandioso, non era mai così piacevole quanto la miseria di uno spettacolo brutto. È questa la natura umana?”

Sì, David, questa è la natura umana.

Ognuno ha il proprio difetto di carattere o disturbo di personalità quando si tratta di emozioni legate al denaro.

Gestire quelle emozioni è ancora più importante di come gestisci il tuo portafoglio.

“Basterebbe la presenza di un unico scarafaggio a rovinare del tutto il carattere invitante di una ciotola di ciliegie, mentre una ciliegia non farebbe niente a una ciotola di scarafaggi. Il negativo vince sul positivo sotto molti profili e l’avversione alla perdita è una delle tante manifestazioni di una vasta dominanza della negatività.” Daniel Kahneman

Lungo termine e recency bias

Da 10 anni mi occupo di consulenza finanziaria, ed ho notato che ciclicamente in concomitanza di mercati tendenti al rialzo aumenta tra investitori e colleghi la presunzione di padroneggiare il mercato ed il recency bias.

Torniamo con i piedi per terra e rispettiamo i patti con il nostro piano.

I cicli di mercato operano su numerosi orizzonti temporali:

- Tendenze a breve termine che sono spesso influenzate dallo slancio e dalle emozioni.

- Tendenze a medio termine che sono maggiormente influenzate da una combinazione di flussi, temi e fondamentali.

- Tendenze a lungo termine che sono influenzate principalmente dai fondamentali.

La parte difficile dell'investimento è che è difficile sapere in tempo reale se si stanno vivendo mercati secolari o ciclici. Ciò implica che è sempre bene regolarsi sul proprio tempo senza cronometrare quello del mercato. Se ti chiedo “Tra quanto andrai in pensione?” o “Quanti anni ci sono per mandare all’università i tuoi figli?” avrai sempre una risposta esatta e certa. Discorso opposto se inizi a chiederti a che punto sta il mercato o quanto salirà/scenderà.

Una delle domande più difficili a cui rispondere come investitore diversificato è questa: sono disciplinato attenendomi al mio approccio a lungo termine o sono irrazionale perché il mondo è cambiato per sempre?

Cliff Asness ha parlato di questa idea in una recente intervista al Financial Times :

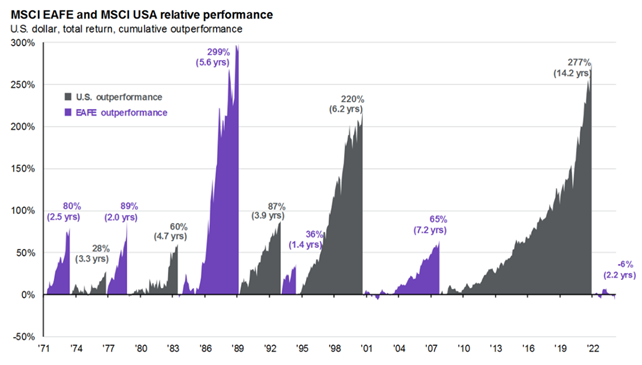

Il problema è che non hai altra scelta; nessuno conosce il futuro. Quindi assegni quello che ritieni sia la giusta quantità di rischio alle cose, perché il segreto è che l’intero mercato azionario è altrettanto vulnerabile. Forse l’esempio più interessante è quello dei mercati sviluppati statunitensi rispetto a quelli non statunitensi. Notoriamente, gli Stati Uniti hanno schiacciato tutti [negli ultimi 15 anni]. Nei 15 anni precedenti la domanda era: perché investire negli Stati Uniti?

Ti dice qualcosa che le storie possono cambiare così tanto. Nel 1990 gli Stati Uniti erano più economici del resto del mondo. Oggi sono molto più cari del resto del mondo. Quasi tutta la vittoria degli Stati Uniti è dovuta al loro arricchimento. Puoi discutere se è giustificato, ma tendi a non ottenere una ripetizione: un'altra triplicazione relativa del rapporto di valutazione in 30 anni. Dico a qualsiasi investitore statunitense con una certa diversificazione internazionale: stai facendo la cosa giusta. Sono solo le tempistiche su cui queste cose funzionano.

Questo grafico di JP Morgan mostra ciò di cui Asness sta parlando con le azioni statunitensi rispetto a quelle internazionali:

Alcuni di questi cicli sono stati relativamente brevi. Quello più recente è stato molto lungo.

La cosa folle è che nessuno se lo aspettava davvero. Sembra ovvio col senno di poi, ma all’uscita dalla Grande Crisi Finanziaria poche persone stavano puntando l’America.

All’inizio degli anni 2010, infatti, erano in voga tra gestori e non molte presentazioni sui mercati emergenti, sui BRIC (in particolare sulla Cina) e sulle materie prime. Nessuno aveva previsto che avremmo visto emergere società tecnologiche con capitalizzazione di mercato di migliaia di miliardi di dollari come i titoli più dominanti che avessimo mai visto.

La ragione di ciò è semplice: le prestazioni.

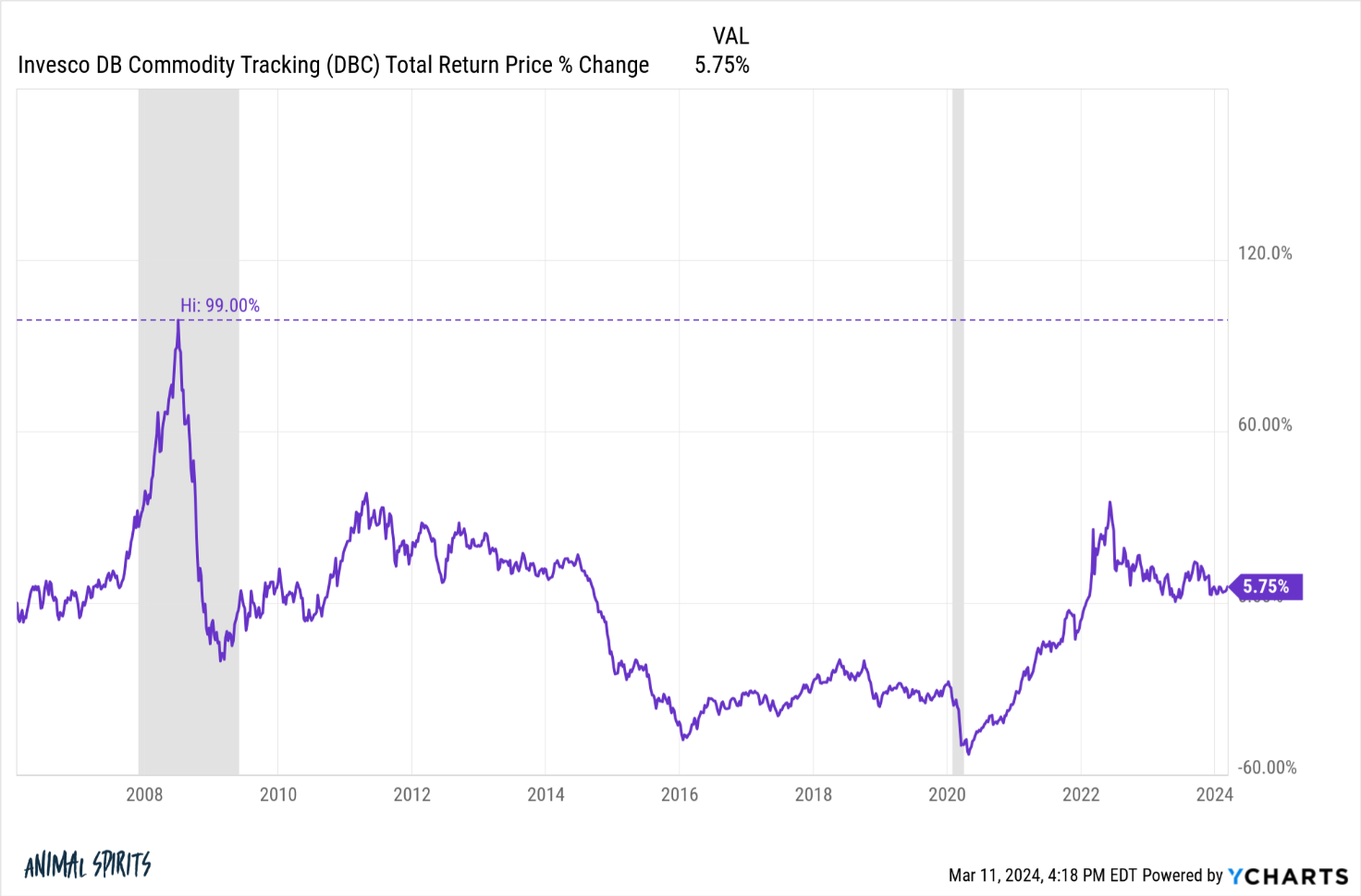

Dal 2000 al 2007, i titoli dei mercati emergenti sono cresciuti ben oltre il 200% in totale (15,3% all’anno). Il mercato azionario cinese ha registrato un rialzo simile. Anche le materie prime sono impazzite poco prima che la crisi finanziaria prendesse il sopravvento:

Il paniere di materie prime è aumentato di quasi il 100% dal 2007 all’estate del 2008.

Il paniere di materie prime è aumentato di quasi il 100% dal 2007 all’estate del 2008.

I titoli tecnologici, d’altro canto, erano nel mezzo di un crollo gigantesco.

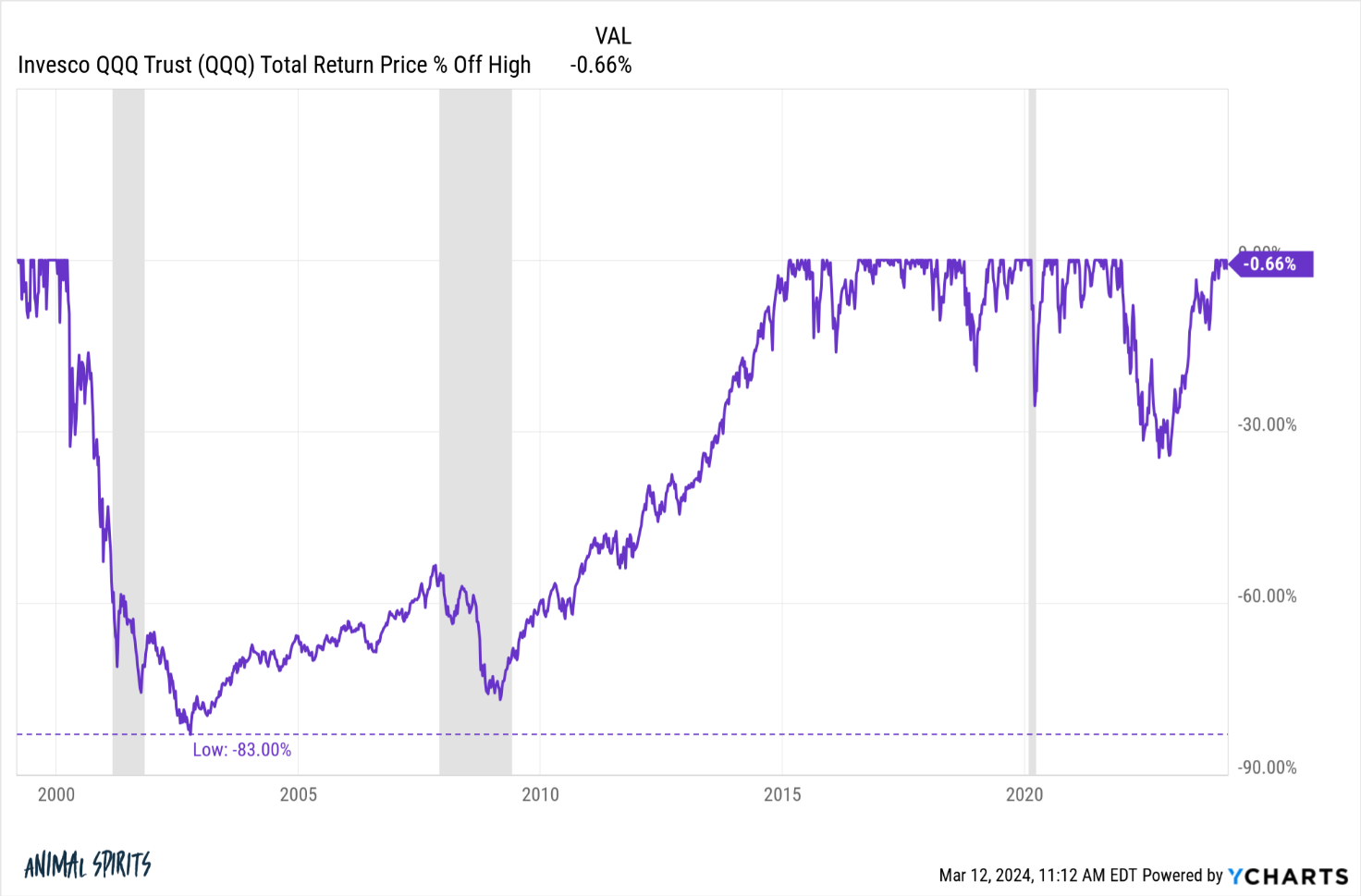

Il Nasdaq 100 è crollato di oltre l’80% dopo lo scoppio della bolla dot-com:

Rimase sott'acqua per 15 anni.

Rimase sott'acqua per 15 anni.

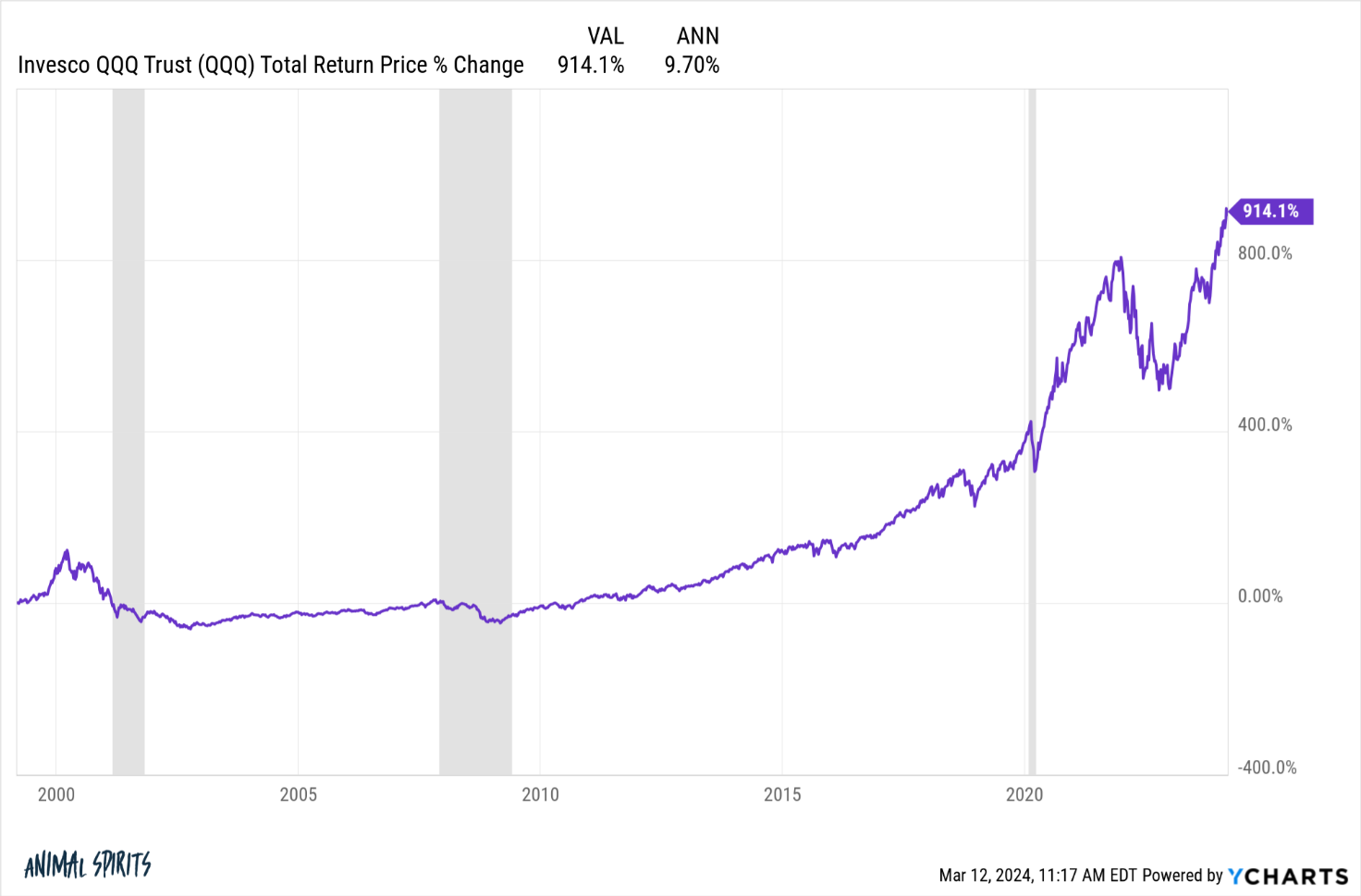

È aumentato di quasi l'800% in totale dall'inizio del 2012. Si tratta di rendimenti annuali prossimi al 20% all'anno. Se hai investito nei Magnifici 7, sei praticamente Warren Buffett ormai da più di un decennio.

Ma i rendimenti prima di questo ciclo erano terribili. Dall'avvio del Nasdaq 100 ETF (QQQ) all'inizio del 1999 fino alla fine del 2011, il fondo è cresciuto complessivamente del 14,3%. Questo è l'1% all'anno per 13 anni.

È interessante notare che se uniamo insieme questi due cicli diametralmente opposti si ottiene sostanzialmente il rendimento medio a lungo termine del mercato azionario dall’inizio di questo ETF:

Il ciclo attuale dura da più di 10 anni. Anche il ciclo precedente è durato più di 10 anni. Uno è stato incredibile per gli investitori. L'altro lo paragonerei più ad un calcio alle parti intime.

Il ciclo attuale dura da più di 10 anni. Anche il ciclo precedente è durato più di 10 anni. Uno è stato incredibile per gli investitori. L'altro lo paragonerei più ad un calcio alle parti intime.

Entrambi i cicli sono stati estremi, ma a volte ciò accade perché questi sono semplicemente i mercati.

Non ottieni il bene senza il male.

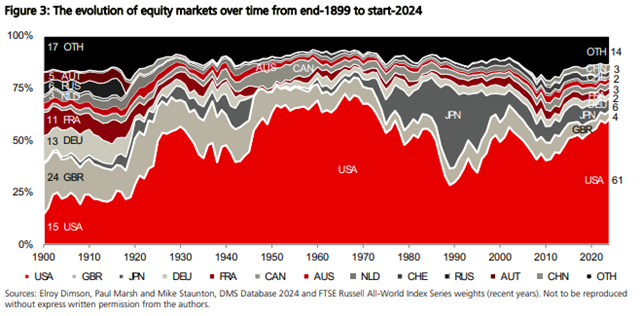

Asness ha ragione nel dire che le azioni statunitensi non sono sempre state le preferite di oggi. Il Credit Suisse Global Investment Yearbook contiene un ottimo grafico che mostra l’evoluzione dei mercati azionari globali dall’inizio del XX secolo in base alla ponderazione dei paesi:

Nel 1900 il mercato azionario statunitense era relativamente piccolo. Negli anni ’50, ’60 e ’70 avevamo la posizione dominante a livello globale. Ma il Giappone ha dato agli USA del filo da torcere negli anni ’80. Nel 1990, il Giappone rappresentava quasi il 50% dei mercati azionari globali, mentre le azioni statunitensi erano scese a circa un terzo del totale.

Nonostante il sano mercato rialzista degli anni ’80, i titoli azionari statunitensi sono rimasti pesantemente indietro rispetto al resto del mondo per due decenni. Questi erano i rendimenti totali (e annuali) dal 1970 al 1989 per i titoli esteri sviluppati (MSCI EAFE) e statunitensi (S&P 500):

- Titoli esteri: +1.934% (+16,3%)

- Azioni USA: +790% (11,6%)

Negli anni ’90, le azioni statunitensi hanno recuperato terreno in grande stile. Negli anni 2000, i titoli azionari internazionali hanno ripreso il comando. Dall’inizio degli anni 2010, le azioni statunitensi hanno fatto ancora una volta un balzo in avanti.

Questi cicli sono normali.

Puoi attraversare periodi di sottoperformance per oltre 10 anni e non avere idea se o quando la tua strategia tornerà in auge.

Puoi attraversare periodi di sovraperformance per oltre 10 anni e non avere idea se o quando la tua strategia perderà il favore del mercato.

Il problema con questi tipi di cicli è che è impossibile evitare il recency bias perché sembra che queste tendenze persisteranno indefinitamente nel futuro.

L’America sta dominando il resto del mondo in questo momento in termini di performance dei mercati economici e finanziari. Non sono disposto a scommettere contro l'America nel lungo termine.

Ma negli anni ’80 il Giappone dominava il resto del mondo.

Negli anni 2000 la Cina dominava il resto del mondo

All’inizio del 1900 il Regno Unito dominava il resto del mondo.

Forse il mercato azionario statunitense è semplicemente migliore. Forse i titoli tecnologici sovraperformeranno per sempre. A volte è diverso.

Ma non sono disposto a puntare all-in.

Continuo a pensare che la diversificazione internazionale sia una forma prudente di gestione del rischio.

I vincitori di oggi diventeranno, prima o poi, i ritardatari di domani. Semplicemente non so quando e non so perché. Per certo nel medio lungo termine un razionale equilibrio nella gestione del rischio avrà risultati migliori in termini di ritorni ma anche in qualità della vita. Passare più tempo con i propri cari ed affetti o con noi stessi alla fine darà più soddisfazione che perdere tempo nel farci domande senza avere risposte ( quanto durerà ancora questo ciclo?).

Investire durante l’incertezza

Ho scritto a fine 2023 la solita lettera agli investitori dove racchiudo l’anno appena passato traendone considerazioni ed insegnamenti per l’anno a venire. Nel primo trimestre del 2024 siamo tornati quasi sui massimi in ogni mercato (Cina esclusa) e come sempre vedo impazzare il fai da te, l’acquisto compulsivo di titoli ed un overconfidence generalizzata tra investitori e consulenti vendi rendimenti. Ecco perché mi sembra un gran bel momento per far tornare, spero più lettori possibili, con i piedi per terra.

Il motivo per cui oggi scrivo è perché in quella lettera del 2023, ho ripensato anche all’anno che era il 2022 ed alla complessità che ha aumentato l’incertezza generale per bene 24 mesi.

Il 2022 è stato un anno storicamente negativo per gli investitori. È stato un anno raro in cui non importava come eri investito (conservatore, equilibrato, aggressivo) comunque hai subito il mercato. Quindi posso capire come avrebbe potuto avere senso, o essere stato facile, saltare sul carrozzone abbastanza pieno allora di "catastrofi e rovine". Anche i "professionisti" erano tutti d'accordo su un terribile 2023.

La verità è che, il più delle volte, possiamo trovare ragioni per non investire durante qualsiasi piano finanziario. Che si tratti di titoli di notizie negative, incertezza del mercato o pessimismo. Ma questo è vero per ogni anno che sia mai stato, e sappiamo che gli investimenti hanno sempre avuto più successo che non. Oggi voglio dare uno sguardo approfondito agli investimenti in tempi di incertezza e al motivo per cui il 2023 si è rivelato un anno perfetto su cui riflettere mentre lo faccio.

Punti chiave:

- L’incertezza è una costante nei mercati, perché nessuno sa esattamente cosa accadrà dopo. Ma è sempre stato così, e i mercati hanno prodotto risultati eccezionali a lungo termine.

- Affronteremo queste cose per la prima volta nella nostra vita, ma raramente è la prima volta che una cosa accade. Guardando al passato, possiamo trovare situazioni simili e avere un’idea migliore di cosa potrebbe accadere in futuro.

- La chiave per trasformare qualcosa di spaventoso in qualcosa di familiare è capirlo meglio. Comprendendo meglio gli investimenti e l’incertezza possiamo prendere decisioni migliori per il nostro futuro.

Dove è iniziato il 2023

Nel 2022, lo S&P 500 ha chiuso l’anno con un rendimento del -19,4%, uno degli anni peggiori della storia, e il mercato obbligazionario ha vissuto il suo anno peggiore di sempre in termini di multipli. L’inflazione e l’aumento dei tassi d’interesse rendono ancora problematica la vita quotidiana di molte persone, senza una fine chiara in vista. È stato un anno difficile e un anno che potrebbe essere molto scoraggiante riguardo agli investimenti per andare avanti.

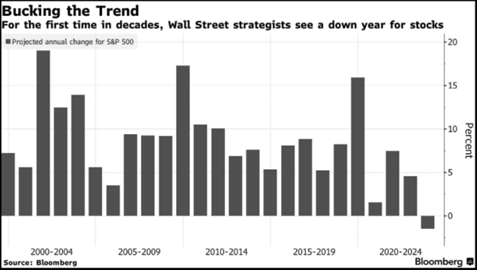

Anche i professionisti prevedevano un 2023 negativo. I titoli dei giornali prevedevano una probabilità del 100% che si verificasse una recessione , e Wall Street prevedeva il suo primo anno negativo in questo millennio, tra l'altro: 6 anni finora si sono rivelati con rendimenti negativi. Se stavi solo leggendo i titoli dei giornali, il 2023 sembrava non avere alcuna promessa.

Per i consumatori e gli investitori al dettaglio, la situazione sembrava incerta. Per gli addetti ai lavori era assolutamente certo che sarebbe stato un anno negativo. Come investitore, non era proprio quello che volevi sentire. Ma sapere aiuta sempre ad investire bene, soprattutto a comportarsi bene.

Qualcosa in cui mi sono imbattuto spesso ultimamente nei libri che ho letto, è l'idea che durante la nostra vita sperimenteremo molte cose per la prima volta, ma ciò non significa che sia la prima volta che cosa mai accaduta prima.

Con questo in mente, ho guardato indietro. Il 2022 è stato uno degli anni peggiori della storia per la performance dello S&P. Ma cosa è successo negli anni ancora peggiori? Tornando alla Grande Depressione, ci sono stati quattro anni in cui l'S&P ha registrato un rendimento peggiore rispetto al 2022:

- 2008: -37,0%

- 2002: -22,1%

- 1974: -26,5%

- 1937: -35,0%

Ma ecco cosa è successo l'anno successivo in ciascun caso:

- 2009: + 26,5%

- 2003: + 28,7%

- 1975: + 37,2%

- 1938: + 31,1%

Un rendimento positivo e molto superiore alla media a lungo termine dello S&P 500. Ora, i risultati passati non garantiscono rendimenti futuri, quindi questo non promette grandi rendimenti nel 2023. Ma dimostra che storicamente disponiamo di dati che possiamo utilizzare per avere un'idea di cosa potrebbe accadere in futuro, anche se non è altro che una semplice idea.

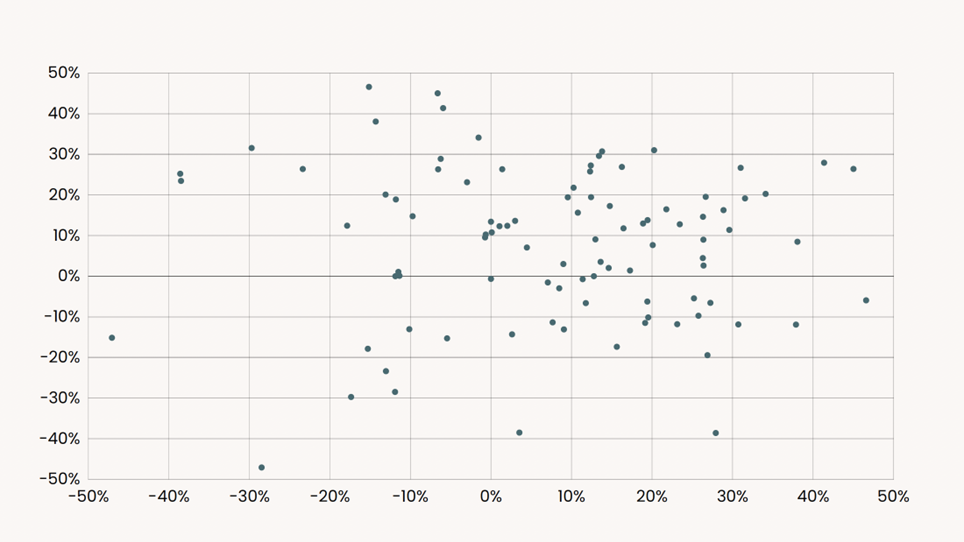

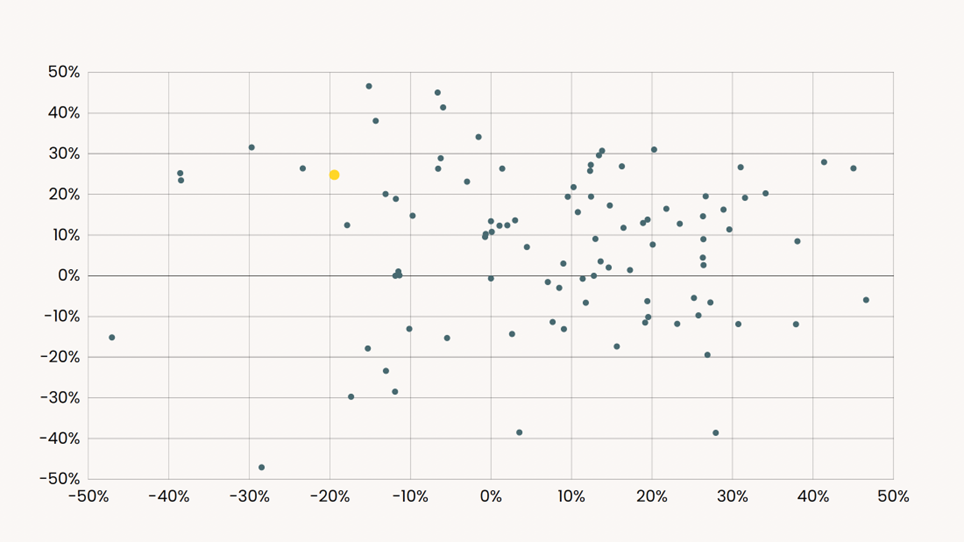

Poiché i nostri dati comprendevano solo quattro anni peggiori del 2022 ho messo insieme i dati che mostrano un anno specifico e il suo anno successivo, dal 1928 al 2022. Ad esempio, guarderei il 2021 sull'asse X e il 2022 sull'asse Y. Ecco come appaiono i dati:

S&P 500: dato anno (X) e rendimento annuale del prossimo anno (Y) (dal 1928 al 2022)

S&P 500: dato anno (X) e rendimento annuale del prossimo anno (Y) (dal 1928 al 2022)

Certo, è difficile da vedere, anche per me che ho realizzato il grafico, quindi trovo che questa sia una visualizzazione più semplice per dargli davvero un senso:

S&P 500: dato anno (X) e rendimento annuale del prossimo anno (Y) (dal 1928 al 2022)

S&P 500: dato anno (X) e rendimento annuale del prossimo anno (Y) (dal 1928 al 2022)

Anche senza entrare nei dati e nei numeri, possiamo fare un paio di osservazioni forti:

- Abbiamo molti più primi anni positivi che primi anni negativi (più punti a destra che a sinistra)

- Abbiamo molti più secondi anni positivi che negativi (più punti in alto che in basso)

Guardando indietro, abbiamo molte informazioni. Tornando al 1932, agli anni con un rendimento annuo peggiore rispetto al 2022, sono seguiti anni con un rendimento molto superiore alla media di lungo periodo. Osservando 94 punti di dati che mettono a confronto un dato anno e l'anno successivo, scopriamo che c'è una probabilità molto maggiore che un anno sia positivo che negativo (sia per il primo anno che per il secondo anno).

Comprendere l'incertezza

In qualsiasi momento, può esserci incertezza sui mercati. Che si tratti di volatilità, opinioni personali, titoli dei media o flussi naturali di mercato. L'incertezza può essere reale o fittizia, ma in entrambi i casi non significa che sia sempre rilevante. Un investitore diversificato con un orizzonte temporale di oltre 40 anni non dovrebbe preoccuparsi di un rapporto trimestrale sugli utili, anche se fa notizia.

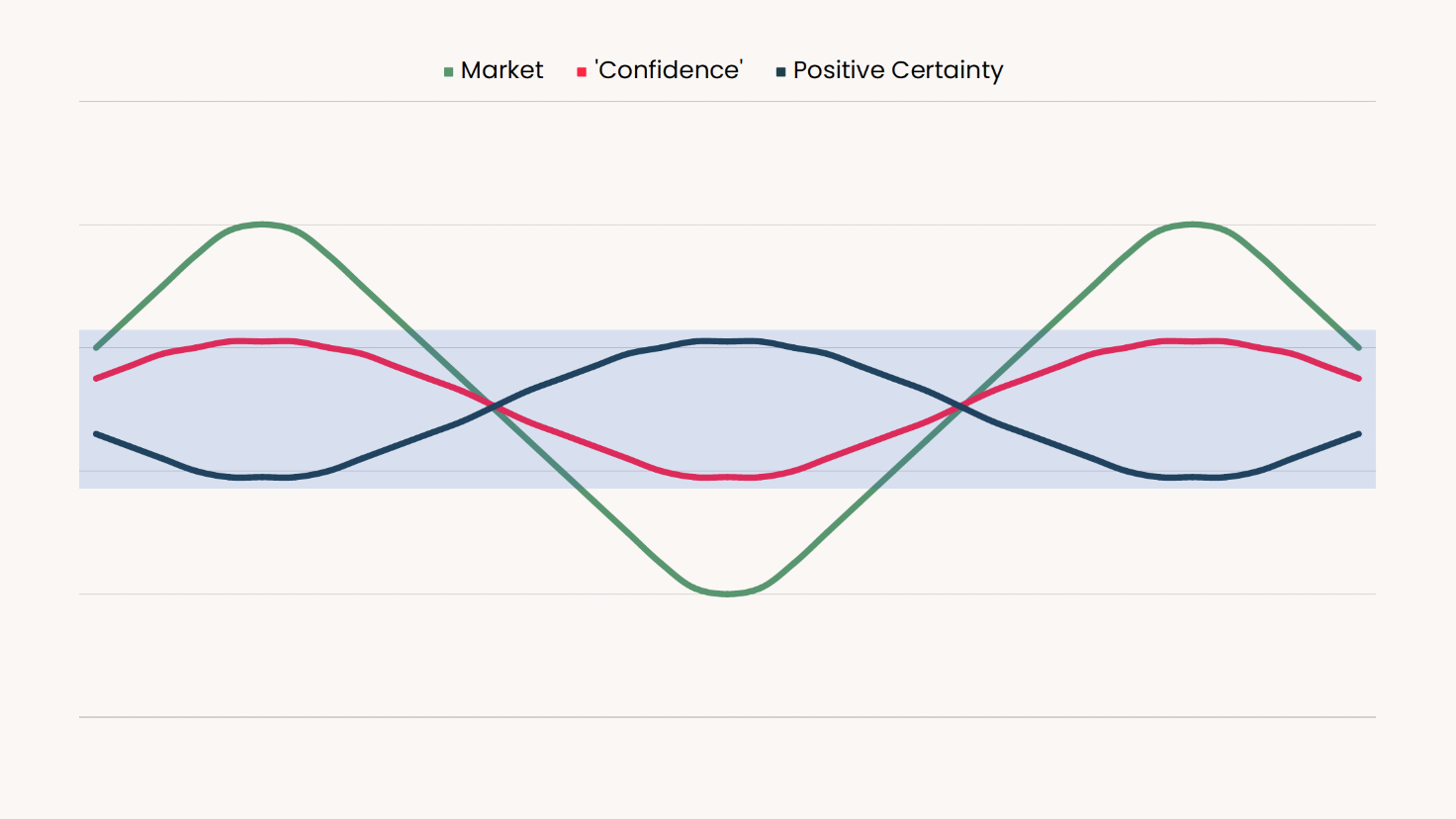

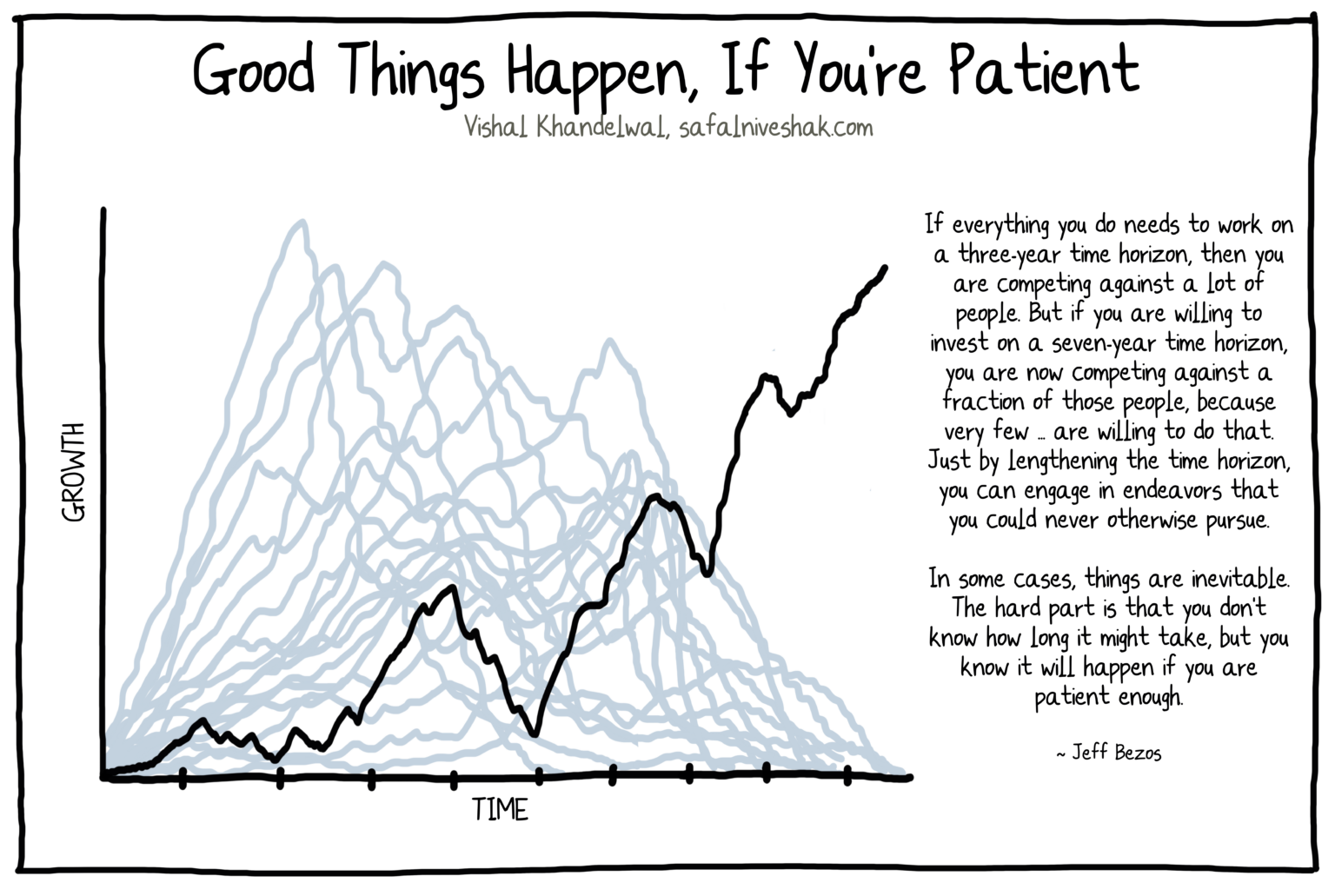

Spesso pensiamo all’incertezza in una direzione negativa, quando i mercati hanno un trend al ribasso. Ma è più importante pensare all’incertezza e ai mercati nel loro complesso, come un fattore costante. È un'idea a cui ho pensato molto ultimamente, è cruda, ma forse ha senso. Nella mia testa, assomiglia a questo:

Il grafico è costituito dal movimento naturale del mercato, dal senso di "fiducia" degli investitori, dalla certezza del movimento positivo e da una zona di prezzo ragionevole (tonalità blu).

Il grafico è costituito dal movimento naturale del mercato, dal senso di "fiducia" degli investitori, dalla certezza del movimento positivo e da una zona di prezzo ragionevole (tonalità blu).

I mercati si muovono naturalmente su e giù nel corso del tempo, ma fortunatamente per noi, molto di più. In qualsiasi momento, i mercati possono essere considerati: valore equo (entro l’ombra blu), sopravvalutati (sopra l’ombra blu) o sottovalutati (sotto l’ombra blu). Un mercato sottovalutato è come se fosse in vendita, mentre un mercato sopravvalutato è come pagare un premio. I mercati fluttuano naturalmente tra queste diverse zone, lo hanno sempre fatto e lo faranno sempre.

Quando i mercati salgono e diventano sopravvalutati, a un certo punto i prezzi smettono di avere senso, quindi il prezzo diventa meno certo in quanto diventa più imprevedibile. Ma allo stesso tempo, gli investitori possono provare un senso di “fiducia” nel fatto che il titolo sia inarrestabile e stia andando sulla Luna.

Nella direzione opposta, quando i mercati scendono, i prezzi diventano più stabili, arrivando addirittura a essere a sconto. Anche se le cose stanno diventando più chiare e certe, la “fiducia” degli investitori diminuisce insieme al prezzo, fino a quando gli investitori non hanno più interesse a investire. È una relazione inversa e, come molte cose legate agli investimenti, una cosa in cui il nostro istinto o intuizione può portarci fuori strada.

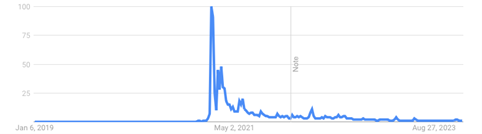

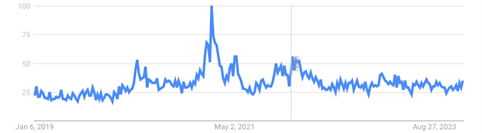

Diamo un'occhiata a un esempio di vita reale, ricordate GameStop (GME)?

Credo che più persone abbiano parlato di investimenti e di mercato azionario durante il periodo del GME rispetto al passato, e sembra essere vero. Il GME ha raggiunto il suo massimo storico il 27 gennaio 2021, la stessa settimana in cui la ricerca su Google ha raggiunto il picco sia per "GME" che per "Come investire", una combinazione molto pericolosa. A partire da questo articolo, da allora il GME è sceso di oltre l’80%.

Tendenze di Google per "GME"Google

Trends per "Come investire"

Al suo apice, il GME era di gran lunga il meno sicuro di sempre, ma la “fiducia” degli investitori nella società non è mai stata così alta. È una dinamica di interessi, nella quale chiunque potrebbe rimanere coinvolto.

Spesso pensiamo che un mercato in calo significhi incertezza. Ma direi che un mercato in calo fornisce certezza e chiarezza per il futuro. Si tratta di una correzione che riporta a prezzi ragionevoli e di un'opportunità per tornare indietro nel tempo nei mercati per acquistare a prezzi più bassi. Spesso consideriamo i mercati o i titoli sopravvalutati con una certezza ingiustificata, quando in realtà sono più incerti. Comprendere la relazione tra mercati e incertezza è importante, perché in molti casi la nostra intuizione funziona al contrario. Anche se riuscissimo ad allineare l’incertezza con i titoli più interessanti, ciò di per sé potrebbe risparmiarci molta ansia futura e FOMO (Fear of Missing Out).

Investire durante l'incertezza

Se accettiamo che l’incertezza è un fattore costante nei mercati, allora dobbiamo trovare una soluzione per affrontarla in ogni momento. Soprattutto se consideriamo che l’incertezza è sempre stata una costante, e i mercati hanno comunque finito per produrre ottimi risultati. L’incertezza non è sufficiente a dissuaderci dagli investimenti.

Il primo punto da cui iniziare è acquisire una conoscenza fondamentale di come funzionano gli investimenti. Non è necessario tuffarti nel profondo, ma è importante essere in grado di avere una conversazione sui tuoi soldi e capire cosa stanno facendo per te. L'apprendimento potrebbe assomigliare alla lettura di un blog (come questo), alla conversazione con il tuo consulente finanziario o alla lettura di un libro.

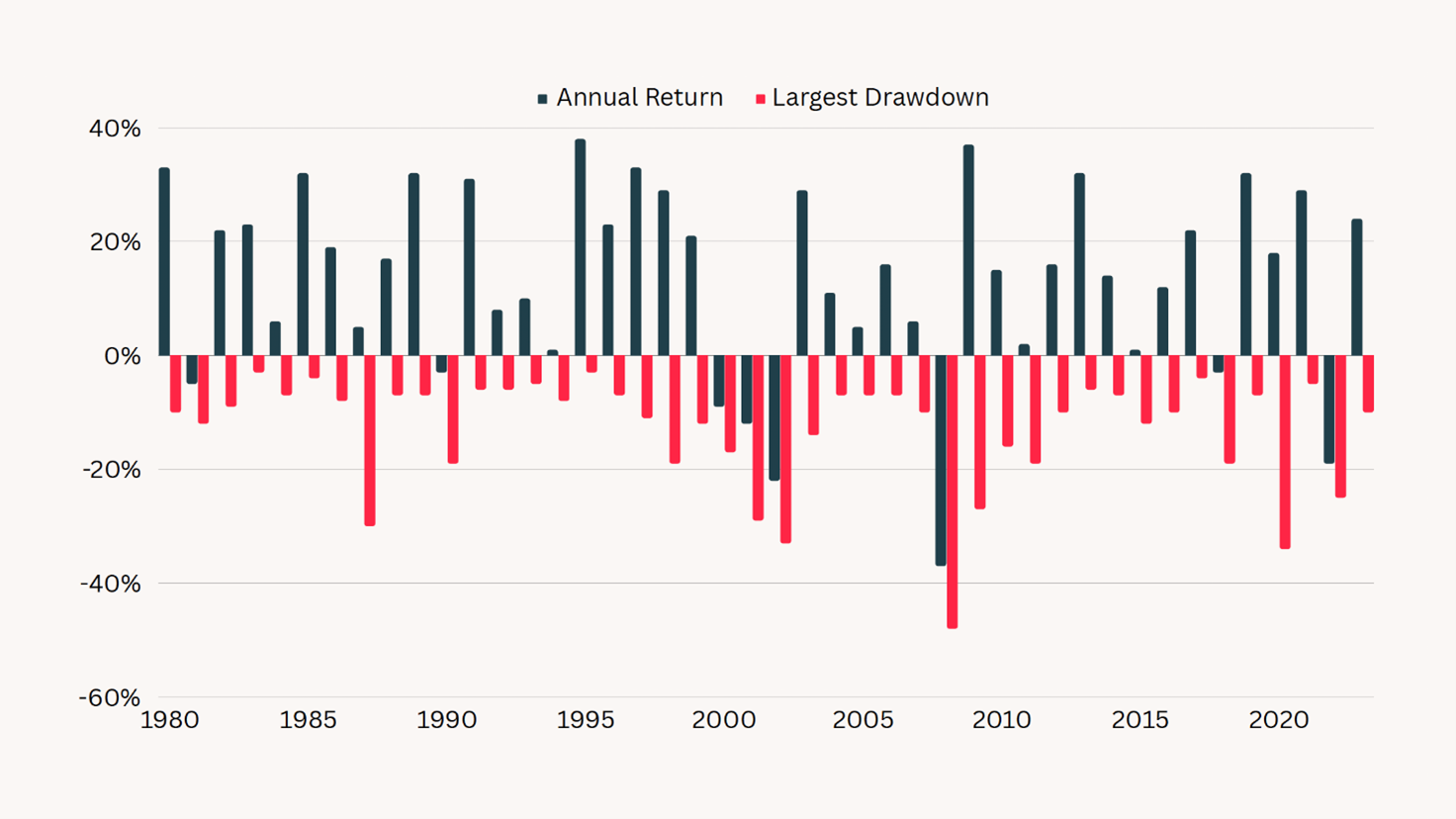

Dopo aver costruito le fondamenta, il prossimo passo importante è definire le aspettative . Anche negli anni con rendimenti fenomenali, sperimentiamo una volatilità significativa. Di seguito è riportato un grafico che confronta il rendimento annuale di un anno con il suo più grande ribasso.

Rendimenti annuali S&P 500 vs. calo intra-anno (1980-2023)

Rendimenti annuali S&P 500 vs. calo intra-anno (1980-2023)

Se per miracolo non sperimentassi mai un rendimento annuale negativo per il resto della tua vita (pur essendo ancora un investitore), non eviterai di vedere la volatilità durante quegli anni di successo. Investire è molto più psicologico di quanto la maggior parte delle persone creda, e gran parte di ciò consiste nel capire come sopravvivere ai momenti difficili.

Tornando all'inizio di questo articolo, è utile comprendere cosa è successo in passato, per darci un'idea migliore di cosa potrebbe accadere in futuro. Potremmo sperimentare per la prima volta un crollo del mercato, ma nel corso della storia se ne sono verificati innumerevoli. Osservando il grafico qui sopra, ci sono 7 dei 45 anni (circa 1/7) che subiscono un calo di almeno il 20%. Affrontarlo per la prima volta potrebbe sembrare spaventoso, insolito e forse anche darti sensazioni che la fine del mondo sia alle porte. Ma capire che ciò accade con una frequenza regolare è rassicurante.

È anche importante stabilire aspettative realistiche per i rendimenti. Come la maggior parte delle cose buone, investire correttamente richiede tempo. Il segreto del successo di Warren Buffett è che è stato in grado di investire per così tanto tempo, è così semplice. Ma per qualche motivo, gli investitori possono sentirsi autorizzati a prendere una scorciatoia che li rende milionari da un giorno all’altro. Invece di adottare un approccio collaudato di investimento nell’arco della nostra vita, gli investitori possono scoraggiarsi quando non vedono risultati immediati e abbandonare del tutto.

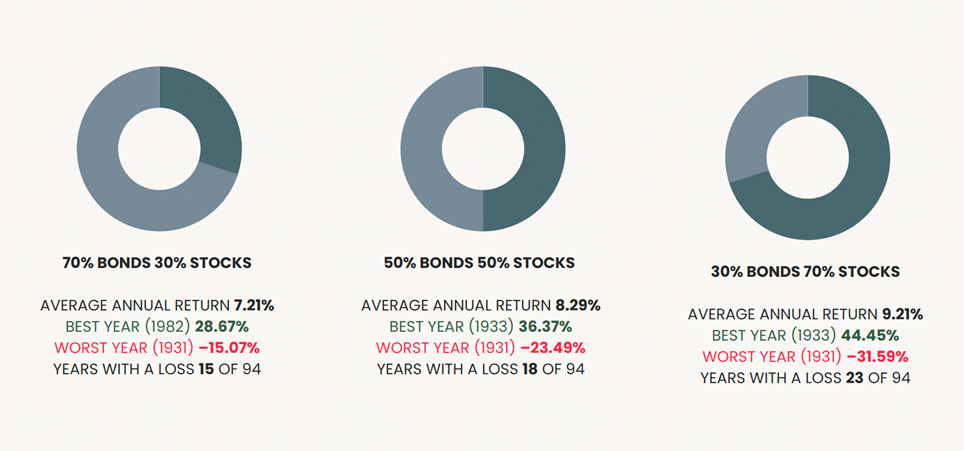

Invece di aspettative irrealistiche, guardare al passato può darci linee guida su cosa aspettarci in futuro. Le informazioni seguenti ci mostrano come si sono comportate le diverse allocazioni di portafoglio in passato. Utilizzando queste informazioni come guida, possiamo avere aspettative più chiare per i nostri investimenti e comprendere meglio quella che sarebbe considerata una performance normale, il che dovrebbe in definitiva fornire maggiore certezza (e meno stress) durante quei periodi volatili.

Indice USD storico rischio/rendimento Vanguard (1926 - 2019)

Indice USD storico rischio/rendimento Vanguard (1926 - 2019)

Dopo aver acquisito una comprensione fondamentale del funzionamento degli investimenti e aver stabilito aspettative realistiche basate sui dati passati, il passaggio finale sarebbe quello di costruire un piano a prova di incertezza. Un piano semplice e semplice da seguire, in modo che durante i periodi di incertezza tu possa bloccare il rumore e concentrarti su ciò che puoi controllare.

Nel grafico qui sopra, possiamo vedere che anche in un portafoglio conservativo (pesantemente obbligazionario), vediamo ancora una volatilità significativa (anno peggiore -15,07%). Ma anche considerando questo, vediamo un ottimo rendimento medio annuo del +7,21%. Questi rendimenti annuali incorporano il bene, il male e tutto il resto. La cosa migliore che possiamo fare per i nostri investimenti è lasciarli soli il più a lungo possibile. Essere in grado di farlo deriva dalla fiducia nel tuo piano secondo cui, qualunque cosa accada a breve termine, è giustificato, e a lungo termine, non avrà importanza.

Avere un piano che delinea ciò che devi fare per i prossimi X anni per costruire il tuo stile di vita ideale, ti dirà esattamente cosa devi fare e definirà entro quali parametri è stato progettato. Quindi non importa quale sia il nuovo titolo o tendenza, non devi inseguirli. C'è molto più conforto nel sapere esattamente cosa dobbiamo fare per vedere il successo che stiamo cercando.

Dove è finito il 2023

Ancora una volta, è importante capire che i risultati passati non garantiscono rendimenti futuri. Ma la grande domanda è: era giusto essere ottimisti per il 2023?. Bene, ecco come sono andate le cose:

- 2022: -19,4%

- 2023: + 24,2%

S&P 500: dato anno (X) e rendimento annuale del prossimo anno (Y) (dal 1928 al 2023)

S&P 500: dato anno (X) e rendimento annuale del prossimo anno (Y) (dal 1928 al 2023)

Come i 4 anni peggiori del 2022, il 2023 ha avuto un tasso di rendimento superiore alla media. Il nostro punto dati più recente (contrassegnato in giallo), ora ci dà un totale di 95, quindi diamo un'occhiata ai numeri.

Abbiamo un primo anno positivo il 68,4% (65/95) delle volte, che in realtà è la stessa identica probabilità di un secondo anno positivo (indipendentemente dal primo anno).

Inoltre, se un dato anno è negativo, l’anno successivo sarà positivo nel 73,3% (22/30) delle volte. Che in realtà è superiore alla possibilità che si verifichi una situazione positiva-positiva, nel 66,1% (43/65) delle volte.

In ogni caso, non importa se consideriamo un dato anno come il primo o il secondo anno, la possibilità che sia un anno positivo è molto maggiore della possibilità che sia un anno negativo. Dimostrando che, qualunque cosa accada sui mercati, è sempre il momento migliore per essere un investitore.

Imparare per migliorare

Credo che sia importante avere la mentalità secondo cui il futuro sarà sempre migliore del passato. Potrebbe non sembrare sempre così, ma nel complesso stiamo riscontrando progressi positivi. Continuiamo a vedere l’aumento dell’aspettativa e della qualità della vita, gli sviluppi nella tecnologia e nella medicina, che portano tutti a un futuro migliore. Questa mentalità si applica anche ai mercati.

Sarò sempre ottimista riguardo ai mercati, si tratta semplicemente di comprenderli. La paura deriva dall'inconsapevolezza. A volte ci vuole un po' di tempo, ma imparando a conoscere ciò che non capiamo, possiamo renderlo più familiare e meno spaventoso. Paura di investire? Scopri semplicemente come funziona l'investimento.

Il 2023 si è rivelato l'anno perfetto su cui riflettere con incertezza, perché era l'anno che con maggiore certezza sarebbe stato esattamente quello che non era. Wall Street ne era così sicura che predisse il primo anno negativo di questo millennio. Alcuni titoli riportavano una certezza pari al 100% che una recessione fosse in serbo per il 2023.

C'è sempre incertezza nel breve termine negli investimenti, incertezza nel male ma anche nel bene. L’incertezza può significare piacevoli sorprese. All’inizio del 2023, sembrava un anno buono come sempre per sedersi in disparte e aspettare un anno migliore per investire, ma avresti perso rendimenti fantastici.

Allora perché le opinioni erano così sbagliate? È perché nessuno sa veramente cosa succederà dopo. La cosa migliore che qualcuno potrebbe dire è: l’anno prossimo i mercati potrebbero salire o scendere, ma a lungo termine i mercati saliranno molto più di quanto scenderanno, il che si tradurrà in una crescita esponenziale. Nel lungo termine, la nebbia dell’incertezza a breve termine si dirada. Quanto più a lungo investiamo, tanto più certi diventeranno i nostri risultati.

Creando certezza dentro di noi, nei nostri progressi e nel nostro piano, possiamo bloccare più facilmente il rumore incerto che in realtà non ha importanza. È un peccato che ci si concentri così tanto su cose che non contano. Certo, gli eventi a breve termine possono causare fluttuazioni, ma a lungo termine quel rumore finisce per eguagliare un’increspatura, non l’onda che si pensa sia.

Evita errori negli investimenti

Non importa se siamo investitori esperti o alle prime armi, tutti noi affronteremo molte situazioni in cui le nostre decisioni non vanno dal giusto verso e gli investimenti non soddisfano le nostre aspettative o i nostri obiettivi. È facile dire che dovremmo tutti dedicare più tempo a pensare e imparare dai nostri errori, ma non è così semplice. Anche se potrebbe sembrare ovvio, non è sempre chiaro cosa sia un errore d’investimento. Gli scarsi rendimenti a breve termine di una posizione a lungo termine sono un difetto o un rumore insignificante? E per quanto riguarda la sottoperformance delle componenti in un portafoglio diversificato che sarebbero andata bene in un futuro diverso?

Per evitare di sbagliare ma anche di non capire gli sbagli è utile pensare agli errori di investimento in tre modi: quelli relativi alle convinzioni, ai processi e ai risultati:

Errori di convinzioni

Quasi certamente la causa più comune, ma meno apprezzata, della delusione degli investimenti sono gli errori di credenza. È qui che la nostra convinzione o filosofia fondamentale è difettosa.

Facciamo un esempio. Adottiamo un approccio d'investimento concepito per allocare tatticamente tra le varie asset class sulla base di una visione a tre mesi. Dopo un periodo di implementazione di questa strategia, è molto probabile che le nostre prestazioni siano state deludenti. Il nostro istinto sarà quello di cercare di porre rimedio alla situazione adeguando il processo, perfezionando gli input e la nostra implementazione, ma il processo non è il problema, piuttosto è l'idea che la performance dell'asset class sia prevedibile su orizzonti così brevi. Se le nostre convinzioni sono sbagliate fin dall'inizio, modificare il processo non fornirà una soluzione.

Gli errori di credenza si verificano quando crediamo erroneamente che ciò che stiamo cercando di ottenere sia ragionevole e fattibile. Questo ci porta a impegnarci in attività di investimento in cui la probabilità di successo è estremamente bassa. Perché lo facciamo? Le risposte ovvie sono l'eccesso di fiducia e gli incentivi perversi. O sopravvalutiamo enormemente la nostra capacità di avere successo in un'attività, o veniamo pagati per questo, quindi lo facciamo anche se ci rendiamo conto che non è una buona idea.

La vera sfida delle credenze errate è che sono così difficili da cambiare. Quando modifichiamo il nostro processo d'investimento, ciò può essere considerato come un'evoluzione o un perfezionamento positivo: stiamo compiendo un passo positivo per migliorare. Quando cambiamo le nostre convinzioni in materia di investimenti, rischiamo di offuscare la nostra reputazione e la nostra identità (motivo per cui accade così raramente).

Errori di processo

Anche se le nostre convinzioni in materia di investimenti sono credibili e solide, possiamo comunque sbagliare. Un errore di processo è quando c'è qualche difetto nel modo in cui implementiamo le nostre convinzioni.

La causa tipica dei cattivi risultati di un errore di processo è tecnica. Qui c'è un punto debole nella nostra analisi delle informazioni o nel loro utilizzo. Ciò che crediamo sia vero, solo che non siamo riusciti a implementarlo bene.

Può essere perfettamente ragionevole credere che possiamo perdere 10 chili nei prossimi 6 mesi, ma se non abbiamo idea di come progettare una dieta sensata e una strategia di esercizio fisico, probabilmente non lo raggiungeremo. C'è un divario di convinzione e di processo.

L'altro tipo di errore di processo è comportamentale. Si tratta della nostra capacità di mettere in atto e mantenere un piano. Questo è un problema serio per gli investitori. Possiamo avere un solido insieme di convinzioni fondamentali e un processo robusto, ma fallire perché abbiamo sottovalutato i nostri limiti comportamentali. Questo non è solo un problema per gli individui, ma anche per le istituzioni che dedicano molto tempo a perfezionare i processi, ma apparentemente poco sul fatto che l'ambiente decisionale sia favorevole all'approccio desiderato.

Abbiamo il piano perfetto per perdere 10 chili, ma abbiamo completamente ignorato la sfida comportamentale di andare in palestra o non mangiare quella torta.

Errori di risultato

Una delle parti più difficili dell'essere un investitore è che non esiste un legame pulito e coerente tra le nostre convinzioni e i nostri processi e i risultati che otteniamo. Possiamo prendere decisioni intelligenti e basate sull'evidenza e finire per sembrare incapaci; o sembrare un genio per aver fatto una scommessa mal istruita. I mercati finanziari sono volubili e imprevedibili; Gli investitori di talento sperimenteranno molta sfortuna e vedranno molte cose che sembrano errori ma in realtà non lo sono.

Il pericolo principale degli errori di risultato è che possono portarci a rinunciare a una strategia d'investimento che funziona perché interpretiamo male i risultati o fatichiamo ad accettare la realtà che un buon investimento a lungo termine comporta molti dolori. Ci sono quattro tipi di errori di risultato in cui facciamo le cose giuste, ma otteniamo i risultati sbagliati:

1) Sfortuna: Semplicemente soffriamo di sfortuna. Più un ambiente è caotico e instabile, più cose possono accadere contro di noi.

2) Disallineamento degli obiettivi: un problema frequente per gli investitori è quando confrontiamo i nostri risultati con qualcosa che non stavamo nemmeno prendendo di mira. L'esempio più comune è la preoccupazione per le prestazioni a breve termine quando abbiamo obiettivi a lungo termine. È come correre una maratona e giudicare il nostro successo dopo il primo chilometro.

3) Costo di una diversificazione sensata: una diversificazione ben ponderata significa essere posizionati per una serie di risultati diversi, non cercare di massimizzare i rendimenti sulla base di un'unica visione del futuro. Essere diversificati richiede di mantenere posizioni che sembrano errori.

4) Tasso di fallimento naturale: anche se abbiamo solide convinzioni e un processo incredibile, è probabile che ci sia un elemento di fallimento incorporato. Se riusciamo a segnare il 90% dei nostri calci di allora stiamo ottenendo risultati eccezionali insieme ad errori occasionali. Più un'attività è difficile, più gli operatori bravi devono accettare gli errori e, soprattutto, evitare di rivedere il loro approccio quando si verificano.

Se c'è casualità e incertezza in un'impresa, identificare e gestire gli errori sarà sempre difficile. Per gli investitori, un fallimento percepito potrebbe essere il risultato di un profondo difetto nel nostro modo di pensare o semplicemente una caratteristica inevitabile di un approccio d'investimento sensato. Quindi, cosa possiamo fare al riguardo?

Dovremmo iniziare definendo ciò in cui crediamo e stabilendo aspettative ragionevoli; Queste sono le basi di qualsiasi approccio di investimento e senza di esse non abbiamo davvero molte speranze. Con questi in atto, dobbiamo assicurarci di registrare e rivedere il nostro processo decisionale nel tempo. Ciò significa dettagliare e mantenere una chiara logica per le nostre scelte nel momento in cui le facciamo; e, soprattutto, evitando la trappola di giudicare le decisioni passate attraverso la lente orribilmente parziale del senno di poi.

È facile credere che gli investitori siano inclini a ignorare il pensiero dei propri errori perché è troppo doloroso psicologicamente, mentre questa nozione ha sicuramente un merito, la verità è molto più complicata. Il nostro punto di partenza non dovrebbe essere cercare di identificare i nostri errori, ma definire cosa sono effettivamente gli errori.

Il miglior consiglio per giovani investitori

Nella mia esperienza reale e non con i giovani investitori, una domanda che molti mi pongono è questa: "Cosa ne pensi dell'idea di fare trading nella fase iniziale per creare capitale?"

Sempre chiedo: "Perché vuoi farlo?"

Spesso la risposta è: “In modo da poter creare rapidamente quel capitale per investimenti a lungo termine e arricchirmi rapidamente”.

Allora rispondo: "La fretta negli investimenti è letale, sei fortunato perché sei giovane ed hai TEMPO. Perché hai tanta fretta?"

La risposta successiva arriva raramente, perché la maggior parte di questi giovani investitori non sono realmente sicuri del motivo per cui hanno o dovrebbero avere fretta di arricchirsi velocemente investendo in borsa. Spesso penso sia semplicemente un’idea forzata dalla socialità di oggi tra social e media che pieni di falsi valori e finte aspettative. In genere chi mi fa queste domande ha appena visto altri farlo magari in video – trading per creare capitale e poi investire quel capitale per arricchirsi velocemente – e quindi vogliono farlo da soli.

Nei miei anni di esperienza sul campo e non tra testi e libri di finanza comportamentale posso intuire che per i nuovi e giovani investitori il nocciolo di questa domanda non risieda nelle sue implicazioni finanziarie, ma piuttosto nella psicologia di fondo che la guida.

Il desiderio di accumulare ricchezza rapidamente non è solo una strategia ma una mentalità. Il fascino delle ricchezze veloci è innegabilmente potente, soprattutto in un’epoca in cui storie di milionari improvvisi e maghi del mercato dominano i titoli dei giornali o dei social media e al di fuori di essi.

Per i giovani investitori, queste narrazioni creano una percezione distorta dell’investimento come un percorso rapido verso l’indipendenza finanziaria. Tuttavia, questo fascino trascura i rischi intrinsechi e la disciplina richiesta nella creazione di ricchezza.

Negoziare azioni con l’obiettivo di generare capitale rapidamente è come navigare in un campo minato con gli occhi bendati.

Il mercato azionario, intrinsecamente volatile e imprevedibile, e spesso umiliante, non è una corsia preferenziale garantita verso la ricchezza. Richiede non solo una comprensione delle dinamiche di mercato e di business, ma anche una buona idea del tipo di investitore che sei, dei rischi che puoi correre e di quelli che possono ucciderti finanziariamente.

Charlie Munger ha detto: “Il desiderio di arricchirsi velocemente è piuttosto pericoloso”. La dura verità è che, nella maggior parte dei casi, questo approccio alla ricchezza e alla ricchezza rapida porta spesso a perdite significative, soprattutto per coloro che non hanno esperienza e controllo emotivo.

Ora, a contrastare il pericoloso percorso di rapida accumulazione di ricchezza c’è la filosofia degli investimenti a lungo termine. Questo approccio è in linea con i principi di investitori di successo come Warren Buffett e lo stesso Munger.

Questa idea di investimento lento e a lungo termine si basa sul potere dell’interesse composto (che è back-end, ovvero i suoi frutti compaiono solo nel tempo e mai rapidamente), sulla comprensione dei cicli di mercato e sulla pazienza. Si tratta di creare ricchezza in modo sostenibile, attraverso investimenti disciplinati in aziende o azioni fondamentalmente forti e lasciando che il tempo giochi a tuo favore nel lungo termine.

L’urgenza di arricchirsi rapidamente spesso deriva da pressioni sociali, aspirazioni personali o idee sbagliate sul successo finanziario. Detto questo, è fondamentale per i giovani investitori fare introspezione e comprendere le proprie motivazioni.

È l’esaltazione sociale della ricchezza, la pressione dei pari o la mancanza di alfabetizzazione finanziaria a guidare questa fretta?

Riconoscere questi fattori è il primo passo per adottare un approccio più razionale agli investimenti.

I continui avvertimenti di Charlie e di altri investitori simili sui pericoli delle ricchezze veloci provenienti dal mercato azionario non sono solo consigli finanziari ma un faro di saggezza. Sottolinea l’importanza della prudenza, della pazienza e dell’educazione nel campo degli investimenti.

Il percorso verso la ricchezza dovrebbe essere percorso con una chiara comprensione delle proprie capacità e obiettivi, tolleranza al rischio e impegno per l’apprendimento continuo, non con il richiamo di ricchezze veloci che spesso scompaiono con la stessa rapidità con cui appaiono.

Il percorso verso la ricchezza dovrebbe essere percorso con una chiara comprensione delle proprie capacità e obiettivi, tolleranza al rischio e impegno per l’apprendimento continuo, non con il richiamo di ricchezze veloci che spesso scompaiono con la stessa rapidità con cui appaiono.

Il nocciolo dell’intera questione è che, sebbene l’idea di negoziare azioni per generare rapidamente capitale per investimenti a lungo termine possa sembrare allettante, è irta di rischi e spesso deriva da un’esigenza sbagliata di accelerare l’accumulazione di ricchezza.

La saggezza impartita da investitori esperti sul motivo per cui non dovresti farlo, perché non dovresti avere fretta di diventare ricco, dovrebbe servire da luce guida.

Abbracciare un approccio equilibrato che combini le virtù della pazienza, dell’istruzione e degli investimenti disciplinati a lungo termine è la chiave non solo per creare ricchezza, ma anche per sostenerla.

Quindi, se sei un nuovo e giovane investitore, tieni presente che il viaggio non riguarda solo la destinazione della ricchezza, ma anche l’apprendimento, le esperienze e la crescita lungo il percorso. E come dice una famosa frase negli investimenti “è importante ricordare che la creazione di ricchezza è una maratona, non uno sprint”.

Alla fine, questo è ciò che devi ricordare e applicare, perché questo è ciò che funziona davvero, nella creazione di ricchezza.

Le cose accadono lentamente, con il loro dolce tempo. Anche se il giardiniere versasse centinaia di vasi d’acqua su una pianta, i suoi frutti apparirebbero solo nella stagione giusta. Mai prima.

Occhio ai falsi esperti

Le scelte finanziarie non sono condizionate solo da quello che sappiamo e conosciamo: possono essere influenzate anche dalle conoscenze percepite.

Molti investitori sopravvalutano le proprie conoscenze e competenze e mostrano un’eccessiva fiducia in se stessi, che li espone al rischio di strafare.

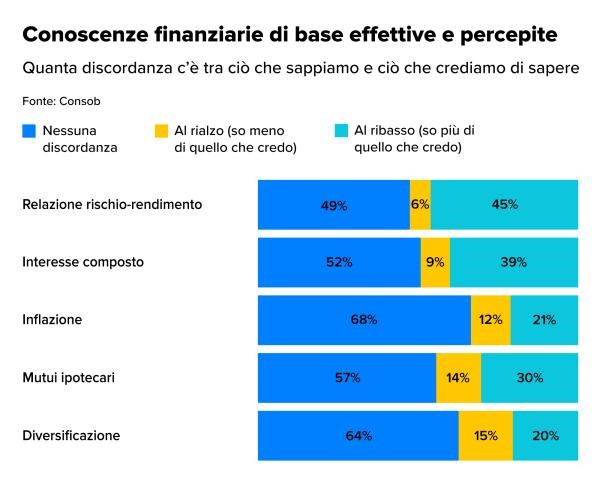

Ce lo conferma la Consob nel suo Rapporto sulle scelte di investimento delle famiglie italiane (nell'immagine), laddove ci dice che, "in linea con le indagini precedenti, la Survey 2022 coglie tale divario", cosiddetto "mismatch", "sia ex ante, ossia prima che gli intervistati rispondano al questionario sulle nozioni di base, sia ex post, ossia dopo la somministrazione del questionario".

Ex ante, l’11% degli investitori tende a sovrastimare le proprie conoscenze ("upward mismatch"). Ex post, questa fiducia in sé stessi emerge nel 20% degli intervistati. Gli intervistati ritengono di essere superiori alla media specialmente nel controllo del bilancio familiare e nella capacità di risparmio.

Tant'è che mi capita spesso ultimamente di avere molti colloqui con persone che mi seguono, convinte di "sapere" avendo letto questo e quello on-line.

Ecco che senti ormai tutti parlare ti portafogli modello, sceglierne uno da replicare perchè funziona da tempo ma senza farsi le doverose domande per la costruzione di una solida patrimonializzazione personale.

CHE OBIETTIVO HO?

E' COERENTE CON IL TEMPO IN CUI VOGLIO REALIZZARLO?

ma soprattutto, AVREI AVUTO I GIUSTI COMPORTAMENTI SOTTO STRESS?

2000, 2002, 2008 o 2020 sono tappe esperienziali fondamentali, ed i corretti comportamenti adottati hanno prodotto il rendimento medio che si sta mentalmente comprando scegliendo oggi una soluzione basata sul passato. Ma purtroppo l'esperienza di chi le ha vissute con "i propri soldi al fronte" non si può comperare.

Ecco che vedi tutti concentrarsi sul minor costo nel presente (sempre giusto valutare costi/benefici) puntare diritti sugli ETF ( giusto se fatto il giusto uso) ed utilizzarli per fare trading e magari detenere per la propria pensione il più caro P.I.P. o fondo pensione senza la coscienza che quel 4-5% pagato per 40 anni invaliderà tutto il possibile guadagno anche del miglior portafoglio modello comperato on line.

I rischi e i benefici della tempistica nel mercato

La tempistica nel mercato sembra abbastanza semplice: acquistare quando i prezzi sono bassi e vendere quando sono alti.

Questo è ciò che ogni investitore vorrebbe, e spesso chiede al professionista, o peggio è convinto di saper fare senza razionalmente capirne i rischi.

Ci sono prove evidenti che il market timing è difficile, se non impossibile. Spesso gli investitori vendono presto, perdendosi un rally del mercato azionario. Può anche essere snervante investire quando il mercato naviga nel rosso.

Al contrario, rimanere investiti nonostante gli alti e i bassi ha generato storicamente rendimenti competitivi, soprattutto su periodi più lunghi.

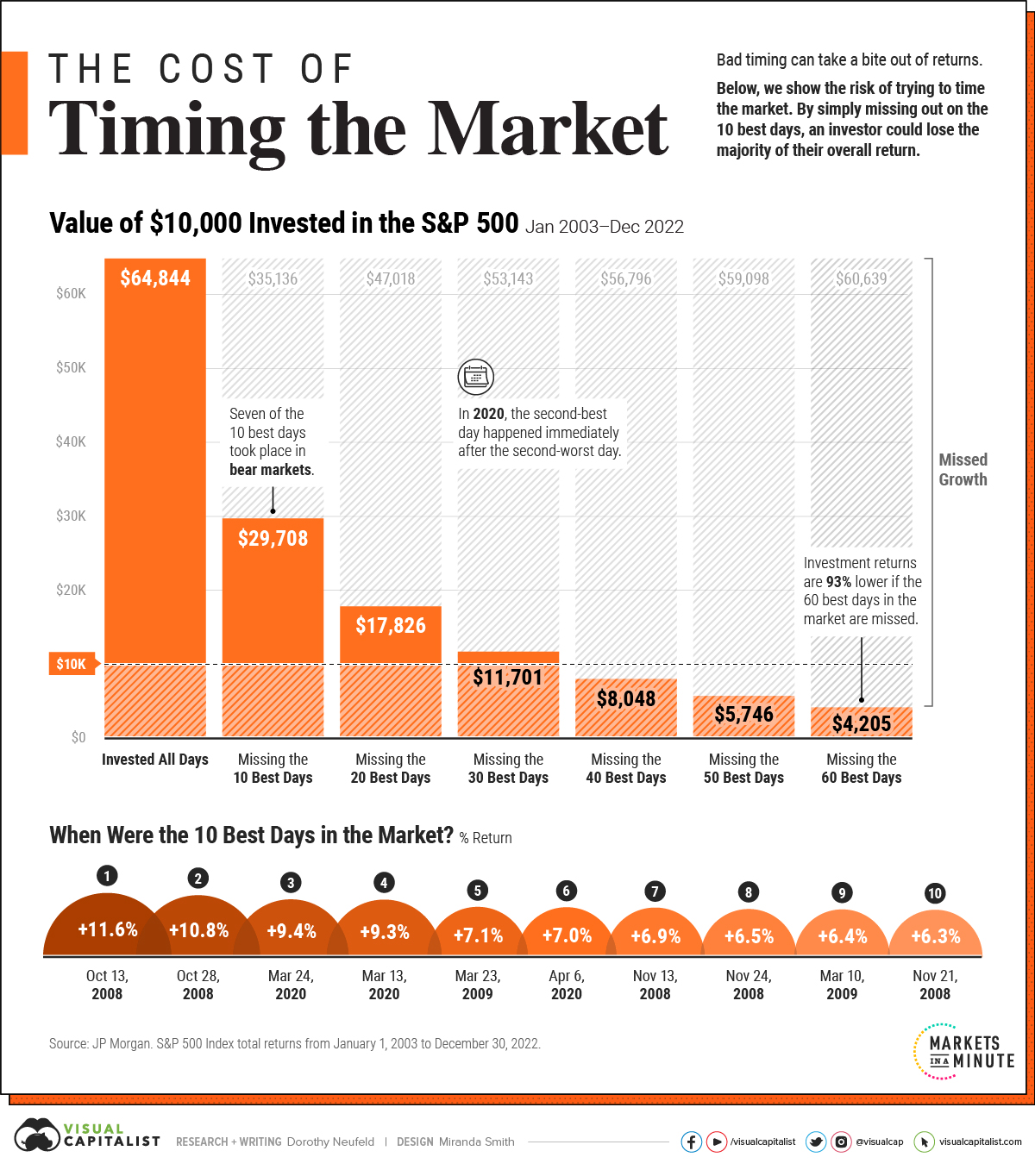

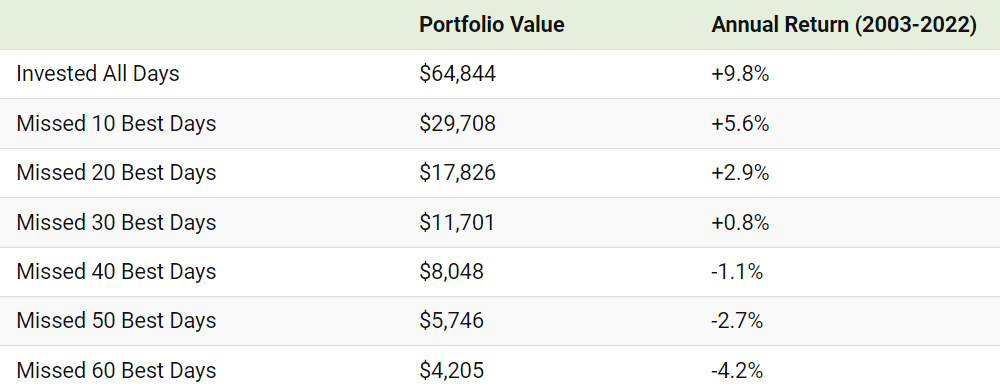

Il grafico sopra utilizza 20 anni di dati elaborati da JP Morgan, e mostra come cercare di cronometrare il mercato può ridurre il valore del tuo portafoglio anche in maniera devastante.

Le insidie della tempistica del mercato

Stare fuori dal mercato anche solo di pochi giorni può influire in modo significativo sui rendimenti di un investitore. I seguenti scenari confrontano i rendimenti totali di un investimento di $ 10.000 nell'S&P 500 tra il 1 gennaio 2003 e il 30 dicembre 2022. Nello specifico, evidenzia l'impatto di perdere i giorni migliori sul mercato rispetto all'adesione a un piano di investimento a lungo termine.

Come possiamo vedere nella tabella sopra, l’investimento originale cresce di oltre sei volte se un investitore resta investito per tutti i giorni.

Come possiamo vedere nella tabella sopra, l’investimento originale cresce di oltre sei volte se un investitore resta investito per tutti i giorni.

Se un investitore, invece, dovesse semplicemente perdere i 10 giorni migliori del mercato, perderebbe oltre il 50% del valore del proprio portafoglio finale. L’investitore finirebbe con un portafoglio di soli $ 29.708, rispetto ai $ 64.844 se fosse rimasto fermo.

A peggiorare le cose, perdendo 60 dei giorni migliori, avrebbe perso un sorprendente 93% di valore rispetto a quanto varrebbe il portafoglio se fossero semplicemente rimasto investito.

Nel complesso, un investitore avrebbe visto quasi il 10% in rendimenti medi annuali utilizzando una strategia buy-and-hold. I rendimenti medi annuali sono entrati in territorio negativo dopo aver mancato i 40 giorni migliori nell’arco di tempo.

I migliori giorni nel mercato

Perché è così difficile cronometrare il mercato? Spesso i giorni migliori si verificano durante i mercati ribassisti.

Negli ultimi 20 anni, sette dei dieci giorni migliori si sono verificati quando il mercato era in territorio ribassista.

Negli ultimi 20 anni, sette dei dieci giorni migliori si sono verificati quando il mercato era in territorio ribassista.

In aggiunta a ciò, molti dei giorni migliori avvengono poco dopo i giorni peggiori. Nel 2020, il secondo giorno migliore è caduto subito dopo il secondo giorno peggiore dell’anno. Allo stesso modo, nel 2015, il giorno migliore dell’anno si è verificato due giorni dopo il giorno peggiore.

È interessante notare che i giorni peggiori del mercato si sono verificati tipicamente nei mercati rialzisti.

Perché restare investiti avvantaggia gli investitori

Come mostrano i dati storici, i giorni migliori si verificano durante le turbolenze del mercato e i periodi di elevata volatilità del mercato. Perdendo i giorni migliori del mercato, un investitore rischia di perdere un significativo apprezzamento del rendimento nel lungo periodo.

Non solo la tempistica del mercato richiede una notevole abilità, ma coinvolge temperamento e un track record coerente. Se esistessero segnali a prova di proiettile per la tempistica del mercato, sarebbero utilizzati da tutti.

Quindi per ogni investitore è sempre meglio mettersi dal lato giusto delle probabilità. Nessuno si può permettere di perdere tempo nella vita, ed allo stesso modo negli investimenti correndo dietro a miraggi, “professionisti della menzogna” o manie di magnificenza perché il mercato sarà crudele con questi.

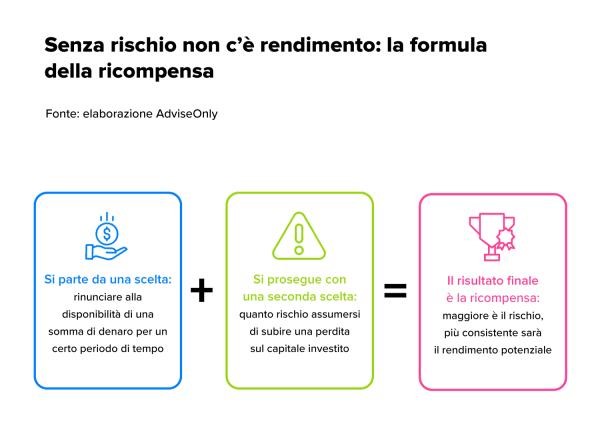

Rischio: Nemico o compagno d’investimento?

Il rischio fa parte della vita ed è un’azione che racchiude in sé la possibilità di fallimento. Ecco perché lo temiamo tanto. Il fallimento personale o finanziario non è mai una bella cosa e se non si hanno le spalle larghe può rappresentare un grosso problema. Anche negli investimenti, come sappiamo, esiste il rischio. Anzi, il rischio è parte integrante di essi, come lo è del vivere stesso. Tuttavia, come per ogni cosa, si può controllare o almeno mitigare. Esistono vari tipi di investimenti e vari gradi di rischio, ognuno può decidere quello che più fa al caso suo, ricordando sempre che sul lungo periodo (dai 10 anni in su) tutto questo ha sicuramente un altro "sapore".

Il rischio non deve essere il faro dei nostri investimenti

Tutti, soprattutto alle prime armi negli investimenti, hanno avuto questi pensieri:

"Non investo perché ho paura".

"Le azioni? No, sono troppo pericolose".

"Meglio un conto deposito, così so che avrò il mio capitale alla fine".

Cos’hanno in comune queste affermazioni? La paura. Ne deriva che chi afferma ciò praticamente prende le decisioni finanziarie sul suo futuro facendosi guidare dal timore. Non proprio una scelta saggia. Nella vita come negli investimenti, non si vive di paura, ma di soluzioni. Ed ecco che anche per le proprie finanze sarebbe meglio pensare in termini di ottimizzazione più che di timore. Come ripetono in continuazione gli addetti ai lavori, non esistono pasti gratis nella vita: bisogna andare fuori dalla propria comfort zone se si vuole ottenere qualcosa in più. Questo non significa camminare sul filo del rasoio, ma camminare fuori dal tracciato con l’equipaggiamento giusto.

Rischio: non lo elimini ma almeno puoi controllarlo

Per controllare qualcosa bisogna innanzitutto "prendergli le misure". Come si misura il rischio un investimento? Generalmente si tende ad associarlo alla volatilità dei rendimenti: più volatile uguale più rischioso. Ma magari la questione fosse così semplice e lineare. In realtà, in termini più concreti il rischio per un investitore può assumere sfumature e connotati diversi. Per esempio, il rischio di non riuscire ad accantonare il necessario per integrare la futura pensione, per acquistare l’appartamento per un figlio o per mandarlo all’università o a studiare all’estero. In questi casi, può essere più utile e interessante individuare il rischio dell’investimento mettendolo in relazione con i propri obiettivi.

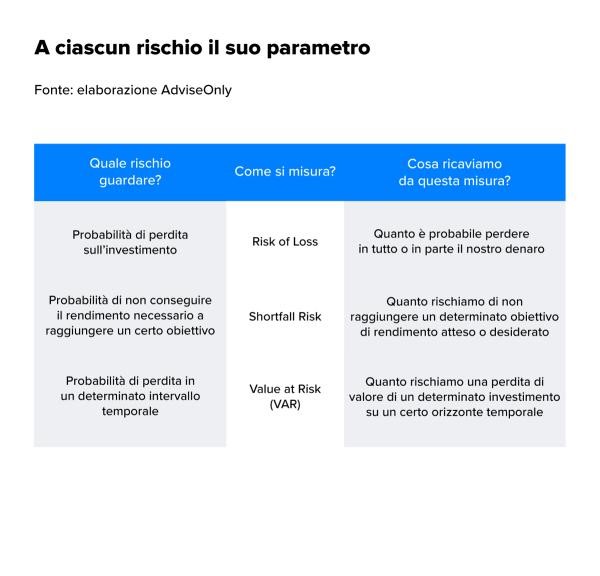

In linea più generale, questo ci serve per dirti che occorrono indicatori diversi rispetto alla semplice volatilità. Senza addentrarci in formule troppo astruse, ti diciamo solo che per misurare il rischio di un investimento in termini più ampi può aver senso far entrare in campo altri tre indicatori: il rischio di perdita (Risk of Loss), lo Shortfall Risk e il Value at Risk.

Rischio: è importante conoscerlo per gestirlo al meglio

Il rischio di perdita, per esempio, si può gestire diversificando il portafoglio e investendo in un ventaglio di asset class differenti nell’ottica di distribuirlo, magari entrando sul mercato in momenti diversi, con una diversificazione anche di tipo temporale (mediante la modalità del PAC) ed eventualmente facendo ricorso a meccanismi di stop-loss (che intervengono per stoppare appunto le perdite). Esistono anche fondi che oltre ad essere diversificati al loro interno, beneficiano di una gestione attiva che ribilancia il portafoglio quando necessario, per mantenerlo in linea con il profilo di rischio definito a monte.

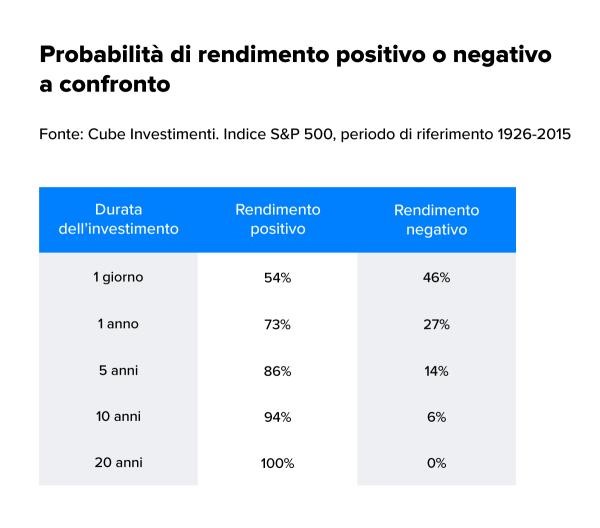

Certo il tempo gioca a favore degli investimenti: l’analisi storica dei rendimenti dell’S&P 500 suggerisce che allungare l’orizzonte temporale riduce la probabilità di incorrere in perdite. Chi ha investito per un qualunque periodo di 20 anni, dal 1926 al 2015, nell’S&P 500 ha riportato nella totalità dei casi un rendimento positivo, mentre chi ha investito per un solo anno ha registrato un rendimento positivo solamente nel 73% dei casi.

Gestire al meglio il rischio permette anche di recuperare le perdite

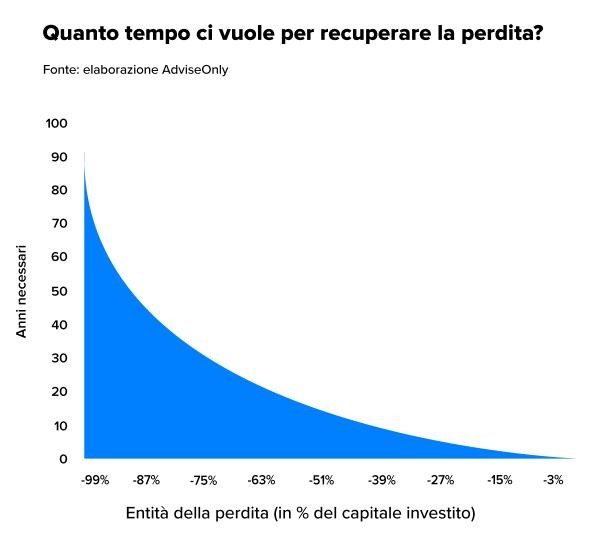

Conoscere il rischio ci aiuta a mitigarlo, a contenere le potenziali perdite e a recuperare. Sì perché, se sono contenute, le perdite si possono recuperare con ottima probabilità, dal momento che nel medio-lungo termine i mercati finanziari tendono a remunerare l’investitore mediante i cosiddetti "premi al rischio", che generano performance positive con probabilità crescente man mano che si allunga la durata dell’investimento. Il grafico seguente, per esempio, ci segnala il tempo necessario a recuperare per vari livelli di perdita (espressa come percentuale del capitale investito), ipotizzando che il rendimento medio annuo del portafoglio successivamente alla perdita sia pari a un generoso 5%.

Diamo un’occhiata ravvicinata al grafico. Innanzitutto, la relazione tra entità della perdita e tempo di recupero non è lineare, ma peggiora in modo sempre più vistoso al crescere della perdita. Con una perdita del 50% del capitale occorrono 14 anni per recuperare. Con una del 67% occorrono oltre 23 anni per recuperare. Ma se la perdita è contenuta al 10%, in appena due anni viene recuperata e se è del 5% un anno è sufficiente. E questo salva il potenziale di lungo termine del portafoglio.

Gestire bene il rischio: la più grande lezione da portare a casa

Insomma, costruire un portafoglio combinando i diversi strumenti finanziari non è scontato, è anzi fondamentale un monitoraggio continuo, perché il rischio varia nel tempo. E, in ogni caso, il rischio va affrontato con la testa: occorre accettarlo, conoscere se stessi e capire quanto se ne può sopportare e come, di volta in volta, correggere serenamente la rotta.

I soldi sono il mezzo per costruirsi un futuro migliore

“Il tempo è denaro”, recita un vecchio adagio. Ma potremmo dire che è vero anche il contrario: il denaro è tempo. Sì, perché ci vuole tempo per pianificare i guadagni e ci vuole tempo per gestirli. Ma bisogna anche darsi il tempo per capire quale destinazione dare loro, verso quale progetto di vita indirizzarli: una nuova casa, un’auto nuova, una famiglia, un’attività imprenditoriale o artistica, la scuola e l’università dei figli, gli anni della pensione altrove, magari al mare, magari all’estero.

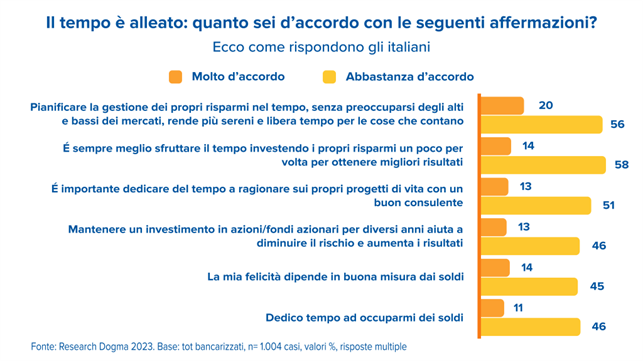

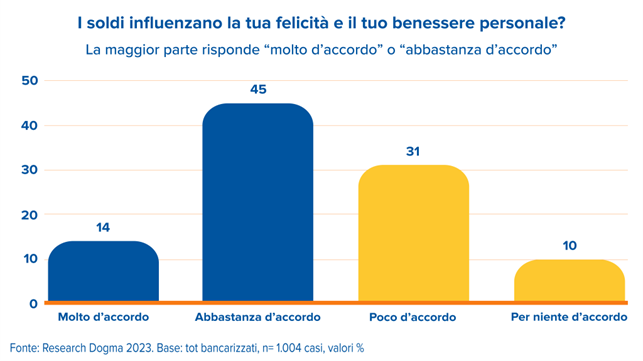

Quando si parla di progetti di vita, o semplicemente di serenità finanziaria, il pensiero degli italiani corre spesso alle cose che contano: persone, affetti, avvenimenti, momenti, come segnala Research Dogma in una recente indagine. Per ciò che conta va trovato il tempo, certo, ma non solo: occorrono anche le risorse. Anche sotto questo punto di vista, secondo Research Dogma il 64% degli italiani ha buone intenzioni: ritiene infatti che sia importante dedicare del tempo a ragionare sui vari progetti di vita con un buon consulente finanziario, in grado di aiutarli a trovare le soluzioni che consentano di tramutarli in realtà.

Fatto sta che l’orizzonte temporale è fondamentale nella definizione degli obiettivi, di qualunque tipo essi siano. La buona finanza sa fare anche questo: aiutare a costruire un progetto finanziario di medio-lungo periodo, evitando a chi vi si affida di perdersi nelle ansie quotidiane dei mercati e di prendere quindi la decisione sbagliata nel momento sbagliato.

Il ruolo del tempo nella gestione del denaro

Nella gestione del denaro, il tempo è una leva fondamentale. Solo dando tempo al tuo denaro puoi ottenere risultati importanti, a prescindere dal tuo capitale di partenza. Su questo gli italiani interpellati da Research Dogma hanno espresso posizioni molto sagge, con tre convincimenti sui quali possiamo tutti concordare.

• Pianificare bene la gestione dei risparmi (piccoli o grandi che siano) nel tempo, senza preoccuparsi degli alti e bassi dei mercati, rende più sereni e libera tempo per le cose che contano (77%).

• Meglio sfruttare il tempo investendo i risparmi un poco per volta per ottenere migliori risultati e accumulare un capitale, piccolo o grande che sia (72%).

• Mantenere un investimento in azioni/fondi azionari per diversi anni aiuta a diminuire il rischio e aumenta i risultati (58%).

Basta avere buone idee per adottare buoni comportamenti?

No, non basta. Un conto, infatti, è identificare le cose importanti per noi e ciò che ci fa battere il cuore, un altro è dedicare tutto il tempo necessario a questi elementi di valore, per il nostro benessere e per quello dei nostri cari. Lo stesso accade con le strategie finanziarie: gli italiani hanno le idee, ma per passare dal piano teorico a quello pratico e concreto queste idee hanno bisogno di un supporto concreto, dalla consulenza finanziaria innanzitutto. E la consulenza serve appunto a questo: a tracciare e lastricare la strada verso la realizzazione delle tue idee.

4 passi prima di investire

Investire significa assumersi rischio in cambio di futuri rendimenti, farlo in modo responsabile significa prepararsi al peggio: i licenziamenti legati al coronavirus e la riduzione degli stipendi servono come promemoria saliente delle voragini che possono aprirsi inaspettatamente e inghiottire le nostre finanze di volta in volta. Diventa essenziale preparare al meglio il terreno su cui costruiremo la nostra “casa” finanziaria. Facendo la corretta pianificazione assicurativa e burocratica, ti darai una maggiore tranquillità finanziaria e ridurrai la possibilità di dover vendere investimenti in momenti inopportuni per finanziare e superare le crisi.

Ecco quattro aree che penso dovresti considerare:

1. Cancella eventuali debiti costosi

Prima di tutto, cancella eventuali debiti costosi. Le carte di credito o altre forme di credito rapido addebiteranno molti più interessi in un anno di quanto potresti sperare di ottenere in termini di rendimento degli investimenti. Azzera quelli prima! E per lo stesso motivo, non utilizzare mai il credito per finanziare investimenti.

2. Crea un fondo per i giorni di pioggia

Successivamente, l'importantissimo fondo per i giorni di pioggia. Si verificheranno eventi imprevisti, come la rottura di una caldaia o un tetto danneggiato da una tempesta, o addirittura la prossima pandemia. È qui che i conti di risparmio entrano in gioco in quanto restituiranno un piccolo interesse offrendo un facile accesso ai tuoi soldi con un rischio minimo (beh, fino a €100.000 - il limite della protezione del governo). Come regola generale, hai bisogno di uno fondo compreso tra 3 e 6 mensilità, a seconda delle responsabilità per le quali sei impegnato.

3. Assicurati dai rischi della vita

Un'area che un consulente finanziario prenderà sempre in considerazione è la copertura rischi della vita, poiché una malattia grave o la morte potrebbero portare a una stretta da incubo sulle finanze della tua famiglia.

Fatti i tuoi due calcoli finanziari calcolando i debiti accumulati da te, come i mutui, e anche i costi di gestione della tua vita.

Le coperture vita pagano una somma forfettaria e sono un buon modo per proteggere intere famiglie così come la copertura per malattie critiche / protezione del reddito paga un reddito mensile in caso di grave malattia o infortunio.

Oggi molte compagnie si stanno muovendo in questa direzione, e tutti i consulenti patrimoniali devono tra i primi step consulenziali, fornire soluzioni a riguardo affinchè non ci siano brutte soprese future.

4. Scrivi un testamento

L’ultimo punto che consiglio: un testamento è un documento legale che stabilisce esattamente cosa succede alla tua proprietà quando muori. La mancata redazione di un testamento potrebbe comportare la sua condivisione in un modo che non avresti voluto o scelto, e potrebbe portare a maggiori costi in termini di imposta di successione. Pensarci nel presente garantirà un migliore futuro per tutti.

https://www.investing.com/analysis/first-time-since-1999-wall-street-forecasts-negative-returns-for-upcoming-year-200633221

https://www.investing.com/analysis/first-time-since-1999-wall-street-forecasts-negative-returns-for-upcoming-year-200633221