Ho scritto a fine 2023 la solita lettera agli investitori dove racchiudo l’anno appena passato traendone considerazioni ed insegnamenti per l’anno a venire. Nel primo trimestre del 2024 siamo tornati quasi sui massimi in ogni mercato (Cina esclusa) e come sempre vedo impazzare il fai da te, l’acquisto compulsivo di titoli ed un overconfidence generalizzata tra investitori e consulenti vendi rendimenti. Ecco perché mi sembra un gran bel momento per far tornare, spero più lettori possibili, con i piedi per terra.

Il motivo per cui oggi scrivo è perché in quella lettera del 2023, ho ripensato anche all’anno che era il 2022 ed alla complessità che ha aumentato l’incertezza generale per bene 24 mesi.

Il 2022 è stato un anno storicamente negativo per gli investitori. È stato un anno raro in cui non importava come eri investito (conservatore, equilibrato, aggressivo) comunque hai subito il mercato. Quindi posso capire come avrebbe potuto avere senso, o essere stato facile, saltare sul carrozzone abbastanza pieno allora di “catastrofi e rovine”. Anche i “professionisti” erano tutti d’accordo su un terribile 2023.

La verità è che, il più delle volte, possiamo trovare ragioni per non investire durante qualsiasi piano finanziario. Che si tratti di titoli di notizie negative, incertezza del mercato o pessimismo. Ma questo è vero per ogni anno che sia mai stato, e sappiamo che gli investimenti hanno sempre avuto più successo che non. Oggi voglio dare uno sguardo approfondito agli investimenti in tempi di incertezza e al motivo per cui il 2023 si è rivelato un anno perfetto su cui riflettere mentre lo faccio.

Punti chiave:

- L’incertezza è una costante nei mercati, perché nessuno sa esattamente cosa accadrà dopo. Ma è sempre stato così, e i mercati hanno prodotto risultati eccezionali a lungo termine.

- Affronteremo queste cose per la prima volta nella nostra vita, ma raramente è la prima volta che una cosa accade. Guardando al passato, possiamo trovare situazioni simili e avere un’idea migliore di cosa potrebbe accadere in futuro.

- La chiave per trasformare qualcosa di spaventoso in qualcosa di familiare è capirlo meglio. Comprendendo meglio gli investimenti e l’incertezza possiamo prendere decisioni migliori per il nostro futuro.

Dove è iniziato il 2023

Nel 2022, lo S&P 500 ha chiuso l’anno con un rendimento del -19,4%, uno degli anni peggiori della storia, e il mercato obbligazionario ha vissuto il suo anno peggiore di sempre in termini di multipli. L’inflazione e l’aumento dei tassi d’interesse rendono ancora problematica la vita quotidiana di molte persone, senza una fine chiara in vista. È stato un anno difficile e un anno che potrebbe essere molto scoraggiante riguardo agli investimenti per andare avanti.

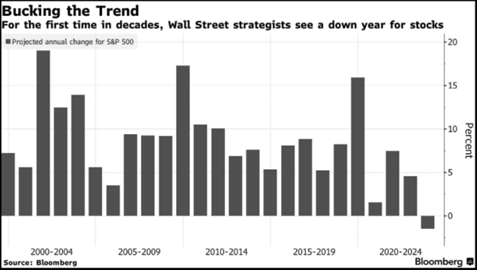

Anche i professionisti prevedevano un 2023 negativo. I titoli dei giornali prevedevano una probabilità del 100% che si verificasse una recessione , e Wall Street prevedeva il suo primo anno negativo in questo millennio, tra l’altro: 6 anni finora si sono rivelati con rendimenti negativi. Se stavi solo leggendo i titoli dei giornali, il 2023 sembrava non avere alcuna promessa.

Per i consumatori e gli investitori al dettaglio, la situazione sembrava incerta. Per gli addetti ai lavori era assolutamente certo che sarebbe stato un anno negativo. Come investitore, non era proprio quello che volevi sentire. Ma sapere aiuta sempre ad investire bene, soprattutto a comportarsi bene.

Qualcosa in cui mi sono imbattuto spesso ultimamente nei libri che ho letto, è l’idea che durante la nostra vita sperimenteremo molte cose per la prima volta, ma ciò non significa che sia la prima volta che cosa mai accaduta prima.

Con questo in mente, ho guardato indietro. Il 2022 è stato uno degli anni peggiori della storia per la performance dello S&P. Ma cosa è successo negli anni ancora peggiori? Tornando alla Grande Depressione, ci sono stati quattro anni in cui l’S&P ha registrato un rendimento peggiore rispetto al 2022:

- 2008: -37,0%

- 2002: -22,1%

- 1974: -26,5%

- 1937: -35,0%

Ma ecco cosa è successo l’anno successivo in ciascun caso:

- 2009: + 26,5%

- 2003: + 28,7%

- 1975: + 37,2%

- 1938: + 31,1%

Un rendimento positivo e molto superiore alla media a lungo termine dello S&P 500. Ora, i risultati passati non garantiscono rendimenti futuri, quindi questo non promette grandi rendimenti nel 2023. Ma dimostra che storicamente disponiamo di dati che possiamo utilizzare per avere un’idea di cosa potrebbe accadere in futuro, anche se non è altro che una semplice idea.

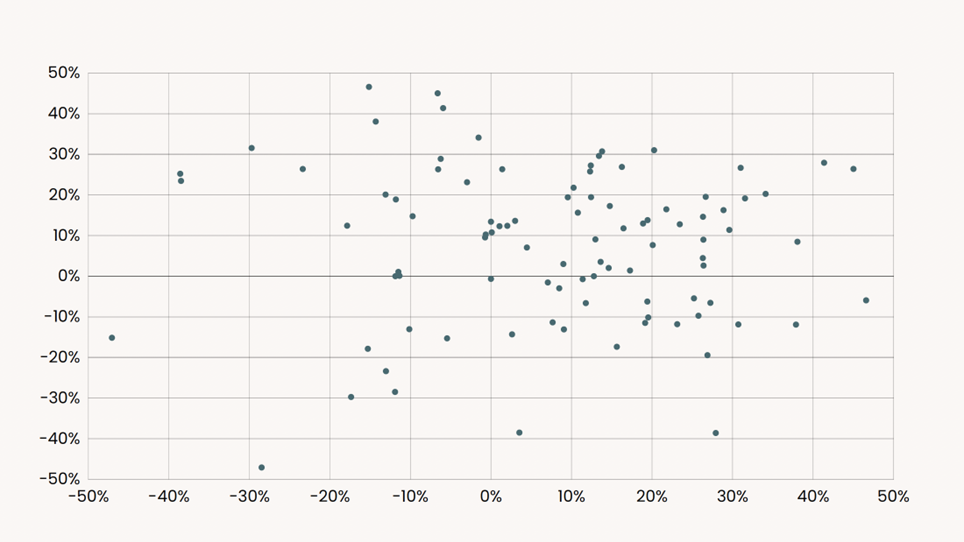

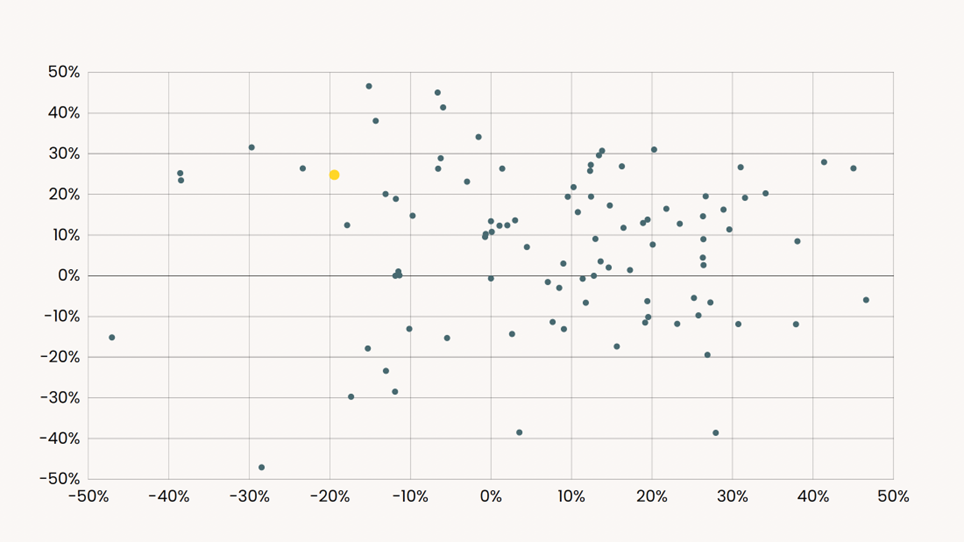

Poiché i nostri dati comprendevano solo quattro anni peggiori del 2022 ho messo insieme i dati che mostrano un anno specifico e il suo anno successivo, dal 1928 al 2022. Ad esempio, guarderei il 2021 sull’asse X e il 2022 sull’asse Y. Ecco come appaiono i dati:

S&P 500: dato anno (X) e rendimento annuale del prossimo anno (Y) (dal 1928 al 2022)

S&P 500: dato anno (X) e rendimento annuale del prossimo anno (Y) (dal 1928 al 2022)

Certo, è difficile da vedere, anche per me che ho realizzato il grafico, quindi trovo che questa sia una visualizzazione più semplice per dargli davvero un senso:

S&P 500: dato anno (X) e rendimento annuale del prossimo anno (Y) (dal 1928 al 2022)

S&P 500: dato anno (X) e rendimento annuale del prossimo anno (Y) (dal 1928 al 2022)

Anche senza entrare nei dati e nei numeri, possiamo fare un paio di osservazioni forti:

- Abbiamo molti più primi anni positivi che primi anni negativi (più punti a destra che a sinistra)

- Abbiamo molti più secondi anni positivi che negativi (più punti in alto che in basso)

Guardando indietro, abbiamo molte informazioni. Tornando al 1932, agli anni con un rendimento annuo peggiore rispetto al 2022, sono seguiti anni con un rendimento molto superiore alla media di lungo periodo. Osservando 94 punti di dati che mettono a confronto un dato anno e l’anno successivo, scopriamo che c’è una probabilità molto maggiore che un anno sia positivo che negativo (sia per il primo anno che per il secondo anno).

Comprendere l’incertezza

In qualsiasi momento, può esserci incertezza sui mercati. Che si tratti di volatilità, opinioni personali, titoli dei media o flussi naturali di mercato. L’incertezza può essere reale o fittizia, ma in entrambi i casi non significa che sia sempre rilevante. Un investitore diversificato con un orizzonte temporale di oltre 40 anni non dovrebbe preoccuparsi di un rapporto trimestrale sugli utili, anche se fa notizia.

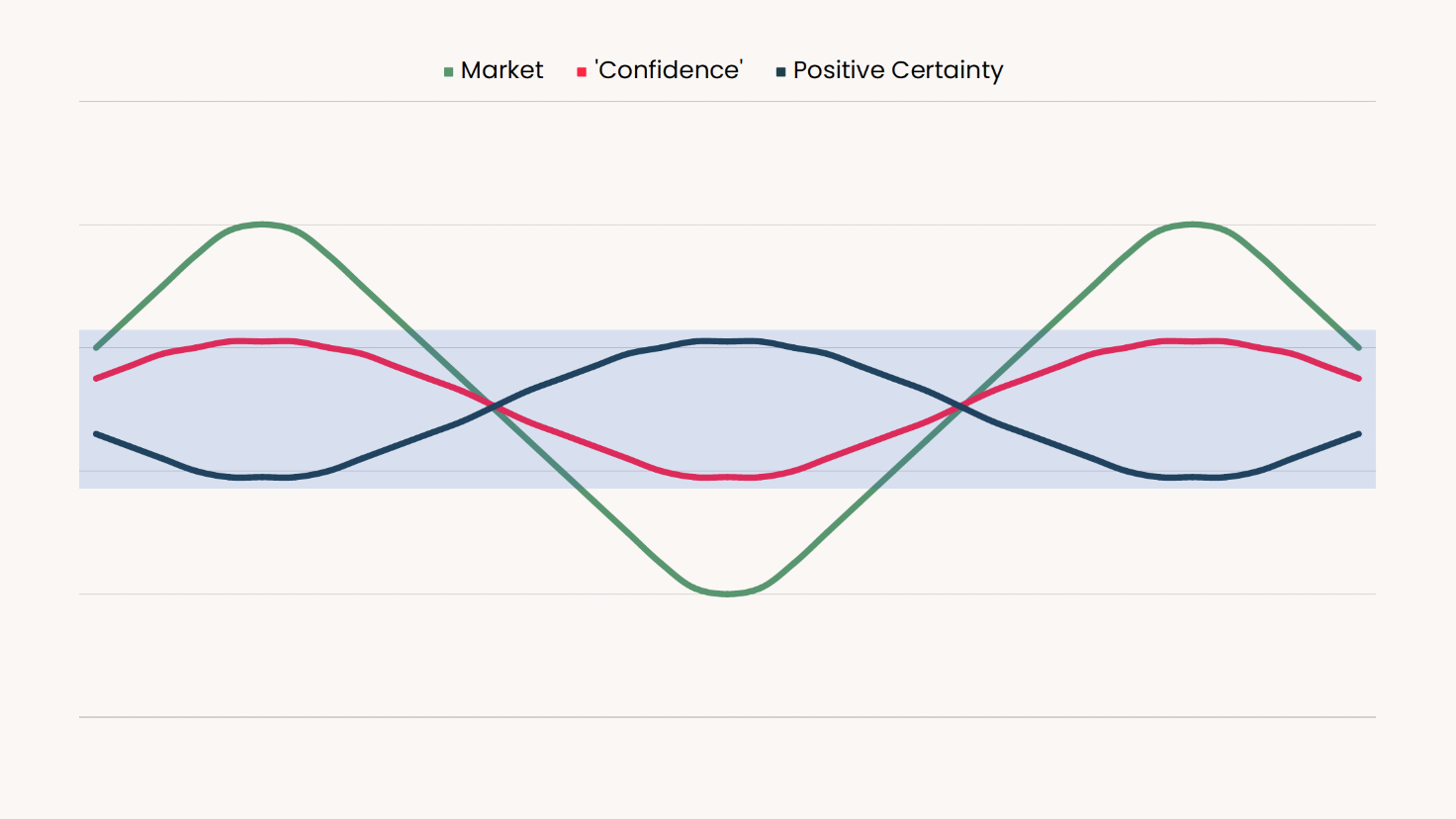

Spesso pensiamo all’incertezza in una direzione negativa, quando i mercati hanno un trend al ribasso. Ma è più importante pensare all’incertezza e ai mercati nel loro complesso, come un fattore costante. È un’idea a cui ho pensato molto ultimamente, è cruda, ma forse ha senso. Nella mia testa, assomiglia a questo:

Il grafico è costituito dal movimento naturale del mercato, dal senso di “fiducia” degli investitori, dalla certezza del movimento positivo e da una zona di prezzo ragionevole (tonalità blu).

Il grafico è costituito dal movimento naturale del mercato, dal senso di “fiducia” degli investitori, dalla certezza del movimento positivo e da una zona di prezzo ragionevole (tonalità blu).

I mercati si muovono naturalmente su e giù nel corso del tempo, ma fortunatamente per noi, molto di più. In qualsiasi momento, i mercati possono essere considerati: valore equo (entro l’ombra blu), sopravvalutati (sopra l’ombra blu) o sottovalutati (sotto l’ombra blu). Un mercato sottovalutato è come se fosse in vendita, mentre un mercato sopravvalutato è come pagare un premio. I mercati fluttuano naturalmente tra queste diverse zone, lo hanno sempre fatto e lo faranno sempre.

Quando i mercati salgono e diventano sopravvalutati, a un certo punto i prezzi smettono di avere senso, quindi il prezzo diventa meno certo in quanto diventa più imprevedibile. Ma allo stesso tempo, gli investitori possono provare un senso di “fiducia” nel fatto che il titolo sia inarrestabile e stia andando sulla Luna.

Nella direzione opposta, quando i mercati scendono, i prezzi diventano più stabili, arrivando addirittura a essere a sconto. Anche se le cose stanno diventando più chiare e certe, la “fiducia” degli investitori diminuisce insieme al prezzo, fino a quando gli investitori non hanno più interesse a investire. È una relazione inversa e, come molte cose legate agli investimenti, una cosa in cui il nostro istinto o intuizione può portarci fuori strada.

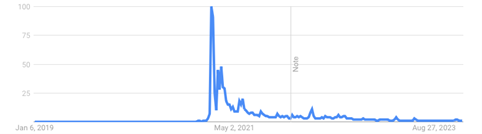

Diamo un’occhiata a un esempio di vita reale, ricordate GameStop (GME)?

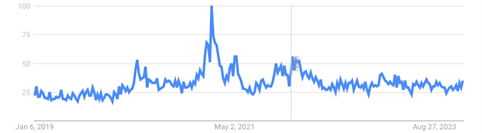

Credo che più persone abbiano parlato di investimenti e di mercato azionario durante il periodo del GME rispetto al passato, e sembra essere vero. Il GME ha raggiunto il suo massimo storico il 27 gennaio 2021, la stessa settimana in cui la ricerca su Google ha raggiunto il picco sia per “GME” che per “Come investire”, una combinazione molto pericolosa. A partire da questo articolo, da allora il GME è sceso di oltre l’80%.

Tendenze di Google per “GME”Google

Trends per “Come investire”

Al suo apice, il GME era di gran lunga il meno sicuro di sempre, ma la “fiducia” degli investitori nella società non è mai stata così alta. È una dinamica di interessi, nella quale chiunque potrebbe rimanere coinvolto.

Spesso pensiamo che un mercato in calo significhi incertezza. Ma direi che un mercato in calo fornisce certezza e chiarezza per il futuro. Si tratta di una correzione che riporta a prezzi ragionevoli e di un’opportunità per tornare indietro nel tempo nei mercati per acquistare a prezzi più bassi. Spesso consideriamo i mercati o i titoli sopravvalutati con una certezza ingiustificata, quando in realtà sono più incerti. Comprendere la relazione tra mercati e incertezza è importante, perché in molti casi la nostra intuizione funziona al contrario. Anche se riuscissimo ad allineare l’incertezza con i titoli più interessanti, ciò di per sé potrebbe risparmiarci molta ansia futura e FOMO (Fear of Missing Out).

Investire durante l’incertezza

Se accettiamo che l’incertezza è un fattore costante nei mercati, allora dobbiamo trovare una soluzione per affrontarla in ogni momento. Soprattutto se consideriamo che l’incertezza è sempre stata una costante, e i mercati hanno comunque finito per produrre ottimi risultati. L’incertezza non è sufficiente a dissuaderci dagli investimenti.

Il primo punto da cui iniziare è acquisire una conoscenza fondamentale di come funzionano gli investimenti. Non è necessario tuffarti nel profondo, ma è importante essere in grado di avere una conversazione sui tuoi soldi e capire cosa stanno facendo per te. L’apprendimento potrebbe assomigliare alla lettura di un blog (come questo), alla conversazione con il tuo consulente finanziario o alla lettura di un libro.

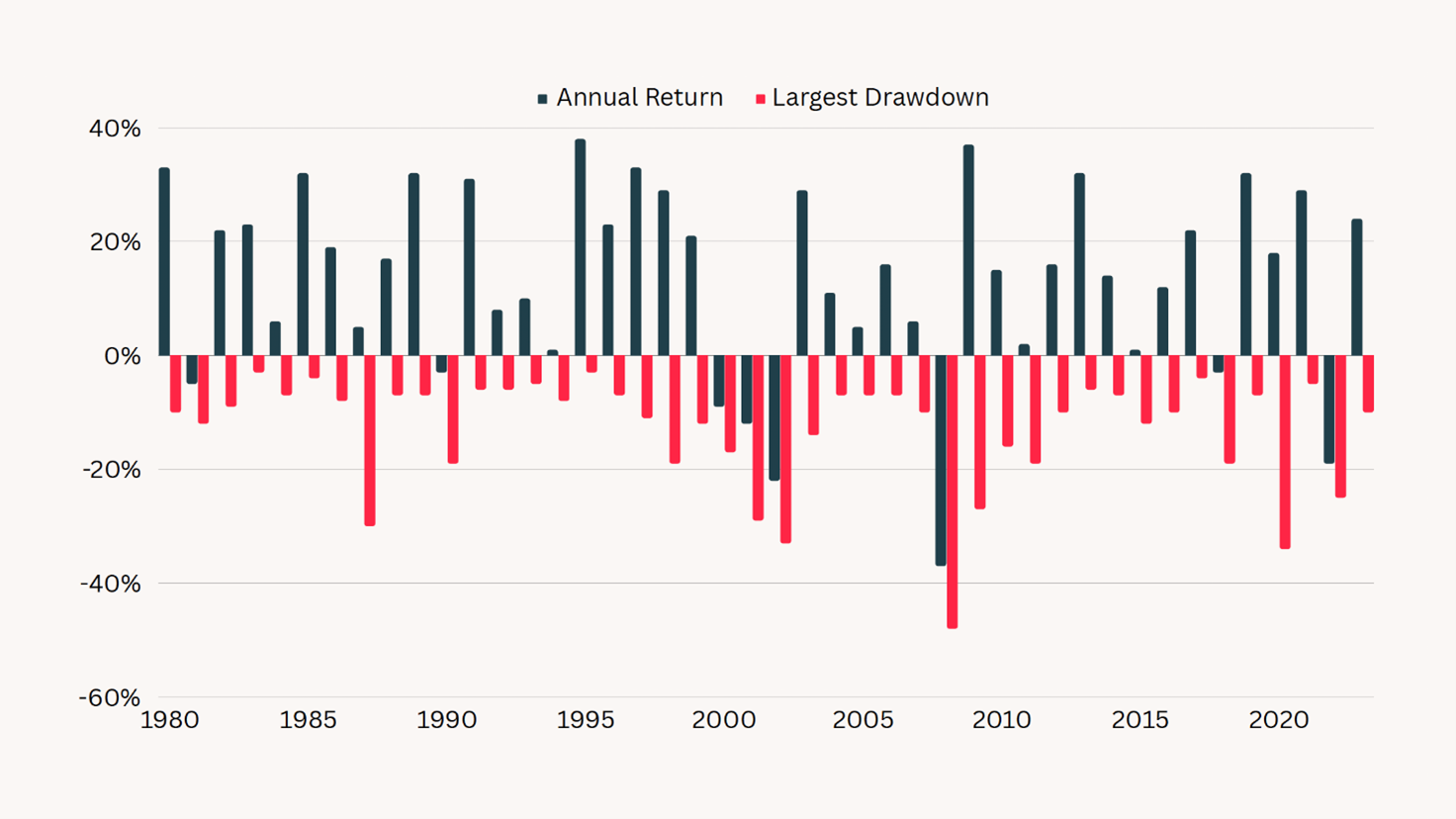

Dopo aver costruito le fondamenta, il prossimo passo importante è definire le aspettative . Anche negli anni con rendimenti fenomenali, sperimentiamo una volatilità significativa. Di seguito è riportato un grafico che confronta il rendimento annuale di un anno con il suo più grande ribasso.

Rendimenti annuali S&P 500 vs. calo intra-anno (1980-2023)

Rendimenti annuali S&P 500 vs. calo intra-anno (1980-2023)

Se per miracolo non sperimentassi mai un rendimento annuale negativo per il resto della tua vita (pur essendo ancora un investitore), non eviterai di vedere la volatilità durante quegli anni di successo. Investire è molto più psicologico di quanto la maggior parte delle persone creda, e gran parte di ciò consiste nel capire come sopravvivere ai momenti difficili.

Tornando all’inizio di questo articolo, è utile comprendere cosa è successo in passato, per darci un’idea migliore di cosa potrebbe accadere in futuro. Potremmo sperimentare per la prima volta un crollo del mercato, ma nel corso della storia se ne sono verificati innumerevoli. Osservando il grafico qui sopra, ci sono 7 dei 45 anni (circa 1/7) che subiscono un calo di almeno il 20%. Affrontarlo per la prima volta potrebbe sembrare spaventoso, insolito e forse anche darti sensazioni che la fine del mondo sia alle porte. Ma capire che ciò accade con una frequenza regolare è rassicurante.

È anche importante stabilire aspettative realistiche per i rendimenti. Come la maggior parte delle cose buone, investire correttamente richiede tempo. Il segreto del successo di Warren Buffett è che è stato in grado di investire per così tanto tempo, è così semplice. Ma per qualche motivo, gli investitori possono sentirsi autorizzati a prendere una scorciatoia che li rende milionari da un giorno all’altro. Invece di adottare un approccio collaudato di investimento nell’arco della nostra vita, gli investitori possono scoraggiarsi quando non vedono risultati immediati e abbandonare del tutto.

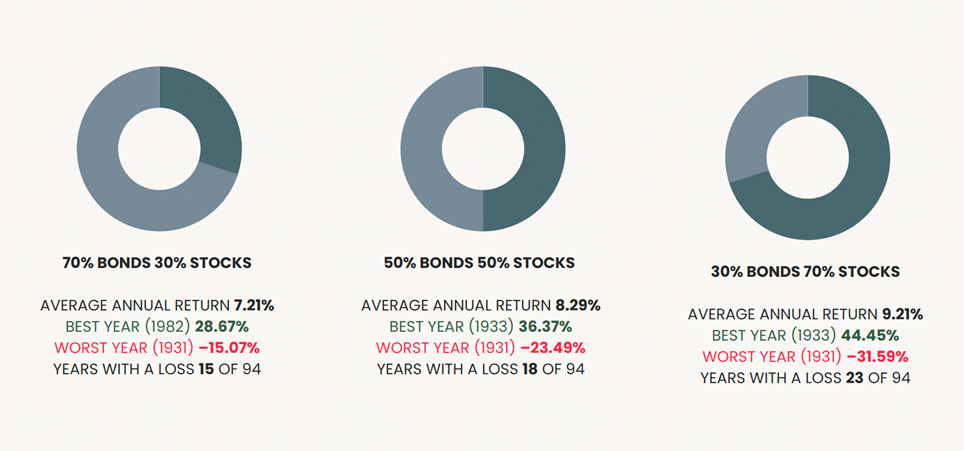

Invece di aspettative irrealistiche, guardare al passato può darci linee guida su cosa aspettarci in futuro. Le informazioni seguenti ci mostrano come si sono comportate le diverse allocazioni di portafoglio in passato. Utilizzando queste informazioni come guida, possiamo avere aspettative più chiare per i nostri investimenti e comprendere meglio quella che sarebbe considerata una performance normale, il che dovrebbe in definitiva fornire maggiore certezza (e meno stress) durante quei periodi volatili.

Indice USD storico rischio/rendimento Vanguard (1926 – 2019)

Indice USD storico rischio/rendimento Vanguard (1926 – 2019)

Dopo aver acquisito una comprensione fondamentale del funzionamento degli investimenti e aver stabilito aspettative realistiche basate sui dati passati, il passaggio finale sarebbe quello di costruire un piano a prova di incertezza. Un piano semplice e semplice da seguire, in modo che durante i periodi di incertezza tu possa bloccare il rumore e concentrarti su ciò che puoi controllare.

Nel grafico qui sopra, possiamo vedere che anche in un portafoglio conservativo (pesantemente obbligazionario), vediamo ancora una volatilità significativa (anno peggiore -15,07%). Ma anche considerando questo, vediamo un ottimo rendimento medio annuo del +7,21%. Questi rendimenti annuali incorporano il bene, il male e tutto il resto. La cosa migliore che possiamo fare per i nostri investimenti è lasciarli soli il più a lungo possibile. Essere in grado di farlo deriva dalla fiducia nel tuo piano secondo cui, qualunque cosa accada a breve termine, è giustificato, e a lungo termine, non avrà importanza.

Avere un piano che delinea ciò che devi fare per i prossimi X anni per costruire il tuo stile di vita ideale, ti dirà esattamente cosa devi fare e definirà entro quali parametri è stato progettato. Quindi non importa quale sia il nuovo titolo o tendenza, non devi inseguirli. C’è molto più conforto nel sapere esattamente cosa dobbiamo fare per vedere il successo che stiamo cercando.

Dove è finito il 2023

Ancora una volta, è importante capire che i risultati passati non garantiscono rendimenti futuri. Ma la grande domanda è: era giusto essere ottimisti per il 2023?. Bene, ecco come sono andate le cose:

- 2022: -19,4%

- 2023: + 24,2%

S&P 500: dato anno (X) e rendimento annuale del prossimo anno (Y) (dal 1928 al 2023)

S&P 500: dato anno (X) e rendimento annuale del prossimo anno (Y) (dal 1928 al 2023)

Come i 4 anni peggiori del 2022, il 2023 ha avuto un tasso di rendimento superiore alla media. Il nostro punto dati più recente (contrassegnato in giallo), ora ci dà un totale di 95, quindi diamo un’occhiata ai numeri.

Abbiamo un primo anno positivo il 68,4% (65/95) delle volte, che in realtà è la stessa identica probabilità di un secondo anno positivo (indipendentemente dal primo anno).

Inoltre, se un dato anno è negativo, l’anno successivo sarà positivo nel 73,3% (22/30) delle volte. Che in realtà è superiore alla possibilità che si verifichi una situazione positiva-positiva, nel 66,1% (43/65) delle volte.

In ogni caso, non importa se consideriamo un dato anno come il primo o il secondo anno, la possibilità che sia un anno positivo è molto maggiore della possibilità che sia un anno negativo. Dimostrando che, qualunque cosa accada sui mercati, è sempre il momento migliore per essere un investitore.

Imparare per migliorare

Credo che sia importante avere la mentalità secondo cui il futuro sarà sempre migliore del passato. Potrebbe non sembrare sempre così, ma nel complesso stiamo riscontrando progressi positivi. Continuiamo a vedere l’aumento dell’aspettativa e della qualità della vita, gli sviluppi nella tecnologia e nella medicina, che portano tutti a un futuro migliore. Questa mentalità si applica anche ai mercati.

Sarò sempre ottimista riguardo ai mercati, si tratta semplicemente di comprenderli. La paura deriva dall’inconsapevolezza. A volte ci vuole un po’ di tempo, ma imparando a conoscere ciò che non capiamo, possiamo renderlo più familiare e meno spaventoso. Paura di investire? Scopri semplicemente come funziona l’investimento.

Il 2023 si è rivelato l’anno perfetto su cui riflettere con incertezza, perché era l’anno che con maggiore certezza sarebbe stato esattamente quello che non era. Wall Street ne era così sicura che predisse il primo anno negativo di questo millennio. Alcuni titoli riportavano una certezza pari al 100% che una recessione fosse in serbo per il 2023.

C’è sempre incertezza nel breve termine negli investimenti, incertezza nel male ma anche nel bene. L’incertezza può significare piacevoli sorprese. All’inizio del 2023, sembrava un anno buono come sempre per sedersi in disparte e aspettare un anno migliore per investire, ma avresti perso rendimenti fantastici.

Allora perché le opinioni erano così sbagliate? È perché nessuno sa veramente cosa succederà dopo. La cosa migliore che qualcuno potrebbe dire è: l’anno prossimo i mercati potrebbero salire o scendere, ma a lungo termine i mercati saliranno molto più di quanto scenderanno, il che si tradurrà in una crescita esponenziale. Nel lungo termine, la nebbia dell’incertezza a breve termine si dirada. Quanto più a lungo investiamo, tanto più certi diventeranno i nostri risultati.

Creando certezza dentro di noi, nei nostri progressi e nel nostro piano, possiamo bloccare più facilmente il rumore incerto che in realtà non ha importanza. È un peccato che ci si concentri così tanto su cose che non contano. Certo, gli eventi a breve termine possono causare fluttuazioni, ma a lungo termine quel rumore finisce per eguagliare un’increspatura, non l’onda che si pensa sia.

https://www.investing.com/analysis/first-time-since-1999-wall-street-forecasts-negative-returns-for-upcoming-year-200633221

https://www.investing.com/analysis/first-time-since-1999-wall-street-forecasts-negative-returns-for-upcoming-year-200633221