Crescita, inflazione, tassi, debito pubblico: anche il 2024 si preannuncia un anno pieno di sfide. Tuttavia, la tanto temuta recessione non è arrivata nel 2023 e lo scenario base per il prossimo anno (e per il 2025) è quello di un rallentamento della crescita e dell’inflazione e di una moderazione dei tassi d’interesse.

Il 2023 è stato l’anno della recessione più telegrafata: a lungo temuta, non si è poi materializzata. Anzi, il 2023 sarà ricordato come un anno spettacolare per l’economia a stelle e strisce. Ma va sottolineato come lo storytelling sulla crescita sia molto cambiato da inizio anno. Nel giro di soli nove mesi, le view di Wall Street sono passate da una narrazione di recessione negli Stati Uniti a una narrazione di “soft landing”, cioé di un rallentamento del tasso di crescita dell’economia.

Come ogni anno aspettative e previsioni hanno vacillato subendo continui aggiustamenti e rimodellamenti. Tutto normale, se si considera il mercato un essere vivo e pieno di incognite nel breve termine.

Inflazione, debito e lavoro

Sono 3 i temi che hanno caratterizzato il 2023 e che hanno trainato i mercati facendo si che anche in Europa venisse scongiurata la recessione.

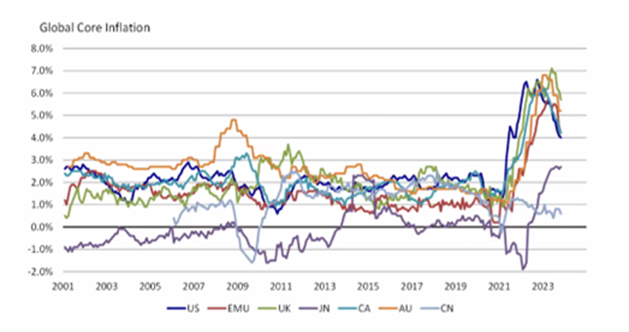

L’inflazione è soprattutto un rischio per l’Eurozona, maggiormente esposta alle pressioni inflazionistiche, lato energia e lato salari. A livello mondiale, l’inflazione core è in discesa dopo i livelli elevati degli ultimi due anni (tranne che in Giappone, dove – in controtendenza – sta salendo). In Cina è in rallentamento da due anni. Per il 2024 parecchi gestori prevedono un’inflazione in rallentamento sia negli Stati Uniti che nell’Eurozona.

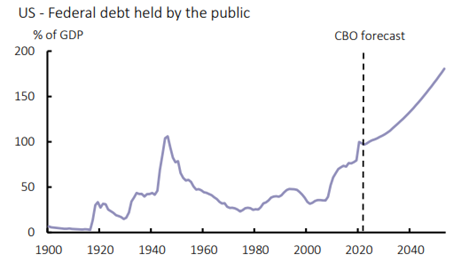

Per l’Italia le previsioni prevedono una crescita piatta nel 2024 seguita da uno striminzito +0,5% nel 2025. Il nuovo scenario “higher for longer” significa che il costo del debito pubblico aumenta. “Il dato è deludente innanzitutto perché vorrebbe dire che l’Italia torna ad essere il fanalino di coda dei maggiori paesi dell’Eurozona e poi lo è ancor di più nel contesto dei grandi finanziamenti Next Generation EU”, commenta Tentori di AXA IM.

Inoltre, aggiunge l’economista di AXA IM, “questo rallentamento dell’inflazione e della crescita si sposa male con i rendimenti del BTp che restano alti, andando così ad appesantire ulteriormente il bilancio pubblico”. La crescita piatta e l’avanzo primario negativo sono dei rischi per il nostro.

L’aumento del debito pubblico è un problema anche per gli Stati Uniti: basta guardare la traiettoria (grafico sotto) in aumento del debito pubblico detenuto dalle famiglie americane e dalle banche.

Congressional Budget Office e AXA IM Research, giugno 2023.

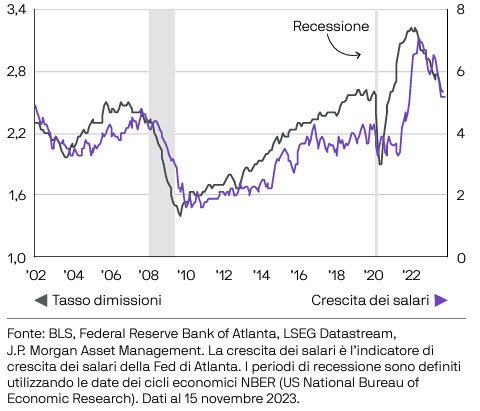

Il mercato del lavoro negli Stati Uniti si è mostrato resiliente ed è stata la variabile che ha cambiato le carte in tavola perché ha sostenuto i consumi degli americani, contrariamente a ogni aspettativa. L’inflazione salariale è soprattutto un rischio in Eurozona, dove pure il mercato del lavoro ha mostrato resilienza, ma è molto diverso da quello statunitense.

Un 2024 all’insegna delle elezioni

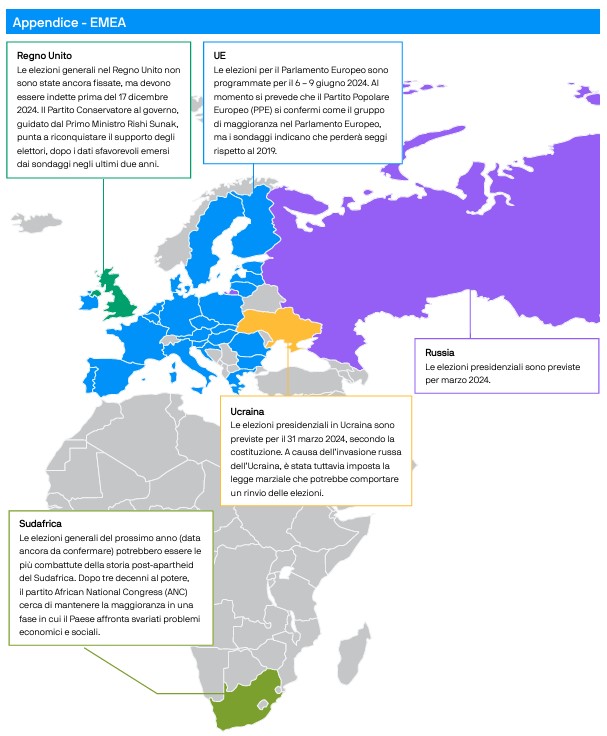

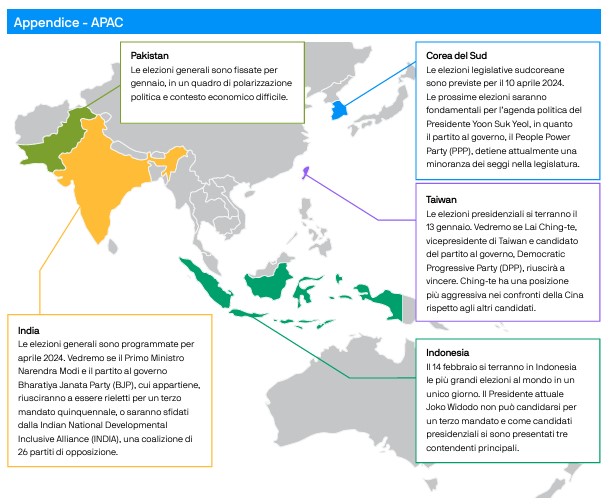

A livello geopolitico, le elezioni per la presidenza degli Stati Uniti a novembre si profilano come l’evento globale più atteso e importante. Tuttavia, queste elezioni si inseriscono all’interno di un calendario politico che si preannuncia molto fitto. Infatti, nel mondo più di due miliardi di elettori verranno chiamati alle urne.

JPM ce ne fa uno spaccato grafico molto interessante:

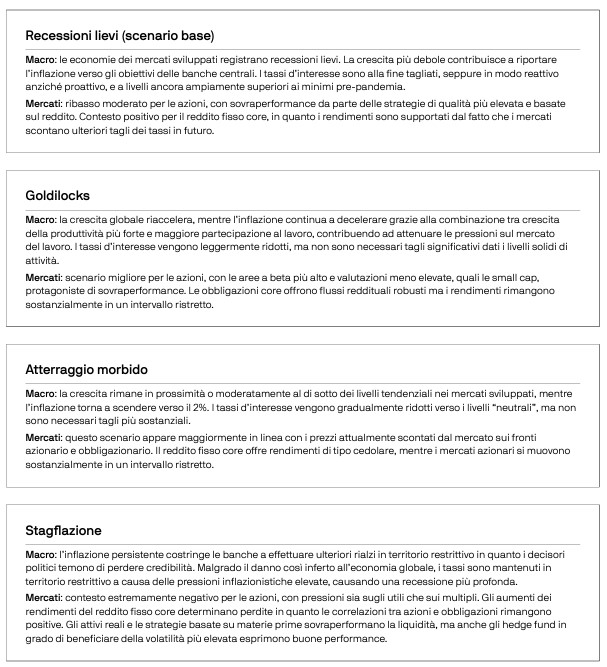

Quali sono i possibili scenari quindi?

Riprendendo l’outlook di JPM andiamo incontro a 4 possibili situazioni:

Ma ATTENZIONE! Stiamo parlando di scenari e non di previsioni su cui basare i rimodulare i propri investimenti. Queste informazioni vengono utilizzate dagli investitori più evoluti SOLO per avere dei differenti punti di vista e su cui spesso mi confronto con i miei clienti perché come dico sempre a tutti “sapere aiuta a non sbagliare”.

Ma allora come investire per il 2024?

Visto il contesto, le opportunità per gli investitori non mancheranno, a cominciare dai mercati del reddito fisso. Ma vi saranno opportunità anche nell’azionario, perché una politica monetaria meno restrittiva dovrebbe migliorare le condizioni per la crescita del capitale, e soprattutto eliminare quella fonte d’incertezza che ha spesso innervosito gli investitori negli ultimi due anni.

La scelta migliore è sempre mantenere lo zoccolo duro della propria pianificazione se stai già investendo e magari sfruttando la situazione con la liquidità extra che devi sempre detenere. Se, invece, il tuo buon proposito per il 2024 è di iniziare ad INVESTIRE per il TU del domai in maniera efficiente ecco il punto di partenza dai mercati di oggi.

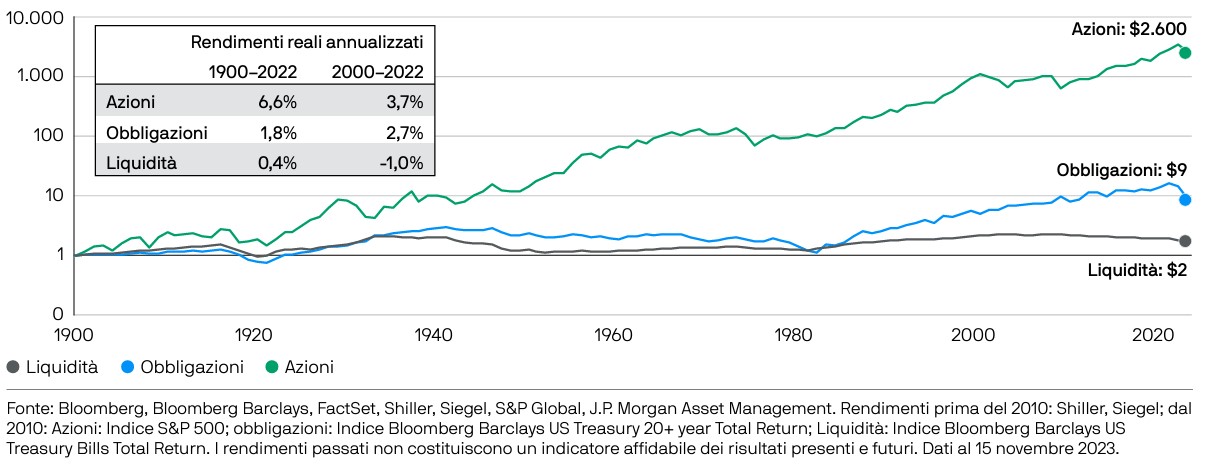

Considerati i tassi d’interesse a breve termine ai livelli massimi dal 2008, è facile concordare con l’idea che la liquidità appaia allettante. Se gli investitori possono ottenere il 4-5% senza rischiare di perdere il capitale, perché investire in azioni? E visto che le obbligazioni a lungo termine non offrono un rendimento addizionale, perché assumere un maggiore rischio di tasso d’interesse?

Le risposte giuste stanno sempre nelle due domande che devi sempre farti prima di investire:

- Perché sto investendo?

- Per quanto tempo lo vorrò fare?

Il tempo resta la variabile cardine per il successo dei tuoi investimenti. Infatti, in base agli anni che dovrai utilizzare il mercato per rendimenti extra, si deve costruire il giusto mix tra liquidità, bond ed azioni.

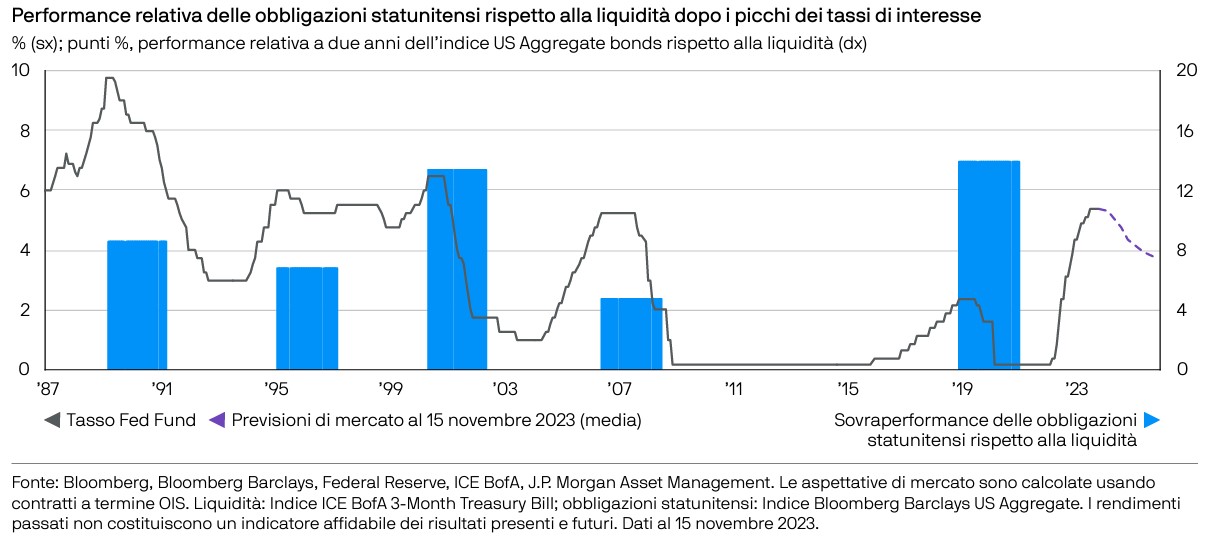

Oggi le obbligazioni ci riportano agli anni 2000 con rendimenti interessanti e per certo dopo il picco dei tassi sovraperformano la liquidità.

Maggiore è il tuo orizzonte temporale e superiori sono le opportunità dell’azionario

In conclusione, bisogna sempre sfruttare i vari motori di performance in maniera intelligente e scientifica poi mercato e pazienza faranno tutto il resto.