Cosa è successo ad agosto sui mercati

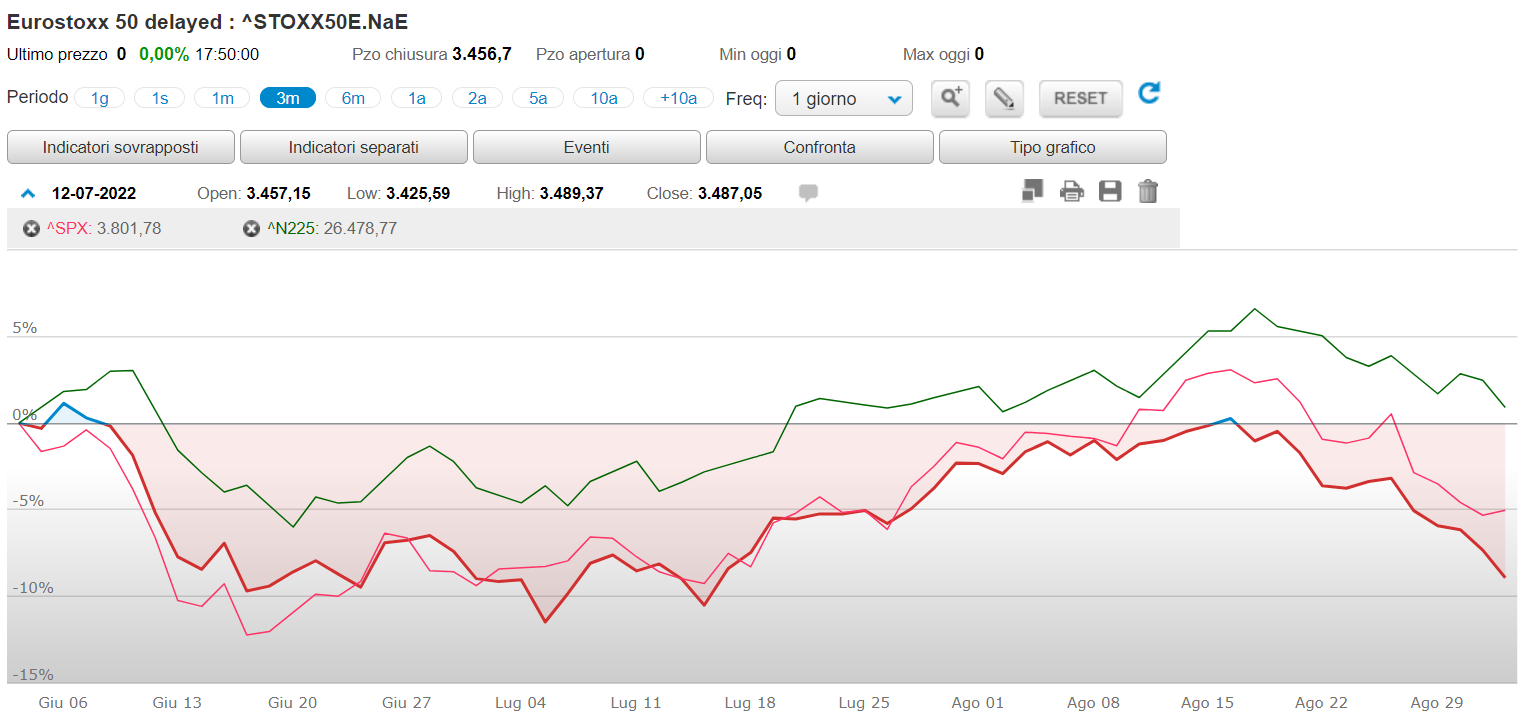

Luglio ha regalato una falsa illusione con un rimbalzo generalizzato sui mercati, agosto si è presentato con una doccia fredda finanziaria con cali in tutti i principali mercati internazionali.

Due i fattori trainanti:

- Inflazione USA

- La crisi energetica in Europa

L’inflazione in USA non si placa e la Fed è spinta a virare verso a una retorica da falco sui tassi d’interesse. E questo non è piaciuto ai mercati, soprattutto a quello azionario, con i listini americani che tornano ad avvitarsi, seguiti da quelli europei.

Proprio in Europa continua a tenere banco la preoccupazione energetica, con i prezzi del gas alle stelle. Le tensioni in Occidente fanno il gioco della Russia, che nel frattempo ha stoppato ancora le forniture dal gasdotto Nord Stream 1 dal 31 agosto fino al 2 di settembre, ufficialmente per “motivi di manutenzione”. I vertici dell’Unione europea, nel frattempo, stanno provando a fare qualcosa di concertato per raffreddare il prezzo dell’energia e si troveranno per discuterne il prossimo 9 settembre a Bruxelles.

Altra aria ad Oriente, in flessione più contenuta i mercati asiatici, con i listini cinesi che prolungano comunque il loro periodo negativo e la nota positiva del Nikkei giapponese.

I fatti principali del mese di agosto

Banche centrali ancora fanno da star nel mese di agosto. L’appuntamento principale era il simposio di Jackson Hole, negli Usa, e in particolare si attendeva il discorso di Jerome Powell. In 10 minuti, ha ribadito l’intenzione della banca centrale americana di continuare su un percorso di forte rialzo dei tassi, con l’obiettivo di abbassare la crescita dei prezzi, anche a costo di causare una recessione causando, però, malumore sui mercati.

Sulla falsa riga anche la Banca centrale europea, che si prepara a un forte rialzo (si presume di mezzo punto) ai tassi nella sua riunione di settembre. La tesi prende forza dopo le dichiarazioni di alcuni membri del board, ma anche dopo i dati dell’inflazione dell’Eurozona che ad agosto si sono attestati al livello record del 9,1%.

Sullo sfondo rimangono comunque forti le tensioni sul mercato energetico, con il nuovo stop al gasdotto Nord Stream 1 e la corsa agli stoccaggi dei vari Paesi europei (Germania e Italia hanno superato l’80% e si dirigono a centrare gli obiettivi). Si parla però anche di razionamenti energetici, una prospettiva deleteria per l’economia continentale.

Sta di fatto che i prezzi hanno raggiunto livelli folli, con il picco della quotazione del gas a 346 euro al megawattora raggiunto il 26 agosto prima di un ritracciamento sotto i 300 euro. Anche per questo i vertici europei si stanno muovendo e, come anticipato, ci sarà un incontro a Bruxelles a settembre dove si parlerà di applicare un tetto al prezzo del gas europeo, ma anche di disaccoppiare i prezzi del gas da quelli dell’energia elettrica da fonti rinnovabili (che è molto meno costoso al momento rispetto a quello del metano).

Il clima di incertezza, con l’economia che rischia di scivolare in recessione, ha infiammato la speculazione ribassista sui titoli obbligazionari europei, che infatti stanno ampliando sempre di più i loro rendimenti.

Come se non bastasse, anche in Cina la situazione è incandescente sul fronte Taiwan. La visita sull’isola della speaker della Camera Usa, Nancy Pelosi, ha mandato su tutte le furie il governo cinese, che ha risposto con cinque giorni di esercitazioni militari. Una sorta di monito agli Stati Uniti, che invece da sempre difendono l’indipendenza di Taipei pur riconoscendo la tesi “dell’unica Cina”.

Conclusioni

A settembre saranno 3 gli appuntamenti da tenere d’occhio:

- il prossimo meeting della Bce, che si terrà a Francoforte l’8 settembre. Un giorno prima dell’importantissima riunione tra i ministri dell’Energia europei a Bruxelles. Entrambi gli appuntamenti potranno dire molto in termini di risposte per i cittadini europei, preoccupati da inflazione, possibile recessione e caro bollette.

- La Fed, in America, invece si riunirà il prossimo 21-22 settembre (anche questo evento molto atteso, mentre c’è già chi parla di rialzo Jumbo).

- il 25 settembre si terranno le elezioni politiche in Italia, dal cui esito uscirà il Parlamento e il governo che governeranno il Paese nei prossimi anni. Un evento che seguiranno con attenzione anche in Europa.

In momenti come questo 2022 si mettono alla prova i nervi di ogni investitore, tanti mollano sfiniti perdendo una grossa occasione. Gli investitori che saranno fedeli ai propri piani e bravi nel mantenere un equilibrato distacco non solo cavalcheranno il toro in ripartenza ma lo terranno pure per le corna.

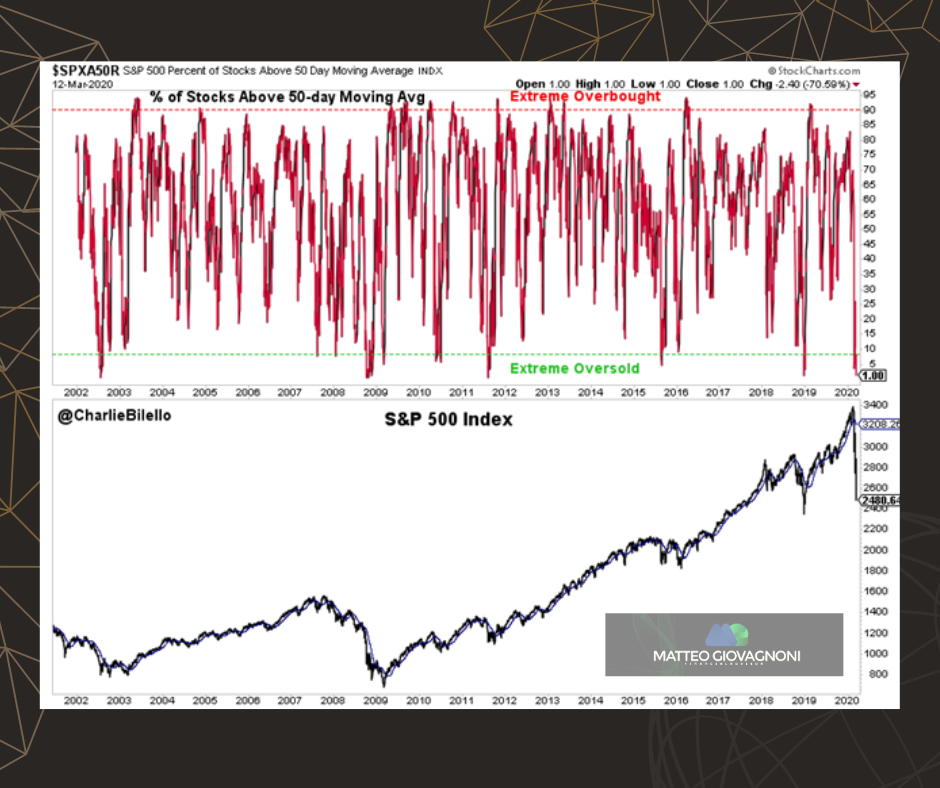

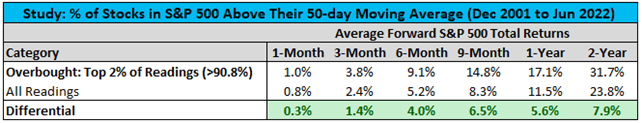

E’ in condizioni simili di mercato che si può aumentare il rendimento medio del proprio portafoglio, come ci fa vedere il grafico.

Cosa pensano gli esperti dei ribassi

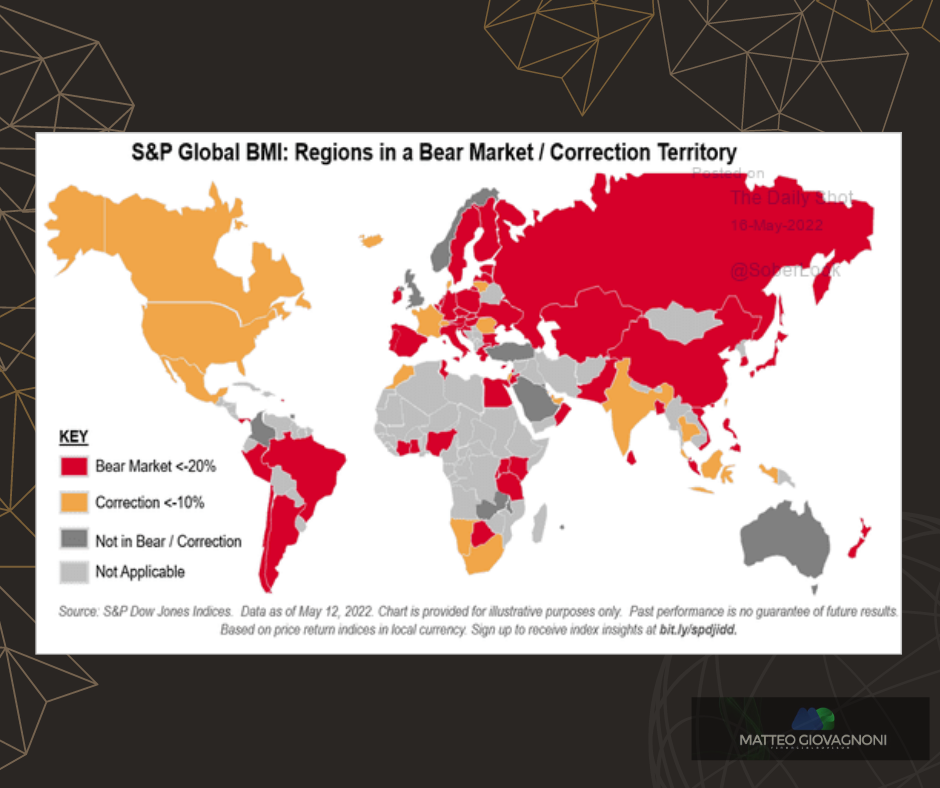

Oggi, la maggior parte degli investitori globali è preoccupata che un mercato ribassista colpisca ancora i mercati.

Investitori famosi di lunga data vedono, invece, nelle correzioni di mercato opportunità rare.

I mercati ribassisti possono presentare occasioni per gli investitori, grazie a prezzi inefficienti e alla paura del mercato. Andando oltre, prendiamo esempio da alcuni grandi investitori che hanno fatto investimenti chiave durante le flessioni del mercato, tra cui:

- Warren Buffett: settore automobilistico durante la crisi finanziaria globale del 2008

- Shelby Davis: settore finanziario durante la crisi finanziaria asiatica del 1997

- Peter Bernstein: Oro durante l'incidente della Dot-Com del 2000

In questa infografica di New York Life Investments , ci vengono mostrate quattro citazioni sulle opportunità del mercato ribassista e i dati prodotti dalle loro intuizione.

Come gli esperti pensano alle opportunità del mercato ribassista

Di fronte alle sfide di un mercato ribassista, come rispondono gli Esperti?

1. "Sia che si parli di calze o azioni, mi piace acquistare merce di qualità quando è svalutata".

— Warren Buffett, CEO di Berkshire Hathaway

Proprio come un affare sui calzini può essere un'opportunità per gli acquirenti, un affare sulle azioni è un'opportunità per un potenziale rialzo. In effetti, l'indice S&P 500 ha registrato guadagni a due cifre l' 85% delle volte dopo un sentimento estremamente pessimista dal 1987.

Il pessimismo degli investitori può essere misurato da uno "spread rialzista". Ciò si basa su un'indagine AAII che misura le aspettative degli investitori per il mercato nei prossimi sei mesi. Viene calcolato prendendo la percentuale di investitori che sono "rialzisti" sul mercato meno quelli che sono "ribassisti".

Ad esempio, nella settimana del 29 aprile 2022:

- Rialzista: 16,4%

- Ribassista: 59,4%

- Spread Bull-Bear: – 43

Ecco come si è comportato l'indice S&P 500 dopo periodi di estremo pessimismo degli investitori:

| Data | Spread Bull-Bear | Rendimento a 12 mesi dell'indice S&P 500 |

|---|---|---|

| 19/10/1990 | -54 | 26% |

| 3/6/2009 | -51 | 67% |

| 10/5/1990 | -44 | 22% |

| 21/09/1990 | -43 | 25% |

| 16/11/1990 | -43 | 21% |

| 29/04/2022 | -43 | ? |

| 17/08/1990 | -41 | 18% |

| 11/01/2008 | -39 | -36% |

| 14/03/2008 | -39 | -41% |

| 31/08/1990 | -38 | 23% |

Come mostra la tabella sopra, il pessimismo degli investitori è ai massimi degli ultimi 20 anni .

Invece di pensare a quanto sta andando male il mercato, gli investitori potrebbero fare meglio a pensare che il mercato sia significativamente meno costoso.

2. "La storia fornisce informazioni cruciali riguardo alle crisi di mercato: sono inevitabili, dolorose e, in definitiva, superabili".

— Shelby Davis, fondatrice di Shelby Cullom Davis & Company

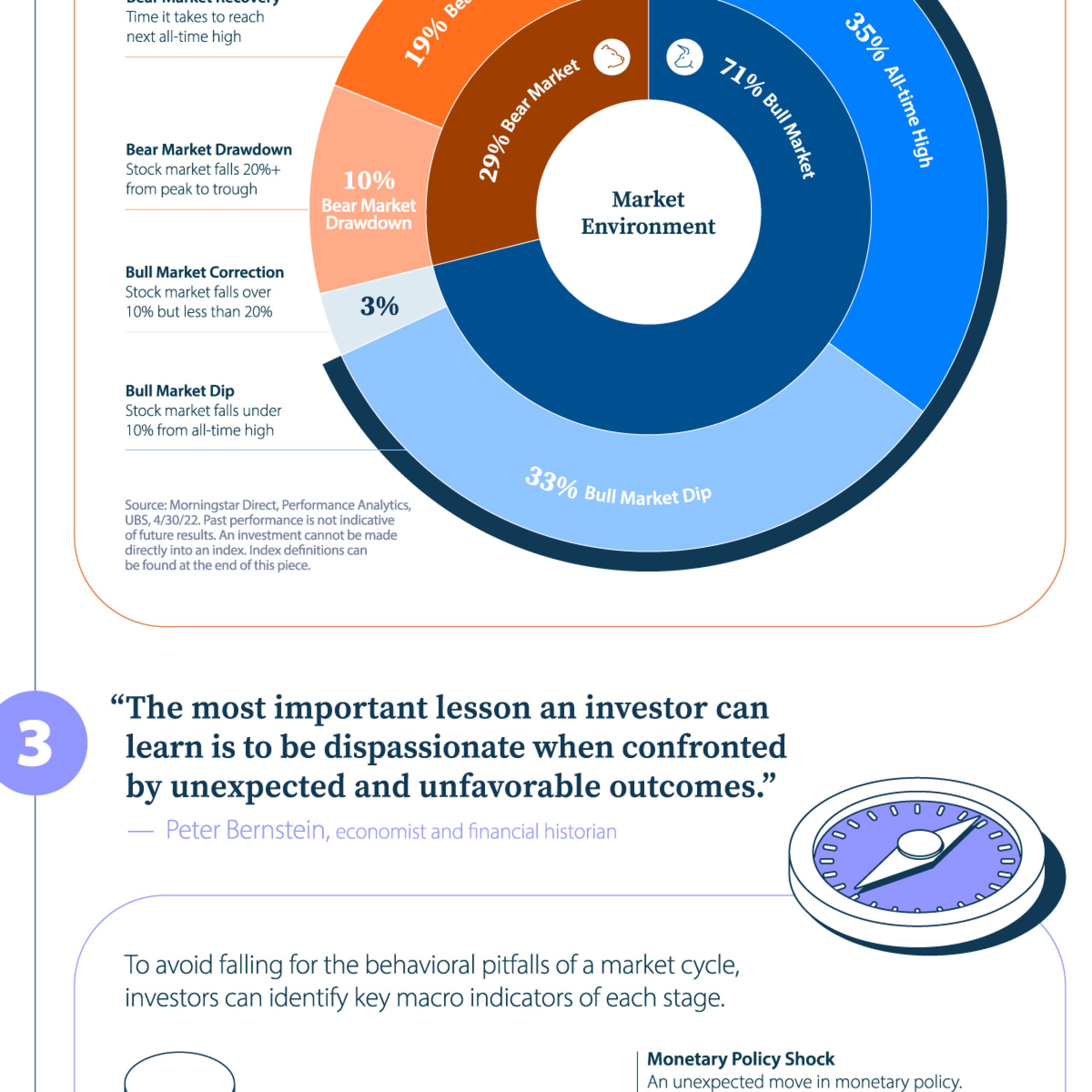

Fanno male i mercati ribassisti. Il lato positivo è che rappresentano solo il 29% dell'ambiente di mercato, con i mercati rialzisti che fanno la parte del leone (71%). Inoltre, le azioni hanno trascorso la stragrande maggioranza del tempo ai massimi storici o quasi.

| Ambiente di mercato | Descrizione | % di tempo nell'ambiente di mercato |

|---|---|---|

| Il massimo di tutti i tempi | Il mercato azionario raggiunge il massimo storico | 35% |

| Calo del mercato rialzista | Il mercato azionario scende sotto il 10% dal massimo storico | 33% |

| Correzione del mercato rialzista | Il mercato azionario scende di oltre il 10% ma meno del 20% dal massimo storico | 3% |

| Ribasso del mercato ribassista | Il mercato azionario scende di oltre il 20% dal picco al minimo | 10% |

| Recupero del mercato ribassista | Tempo necessario per raggiungere il prossimo massimo storico | 19% |

Fonte: Morningstar Direct, PerformanceAnalytics, UBS 30.4.2022. Basato sui rendimenti mensili del 1945.

Nel complesso, le azioni hanno speso circa i due terzi del tempo ai massimi storici o quasi.

3. "La lezione più importante che un investitore può imparare è essere spassionato di fronte a risultati inaspettati e sfavorevoli".

— Peter Bernstein, economista e storico finanziario

Per evitare di cadere in comportamenti sbagliati durante un ciclo di mercato, gli investitori possono identificare gli indicatori macro chiave di ogni fase. Di seguito, alcuni indicatori economici e come si associano a ciascun tipo di ciclo di mercato.

| Ciclo di mercato | Shock di politica monetaria* | Sentimento del consumatore | Occupazione | I saldi | Indice dei responsabili degli acquisti (PMI) |

|---|---|---|---|---|---|

| Toro | Positivo | Positivo | Positivo | Altamente positivo | Altamente positivo |

| Correzione | Positivo | Negativo | Positivo | Negativo | Negativo |

| Orso | Positivo | Altamente negativo |

Altamente negativo | Altamente negativo | Altamente negativo |

| Rimbalzo | Altamente negativo |

Positivo | Negativo | Negativo | Negativo |

Fonte: Goulding, L. et al., maggio 2022. *Rappresenta una mossa inaspettata nella politica monetaria.

Come mostra la tabella sopra, i mercati ribassisti sono associati a un basso sentimento dei consumatori, alta disoccupazione, basse vendite aziendali e prestazioni manifatturiere deboli, con un numero elevato di shock macroeconomici.

4. “Un pessimista vede la difficoltà in ogni opportunità; un ottimista vede l'opportunità in ogni difficoltà.

— Winston Churchill, ex Primo Ministro della Gran Bretagna

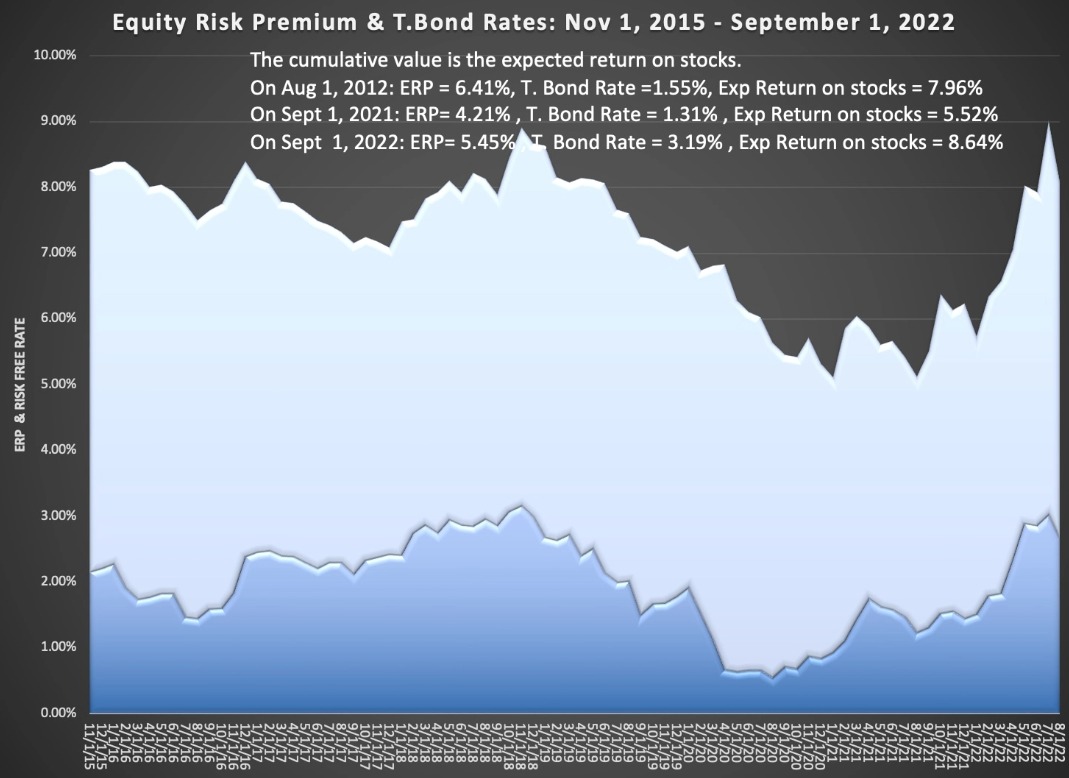

Proprio come i mercati ribassisti possono alimentare l'incertezza degli investitori, l'aumento dei tassi di interesse può causare perturbazioni del mercato azionario. Tuttavia, dal 1954 l'indice S&P 500 ha restituito una media del 9,4% annuo durante i cicli di rialzo dei tassi della Fed.

| Ciclo di aumento dei tassi della Fed | Rendimento totale annualizzato dell'indice S&P 500 |

|---|---|

| agosto 1954 - ottobre 1957 | 14% |

| giugno 1958 - novembre 1959 | 24% |

| agosto 1961 - novembre 1966 | 7% |

| Agosto 1967 - Agosto 1969 | 4% |

| marzo 1972 - luglio 1974 | -9% |

| febbraio 1977 - giugno 1981 | 11% |

| marzo 1983 - agosto 1984 | 13% |

| gennaio 1987 - maggio 1989 | 16% |

| febbraio 1994 - febbraio 1995 | 4% |

| giugno 1999 - maggio 2000 | 10% |

| giugno 2004 - giugno 2006 | 8% |

| dicembre 2015 - dicembre 2018 | 8% |

Fonte: Morningstar, Haver Analytics, marzo 2022

Non solo, l'indice S&P 500 ha avuto rendimenti positivi 11 volte su 12 durante periodi di aumento dei tassi. Nonostante l'impatto a breve termine sul mercato, le azioni spesso resistono alla tempesta.

Trovare punti luminosi

In sintesi, è utile ricordare le seguenti caratteristiche storiche di un mercato ribassista:

- Pessimismo estremo

- Di breve durata

- Shock macroeconomici più elevati (occupazione, vendite, PMI)

Gli investitori possono trovare opportunità considerando un punto di vista contrarian e imparando dall'esperienza comprovata di investimenti leggendari fatti da chi è sul mercato da decenni e con risultati tangibili.

Cosa è successo a luglio sui mercati

Il mese appena concluso vede un sostanziale recupero dei principali listini occidentali, mentre rallentano quelli cinesi. Utili e dati americani, operatività banche centrali, guerra e gas i principali driver di luglio.

Partendo dalla guerra, sono stati due gli eventi principali che hanno segnato il conflitto nell’ultimo mese:

- l’accordo sul grano;

- lo stop delle forniture al gasdotto Nord Stream 1.

Nel primo caso, la firma è arrivata a Istanbul lo scorso 22 luglio. L’accordo è stato raggiunto con la spinta dell’Onu e con la Turchia come garante e mediatore, ed è stato anche il primo accordo tra Ucraina e Russia dall’inizio della guerra. Questo ha avuto riflessi anche su prezzi di grano duro e tenero, che hanno iniziato a ritracciare intorno a 859 e 791 dollari la tonnellata. E’ di questi giorni l’ufficialità della prima nave cargo partita dai porti.

Il secondo evento cardine riguarda il gas, con la Russia che ha chiuso per 14 giorni il gasdotto Nord Stream, ufficialmente per lavori di manutenzione. Il 21 di luglio, data indicata come fine dei lavori, le forniture di gas sono riprese, ma a ritmo ridotto (inizialmente al 40% della capacità, poi al 20%). Le vicissitudini legate a questo gasdotto, utilizzato dalla Russia come leva per ottenere un alleggerimento delle sanzioni, incidono inevitabilmente sul prezzo del gas.

Lato inflazione, continua la galoppata in Europa come negli Stati Uniti. Nell’Eurozona è salita al livello record dell’8,9%, mentre negli States a giugno è arrivata al 9,1% annuale (cifra record dal 1981). A questo è seguita la risposta delle banche centrali.

La Bce ha alzato per la prima volta il costo del denaro da 11 anni, aumentando i tassi di uno 0,50 (contro le attese di un quarto di punto). L’Eurotower ha varato anche un nuovo strumento, chiamato Transmition protection instrument (TPI), per intervenire nel caso in cui le differenze di rendimento tra i titoli di Stato dell’Eurozona divergano troppo tra di loro durante il rialzo dei tassi. Ma – attenzione – lo Stato che ha emesso i titoli bersagliati deve avere i conti in ordine e disciplina nell’amministrare il proprio bilancio.

Negli Usa, Jerome Powell ha dato un altro giro di vite da 0,75 punti base, il secondo in due mesi. Le banche centrali aggressive hanno fatto aumentare il timore di recessione, con una revisione delle stime di crescita da parte dei principali istituti nazionali che hanno riguardato tutti i principali Paesi sviluppati del mondo.

Gli Stati Uniti, in particolare, dopo due trimestri consecutivi di crescita negativa hanno già imboccato la strada della recessione tecnica. Tornando agli utili: le trimestrali di luglio hanno restituito risultati in chiaroscuro. Se Facebook, Snapchat e Twitter hanno avuto risultati inferiori alle aspettative, Apple, Amazon e Tesla hanno tutte battuto le stime degli analisti.

I listini a Occidente hanno ripreso slancio sull’onda dell’idea che una recessione possa indurre Powell a rallentare i rialzi, per poi invertire la rotta nuovamente tranne l’Italia.

Secondo i dati Istat ha evidenziato una crescita dell’1% nel secondo trimestre (battendo tutte le stime) e ha un progresso acquisito nel 2022 (quello cioè che otterrebbe in caso di crescita zero nel terzo e quarto trimestre) del 3,4%.

Italia che, tra l’altro, ha vissuto una crisi di governo nel mese di luglio, con alcuni dei principali partiti che hanno tolto il sostegno al governo Draghi, di fatto costringendo il presidente del Consiglio a rassegnare le dimissioni. Ora rimarrà in carica per gli affari correnti, nuove elezioni indette per il 25 settembre.

Va ancora male la Cina, tra lockdown e crescita ben più bassa del solito, “appena” del 4,8% nel primo trimestre ma prevista in ulteriore rallentamento nel secondo a causa della severa politica governativa zero Covid.

Conclusioni

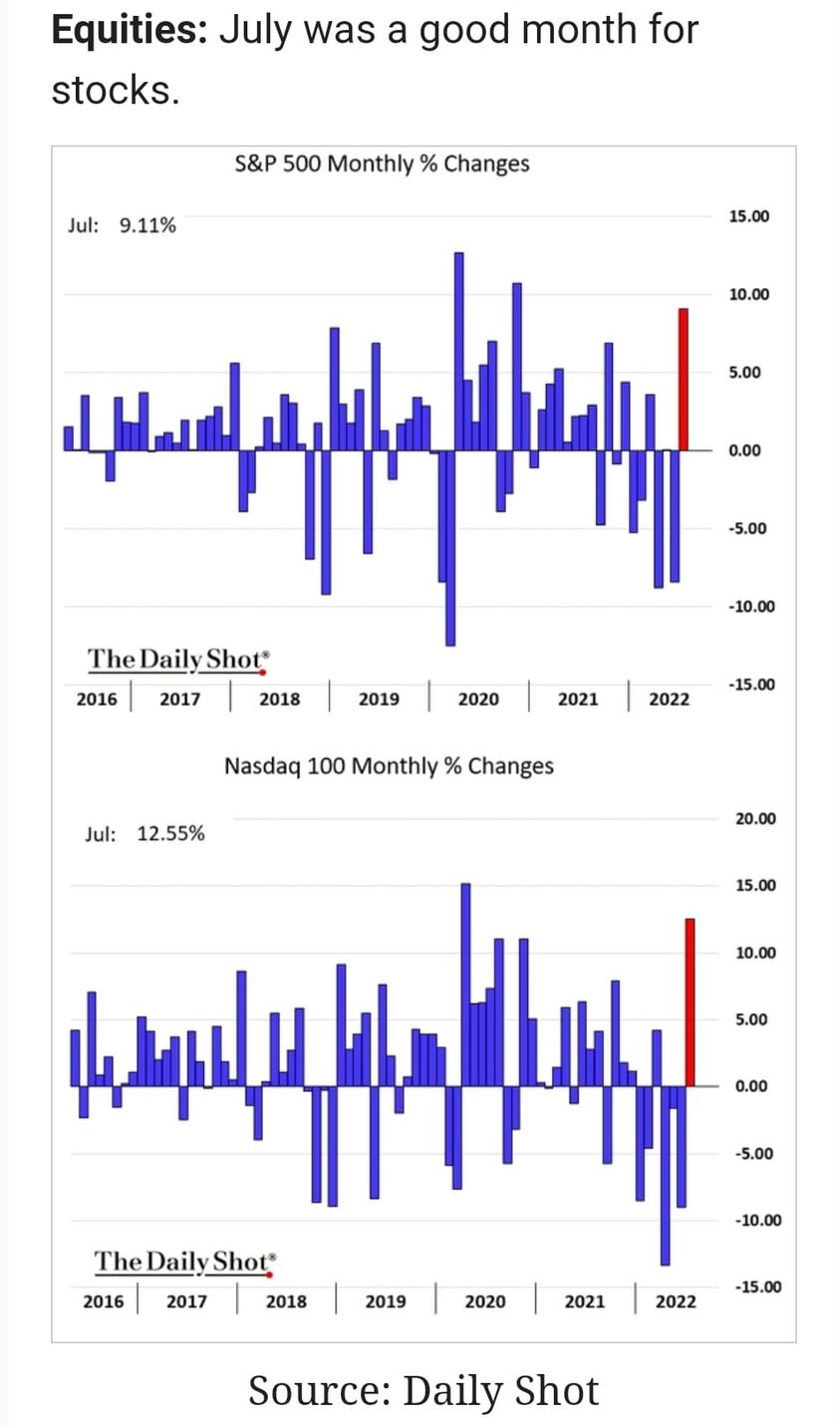

Luglio è stato un buon mese per l'azionario a stelle e strisce.

Il mese appena concluso si chiude con un rimbalzo sostanzioso sia per S&P500 che per il Nasdaq.

Il grafico ci mostra i rendimenti mensili dal 2016. E' evidente come in passato glj investitori abbiano passato più mesi con ritorni positivi ma anche che ci sono mesi impegnativi. Nella strada alla performance di buon piano finanziario la visione d'insieme fa la differenza.

A vista il grafico può dare l'idea che tra sali e scendi i rendimenti dal 2016 siano stati miseri ma non è così,, nonostante l'attuale mercato orso.

S&P500 dal 2016 ad oggi si è rivalutato di oltre il 100% mentre ha fatto meglio il Nasdaq sorpassando il 150%.

"Investire è semplice, ma non è facile."

Diventa difficile quando guardiamo il nostro piano finanziario in modo sbagliato, e distruttivo se prendiamo di conseguenza delle decisioni.

5 modi per sconfiggere l’ansia da recessione

Mentre i discorsi sulla possibilità di una recessione si surriscaldano, anche la tua ansia inizia a farsi sentire.

Sebbene una flessione non sia una conclusione scontata, alcuni esperti hanno recentemente aumentato le probabilità che si verifichi una recessione nel breve termine.

Citigroup, valutando la crescita economica globale nei prossimi 18 mesi, vede una probabilità del 50% che si verifichi una recessione globale. Goldman Sachs ha valutato le probabilità di una recessione per gli Stati Uniti nel prossimo anno al 30%.

Altri, come UBS, non sono convinti che stia accadendo. Ad ogni modo, la sola possibilità che si verifichi una recessione è sufficiente per alimentare l’ansia.

Ecco cinque modi per affrontare l’ansia prima che danneggi la tua salute mentale e finanziaria, secondo gli psicologi.

1. Tieni il giusto focus

Presta meno attenzione alle notizie macroeconomiche e concentrati maggiormente sulla tua situazione di portafoglio, ha affermato lo psicologo finanziario e CFA Brad Klontz .

“Questo ti salverà effettivamente da circa il 75% dello stress”, ha detto.

Quando prendi le notizie sulle probabilità di recessione o altri rapporti economici, osservale ma non assorbirle. Dopotutto, il cervello umano è stato progettato per avere la capacità di prendersi cura solo di coloro che ci sono più vicini.

“Ci viene chiesto di espanderci e consentire a così tante crisi, a così tanti fattori di stress di entrare nel nostro campo energetico, ma dobbiamo tirarci indietro”, ha detto sempre Klontz. “Dobbiamo riguadagnare il nostro potere”.

2. Incontra un consulente finanziario

Poiché l’ansia riguarda in realtà l’incertezza sugli eventi futuri, parlare con un consulente finanziario potrebbe alleviare la tua mente, ha affermato Klontz, professore associato di psicologia finanziaria e finanza comportamentale presso la Creighton University Heider College of Business.

Lo studio Planning & Progress del 2022 della Northwestern Mutual lo conferma. Circa il 54% degli adulti statunitensi ha affermato di essere alquanto o molto ansioso per le proprie finanze, secondo il sondaggio condotto con Harris Poll dall′8 al 17 febbraio e basato su un campione di quasi 2.500 persone.

Tuttavia, quella percentuale scende al 46% per le persone che lavorano con un consulente finanziario e al 47% per coloro che si identificano come pianificatori disciplinati.

3. Esegui un esercizio di “scenario peggiore”.

Questo è l’esercizio preferito di Klontz, che ti guida attraverso ciò che accadrebbe in risposta a una serie di eventi. Anche qui parlarne con un consulente finanziario può aiutarti a farti le giuste domande.

Parla delle tue paure, ad esempio “Sono preoccupato per una recessione”, e poi chiediti: “Allora cosa accadrebbe?” Continua da lì, quindi se la risposta alla prima domanda fosse “Potrei perdere il lavoro”, chiediti “Allora cosa accadrebbe?” Continua a eseguire tutti gli scenari da lì, ha detto Klontz.

“L’esercizio dello scenario peggiore è come saltare da una scogliera emotiva”, ha detto. “Quando attraversi gli scenari, non è pericoloso per la vita e non è così grave come temono che sarebbe”.

D’altra parte, è lo stress che può fare danni reali.

“Lo stress finanziario può ucciderti, ma è raro che la nostra situazione finanziaria sia pericolosa per la vita”, ha detto Klontz.

4. Prenditi un momento per fare mente locale

Può sembrare banale, ma prendersi un momento per fare una pausa e fare alcuni respiri profondi può davvero aiutare, secondo Klontz.

“Quando diventiamo emotivamente inondati, veniamo sfidati anche razionalmente”, ha spiegato. “La chiave è calmare il tuo cervello emotivo prima di prendere qualsiasi decisione.”

Ciò può impedirti di prendere decisioni finanziarie sbagliate, come vendere titoli nel panico quando il mercato scende.

5. Espandi il tuo quadro di riferimento

Quando il mercato vende e il grafico della settimana fa sembrare che sia caduto da un precipizio, questo è un quadro di riferimento ristretto, ha detto Klontz. Tuttavia, come investitore a lungo termine, devi avere un quadro di riferimento più ampio. Quando lo fai, la scogliera in realtà sembra più una buca, ha spiegato.

“Allungalo di 10 anni, 15 anni”, ha detto Klontz. ″È una salita costante su una montagna, con un paio di buche lungo il percorso.”

Ricorda inoltre che le persone in genere investono in più di un’asset class, quindi quando vedi il mercato in calo, sappi che il tuo portafoglio diversificato potrebbe non affondare così profondamente.

Cosa è successo a giugno?

Con la fine di giugno si è chiuso un semestre “impegnativo” sui mercati azionari. In America il listino principale di Wall Street, l’S&P 500, ha chiuso i sei mesi peggiori dal 1970 con una perdita del 20,6%. Ancora peggio ha fatto il tecnologico Nasdaq che ha lasciato per strada il 29,5%. L’Europa però non è andata molto meglio. Basti pensare che il nostro Ftse Mib ha perso da inizio anno il 22,13% (di cui -13,1% nel solo mese di giugno).

Questi numeri sono la conseguenza di un quadro geopolitico instabile, con la guerra in Ucraina che ormai dura da oltre 4 mesi e le conseguenti sanzioni occidentali alla Russia. L’aumento dei prezzi delle materie prime ha fatto schizzare verso l’alto l’inflazione, portando le principali banche centrali del pianeta a ritoccare verso l’alto i tassi d’interesse. Tutte circostanze che non hanno fatto bene al mercato azionario, ormai orientato a vedere all’orizzonte una possibile recessione ma fa parte della ciclicità dei mercati.

In tutto questo, alcuni esperti appaiono convinti del fatto che il mercato Orso durerà ancora per un pezzo. Il noto gestore di fondi Michael Burry, famoso per il film “La Grande Scommessa”, addirittura stima che al momento siamo solo a metà del calo sui mercati (ma ricordatevi sempre quello che vi ho detto sulle previsioni). Lo stesso Burry sono anni che spara su ribassi sconvolgenti vivendo ancora sull’onda della sua scommessa azzeccata del 2008, ma la sua gestione da anni produce solo rendimenti negativi.

I movimenti principali del mese sui mercati

- In Europa i listini sono andati tutti non bene. Il Ftse Mib in Italia ha chiuso il mese a 22.667 punti (-13,10% da inizio mese), il Dax tedesco ha perso l’11,08%. Un po’ meglio il Cac40 francese, giù “solo” dell’8,44%.

- Negli Usa l’S&P 500 è arretrato dell’8,39%, dopo il recupero di maggio. Ancora pesante il Nasdaq, che ha visto una perdita a giugno pari al 9% della sua capitalizzazione.

- In Asia, il Ftse China A 50 ha visto invece una corposa ripresa del +10,15%. Meno brillante, ma comunque positivo, l’Hang Seng a Hong Kong (+2,08%). In Giappone, il Nikkei ha vissuto un mese negativo, chiudendo in ribasso del -3,25%.

- Sul fronte bond, il rendimento del bond decennale USA è cresciuto nel corso del mese fino a toccare quota 2,9% (dal 2,8%). In Europa, lo spread Btp/Bund è stabile sulla fine di maggio a quota 198 punti.

- L’oro è sceso a quota 1.788 dollari l’oncia (da 1.845). Il gas naturale europeo, invece, è salito corposamente nel corso del mese e ora viene scambiato a 144 euro al megawatt/ora. Il petrolio Brent è calato leggermente a 111 dollari al barile mentre il Wti sta a quota 108 dollari.

- Il dollaro si è avvicinato all’euro e ora è scambiato a 1,04.

Da tenere d’occhio a luglio

Banche Centrali da padrone per il mese. Il 21 luglio la Bce annuncerà il primo rialzo dei tassi da 11 anni a questa parte. Attese anche le indicazioni su funzionamento e dotazione dello scudo anti-spread, strumento che interessa molto da vicino i Paesi molto indebitati dell’Eurozona, come l’Italia (seconda solo alla Grecia). Il 27 luglio, invece, sarà di nuovo il turno della Federal Reserve che, salvo sorprese, dovrebbe varare il secondo aumento da 0,75 punti percentuali dei tassi d’interesse.

Resta importante il focus su possibili nuove sanzioni dell’Occidente alla Russia e sulle reazioni del Cremlino. Un eventuale segnale di de-escalation sarebbe molto gradito dai mercati, che potrebbero reagire con euforia. Ma, allo stato attuale delle cose, è difficile prevedere che tutto questo possa accadere nel mese di luglio.

Le difficoltà passate e quelle future sui mercati

Negli ultimi cinque anni sono successe moltissime cose. Nel 2018 abbiano assistito al fallimento della diversificazione(tutto alla fine dell'anno era negativo) mentre il 2019 si caratterizzò per guadagni più o meno sostanziosi per tutte le asset class. Poi l'anno della pandemia, quell'evento incalcolabile dai sistemi di rischio. Ora si parla di guerra, aumento dei tassi e soprattutto #INFLAZIONE con spauracchio di #RECESSIONE.

Nel video le variazioni IMPRESSIONANTE dei prezzi dei principali beni dal 2020 ad oggi.

L'evoluzione dei prossimi mesi o anni non lo sa nessuno per certo i ??????? ????????????? ?? ????????? è una peculiarità.

COME SFRUTTARE QUESTA CARATTERISTICA? Sono 3 i fattori di intervento nella costruzione di un piano finanziario:

- AAS, asset allocation strategica

- AAT, asset allocation tattica

- AAC, asset allocation comportamentale.

La prima determina gran parte dei rendimenti di lungo periodo del, la seconda può dare benefici nel medio/breve termine(senza abusarne) la terza è determinante nel presente come dice Brian Feroldi: "???̀ ??? ???̀ ????????? ? ?????????? ??? ???? ???????????? ? ????? ???????...?̀ ?? ??? ????????????? ? ????? ???????!"

Rinnegare l'avidità durante forti rialzi, abbandonare la paura mentre il mercato crolla, abbandonare l'IO INVESTITORE per essere l'investitore che si vorrebbe essere in base alla moda del momento.

LUCIDITÀ,PERSEVERANZA e RESILIENZA sono le doti essenziali per L'INVESTITORE DI OGGI.

Paura ed avidità: emozioni, mercato e rendimenti medi

Tutti sanno che le azioni sono volatili, salgono e scendono continuamente.

Non c’è molto di interessante in questo ma di tanto in tanto assistiamo a movimenti che spingono questo sali e scendi agli estremi. I motivi, o meglio, le locomotive che spingono i titoli verso picchi e sprofondi sono sempre gli stessi: le emozioni umane.

Paura ed avidità sono delle forze che possono spingere i mercati verso punti diametralmente opposti e negli ultimi anni ne abbiamo avuto la riprova.

Paura

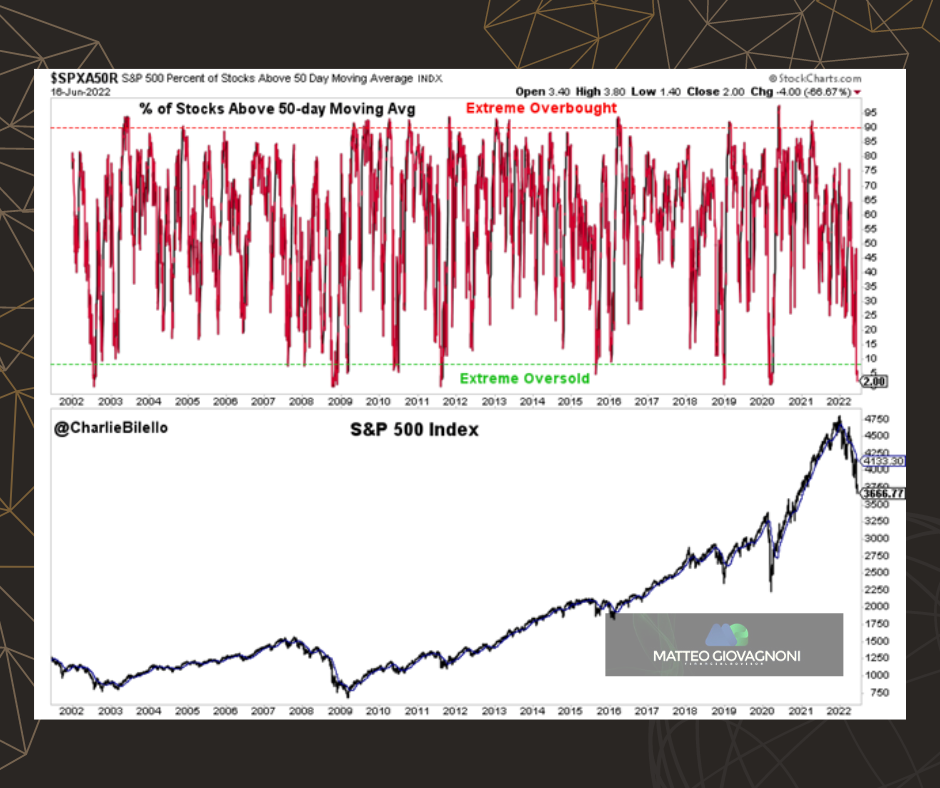

Eravamo in piena pandemia da Covid19 ed il 12 marzo 2020 fu un giorno nero su tutti i principali listini. In USA in particolare, solo l'1% delle azioni dello S&P 500 ha chiuso al di sopra della media mobile a 50 giorni segnando una seduta record per l’ipervenduto.

Lo S&P 500 era nel mezzo di un crollo, in calo del 27% dal suo massimo di febbraio, e quasi tutti i titoli dell'indice si stavano muovendo al ribasso.

Cosa succede quando le azioni sono estremamente ipervendute?

Tendono a riprendersi, con rendimenti a termine superiori alla media...

Avidità

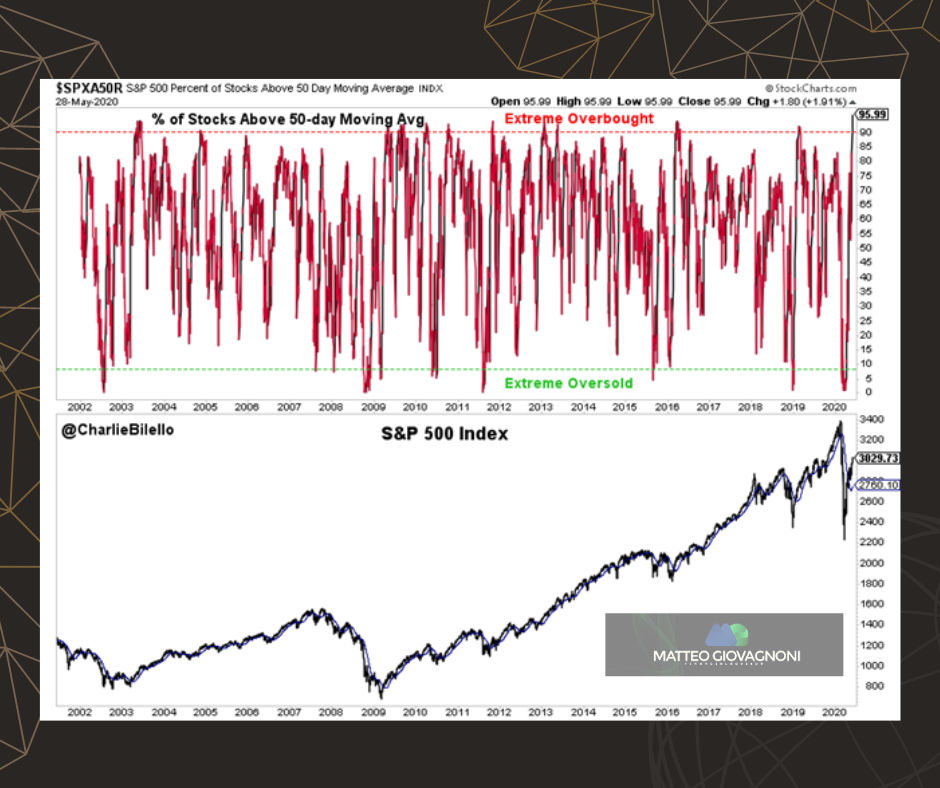

28 Maggio 2020, il rimbalzano post pandemico.

Solo due mesi e mezzo dopo il picco di ipervenduto, uno sbalorditivo 96% delle azioni dello S&P 500 avrebbe chiuso al di sopra della media mobile a 50 segnando un picco mai registrato prima. Dai minimi di Marzo con un sonoro 40% lo S&P 500 era a rimonta completata e con un dato di ipercomprato estremamente elevato.

Cosa succede quando le azioni sono estremamente ipercomprate?

Tendono a continuare a salire, con rendimenti a termine superiori alla media...

E si sono mossi ancora più in alto, con lo S&P 500 che è salito di un altro 60% al suo picco di inizio gennaio 2022

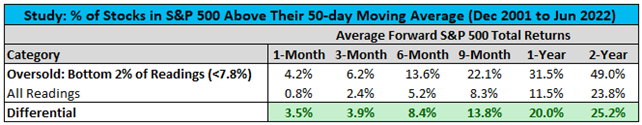

Paura: 16 giugno 2022

Da allora, abbiamo assistito a un calo del 24% dello S&P 500 e ben peggiore del Nasdaq. Ad oggi solo il 2% dei titoli dell'indice più famoso rimane al di sopra della media mobile a 50 giorni. Questo è il minor numero che abbiamo visto da marzo 2020.

Cosa succede quando le azioni sono estremamente ipervendute?

Bene, conosci già la risposta e la trovi qualche riga sopra. Le azioni tendono a rimbalzare, con rendimenti a termine superiori alla media...

Questi risultati sono scontati?

Affatto, e l’errore da fare è prendere decisioni avventate nell’immediato andando a SCOMMETTERE sul rimbalzo. RICORDA, mantenere l’equilibrio nel lungo termine da migliori risultati.

Quindi cosa accadrà da qui in poi?

Ci sono molte possibilità poiché ogni mercato ribassista è diverso (ma anche quello rialzista). La risposta più ragionevole che possiamo dire è cosa è più o meno probabile che accada, e quelle probabilità cambiano sempre.

Quando in passato il mercato è stato così ipervenduto, ha avuto la tendenza a rimbalzare con una performance a breve termine superiore alla media. Ma ahimè, tende a è tutt'altro che sempre.

Ci sono state eccezioni in cui il rimbalzo è così breve che è appena percettibile su un grafico, ed è presto seguito da minimi più bassi e ancora un'altra condizione estremamente ipervenduta. Abbiamo imparato questa lezione in particolare nell'ottobre 2008.

Queste "eccezioni" alla regola non dovrebbero sorprendere, poiché non esiste un indicatore del Santo Graal in grado di predire il futuro con perfetta precisione. Ci sono solo probabilità nel mercato, mai certezze. Questo è ciò che rende così difficile la navigazione e allo stesso tempo così interessante e redditizio.

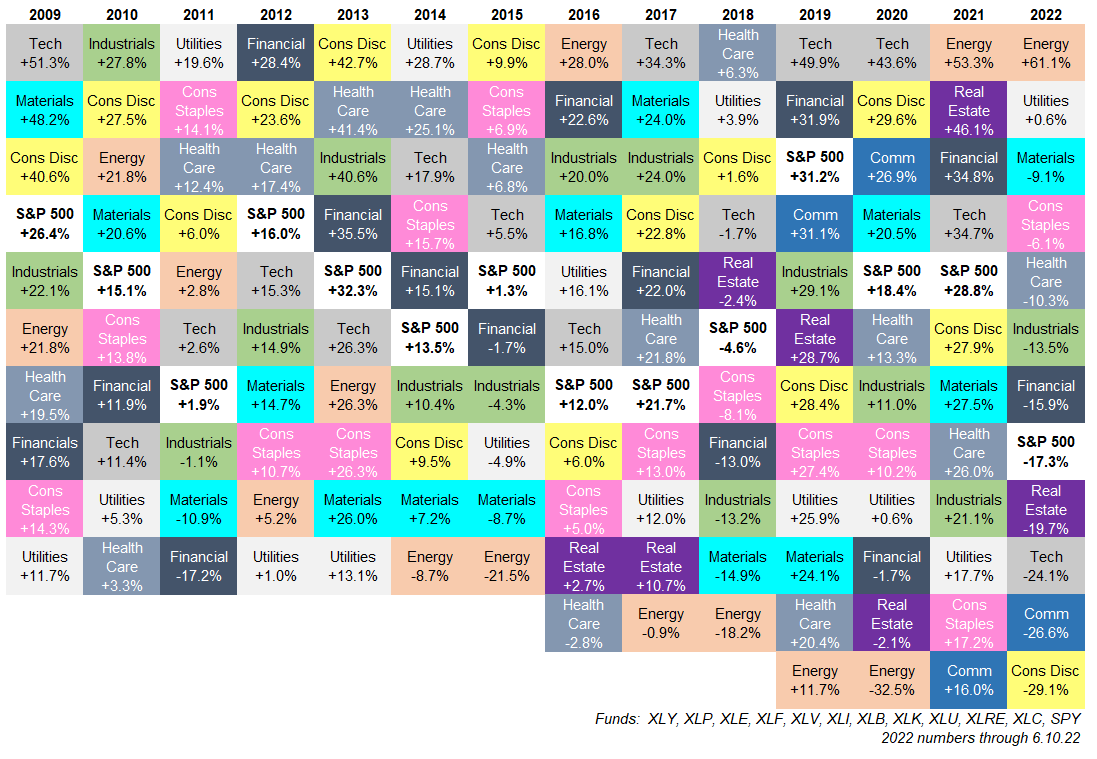

Quale settore vincerà?

Lo S&P500 entra in bear market, e come ogni ribasso ma anche rialzo ci sono vincitori e vinti.

Le diverse fasi economiche hanno settori trainanti e trainati, la difficoltà sta nel capire in che punto del ciclo ci si trova e, poi, quale saranno i settori che ne beneficeranno.

Insomma, la difficoltà sta nel comprendere esattamente situazioni multivariabili, in un sistema complesso ( già scritto così sembra una “questione” impossibile).

Ecco uno sguardo ai rendimenti dei settori dello S&P 500 dal 2009 classificati dal migliore al peggiore ogni anno:

Ciò che salta subito all’occhio è come a distanza di una colonna i vari settori si trovino agli antipodi, a volte, tra un anno e l’altro.

Scegliere i settori migliori e peggiori in un dato anno non è un compito facile.

Facciamo un esperimento. Prendiamo ogni anno i settori con le migliori e peggiori performance e calcoliamo la differenza.

In media tra il settore migliore ed il peggiore balla un 40% di performance. Prova a guardare il 2022 per farti subito una bella idea visto che balla un 90% di differenza tra l’energetico ed in consumi voluttuari.

La performance migliore quest'anno è l'energia, che è aumentata di oltre il 60%. La performance peggiore sono i titoli di beni voluttuari, in calo di oltre il 29%.

Scegli bene e puoi sovraperformare il mercato con un ampio margine. Ma se scegli male puoi sottoperformare in maniera devastante.

L'energia è stato il settore con le peggiori performance in 6 anni su 7.

In questo periodo di 7 anni, i titoli energetici sono scesi del 44% mentre l'S&P 500 ha guadagnato oltre il 130% in totale.

O che ne dici di titoli finanziari? Dal 2006 al 2016 il settore finanziario è sceso del 4% in totale, mentre lo S&P 500 è aumentato di quasi il 100%.

Certo, potresti anche avere fortuna scegliendo il settore più performante, ma personalmente preferisco lasciare al caso meno possibile per le cose che contano nella mia vita e futuro e dovrebbe essere lo stesso anche per te.

Nello stesso periodo dal 2014 al 2020, in cui le azioni energetiche sono scese del 44%, il settore tecnologico è cresciuto di oltre il 300%.

La concentrazione porta a risultati più ampi, sia al rialzo che al ribasso, ma parlando di pianificazione finanziaria il primo obiettivo deve essere di ridurre al minimo le possibilità di errore mettendosi dal lato giusto delle probabilità.

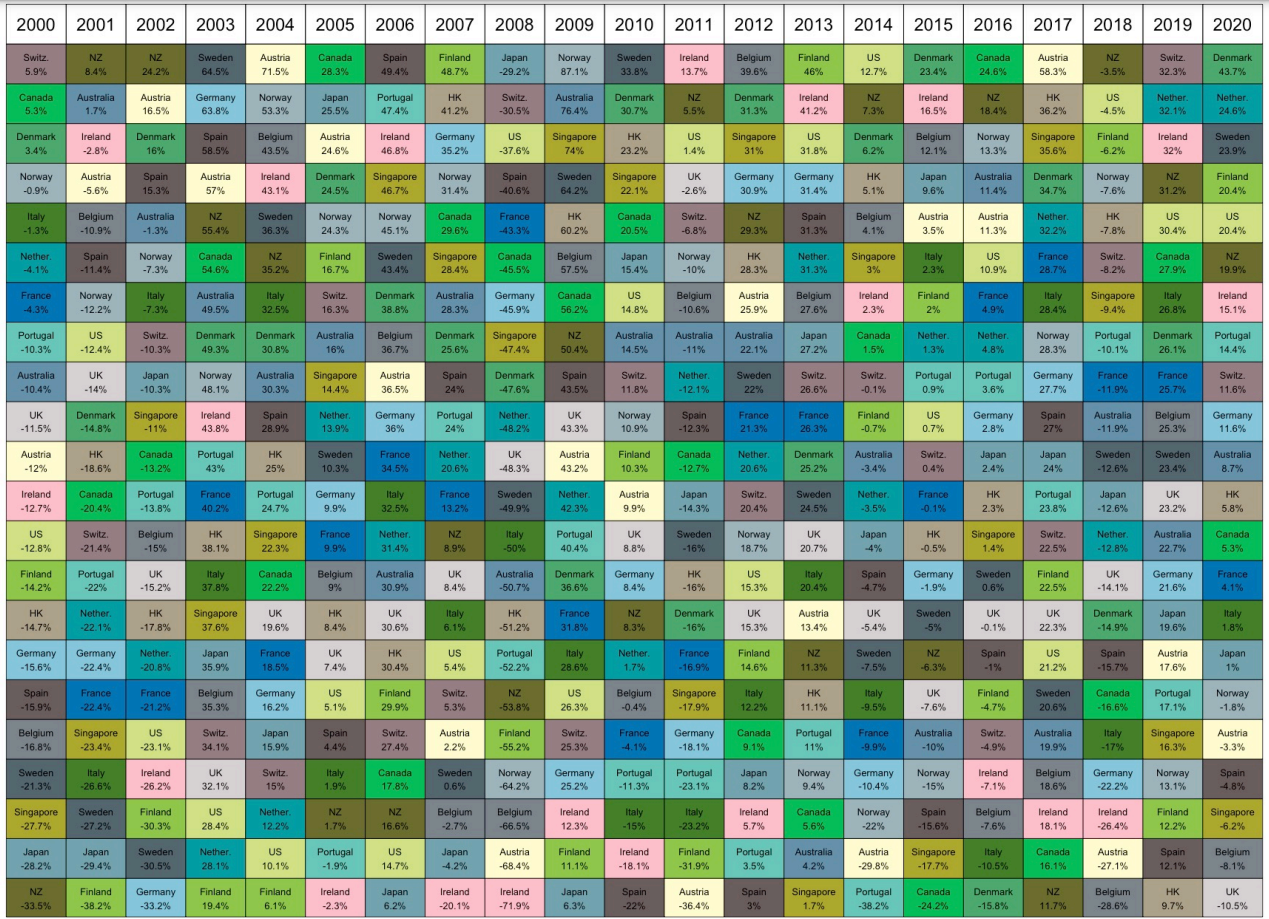

Ma lo stesso discorso vale anche per la diversificazione geografica?

Non sorprende che la trapunta dei rendimenti del mercato azionario nazionale assomigli molto al grafico della performance del settore:

Scegliere i migliori settori o paesi è probabilmente complicato ma concorderai con me che è molto improbabile scegliere i titoli migliori di anno in anno (ecco perché aprendo un qualsiasi broker di titoli noterai la scritta “il 78% di chi fa trading perde denaro”).

Come ridurre il rischio capita la difficoltà nello “scegliere”?

Non cercando l’ago ma comperando l’intero pagliaio.

I fondi indicizzati di mercato sono la finanziaria soluzione.

Sono a basso costo, trasparenti, fiscalmente efficienti e a bassa manutenzione.

Una delle cose migliori dell'investimento in indici è che ti libera dalla necessità di scegliere il settore o il paese con le migliori prestazioni.

Se sei ampiamente diversificato, sarai automaticamente investito sia nei migliori che nei peggiori risultati, ma i migliori compenseranno ampiamente i peggiori nel lungo periodo.

Ridurre al minimo le possibilità di errore controllabili dall’investitore è il primo obiettivo che deve avere un consulente finanziario. E’ più intelligente scegliere tra opzioni con maggiore probabilità di successo piuttosto che tra opzioni che hanno grosse chance di vederti perdente.

Quattro consigli per sopravvivere ad un mercato orso

Se stai investendo a lungo termine, i mercati ribassisti sono qualcosa che sperimenterai più volte nel tuo orizzonte di investimento.

Quindi sapere come reagire durante un mercato ribassista è importante per garantire che i tuoi investimenti superino questi periodi difficili e possibilmente prosperino anche dopo.

Dato che attualmente ne siamo nel bel mezzo, ho pensato che fosse opportuno condividere i miei pensieri su questo momento.

Ognuno di noi può avere obiettivi di investimento diversi.

Quelli con più capitale e che generalmente sono più anziani potrebbero essere più preoccupati per la conservazione del patrimonio.

Nel frattempo, quelli con meno capitale e che sono leggermente più giovani come me sono probabilmente più preoccupati per l'accumulo.

Indipendentemente da ciò, l'obiettivo di investimento di nessuno è quello di perdere ricchezza, quindi diamo un'occhiata a come possiamo evitarlo.

Uno dei modi più comuni in cui le persone perdono denaro durante i mercati ribassisti è vendere per il panico.

Questo spesso capita quando svendi un investimento il cui prezzo scende in modo significativo per paura che non sia in grado di riprendersi o nel tentativo di preservare il capitale che è rimasto.

La motivazione alla base di ciò è "ridurre le perdite".

Sebbene tagliare le perdite non sia di per sé negativo, il problema riguarda più il fatto che la decisione di vendere è guidata dall'emozione piuttosto che dall'analisi o dalla logica.

Questo spesso offusca il giudizio e ci impedisce di prendere decisioni sane.

Quando vendiamo nel panico, ci rendiamo immediatamente conto delle perdite nei nostri investimenti, causandoci una perdita di denaro reale.

Se l'investimento che abbiamo svenduto successivamente si riprende, non guadagneremo il profitto che avremmo realizzato se lo avessimo mantenuto.

Ma cosa scatena la vendita di panico?

Di solito, è quando vediamo che il nostro portafoglio ha subito un crollo di valore maggiore rispetto a quello che avevamo messo in conto e che ci faceva sentire a nostro agio.

In altre parole, stavamo assumendo più rischi di quanto avremmo dovuto.

Può anche essere alimentato da notizie economiche negative o speculazioni che aumentano il senso di paura e ansia che potremmo provare.

Ora, diamo un'occhiata a cosa possiamo fare per superare un mercato ribassista e uscirne più forti.

1: Rivaluta la tua propensione al rischio

Se non hai sperimentato qualcosa in prima persona, è difficile capire quanto potresti sentirti a tuo agio (o a disagio) in quella specifica situazione.

Non è diverso quando si tratta della tua propensione al rischio per gli investimenti.

È probabile che quando hai iniziato a investire per la prima volta, non sapessi davvero quanto rischio eri in grado di sopportare.

Probabilmente hai fatto un'ipotesi sulla tua propensione al rischio dopo aver considerato vari fattori come il modo in cui generalmente reagisci al rischio nella tua vita quotidiana, il tuo rapporto con il denaro, il tuo orizzonte di investimento, ecc.

Ma fino ad ora non hai mai avuto modo di scoprire e testare se la tua effettiva propensione al rischio è all'altezza della tua propensione al rischio percepita.

È importante conoscere la tua propensione al rischio perché questo ti assicura di essere a tuo agio con la quantità di rischio che stai sopportando.

Sapere quanta volatilità aspettarti nel tuo portafoglio, ti aiuta a ridurre il rischio di vendite in preda al panico quando vedi che il tuo portafoglio va male.

Nella condizione di mercato ribassista di oggi, i portafogli della maggior parte delle persone hanno subito un colpo considerevole, e probabilmente anche il tuo.

Se è la prima volta che sperimenti tali condizioni di mercato da quando hai iniziato a investire, questa è l'occasione perfetta per scoprire quanto sei davvero a tuo agio con il rischio.

Tutto ciò che serve è una domanda: in che modo l'attuale mercato ribassista ti ha influenzato?

Se controlli costantemente i tuoi investimenti, ti senti ansioso di perdere denaro o perdere il sonno a causa dei tuoi investimenti, potresti assumerti più rischi di quelli che sei in grado di sopportare.

Andando avanti, probabilmente vorrai modificare il tuo portafoglio e ridurre la tua esposizione al rischio in modo da poter continuare a investire senza sentire il peso di tale stress finanziario.

D'altra parte, se ti ritrovi imperturbabile per le cattive condizioni del mercato e sei in grado di andare avanti come al solito, sei a buon punto.

Stai assumendo la giusta quantità di rischio nel tuo portafoglio o anche abbastanza a tuo agio da assumerti più rischi.

Puoi considerare di aumentare leggermente il livello di rischio del tuo portafoglio se ritieni che il tuo portafoglio attuale sia troppo prudente.

Ciò ha il potenziale per produrre rendimenti più elevati durante il periodo di investimento, anche se non è garantito che un rischio maggiore porti ad una ricompensa maggiore.

2: Modifica il tuo portafoglio

Dopo aver determinato la tua propensione al rischio, è il momento di apportare modifiche al tuo portafoglio, se necessario.

Se ti sei reso conto che esiste una discrepanza tra il profilo di rischio del tuo portafoglio e la tua effettiva propensione al rischio, probabilmente dovresti fare degli adattamenti.

Ciò assicurerà che il tuo portfolio funzioni per te, investire è una cosa intima e personale non lo dimenticare.

Per aumentare il profilo di rischio del tuo portafoglio, invece, puoi considerare di investire maggiormente in azionario sempre in modo diversificato.

Fondi ed ETF, infatti, mentre ti espongono alle azioni mitigano anche alcuni rischi essendo diversificati su centinaia di titoli diversi rendendoli relativamente più sicuri rispetto ai singoli titoli.

Al contrario, per ridurre il profilo di rischio del tuo portafoglio, puoi considerare di investire di più in prodotti a reddito fisso come obbligazioni, oro o persino di aumentare il tuo fondo pensione(FP).

Obbligazioni e oro sono investimenti comunemente utilizzati per coprire i portafogli contro i mercati ribassisti perché la loro performance tende a essere inversamente correlata a quella delle azioni.

Quindi, quando le azioni stanno crollando in un mercato ribassista, le obbligazioni e l'oro dovrebbero mantenere il loro valore o avere un rendimento netto positivo.

Ciò riduce l'impatto negativo del mercato ribassista sul tuo portafoglio complessivo e può rendere gli investimenti più sopportabili per te.

Fare aggiuntivi sul tuo FP è una strategia leggermente meno ortodossa, ma potrebbe essere l'opzione giusta per alcune persone.

Ci sono diversi vantaggi nel ricaricare il tuo FP.

In primo luogo, ti permette di migliorare sensibilmente i rendimenti nella tua posizione a più lungo periodo se sei un contribuente ancora “”giovane” come me.

Successivamente, rimpinguare il tuo FP ti consente di beneficiare di sgravi fiscali che restano l’unico “rendimento garantito” sul mercato odierno.

Quindi non solo i tuoi versamenti generano rendimenti, ma compensano anche l'importo che paghi in tasse per l'anno.

Infine, così facendo ti assicurerai di lavorare attivamente anche per prepararti al pensionamento poiché il denaro nel tuo FP non è prelevabile gratuitamente.

3: Attenersi al processo di pianificazione

La prossima cosa che dovresti fare è attenerti al processo e continuare a investire.

Ora che il tuo portafoglio riflette in modo più accurato la tua propensione al rischio, dovresti sentirti più a tuo agio nel continuare a investire nonostante il mercato ribassista.

Anche se può sembrare ridicolo continuare a versare denaro nei tuoi investimenti quando stanno andando male, in realtà non è così, anzi, potrebbe essere una delle cose migliori che puoi fare.

Pensaci un attimo: quand'è stata l'ultima volta che hai pensato che fosse una cattiva idea acquistare qualcosa a un prezzo scontato?

In un mercato ribassista in cui i prezzi delle azioni sono generalmente più bassi, continuare a investire significa semplicemente ottenere un miglior rapporto qualità-prezzo perché la stessa quantità di denaro ora ti fa guadagnare più azioni del solito, ovvero più rendimenti del solito sul tuo investimento orizzonte.

Come diceva Warren Buffett: sii avido quando gli altri hanno paura.

Se fai le mosse giuste durante un mercato ribassista, c'è la possibilità per te di guadagnare molti soldi da esso piuttosto che perdere soldi.

I mercati ribassisti sono solo parte integrante del ciclo economico: non possono essere evitati.

Ma quello che sappiamo anche del ciclo economico è che i mercati ribassisti sono seguiti dai mercati rialzisti e che il mercato generalmente tende al rialzo.

Ciò ribadisce il punto precedente sull'ottenere un affare migliore quando si continua a investire durante un mercato ribassista.

Tuttavia, questo è vero solo se i fondamentali dietro l’azione in cui stai investendo non si sono deteriorati.

Ad esempio, se investi in indici diversificati come un ETF sullo S&P 500, puoi aspettarti che il suo prezzo aumenterà nel corso degli anni.

Ma se investi in singoli titoli, dovrai prestare maggiore attenzione.

C'è molta meno certezza che un singolo titolo aumenterà di valore nel corso degli anni.

E, se c'è stato un cambiamento significativo o un'interruzione nel settore che ha un impatto sul potenziale futuro del titolo in cui stai investendo o in cui stai pensando di investire, dovrai rivalutare nuovamente il titolo/la società.

Ad esempio, supponiamo che tu abbia investito in azioni di compagnie aeree prima della pandemia nel 2020.

Con le restrizioni di viaggio imposte, non era chiaro come si sarebbero comportate le azioni delle compagnie aeree a breve termine o se sarebbero sopravvissute alla pandemia.

In tal caso, potresti non voler continuare a investire in azioni delle compagnie aeree per un po' finché le cose non si saranno sistemate.

4: Blocca il rumore di fondo

Infine, ti farai un favore bloccando il rumore generato dai media mainstream e dai social media.

Il motivo è che la maggior parte delle volte questi titoli o post che attirano l'attenzione sono improduttivi e speculativi.

Possono instillare paura e ansia nella mente degli investitori al dettaglio come te e me anche se non sono vere.

E quando ciò accade, è più probabile che prendiamo decisioni di investimento sbagliate come vendere nel panico in reazione a queste emozioni che possono farci perdere denaro.

Il fatto è che chiunque può fare una previsione o gettare un po' d'ombra su qualche tipo di investimento e statisticamente, alcuni di essi finiranno per essere veri.

Tuttavia, la maggior parte delle volte, non sono vere e se permettiamo a tale rumore di interferire con i nostri piani di investimento, ciò può ostacolare i nostri sforzi di investimento.

Bloccando quanto più rumore possibile, riduciamo le possibilità che ci vengano in mente speculazioni e notizie negative, riducendo così al minimo la probabilità di vendite di panico.

Riassumendo

Un mercato ribassista può essere difficile da affrontare mentalmente, ma dato che non possiamo evitarlo per sempre, potremmo anche imparare ad abbracciarlo e prepararci.

Adottando le misure appropriate, non solo possiamo mitigare le nostre perdite da un mercato ribassista, ma può anche permetterci di continuare a investire comodamente e possibilmente anche trarne profitto.

Il peggior anno per lo storico portafoglio 60/40

ll classico portafoglio 60/40 è certamente fra i più conosciuti in ambito accademico per la sua storicità ed un track record decisamente importante.

Nel rapporto rischio/rendimento resta la soluzione ideale per molti investitori, nonostante molti analisti comincino ora a mettere in dubbio la sua sostenibilità visto i tassi vicini allo zero prima, ed ora prossimi ai rialzi.

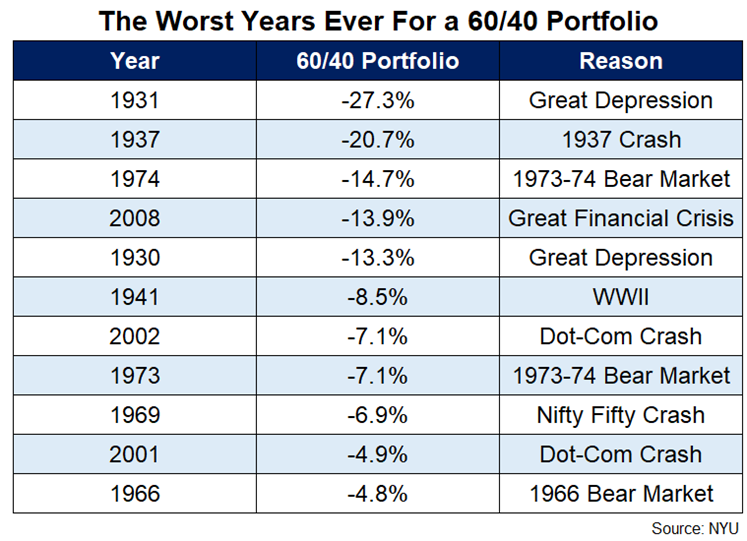

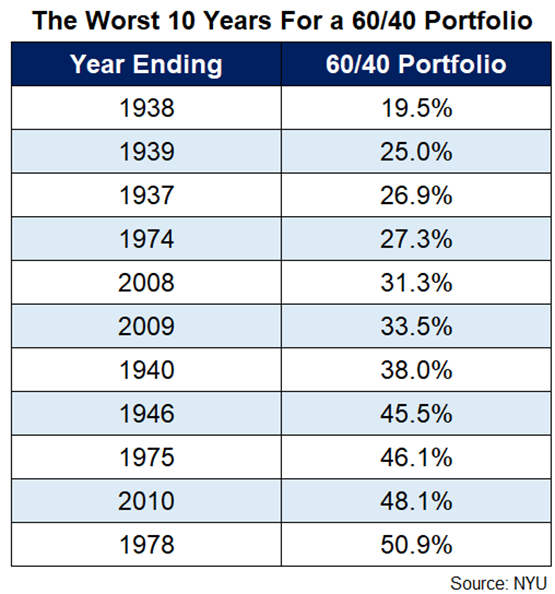

Diamo un'occhiata ai peggiori rendimenti dell'anno solare per un portafoglio US 60/40 risalenti al 1928:

Molti degli anni peggiori per un portafoglio 60/40 sono gli stessi degli anni peggiori per il mercato azionario statunitense, il che ha senso dal momento che il 60% comporta un rischio molto maggiore rispetto al 40% .

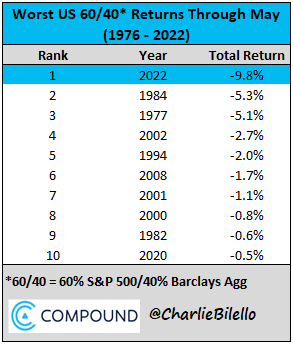

E mentre l'attuale -13% e la perdita di variazione nell'S&P 500 dall'inizio dell'anno sarebbero l'ottavo peggior rendimento dell'anno solare dal 1928, è ancora peggio per il 60/40 in questo momento.

Se l'anno dovesse concludersi oggi, l'attuale rendimento da inizio anno del -12,1% per un portafoglio 60/40 sarebbe il sesto peggior rendimento annuo degli ultimi 100 anni circa.

Aumentando la diversificazione dell’obbligazionario utilizzando l’indice Bloomberg Aggregate a fine maggio questi sarebbe i risultati:

Dal momento che le obbligazioni stanno attraversando un periodo così duro in concomitanza di una correzione del mercato azionario, questo 2022 è attualmente alla pari con i rendimenti nel 2008 e 1930.

Naturalmente, siamo solo a 5 mesi dall'inizio dell'anno ed anche il grafico sopra ci mostra come è bene ragionare sempre alla fine dell’anno, ma RESTA SEMPRE UN SOLO ANNO.

Se sei un investitore di lungo periodo (e dovresti esserlo) devi accettare situazioni del genere di breve periodo confidando nella solidità ed affidabilità del tuo piano pluriennale.

Sono i rendimenti di lungo termine che contano e il portafoglio 60/40 dà sicurezza.

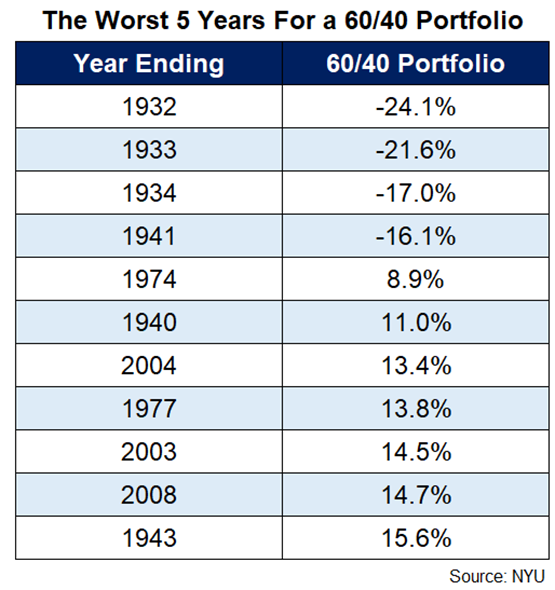

Questi sono i peggiori rendimenti a 5 anni per un portafoglio 60/40:

Solo quattro volte su undici per un periodo di 5 anni il 60/40 è stato negativo. Ma spostandoci realmente sul lungo periodo cosa succede?

Iniziando su varie date, anche se prima di grandi crisi, il portafoglio 60/40 ha ottenuto sempre rendimenti positivi.

Ti sembra una sufficiente sicurezza per puntare nel LUNGO PERIODO con questo portafoglio?

ATTENZIONE: Non esiste una cosa come sempre o mai nei mercati finanziari.

Parliamo di passato quindi nel futuro potrebbe anche essere smentito tutto questo ma ad oggi da una ottima sicurezza per prendere una decisione di investimento ragionevolmente valida.

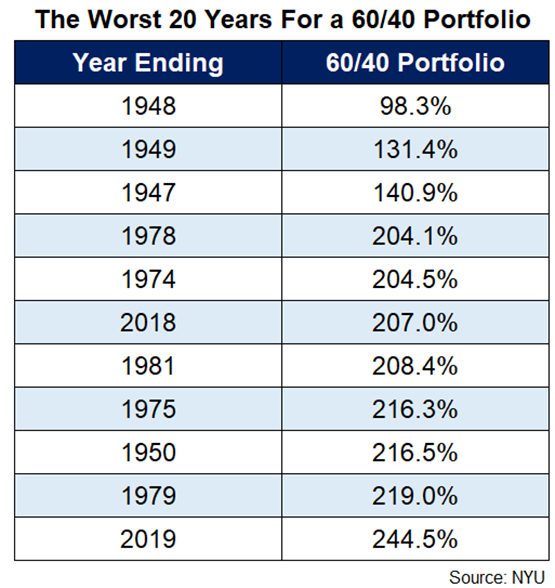

Spingiamoci su orizzonti di 20 anni ora.

Ecco i peggiori rendimenti:

Le performance passate non sono indicative di rendimenti futuri, ma a volte è utile ridurre un po' lo zoom quando ci si trova nel mezzo di un anno terribile come questo.

L'estensione dell'orizzonte temporale rimane quindi una delle strategie di investimento più potenti quando tutto il resto fallisce.