Lo S&P500 entra in bear market, e come ogni ribasso ma anche rialzo ci sono vincitori e vinti.

Le diverse fasi economiche hanno settori trainanti e trainati, la difficoltà sta nel capire in che punto del ciclo ci si trova e, poi, quale saranno i settori che ne beneficeranno.

Insomma, la difficoltà sta nel comprendere esattamente situazioni multivariabili, in un sistema complesso ( già scritto così sembra una “questione” impossibile).

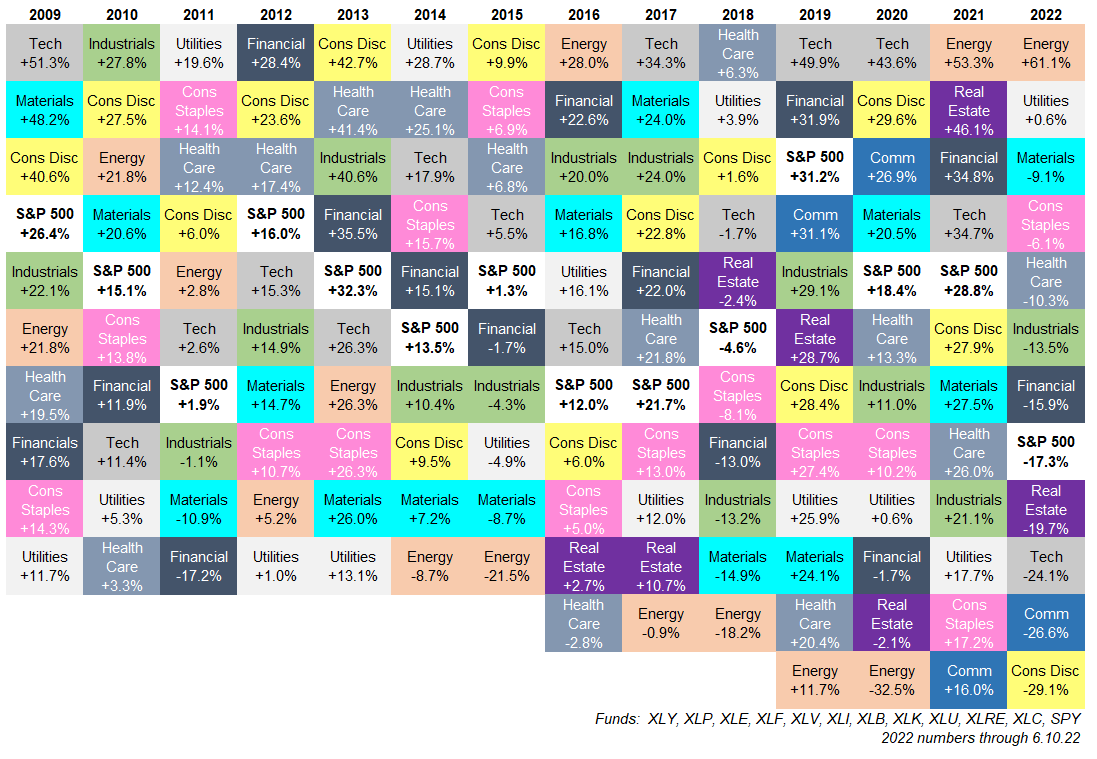

Ecco uno sguardo ai rendimenti dei settori dello S&P 500 dal 2009 classificati dal migliore al peggiore ogni anno:

Ciò che salta subito all’occhio è come a distanza di una colonna i vari settori si trovino agli antipodi, a volte, tra un anno e l’altro.

Scegliere i settori migliori e peggiori in un dato anno non è un compito facile.

Facciamo un esperimento. Prendiamo ogni anno i settori con le migliori e peggiori performance e calcoliamo la differenza.

In media tra il settore migliore ed il peggiore balla un 40% di performance. Prova a guardare il 2022 per farti subito una bella idea visto che balla un 90% di differenza tra l’energetico ed in consumi voluttuari.

La performance migliore quest’anno è l’energia, che è aumentata di oltre il 60%. La performance peggiore sono i titoli di beni voluttuari, in calo di oltre il 29%.

Scegli bene e puoi sovraperformare il mercato con un ampio margine. Ma se scegli male puoi sottoperformare in maniera devastante.

L’energia è stato il settore con le peggiori performance in 6 anni su 7.

In questo periodo di 7 anni, i titoli energetici sono scesi del 44% mentre l’S&P 500 ha guadagnato oltre il 130% in totale.

O che ne dici di titoli finanziari? Dal 2006 al 2016 il settore finanziario è sceso del 4% in totale, mentre lo S&P 500 è aumentato di quasi il 100%.

Certo, potresti anche avere fortuna scegliendo il settore più performante, ma personalmente preferisco lasciare al caso meno possibile per le cose che contano nella mia vita e futuro e dovrebbe essere lo stesso anche per te.

Nello stesso periodo dal 2014 al 2020, in cui le azioni energetiche sono scese del 44%, il settore tecnologico è cresciuto di oltre il 300%.

La concentrazione porta a risultati più ampi, sia al rialzo che al ribasso, ma parlando di pianificazione finanziaria il primo obiettivo deve essere di ridurre al minimo le possibilità di errore mettendosi dal lato giusto delle probabilità.

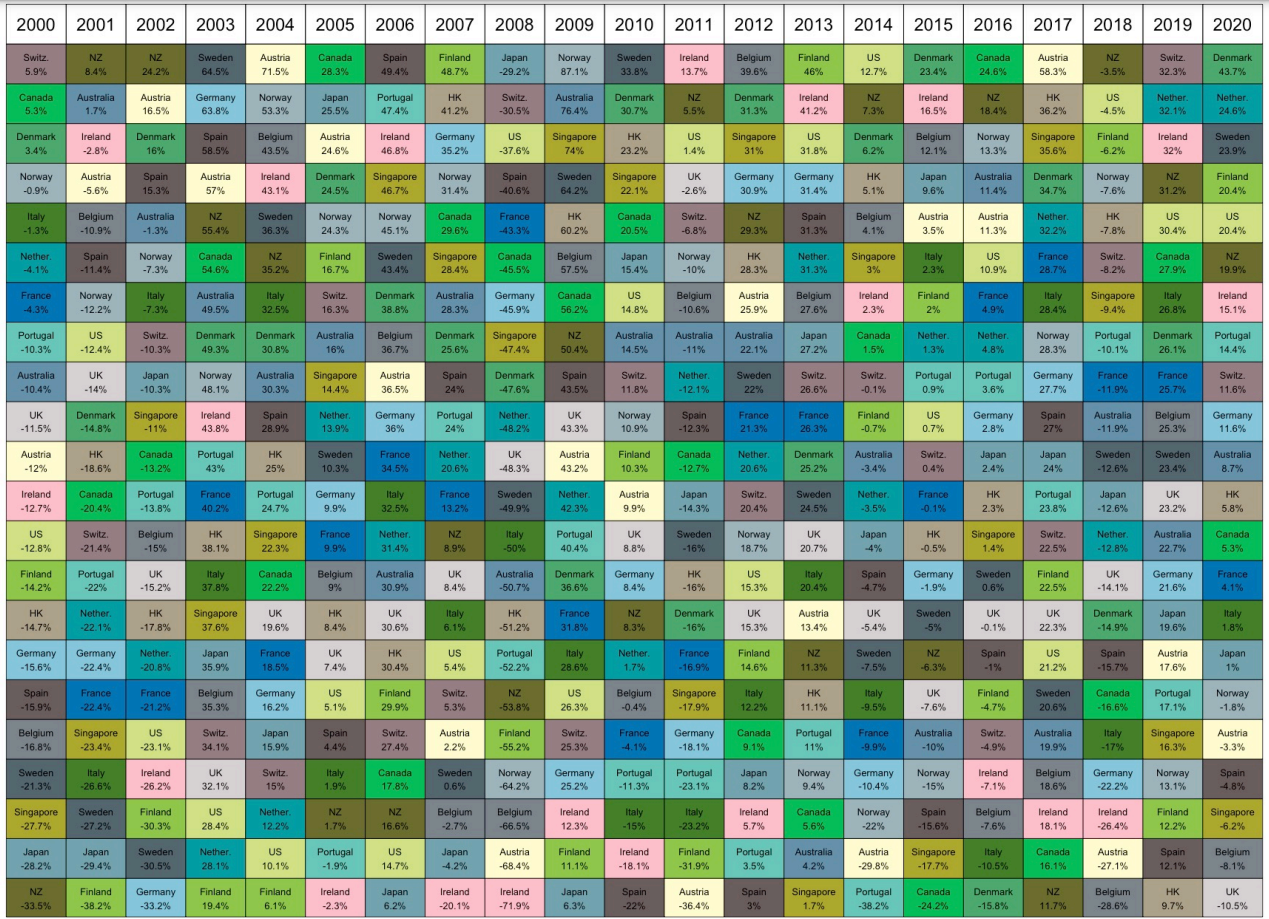

Ma lo stesso discorso vale anche per la diversificazione geografica?

Non sorprende che la trapunta dei rendimenti del mercato azionario nazionale assomigli molto al grafico della performance del settore:

Scegliere i migliori settori o paesi è probabilmente complicato ma concorderai con me che è molto improbabile scegliere i titoli migliori di anno in anno (ecco perché aprendo un qualsiasi broker di titoli noterai la scritta “il 78% di chi fa trading perde denaro”).

Come ridurre il rischio capita la difficoltà nello “scegliere”?

Non cercando l’ago ma comperando l’intero pagliaio.

I fondi indicizzati di mercato sono la finanziaria soluzione.

Sono a basso costo, trasparenti, fiscalmente efficienti e a bassa manutenzione.

Una delle cose migliori dell’investimento in indici è che ti libera dalla necessità di scegliere il settore o il paese con le migliori prestazioni.

Se sei ampiamente diversificato, sarai automaticamente investito sia nei migliori che nei peggiori risultati, ma i migliori compenseranno ampiamente i peggiori nel lungo periodo.

Ridurre al minimo le possibilità di errore controllabili dall’investitore è il primo obiettivo che deve avere un consulente finanziario. E’ più intelligente scegliere tra opzioni con maggiore probabilità di successo piuttosto che tra opzioni che hanno grosse chance di vederti perdente.