PROGETTO RISPARMIO: far studiare mio figlio

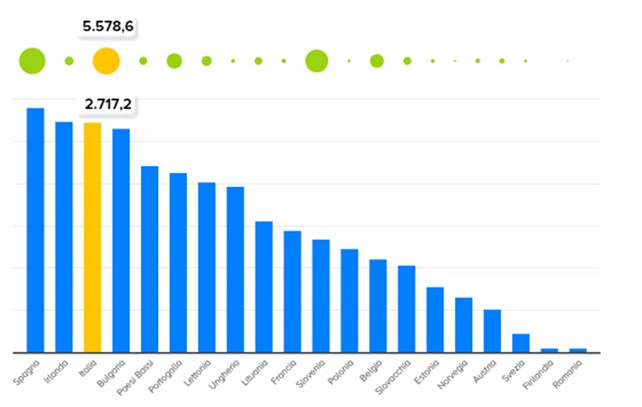

| Uno degli obiettivi di ogni famiglia è cercare di dare le migliori prospettive di vita alla progenie. Ma quanto costa far studiare i propri figli? Le famiglie italiane ogni anno pagano 9 miliardi e 101 milioni per far studiare i figli. Un fiume di denaro, anzi, un oceano di soldi che ha pochi eguali in Europa. Quindi se avete un figlio considerate che: un miliardo e 158 milioni di euro (833,2 euro a bambino) vanno per la scuola materna, che in Italia molto spesso è privata; un altro miliardo e 676,9 milioni (378 euro ad alunno) vengono spesi per i cicli delle elementari e delle medie, mentre 688,7 milioni (237,9 euro a studente) se ne vanno per far frequentare le scuole superiori. Ma questo è ancora niente. Già, perché gli esborsi più importanti arrivano quando i ragazzi vanno all’Università.

Gli studi universitari, infatti, succhiano da soli il 61,3% di tutta la spesa privata delle famiglie italiane in istruzione: 5 miliardi e 579 milioni di euro. Praticamente avere un figlio all’Università costa 2.717 euro a studente, al netto di borse di studio e sussidi. Se escludiamo il Regno Unito, in cui l’istruzione terziaria segue un modello più simile a quello americano, solo in Spagna e Irlanda le famiglie pagano di più. Si dirà: il dato è dovuto alle costose università private che alzano la media. Non proprio, perché sul totale delle università italiane quelle private accolgono ben pochi studenti, anche se è vero che per frequentare l’Università Bocconi si può spendere fino a 16.103, la Luiss 15mila euro, lo IULM 9.956 euro all’anno. I costi naturalmente lievitano se i figli decidono di frequentare gli ormai indispensabili master post-laurea. Per Almalaurea e Sole24Ore in Italia si può scegliere tra ben 68 alternative e alcuni di questi arrivano a costare anche più di 20mila euro. L’MBA (Master in Business Administration) dell’Università Bocconi, quello del Politecnico di Milano e quello della Luiss di Roma sfondano tranquillamente quota 35mila euro. Più economici (si fa per dire) sono i master dello Ied (Istituto Europeo di Design) sul mondo del fashion, del design, della comunicazione, per i quali si deve sborsare 20.100 euro. |

Tasse alte, costi alti, numero di laureati bassoIn Italia, comunque, solo il 18,2% degli studenti frequenta atenei privati, mentre in Europa la percentuale è del 19,6%, e ancora meno seguono master costosi. La ragione principale dell’alta spesa delle famiglie è che da noi le tasse universitarie sono più alte che in altri Paesi. Mediamente, secondo Eurydice (una rete europea di informazione sull’educazione), le tasse universitarie ammontano a 1.592 euro, molto di più che, per esempio, in Germania e Francia, dove per moltissimi studenti lo studio universitario è (quasi) gratuito. A versare di più in tasse universitarie sono solo gli studenti olandesi, lettoni e lituani.Alle tasse si aggiungono le spese del mantenimento di chi è fuori sede. Secondo il Sole24Ore i ragazzi che studiano in una città diversa da quella di residenza sono più di 800mila (anno accademico 2021-22) e costano almeno 10mila all’anno alle famiglie, con ovvie differenze in base alla città in cui ha sede l’ateneo. Secondo i calcoli dell’Udu (Unione Degli Universitari), che a vitto e alloggio aggiungono anche eventuali attività culturali, i costi dei trasporti per il ritorno periodico a casa o quelli del medico di base per i non residenti, si arriva anche a 17mila euro.Tutto questo ha giganteschi effetti sulla pianificazione finanziaria delle famiglie, che vedremo più avanti, ma ha anche effetti paradossali sulla società italiana. Da noi, infatti, nonostante gli studi siano costosissimi, in pochi arrivano alla laurea: solo il 29,2% di chi ha tra i 25 e i 34 anni ha un titolo universitario, peggio di noi fa solo la Romania con il suo 24,7%, mentre la media Ue è del 42%. |

Gli investimenti pubblici in istruzione non bastanoIl fatto è che nel corso degli anni la crescita della spesa delle famiglie è stata veramente enorme: tra 2012 e 2020 i costi per studente sono aumentati del 30,7%. Ed è ovvio che sia così se si guarda a quello che spende lo Stato: tra il 2013 e il 2020 l’incremento della spesa per studente è stata solo del 3,5%, appena in linea con il carovita e, quindi, di fatto la crescita è stata zero. A differenza di quella privata, la spesa pubblica è decisamente inferiore alla media europea, 7.137,8 euro per iscritto contro 10.017,3. È vero, i bilanci dei vari Paesi sono differenti, ma anche mettendo in relazione i dati con il prodotto interno lordo le differenze rimangono: lo Stato italiano per l’istruzione universitaria spende lo 0,88% del Pil contro l’1,27% medio nella Ue. Se il discorso si allarga a tutta l’istruzione, a partire dalla scuola materna, l’impegno del settore pubblico corrisponde al 4,44% del prodotto interno lordo, una percentuale (ancora) inferiore alla media dell’Unione Europea, che è del 5,02%. Ed è chiaro che se i soldi non ce li mette lo Stato, ce li deve mettere la famiglia. |

Un laureato guadagna di piùTorniamo agli studi universitari. Non sono inclusi nell’obbligo scolastico, si tratta perciò di una scelta che le famiglie e gli studenti fanno autonomamente, ed è a tutti gli effetti un investimento per il futuro che prevede che a fronte di costi non indifferenti vi sia un ritorno in termini di maggiori salari. Ora: se moltiplichiamo i 2.717 euro annui versati dai privati per l’istruzione universitaria di un figlio per cinque (il numero di anni di un percorso completo) abbiamo un esborso complessivo di 13.585 euro.Ne vale la pena? La risposta è sì. I dati dell’Ocse dicono che in Italia il 43% dei lavoratori laureati guadagna uno stipendio superiore di almeno il 50% alla mediana e che solo il 24% dei diplomati può ambire ad avere un salario superiore alla mediana. |

L’occupazione post laureaDai dati di Almalaurea del 2023 sappiamo quali sono i corsi di laurea che offrono le migliori possibilità lavorative. Al primo posto, Ingegneria industriale e dell’informazione: a cinque anni dal conseguimento del titolo sono occupati il 95,6% dei laureati in questa disciplina. Segue Informatica e tecnologie ICT con il 94,6% e poi Architettura e ingegneria civile con il 92,5%, mentre tra i laureati in Economia risultano occupati il 91,2%, poco più che nel ramo medico-sanitario e farmaceutico con il suo 90,9%. Dati alla mano, insomma, l’investimento che una famiglia si trova ad affrontare non è affatto trascurabile e deve essere programmato con cura e per tempo. |

Cosa è successo a novembre sui mercati?

Prosegue la positività di ottobre anche per questo mese sulle Borse mondiali. A sostenere il rialzo sono stati i primi dati positivi sull’inflazione che sembra aver lasciato alle spalle il picco in America e rallenta in Europa.

Tutto fa sperare ai mercati in una Fed meno aggressiva con i rialzi dei tassi di interesse.

Resta ancora, però, incertezza sul conflitto in Ucraina che non sembra essere vicino a una risoluzione e i prezzi dell’energia, nonostante la vistosa discesa osservata a ottobre, hanno ripreso a salire. Continua la discesa dei prezzi del petrolio, di fronte ai timori per un rallentamento economico a livello globale e alla prosecuzione della politica zero Covid in Cina, malgrado l’insofferenza ormai conclamata della popolazione.

Sui mercati è andata bene pressoché ovunque, a partire dall’Europa e dagli Stati Uniti. Più di tutti, però, si è evidenziata la grande rimonta dell’azionario cinese, che aveva vissuto momenti particolarmente grigi nel corso dell’anno.

I principali fatti del mese

- All’inizio dello scorso mese c’è stato l’atteso meeting della Federal Reserve, la banca centrale Usa, che ha decretato il quarto rialzo dei tassi d’interesse consecutivo da 0,75%, portando il costo del denaro nella forchetta fra il 3,75% e il 4%.

Dai verbali della Fed, usciti verso fine mese, emerge però una maggioranza del board orientata verso un rallentamento del ritmo nel rialzo dei tassi, che nella riunione di dicembre dovrebbe essere di mezzo punto. A dare manforte a questo orientamento sono arrivati i buoni dati sul fronte del carovita: a ottobre, infatti, il dato sui prezzi al consumo è risultato al 7,7% su base annua, meno delle attese che avevano posizionato l’asticella al 7,9%. - Sembrano andare meglio anche i dati in Europa. Nell’Eurozona il dato sull’inflazione si è attestato per il mese di novembre al +10% su base annua, dal +10,6% di ottobre. In Italia il dato è stato stabile al +11,8%, una novità se si pensa che la corsa dei prezzi continuava ad accelerare ormai da molti mesi consecutivi. Anche questo, secondo gli analisti, dovrebbe essere un buon viatico verso una marcia più mite della Bce sul fronte dei tassi d’interesse.

- Sempre a novembre si è tenuta la Cop27 a Sharm El-Sheikh, che per molti osservatori ha portato a pochi impegni concreti da parte delle potenze mondiali nella lotta al cambiamento climatico. In ogni caso, il risultato più tangibile è l’accordo sulla creazione di un fondo per compensare le drammatiche conseguenze degli eventi estremi nei Paesi più vulnerabili del mondo.

È stato anche il mese del G20 di Bali, evento che può annoverare il ripristino del dialogo tra Stati Uniti e Cina come tra i risultati più degni di nota. - In Cina, nel frattempo, è in atto un’ondata di proteste contro le restrizioni della politica zero Covid del governo di Pechino. Se da una parte il governo ha risposto allentando leggermente le restrizioni, dall’altra sta reprimendo il dissenso per riportare l’ordine.

Conclusioni

Sono stati 12 i mesi di ribasso, storicamente tra i più lunghi di sempre. Indubbiamente la prima e vera prova di tempra per gli investitori degli ultimi 10 anni. Mercati così portano una “naturale” selezione tra investitori occasionali e consapevoli. Anni di rialzi hanno portato snaturamenti e overconfidence sia tra che investe e chi fa investire, eccessi che nel 2022 si pagano cari.

Per chi invece è arrivato all’ultimo mese dell’anno ancora convinto e sicuro del proprio piano finanziario si aprono portoni di opportunità.

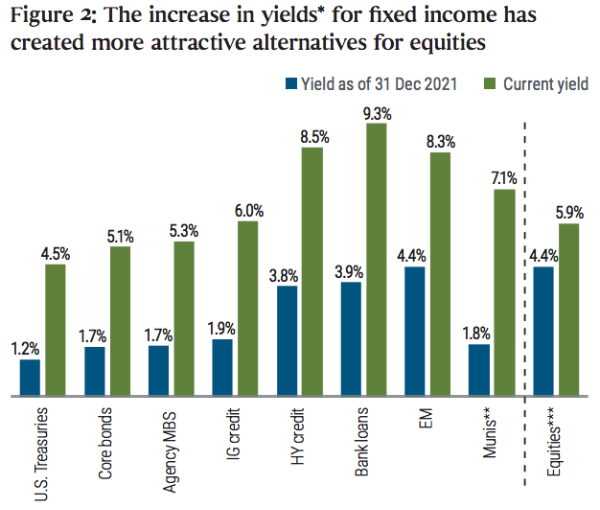

In questo grafico la differenza tra lo yield del 2021 ed oggi nelle principali asset class. Queste sono le occasioni che capitano poche volte in un percorso di investimento, i momenti in cui realmente si deve fare gestione attiva sui propri comportamenti e piani. Ricordo ancora nel 2021 tutti parlavano di mercati troppo alti, tanti leoni affermare “aspetto un ribasso per entrare” ma quanti realmente lo hanno fatto?

Prova a chiederlo a chi ti è vicino o sai investe e la risposta sarà POCHI o NESSUNO.

In questi momenti devi essere bravo nel guardare i tuoi denari con distacco, consapevole che non sai e nessuno sa se realmente siamo sui minimi, sforzandoti a ragionare in maniera cruda sui dati.

Oggi investire nell’obbligazionario porta rendimenti doppi o tripli rispetto a 12 mesi fa, mediare sull’azionario rappresenta per dividendi e prezzi un occasione unica per migliorare il rendimento medio del tuo portafoglio.

Quali sono i migliori fondi pensione?

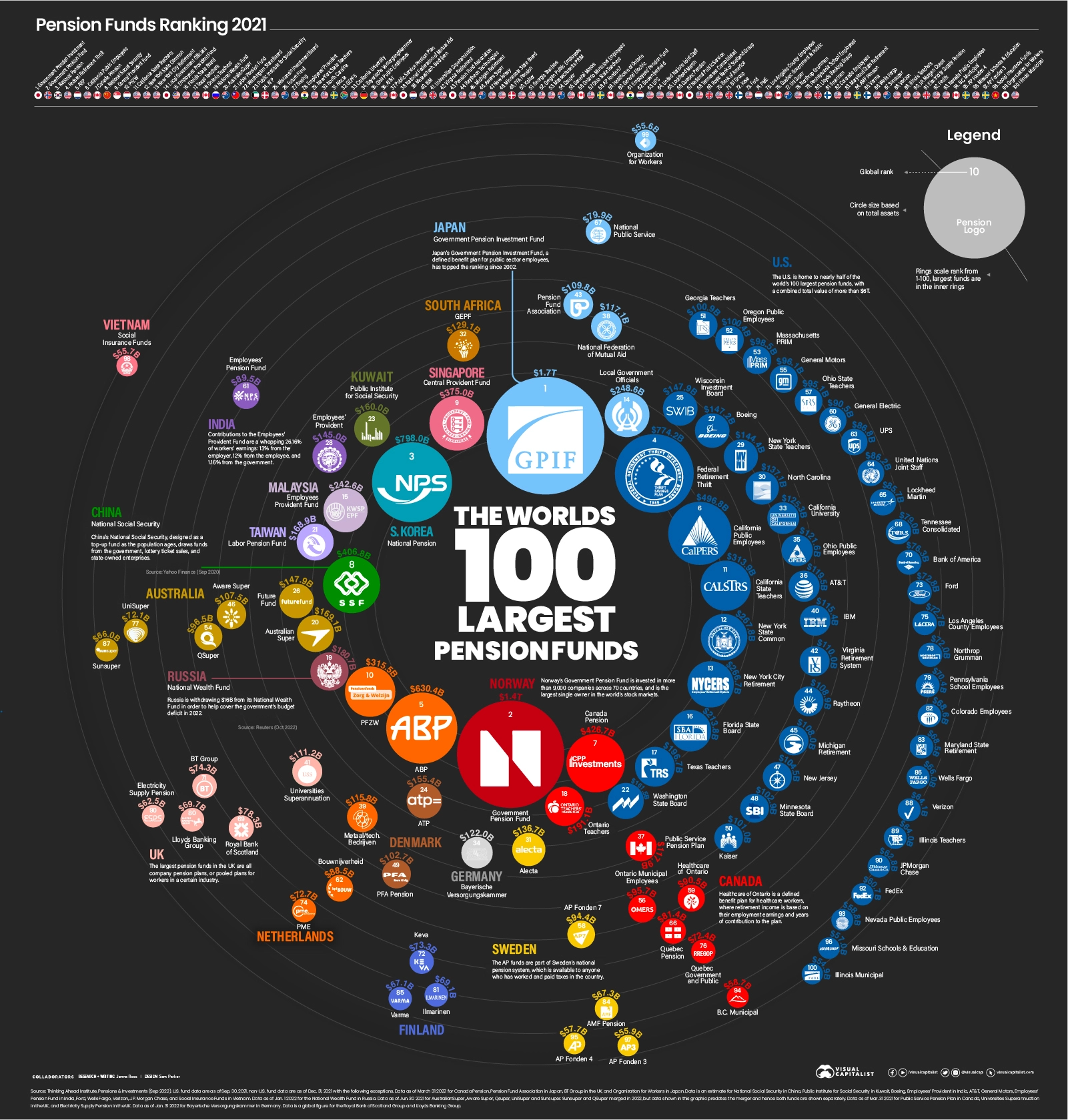

Tutti gli investitori conosco il fondo pensione come strumento di finanza personale, ma non tutti sanno che quasi ogni nazione ha il proprio fondo pensione con cui gestisce capitali finalizzati al welfare dei propri cittadini. Risultati e gestioni sono spesso pubblici, da questi si possono prendere spunti e lezioni su come vanno gestiti i propri risparmi.

Vediamo una breve presentazione presa da VisualCapitalist e tiriamo insieme alcune considerazioni.

Nonostante l'incertezza economica, i fondi pensione hanno registrato una crescita relativamente forte nel 2021. I 100 maggiori fondi pensione del mondo valgono in totale oltre 17 trilioni di dollari, con un aumento dell'8,5% rispetto all'anno precedente.

Questo grafico utilizza i dati del Thinking Ahead Institute per classificare i più grandi fondi pensione del mondo e dove si trovano.

Cos'è un Fondo Pensione?

Un fondo pensione è un fondo progettato per fornire reddito pensionistico. Questa classifica copre quattro diversi tipi:

- Fondi sovrani: Fondi controllati direttamente dallo Stato. Questa classifica include solo i fondi sovrani istituiti dalle autorità nazionali.

- Fondi del settore pubblico: fondi che coprono i lavoratori del settore pubblico, come impiegati statali e insegnanti, in piani sponsorizzati dallo stato o provinciali.

- Fondi privati indipendenti: fondi controllati da organizzazioni del settore privato autorizzate a gestire piani pensionistici di diversi datori di lavoro.

- Fondi aziendali: fondi che coprono i lavoratori nei piani pensionistici sponsorizzati dall'azienda.

Tra i fondi più grandi, i fondi del settore pubblico sono i più comuni.

I più grandi fondi pensione, classificati

Ecco i primi 10 fondi pensione:

| Rango | Finanziare | Mercato | Totale attivo |

|---|---|---|---|

| 1 | Fondo di investimento per pensioni governative | $ 1,7 trilioni | |

| 2 | Fondo pensione statale | $ 1,4 trilioni | |

| 3 | Pensione Nazionale | $ 798,0 miliardi | |

| 4 | Risparmio pensionistico federale | $ 774,2 miliardi | |

| 5 | ABP | $ 630,4 miliardi | |

| 6 | Dipendenti pubblici della California | $ 496,8 miliardi | |

| 7 | Pensione canadese | 426,7 miliardi di dollari | |

| 8 | Sicurezza sociale nazionale | $ 406,8 miliardi | |

| 9 | Fondo di previdenza centrale | $ 375,0 miliardi | |

| 10 | PFZW | $ 315,5 miliardi |

Il fondo giapponese per gli investimenti pensionistici (GPIF) è il più grande in classifica per il 21° anno consecutivo. Per un certo periodo, il fondo è stato il più grande detentore di azioni nazionali in Giappone, anche se da allora la Banca del Giappone ha assunto quel titolo . Date le sue enormi dimensioni, gli investitori seguono da vicino le azioni del GPIF. Ad esempio, il fondo ha fatto notizia per aver deciso di iniziare a investire in startup, perché la mossa potrebbe invogliare altre pensioni a fare investimenti simili.

L'America ospita 47 fondi nell'elenco, incluso il più grande fondo del settore pubblico: il Thrift Savings Plan (TSP), supervisionato dal Federal Retirement Thrift Investment Board . A causa della sua grande influenza finanziaria, entrambi i partiti politici sono stati accusati di usarlo come strumento politico . I democratici hanno spinto a cedere asset nelle società di combustibili fossili, mentre i repubblicani hanno proposto di bloccare gli investimenti nelle società di proprietà cinese.

Il National Wealth Fund della Russia arriva al numero 19 della lista. Il fondo è progettato per sostenere il sistema pensionistico pubblico e aiutare a bilanciare il bilancio secondo necessità. Con l'economia russa in difficoltà a causa del conflitto Russia-Ucraina, il governo l'ha utilizzato anche come fondo per i giorni di pioggia. Ad esempio, la Russia ha stanziato 23 miliardi di dollari dal fondo per sostituire gli aerei stranieri con modelli nazionali, perché le sanzioni occidentali hanno reso difficile reperire parti di ricambio per aerei stranieri.

Il futuro dei fondi pensione

I maggiori fondi pensione possono avere una grande influenza sul mercato a causa delle loro dimensioni. Naturalmente, sono anche responsabili della fornitura di reddito pensionistico a milioni di persone. I fondi pensione devono affrontare una serie di sfide per raggiungere i propri obiettivi:

- Il conflitto geopolitico crea volatilità e incertezza

- L'elevata inflazione ei bassi tassi di interesse (rispetto alle medie a lungo termine) limitano il potenziale di rendimento

- L'invecchiamento della popolazione significa più prelievi e meno contributi ai fondi

Alcuni fondi pensione si stanno rivolgendo ad attività alternative, come il private equity, alla ricerca di una maggiore diversificazione e rendimenti più elevati. Naturalmente, questi investimenti possono anche comportare maggiori rischi.

L'Ontario Teachers' Pension Plan, numero 18 della lista, ha investito 95 milioni di dollari nell'exchange di criptovalute #FTX, ora in bancarotta. Il piano ha effettuato l'investimento attraverso la sua piattaforma di crescita del rischio, per "ottenere un'esposizione su piccola scala a un'area emergente nel settore della tecnologia finanziaria".

In questo caso, si prevede che il fallimento dell'investimento abbia un impatto minimo in quanto rappresenta solo lo 0,05% del patrimonio netto del piano. Tuttavia, evidenzia le sfide che i fondi pensione devono affrontare per generare rendimenti sufficienti in una varietà di ambienti macroeconomici.

Conclusioni

Se cercate la gestione INPS non la troverete mai, semplicemente perchè non ha nulla a che vedere con questi fondi pensione ma come scrivo da anni è un mega schema Ponzi basato sulle nascite e nuovi lavoratori (l'Italia ha primati da anni sia per denatalità e disoccupazione quindi traete le vostre considerazioni).

I primi 3 fondi nel primo trimestre del 2022 accusavano tutti perdite tra il 13 e 15% e probabilmente la situazione non è migliorata, ma nonostante il ribasso hanno mantenuto le proprie strategie SENZA VENDERE TUTTO.

Tutti hanno degli ottimi gradi di diversificazione, che resta la miglior tutela contro il rischio specifico. L'esempio eclatante è la ricerca di nuove asset per cercare rendimenti, come private equity o crypto ma con pesi che nella peggiore delle ipotesi creano minime ripercussioni alla gestione.

Sicuramente nessun investitore può applicare le tecniche usate dai gestori, ma utilizzare certezze come diversificazione, decorrelazione e qualità deve essere cardine in ogni investimento meglio ancora se supportate dalla logica "del buon padre di famiglia".

Sconfiggere il mercato orso è possibile?

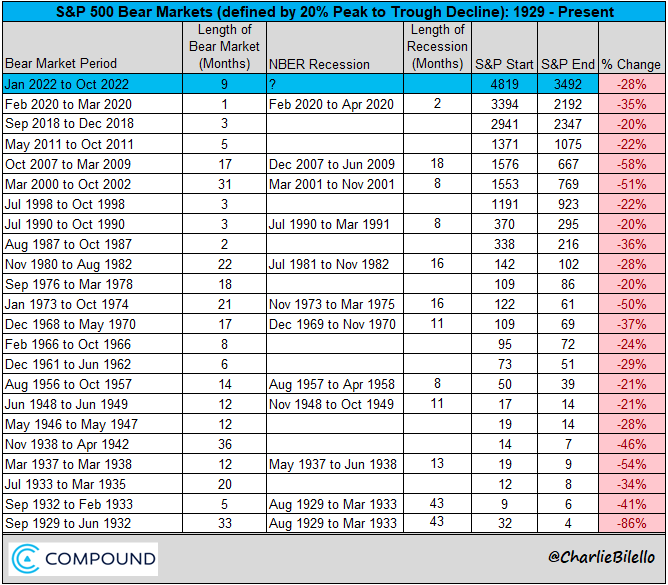

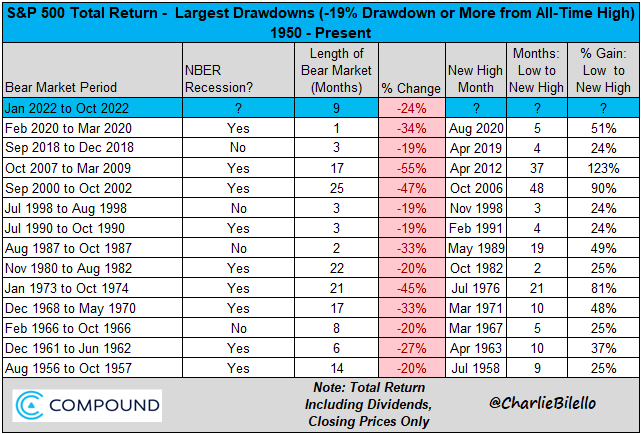

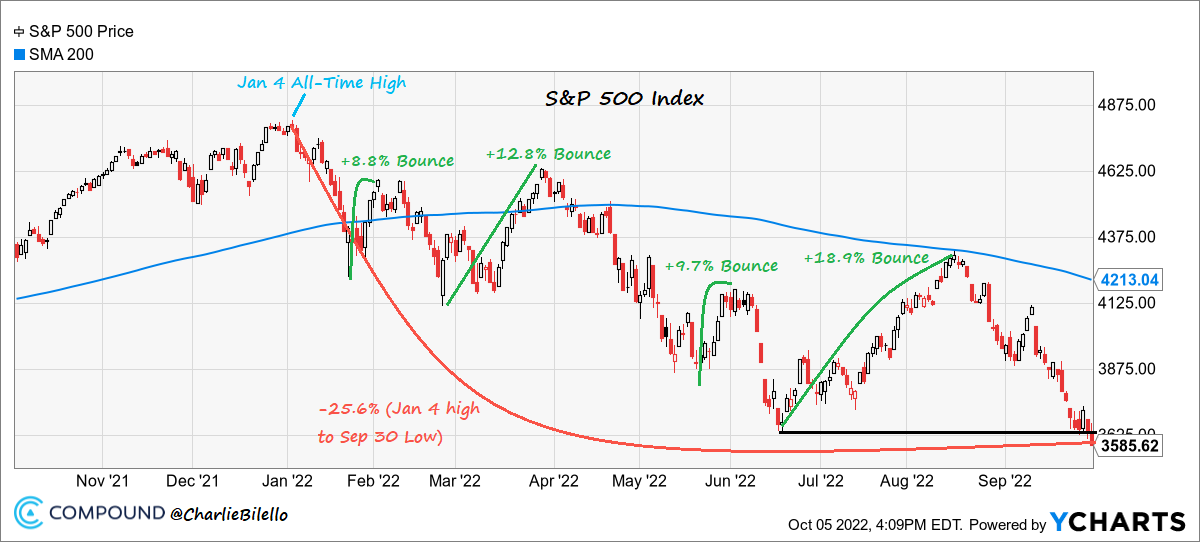

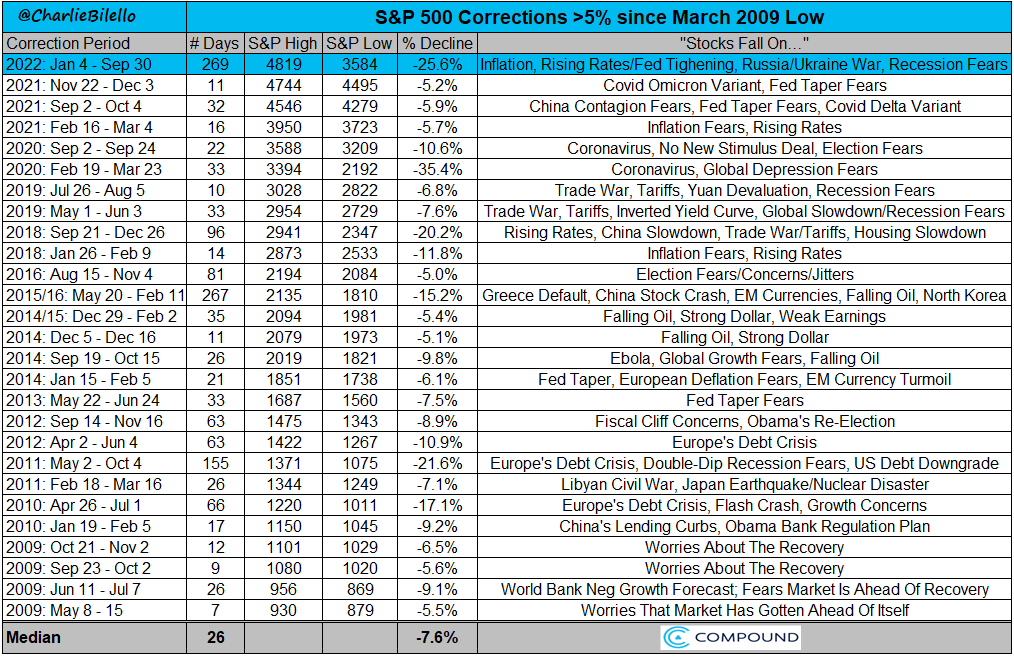

Partiamo subito con una bella doccia fredda: SIAMO NEL PEGGIOR MERCATO RIBASSISTA DOPO QUELLO DEL 2007/09.

Siamo ad oltre 9 mesi di ribasso con la S&P500 che segna un -28% circa, mentre il Nasdaq ed altri mercati indubbiamente non performano meglio. Bene, se ancora sei in piedi cerchiamo di vedere insieme cosa sta succedendo al comparto obbligazionario.

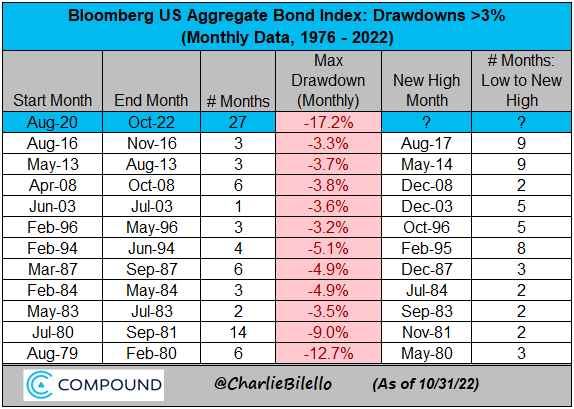

Negli ultimi 27 mesi, il mercato obbligazionario statunitense è sceso di oltre il 17%, il calo più lungo e profondo della storia. Sulla stessa linea negativa quello europeo. L’aumento dei tassi di interesse ha poi dato in questo anno il colpo di grazie ai bond già in sofferenza dal coronavirus.

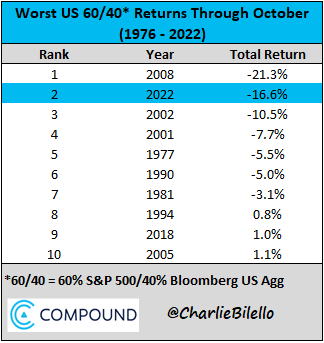

Il noto portafoglio 60/40, infatti, registra nel 2022 il secondo peggior anno dal 1976 ma era scontato visto la negatività che riguarda le sue due principali asset.

Intanto, se stai ancora leggendo, devo farti i complimenti perché sei un investitore migliore di quello che magari pensi.

Sono due le principali domande che girano nella testa degli investitori oggi:

- Quanto dureranno i mercati ribassisti di azioni e obbligazioni?

- Quanto saranno profondi i cali prima che venga raggiunto un fondo?

C’è chi cerca risposte nel web e chi invece le vende facendo i propri interessi, ma la realtà dei fatti è che sfortunatamente oggi le risposte nessuno può averle perché ogni crisi è diversa. Dal 1929, il mercato ribassista medio dell'S&P 500 è diminuito del 36% in 14 mesi, ma la deviazione attorno a tale media è stata estremamente elevata. E per quanto riguarda le obbligazioni, siamo già in un territorio inesplorato, ben oltre i cali storici sia in termini di durata che di entità.

Il che significa che cercare di prevedere dove e quando si verificherà un fondo è un gioco inutile da giocare.

In momenti di stordimenti finanziario come questo porsi le giuste domande è l’unico rimedio al senso di smarrimento che rischia di farti prendere decisioni devastanti per il tuo portafoglio d’investimento.

Ecco una breve check list anti-ribasso di mercato che sono convinto ti aiuterà.

1) Conosci il tuo orizzonte temporale

Quando i mercati stanno marciando costantemente al rialzo, il tuo orizzonte temporale può sembrare quasi irrilevante. Ma quando l’orso alza la sua brutta testa, niente potrebbe essere più importante.

Come mai?

Perché se stai investendo con denaro di cui hai bisogno nel prossimo mese o anno, è più probabile che tu diventi un venditore forzato, trasformando la volatilità a breve termine in una perdita permanente. Ma se stai investendo per il prossimo decennio o più, il tempo è dalla tua parte e tutto ciò di cui hai bisogno è la forza d'animo per mantenere il tuo portafoglio nei momenti difficili.

Ciò che può aiutare in questo è la prospettiva, sapendo che ogni mercato ribassista del passato è stato infine seguito da un nuovo massimo storico ad un certo punto nel futuro.

Dal 1950, il tempo medio di recupero (dal minimo al nuovo massimo) per l'S&P 500 (compresi i dividendi) è stato di 14 mesi, con il recupero più lungo di 48 mesi. Se sembra un'eternità, il tuo orizzonte temporale potrebbe essere troppo breve e non compatibile con un investimento in azioni.

Come singolo investitore, il tempo è la tua più grande risorsa. Per utilizzarlo in modo efficace, conosci il tuo orizzonte temporale.

2) Assicurati di essere ben diversificato

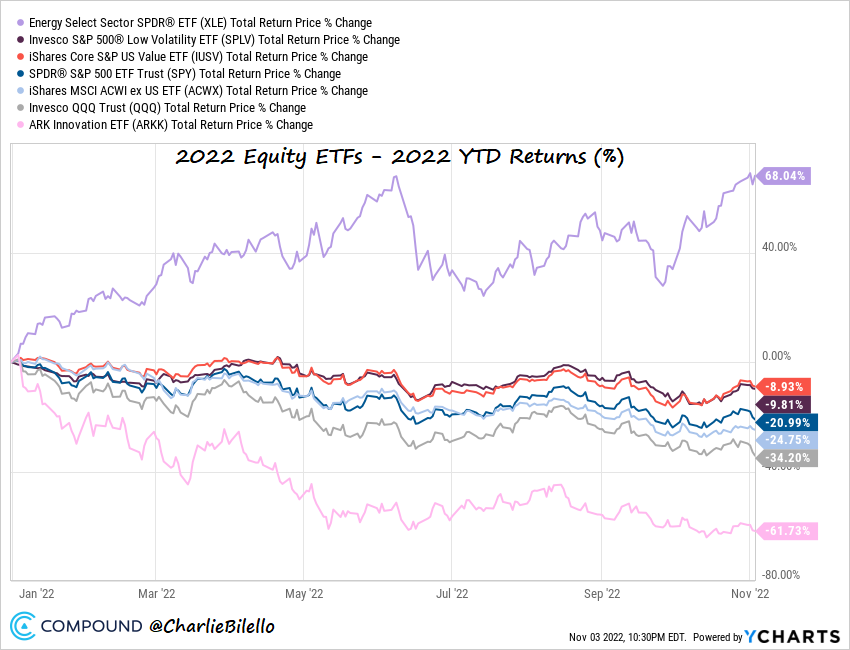

La diversificazione è sempre importante, ma durante i lunghi mercati rialzisti questo concetto spesso cade nel vuoto. Durante i 40 anni di mercato rialzista secolare delle obbligazioni che si sono conclusi nel 2020, possedere il mercato obbligazionario totale ti avrebbe reso abbastanza bene (+7,6% di rendimento annualizzato da gennaio 1981 a dicembre 2020 in Bloomberg US Aggregate). Ma il passato non è un prologo negli investimenti e con i rendimenti che hanno toccato i minimi storici nel 2020, le obbligazioni come asset class sono diventate quasi tutte a rischio senza alcuna ricompensa.

All'interno del mercato azionario, la diversificazione è stata ugualmente ignorata nell'ultimo decennio, con portafogli concentrati in titoli ad alta crescita (es: $ARKK ETF) e Nasdaq 100 ($QQQ ETF) che superano di gran lunga qualsiasi altra cosa. Ma c'è un ciclo in ogni cosa, e la corsa di 14 anni dei titoli growth ha iniziato a tornare alla media rispetto ai value.

3) Cerca opportunità per ribilanciare

La volatilità nei mercati tende a creare una più ampia dispersione nella performance delle asset class. Ciò può portare a grandi cambiamenti nelle ponderazioni del tuo portafoglio e opportunità di ribilanciamento. Una delle più evidenti di queste opportunità oggi è nelle azioni internazionali, che hanno sottoperformato le loro controparti statunitensi per quasi quindici anni.

Il ribilanciamento è in definitiva uno strumento di gestione del rischio, che prende profitti in aree che hanno fatto molto bene su base relativa e si aggiunge ad aree che sono rimaste indietro. Va fatto quindi non solo per aumentare l'esposizione alle aree in ritardo che sono spesso più economiche, ma soprattutto, come protezione contro brusche inversioni verso la media che possono aggiungere volatilità indesiderata al tuo portafoglio.

4) Concentrati sul lato positivo della situazione

Durante i mercati ribassisti, c'è sempre una lunga lista di cose di cui preoccuparsi, e questa non fa eccezione. Dai timori di recessione all'inflazione galoppante alla minaccia di una guerra nucleare, tutte le notizie di oggi sembrano essere cattive notizie.

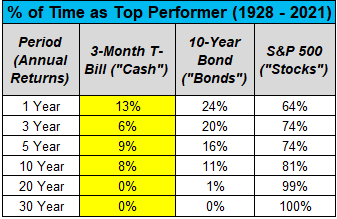

In questi periodi si è tentati di passare interamente alla liquidità (una quota per il tuo piano d’investimento devi sempre averla), che ha facilmente battuto sia le azioni che le obbligazioni nel 2022. Ma questo è focalizzato sul breve termine. Man mano che il periodo di tempo si allunga, le probabilità che la liquidità sia il miglior investimento svaniscono.

Nell’immediato il contante può darti l’idea di sicurezza, ma nel breve e lungo termine è solo una perdita. Questo perché dopo lunghi mercati ribassisti di azioni e obbligazioni, le valutazioni scendono e i rendimenti aumentano, rendendo le azioni e le obbligazioni più difficili da battere.

Nessuno può dirti dove e quando i mercati ribassisti di azioni e obbligazioni raggiungeranno il minimo. E va bene, perché prevedere il futuro non è un prerequisito per il successo negli investimenti.

Conoscere il tuo orizzonte temporale, assicurati di essere davvero diversificato, cercare opportunità per riequilibrare e concentrati sul lato positivo, sono solo questi fattori che ti permetteranno di resistere a qualsiasi mercato ed ottenere risultati dai tuoi investimenti.

Cosa è successo a ottobre sui mercati

Ottobre è stato un mese di rimbalzo per quasi tutti i mercati, dopo un agosto e un settembre parecchio difficili. Lo scenario inflattivo continua a persistere e, anzi, in Europa si è aggravato ulteriormente, però si vede qualche spiraglio di luce in lontananza, con il vistoso calo delle quotazioni del gas naturale scese a un certo punto addirittura sotto i 100 euro al megawattora.

Il mercato europeo, beneficiando dei ribassi del gas, è stato quello più in salute. Mentre l’America, pur recuperando un po’ di terreno, ha patito gli orizzonti di nuove, forti, strette monetarie e la delusione sugli utili nelle trimestrali di diverse aziende importanti.

A Tokyo, l’indice Nikkei si è posto a metà strada tra Europa e Stati Uniti e continua a essere una sorta di mosca bianca non toccata dall’inflazione, unico insieme alla Cina tra i grandi Paesi industrializzati a mantenere una politica monetaria largamente accomodante.

Ultima, ma non per importanza, la Cina, di gran lunga il mercato azionario peggiore tra quelli principali: la perdita mensile è stata a doppia cifra in seguito ai nuovi focolai di Covid e alla riconferma di vertici del partito Comunista cinese che in questi anni hanno iniziato a intervenire pesantemente nell’economia. Un’economia che, tra l’altro, continua a crescere, ma a livelli nettamente inferiori a quelli a cui il Dragone ci aveva abituati.

I principali fatti del mese

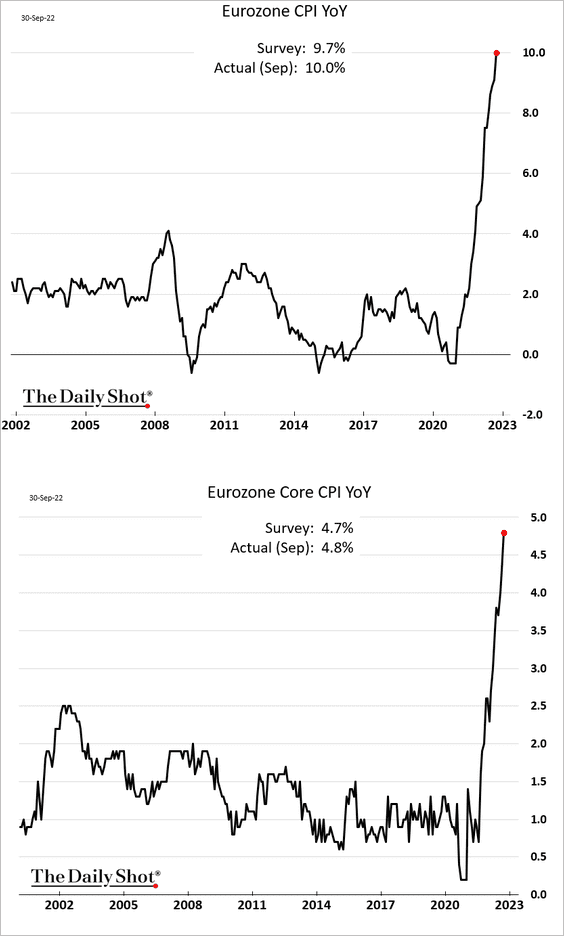

- Le banche centrali continuano a essere molto aggressive. A ottobre è stato il turno della Bce che ha varato un altro rialzo dei tassi da tre quarti di punto, il secondo di fila, portando il tasso di rifinanziamento principale al 2%. Le prospettive non sembrano essere di altro segno, con la banchiera centrale, Christine Lagarde, determinata a domare l’inflazione, arrivata in Italia a ottobre al record da 40 anni dell’11,9% mentre nell’Eurozona si è attestata al 10,7%.

- A fare da contraltare, un’economia italiana che dimostra ancora una certa resilienza con il Pil nel terzo trimestre che, secondo le stime Istat, è cresciuto dello 0,5% battendo le stime preliminari dell’Ufficio parlamentare di bilancio che si aspettava un -0,2%. Il Pil acquisito per il 2022 quindi si attesta al +3,9%. Tutto questo mentre il governo Meloni si è insediato nel corso del mese, salutando la fine dell’Esecutivo Draghi. Ultimo atto per il vice premier è l’accordo sul gas raggiunto in Europa.

- Intanto, nel suo World Economic Outlook, il Fondo monetario internazionale stima per l’Italia una crescita negativa nel 2023 (-0,2%). In ottica mondo, per il prossimo anno l’istituto prevede una crescita di solo il 2,7% (dal +3,2% stimato per il 2022).

- In Gran Bretagna, Liz Truss si è dimessa da primo ministro dopo appena 45 giorni pagando per il maxi taglio delle tasse a debito bocciato clamorosamente dai mercati. Al suo posto, Rishi Sunak, che è anche il nuovo leader del partito Conservatore.

Conclusioni

Con il mese di novembre si “festeggia” l’anno dai massimi sui principali mercati. Le principali banche centrali continuano a mantenere una linea forte di politica monetaria mantenendo la rotta dell’aumento dei tassi contro l’inflazione. Manovre che sembrano pian piano iniziare a far vedere una luce in fondo al tunnel.

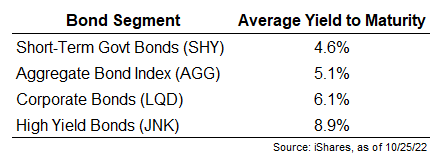

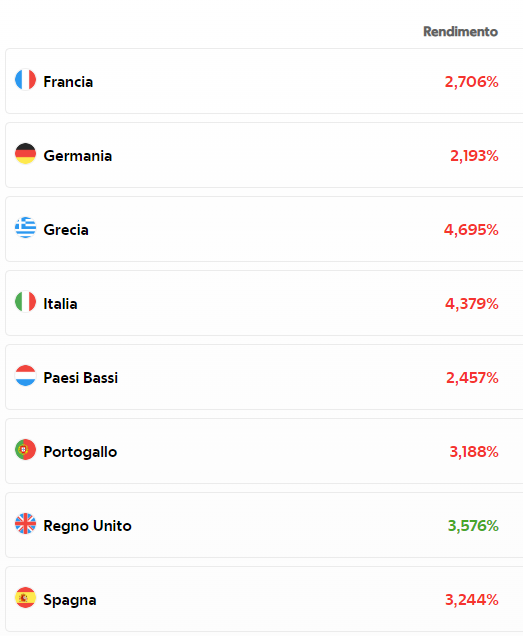

Occhi puntati sia su azionario ma soprattutto sul comparto obbligazionario. Lentamente ci stiamo allontanando da rendimenti bassi o negativi sui bond che tornano appetibili per ogni investitore con rendimenti che vanno dal 4 al 9% a seconda dell’asset class.

L’azionario pure da spunti ed opportunità di lungo termine con valutazioni che tutti si auguravano ad inizio novembre 2021 e che spero in tanti oggi le facciano loro.

L’investitore deve prendere coraggio, guidato anche da un professionista, e strattonare con forza le redini del proprio piano finanziario perché sono momenti rari come quest’anno che permettono di avere performance strepitose nel tempo.

Meglio obbligazioni o azioni ora?

Mi è stato chiesto giorni fa da un lettore sui miei social. E’ interessante vedere come durante le fasi di stress c’è pure chi riesce a porsi le giuste domande per andare oltre i segni negativi di questo 2022.

Molti investitori, infatti, oggi sono in preda all’oblio da perdite focalizzati solo sul rischio di breve termine senza riuscire ad ampliare il focus e razionalmente vedere opportunità per i propri investimenti che magari cercavano fino a novembre scorso.

Perdere denaro fa male, ma se entri in ottica che non stai perdendo nulla ma che è una normale onda da navigare nel mare del tuo percorso finanziario allora potrai guardare pure ai mercati ribassisti come un'opportunità. E con le azioni e le obbligazioni in forte calo quest'anno, le occasioni non mancano in questo momento.

Obbligazioni

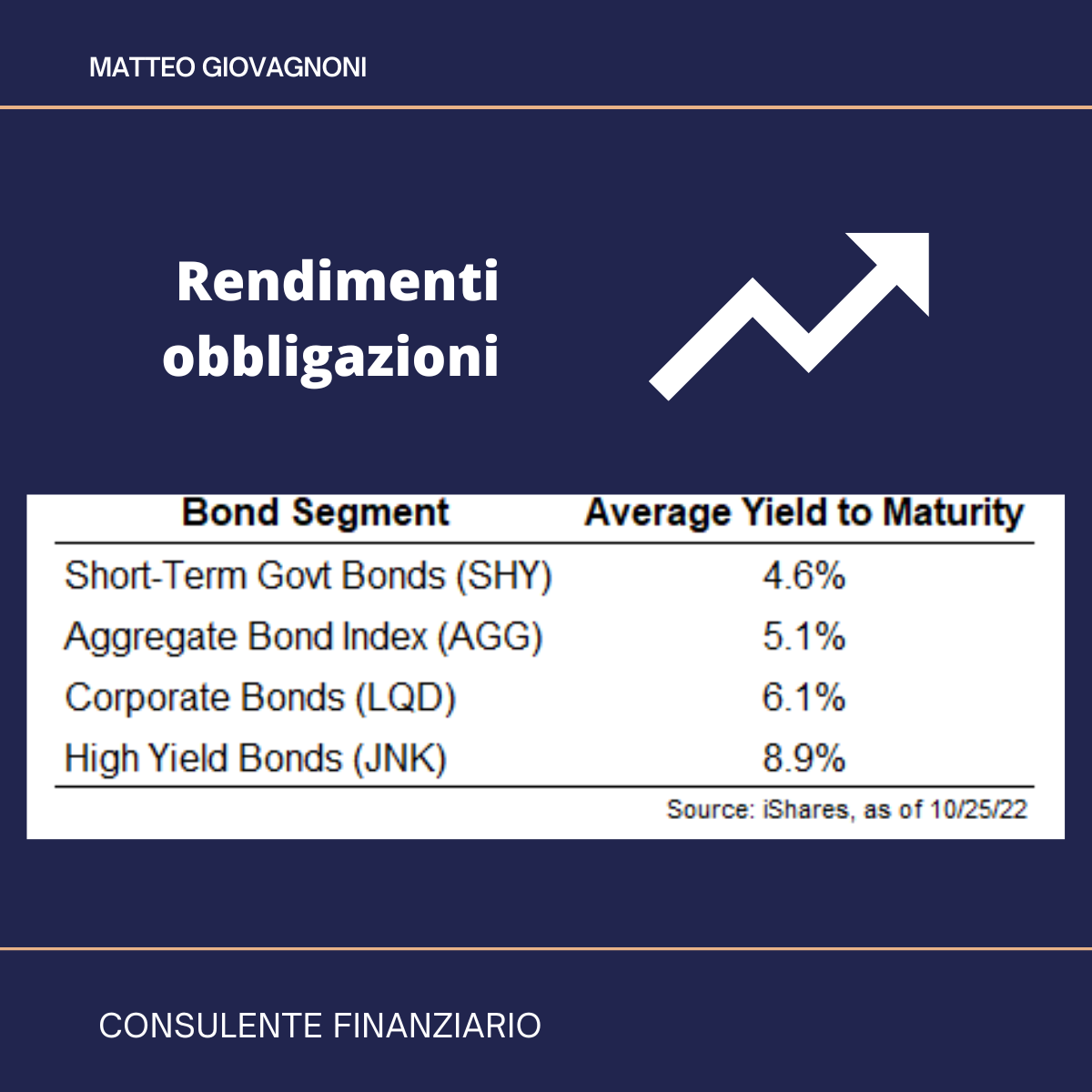

I rendimenti del reddito fisso sono superiori a quelli degli ultimi anni:

A seconda della tua tolleranza al rischio e alla volatilità delle obbligazioni, i rendimenti in questo momento variano dal 4 al 9% sulle varie asset class disponibili per ogni investitore. Ciò significa per l’investitore avere finalmente una valida alternativa all’azionario.

E’ vero che i rendimenti reali con questa inflazione sono ancora negativi ma, per la prima volta da molto tempo, i rendimenti nominali forniscono una concorrenza al mercato azionario in un modo che non accadeva da molto tempo.

Nel mondo obbligazionario rendimenti più elevati sulle obbligazioni portano a rendimenti più alti nel lungo termine. Nel breve-medio termine, invece, la cosa che conta di più in termini di volatilità per il reddito fisso è la direzione dei tassi di interesse.

Per semplificare le cose, ci sono fondamentalmente tre scenari per le obbligazioni da considerare:

1. I tassi di interesse scendono

2. I tassi di interesse rimangono dove sono

3. I tassi di interesse aumentano

L'inflazione è il jolly in questo contesto per i rendimenti reali, ma diamo un'occhiata a ciascuno di questi scenari per capire come reagirebbero le obbligazioni.

Se i tassi scendono, i prezzi delle obbligazioni aumenteranno. Maggiore è la durata o maggiore è la scadenza, migliore sarà la performance delle tue obbligazioni. Quando si combinano rendimenti iniziali più elevati con tassi di interesse in calo, si ha un buon risultato a breve termine per le obbligazioni.

Ciò potrebbe essere causato dal calo dell'inflazione, dall'abbassamento dei tassi di interesse da parte della Fed altre banche centrali o da una possibile recessione in cui gli investitori si precipitano nella sicurezza delle obbligazioni.

In realtà penso che questo sia lo scenario peggiore per gli investitori a reddito fisso perché significherebbe rendimenti migliori nel breve termine ma rendimenti inferiori per i rendimenti futuri nel lungo termine.

E se i tassi continuassero a salire?

I prezzi cadrebbero sicuramente nel breve periodo, ma oggi si hanno rendimenti iniziali molto più elevati rispetto a quando è iniziato questo ciclo di rialzo dei tassi. C'è un margine di sicurezza molto più grande a partire da tassi del 4-6% rispetto a tassi dello 0-2%.

Se hai obbligazioni a breve termine, in questo scenario non perderebbero tanto denaro quanto le obbligazioni a lungo termine. Ricorda, le obbligazioni con duration più lunga hanno prestazioni relativamente migliori se i tassi scendono, ma una duration più breve fa meglio, relativamente parlando, quando i tassi aumentano.

Se l'inflazione rimane alta e i tassi di interesse continuano a salire, ci sarà più dolore a breve termine per i prezzi delle obbligazioni, ma ciò significa anche rendimenti più elevati per i rendimenti futuri dopo aver recuperato quelle perdite.

Infine, cosa accadrebbe se le quotazioni rimanessero ferme per un po' e rimanessero in un intervallo, diciamo, del 4-5%?

Questo è lo scenario in cui gli investitori potrebbero aspettarsi la minor quantità di volatilità e semplicemente incassare quelle cedole e guadagnare un po' di rendimento.

Le obbligazioni in genere non sono così volatili come lo sono state negli ultimi 3 anni circa. Le obbligazioni dovrebbero essere noiose, quindi la maggior parte degli investitori accoglierebbe con favore un ambiente in cui i rendimenti si appiattiscano per un po'.

Con rendimenti a livelli molto più elevati, la probabilità di buoni risultati nel mercato obbligazionario è alta come da anni.

Azioni

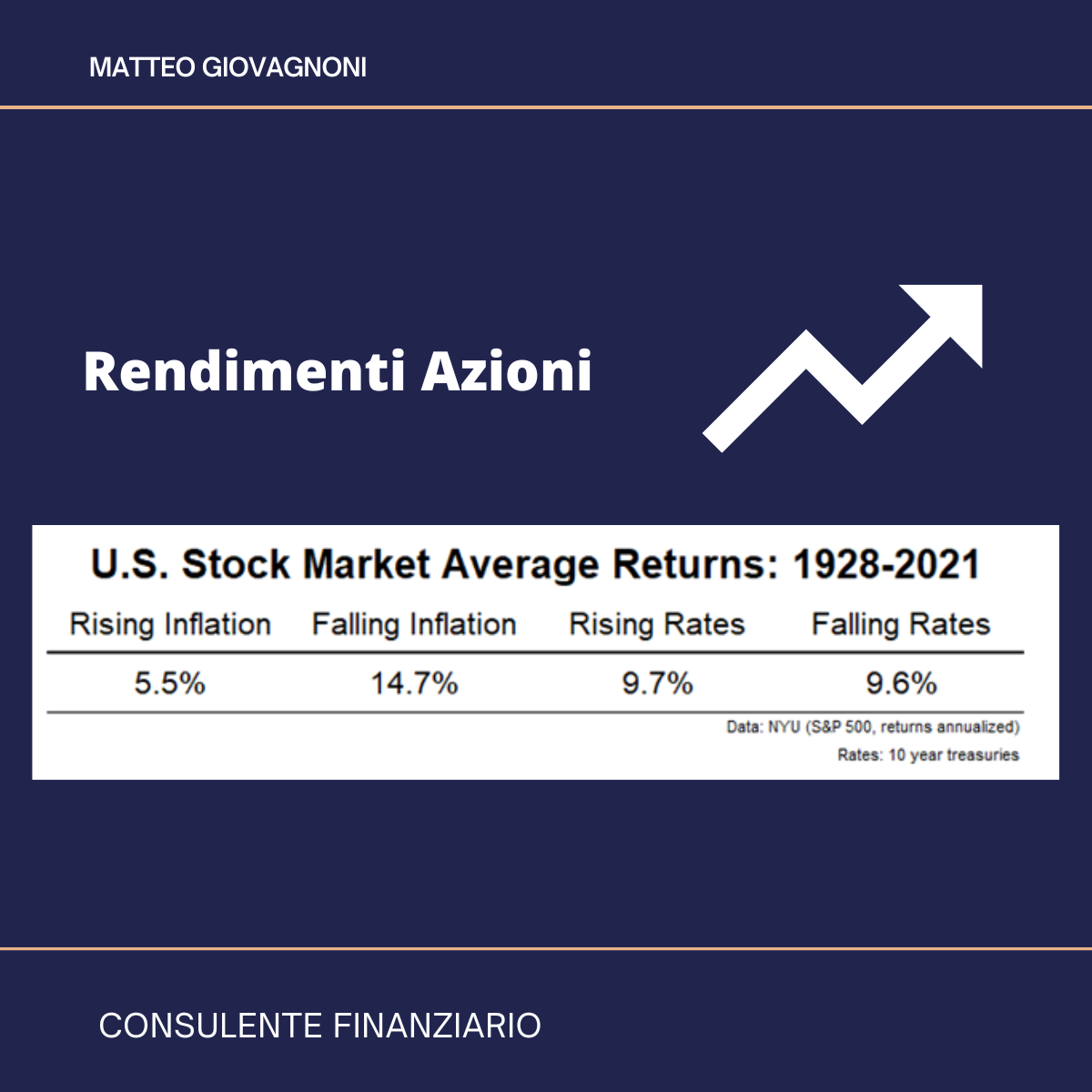

Se i tassi di interesse iniziano a cambiare, si presume che il mercato azionario andrà bene, ma non vi è alcuna garanzia che ciò accadrà. Il mercato azionario è una specie di ribelle a cui piace infrangere le regole.

Se guardi i dati storici, i tassi di interesse in aumento o in calo non hanno un impatto così grande sulla performance del mercato azionario come potresti pensare:

L'aumento o il calo dell'inflazione ha avuto un impatto molto maggiore sulla performance del mercato azionario rispetto all'aumento o al calo dei tassi di interesse.

Tuttavia, se i tassi scendono, si presume che anche l'inflazione stia diminuendo nel contesto attuale. Ancora una volta (senza nulla di certo) la combinazione di calo dei tassi e inflazione sembrerebbe essere una buona cosa per le azioni.

MA...

- Se inflazione e tassi di interesse scendono perché entriamo in recessione?

- È un bene o un male per il mercato azionario?

- Una recessione è già scontata o le cose peggiorerebbero ancora in quello scenario?

Onestamente non ho idea per quanto tempo le cattive notizie dell'economia sarebbero considerate buone notizie per le azioni perché potrebbero significare che la Fed può fare marcia indietro ed abbassare i tassi. Le recessioni di solito non sono grandiose per il mercato azionario, ma una contrazione economica nel 2023 sarebbe il rallentamento più scontato della storia. Insomma nessuno ne rimarrebbe spiazzato.

Come sempre, il breve termine del mercato azionario rimane poco chiaro.

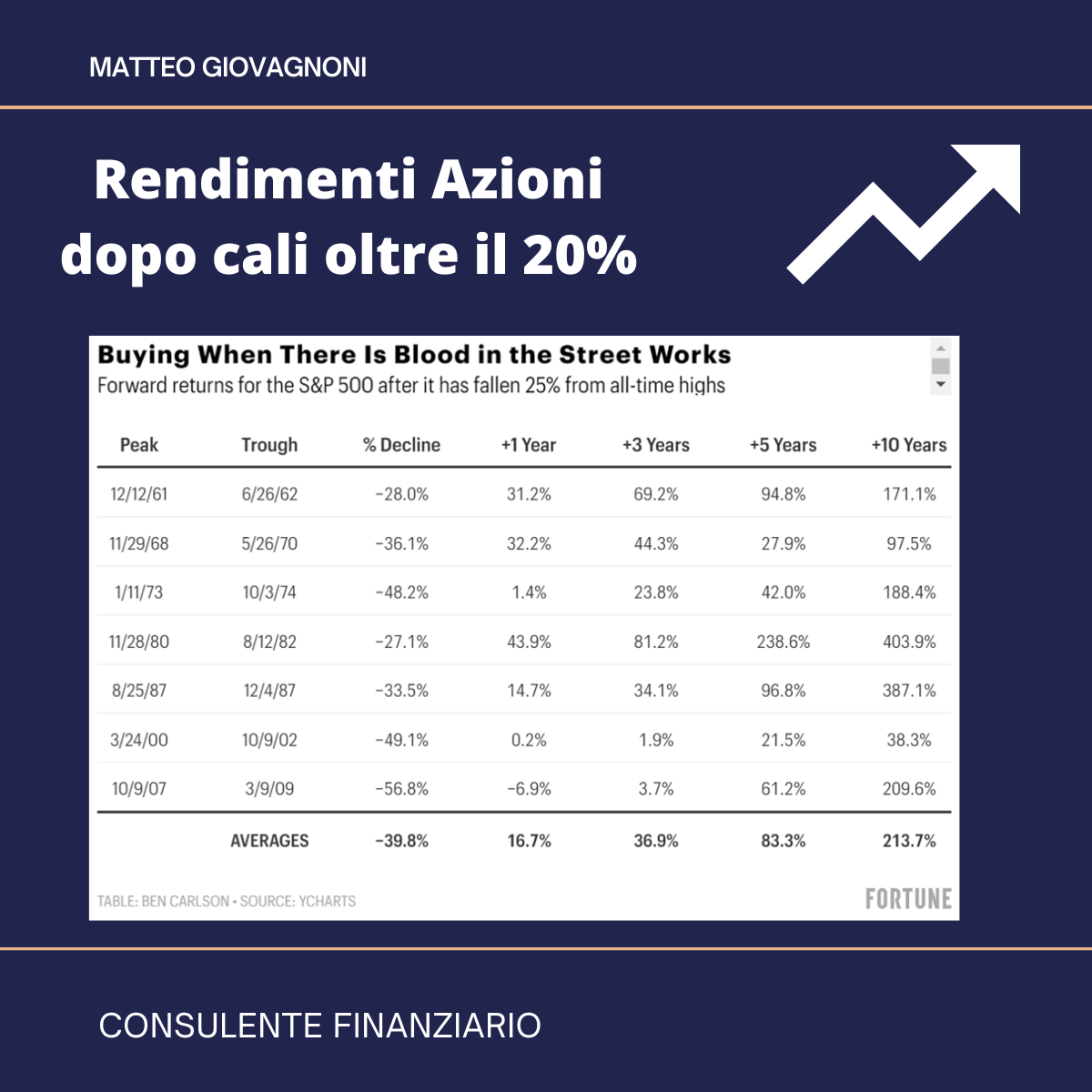

Tuttavia, l'acquisto di azioni quando sono in ribasso così tanto ha avuto la tendenza a funzionare bene per gli investitori nel lungo periodo.

Il passato non è una garanzia di performance future e tutte le solite accortezze, ma l'acquisto di azioni quando sono in calo del 20-30% è una strategia vincente a patto che si abbia un orizzonte temporale sufficientemente lungo.

Opportunità dal 2022 per gli investitori di ogni età

Siamo a fine anno ma che siano stati mesi difficili per ogni investitore ed ogni asset penso sia noto a tutti.

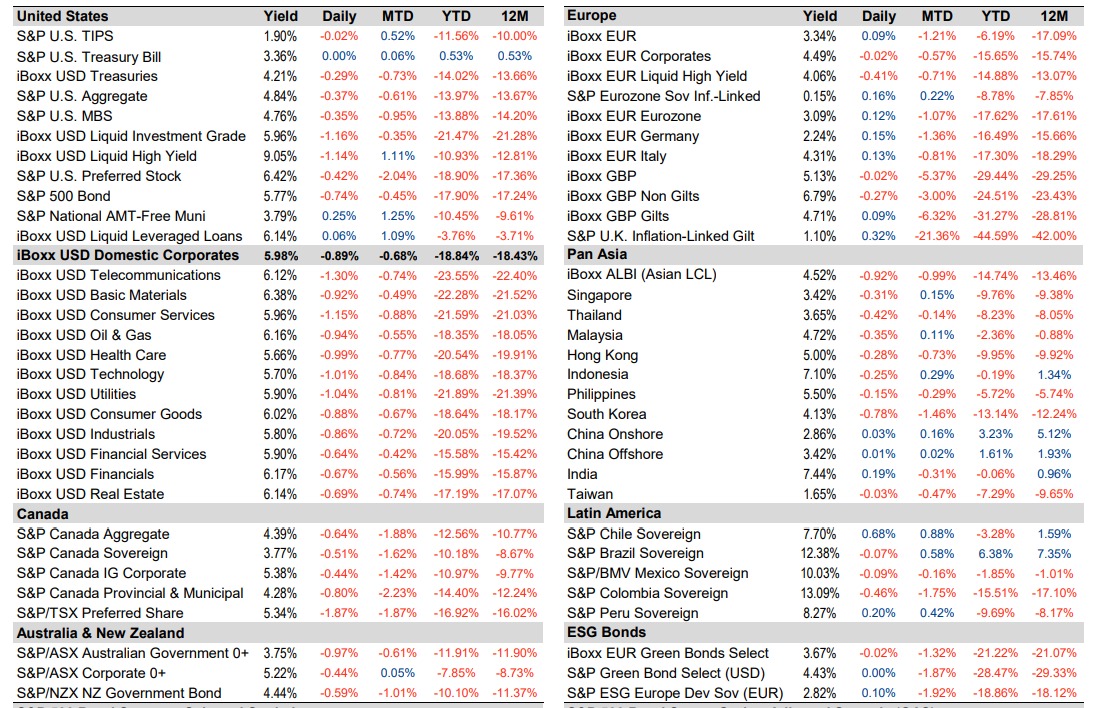

A rincarare la dose l’immagine che mostra i rendimenti da inizio anno di tutte le asset class principali. Come vedi il rosso in doppia cifra ha colpito l’intero mondo degli investimenti.

Il mercato azionario statunitense è sceso fino al 25% nel 2022. A peggiorare le cose, quest'anno anche le obbligazioni sono in forte calo. In genere, quando il mercato azionario scende, le obbligazioni fungono da ammortizzatori per portafogli diversificati. Ma poiché i tassi di interesse stanno aumentando pure l'Obbligazionario aggregate è sceso di quasi il 15% quest'anno.

Ciò significa che qualsiasi investitore esposto ad attività finanziarie tradizionali come azioni e obbligazioni è in calo di circa il 20% su base annua.

E se ti trovi nelle parti più rischiose del mercato, sei ancora più in basso. Il Nasdaq, ricco di tecnologia, è sceso di oltre il 30% dai suoi massimi. Anche l'indice Russell 2000 delle azioni delle società più piccole è in calo di oltre il 30% dai massimi storici. E le criptovalute come Bitcoin sono diminuite del 70% nell'ultimo anno circa.

A nessuno piace perdere soldi, ma i mercati al ribasso creano opportunità per rendimenti attesi più elevati in futuro. Non è mai bello essere investitori quando i mercati scendono, ma ogni mercato ribassista della storia sembra un'opportunità di acquisto con il senno di poi.

Non ho idea di quando l'attuale contesto di mercato cambierà. Ma può essere utile per gli investitori riflettere su alcune delle opportunità che il mercato ci offre in questo momento.

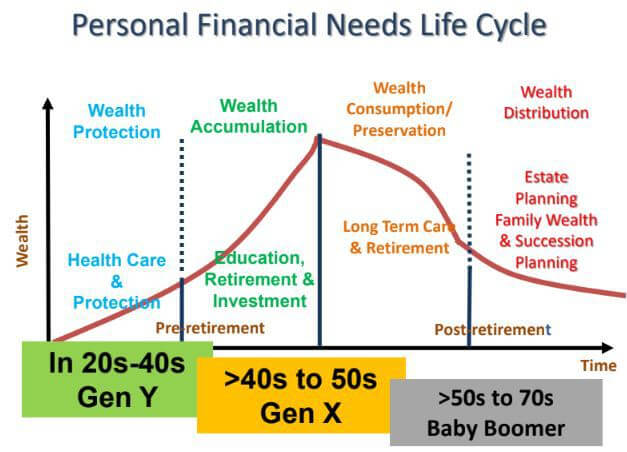

I mercati ribassisti non sono mai divertenti da vivere, ma ogni correzione del mercato azionario nella storia è stata un'opportunità e lo è anche questa volta per te, sia che tu sia un baby boomer, generazione X o millenials.

Diamo quindi un'occhiata all'attuale panorama degli investimenti attraverso la lente di diverse generazioni di investitori:

Baby boomer (pensionati)

Le generazioni più anziane di investitori dovrebbero avere un portafoglio di attività finanziarie ma non molto in termini di risparmi futuri. Ciò ha rappresentato un enigma negli ultimi anni perché i rendimenti delle attività sicure sono stati così bassi da costringere i baby boomer ad uscire dalla confort-zone di rischio prendendosene maggiore alla ricerca di rendimenti attesi più elevati.

Per molti investitori, ciò significava che il tradizionale mix 60/40 di azioni e obbligazioni avrebbe potuto essere più simile a 70/30 o 80/20 a favore delle azioni poiché i rendimenti obbligazionari sono stati molto bassi o nulli e per tanto tempo. Questa strategia può aiutare a migliorare i rendimenti a lungo termine, ma aggiunge anche un livello di volatilità con cui la maggior parte dei pensionati non si sente a proprio agio.

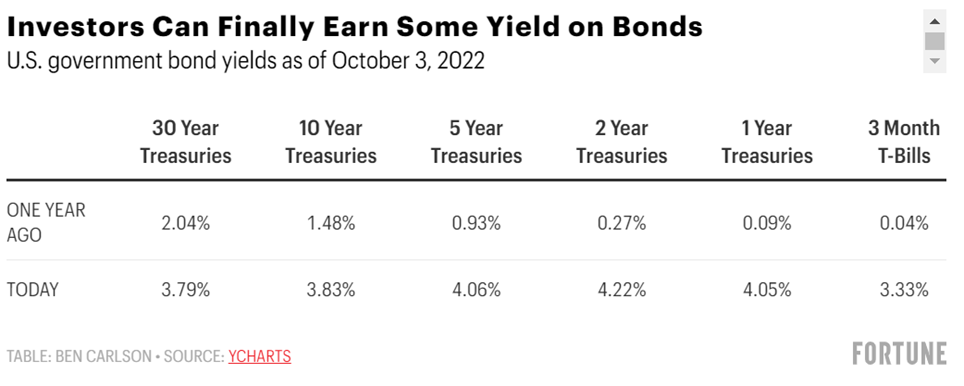

La situazione è però cambiata in fretta quest'anno. Per la prima volta da prima della crisi finanziaria del 2008, gli investitori sono finalmente in grado di guadagnare un po' di rendimento sulla parte obbligazionaria. Basta guardare quanto sono aumentati i rendimenti nell'intero spettro delle scadenze per i titoli di stato statunitensi, ma anche europei, nell'ultimo anno:

Il motivo per cui i rendimenti obbligazionari sono stati così terribili quest'anno è dato dalla combinazione aumento tassi di interesse e rendimenti iniziali bassi o bassissimi. La peggior combinazione per l’investimento in bond.

Ma ora che quei rendimenti sono molto più alti, gli investitori hanno un margine di sicurezza molto più grande se i tassi dovessero continuare a salire.

E la parte migliore per i pensionati è che le obbligazioni a breve termine come i Treasury a uno e due anni ora hanno rendimenti più elevati rispetto alle obbligazioni a lungo termine. Questa è una buona cosa perché, a parità di condizioni, minore è la durata dell'obbligazione o del fondo obbligazionario, minore è la volatilità del prezzo quando i tassi di interesse si muovono.

Ciò significa che i pensionati possono ora bloccare i rendimenti del 4% su obbligazioni che hanno pochissima sensibilità ai tassi di interesse.

Tradotto, se hai una età oltre i 65 e liquidità in conto probabilmente hai l’occasione per comperare ottimi nuovi rendimenti per la parte più difensiva del tuo portafoglio.

Gen Z / Millennials (investitori più giovani)

I giovani sono all'estremo opposto dello spettro di rischio rispetto ai pensionati.

Il consiglio per i giovani durante un mercato ribassista è abbastanza semplice: continua a risparmiare, continua a investire e non farti spaventare dai mercati. La pazienza e un orizzonte temporale sufficientemente lungo possono appianare molti terribili scenari di mercato.

Oggi il mercato ti rimette a disposizione l’occasione per costruire un FONDO IMPREVISTO dove parcheggiare al sicuro i tuoi risparmi per emergenze, acconti, matrimoni o qualsiasi altro obiettivo finanziario a breve termine e con rendimenti.

Ma in questa parte della vita la maggiori risorsa dei giovani è il tempo, o meglio, l’orizzonte temporale e soprattutto il capitale umano. Hai tempo per permettere all’interesse composto di essere il vento alle tue spalle. Hai il tempo di aspettare un mercato ribassista prolungato. E il tuo potere di guadagno futuro equivale al risparmio futuro, che può essere messo in funzione periodicamente, indipendentemente dal fatto che i mercati siano alti o bassi.

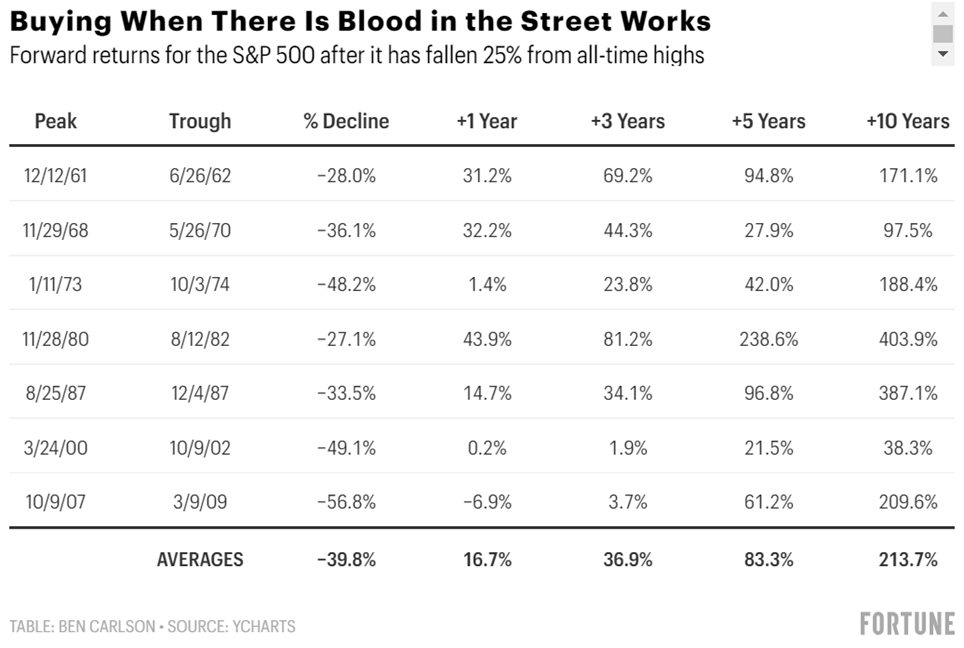

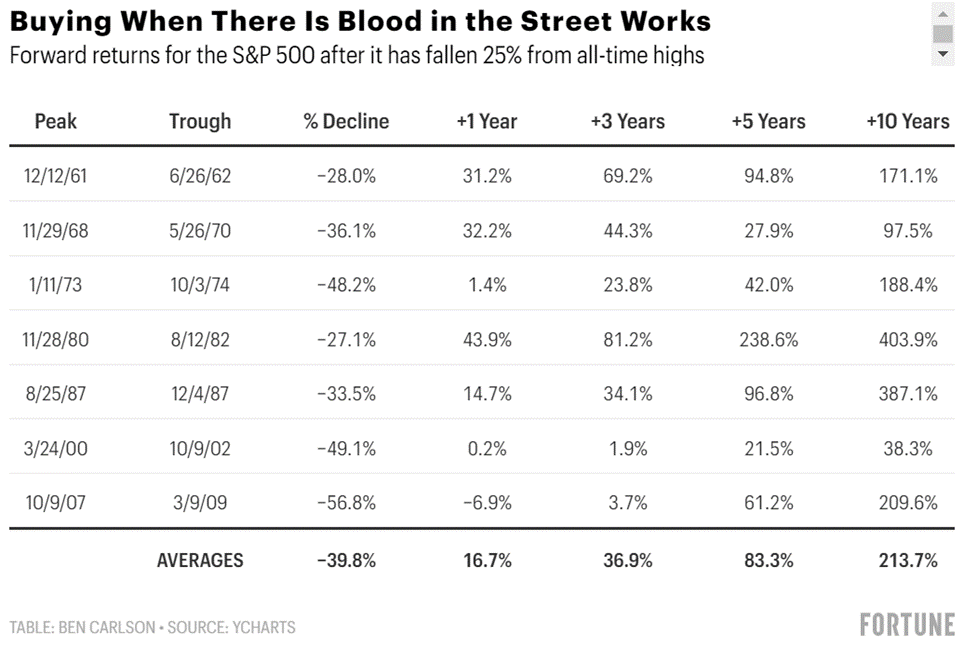

Le cattive notizie per coloro che sono completamente investiti sono buone notizie per chiunque in questo momento sta costruendo il suo FONDO PENSIONE con accantonamenti. Alla fine di settembre, l'indice S&P 500 è sceso del 25% dai massimi storici.

Ho trovato un elaborato che mostra cosa succede ai rendimenti dell’indice americano al termine di ribassi oltre il 25% dai massimi:

Puoi vedere che in tutti questi casi nonostante ribassi anche peggiori i rendimenti futuri a uno, tre, cinque e 10 anni sono stati fantastici nella maggior parte dei casi. Ogni periodo ha visto rendimenti positivi tranne un periodo di 12 mesi durante la Grande Crisi Finanziaria.

Non ci sono garanzie che questa relazione esisterà in futuro. Ma i giovani dovrebbero essere felici di quando le azioni scendono perché verranno ricompensati più lautamente. È così che guadagni a lungo termine quando hai molti decenni davanti a te e lasci fare il lavoro pesante all’interesse composto al posto tuo.

Questa è la mia situazione essendo nato nell’84, questo è quello che sto facendo nella mia pianificazione finanziaria.

Generazione X (mezza età)

I pensionati hanno generalmente molte attività finanziarie ma poco in termini di capitale umano in termini di capacità di guadagno futura. I giovani in genere hanno poche risorse finanziarie ma molto capitale umano da risparmiare in futuro.

Ma che dire delle persone di mezza età?

La generazione X è spesso la generazione dimenticata, dal momento che i baby boomer e i millennial ottengono sempre tanta attenzione. La generazione Reality Bites è nata tra il 1965 e il 1980, il che significa che hanno un'età compresa tra i primi quarant'anni e i cinquanta.

Le persone di mezza età vivono nell’enigma del bicchiere mezzo pieno contro il bicchiere è mezzo vuoto. Brucia vedere il valore del tuo portafoglio diminuire, ma è anche bello acquistare azioni quando sono in svendita quando hai effettivamente della liquidità per farlo.

Questa fascia di età dovrebbe avvicinarsi agli anni di picco dei guadagni, raggiungendo anche il massimo impiego in attività finanziarie.

Probabilmente anche i più anziani della Generazione X, come me, dovrebbero pensare a diventare lentamente ma sicuramente più difensivi con il loro portafoglio man mano che invecchiano.

La buona notizia oggi è che i rendimenti degli asset più difensivi come le obbligazioni sono ora molto più alti e i prezzi delle azioni sono molto più bassi.

Insomma, il mercato finanziario oggi ti dà la miglior opportunità per fare qualsiasi investimento. È il meglio di entrambi i mondi.

Il rischio è spesso negli occhi di chi guarda quando si tratta di investire. Non scompare mai completamente; cambia solo forma. Ma il rischio dipende molto anche da dove ti trovi nel tuo ciclo di vita come investitore. Capirlo, contestualizzare il mercato di oggi nella tua life cycle da investitore ti permette di trovare nel percorso d’investimento occasioni anche in quelle che sono semplici difficoltà di breve termine.

LA CALAMITA’ SUL MONDO OBBLIGAZIONARIO

Questo 2022 dovrebbe spingere molto investitori a farsi le giuste domande.

- Sto investendo nel modo giusto per me?

- Ho un piano finanziario per il mio futuro resiliente?

- Sono assistito nella maniera migliore da un professionista?

Proprio su quest'ultima domanda in particolare tutti gli investitori "prudenti" devono soffermarsi per il proseguo dei propri investimenti per capire se si riceve consulenza o semplice vendita. Ora provo a spiegarmi meglio.

Da almeno 5 anni si legge del problema obbligazioni, sul fatto che non erano sostenibili all'infinito tassi bassi o addirittura negativi e che prima o poi le banche centrali sarebbero intervenute con aumenti che avrebbero portato scossoni sul comparto BOND.

Hai affrontato almeno una volta con il tuo referente il discorso?

Negli ultimi 3 anni è impazzano l'acronimo T.I.N.A. sulla velata esigenza di spostare quote più o meno importanti su asset azionari per cercare rendimenti in sostituzione alla parte obbligazionaria con rendimenti negativi o quasi ma con una tempesta in arrivo ( / ' ).

Hai preso in considerazione questa opzione facendo le giuste valutazioni con il tuo referente?

Da inizio anno i principali indici azionari sono in negativo, ben oltre il 20% in maniera generalizzata. Razionalmente potremmo dire che è per l'equity e che negli anni ha sempre prova di reattività.

L'indice Bloomberg Global Aggregate TR da gennaio è sceso del -21,43% e come puoi vedere dal grafico non è per niente normale anzi è una clamorosa eccezione che probabilmente impiegherà anni per ristabilirsi (ed il è moneta irrecuperabile).

Se le risposte alle domande sono NO sono solo 2 le possibili motivazioni:

- Ti è stato venduto il prodotto del momento o semplicemente quello che chiedevi, quindi

- Ti sei interessato poco dei tuoi investimenti non dando la dovuta importanza al tuo futuro finanziario.

#MY2¢

Cosa è successo a settembre sui mercati

Tutti ricordano agosto come un mese pieno di acquazzoni sui mercati, bene settembre è stato una tempesta tropicale. La marcia delle banche centrali, con Fed e Bce in testa, ha deluso i listini azionari mondiali che speravano in un rallentamento sui rialzi ai tassi d’interesse.

Oltre a ciò, gli investitori sembrano essere disorientati sulla politica monetaria non ancora chiara su termini e fini ma sempre agganciata a dati sull’inflazione poco rassicuranti e alle vicende di una guerra in Ucraina (soprattutto se pensiamo all’Europa) contraddistinte da un’escalation continua delle minacce.

Intanto continua il processo di rafforzamento del dollaro e il mondo obbligazionario sta vedendo lievitare sempre di più i suoi rendimenti, causando non pochi dolori agli Stati più indebitati ma anche a tutti coloro che investivano abitualmente nei bond e sono stati colti di sorpresa dai rialzi fulminei dei tassi d’interesse. L’Europa, nel frattempo, non è riuscita a trovare un accordo significativo per contrastare il prezzo impazzito del gas e i Paesi faticano a trovare le risorse per dare respiro alle loro aziende.

Non se la passa meglio nemmeno la Cina, dove Xi Jinping ha detto alla Russia di essere preoccupato per l’escalation del conflitto in Ucraina e di aspettarsi che le parti dialoghino quanto prima per trovare un accordo.

I principali fatti del mese

- Banche centrali sempre sotto i riflettori. La Fed, lo scorso 21 settembre, ha deciso per il terzo rialzo consecutivo dei tassi da 0,75% punti base, portandoli ai livelli più alti dal 2008 nella forchetta fra il 3 e il 3,25%. Ha fatto lo stesso la BCE, con un ritocco da tre quarti di punto che ha portato i tassi sulle operazioni di rifinanziamento principali all’1,25%. Entrambe hanno confermato che continueranno nella normalizzazione della loro politica monetaria, con l’obiettivo di portare l’inflazione intorno al 2% anche a costo di causare una recessione.

- Rallentamento economico evidente: l’agenzia di rating Standard’s and Poor’s ha tagliato le previsioni di crescita dell’Eurozona nel 2023 dall’1,9% allo 0,3%. Per l’Italia è prevista una lieve recessione (-0,1%), con una robusta sforbiciata alla crescita che era prima prevista al 2,1%.

- Inflazione ancora mordente: in Europa a settembre era al 10% mentre in Italia è arrivata all’8,9% trainata da un carrello della spesa sempre più caro. Negli Usa, il dato del carovita di agosto ha segnato un +8,3%, peggiore delle aspettative che convergevano sull’8%. Questo ha provocato una forte caduta delle borse mondiali. Nessuna novità su price cap al gas e strategia comunitaria europea in tema di energia. Al contrario, ha fatto molto discutere l’iniziativa unilaterale della Germania, che ha varato un pacchetto da 200 miliardi per proteggere le sue aziende.

- Gran Bretagna sotto pressione: Liz Truss è diventata la nuova premier succedendo a Boris Johnson. Tra i primi atti, ha annunciato un maxi taglio delle tasse, soprattutto a beneficio dei più ricchi, che ha causato una tempesta sulle sterlina, costringendo la Bank of England a intervenire sul mercato comprando titoli di Stato. Perfino l’Fmi ha criticato in modo inusuale la misura, portando infine la Truss a fare retromarcia.

- Conflitto Ucraina-Russia ancora in alto mare: Mosca pare essere in difficoltà e sta perdendo territori e città dopo la controffensiva di Kiev. Nei giorni scorsi, però, Vladimir Putin ha risposto indicendo un referendum farsa, non riconosciuto dalla comunità internazionale, in quattro regioni occupate dell’Ucraina in Donbass. L’esito, scontato e favorevole all’annessione russa, è stato celebrato a Mosca, che si è detta pronta a difendere i nuovi territori anche con l’uso della bomba atomica.

- Altro fatto saliente è l’attentato ai gasdotti Nord Stream 1 e Nord Stream 2 in ben quattro punti, cosa che ha causato fuoriuscite di gas nel Mare del Nord. Sono ancora ignoti gli autori, ma di certo la cosa ha destabilizzato il mercato del gas, con il prezzo del metano che ha ripreso a salire.

- Mentre lo scenario peggiora, le cose non vanno molto bene nemmeno in Cina: la Banca Mondiale ha tagliato le stime di crescita per il 2022 solo al 2,8%, un livello estremamente basso per gli standard cinesi.

Conclusioni

Il contesto globale è ormai in sofferenza da più di 10 mesi, con una durata da record stile 2008, ma in continua evoluzione.

L’investitore si trova alle prese con cambiamenti importanti che vedono pressioni maggiori per chi detiene grandi quantità di bond, in sofferenza e con perdite a doppia cifra. Negli ultimi 3 anni l’acronimo T.I.N.A. (there is no alternative) legate all’aumento dell’azionario in portafoglio per cercare rendimenti ha spinto parecchi nell’aumento di quote a sfavore dei bond. Un sacrificio in termini di volatilità che ad oggi più essere stata la miglior scelta che andava fatta. ATTENZIONE ciò non significa che questo 2022 non porti difficoltà anche a chi ha operato in questa maniera, ma sicuramente avrà evitato di ritrovarsi impantanati nel mondo obbligazionario attaccato dai tassi in aumento e ma decisamente con capacità reattive ai drawdown a dir poche pachidermiche.

Consigli dal mondo per gli investitori

La bellezza del mondo moderno permette di connetterci con persone in ogni parte del mondo e permette anche a professionisti di confrontarsi con colleghi fino ad anni fa lontanissimi.

Il CFA indiano Safal Niveshak reputo sia una ottima fonte di ispirazione soprattutto per la “familiarità” con cui tratta argomenti di finanza personale.

Dal confronto di idee spesso nascono i migliori consigli, Twitter, in questo caso è stata la piattaforma che ha permesso di radunare 10 consigli per investitori nuovi e vecchi.

Lezioni per nuovi investitori

- Investire non è rischioso per i motivi (come la volatilità) descritti da analisti, gestori di fondi e altri esperti di mercato pieni di gergo.

Investire è rischioso se non capisci in cosa ti stai cacciando e perché. In effetti, non investire bene è un rischio maggiore. - Non hai bisogno di un QI elevato per fare bene come investitore. In effetti, le maggiori crisi finanziarie sono state causate dalle persone con il QI più alto.

Ciò di cui hai bisogno è un buon EQ (come il controllo degli impulsi emotivi) in modo da ridurre al minimo gli errori di comportamento scorretto che portano gli investitori a commettere grandi errori. - Per diventare un investitore decentemente buono, non è necessario dedicare 5-6 o più ore alla settimana a preoccuparsi delle proprie azioni o di altri investimenti. Ci sono cose migliori da fare nella vita. Diventa ben istruito sui tuoi investimenti "prima" di realizzarli, e poi lascia girare la ruota.

- Investire NON significa battere il mercato o il tuo collega, vicino o nemico. Il tuo compito principale come investitore dovrebbe essere quello di proteggere il tuo capitale a lungo termine e battere l'"inflazione", in modo da essere in grado di mantenere o far crescere il tuo potere d'acquisto e raggiungere i tuoi obiettivi finanziari.

- A differenza di ciò che il folklore del mercato azionario potrebbe averti fatto credere, alto rischio non equivale ad alto rendimento. Quando acquisti buoni investimenti a prezzi ragionevoli – e lo sai bene – stai assumendo rischi bassi che dovrebbero prepararti per rendimenti ragionevolmente elevati.

- Il leggendario investitore Sir John Templeton ha detto: "Le quattro parole più pericolose per investire sono 'Questa volta è diverso '". Non è "mai" diverso. Boom e crolli si verificano quasi allo stesso modo e gli investitori perdono denaro quando

iniziano a credere che "questa volta è diverso". - "La diversificazione è per i perdenti, devi concentrare", è un consiglio che ho ricevuto all'inizio della mia carriera. È un cattivo consiglio per la maggior parte dei nuovi investitori. La concentrazione può farti guadagnare un sacco di soldi, ma ha enormi rischi che si spiegano solo con il tempo.

Diversificare abbastanza. Non troppo. - È probabile che tu abbia successo come investitore non solo per le azioni, bond ecc. che possiedi, ma soprattutto per quelle che non possiedi. Crea portafogli come un curatore di un museo (scegli bene), non un responsabile di magazzino (scegli tutto). Sono sufficienti 12-15 azioni e 3-5 fondi. Non hai bisogno di altro. Quello di cui hai bisogno per avere successo come investitore è il pensiero indipendente.

- Ricorda, solo tu sei la persona più capace al mondo di gestire i tuoi soldi. È ora che inizi a crederci.

Educati bene. Quindi scegli bene i tuoi investimenti.

Lezioni per vecchi (esperti) investitori

- Il solo fatto di essere sui mercati per 15-20 anni non significa che tu abbia conosciuto e visto tutto ciò che c'è da vedere negli investimenti. I mercati continueranno a preparare per te alcuni documenti di domande davvero difficili. Non farti sorprendere a fare un pisolino.

- Potresti aver ottenuto una previsione giusta negli ultimi 20 anni. Questo non fa di te un esperto nella previsione, specialmente nel futuro. Quindi, smetti di fare previsioni e cercare previsioni. Continua a prepararti per i tempi difficili che ti verranno incontro (e lo faranno).

- I migliori investitori non sono stati in grado di dominare le proprie emozioni. Quindi, se pensi di avere speranza, ripensaci. Non siamo esseri razionali, anche se i libri di testo di economia presumono che lo siamo. E quindi, la migliore speranza che hai è ridurre al minimo gli errori delle emozioni, non eliminarli.

- Un modo sicuro per evitare di diventare un pazzo emotivo di tanto in tanto è avere un "processo" adatto a te e una solida lista di controllo che tolga un po' di peso dalla tua mente e aiuti ad automatizzare gran parte del tuo processo decisionale.

Quindi, avere un processo. Allora, abbi fede in esso. - L'esperienza non garantisce la comprensione della complessità dei mercati e dei suoi partecipanti. Un potente antidoto contro la complessità dei mercati è la semplicità con cui dovresti investire.

"Keep it simple" è un buon consiglio per i bambini e anche per i bambini più grandi. - Smetti di consultare i media, anche se l’informazione sembra bella, o suona intelligente. La maggior parte è rumore. Dal momento che spesso non sai cosa non lo è, è meglio evitarlo completamente. Credimi, la vita è più felice evitando i media e le decisioni di investimento sono più sane.

- Con circa 20 anni sul mercato, devi avere 40 o 50 anni. Il tuo corpo non è abbastanza in forma per gestire molto stress. Quindi, per favore, non stressarti guardando il ticker delle azioni minuto per minuto e facendo perdere i battiti al tuo cuore. Non puoi controllare il ticker. Accetta questo.

- Potresti aver accumulato abbastanza nei primi 40 anni della tua vita. Ora è il momento di sottrarre. Sottrarre dalla tua vita le persone negative, un sacco di cose inutili, scorte inutili, consigli inutili e pratiche inutili.

Concentrati su ciò che è duraturo. Lascia fuori l'effimero. - Il leggendario investitore Howard Marks afferma: "Ci sono vecchi investitori e ci sono investitori audaci, ma non ci sono vecchi investitori audaci". Ricorda questo. Con molta probabilità, se continui a comportarti in modo audace, potresti non raggiungere mai il tuo vecchio. La mente e il corpo hanno i loro limiti.

- Trascorri sempre meno tempo nel mercato azionario e più tempo al di fuori di esso. Forse, aggiungi filosofia e spiritualità alla tua vita. Impara l'arte. Leggi libri antichi. Impara a scrivere. Inizia un diario.

Fai qualsiasi cosa invece di concentrarti costantemente su azioni, portafoglio e patrimonio netto.Goditi la vita.