Siamo a fine anno ma che siano stati mesi difficili per ogni investitore ed ogni asset penso sia noto a tutti.

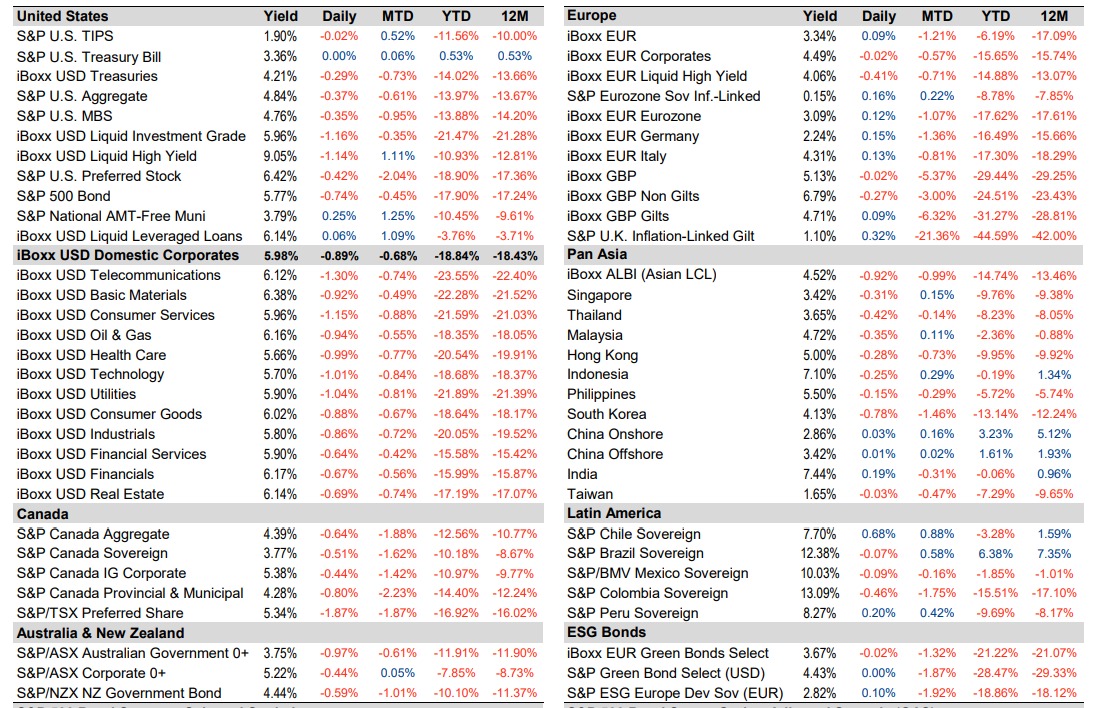

A rincarare la dose l’immagine che mostra i rendimenti da inizio anno di tutte le asset class principali. Come vedi il rosso in doppia cifra ha colpito l’intero mondo degli investimenti.

Il mercato azionario statunitense è sceso fino al 25% nel 2022. A peggiorare le cose, quest’anno anche le obbligazioni sono in forte calo. In genere, quando il mercato azionario scende, le obbligazioni fungono da ammortizzatori per portafogli diversificati. Ma poiché i tassi di interesse stanno aumentando pure l’Obbligazionario aggregate è sceso di quasi il 15% quest’anno.

Ciò significa che qualsiasi investitore esposto ad attività finanziarie tradizionali come azioni e obbligazioni è in calo di circa il 20% su base annua.

E se ti trovi nelle parti più rischiose del mercato, sei ancora più in basso. Il Nasdaq, ricco di tecnologia, è sceso di oltre il 30% dai suoi massimi. Anche l’indice Russell 2000 delle azioni delle società più piccole è in calo di oltre il 30% dai massimi storici. E le criptovalute come Bitcoin sono diminuite del 70% nell’ultimo anno circa.

A nessuno piace perdere soldi, ma i mercati al ribasso creano opportunità per rendimenti attesi più elevati in futuro. Non è mai bello essere investitori quando i mercati scendono, ma ogni mercato ribassista della storia sembra un’opportunità di acquisto con il senno di poi.

Non ho idea di quando l’attuale contesto di mercato cambierà. Ma può essere utile per gli investitori riflettere su alcune delle opportunità che il mercato ci offre in questo momento.

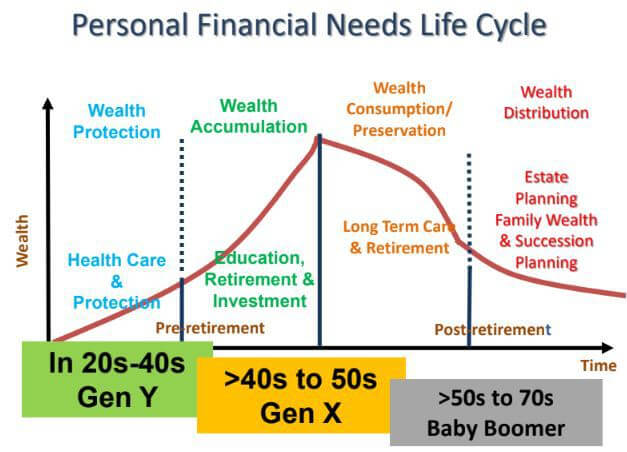

I mercati ribassisti non sono mai divertenti da vivere, ma ogni correzione del mercato azionario nella storia è stata un’opportunità e lo è anche questa volta per te, sia che tu sia un baby boomer, generazione X o millenials.

Diamo quindi un’occhiata all’attuale panorama degli investimenti attraverso la lente di diverse generazioni di investitori:

Baby boomer (pensionati)

Le generazioni più anziane di investitori dovrebbero avere un portafoglio di attività finanziarie ma non molto in termini di risparmi futuri. Ciò ha rappresentato un enigma negli ultimi anni perché i rendimenti delle attività sicure sono stati così bassi da costringere i baby boomer ad uscire dalla confort-zone di rischio prendendosene maggiore alla ricerca di rendimenti attesi più elevati.

Per molti investitori, ciò significava che il tradizionale mix 60/40 di azioni e obbligazioni avrebbe potuto essere più simile a 70/30 o 80/20 a favore delle azioni poiché i rendimenti obbligazionari sono stati molto bassi o nulli e per tanto tempo. Questa strategia può aiutare a migliorare i rendimenti a lungo termine, ma aggiunge anche un livello di volatilità con cui la maggior parte dei pensionati non si sente a proprio agio.

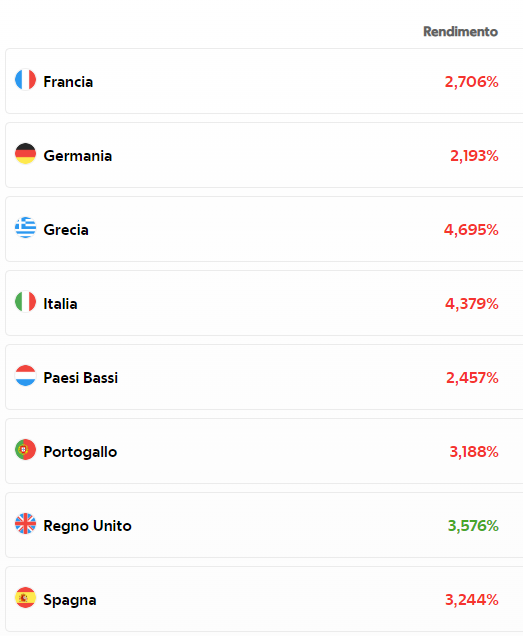

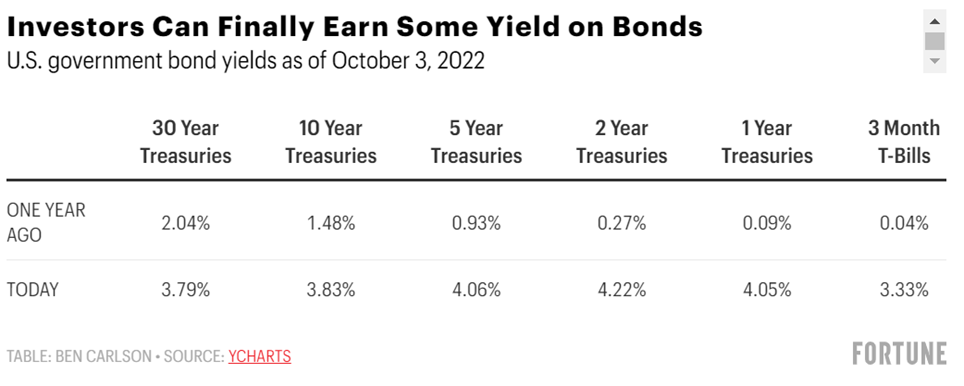

La situazione è però cambiata in fretta quest’anno. Per la prima volta da prima della crisi finanziaria del 2008, gli investitori sono finalmente in grado di guadagnare un po’ di rendimento sulla parte obbligazionaria. Basta guardare quanto sono aumentati i rendimenti nell’intero spettro delle scadenze per i titoli di stato statunitensi, ma anche europei, nell’ultimo anno:

Il motivo per cui i rendimenti obbligazionari sono stati così terribili quest’anno è dato dalla combinazione aumento tassi di interesse e rendimenti iniziali bassi o bassissimi. La peggior combinazione per l’investimento in bond.

Ma ora che quei rendimenti sono molto più alti, gli investitori hanno un margine di sicurezza molto più grande se i tassi dovessero continuare a salire.

E la parte migliore per i pensionati è che le obbligazioni a breve termine come i Treasury a uno e due anni ora hanno rendimenti più elevati rispetto alle obbligazioni a lungo termine. Questa è una buona cosa perché, a parità di condizioni, minore è la durata dell’obbligazione o del fondo obbligazionario, minore è la volatilità del prezzo quando i tassi di interesse si muovono.

Ciò significa che i pensionati possono ora bloccare i rendimenti del 4% su obbligazioni che hanno pochissima sensibilità ai tassi di interesse.

Tradotto, se hai una età oltre i 65 e liquidità in conto probabilmente hai l’occasione per comperare ottimi nuovi rendimenti per la parte più difensiva del tuo portafoglio.

Gen Z / Millennials (investitori più giovani)

I giovani sono all’estremo opposto dello spettro di rischio rispetto ai pensionati.

Il consiglio per i giovani durante un mercato ribassista è abbastanza semplice: continua a risparmiare, continua a investire e non farti spaventare dai mercati. La pazienza e un orizzonte temporale sufficientemente lungo possono appianare molti terribili scenari di mercato.

Oggi il mercato ti rimette a disposizione l’occasione per costruire un FONDO IMPREVISTO dove parcheggiare al sicuro i tuoi risparmi per emergenze, acconti, matrimoni o qualsiasi altro obiettivo finanziario a breve termine e con rendimenti.

Ma in questa parte della vita la maggiori risorsa dei giovani è il tempo, o meglio, l’orizzonte temporale e soprattutto il capitale umano. Hai tempo per permettere all’interesse composto di essere il vento alle tue spalle. Hai il tempo di aspettare un mercato ribassista prolungato. E il tuo potere di guadagno futuro equivale al risparmio futuro, che può essere messo in funzione periodicamente, indipendentemente dal fatto che i mercati siano alti o bassi.

Le cattive notizie per coloro che sono completamente investiti sono buone notizie per chiunque in questo momento sta costruendo il suo FONDO PENSIONE con accantonamenti. Alla fine di settembre, l’indice S&P 500 è sceso del 25% dai massimi storici.

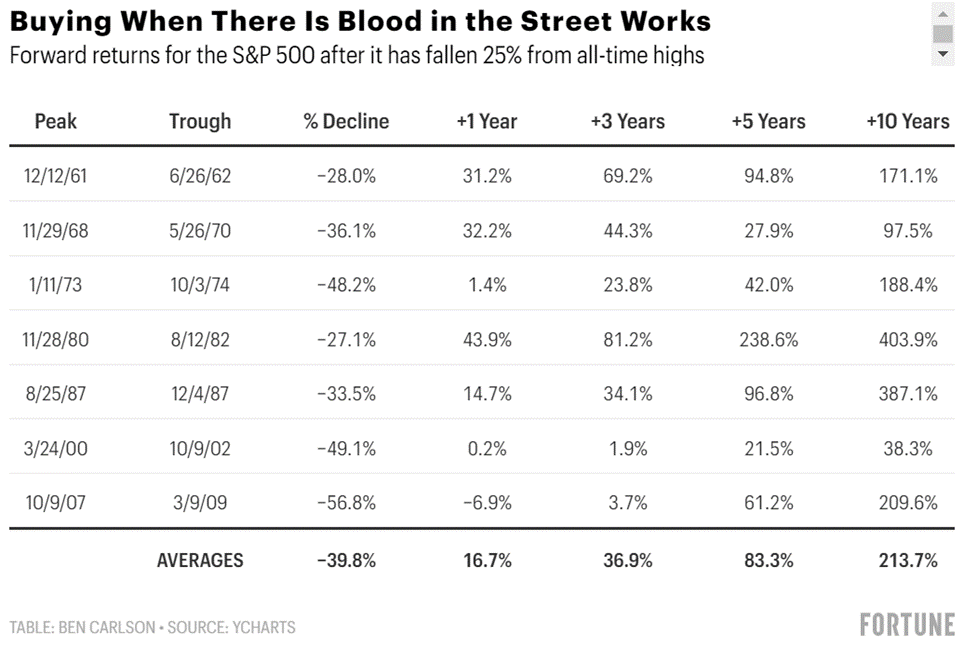

Ho trovato un elaborato che mostra cosa succede ai rendimenti dell’indice americano al termine di ribassi oltre il 25% dai massimi:

Puoi vedere che in tutti questi casi nonostante ribassi anche peggiori i rendimenti futuri a uno, tre, cinque e 10 anni sono stati fantastici nella maggior parte dei casi. Ogni periodo ha visto rendimenti positivi tranne un periodo di 12 mesi durante la Grande Crisi Finanziaria.

Non ci sono garanzie che questa relazione esisterà in futuro. Ma i giovani dovrebbero essere felici di quando le azioni scendono perché verranno ricompensati più lautamente. È così che guadagni a lungo termine quando hai molti decenni davanti a te e lasci fare il lavoro pesante all’interesse composto al posto tuo.

Questa è la mia situazione essendo nato nell’84, questo è quello che sto facendo nella mia pianificazione finanziaria.

Generazione X (mezza età)

I pensionati hanno generalmente molte attività finanziarie ma poco in termini di capitale umano in termini di capacità di guadagno futura. I giovani in genere hanno poche risorse finanziarie ma molto capitale umano da risparmiare in futuro.

Ma che dire delle persone di mezza età?

La generazione X è spesso la generazione dimenticata, dal momento che i baby boomer e i millennial ottengono sempre tanta attenzione. La generazione Reality Bites è nata tra il 1965 e il 1980, il che significa che hanno un’età compresa tra i primi quarant’anni e i cinquanta.

Le persone di mezza età vivono nell’enigma del bicchiere mezzo pieno contro il bicchiere è mezzo vuoto. Brucia vedere il valore del tuo portafoglio diminuire, ma è anche bello acquistare azioni quando sono in svendita quando hai effettivamente della liquidità per farlo.

Questa fascia di età dovrebbe avvicinarsi agli anni di picco dei guadagni, raggiungendo anche il massimo impiego in attività finanziarie.

Probabilmente anche i più anziani della Generazione X, come me, dovrebbero pensare a diventare lentamente ma sicuramente più difensivi con il loro portafoglio man mano che invecchiano.

La buona notizia oggi è che i rendimenti degli asset più difensivi come le obbligazioni sono ora molto più alti e i prezzi delle azioni sono molto più bassi.

Insomma, il mercato finanziario oggi ti dà la miglior opportunità per fare qualsiasi investimento. È il meglio di entrambi i mondi.

Il rischio è spesso negli occhi di chi guarda quando si tratta di investire. Non scompare mai completamente; cambia solo forma. Ma il rischio dipende molto anche da dove ti trovi nel tuo ciclo di vita come investitore. Capirlo, contestualizzare il mercato di oggi nella tua life cycle da investitore ti permette di trovare nel percorso d’investimento occasioni anche in quelle che sono semplici difficoltà di breve termine.