SFATIAMO QUALCHE MITO

???? ????? ??? ?? ??????? ?????? ?? ??', ?? ???????????? ??? ?????' ??? ?????.

Da inizio anno con -10% generalizzato su quasi tutti in mercati azionari globali (ed anche peggio) e con le obbligazioni in territori negativo (vero pericolo ad oggi) la paura è tornata ad aleggiare tra gli investitori.

A dire il vero, non dovrebbe fare molto paura, visto che nemmeno troppo tempo fa abbiamo vissuto il ribasso più forte e repentino della storia a Febbraio/Marzo 2020 ma tendiamo a dimenticare lasciando spazio alle emozioni del presente.

C'è anche da dire che in tempi come questi si può essere tentati di dire "mantieni la rotta" o " Continua a comprare ", e sono il primo a farlo, ma so che è più facile a dirsi che a farsi.

Razionalmente, però, c'è da dire anche che:

???? ?????? ??????? ?? ???????, ??? ???????????, ?????? ??? ?? ??????? ????????? ??? ??????? ??????.

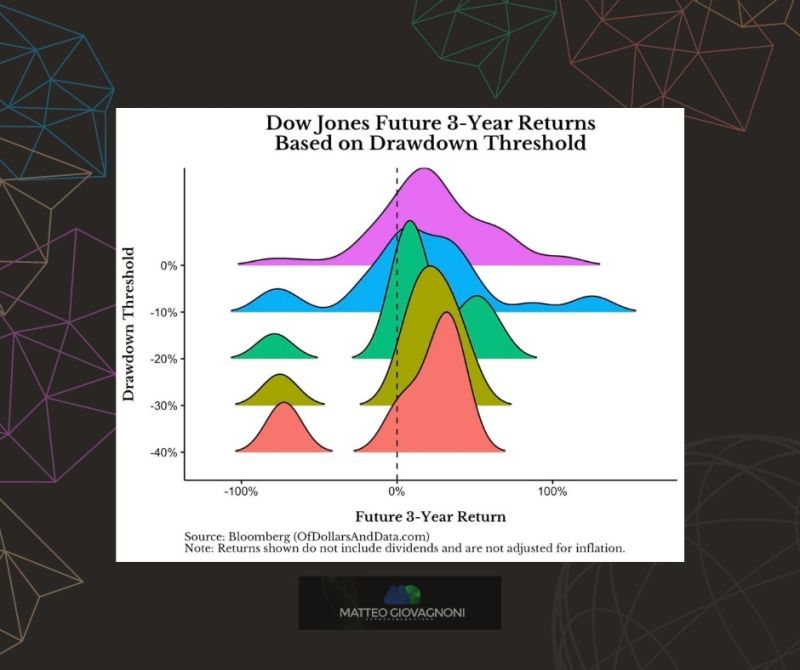

Il grafico prende in esame vari ribassi dell'indice DowJones dal 1915 e percentuale di ritorno positivo nei successivi 3 anni.

Come puoi vedere, i rendimenti a 3 anni tendono ad essere positivi indipendentemente dall'entità del calo iniziale del mercato. Ancora più importante, questi rendimenti tendono ad essere più positivi a seguito di cali di mercato più ampi .

L'unica eccezione, rappresentata dalla "gobbe" a sinistra dello zero, è stata la Grande Depressione dove le cose non andarono bene nel breve-medio termine (3 anni). Ma perchè dovresti investire in azionario nel medio termine? Prenderesti solo più rischi.

Possiamo dire quindi che la maggior parte degli investitori pensa a questi cali nel modo sbagliato?

Direi proprio di si, in primo luogo perchè nel breve-medio termine anche i peggiori ribassi si trasformano in rendimenti maggiori e anche se dovessimo trovarci in una nuova grande depressione (eventi che succedono 1 volta in un secolo) ragionare nel LUNGO PERIODO resta il naturale salva-investimento.

Ricorda sono due i maggiori pericoli per i tuoi investimenti e che devi evitare:

1) l'eccessiva emotività (paura ed avidità sono gli estremi)

2) porti le domande sbagliate.

Mercati in rosso da inizio anno…e ora che fare?

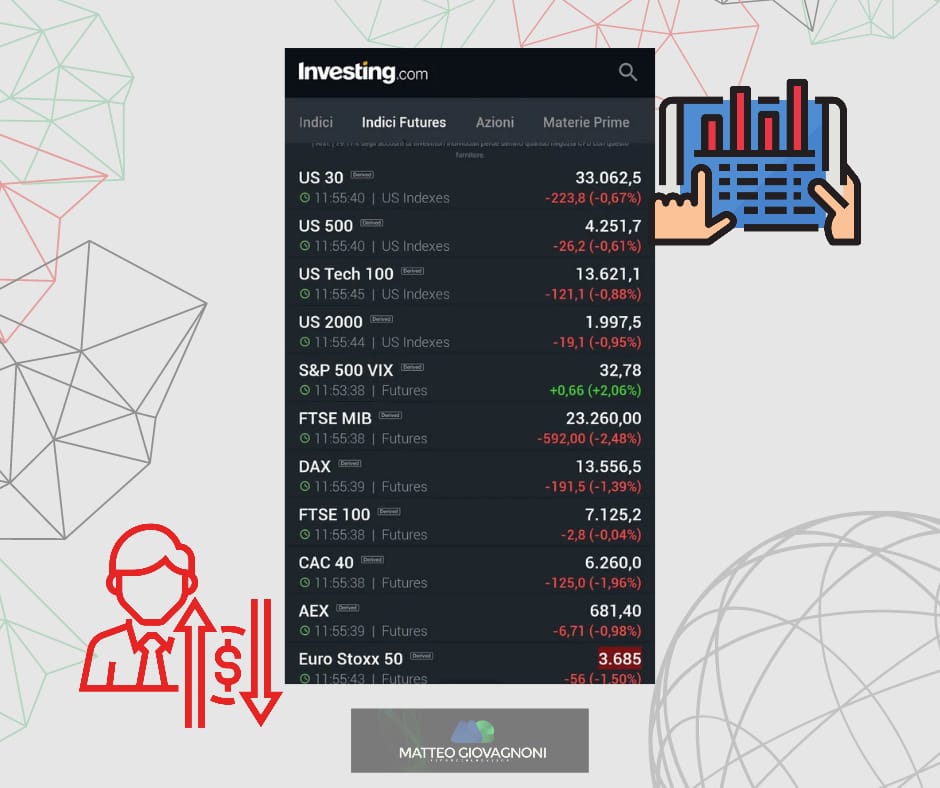

Era il 24 febbraio quando la Russia decide di invadere il suolo ucraino, oggi spostando lo sguardo sui due indici principali globali notiamo che:

- Euro Stoxx 50 è in perdita del -14,55% da inizio anno ma solo del -4,42% dall’inizio del conflitto

- S&P 500 è in perdita del -10,25% da inizio anno ed in pareggio dall’inizio del conflitto.

I numeri ci dicono che i mercati in maniera generalizzata da inizio anno hanno perdite del 10% prima del conflitto per motivi riguardanti l’inflazione ed aumenti dei tassi di interesse. Mentre dall’inizio degli scontri in terra ucraina hanno preso direzioni diverse anche per questioni geografiche essendo l’Europa più vicina e interessata economicamente dalla vicenda.

E’ evidente, come succede sempre, che il mercato ha iniziato a dare un prezzo ad uno scenario economico differente per l’Europa con una probabilità di Stagflazione (Inflazione alta e crescita economica in rallentamento) stimata oggi al 50%.

Non possiamo dire se sarà questo lo scenario essendo ancora poco direzionali le probabilità ma guardando il passato sicuramente stiamo entrando in una fase di mercato adatta per accumulare azionario.

Se hai liquidità, o meglio riserve lasciate ad hoc, l’occasione è ghiotta per costruire rendimenti migliori medi futuri per il tuo portafoglio. Senza sottovalutare lo scenario peggiore, ossia la Recessione, dove i mercati hanno raggiunto discese anche del -40% come nel 2008 o del -30% nel 2020 (dovresti ricordarti) puoi iniziare con piani di accumulo anche di 12/24 mesi sugli indici principali sfruttando il beneficio della diversificazione ed eliminando del rischio specifico selezionando singoli titoli o listini.

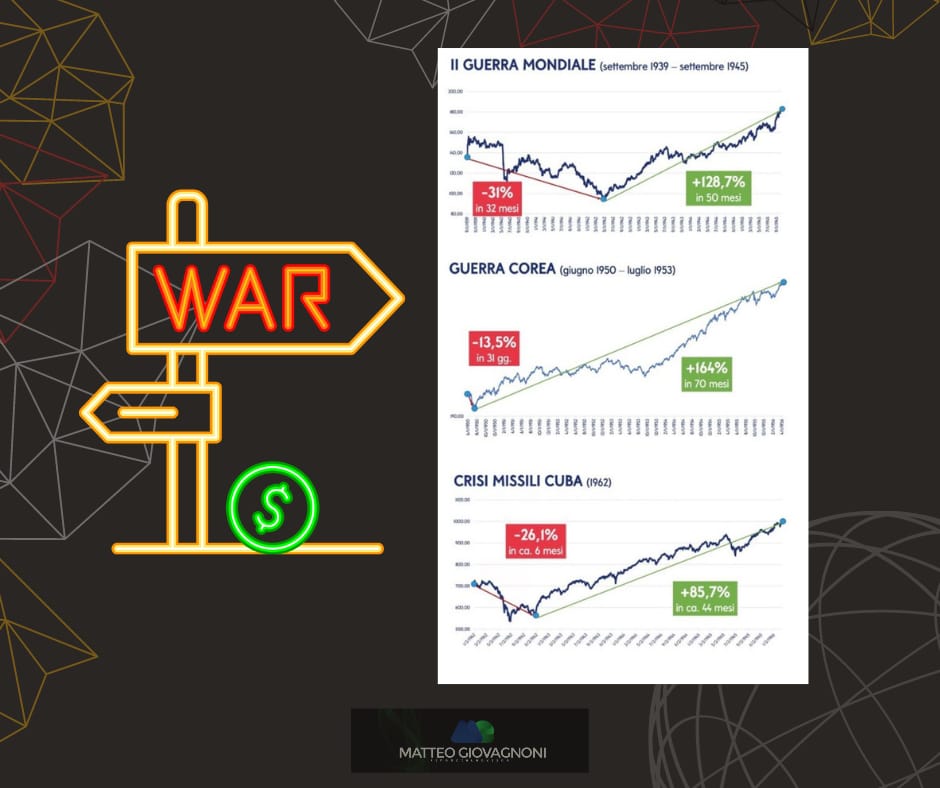

Avere un piano, essere pazienti e meticolosi occasioni del genere sono pasti ghiotti per ogni investitore visto che, la bella notizia, ogni crisi è stata puntualmente recuperata ed oltrepassata dai mercati con nuova crescita.

Infatti questi crolli sono fisiologici e parte integrante di un percorso di investimento e se gestiti razionalmente e non emotivamente possono diventare occasioni di maggior guadagno nel giusto orizzonte temporale.

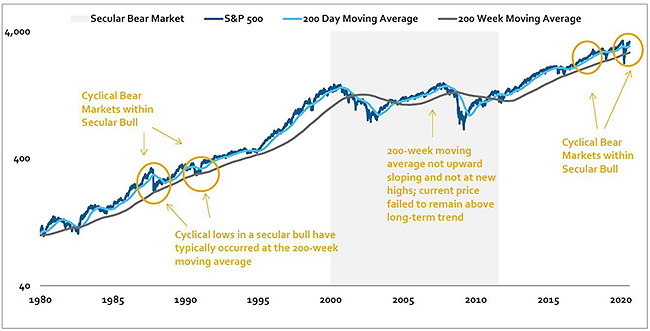

Un ciclo economico infatti è fatto di una fase di crescita o espansione a cui seguirà un picco e un successivo rallentamento che può trasformarsi in una semplice contrazione fino ad arrivare ad una recessione e nei casi più violenti depressione, salvo poi ripartire per una nuova ripresa dopo aver raggiungo il picco minimo.

Quello che non possiamo sapere in anticipo e in maniera netta è la durata di ogni fase di questo ciclo e la simultaneità delle aree geografiche, ci possono essere infatti recessioni globali o locali e viceversa.

L’unico NOSTRO ALLEATO e lo ripeto e scrivo da anni è IL TEMPO, perché secondo la teoria del secular trend, mentre questi cicli si ripetono, la tendenza è al rialzo.

Cosi anche questa volta, come sempre successo in passato, a meno di una guerra nucleare dagli scenari apocalittici (ma a quel punto non penso che sarà l’andamento dei ns investimenti il problema), il ciclo tenderà a ripetersi come dimostrano queste slide su quanto successo in passato in eventi simili.

Avere un portafoglio diversificato e ben costruito negli asset perderà terreno nelle fasi di rialzo rispetto ad un portafoglio speculativo unidirezionale ma sarà più protettivo nelle fasi di discesa e meno rischioso complessivamente, offrendo la possibilità di correggere in corso con scelte tattiche la strategia che porterà all’obiettivo finale.

Il giusto approccio al “mattone” come investimento

Investire negli immobili è una delle prerogative di della cultura italiana, ma spesso si eccede dimenticando di considerare il mercato immobiliare esattamente come tutti gli altri strumenti finanziari. Approfondiamo i fattori positivi e le criticità come per qualsiasi altro investimento.

5 fattori da considerare sempre

I fattori più importanti da esaminare per investire in immobili sono almeno cinque:

- la valutazione degli immobili a rivalutarsi nel tempo

- le tasse e le imposte

- la locazione

- la manutenzione

- l’illiquidità dell’investimento.

Nel patrimonio e nella gestione dello stesso diventa essenziale detenere un atteggiamento lungimirante che consideri un’ampia diversificazione degli investimenti tra molteplici strumenti finanziari, in modo da ripartire i pericoli evitando una eccessiva concentrazione in un settore o in una asset class. Allo steso modo avere grandi concentrazioni patrimoniali in immobili può sbilanciare in maniera preoccupante il portafoglio patrimoniale verso i rischi di una sola asset class.

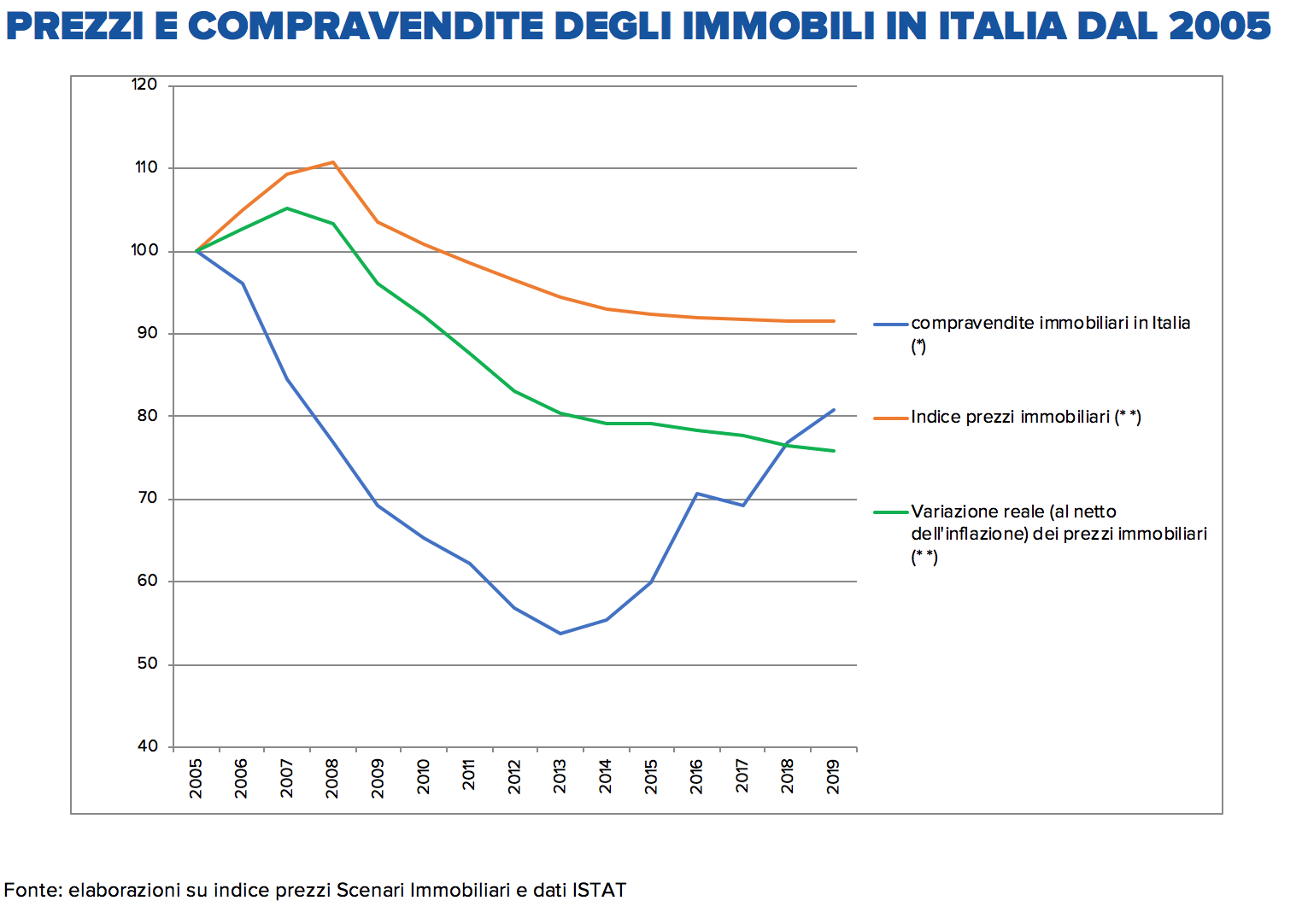

Il grafico sopra prende in esame gli indici immobiliari dal 2005 ad oggi sia a livello di prezzo che di numerosità delle compravendite. Investire in immobili viene da sempre considerato un atteggiamento sicuro e stabile nella mente dell’italiano ma i numeri non dicono ciò.

Negli ultimi 15 anni il valore di un immobile in Italia è sceso in media del 10%: tenuto conto anche dell’effetto dell’inflazione, la perdita di potere d’acquisto di un investimento in immobili nel nostro paese è ammontata dal 2005 a oggi a circa il 26%.

L’immobile è si sempre restato la, facilitando alla nostra mentre l’associazione a qualcosa di solido ma poi bisogna fare i conti con il mercato e riaffacciarsi alla realtà dei fatti.

Immobili ed azioni nel tempo

Uno studio del 2017 della Federal Reserve Bank of San Francisco (“The Rate of Return on Everything, 1870–2015”) che ha analizzato i tassi di rendimento reali delle attività finanziarie e immobiliari, dal 1870 al 2015, in 16 paesi del mondo conferma come nel lunghissimo termine, l’investimento in immobili si dimostra meno remunerativo rispetto alle azioni.

Come si può leggere nella tabella seguente, risulta che in Italia dal 1950 al 2015, il rendimento medio annuo reale delle azioni si sia attestato nel nostro paese al 6,18% contro il 5,55% di quello dell’immobiliare, mentre dal 1980 al 2015 il mercato azionario si è apprezzato in media del 9,45% contro il 4,57% dell’immobiliare.

TASSO DI RENDIMENTO REALE DEL MERCATO AZIONARIO E DI QUELLO IMMOBILIARE

| Paese | Dal 1950 | Dal 1980 | ||

| Azioni | Immobiliare | Azioni | Immobiliare | |

| Australia | 7,57 | 8,29 | 8,78 | 7,16 |

| Belgio | 9,65 | 8,14 | 11,49 | 7,20 |

| Danimarca | 9,33 | 7,04 | 12,57 | 5,14 |

| Finlandia | 12,81 | 11,18 | 16,17 | 9,47 |

| Francia | 6,38 | 10,38 | 11,07 | 6,39 |

| Germania | 7,52 | 5,29 | 10,06 | 4,12 |

| Italia | 6,18 | 5,55 | 9,45 | 4,57 |

| Giappone | 6,32 | 6,74 | 5,79 | 3,58 |

| Olanda | 9,41 | 8,53 | 11,90 | 6,41 |

| Norvegia | 7,08 | 9,10 | 11,76 | 9,81 |

| Portogallo | 4,70 | 6,01 | 8,34 | 7,15 |

| Spagna | 7,11 | 5,83 | 11,00 | 4,62 |

| Svezia | 11,30 | 8,94 | 15,74 | 9,00 |

| Svizzera | 8,73 | 5,64 | 10,06 | 6,19 |

| Regno Unito | 9,22 | 6,57 | 9,34 | 6,81 |

| USA | 8,75 | 5,62 | 9,09 | 5,66 |

| Media non ponderata | 8,24 | 7,46 | 10,68 | 6,42 |

| Media ponderata | 8,13 | 6,34 | 8,98 | 5,39 |

Nota: media dei rendimenti reali annuali. Federal Reserve Bank of San Francisco (“The Rate of Return on Everything, 1870-2015”)

Ad aggravare i rendimenti degli immobili, non conteggiati nella tabella, ci sarebbe anche altri due fattori variabili:

- Tasse e imposte

Se al momento la prima casa resta immune ai trattamenti fiscali, nel caso degli altri immobili il peso di IMU, tasse locali di vario genere, spese condominiali, pagamenti delle utenze domestiche è tutt’altro che trascurabile. In prospettiva, tenendo conto che le seconde case vengono considerate un bene ‘non di prima necessità’, non è affatto escluso che la scure del fisco nazionale e comunale non ricada ancora sugli immobili non prima casa. In tutti i casi, per chi acquista un immobile per affittarlo, le problematiche non mancano. Oltre alle tasse e alle imposte va considerato che il mercato degli affitti in Italia non si è ancora ripreso dalla grande crisi del 2008-2009. Esistono vaste aree dove l’offerta supera di gran lungo la domanda mentre dove avviene il contrario, i prezzi hanno raggiunto quotazioni al mq esagerate. Ad ogni modo, si stima che le diverse voci di tasse, imposte e spese arrivino ad incidere tra il 40% e il 50% del canone di affitto. Inoltre, emerge un elevato tasso di morosità da parte degli inquilini a cui non sempre i proprietari degli immobili possono opporsi per tutelare i propri diritti. - Le spese di manutenzione e l’illiquidità dell’investimento

Per tenere in ordine un appartamento il proprietario deve intervenire in modo frequente sia per preservare il valore commerciale dell’immobile (facciata della casa, imbiancatura, tubature, infiltrazioni ecc.) e sia per rispettare le norme statali e locali, peraltro in continua evoluzione anno dopo anno.

Infine, ma non certo per importanza, va ricordato come la natura degli investimenti immobiliari sia poco liquida. Per vendere la propria casa, soprattutto a un prezzo ragionevole, serve aspettare a volte diversi mesi. Vanno poi aggiunti anche gli eventuali costi di intermediazione che sono abbastanza elevati. L’illiquidità del mercato immobiliare rappresenta un fattore di rischio: chi si trovasse costretto a vendere in poco tempo potrebbe essere portato ad accettare offerte inferiori ai costi sostenuti in partenza, ottenendo una perdita dal proprio investimento. Meglio un’asset allocation con un’ampia diversificazione finanziaria

Alla luce di tutte queste considerazioni con la sola doverosa eccezione della prima casa, per la quale entrano in gioco aspetti personali che possono stravolgere qualsiasi valutazione strettamente economica, è evidente come risulti più efficace una opportuna diversificazione finanziaria. Se si possiede già una prima casa, è sconsigliabile dedicare tutti i risparmi (o gran parte di essi) al settore immobiliare in modo da ridurre notevolmente il rischio del portafoglio complessivo. Un atteggiamento lungimirante è quello di pianificare un’asset allocation che consideri un’ampia diversificazione degli investimenti tra molteplici strumenti finanziari, tra cui una parte che rappresenti pure il real estate globale