Investire durante i massimi storici

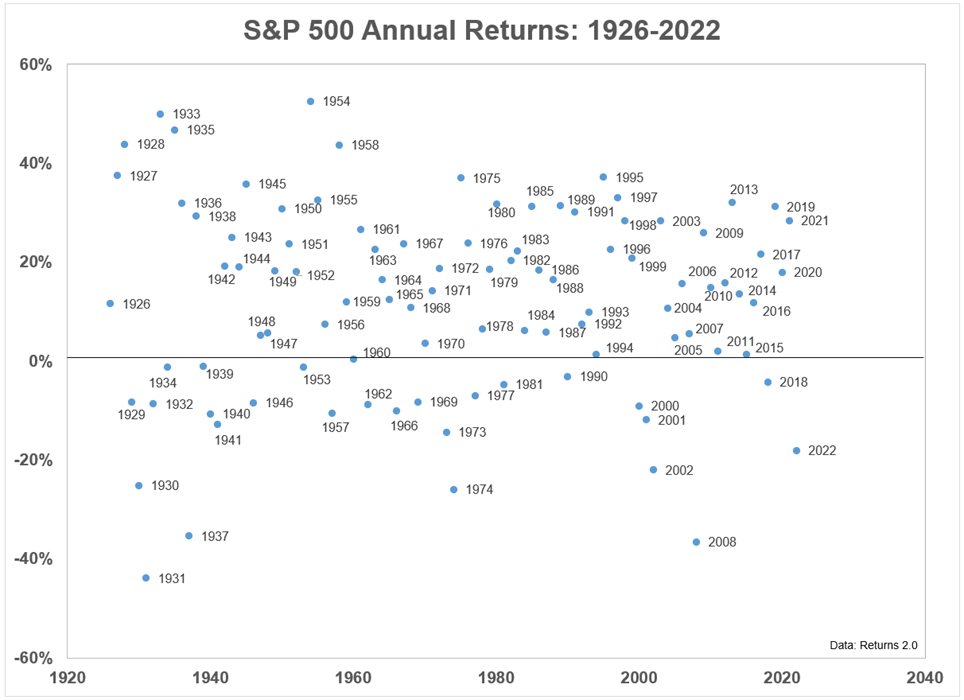

Finora, i mercati hanno premiato bene gli investitori nel 2024 (toccando ferro), con l'S&P 500 in rialzo di circa il 17%. Solo 18 mesi fa, l'S&P aveva chiuso il 2022 con un rendimento di quasi il -20%, uno dei suoi peggiori rendimenti annuali nella storia.

È facile dimenticarlo, ma prima di quel lento e continuo declino, l'S&P ha aperto il 2022 a un massimo storico. Era impossibile saperlo all'epoca, ma non avremmo visto l'S&P stabilire un altro massimo storico fino a più di due anni dopo.

Per coloro che sono stati in grado di sopportare il declino del 2022, restando investiti e impegnati nei loro piani, il guadagno è stato più che giustificato. Il mercato è stato in grado di recuperare il suo declino e molto di più, sulla buona strada per stabilire un nuovo massimo storico in 38 giorni diversi quest'anno.

Probabilmente hai sentito la frase " comprare a basso prezzo, vendere a prezzo alto ", il che potrebbe farti chiedere se investire durante i periodi di massimo del mercato sia una buona idea o meno.

Immergiamoci nei mercati durante i massimi storici e perché credo che, come in qualsiasi altro momento, sia il momento migliore per essere un investitore.

Non possiamo sapere cosa accadrà

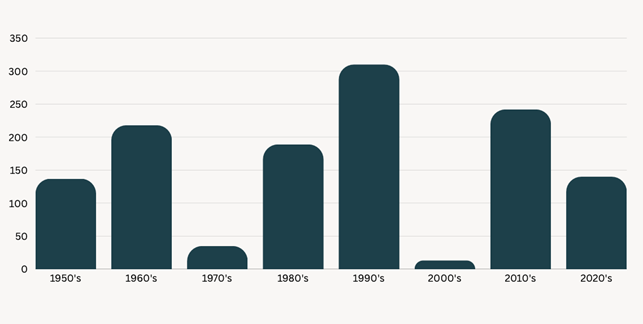

Per avere un'idea migliore dei massimi storici, diamo un'occhiata ai dati degli ultimi 55 anni. Il grafico seguente mostra il numero di massimi storici in un anno solare a partire dal 1970.

Numero di giorni con un nuovo massimo storico all'anno

Come puoi vedere, non c'è un vero schema. Ci sono periodi di anni con nuovi massimi e periodi di anni senza. Ma non possiamo davvero prevederli in anticipo con precisione. Il grafico qui sotto mostra il numero di massimi storici per decennio, ancora una volta non emerge alcuno schema logico.

S&P 500 massimi storici per decennio

I periodi senza nuovi massimi seguono i cali del mercato, dove il mercato scende più rapidamente di quanto si riprenda. Anche se non vediamo nuovi massimi durante questi periodi, vediamo comunque una crescita straordinaria. Gli investitori che continuano a dare i loro contributi regolari e reinvestono i dividendi, vedranno effettivamente un guadagno quando il mercato pareggia (purché siano investiti correttamente).

Forse il miglior modello che possiamo ricavare dai dati è che i nuovi massimi storici arrivano a grappoli. In genere, più di uno in un anno che ne ha almeno uno, e per più anni alla volta, anche se non è garantito.

Dal primo massimo storico registrato all'inizio di quest'anno, l'S&P è salito di un altro 15%. Se ti preoccupavi di acquistare a un prezzo elevato dopo quel nuovo massimo e hai venduto per uscire dal mercato, ti saresti perso un enorme ritorno in un breve lasso di tempo. E questo è solo il ritorno finora.

Naturalmente il mercato avrebbe potuto scendere e andare nella direzione opposta, ma anche se così fosse, sappiamo che è normale che i mercati sperimentino volatilità e che nel lungo termine tendano verso l'alto e verso destra. Cercando di evitare qualcosa di negativo che pensiamo possa accadere, potremmo metterci in disparte per quando accadrà qualcosa di positivo. Con gli investimenti, sappiamo che il bene supera di gran lunga il male.

Non abbiamo bisogno di sapere cosa accadrà

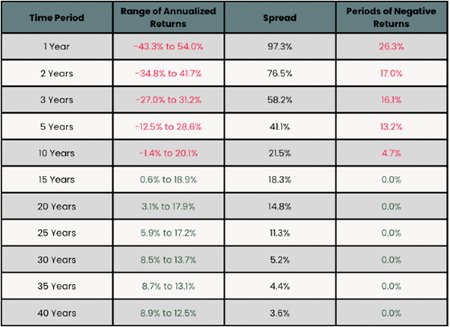

La verità con gli investimenti è che nessuno sa cosa accadrà in un dato periodo di tempo. Più breve è la nostra linea temporale, meno possiamo esserne certi perché la gamma di risultati storici è più ampia.

Rendimenti totali annualizzati S&P 500

Potrebbe sembrare una cattiva notizia, ma un'altra verità è che non abbiamo bisogno di sapere esattamente cosa accadrà.

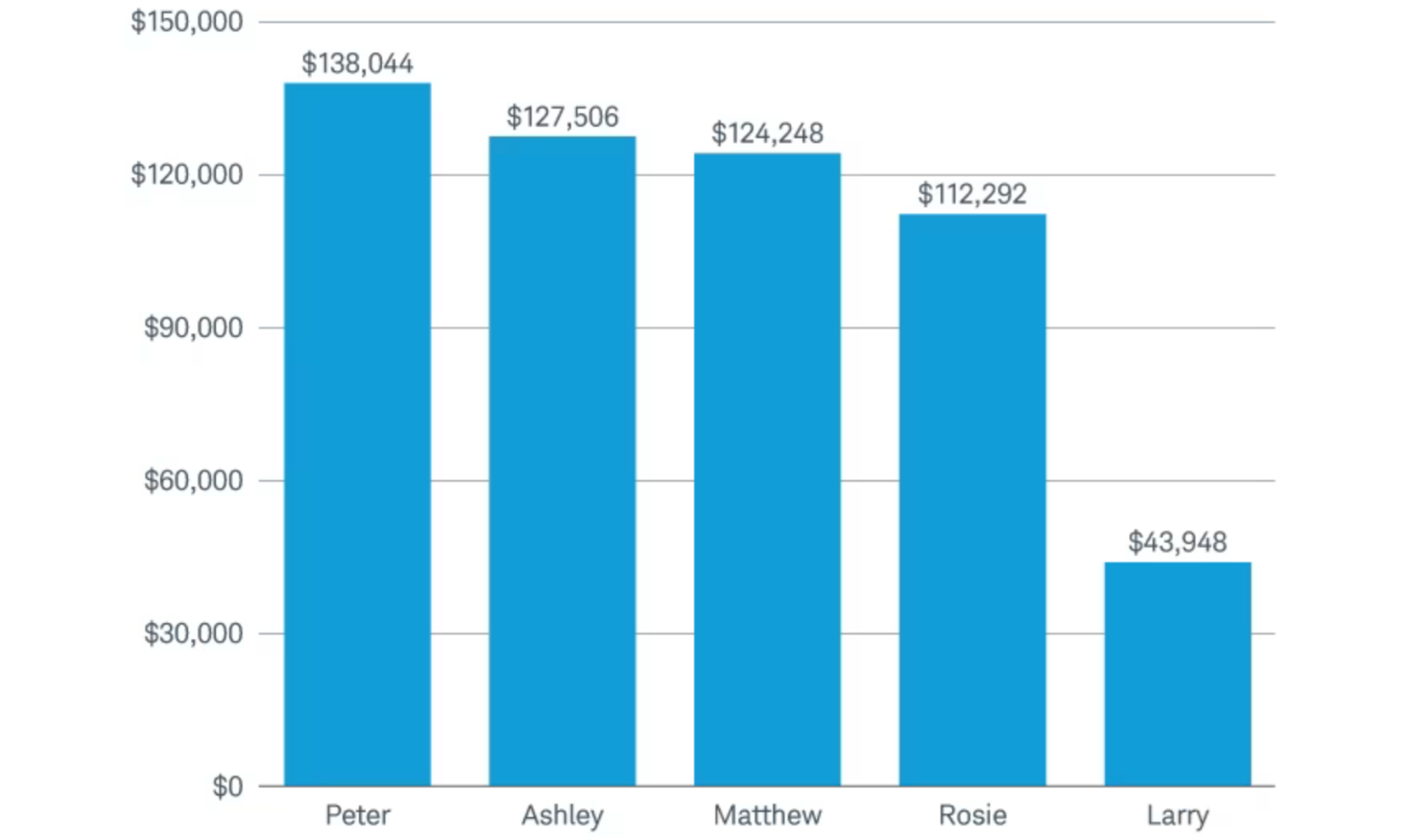

Peter Lynch, uno degli investitori di maggior successo della storia, ha messo insieme i dati esaminando tre investitori fittizi che hanno investito $ 1.000 all'anno dal 1965 al 1995. Il primo ha sempre investito nel giorno più costoso di ogni anno. Il secondo ha sempre investito nel giorno più economico di ogni anno. Il terzo ha sempre investito il primo giorno di ogni anno.

Nel periodo di 30 anni, il primo investitore ha avuto una media di rendimento annuo del 10,6%, il secondo investitore ha avuto una media di rendimento annuo dell'11,7% e il terzo ha avuto una media di rendimento annuo dell'11,0%. Il perfetto market timing ha aggiunto solo l'1,1% rispetto al peggior market timing e solo lo 0,7% rispetto all'assenza di timing .

Un altro studio più recente di Charles Schwab ha esaminato cinque investitori fittizi che avevano ciascuno 2.000 $ all'anno da investire in un periodo di 20 anni dal 2003 al 2022. Ecco chi erano e quando hanno investito ogni anno:

- Peter – il giorno migliore

- Ashley – il primo giorno

- Matteo – ugualmente ogni mese

- Rosie – il giorno peggiore

- Larry – mai

Ecco i loro risultati che concludono il periodo di 20 anni:

https://www.schwab.com/learn/story/does-market-timing-work

https://www.schwab.com/learn/story/does-market-timing-work

Avere un market timing perfetto non ha fornito molto più ritorno rispetto al semplice investimento il primo giorno di ogni anno. Lo studio ha esaminato un totale di 78 periodi di 20 anni consecutivi a partire dal 1926. In 68/78 studi hanno trovato esattamente lo stesso ordine di risultati. Negli altri 10, investire il primo giorno dell'anno non è mai arrivato ultimo. L'unica vera perdita nello studio è stata non aver mai investito.

Indipendentemente da quando scegli di investire, finché investi, ti troverai da qualche parte tra il momento migliore e quello peggiore. Nel lungo termine, la differenza è abbastanza piccola da farti ottenere maggiori benefici concentrandoti su altre cose. E se ti capita di essere un investitore con il momento peggiore in assoluto, finirai comunque per ottenere incredibili risultati a lungo termine.

Un buon piano sopravvive all'incertezza

Poiché non possiamo sapere cosa accadrà, e in realtà non ha importanza il fatto che non lo sappiamo, la cosa più sensata è attenersi al nostro piano finanziario, indipendentemente da come si muove il mercato.

Un buon piano dovrebbe prendere in considerazione tutto il buono, tutto il cattivo e tutto ciò che sta nel mezzo. Un piano che richiede un'azione per combattere la normale volatilità del mercato è un piano che è in gravi difficoltà. Un piano dovrebbe essere progettato per la realtà dei mercati, non per quello che vuoi che accada.

Nella maggior parte dei casi, attenersi al proprio piano finanziario significherà non fare nulla di diverso. Osservando cosa succede dopo un massimo storico, in realtà vediamo che le probabilità che i mercati siano in ribasso sono piuttosto basse. Questi dati esaminano gli oltre 1.250 massimi storici dal 1950 e la frequenza con cui l'S&P è sceso di oltre il 10%.

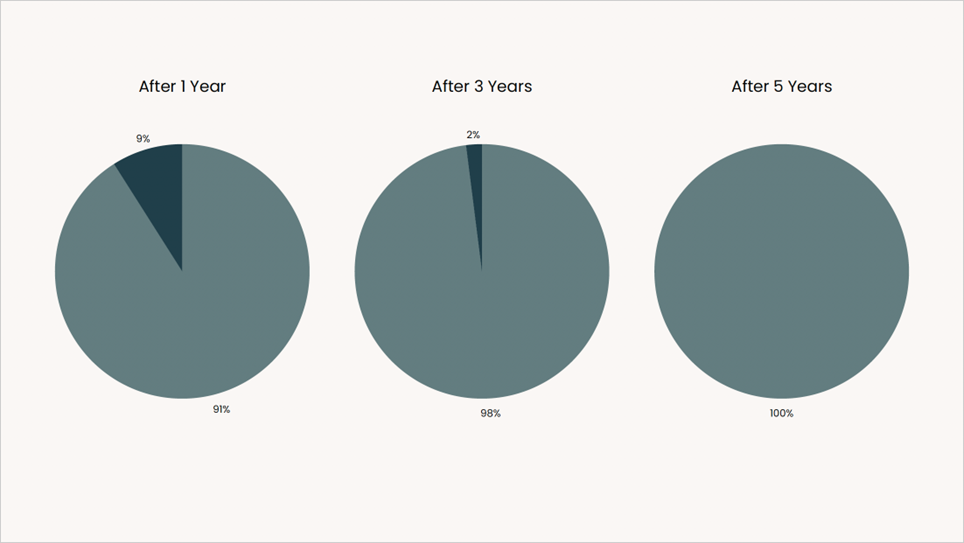

Probabilità di S&P 500 di scendere del 10% o più (blu scuro) dopo ogni massimo storico dal 1950

Probabilità di S&P 500 di scendere del 10% o più (blu scuro) dopo ogni massimo storico dal 1950

Possiamo vedere che le probabilità sono scarse nella migliore delle ipotesi. Con una probabilità storica dello 0% che l'S&P scenda di oltre il 10% cinque anni dopo che è stato stabilito un nuovo massimo storico. Se sei preoccupato di acquistare al massimo, penso che questo grafico ti tranquillizzi.

Come ho già detto, saper distinguere tra ciò che conta e ciò che non conta è un'abilità sottovalutata. Preoccuparsi che i mercati siano ai massimi storici, molto semplicemente, è uno spreco di tempo ed energia, e crea solo stress ingiustificato.

I dati storici ci mostrano che non possiamo prevedere cosa accadrà nel breve termine, che anche se riuscissimo a prevedere perfettamente il mercato, farebbe poca differenza e che nel lungo termine i nostri risultati migliorerebbero sempre di più.

Se stai cercando modi per migliorare il tuo quadro finanziario complessivo, concentrarti su cose irrilevanti e a breve termine non ti aiuterà davvero. Probabilmente è meglio concentrarti su cose che: contano e sono sotto il tuo controllo. Cose come:

- Garantire che i tuoi investimenti siano adatti alla tua tolleranza al rischio e ai tuoi obiettivi

- Istituzione di un fondo di emergenza accessibile

- Rivalutare il tasso di risparmio per massimizzare la crescita a lungo termine

- Aggiornare il budget per riflettere le spese e le priorità attuali

Ricorda che investire è un gioco a lungo termine. Dovresti affrontare i tuoi investimenti come una relazione a lungo termine, non come una scappatella di una notte. Ci saranno alti e bassi, ma ne varrà la pena. Si tratta di fare le piccole cose nel modo giusto per molto tempo. Può essere semplice come questo se lo lasci fare.

"La prima regola della capitalizzazione: non interromperla mai inutilmente." – Charlie Munger

Continua a fare cose per cui il tuo io futuro ti ringrazierà.

Wealth Advisor Awards 2024 CityWire

Martedì sera si sono svolti i Wealth Awards 2024 organizzati da Citywire Italia. In una delle location più suggestive di Milano, Palazzo Parigi Hotel & Grand Spa, ho ricevuto con grande orgoglio il premio come Miglior Consulente Finanziario 2024 per il Centro Italia.

Martedì sera si sono svolti i Wealth Awards 2024 organizzati da Citywire Italia. In una delle location più suggestive di Milano, Palazzo Parigi Hotel & Grand Spa, ho ricevuto con grande orgoglio il premio come Miglior Consulente Finanziario 2024 per il Centro Italia.

Una conferma per il secondo anno e un riconoscimento che mi rende fiero di quanto fin ora fatto e mi motiva a fare sempre meglio per ciò che sarà.

Vorrei condividere il premio con chi mi supporta da quasi dieci anni, Giovanni Pacifici e Fabrizio Adriani e con tutti i miei clienti che hanno scelto di intraprendere una strada ardua all'inizio, ma oggi quanto mai giusta con risultati ed obiettivi raggiunti.

Ringrazio Fineco Bank, partner sin dal principio con il progetto giovani ed oggi struttura che mi mette a disposizione team di professionisti settoriali per una consulenza d'eccellenza a 360° anche feeonly.

Complimenti anche ai colleghi Luca Lapi e Luca La Rosa premiati nella stessa serata con l'augurio di prossimi importanti successi.

Qui le foto: https://citywire.com/it/news/cw-italia-wealth-awards-le-foto-della-premiazione-con-i-protagonisti-delle-reti-e-banche-private/a2444296

Grazie.

Hai approfittato del tuo fondo pensione quest’anno?

Il 16 dicembre è alle porte, si avvicina il termine per versare e beneficiare fiscalmente del tuo fondo pensione. Se non ce l’hai già è sempre un ottimo momento per iniziare ricordalo.

Nell’ultimo mese dell’anno sarà approvata la nuova Legge di Bilancio che prevede solo un budget limitato di circa 2 miliardi di euro per la riforma delle pensioni. Lo Stato fatica sempre più a mantenere un Welfare decorso, quindi diventa sempre più necessario che ogni italiano si rimbocchi le maniche per il proprio futuro.

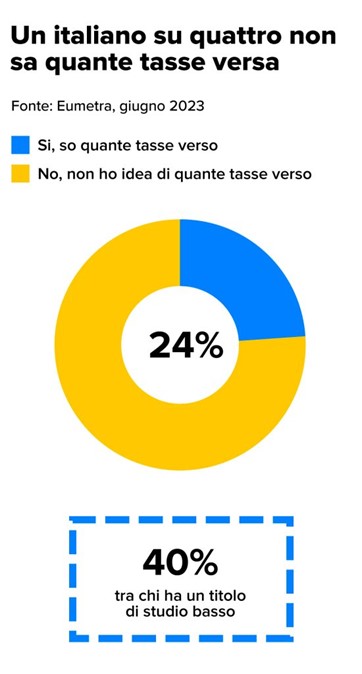

Non cambiano i requisiti per accedere alla pensione di vecchiaia, ma ci sono altre novità importanti. Soprattutto lato fiscale, un tema più che mai di attualità in queste settimane, ma che nel dettaglio rimane per noi italiani alquanto “fumoso”. Infatti, secondo l’istituto di ricerca sociale e di marketing Eumetra, un italiano su quattro non sa quanto paga di tasse ogni anno: solamente un italiano su cinque sa dire con precisione quante tasse paga, mentre la maggior parte (54%) sostiene di saperlo in modo approssimativo.

Facile quindi che molti di noi non sappiamo o non ricordino che c’è tempo fino al 16 dicembre 2023 per effettuare un ulteriore versamento volontario sulla propria posizione pensionistica complementare o su quella di un familiare fiscalmente a carico e portare così i contributi versati alla fatidica soglia dei 5.164,57 euro annui.

I versamenti effettuati entro quella data, infatti, rientrano nella soglia di deducibilità, fissata appunto a 5.164,57 euro all’anno, con uno sconto sulla tassazione niente male.

Di cosa stiamo parlando? È (più o meno) presto detto. Tutti noi paghiamo tasse sul reddito che dichiariamo annualmente. Su tale reddito si calcola la cosiddetta “base imponibile”. Dedurre una certa cifra fa sì che quella cifra non confluisca nella base imponibile, abbassandola in modo anche significativo. Ebbene, i contributi versati al fondo pensione (o a qualsiasi altra forma pensionistica complementare) sono deducibili dalle imposte sul reddito fino a un limite massimo di 5.164,57 euro ogni anno.

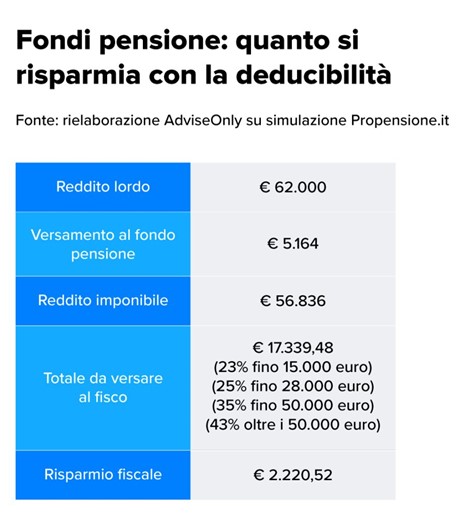

I vantaggi fiscali della pensione complementare

E se ti dicessi che oggi l’unico rendimento garantito, e probabilmente il più elevato lo riconosce il fondo pensione?

Lo Stato ha previsto tutta una serie di agevolazioni fiscali nell’ottica di incentivare questo tipo di investimento. In particolare:

• i rendimenti maturati dal fondo pensione sono tassati al 20%, contro il 26% che si applica agli altri strumenti finanziari;

• stante quanto detto sopra, l’investitore può beneficiare di un maggiore accumulo di capitale nel tempo, grazie all’effetto della capitalizzazione degli interessi;

• in caso di decesso dell’aderente, i beneficiari della rendita non devono pagare le tasse sulle somme percepite.

Infine, come abbiamo detto, i contributi versati al fondo sono deducibili dalle imposte sul reddito, il che significa che l’investitore può beneficiare di un risparmio fiscale immediato. Non ci credi? Lo vediamo subito. Ipotizziamo che il tuo reddito lordo sia pari a 62mila euro. A questo reddito andrà applicata una tassazione basata sui vari scaglioni IRPEF (assumiamo in questo caso quelli in vigore a giugno 2023, tanto non cambia moltissimo, ai fini del nostro ragionamento). Ecco quello che viene fuori.

Praticamente, sui tuoi 62mila euro di reddito lordo devi pagare imposte per quasi 20mila euro. Cosa succede se durante l’anno hai versato contributi in una forma pensionistica complementare tua o di un tuo familiare fiscalmente a carico? Succede che puoi dedurre fino a 5.164,57 euro dai 62mila di reddito imponibile. Il quale si abbassa quindi a 56.836 euro. E l’applicazione delle aliquote dei vari scaglioni dà come risultato una cifra più vicina ai 17mila euro, per un risparmio fiscale di oltre 2.200 euro.

Quanto conviene, oggi, investire in una forma pensionistica complementare?

La domanda è legittima ma, un po’ come i prompt per l’AI generativa, va riformulata. L’investimento in un fondo pensione non è questione di oggi: è una questione di domani. E, se vogliamo, anche di dopodomani. Richiede perciò una visione di lungo termine e un impegno costante nel tempo. I dati storici ci dicono che finora questo ha pagato.

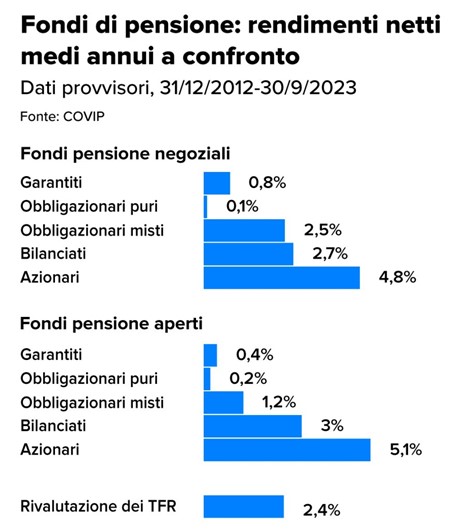

Secondo una nota di aggiornamento diffusa dalla COVIP, la Commissione di vigilanza sui fondi pensione, i primi di novembre 20231, nel periodo che va dall’inizio del 2013 ai primi nove mesi del 2023 i rendimenti medi annui composti delle linee a maggiore contenuto azionario si collocano intorno al 5% per tutte le tipologie di forme pensionistiche. Nello stesso periodo, la rivalutazione del Trattamento di Fine Rapporto, il cui calcolo si basa sul tasso di inflazione, è risultata pari al 2,4%. Nel complesso, tutti i comparti azionari e buona parte dei bilanciati mostrano rendimenti più elevati rispetto agli altri e al TFR.

“Nei primi nove mesi del 2023, tutte le tipologie di forme pensionistiche e di comparti registrano in media risultati positivi, in particolare nelle gestioni con una maggiore esposizione azionaria”, scrive la COVIP. Per i comparti azionari, in particolare, si riscontrano rendimenti in media pari al 4,5% nei fondi negoziali, al 5,5% nei fondi aperti e al 6% nei PIP.

Come scegliere il fondo pensione giusto?

Il fondo pensione rappresenta una soluzione ormai non più rinviabile: consente di garantirsi un futuro tranquillo e sicuro sotto il profilo economico ottenendo al contempo importanti vantaggi fiscali. Puoi scegliere liberamente l’importo dei versamenti, ma attenzione: è essenziale calibrare la strategia di investimento sulle tue esigenze.

Cosa è successo ad Ottobre sui mercati

Escluse poche eccezioni, i mercati azionari hanno vissuto un mese di ottobre negativo. A pesare più di tutto sono state le tensioni geopolitiche, con il conflitto scoppiato in Israele aggiuntosi a quello ormai ben noto in Ucraina.

L’incertezza e la paura di un’escalation delle operazioni militari hanno pesato sulle quotazioni di gas e petrolio, gettando un’ombra sulla tenuta del sentiero discendente dell’inflazione.

Infatti, se il caro dei prezzi dovesse rialzare la testa allora potrebbe essere la fine della tregua sui tassi delle banche centrali e questo, inevitabilmente, andrebbe a pesare sui principali listini mondiali.

I fatti salienti del mese di ottobre

- Il mese di ottobre si è aperto con gli attacchi terroristici di Hamas in Israele, un fatto senza precedenti almeno nella storia più recente che ha portato a un nuovo conflitto sullo scacchiere mondiale. Un possibile ampliamento del conflitto, infatti, potrebbe determinare nuove tensioni sulla filiera di gas e petrolio, andando ad alimentare un aumento dei prezzi delle materie prime nocivo per l’inflazione e quindi anche per tutte le economie mondiali.

- Nel frattempo, però, i dati sui rincari hanno preso una piega più rassicurante: nell’area euro, almeno, l’indice generale dell’inflazione è crollato a ottobre al 2,9% dal 4,3% del mese precedente. Il risultato è stato ancor più incoraggiante in Italia, con il dato precipitato all’1,9% e sotto la soglia del 2% considerata dalla Banca centrale europea come l’obiettivo da raggiungere della sua politica monetaria.

- Segnali non buoni, invece, sul fronte della crescita del Pil: in calo dello 0,1% nel terzo trimestre per l’Eurozona, mentre per l’Italia si registra un trimestre di stagnazione. Tutto questo mentre, qualche giorno prima, Francoforte aveva lasciato invariati i tassi d’interesse per la prima volta dopo dieci rialzi consecutivi.

- E in America? Qui la situazione vede un’economia molto forte, con un Pil che cresce anche più delle attese: +4,9% nel terzo trimestre, il livello più elevato dal 2021. Quanto all’inflazione, il dato è rimasto stabile al 3,7% a settembre, un livello ancora elevato che tuttavia non ha impedito alla Federal Reserve di non toccare il costo del denaro pur non escludendo nuovi rialzi futuri.

- Nel mese sono state inoltre pubblicate diverse trimestrali con dati positivi per big americani come Jp Morgan – nel settore finanziario – e Amazon (con ricavi in crescita del 13%) nel settore tecnologico. Anche McDonald’s ha battuto le attese grazie ai recenti rialzi dei prezzi.

- Intanto in Cina la crisi immobiliare continua a mordere. Country Garden, uno dei maggiori sviluppatori immobiliare del Paese, ha dichiarato il default sulle sue obbligazioni in dollari. Il timore, quindi, è che la situazione non sia per niente domata e il rischio di contagi è concreto. Tuttavia, nel terzo trimestre l’economia di Pechino è andata meglio delle attese, con un Pil cresciuto del 4,9% su base annua (gli analisti puntavano su un +4,4%).

- Infine, rivolgendo lo sguardo alle vicende locali, l’Italia ha varato lo schema generale della sua manovra di bilancio portando il deficit di bilancio al 4,3% rispetto al 3,7% precedentemente previsto, il che ha fruttato una dote di 15,7 miliardi per finanziare le principali misure che vanno dal taglio del cuneo fiscale all’accorpamento delle aliquote Irpef fino a un pacchetto per sostenere la natalità nel Paese.

- Essendo l’Italia altamente indebitata, il focus era sul giudizio delle agenzie di rating: S&P e Dbrs, due delle quattro più importanti al mondo, hanno mantenuto il loro giudizio sul debito tricolore a BBB con outlook stabile. Una buona notizia, in attesa di conoscere il responso di Fitch e Moody’s in calendario per il mese di novembre.

Conclusioni

Inevitabile che gli occhi saranno rivolti alle evoluzioni dei due grandi conflitti in atto: quello isrealo-palestinese da una parte e quello russo-ucraino dall’altra.

Ovviamente osservati speciali i dati sull’inflazione: si confermerà il dato positivo, per quanto riguarda l’Europa, anche nei mesi successivi? Da vedere poi cosa accadrà a Washington, con un carovita che sembra essere a livelli più bassi rispetto ai periodi peggiori ma comunque resiliente.

Infine, occhio in Italia alle revisioni del rating sul debito sovrano di Moody’s (17 novembre) e Fitch (il 10). In particolare, se la prima dovesse declassare l’Italia le farebbe perdere l’investment grade, facendola precipitare tra i debitori meno solvibili. E questo avrebbe ovviamente pesanti ripercussioni su tutta l’area euro e sui rendimenti dei bond sovrani di Roma.

Rischio: Nemico o compagno d’investimento?

Il rischio fa parte della vita ed è un’azione che racchiude in sé la possibilità di fallimento. Ecco perché lo temiamo tanto. Il fallimento personale o finanziario non è mai una bella cosa e se non si hanno le spalle larghe può rappresentare un grosso problema. Anche negli investimenti, come sappiamo, esiste il rischio. Anzi, il rischio è parte integrante di essi, come lo è del vivere stesso. Tuttavia, come per ogni cosa, si può controllare o almeno mitigare. Esistono vari tipi di investimenti e vari gradi di rischio, ognuno può decidere quello che più fa al caso suo, ricordando sempre che sul lungo periodo (dai 10 anni in su) tutto questo ha sicuramente un altro "sapore".

Il rischio non deve essere il faro dei nostri investimenti

Tutti, soprattutto alle prime armi negli investimenti, hanno avuto questi pensieri:

"Non investo perché ho paura".

"Le azioni? No, sono troppo pericolose".

"Meglio un conto deposito, così so che avrò il mio capitale alla fine".

Cos’hanno in comune queste affermazioni? La paura. Ne deriva che chi afferma ciò praticamente prende le decisioni finanziarie sul suo futuro facendosi guidare dal timore. Non proprio una scelta saggia. Nella vita come negli investimenti, non si vive di paura, ma di soluzioni. Ed ecco che anche per le proprie finanze sarebbe meglio pensare in termini di ottimizzazione più che di timore. Come ripetono in continuazione gli addetti ai lavori, non esistono pasti gratis nella vita: bisogna andare fuori dalla propria comfort zone se si vuole ottenere qualcosa in più. Questo non significa camminare sul filo del rasoio, ma camminare fuori dal tracciato con l’equipaggiamento giusto.

Rischio: non lo elimini ma almeno puoi controllarlo

Per controllare qualcosa bisogna innanzitutto "prendergli le misure". Come si misura il rischio un investimento? Generalmente si tende ad associarlo alla volatilità dei rendimenti: più volatile uguale più rischioso. Ma magari la questione fosse così semplice e lineare. In realtà, in termini più concreti il rischio per un investitore può assumere sfumature e connotati diversi. Per esempio, il rischio di non riuscire ad accantonare il necessario per integrare la futura pensione, per acquistare l’appartamento per un figlio o per mandarlo all’università o a studiare all’estero. In questi casi, può essere più utile e interessante individuare il rischio dell’investimento mettendolo in relazione con i propri obiettivi.

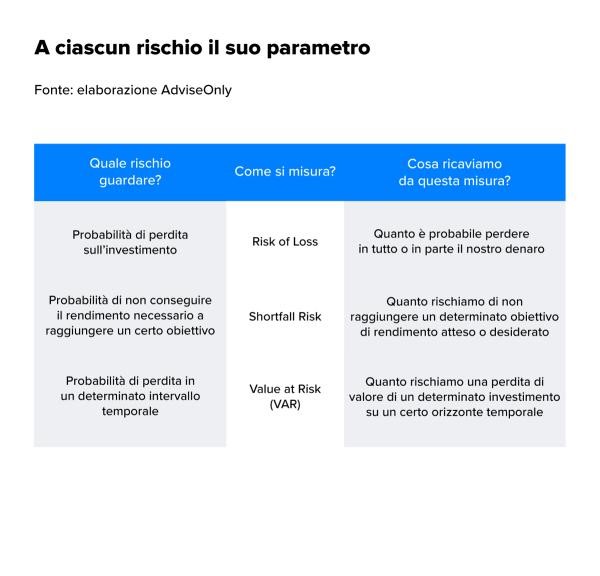

In linea più generale, questo ci serve per dirti che occorrono indicatori diversi rispetto alla semplice volatilità. Senza addentrarci in formule troppo astruse, ti diciamo solo che per misurare il rischio di un investimento in termini più ampi può aver senso far entrare in campo altri tre indicatori: il rischio di perdita (Risk of Loss), lo Shortfall Risk e il Value at Risk.

Rischio: è importante conoscerlo per gestirlo al meglio

Il rischio di perdita, per esempio, si può gestire diversificando il portafoglio e investendo in un ventaglio di asset class differenti nell’ottica di distribuirlo, magari entrando sul mercato in momenti diversi, con una diversificazione anche di tipo temporale (mediante la modalità del PAC) ed eventualmente facendo ricorso a meccanismi di stop-loss (che intervengono per stoppare appunto le perdite). Esistono anche fondi che oltre ad essere diversificati al loro interno, beneficiano di una gestione attiva che ribilancia il portafoglio quando necessario, per mantenerlo in linea con il profilo di rischio definito a monte.

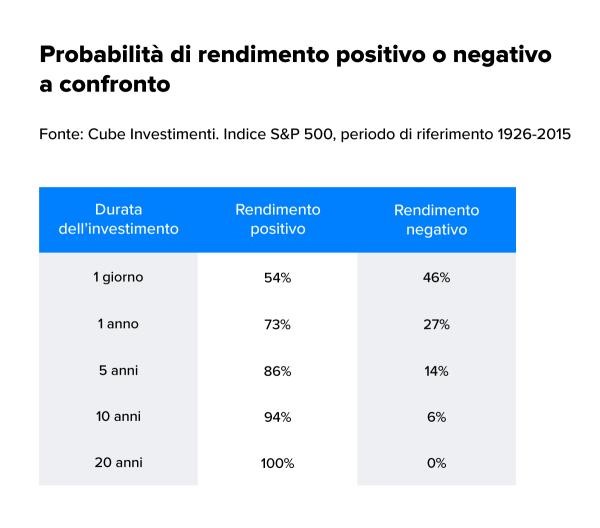

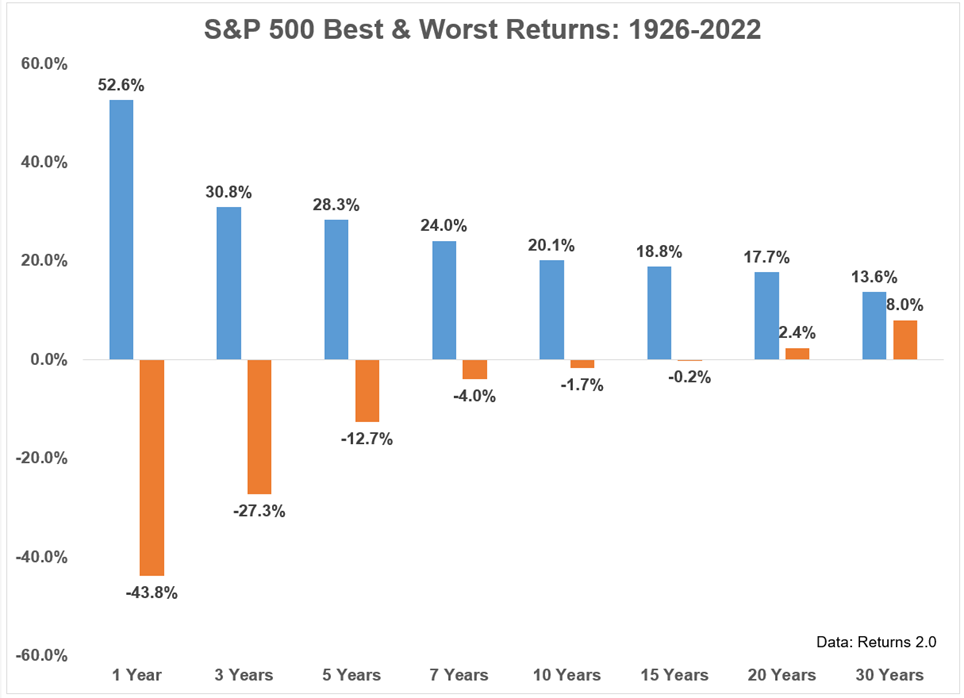

Certo il tempo gioca a favore degli investimenti: l’analisi storica dei rendimenti dell’S&P 500 suggerisce che allungare l’orizzonte temporale riduce la probabilità di incorrere in perdite. Chi ha investito per un qualunque periodo di 20 anni, dal 1926 al 2015, nell’S&P 500 ha riportato nella totalità dei casi un rendimento positivo, mentre chi ha investito per un solo anno ha registrato un rendimento positivo solamente nel 73% dei casi.

Gestire al meglio il rischio permette anche di recuperare le perdite

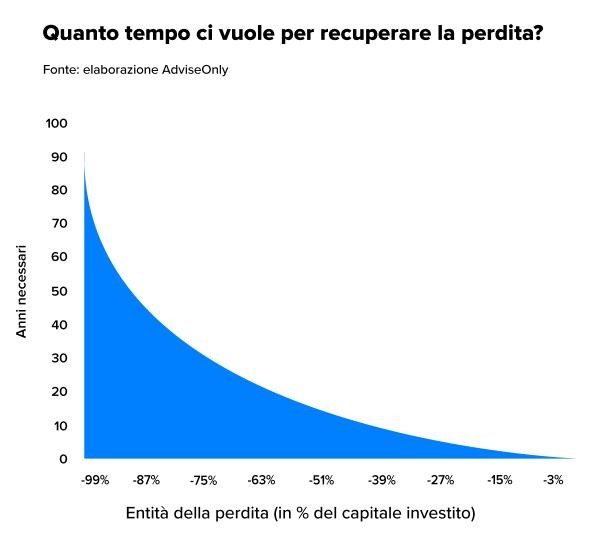

Conoscere il rischio ci aiuta a mitigarlo, a contenere le potenziali perdite e a recuperare. Sì perché, se sono contenute, le perdite si possono recuperare con ottima probabilità, dal momento che nel medio-lungo termine i mercati finanziari tendono a remunerare l’investitore mediante i cosiddetti "premi al rischio", che generano performance positive con probabilità crescente man mano che si allunga la durata dell’investimento. Il grafico seguente, per esempio, ci segnala il tempo necessario a recuperare per vari livelli di perdita (espressa come percentuale del capitale investito), ipotizzando che il rendimento medio annuo del portafoglio successivamente alla perdita sia pari a un generoso 5%.

Diamo un’occhiata ravvicinata al grafico. Innanzitutto, la relazione tra entità della perdita e tempo di recupero non è lineare, ma peggiora in modo sempre più vistoso al crescere della perdita. Con una perdita del 50% del capitale occorrono 14 anni per recuperare. Con una del 67% occorrono oltre 23 anni per recuperare. Ma se la perdita è contenuta al 10%, in appena due anni viene recuperata e se è del 5% un anno è sufficiente. E questo salva il potenziale di lungo termine del portafoglio.

Gestire bene il rischio: la più grande lezione da portare a casa

Insomma, costruire un portafoglio combinando i diversi strumenti finanziari non è scontato, è anzi fondamentale un monitoraggio continuo, perché il rischio varia nel tempo. E, in ogni caso, il rischio va affrontato con la testa: occorre accettarlo, conoscere se stessi e capire quanto se ne può sopportare e come, di volta in volta, correggere serenamente la rotta.

Il capitale “protetto” dal tempo

Sin dagli studi di filosofia e fisica delle superiori sono rimasto affascinato dal concetto di tempo e del suo legame con la nostra vita.

Il tempo è gratis ma è senza prezzo.

Non puoi possederlo ma puoi usarlo.

Non puoi conservarlo ma puoi spenderlo.

Una volta che l’hai perso non puoi più averlo indietro.

L’autore è Harvey Mackay un uomo d'affari americano, autore e editorialista sindacato di Universal Uclick. La sua rubrica settimanale fornisce consigli sulla carriera e ispirazione ed è presente in oltre 100 giornali. Mackay è autore di sette libri bestseller del New York Times, inclusi tre bestseller numero uno.

Nel suo pensiero, ci sono molto insegnamenti validi anche nel mondo degli investimenti. Infatti nell’equazione del successo finanziario la variabile TEMPO è sempre la principale.

Negli ultimi giorni siamo stati tempestati da notizie sulla guerra tra Russia ed Ucraina e su crac bancari spesso super inflazionati e che hanno riportato alla mente il 2008.

Funziona così il mercato, e continuerà a farlo anche nel futuro quindi meglio imparare a dare il giusto peso agli eventi in base al tempo del nostro piano.

Questo è uno dei grafici di borsa a lungo termine preso da Ritholtz Wealth Management LLC, che spiega tantissimo sul mondo in cui vivranno i tuoi progetti finanziari.

E’ evidente la natura casuale del mercato azionario e di quanto possa essere irregolare la tua esperienza come investitore in azioni.

Ecco a seconda variabile che dovrai farti amica per vincere negli investimenti: la volatilità.

Se desideri ottenere rendimenti a lungo termine, non puoi sbarazzarti degli alti e bassi del mercato a breve termine. Questo è il compromesso che fanno e facciamo tutti quando decidiamo di beneficiare del mercato per ottenere “più soldi”.

Ci sono solo 2 modi per rendere complementare la variabilità del mercato alla nostra emotività da investitore:

- Potresti detenere più liquidità o obbligazioni per smorzare la volatilità del tuo portafoglio complessivo;

- Estendere il tuo orizzonte temporale.

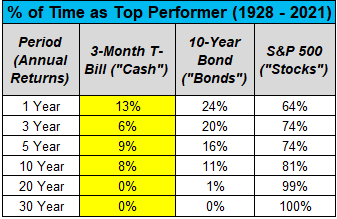

Ora cerchiamo di spiegare il titolo dell’articolo con alcuni dati esaminando la gamma di risultati su intervalli di tempo più lunghi.

Ecco i rendimenti annuali migliori e peggiori per lo S&P 500 su periodi di 1, 3, 5, 7, 10, 15, 20 e 30 anni dal 1926 al 2022:

Ci sono evidenze clamorose che risaltano qui:

La gamma di risultati si restringe man mano che vai avanti.

Più è lungo l’orizzonte temporale più sparisce la parola “worst”, peggiore, dalle possibilità di rendimenti.

Hai presente quando il tuo consulente, se lo hai, di lungo periodo? Bè non è una frase fatta ma ha prove statistiche che lo fanno essere un mantra negli investimenti con elevata percentuale di azionario.

Infatti puoi rimanere schiacciato dal caso per un periodo di 1-5 anni. È possibile ma altamente improbabile che accada se resisti per 20-30 anni.

Puoi ancora avere scarsi risultati a lungo termine, ma non nulla di simile al tipo di mercati negativi che vedrai a breve termine.

ATTENZIONE: Non ti viene garantito nulla estendendo il tuo orizzonte temporale. Ma i numeri storici mostrano che il rischio della coda sinistra di essere annientato si allontana lentamente man mano che gli anni si sommano. Il tempo aumenta le tue probabilità di vincente sul mercato.

Le probabilità storiche favoriscono l'investitore a lungo termine.

Oltre il 75% dei periodi di 20 anni ha registrato rendimenti annuali dell'8% o superiori. Quasi il 96% dei periodi di 30 anni ha avuto rendimenti annuali del 9% o più.

In 30 anni si tratta di un rendimento totale di oltre il 1.300%. Il peggior rendimento di 30 anni è stato di oltre l'800%!

Il profilo di rendimento a lungo termine del mercato azionario ha più che compensato le sue carenze occasionali a breve termine.

Vedremo una ripetizione di questi risultati in futuro?

Non lo so.

Ma non vedo che la relazione tra l'esperienza di lungo periodo e quella di breve termine dell'investimento nel mercato azionario cambierà presto.

La pazienza sarà comunque premiata. Gli investitori a lungo termine avranno sempre una maggiore probabilità di successo rispetto agli investitori a breve termine.

La variazione dei rendimenti sarà sempre maggiore nel corso di giorni e mesi che di anni e decenni.

Investire a lungo termine non sarà mai facile, ma rimarrà la soluzione migliore per la stragrande maggioranza degli investitori per ottenere solidi rendimenti nel mercato azionario.

Lettera agli investitori di fine anno

Siamo ai titoli di coda per il 2022 ed in vista di un nuovo anno con la fiducia che sia migliore di quello appena concluso.

I principali mercati azionari del pianeta hanno avuto tutti ribassi a doppia cifra. Mentre la montagna di debito con tassi negativi o prossimi allo zero, frutto di un decennio di politica monetaria super accomodante, ha visto crollare le sue quotazioni su una politica di rialzi delle banche centrali che non solo è stata violenta, ma certe volte anche nebulosa negli obiettivi finali.

Inflazione ritornata prepotentemente, celeri restrizioni di politica monetaria, crisi energetica subentrata in seguito alla guerra russa in Ucraina. Questi i principali fattori, già di per sé sufficienti per innescare un trend ribassista, sono riusciti ad dar vita alla “tempesta perfetta” per ogni portafoglio riuscendo a mettere ko, insieme, il mercato azionario e quello obbligazionario.

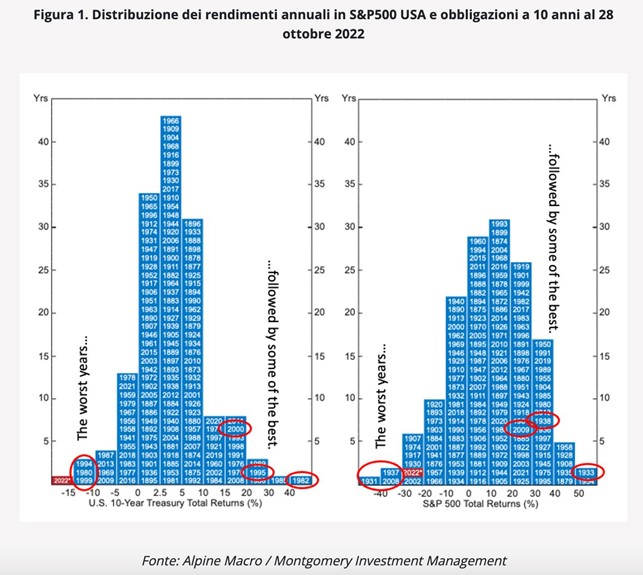

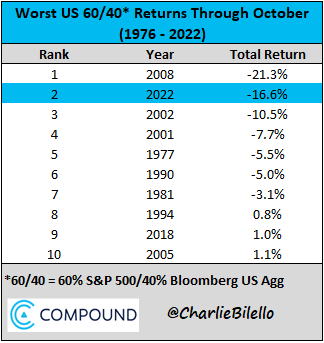

Il grafico della distribuzione dei rendimenti è un mantra che utilizzo con ogni investitore da anni perché con le dovute riflessioni permette a chiunque di crearsi una idea personale razionale sugli investimenti che andremo a fare. Ogni mattoncino rappresenta i rendimenti dei Treasury a 10 anni (a sinistra) e S&P 500 (a destra) degli ultimi 100 anni. E’ evidente come siano di gran lunga superiori i mattoncini con rendimenti positivi, ma al contempo anche che possono esserci anni negativi e che l’obiettivo di un investitore, quindi, deve essere quello di andare alla ricerca del miglior rendimento medio nel medio-lungo termine. Il 2022 si piazza come il peggior anno in assoluto per le obbligazioni e tra i peggiori per le azioni. Un anno che ha visto perfino cadere uno dei lazy portafoglio storici ossia il 60/40.

La statistica però ci fa ben sperare, visto che generalmente ai peggior anni poi seguono delle ottime annate. ATTENZIONE: solo alla fine del 2023 vedremo dove cadrà in nuovo mattoncino.

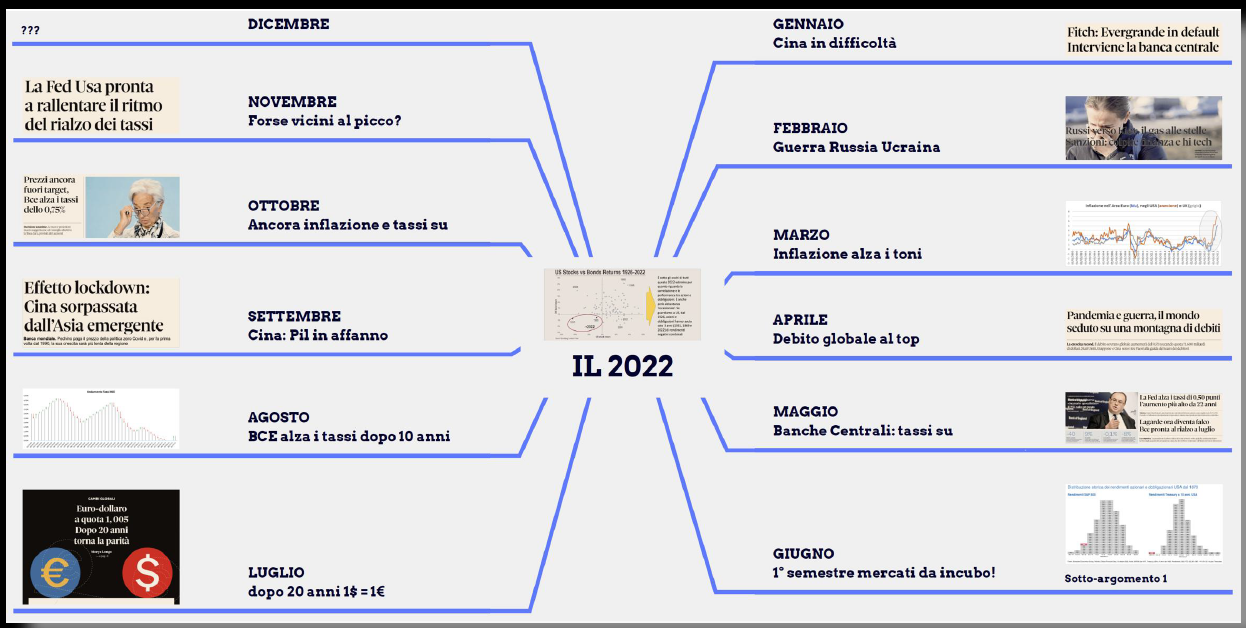

I fatti salienti dell’anno 2022

Ogni mese c’è stata una brutta notizia (alibì finanziario) per trovare un perché del ribasso ma vediamo i principali:

- L’evento indiscutibilmente più rilevante del 2022 è stato l’inizio della guerra in Ucraina: il 24 febbraio l’esercito russo ha varcato il confine e riportato un conflitto sul suolo europeo dopo decenni.

Il mondo occidentale, con Stati Uniti e Ue in testa, ha comminato crescenti sanzioni economiche alla Russia, compreso un embargo e un price cap al suo petrolio a 60 dollari. In risposta, Putin ha tagliato in maniera importante le forniture di gas all’Europa, causando un’impennata spaventosa dei prezzi sul mercato Ttf di Amsterdam che ha costretto i governi europei a spendere massicciamente per proteggere le economie da bollette energetiche fuori controllo.

In questo caso, l’approdo finale è stato un accordo su un price cap che entrerà in vigore a febbraio: la novità, arrivata a fine anno, ha contribuito, insieme all’entità considerevole degli stoccaggi in Europa, complici le temperature miti, ad abbassare i prezzi.

- Nel frattempo, negli ultimi mesi dell’anno in Cina sono scoppiate violente proteste contro la politica zero Covid del presidente Xi Jinping, confermato nel 2022 alla leadership del Partito Comunista cinese. Il governo ha quindi deciso di allentare le restrizioni per placare la popolazione, facendo riprendere quota al prezzo del petrolio che si era fortemente contratto nella parte finale dell’anno sui timori di una recessione globale.

- Grandi protagoniste le banche centrali, a partire dalle due più significative: la Federal Reserve e la Banca centrale europea. In Usa il banchiere centrale Jerome Powell, con l’inizio del 2022, e dopo aver considerato l’inflazione un fenomeno transitorio, ha repentinamente modificato la direzione della sua politica.

Meeting dopo meeting, la Fed ha messo a segno diversi rialzi significativi, portando il costo del denaro tra il 4,25 e il 4,50% (e non ha ancora finito). Questo ha pesato sui listini azionari, che hanno continuato a ripiegare in preda alle ansie per le ripercussioni (recessione in vista?) di questa linea così aggressiva sull’economia, e ha portato il dollaro a un clamoroso sorpasso sull’euro.

Scenario simile in Europa, con la banchiera centrale Christine Lagarde che ha messo insieme diversi rialzi dei tassi, portando quello principale al 2,5% e annunciando, da marzo, un restringimento del bilancio della Bce da 15 miliardi al mese. Una politica che ha portato i rendimenti dei titoli di Stato a crescere vertiginosamente, cosa che costituisce un rischio per la tenuta del debito sovrano.

Imparare dal 2022 per affrontare al meglio i prossimi anni

Il 2022 è stato un anno complesso e sicuramente sfidante per i nervi di ognuno. In particolare per tutti i neo investitori che di fatti hanno fatto i conti con uno degli anni peggiori di sempre.

Nell’anno andato:

- ci siamo ritrovati alle prese con un mix senza precedenti di rischi geopolitici;

- l’inflazione è tornata a livelli che non si vedevano da decenni;

- il deterioramento del quadro macroeconomico è stato pronunciato;

- la politica monetaria, da una quindicina d’anni sempre pronta a intervenire, si è convertita a una linea prevalentemente restrittiva proprio per fronteggiare l’inflazione, determinando un importante aumento delle probabilità di recessione in varie aree del globo, seppure con differenze tra Usa, Cina ed Europa.

Anni come il 2022 però rappresentano un vero test per capire la differenza tra propensione e percezione del rischio per ogni investitore. Tradotto, un conto è leggere -20% su un prospetto un altro è viverlo sulla propria pelle.

Facendo una ultima considerazione tecnica la recessione è almeno in parte già scontata dal mercato oltre al fatto che si è concretizzato un importante “repricing” di molte asset class, che hanno potuto così spurgare anni e anni di mercato “toro” e di politiche monetarie storicamente anormali e di tassi d’interesse bassissimi.

Dopo un anno “sfidante”, ci troviamo ora con rendimenti obbligazionari nuovamente appetibili e indicatori fondamentali azionari sui livelli decisamente bassi, che non molti investitori considerano altrettanto appetibili.

Ciò detto, probabilmente nei primi mesi del 2023 dovremo ancora fare i conti con la coda dei vari shock economico-finanziari dell’anno concluso, ma è in situazioni così che si costruiscono i migliori rendimenti. Nel 2023 sarà fondamentale avere il giusto focus cercando di capitalizzare al meglio le opportunità di oggi per i propri piani finanziari futuri.

Ricorda sempre questo MANIFESTO.

È qualcosa su cui puoi riflettere se ti sei mai sentito bloccato nella tua vita di investimento.

Se ci credi, lo segui e lo difendi, la tua vita da investitore sarà buona.

Cosa è successo a novembre sui mercati?

Prosegue la positività di ottobre anche per questo mese sulle Borse mondiali. A sostenere il rialzo sono stati i primi dati positivi sull’inflazione che sembra aver lasciato alle spalle il picco in America e rallenta in Europa.

Tutto fa sperare ai mercati in una Fed meno aggressiva con i rialzi dei tassi di interesse.

Resta ancora, però, incertezza sul conflitto in Ucraina che non sembra essere vicino a una risoluzione e i prezzi dell’energia, nonostante la vistosa discesa osservata a ottobre, hanno ripreso a salire. Continua la discesa dei prezzi del petrolio, di fronte ai timori per un rallentamento economico a livello globale e alla prosecuzione della politica zero Covid in Cina, malgrado l’insofferenza ormai conclamata della popolazione.

Sui mercati è andata bene pressoché ovunque, a partire dall’Europa e dagli Stati Uniti. Più di tutti, però, si è evidenziata la grande rimonta dell’azionario cinese, che aveva vissuto momenti particolarmente grigi nel corso dell’anno.

I principali fatti del mese

- All’inizio dello scorso mese c’è stato l’atteso meeting della Federal Reserve, la banca centrale Usa, che ha decretato il quarto rialzo dei tassi d’interesse consecutivo da 0,75%, portando il costo del denaro nella forchetta fra il 3,75% e il 4%.

Dai verbali della Fed, usciti verso fine mese, emerge però una maggioranza del board orientata verso un rallentamento del ritmo nel rialzo dei tassi, che nella riunione di dicembre dovrebbe essere di mezzo punto. A dare manforte a questo orientamento sono arrivati i buoni dati sul fronte del carovita: a ottobre, infatti, il dato sui prezzi al consumo è risultato al 7,7% su base annua, meno delle attese che avevano posizionato l’asticella al 7,9%. - Sembrano andare meglio anche i dati in Europa. Nell’Eurozona il dato sull’inflazione si è attestato per il mese di novembre al +10% su base annua, dal +10,6% di ottobre. In Italia il dato è stato stabile al +11,8%, una novità se si pensa che la corsa dei prezzi continuava ad accelerare ormai da molti mesi consecutivi. Anche questo, secondo gli analisti, dovrebbe essere un buon viatico verso una marcia più mite della Bce sul fronte dei tassi d’interesse.

- Sempre a novembre si è tenuta la Cop27 a Sharm El-Sheikh, che per molti osservatori ha portato a pochi impegni concreti da parte delle potenze mondiali nella lotta al cambiamento climatico. In ogni caso, il risultato più tangibile è l’accordo sulla creazione di un fondo per compensare le drammatiche conseguenze degli eventi estremi nei Paesi più vulnerabili del mondo.

È stato anche il mese del G20 di Bali, evento che può annoverare il ripristino del dialogo tra Stati Uniti e Cina come tra i risultati più degni di nota. - In Cina, nel frattempo, è in atto un’ondata di proteste contro le restrizioni della politica zero Covid del governo di Pechino. Se da una parte il governo ha risposto allentando leggermente le restrizioni, dall’altra sta reprimendo il dissenso per riportare l’ordine.

Conclusioni

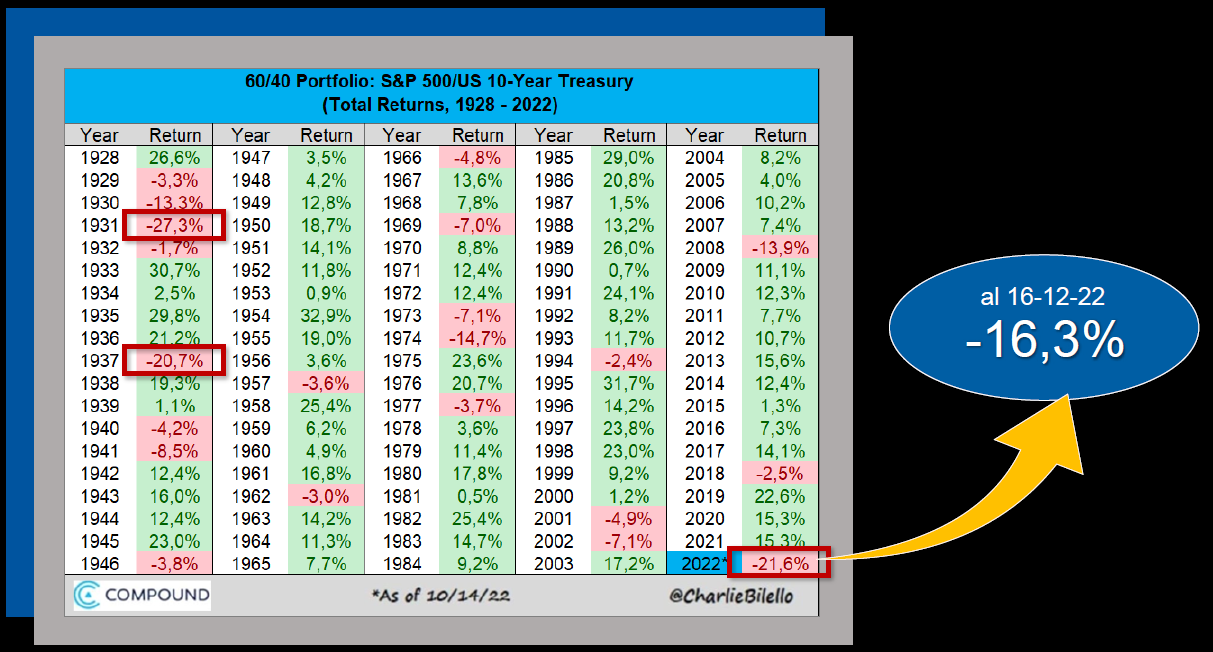

Sono stati 12 i mesi di ribasso, storicamente tra i più lunghi di sempre. Indubbiamente la prima e vera prova di tempra per gli investitori degli ultimi 10 anni. Mercati così portano una “naturale” selezione tra investitori occasionali e consapevoli. Anni di rialzi hanno portato snaturamenti e overconfidence sia tra che investe e chi fa investire, eccessi che nel 2022 si pagano cari.

Per chi invece è arrivato all’ultimo mese dell’anno ancora convinto e sicuro del proprio piano finanziario si aprono portoni di opportunità.

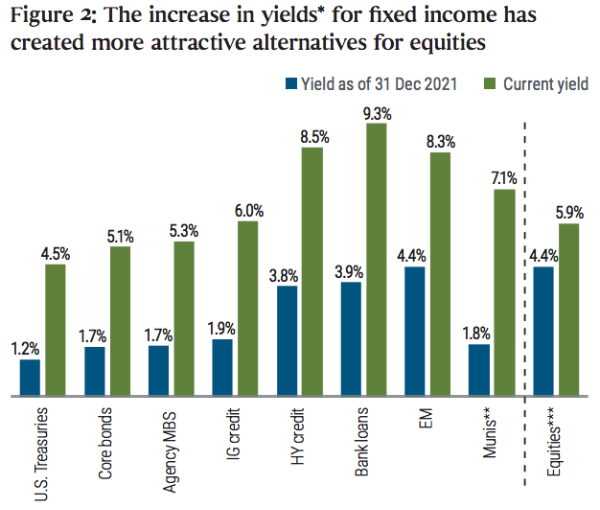

In questo grafico la differenza tra lo yield del 2021 ed oggi nelle principali asset class. Queste sono le occasioni che capitano poche volte in un percorso di investimento, i momenti in cui realmente si deve fare gestione attiva sui propri comportamenti e piani. Ricordo ancora nel 2021 tutti parlavano di mercati troppo alti, tanti leoni affermare “aspetto un ribasso per entrare” ma quanti realmente lo hanno fatto?

Prova a chiederlo a chi ti è vicino o sai investe e la risposta sarà POCHI o NESSUNO.

In questi momenti devi essere bravo nel guardare i tuoi denari con distacco, consapevole che non sai e nessuno sa se realmente siamo sui minimi, sforzandoti a ragionare in maniera cruda sui dati.

Oggi investire nell’obbligazionario porta rendimenti doppi o tripli rispetto a 12 mesi fa, mediare sull’azionario rappresenta per dividendi e prezzi un occasione unica per migliorare il rendimento medio del tuo portafoglio.

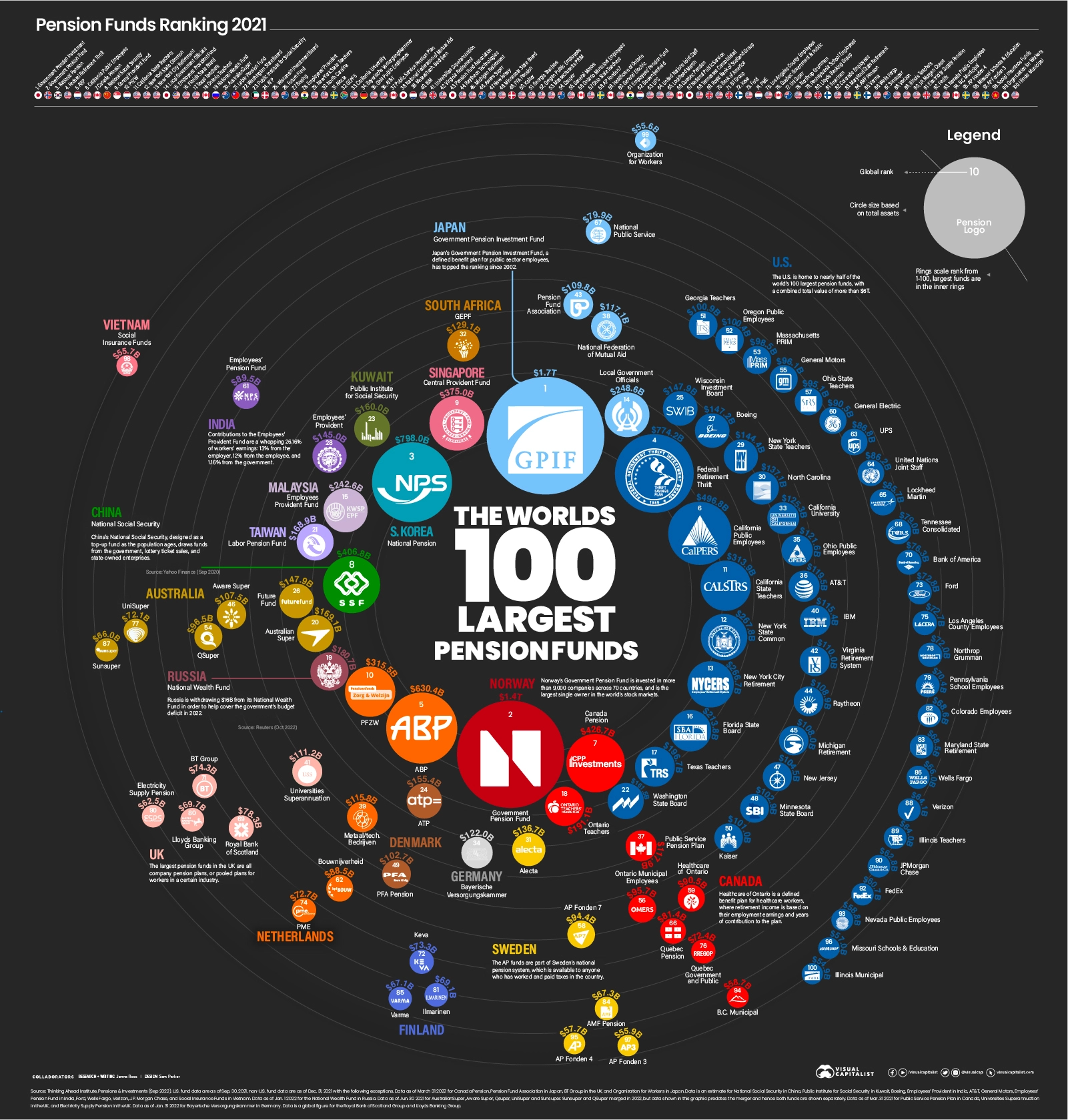

Quali sono i migliori fondi pensione?

Tutti gli investitori conosco il fondo pensione come strumento di finanza personale, ma non tutti sanno che quasi ogni nazione ha il proprio fondo pensione con cui gestisce capitali finalizzati al welfare dei propri cittadini. Risultati e gestioni sono spesso pubblici, da questi si possono prendere spunti e lezioni su come vanno gestiti i propri risparmi.

Vediamo una breve presentazione presa da VisualCapitalist e tiriamo insieme alcune considerazioni.

Nonostante l'incertezza economica, i fondi pensione hanno registrato una crescita relativamente forte nel 2021. I 100 maggiori fondi pensione del mondo valgono in totale oltre 17 trilioni di dollari, con un aumento dell'8,5% rispetto all'anno precedente.

Questo grafico utilizza i dati del Thinking Ahead Institute per classificare i più grandi fondi pensione del mondo e dove si trovano.

Cos'è un Fondo Pensione?

Un fondo pensione è un fondo progettato per fornire reddito pensionistico. Questa classifica copre quattro diversi tipi:

- Fondi sovrani: Fondi controllati direttamente dallo Stato. Questa classifica include solo i fondi sovrani istituiti dalle autorità nazionali.

- Fondi del settore pubblico: fondi che coprono i lavoratori del settore pubblico, come impiegati statali e insegnanti, in piani sponsorizzati dallo stato o provinciali.

- Fondi privati indipendenti: fondi controllati da organizzazioni del settore privato autorizzate a gestire piani pensionistici di diversi datori di lavoro.

- Fondi aziendali: fondi che coprono i lavoratori nei piani pensionistici sponsorizzati dall'azienda.

Tra i fondi più grandi, i fondi del settore pubblico sono i più comuni.

I più grandi fondi pensione, classificati

Ecco i primi 10 fondi pensione:

| Rango | Finanziare | Mercato | Totale attivo |

|---|---|---|---|

| 1 | Fondo di investimento per pensioni governative | $ 1,7 trilioni | |

| 2 | Fondo pensione statale | $ 1,4 trilioni | |

| 3 | Pensione Nazionale | $ 798,0 miliardi | |

| 4 | Risparmio pensionistico federale | $ 774,2 miliardi | |

| 5 | ABP | $ 630,4 miliardi | |

| 6 | Dipendenti pubblici della California | $ 496,8 miliardi | |

| 7 | Pensione canadese | 426,7 miliardi di dollari | |

| 8 | Sicurezza sociale nazionale | $ 406,8 miliardi | |

| 9 | Fondo di previdenza centrale | $ 375,0 miliardi | |

| 10 | PFZW | $ 315,5 miliardi |

Il fondo giapponese per gli investimenti pensionistici (GPIF) è il più grande in classifica per il 21° anno consecutivo. Per un certo periodo, il fondo è stato il più grande detentore di azioni nazionali in Giappone, anche se da allora la Banca del Giappone ha assunto quel titolo . Date le sue enormi dimensioni, gli investitori seguono da vicino le azioni del GPIF. Ad esempio, il fondo ha fatto notizia per aver deciso di iniziare a investire in startup, perché la mossa potrebbe invogliare altre pensioni a fare investimenti simili.

L'America ospita 47 fondi nell'elenco, incluso il più grande fondo del settore pubblico: il Thrift Savings Plan (TSP), supervisionato dal Federal Retirement Thrift Investment Board . A causa della sua grande influenza finanziaria, entrambi i partiti politici sono stati accusati di usarlo come strumento politico . I democratici hanno spinto a cedere asset nelle società di combustibili fossili, mentre i repubblicani hanno proposto di bloccare gli investimenti nelle società di proprietà cinese.

Il National Wealth Fund della Russia arriva al numero 19 della lista. Il fondo è progettato per sostenere il sistema pensionistico pubblico e aiutare a bilanciare il bilancio secondo necessità. Con l'economia russa in difficoltà a causa del conflitto Russia-Ucraina, il governo l'ha utilizzato anche come fondo per i giorni di pioggia. Ad esempio, la Russia ha stanziato 23 miliardi di dollari dal fondo per sostituire gli aerei stranieri con modelli nazionali, perché le sanzioni occidentali hanno reso difficile reperire parti di ricambio per aerei stranieri.

Il futuro dei fondi pensione

I maggiori fondi pensione possono avere una grande influenza sul mercato a causa delle loro dimensioni. Naturalmente, sono anche responsabili della fornitura di reddito pensionistico a milioni di persone. I fondi pensione devono affrontare una serie di sfide per raggiungere i propri obiettivi:

- Il conflitto geopolitico crea volatilità e incertezza

- L'elevata inflazione ei bassi tassi di interesse (rispetto alle medie a lungo termine) limitano il potenziale di rendimento

- L'invecchiamento della popolazione significa più prelievi e meno contributi ai fondi

Alcuni fondi pensione si stanno rivolgendo ad attività alternative, come il private equity, alla ricerca di una maggiore diversificazione e rendimenti più elevati. Naturalmente, questi investimenti possono anche comportare maggiori rischi.

L'Ontario Teachers' Pension Plan, numero 18 della lista, ha investito 95 milioni di dollari nell'exchange di criptovalute #FTX, ora in bancarotta. Il piano ha effettuato l'investimento attraverso la sua piattaforma di crescita del rischio, per "ottenere un'esposizione su piccola scala a un'area emergente nel settore della tecnologia finanziaria".

In questo caso, si prevede che il fallimento dell'investimento abbia un impatto minimo in quanto rappresenta solo lo 0,05% del patrimonio netto del piano. Tuttavia, evidenzia le sfide che i fondi pensione devono affrontare per generare rendimenti sufficienti in una varietà di ambienti macroeconomici.

Conclusioni

Se cercate la gestione INPS non la troverete mai, semplicemente perchè non ha nulla a che vedere con questi fondi pensione ma come scrivo da anni è un mega schema Ponzi basato sulle nascite e nuovi lavoratori (l'Italia ha primati da anni sia per denatalità e disoccupazione quindi traete le vostre considerazioni).

I primi 3 fondi nel primo trimestre del 2022 accusavano tutti perdite tra il 13 e 15% e probabilmente la situazione non è migliorata, ma nonostante il ribasso hanno mantenuto le proprie strategie SENZA VENDERE TUTTO.

Tutti hanno degli ottimi gradi di diversificazione, che resta la miglior tutela contro il rischio specifico. L'esempio eclatante è la ricerca di nuove asset per cercare rendimenti, come private equity o crypto ma con pesi che nella peggiore delle ipotesi creano minime ripercussioni alla gestione.

Sicuramente nessun investitore può applicare le tecniche usate dai gestori, ma utilizzare certezze come diversificazione, decorrelazione e qualità deve essere cardine in ogni investimento meglio ancora se supportate dalla logica "del buon padre di famiglia".

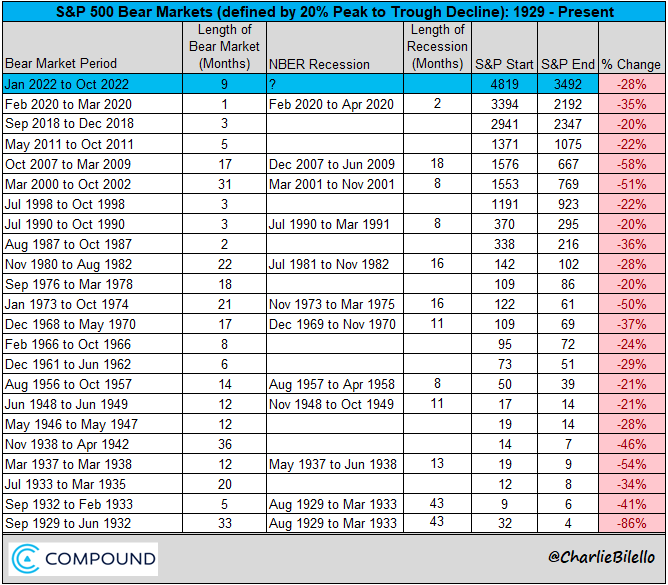

Sconfiggere il mercato orso è possibile?

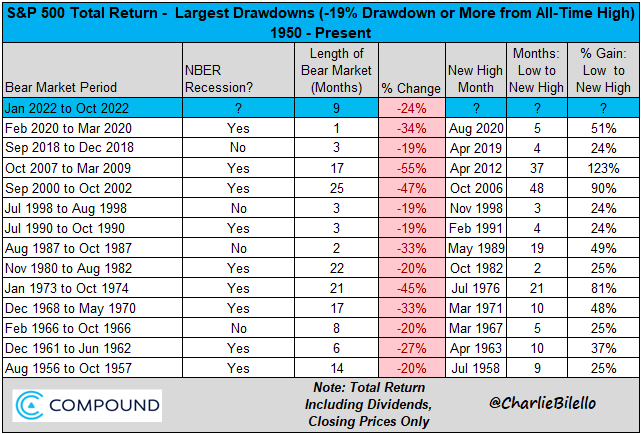

Partiamo subito con una bella doccia fredda: SIAMO NEL PEGGIOR MERCATO RIBASSISTA DOPO QUELLO DEL 2007/09.

Siamo ad oltre 9 mesi di ribasso con la S&P500 che segna un -28% circa, mentre il Nasdaq ed altri mercati indubbiamente non performano meglio. Bene, se ancora sei in piedi cerchiamo di vedere insieme cosa sta succedendo al comparto obbligazionario.

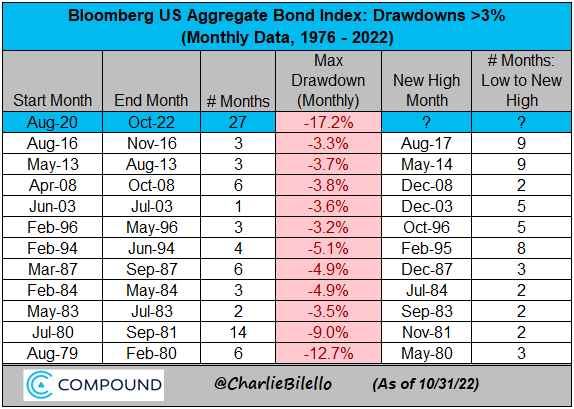

Negli ultimi 27 mesi, il mercato obbligazionario statunitense è sceso di oltre il 17%, il calo più lungo e profondo della storia. Sulla stessa linea negativa quello europeo. L’aumento dei tassi di interesse ha poi dato in questo anno il colpo di grazie ai bond già in sofferenza dal coronavirus.

Il noto portafoglio 60/40, infatti, registra nel 2022 il secondo peggior anno dal 1976 ma era scontato visto la negatività che riguarda le sue due principali asset.

Intanto, se stai ancora leggendo, devo farti i complimenti perché sei un investitore migliore di quello che magari pensi.

Sono due le principali domande che girano nella testa degli investitori oggi:

- Quanto dureranno i mercati ribassisti di azioni e obbligazioni?

- Quanto saranno profondi i cali prima che venga raggiunto un fondo?

C’è chi cerca risposte nel web e chi invece le vende facendo i propri interessi, ma la realtà dei fatti è che sfortunatamente oggi le risposte nessuno può averle perché ogni crisi è diversa. Dal 1929, il mercato ribassista medio dell'S&P 500 è diminuito del 36% in 14 mesi, ma la deviazione attorno a tale media è stata estremamente elevata. E per quanto riguarda le obbligazioni, siamo già in un territorio inesplorato, ben oltre i cali storici sia in termini di durata che di entità.

Il che significa che cercare di prevedere dove e quando si verificherà un fondo è un gioco inutile da giocare.

In momenti di stordimenti finanziario come questo porsi le giuste domande è l’unico rimedio al senso di smarrimento che rischia di farti prendere decisioni devastanti per il tuo portafoglio d’investimento.

Ecco una breve check list anti-ribasso di mercato che sono convinto ti aiuterà.

1) Conosci il tuo orizzonte temporale

Quando i mercati stanno marciando costantemente al rialzo, il tuo orizzonte temporale può sembrare quasi irrilevante. Ma quando l’orso alza la sua brutta testa, niente potrebbe essere più importante.

Come mai?

Perché se stai investendo con denaro di cui hai bisogno nel prossimo mese o anno, è più probabile che tu diventi un venditore forzato, trasformando la volatilità a breve termine in una perdita permanente. Ma se stai investendo per il prossimo decennio o più, il tempo è dalla tua parte e tutto ciò di cui hai bisogno è la forza d'animo per mantenere il tuo portafoglio nei momenti difficili.

Ciò che può aiutare in questo è la prospettiva, sapendo che ogni mercato ribassista del passato è stato infine seguito da un nuovo massimo storico ad un certo punto nel futuro.

Dal 1950, il tempo medio di recupero (dal minimo al nuovo massimo) per l'S&P 500 (compresi i dividendi) è stato di 14 mesi, con il recupero più lungo di 48 mesi. Se sembra un'eternità, il tuo orizzonte temporale potrebbe essere troppo breve e non compatibile con un investimento in azioni.

Come singolo investitore, il tempo è la tua più grande risorsa. Per utilizzarlo in modo efficace, conosci il tuo orizzonte temporale.

2) Assicurati di essere ben diversificato

La diversificazione è sempre importante, ma durante i lunghi mercati rialzisti questo concetto spesso cade nel vuoto. Durante i 40 anni di mercato rialzista secolare delle obbligazioni che si sono conclusi nel 2020, possedere il mercato obbligazionario totale ti avrebbe reso abbastanza bene (+7,6% di rendimento annualizzato da gennaio 1981 a dicembre 2020 in Bloomberg US Aggregate). Ma il passato non è un prologo negli investimenti e con i rendimenti che hanno toccato i minimi storici nel 2020, le obbligazioni come asset class sono diventate quasi tutte a rischio senza alcuna ricompensa.

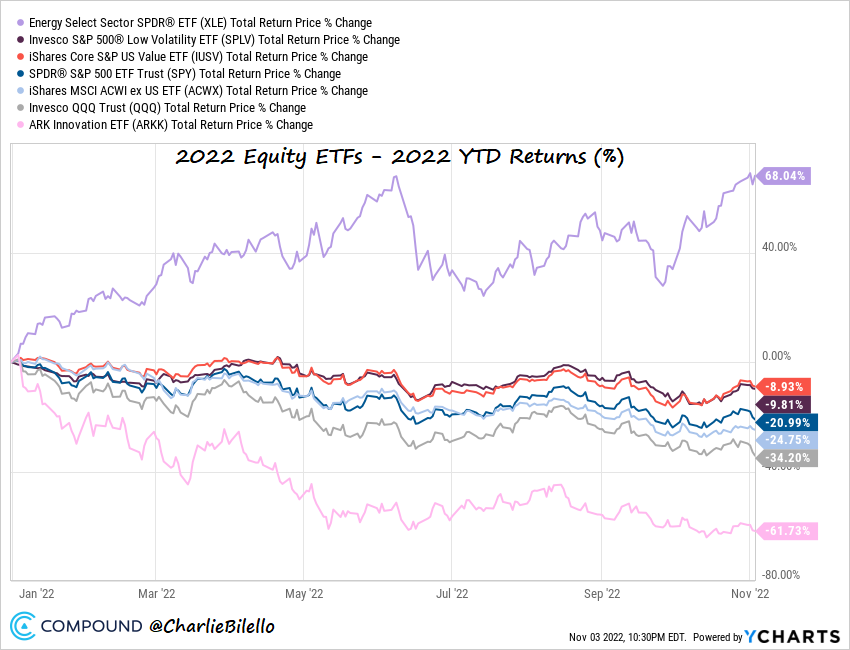

All'interno del mercato azionario, la diversificazione è stata ugualmente ignorata nell'ultimo decennio, con portafogli concentrati in titoli ad alta crescita (es: $ARKK ETF) e Nasdaq 100 ($QQQ ETF) che superano di gran lunga qualsiasi altra cosa. Ma c'è un ciclo in ogni cosa, e la corsa di 14 anni dei titoli growth ha iniziato a tornare alla media rispetto ai value.

3) Cerca opportunità per ribilanciare

La volatilità nei mercati tende a creare una più ampia dispersione nella performance delle asset class. Ciò può portare a grandi cambiamenti nelle ponderazioni del tuo portafoglio e opportunità di ribilanciamento. Una delle più evidenti di queste opportunità oggi è nelle azioni internazionali, che hanno sottoperformato le loro controparti statunitensi per quasi quindici anni.

Il ribilanciamento è in definitiva uno strumento di gestione del rischio, che prende profitti in aree che hanno fatto molto bene su base relativa e si aggiunge ad aree che sono rimaste indietro. Va fatto quindi non solo per aumentare l'esposizione alle aree in ritardo che sono spesso più economiche, ma soprattutto, come protezione contro brusche inversioni verso la media che possono aggiungere volatilità indesiderata al tuo portafoglio.

4) Concentrati sul lato positivo della situazione

Durante i mercati ribassisti, c'è sempre una lunga lista di cose di cui preoccuparsi, e questa non fa eccezione. Dai timori di recessione all'inflazione galoppante alla minaccia di una guerra nucleare, tutte le notizie di oggi sembrano essere cattive notizie.

In questi periodi si è tentati di passare interamente alla liquidità (una quota per il tuo piano d’investimento devi sempre averla), che ha facilmente battuto sia le azioni che le obbligazioni nel 2022. Ma questo è focalizzato sul breve termine. Man mano che il periodo di tempo si allunga, le probabilità che la liquidità sia il miglior investimento svaniscono.

Nell’immediato il contante può darti l’idea di sicurezza, ma nel breve e lungo termine è solo una perdita. Questo perché dopo lunghi mercati ribassisti di azioni e obbligazioni, le valutazioni scendono e i rendimenti aumentano, rendendo le azioni e le obbligazioni più difficili da battere.

Nessuno può dirti dove e quando i mercati ribassisti di azioni e obbligazioni raggiungeranno il minimo. E va bene, perché prevedere il futuro non è un prerequisito per il successo negli investimenti.

Conoscere il tuo orizzonte temporale, assicurati di essere davvero diversificato, cercare opportunità per riequilibrare e concentrati sul lato positivo, sono solo questi fattori che ti permetteranno di resistere a qualsiasi mercato ed ottenere risultati dai tuoi investimenti.