Under 40: metti al riparo oggi il tuo domani

La brutta notizia è che i ragazzi di oggi dovranno lavorare più a lungo. Quella pessima è che avranno pensioni più basse. Se proprio vogliamo essere ottimisti la notizia bella è che almeno lo sanno. Non è poco perché possono preparare le contromisure da subito, risparmiando il necessario o per uscire dal lavoro prima oppure per avere una pensione adeguata allo stile di vita al quale sono nel frattempo abituati.

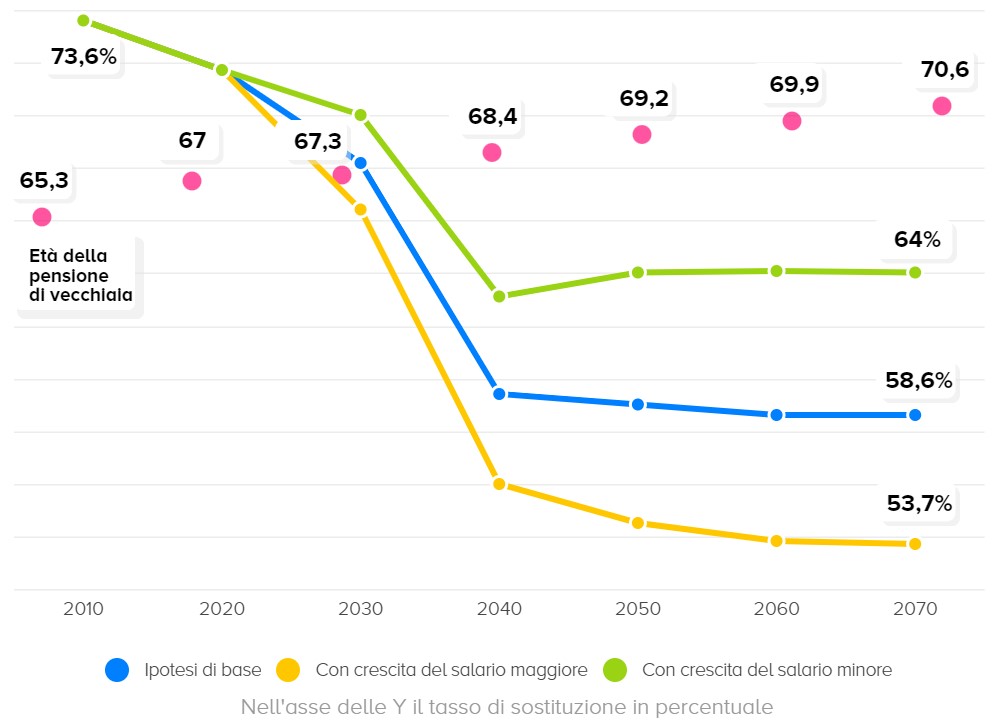

Ma i numeri sono numeri e non mentono, soprattutto se sono della Ragioneria Generale dello Stato, che ha elaborato alcune previsioni su quello che forse è l’indicatore più importante tra quelli a cui guardare quando parliamo di pensioni: il tasso di sostituzione. Si tratta della porzione del salario che, se si fa conto solo sui contributi obbligatori, rimarrà nelle tasche dei pensionati dopo essersi ritirati. Ovvero, guardandola in un altro modo, misura quanto si perde pensionandosi.

Godiamo dei tassi di sostituzione più alti al mondo, ma ancora per poco

A oggi, secondo l’Ocse, il tasso di sostituzione italiano lordo al momento della pensione di vecchiaia è del 76,1%, vuol dire che in media oggi tutti, uomini, donne, lavoratori con alti salari o con bassi salari, in qualsiasi settore lavorino prendono di pensione il 76,1% dell’ultimo stipendio se hanno avuto una carriera continua e si ritirano a 67 anni. Solo in Grecia e in Spagna, che hanno fatto scelte di politica economica simili alle nostre, troviamo percentuali maggiori mentre nella maggior parte dei Paesi questo indicatore è molto più basso, nella Ue, per esempio, è del 54,8%. In alcuni casi il tasso di sostituzione ufficiale arriva anche sotto il 30%, è il caso di Polonia, Irlanda, Australia, dove la previdenza obbligatoria chiede contributi molto più contenuti. Pagare meno contributi mentre si è al lavoro significa che in pensione si deve accettare un crollo del proprio reddito del 70%. Per questo nei Paesi dove il tasso di sostituzione è particolarmente basso è anche particolarmente diffusa la contribuzione volontaria che è sostenuta sia dal singolo lavoratore che dalle aziende e agevolato dai governi.

Un sistema pensionistico che integri la pensione pubblica obbligatoria sarà in futuro necessario anche in Italia per non ritirarsi con la metà o poco più del reddito che si aveva quando si era al lavoro. Perché? Basta guardare i numeri: la spesa pubblica pensionistica italiana è e resterà la più alta del mondo in rapporto al Pil, dato che assorbe il 16,2% del prodotto interno lordo, cifra che arriverà al 17,2% nel 2035-2040. E anche se non ci saranno tagli e riforme, i pensionati di domani guadagneranno meno (cioè avranno un tasso di sostituzione più basso dell’attuale) per la mera applicazione delle regole già in vigore, la principale delle quali è l’utilizzo sempre più ampio del solo criterio contributivo, cioè il calcolo dell’assegno pensionistico solo in base ai contributi versati, senza tener conto dell’ultimo stipendio percepito.

Le riforme Dini e Fornero, infatti, hanno stabilito che per coloro che hanno cominciato a lavorare dopo il 1978, quindi sostanzialmente tutti, la pensione sarà calcolata in modo contributivo per i versamenti successivi al 1996, mentre il vecchio sistema retributivo rimane valido come sistema di calcolo solo per quel pezzo di carriera precedente al 1996. Il calcolo retributivo, ricordiamolo, è quello per cui l’assegno pensionistico è proporzionato direttamente al livello dello stipendio percepito, rivalutato, e chi un tempo si ritirava con il solo sistema retributivo dopo 40 anni di lavoro riceveva una pensione solo del 20% inferiore allo stipendio percepito gli ultimi anni di carriera. Ora non è più così.

Un esempio concreto: com’era, com’è…e come sarà

Man mano che passa il tempo, però, il numero di anni di lavoro prima del 1996 costituisce una porzione sempre più piccola della carriera dei pensionandi ed è per questo che il tasso di sostituzione è destinato a diminuire. Il problema è sapere di quanto. La risposta arriva proprio dalla Ragioneria Generale dello Stato che ha preso come esempio un dipendente del settore privato e ha misurato quanto gli rimarrà in tasca andando in pensione considerando diverse date.

Ebbene: se il nostro lavoratore-tipo si fosse ritirato nel 2010 con 65 anni e 4 mesi di età e 38 anni di lavoro (si presume realisticamente una carriera discontinua), avrebbe ricevuto il 73,6% dello stipendio, e avrebbe goduto di un calcolo interamente retributivo. Come si vede dal nostro grafico nel 2020, invece, questa percentuale sarebbe scesa al 71,7%, e questo nonostante l’aumento dell’età di pensionamento a 67 anni. Perché? Perché tale dipendente, sempre con 38 anni di contributi, per le riforme Dini e Fornero avrebbe visto il suo assegno calcolato in parte con il sistema contributivo. Se poi avesse voluto approfittare di Quota 100, varata nel 2019 (che consentiva di ritirarsi dal lavoro a 62 anni con 38 anni di contributi), gli sarebbe andata ancora peggio perché avrebbe incassato appena il 65,3% dell’ultimo stipendio.

Questo per quanto riguarda il passato, per quanto riguarda il futuro le cose vanno peggio. Quelli che andranno in pensione nel 2030 (sempre con 38 anni di contributi e un’età di 67 anni e 4 mesi) percepiranno una somma mensile pari al 68,2% del reddito perché la maggior parte dell’assegno sarà calcolato sulla base dei contributi effettivamente versati (metodo contributivo) e non in base all’ultimo stipendio (metodo retributivo).

Tra il 2030 e il 2040 (siccome la natura fa il suo corso) si “estingueranno” completamente i lavoratori che avevano cominciato la propria carriera prima del 1996 e il calcolo sarà solo contributivo per tutti. La Ragioneria ha ipotizzato che i pensionandi del futuro vorranno usare l’anticipo di tre anni rispetto al requisito di vecchiaia previsto dalla legge e quindi nel 2040 si ritireranno a 65 anni e 5 mesi (tre anni prima dei 68 anni e 5 mesi cui sarà arrivata l’età della pensione di vecchiaia) e riceveranno solo il 59,4% dell’ultimo stipendio, sia per l’effetto dell’anticipo che del calcolo interamente contributivo.

Questa percentuale continuerà a scendere negli anni successivi e sarà del 59% nel 2050 e del 58,6% nel 2060 e 2070. I giovani di oggi prenderanno sempre meno anche se, nel frattempo, sarà cresciuta l’età minima di pensionamento: nel 2070, quando si ritireranno i ragazzi e bambini di oggi, la pensione di vecchiaia sarà di 70 anni e 7 mesi, e quella anticipata contributiva di 67 anni e 7 mesi.

Guarda per credere: SIMULATORE SOLE24ORE

Più fai carriera, più basso sarà l’assegno in proporzione allo stipendio

Le ipotesi della Ragioneria dello Stato naturalmente riguardano il lavoratore medio. Le cose cambiano se consideriamo alcuni casi differenti, e cambiano in modo anche paradossale. Poniamo il caso che un lavoratore riesca ad aumentare ogni anno il proprio stipendio dello 0,5% in più rispetto alla crescita media. Bene, si dirà. Invece no, male, perché il suo tasso di sostituzione diventa ancora più basso e nel 2070 riceverebbe un assegno pari solo al 53,7% dell’ultimo stipendio. Al contrario un lavoratore che avesse una progressione più lenta della retribuzione, diciamo dello 0,5% annuo inferiore alla media, prenderebbe di più: il 64%. La ragione è che il calcolo contributivo viene effettuato su tutti i versamenti nel corso della vita lavorativa e di conseguenza per il lavoratore di successo valgono per la determinazione della pensione anche i contributi dell’inizio della carriera, che erano molto bassi rispetto a quelli successivi alle varie promozioni.

La morale non cambia: domani ci saranno più 60enni al lavoro di oggi, ma con una prospettiva di reddito inferiore a quella di cui possono godere coloro che si accingono ad andare in pensione attualmente. Significa che dovremo imparare a gestirci la pensione senza appoggiarci solo su quella pubblica, e questo vale, come si è visto, soprattutto per coloro che avranno raggiunto carriere brillanti e ruoli direttivi, che rischiano più di altri di ricevere pensioni non soddisfacenti.

Non puoi investire come Buffett, ma imparare SI.

Warren Buffett è l’investitore più riconoscibile di sempre. Anche se non sai nulla di investimenti, sai comunque chi è The Oracle of Omaha. Ha iniziato a investire all’età di 11 anni, a volte scherzando dicendo di aver iniziato troppo tardi, e da allora ha continuato a investire, ormai da oltre ottant’anni.

Quando senti "Warren Buffett", inizi quasi immediatamente a pensare ad alcune delle altre persone più ricche del mondo. Una lista nella quale è stato vicino o in cima, per un bel po' di tempo. Ma c'è una grande differenza tra lui e molti altri in quella lista.

A differenza dei #Bezos, #Musk e #Zuckerberg del mondo, #Buffett non ha guadagnato la sua ricchezza creando aziende innovative. Non ha inventato l'iPod, il colosso globale dell'e-commerce, o la possibilità della vita su Marte. Il successo di Buffett è stato in parte dovuto alla sua capacità di identificare le persone e le aziende che lo faranno. La conclusione è che Warren Buffett è un grande investitore.

Essere in grado di trovare le aziende giuste in cui investire ha sicuramente aiutato Buffett lungo il percorso. Naturalmente, non tutte le aziende in cui ha investito hanno funzionato come sperava. E' proprio così che va la vita. Ma la scelta delle aziende non è stata la chiave del successo di Buffett.

Soprattutto, la chiave del successo di Warren Buffett è il tempo.

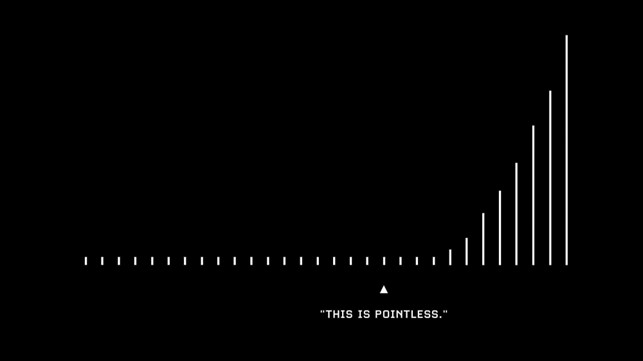

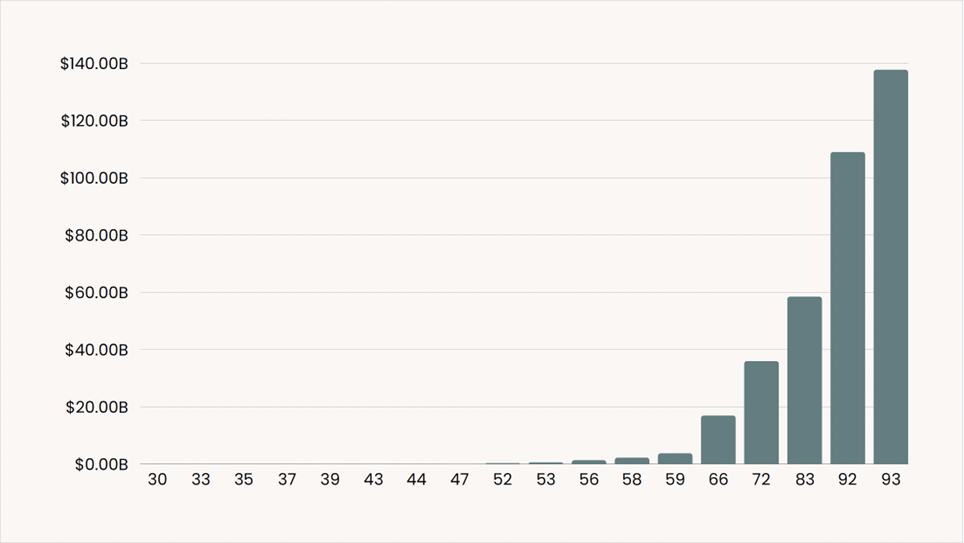

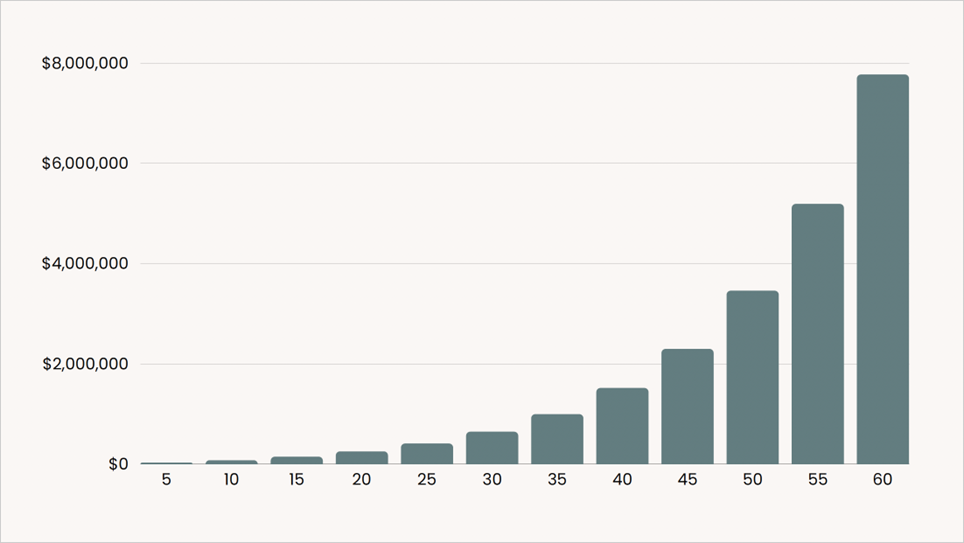

Il grafico seguente inizia all'età di 30 anni, quando Buffett aveva un patrimonio netto di circa $ 1.000.000. Come puoi vedere, non c'è praticamente alcun cambiamento visivo fino a quasi 25 anni dopo. Anche il cambiamento che possiamo osservare, una variazione del patrimonio netto da 1 milione di dollari a 1,4 miliardi di dollari (un aumento di 1.400 volte), sembra microscopico rispetto al patrimonio netto di 137 miliardi di dollari all’età di 93 anni.

Patrimonio netto di Warren Buffett per età

Questo grafico copre oltre sessant'anni e in quel periodo di tempo oltre il 99% della ricchezza di Buffett è stata creata dopo il suo cinquantesimo compleanno.

Potresti pensare: " Lui è Warren Buffett, è un paragone irrealistico!" '. Certo, è difficile paragonare qualcuno al più grande investitore di tutti i tempi. Ma chiunque può applicare l’approccio di Buffett e investire per un lungo periodo di tempo.

Nel grafico seguente, immagina di investire $ 200 ogni due settimane e guadagnare l'8% ogni anno. Vediamo risultati molto simili al grafico di Buffett. Il 92% della ricchezza totale è stata creata negli ultimi 30 anni. Nel caso di Buffett, il 97% della sua ricchezza è stata creata negli ultimi 30 anni.

$ 200 investiti bisettimanalmente guadagnando l'8% annuo

Entrambi i grafici hanno uno schema simile, con una crescita che inizia in piccolo ma diventa esponenziale negli anni successivi. Questi risultati non sono dovuti alla scelta delle aziende giuste, alla tempistica del mercato o all’assunzione di rischi irragionevoli. Questi risultati sono dovuti dalla stessa cosa che ha dato risultati a Buffett. Il Tempo.

Non dobbiamo essere Buffett per ottenere risultati simili a Buffett. Dobbiamo solo mettere i nostri soldi in una posizione in cui possano funzionare per noi, il più a lungo possibile. Semplice.

Non puoi investire come Buffett, ma imparare SI.

Per vincere bisogna accettare di perdere

Nella mia vita non sono solo un consulente finanziario ma anche un allenatore di calcio giovanile. In questi ultimi giorni, parlando con i miei ragazzi delle recenti vittorie, ma anche delle precedenti sconfitte, abbiamo riflettuto su quanto siano più segnanti per noi sportivi le perdite ed è per ciò che vanno ribaltate positivamente in insegnamenti per il futuro.

Cosa c’entra questo con gli investimenti?

Il 27 marzo è venuto meno il premio nobel David Kahneman, psicologo straordinario che ha passato l’esistenza nello scovare le dinamiche della mente umana. Pensieri lenti e veloci è stato uno dei primissimi libri che ho letto nella mia esperienza professionale (qui trovi altre letture consigliate) in cui ho trovato dei concetti cardine io ciò che faccio ogni giorno.

L'avversione alla perdita di Kahneman è forse il concetto monetario più importante di tutti. Le perdite influiscono sulle tue emozioni legate al denaro in tanti modi.

- Le perdite possono causare il panico nei mercati.

- Le perdite possono cambiare la tua percezione del rischio.

- Le perdite presenti oggi possono influire sulla tua posizione di investimento in futuro.

- La paura delle perdite può indurre gli investitori a creare allocazioni di portafoglio non ottimali.

- Le perdite possono costringere gli investitori a mantenere posizioni in perdita perché non venderanno fino al pareggio.

L'inflazione è una perdita di potere d'acquisto, il che spiega perché è un argomento così carico di carica emotiva.

- Le perdite sono così dolorose che puoi riviverle nel sonno.

La capacità di gestire le perdite è ciò che distingue gli investitori di successo da quelli che non hanno successo. Sei nei guai se le perdite ti portano a reagire in modo eccessivo o a commettere grossi errori nei peggiori momenti possibili.

Non puoi farcela nel mercato azionario se non hai la capacità di gestire le perdite occasionalmente. Non posso garantire quali saranno i rendimenti futuri del mercato azionario. Posso garantire che prima o poi ci saranno perdite spaventose.

Forse il modo più importante per affrontare questo pregiudizio è riconoscere come l’avversione alla perdita può influenzare i tuoi sentimenti e le tue reazioni. Proprio come una sconfitta a calcio può abbatterti moralmente influenzando allenamenti e prestazioni future se non si accetta si dà subito, o meglio ancora, se non la si prende come una occasione per capire dai propri errori.

Dopo essersi ritirato dalla televisione, David Letterman ha parlato di com'è stato competere con altri conduttori per tutta la sua carriera:

"Penso che ci sia qualcosa di sbagliato in me", ha detto, scherzando solo a metà. “O è un difetto di carattere o un disturbo della personalità. È l'uno o l'altro. Non ho ricevuto risposta dal laboratorio."

Più seriamente, ha aggiunto: “Forse la vita è dura, non lo so. Quando lo spettacolo era grandioso, non era mai così piacevole quanto la miseria di uno spettacolo brutto. È questa la natura umana?”

Sì, David, questa è la natura umana.

Ognuno ha il proprio difetto di carattere o disturbo di personalità quando si tratta di emozioni legate al denaro.

Gestire quelle emozioni è ancora più importante di come gestisci il tuo portafoglio.

“Basterebbe la presenza di un unico scarafaggio a rovinare del tutto il carattere invitante di una ciotola di ciliegie, mentre una ciliegia non farebbe niente a una ciotola di scarafaggi. Il negativo vince sul positivo sotto molti profili e l’avversione alla perdita è una delle tante manifestazioni di una vasta dominanza della negatività.” Daniel Kahneman

20 insegnamenti dall’esperienza di Ben Carlson

Recentemente il noto Consulente finanziario americano, Ben Carlson, ha festeggiato i venti anni di professione. Lo seguo sin dall’inizio della mia attuale professione traendo sempre molti spunti sia sul risparmio gestito che sulla pianificazione finanziaria.

Oggi ho ripreso 20 delle sue principali considerazioni frutto di esperienza, colloqui e vita vissuta nelle “trincea” degli investimenti personal.

- Le esperienze modellano la tua percezione del rischio. La tua capacità e necessità di assumerti rischi dovrebbero basarsi sulla tua fase della vita, sull’orizzonte temporale, sulle circostanze finanziarie e sugli obiettivi.

Ma il tuo desiderio di correre rischi spesso prevale su tutto ciò, a seconda delle tue esperienze di vita. Se hai lavorato presso Enron o Lehman Brothers o AIG o hai investito con Madoff, la tua propensione al rischio sarà alterata per sempre.

E va bene finché pianifichi di conseguenza.

- L'intelligenza non garantisce il successo degli investimenti. Warren Buffett una volta scrisse: “Investire non è un gioco in cui il ragazzo con un QI di 160 batte quello con un QI di 130. Una volta che hai un’intelligenza ordinaria, ciò di cui hai bisogno è il temperamento per controllare gli impulsi che mettono nei guai altre persone nell’investire”.

Ho incontrato così tante persone altamente istruite che sono pessimi investitori. Non riescono a controllare le proprie emozioni perché il loro pedigree accademico li rende eccessivamente sicuri delle proprie capacità.

L’intelligenza emotiva è il vero segno dell’intelligenza negli investimenti.

- Nessuno vive la vita a lungo termine. I rendimenti a lungo termine sono gli unici che contano, ma per arrivarci è necessario sopravvivere a una serie di periodi a breve termine.

La buona strategia a cui puoi attenerti in questi brevi termini è preferibile alla strategia perfetta a cui non puoi attenerti.

- L’unica domanda del cliente che conta è: “Starò bene?” Ogni situazione è unica in quanto ognuno ha le proprie paure e desideri.

La risposta che tutti cercano è la stessa, però: dimmi solo che starò bene.

- Non è mai stato così facile o difficile impostarlo e dimenticarlo. Gli investitori non si sono mai trovati meglio in termini di capacità di automatizzare investimenti, contributi, allocazioni, ribilanciamento e reinvestimento dei dividendi.

Ma non c'è mai stata così tanta tentazione di armeggiare con il tuo portafoglio "imposta e dimentica" a causa di tutti i nuovi prodotti di investimento, fondi, piattaforme di trading a commissione zero e opportunità di trading.

Ogni giorno diventa sempre più difficile evitare il nuovo frutto proibito.

- I ricchi odiano pagare le tasse più di quanto preferiscano guadagnare di più. Sto scherzando solo a metà, ma più soldi le persone hanno più cercano modi per evitare di pagare lo Zio Sam.

- Diventare ricchi da un giorno all'altro è una maledizione, non una benedizione. Sono convinto che le persone che accumulano ricchezza lentamente nel corso della loro carriera siano molto più attrezzate a gestire il denaro rispetto a coloro che vi entrano facilmente.

Significa di più per coloro che hanno acquisito ricchezza attraverso la pazienza e la disciplina.

- Investire è difficile. Paradossalmente, arrivare a questa realizzazione può renderlo un po’ più semplice.

- I rischi maggiori sono sempre gli stessi…ma diversi. Il rischio successivo raramente è uguale all’ultimo rischio perché ogni contesto di mercato è diverso.

D’altro canto, gli errori più grandi commessi dagli investitori sono spesso gli stessi: timing del mercato, pregiudizi legati al passato, paura quando gli altri sono timorosi e avidi quando gli altri sono avidi e investimento nelle ultime mode passeggere.

È sempre un mercato diverso, ma la natura umana è la costante.

- Al mercato non interessa quanto sei intelligente. Non esiste un alfa per il grado di difficoltà quando si investe.

Impegnarsi di più non garantisce maggiori profitti.

- Un prodotto non è un portafoglio e un portafoglio non è un piano. Più lo faccio, più mi rendo conto che la finanza personale e la pianificazione finanziaria sono prerequisiti per investire con successo.

- Pensare troppo può essere altrettanto debilitante quanto non pensare affatto. Investire implica un’incertezza irriducibile riguardo al futuro.

Devi abituarti a prendere decisioni di investimento con informazioni imperfette.

- Il rischio di carriera spiega la maggior parte delle decisioni irrazionali nel settore degli investimenti. Ci sono un sacco di sciocchezze che accadono nel settore degli investimenti. La maggior parte di ciò può essere spiegata dagli incentivi.

- Non esiste un portafoglio perfetto. Il portafoglio migliore è quello a cui puoi restare fedele in ogni caso, non quello più ottimizzato per formule o fogli di calcolo stupidi.

- Sono le nostre emozioni ad essere truccate, non il mercato azionario. Il mercato azionario è una delle ultime istituzioni rispettabili. Non è truccato contro di te o di chiunque altro.

Gli Illuminati non vogliono prenderti, ma le tue emozioni potrebbero esserlo se non sai come controllarle.

- L'esperienza non è la stessa cosa della competenza. Solo perché fai qualcosa da molto tempo non significa che sei un esperto.

Conosco molti investitori esperti che combattono costantemente l'ultima guerra a proprio danno.

Quante persone che hanno “chiamato” il crollo del 2008 si sono completamente perse il conseguente mercato rialzista? Tutti loro?

Quante leggende degli investimenti diventano permanenti man mano che invecchiano perché non riescono a riconoscere come i mercati sono cambiati nel tempo?

Molti professionisti degli investimenti che operano nel settore da molti anni commettono sempre gli stessi errori.

- Avere sempre ragione è sopravvalutato. Guadagnare è più importante che avere ragione sul mercato.

Le previsioni riguardano più l’ego che il guadagno.

- C'è una grande differenza tra ricchi e benestanti. Molte persone ricche sono infelici. Queste persone non sono ricche, indipendentemente da quanti soldi abbiano.

Ci sono molte persone che non sarebbero considerate ricche in base all'entità del loro patrimonio netto e che sono ricche oltre ogni immaginazione a causa della loro famiglia, dei loro amici e della soddisfazione generale per ciò che hanno.

- L’ottimismo dovrebbe essere il tuo valore predefinito. Mi rattrista vedere ogni anno un numero crescente di persone ciniche e pessimiste.

Capisco che il mondo possa essere un luogo spietato e che le cose non saranno mai perfette, ma investire è un gioco in cui vincono gli ottimisti.

- Meno è di più. Nel corso degli anni ho cambiato idea su molti argomenti legati agli investimenti. Ma non mi convincerai mai che il complesso sia meglio del semplice.

Molti investitori presumono che complicato significhi sofisticato quando la semplicità è la vera forma di sofisticazione quando si tratta di successo negli investimenti.

Trovo eccezionale quanto espresso dal collega e la chiarezza con cui lo fa. Mi permetto un’ultima considerazione, la ventunesima che racchiude tutto:

Quando tutti inizieremo a capire che il successo della propria finanza personale è la semplicità sono certo che avremo molte più soddisfazioni oltre che meno mal di stomaco ed un maggiore tempo da dedicare a ciò che ci rende felici.

Cinque immagini per una buona consulenza finanziaria

Sin dall’inizio della mia esperienza da consulente finanziario ho sempre alimentato la mia curiosità cercando letture, spunti ed ispirazione da tutto il mondo. Una delle più efficaci è sempre stata Visualize Value , di Jack Butcher. La creazione di immagini semplici ma potenti permette di mostrare concetti complessi in maniera fruibile ai più, ed è essenziale nella mia professione.

Ecco cinque dei miei elementi visivi preferiti di Visualize Value per evitare errori negli investimenti.

Continua a costruirti

Gli investimenti, come tante altre cose, sono composti. È l'idea di costruire continuamente su se stesso. Pensa a far rotolare una palla di neve: ad ogni singola rotazione la palla di neve aumenta di dimensioni. Ma non aumenta allo stesso ritmo. Ogni tiro aumenta ciò su cui si costruisce la palla di neve. Anche se stai ancora facendo solo un tiro, la palla di neve si compone per darti sempre di più ogni volta.

Il segreto del compounding è davvero molto semplice: è il momento. Più a lungo permetti al compounding di funzionare per te, più grandi e migliori diventeranno i risultati. Quasi il 99% del patrimonio netto di Warren Buffet è arrivato dopo il suo sessantesimo compleanno. Se invece di continuare a investire, semplicemente avesse deciso di smettere, di andare in pensione all'età di 60 anni e vivere una vita agiata, probabilmente nessuno saprebbe veramente chi è.

Costruire qualcosa di grande richiede molto tempo. Ma sai cosa, dovrebbe essere così. Se fosse facile, non ci sarebbe davvero nulla di speciale. L'effetto composto funziona come l'evoluzione: entrambi dipendono da piccoli cambiamenti in un periodo di tempo molto lungo, che si sommano a qualcosa di grande. Che si tratti di investire, di un'abitudine o di apprendimento, per farlo correttamente è necessario fare progressi e basarsi su tali progressi. Se ti senti bloccato o hai la sensazione di non andare da nessuna parte, il progresso che stai cercando potrebbe essere proprio dietro l'angolo.

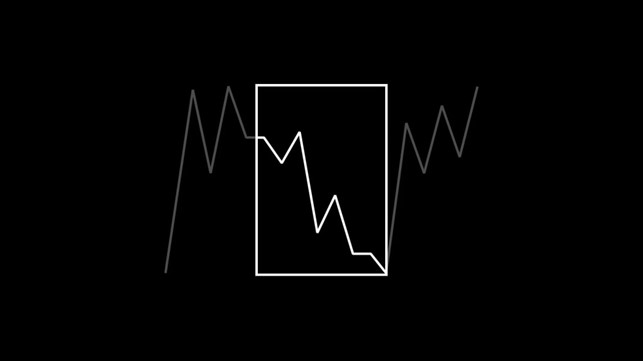

Guarda l’insieme non il frammento

Non è importante solo ciò che vediamo, ma anche il modo in cui lo percepiamo o lo inquadriamo. È facile lasciarsi prendere dal momento e fare in modo che qualcosa accada proprio adesso, un affare più grande di quello che è. Nel corso della nostra vita, ci siamo trovati in situazioni che sembravano la fine del mondo. Ma guarda, siamo ancora qui.

Fare un passo indietro rispetto a ciò che stiamo vivendo, per valutarlo nella giusta cornice dimensionale, è importante. Essere troppo concentrati sul presente o sul breve termine potrebbe farci sentire giù. Anche se abbiamo fatto progressi significativi lungo il percorso. Un brutto giorno o un brutto evento non è sufficiente per cancellare settimane, mesi o anni di progressi positivi. Se consideri qualcosa come negativo, fai un passo indietro per aumentare le dimensioni del fotogramma fino a quando non sembrerà positivo.

I mercati azionari scendono nel breve termine quasi quanto sono rialzisti, ma più lungo è il nostro arco temporale e più allunghiamo il nostro quadro, migliori saranno i risultati. Storicamente parlando, investire nello S&P 500 per più di 15 anni ha prodotto solo rendimenti positivi. Questo in un periodo di tempo che include: depressioni, guerre mondiali, recessioni, pandemie, alcuni dei peggiori tra i peggiori che l’umanità ha dovuto affrontare. Ricordati di rimpicciolire, di osservare il quadro generale, non solo un piccolo frammento di tempo.

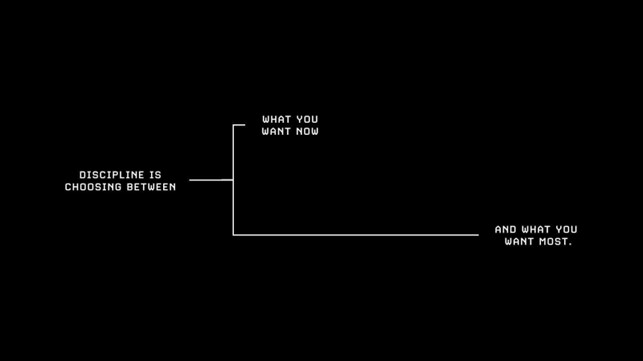

"La disciplina è scegliere tra ciò che vuoi adesso e ciò che desideri di più." - Abraham Lincoln

Uno dei modi più semplici per dare priorità agli investimenti è diventare più connesso al tuo sé futuro. Nel futuro puoi spesso sentirti estraneo al te attuale. Ha senso, pensa a quanto sei cambiato negli ultimi cinque anni. Le versioni passate di noi stessi possono sembrare persone completamente diverse. Ora proiettate la stessa entità del cambiamento nel corso dei decenni andando avanti.

La nostra giornata è piena di decisioni tra il nostro sé attuale e quello futuro. Con le tue finanze, si tratta principalmente di spendere o risparmiare. Parte di ciò che è così difficile è che i nostri cervelli sono programmati per il breve termine. Qualcosa che ci ha aiutato quando eravamo primitivi e le minacce erano ovunque, ma ora è qualcosa che danneggia il nostro pensiero a lungo termine. Ogni giorno prendiamo decisioni tra ciò che vogliamo adesso e ciò che desideriamo di più.

Senza sentirci connessi al nostro sé futuro: come saremo, cosa faremo, cosa sarà importante per lui, è impossibile stabilire delle priorità per lui. È indovinare le priorità per uno sconosciuto. Se puoi prenderti il tempo per capire meglio chi vuoi essere e cosa ti richiederà per arrivarci, avrai una migliore comprensione di ciò a cui devi dare la priorità. E quando devi decidere tra ciò che vuoi adesso e ciò che desideri di più, puoi prendere una decisione più equilibrata.

Costruire contro scommettere

Costruire un’abitudine può richiedere mesi e raccogliere i benefici di quell’abitudine potrebbe richiedere anche di più. A volte, anche una vita intera non è abbastanza lunga. Lo stesso vale con i nostri soldi. Costruire richiede coerenza, disciplina e, soprattutto, pazienza. Spesso la costruzione richiede più tempo di quanto pensiamo. Ogni giorno, partendo dal giorno prima. Confrontando giorno per giorno i progressi sembrano trascurabili, ma se si confrontano mesi, anni o decenni, i progressi sono impossibili da ignorare.

Le scommesse possono offrire una scorciatoia per ciò che vogliamo. Un modo per correre un grosso rischio per ottenere una grande ricompensa. Ma il problema è che le scommesse sono incoerenti. Se qualcuno riesce a vincere una scommessa, è perché: ha avuto ragione o perché ha avuto fortuna? In ogni caso ci sono tantissime variabili, la maggior parte delle quali sono fuori dal nostro controllo. È impossibile replicare costantemente il successo attraverso le scommesse e crea un falso senso di successo quando vinci perché potresti perdere tutto la prossima volta.

Investire con successo significa fare bene le piccole cose, per un tempo molto lungo. Quando parliamo di fare le piccole cose, concentrandoci su ciò che è sotto il nostro controllo, che possiamo replicare a lungo termine, parliamo di costruire. Sforzo calcolato sotto il nostro controllo, che costruisce verso i nostri obiettivi, le cose che desideriamo di più. Non metterti nella posizione di rischiare ciò che hai e di cui hai bisogno, per ciò che non hai e di cui non hai bisogno.

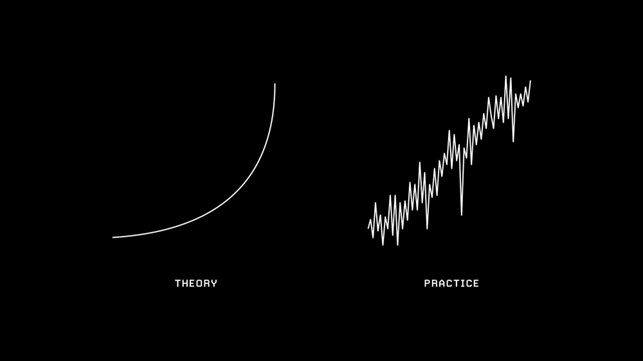

“In teoria, non c’è differenza tra pratica e teoria. In pratica sì”. — Yoghi Berra

Quando tracciamo un piano finanziario, utilizziamo medie storiche leggermente prudenti per un portafoglio. Generalmente assumiamo un tasso di rendimento costante e apportiamo aggiustamenti lungo il percorso. In realtà, i mercati non si comportano mai così. La performance per lo stesso identico portafoglio può variare drasticamente. La differenza tra l’anno migliore e quello peggiore dell’S&P 500 è quasi del 100%.

È importante avere aspettative realistiche perché stabilisce ciò che percepiamo come normale. L'S&P subisce un calo di almeno il 10% in circa 2/3 anni, è molto normale, anche in anni che registrano un enorme guadagno. Se qualcuno ha esperienza solo con i conti deposito, dove l’aspettativa è una piccola crescita senza possibilità di perdita, non appena vede un rendimento negativo nei suoi investimenti, potrebbe dare di matto. Secondo la loro esperienza, è anormale. Ma se le loro aspettative fossero in linea con la realtà, vedrebbero che è normale.

Il nostro successo come investitori non dipende dal nostro rendimento più alto in un anno, ma dal tempo in cui riusciamo a ottenere un rendimento modesto. Ognuno di noi sperimenterà molteplici recessioni nel corso della propria vita, numerosi mercati ribassisti e decine di volte in cui il mercato scende di oltre il 10%. Il trucco è capire che queste cose sono tutte normali. Non richiedono alcun cambiamento correttivo o drastico. Quando sapremo cosa aspettarci, non saremo sorpresi quando ciò accadrà davvero.

Cosa è successo ad Ottobre sui mercati

Escluse poche eccezioni, i mercati azionari hanno vissuto un mese di ottobre negativo. A pesare più di tutto sono state le tensioni geopolitiche, con il conflitto scoppiato in Israele aggiuntosi a quello ormai ben noto in Ucraina.

L’incertezza e la paura di un’escalation delle operazioni militari hanno pesato sulle quotazioni di gas e petrolio, gettando un’ombra sulla tenuta del sentiero discendente dell’inflazione.

Infatti, se il caro dei prezzi dovesse rialzare la testa allora potrebbe essere la fine della tregua sui tassi delle banche centrali e questo, inevitabilmente, andrebbe a pesare sui principali listini mondiali.

I fatti salienti del mese di ottobre

- Il mese di ottobre si è aperto con gli attacchi terroristici di Hamas in Israele, un fatto senza precedenti almeno nella storia più recente che ha portato a un nuovo conflitto sullo scacchiere mondiale. Un possibile ampliamento del conflitto, infatti, potrebbe determinare nuove tensioni sulla filiera di gas e petrolio, andando ad alimentare un aumento dei prezzi delle materie prime nocivo per l’inflazione e quindi anche per tutte le economie mondiali.

- Nel frattempo, però, i dati sui rincari hanno preso una piega più rassicurante: nell’area euro, almeno, l’indice generale dell’inflazione è crollato a ottobre al 2,9% dal 4,3% del mese precedente. Il risultato è stato ancor più incoraggiante in Italia, con il dato precipitato all’1,9% e sotto la soglia del 2% considerata dalla Banca centrale europea come l’obiettivo da raggiungere della sua politica monetaria.

- Segnali non buoni, invece, sul fronte della crescita del Pil: in calo dello 0,1% nel terzo trimestre per l’Eurozona, mentre per l’Italia si registra un trimestre di stagnazione. Tutto questo mentre, qualche giorno prima, Francoforte aveva lasciato invariati i tassi d’interesse per la prima volta dopo dieci rialzi consecutivi.

- E in America? Qui la situazione vede un’economia molto forte, con un Pil che cresce anche più delle attese: +4,9% nel terzo trimestre, il livello più elevato dal 2021. Quanto all’inflazione, il dato è rimasto stabile al 3,7% a settembre, un livello ancora elevato che tuttavia non ha impedito alla Federal Reserve di non toccare il costo del denaro pur non escludendo nuovi rialzi futuri.

- Nel mese sono state inoltre pubblicate diverse trimestrali con dati positivi per big americani come Jp Morgan – nel settore finanziario – e Amazon (con ricavi in crescita del 13%) nel settore tecnologico. Anche McDonald’s ha battuto le attese grazie ai recenti rialzi dei prezzi.

- Intanto in Cina la crisi immobiliare continua a mordere. Country Garden, uno dei maggiori sviluppatori immobiliare del Paese, ha dichiarato il default sulle sue obbligazioni in dollari. Il timore, quindi, è che la situazione non sia per niente domata e il rischio di contagi è concreto. Tuttavia, nel terzo trimestre l’economia di Pechino è andata meglio delle attese, con un Pil cresciuto del 4,9% su base annua (gli analisti puntavano su un +4,4%).

- Infine, rivolgendo lo sguardo alle vicende locali, l’Italia ha varato lo schema generale della sua manovra di bilancio portando il deficit di bilancio al 4,3% rispetto al 3,7% precedentemente previsto, il che ha fruttato una dote di 15,7 miliardi per finanziare le principali misure che vanno dal taglio del cuneo fiscale all’accorpamento delle aliquote Irpef fino a un pacchetto per sostenere la natalità nel Paese.

- Essendo l’Italia altamente indebitata, il focus era sul giudizio delle agenzie di rating: S&P e Dbrs, due delle quattro più importanti al mondo, hanno mantenuto il loro giudizio sul debito tricolore a BBB con outlook stabile. Una buona notizia, in attesa di conoscere il responso di Fitch e Moody’s in calendario per il mese di novembre.

Conclusioni

Inevitabile che gli occhi saranno rivolti alle evoluzioni dei due grandi conflitti in atto: quello isrealo-palestinese da una parte e quello russo-ucraino dall’altra.

Ovviamente osservati speciali i dati sull’inflazione: si confermerà il dato positivo, per quanto riguarda l’Europa, anche nei mesi successivi? Da vedere poi cosa accadrà a Washington, con un carovita che sembra essere a livelli più bassi rispetto ai periodi peggiori ma comunque resiliente.

Infine, occhio in Italia alle revisioni del rating sul debito sovrano di Moody’s (17 novembre) e Fitch (il 10). In particolare, se la prima dovesse declassare l’Italia le farebbe perdere l’investment grade, facendola precipitare tra i debitori meno solvibili. E questo avrebbe ovviamente pesanti ripercussioni su tutta l’area euro e sui rendimenti dei bond sovrani di Roma.

Fame di tassi e vendita di debito

Un buon consulente finanziario negli ultimi 5/10 anni è quello che ti ha spiegato la situazione sul mondo obbligazionario invitandoti ad una maggiore consapevolezza ed evitandoti la più grande distruzione di capitali per i profili a minor rischio/età maggiore.

Nell’ultimo anno abbiamo assistito ad una escalation sui tassi mai successa a causa di una inflazione tornata a ruggire più forte che mai. Mutui alle stelle, costi quotidiani aumentati ma anche rendimenti dei titoli di stato sempre più allettanti.

Con l’arrivo dell’euro sono cambiate tante cose, ma negli ultimi due-tre anni stiamo assistendo a un’inversione di tendenza. L’inflazione, che tra il 2013 e il 2020 si era mantenuta entro il punto percentuale, tanto che ci stavamo quasi dimenticando della sua esistenza, ha rialzato la testa. I motivi ormai li conosciamo tutti. In Italia i prezzi al consumo sono saliti solo nel 2022 dell’11,6%. Una crescita che ha costretto le banche centrali dei principali Paesi sviluppati ad alzare ripetutamente e in modo ravvicinato i tassi di interesse per domare il carovita, come non eravamo più abituati a vedere da tempo.

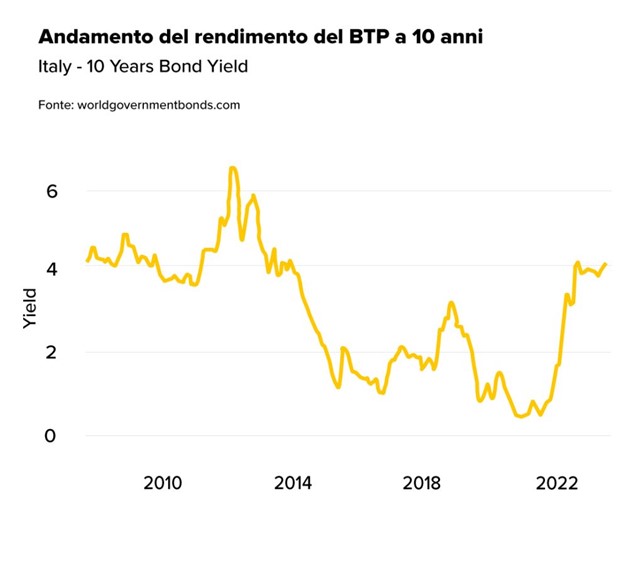

Oggi il BTP a 10 anni vicino al 5% di rendimento

La storia insegna che i rialzi delle banche centrali trascinano anche i rendimenti dei titoli di Stato. E questa tornata di aumenti non ha fatto eccezione. Basta guardare a quanto è successo nell’Eurozona. Mentre la Banca Centrale Europea effettuava il decimo rialzo di fila portando i tassi al 4,5%, i rendimenti dei titoli di Stato e delle obbligazioni europee prendevano la rincorsa. L’effetto sul BTP italiano a 10 anni è stato fin troppo evidente, con il rendimento che si è avvicinato a grandi passi verso il 5%. Il grafico all’inizio dell’articolo rende l’idea meglio di qualsiasi giro di parole.

Tutto in BTP? Perché non è una buona idea

Cos’è cambiato dal punto di vista dell’investitore che cerca di mettere a frutto i propri risparmi? Il discorso è molto semplice, almeno a prima vista. Fino a un paio di anni fa per ottenere un rendimento vicino al 5% avremmo dovuto correre rischi elevati tra azioni, obbligazioni di bassa qualità e mercati emergenti: adesso è invece possibile investendo i risparmi in un solo titolo, peraltro garantito dallo Stato italiano. Quindi? Vissero tutti felici e contenti grazie al “principe azzurro” BTP? Le cose non stanno proprio così, vediamo perché.

Da inizio anno la Borsa italiana ha segnato un +18%

Innanzitutto, frazionare l’investimento in più strumenti permette di ridurre il rischio complessivo, perché si può contare su diverse fonti di rendimento. Magari oggi è il BTP ad offrire un buon rendimento ma domani potrebbero tornare a far molto bene le azioni, oppure le materie prime o, ancora, l’oro piuttosto che i titoli obbligazionari in valuta estera. A proposito, forse in tanti non se ne sono accorti, ma da inizio anno la Borsa Italiana è in rialzo del 18% e quella americana del 13%, mentre i titoli di stato italiani hanno fatto guadagnare in media solo l’1,6% (indice JPMorgan Italia). Ciò conferma che non si può fare a meno di avere in portafoglio anche azioni e altri investimenti oltre ai BTP.

Rischio di perdita in conto capitale

Ma c’è anche un’altra questione da tenere in considerazione. I BTP non sono immuni all’andamento dei mercati. Una notizia che per qualche “BTP people” può essere sconvolgente, ma riflette la realtà. Gli scenari economici cambiano di continuo e, come abbiamo visto, i tassi sono in movimento. Tassi e rendimenti in rialzo significano, per le obbligazioni in circolazione, valore più basso. Il che significa, per chi ha comprato un BTP, il rischio di incassare meno rispetto al prezzo originario se, per svariati motivi, abbiamo bisogno di recuperare la liquidità prima della scadenza dell’obbligazione. Un po’ quello che è successo, con le dovute proporzioni, alla Silicon Valley Bank lo scorso marzo, quando l’aumento dei tassi Fed ha mandato all’aria i conti della banca, che era piena di titoli governativi americani a lunga scadenza che nel frattempo avevano perso parte del loro valore.

L’all-in non è mai una buona scelta

Il rischio appena descritto si chiama perdita in conto capitale: una situazione che, nel nostro piccolo, non vorremmo mai dover affrontare. Come evitarla? Se proprio vogliamo rimanere con il ragionamento sulle obbligazioni, è bene sapere che esistono soluzioni pensate per una gestione professionale di interi panieri di bond. “Giardinetti” diversificati in obbligazioni, anche in valute estere, con scadenze differenziate e con un variegato profilo di affidabilità degli emittenti (rating). Strumenti quindi molto liquidi, che pur investendo solo in obbligazioni tengono conto dei principi fondamentali della finanza, sono gestiti da team di specialisti che si muovono in un’ottica globale, monitorando tutto il mercato il mercato obbligazionario e le sue evoluzioni.

Pianificazione finanziaria vs improvvisazione

Oggi, per esempio, tra gli economisti e gli strategist c’è chi dice che i tassi di interesse saranno più alti (rispetto a prima) e più a lungo e chi invece è convinto che il picco dei rialzi sia stato toccato, o sia comunque vicino, e prevede una discesa dei tassi. Come sempre non è dato conoscere il futuro, in finanza non esistono questo tipo di certezze, ma sicuramente esiste il buon senso: se la diversificazione è imprescindibile nella costruzione di un portafoglio finanziario, la centralità della componente azionaria è un “must”. Al di là degli alti e bassi fisiologici del mercato, pensare di rinunciare al valore dell’azionario è irrazionale, come dimostra il +18% da inizio anno di cui abbiamo parlato poco fa.

Se pure è comprensibile, quindi, una sorta di corsa ai ripari di fronte alle fiammate di un’inflazione che quasi non ci ricordavamo più esistere, questa rimane una mera soluzione tampone, con tutte le sue inefficienze.

La strategia corretta è la pianificazione finanziaria, strutturata per raggiungere specifici obiettivi collocati su orizzonti temporali definiti, cogliendo tutte le opportunità offerte dai mercati.

Un buon consulente finanziario negli ultimi 5/10 anni è quello che ti ha spiegato la situazione sul mondo obbligazionario invitandoti ad una maggiore consapevolezza ed evitandoti la più grande distruzione di capitali per i profili a minor rischio/età maggiore.

Occhio ai falsi esperti

Le scelte finanziarie non sono condizionate solo da quello che sappiamo e conosciamo: possono essere influenzate anche dalle conoscenze percepite.

Molti investitori sopravvalutano le proprie conoscenze e competenze e mostrano un’eccessiva fiducia in se stessi, che li espone al rischio di strafare.

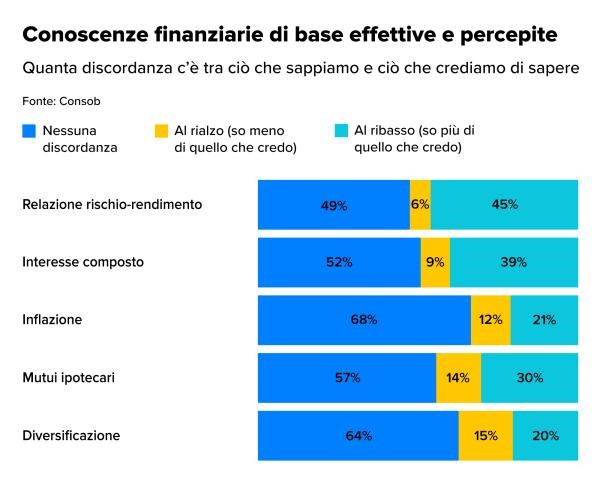

Ce lo conferma la Consob nel suo Rapporto sulle scelte di investimento delle famiglie italiane (nell'immagine), laddove ci dice che, "in linea con le indagini precedenti, la Survey 2022 coglie tale divario", cosiddetto "mismatch", "sia ex ante, ossia prima che gli intervistati rispondano al questionario sulle nozioni di base, sia ex post, ossia dopo la somministrazione del questionario".

Ex ante, l’11% degli investitori tende a sovrastimare le proprie conoscenze ("upward mismatch"). Ex post, questa fiducia in sé stessi emerge nel 20% degli intervistati. Gli intervistati ritengono di essere superiori alla media specialmente nel controllo del bilancio familiare e nella capacità di risparmio.

Tant'è che mi capita spesso ultimamente di avere molti colloqui con persone che mi seguono, convinte di "sapere" avendo letto questo e quello on-line.

Ecco che senti ormai tutti parlare ti portafogli modello, sceglierne uno da replicare perchè funziona da tempo ma senza farsi le doverose domande per la costruzione di una solida patrimonializzazione personale.

CHE OBIETTIVO HO?

E' COERENTE CON IL TEMPO IN CUI VOGLIO REALIZZARLO?

ma soprattutto, AVREI AVUTO I GIUSTI COMPORTAMENTI SOTTO STRESS?

2000, 2002, 2008 o 2020 sono tappe esperienziali fondamentali, ed i corretti comportamenti adottati hanno prodotto il rendimento medio che si sta mentalmente comprando scegliendo oggi una soluzione basata sul passato. Ma purtroppo l'esperienza di chi le ha vissute con "i propri soldi al fronte" non si può comperare.

Ecco che vedi tutti concentrarsi sul minor costo nel presente (sempre giusto valutare costi/benefici) puntare diritti sugli ETF ( giusto se fatto il giusto uso) ed utilizzarli per fare trading e magari detenere per la propria pensione il più caro P.I.P. o fondo pensione senza la coscienza che quel 4-5% pagato per 40 anni invaliderà tutto il possibile guadagno anche del miglior portafoglio modello comperato on line.

Siamo al giro di boa del 2023

Il 2023 è iniziato su note veramente molto sfidanti, e qualcuno già dava per scontate un po’ di recessioni per colpa dei falchi delle banche centrali. Ora che siamo arrivati alla metà dell’anno, ci sentiamo di dire che le cose non sono poi andate così male. Anzi. I dati diffusi finora hanno evidenziato un’economia che – a fronte del più rapido innalzamento dei tassi di interesse di tempi di Volcker, degli scenari geopolitici in continua evoluzione e di un’inflazione che sale ancora a tassi abbastanza corposi – ha discretamente tenuto, sia al di qua che al di là dell’Atlantico.

A fine giugno, una raffica di dati ha mostrato una sorprendente forza in diversi settori dell’economia statunitense: gli acquisti di nuove case sono saliti al tasso annuale più incisivo in oltre un anno, gli ordini di beni durevoli hanno superato le stime e la fiducia dei consumatori ha raggiunto il livello più alto dall’inizio del 2022. Tutto questo certamente non esclude la possibilità di una recessione l’anno prossimo, ma dà motivo di ritenere che una flessione non sia dietro l’angolo. Per dirla con le parole del segretario al Tesoro Janet Yellen, "le probabilità di una recessione sono diminuite".

Il tech fa da locomotiva

Le trimestrali diffuse nel corso della primavera hanno tutte sorpreso in positivo. La rinnovata attenzione intorno all’Intelligenza Artificiale ha determinato un rialzo importante dei titoli tech, che hanno trascinato i relativi settori e, di riflesso, i listini azionari.

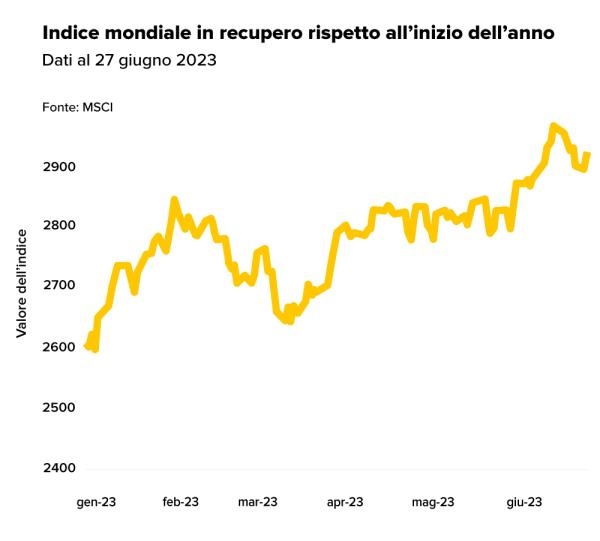

Un po’ questo, un po’ il fatto che le cose non sono andate così male come si era temuto, questa prima metà dell’anno si è rivelata alla fine molto buona per i mercati azionari, con le azioni globali, misurate dall’MSCI World, che hanno registrato un incremento del 12,2% da inizio anno al 27 giugno.

E così, chi all’inizio dell’anno si è tenuto lontano dagli investimenti, scoraggiato magari dalle molte previsioni fosche dei grandi analisti (rimaste in larga parte sulla carta, per ora), ha perso un’interessante occasione per entrare sui mercati. C’è una buona notizia: può imparare la lezione e farne tesoro per i prossimi sei mesi. Ma prima, proseguiamo con il nostro recap dei temi e degli eventi dei primi sei mesi del 2023.

L'inflazione ha perso i superpoteri?

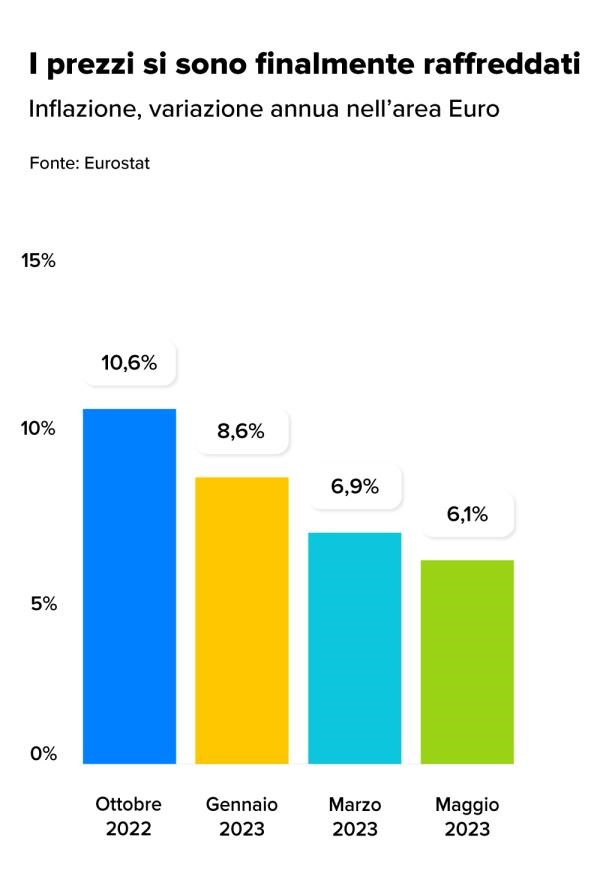

L’inflazione ci accompagna da quasi due anni – i rialzi dei prezzi hanno preso il via nell’autunno del 2021 con le riaperture post Covid e ha poi ricevuto una robusta spinta dal complicato scenario geopolitico che si è aperto nel cuore dell’Europa nel febbraio del 2022 – e, poco ma sicuro, ci accompagnerà ancora per tutto quest’anno almeno. Ma attenzione: le percentuali che misurano l’ammontare della variazione periodica hanno già iniziato la loro discesa.

Una discesa certamente non rapidissima e che al momento riguarda soprattutto il dato complessivo, mentre il dato core appare più resistente. Ma ci sta, ci vuol tempo per far scendere i prezzi. E non dobbiamo comunque dimenticare che nel giro di un semestre siamo riusciti a passare da una variazione annua a doppia cifra a un’inflazione più gestibile. Un trend di discesa molto evidente negli Stati Uniti d’America.

Prezzi in calo anche in Europa, con il Vecchio Continente che, complice il freddo molto mite, è riuscito a schivare la temuta crisi energetica, spauracchio dell’autunno e dell’inverno passati che per fortuna non si è tramutato in realtà.

|

Cos'hanno fatto e cosa faranno le banche centrali?

Il paziente sta meglio, ma non è del tutto fuori pericolo: per questo i fari continuano a essere puntati sulle banche centrali. Cosa faranno? Finora, la Fed ha portato i tassi al 5-5,25% e lì si è fermata, prendendosi una "pausa da falco" al meeting di metà giugno. L’ultimo aggiornamento di Powell ha lasciato presagire altri due rialzi – forse anche consecutivi- da 25 punti base entro la conclusione del 2023.

La BCE, da parte sua, ha operato un rialzo da un quarto di punto percentuale a metà giugno e mette già in conto un altro aumento di pari entità nella riunione di luglio. Sempre a giugno la Bank of England ha calato l’asso dei 50 punti base in più, dal 4,50% al 5%, per far fronte a un’inflazione che anche nel Regno Unito non è più a doppia cifra, ma che comunque continua a segnalare rialzi consistenti.

Altrove (vedi Cina e Giappone) le banche centrali hanno optato per una linea ancora molto accomodante. Sembrerebbe acuirsi quindi la divergenza con le economie avanzate del mondo occidentale, senonché molti si aspettano che anche qui il picco dei rialzi sia vicino. Quel che rimane da fare, ora, è aspettare di vedere l’effetto che le condizioni creditizie più restrittive avranno sull’economia reale.

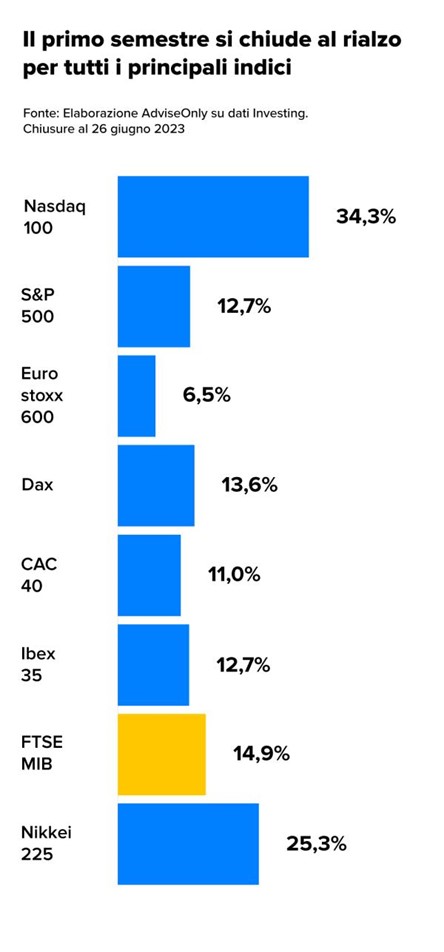

Grande interesse sul btp ma è l'azionario italiano la vera stella

Contrariamente ai pronostici e alle mille cautele di inizio anno, l’azionario si è difeso più che bene: rispetto ai valori dei primi di gennaio, l’S&P 500, che è l’indice di riferimento dell’equity globale, ha riportato un +12,7%. Ma a distinguersi nel semestre sono stati soprattutto il Nasdaq 100, l’indice tecnologico della Borsa USA, trainato dall’Intelligenza Artificiale e dalle attese sulla domanda di semiconduttori e chip, e il Nikkei 225 giapponese, che ha raggiunto il livello più alto dal 1990, riflesso di un’economia che cresce anche sulla spinta degli investimenti dall’estero.

|

Come si vede, anche il nostro FTSE MIB ha dato buona prova di sé in questa prima metà dell’anno, nel contesto di un’economia che le principali istituzioni nazionali e internazionali (non solo l’Istat e la Banca d’Italia, ma anche l’OCSE e il Fondo Monetario Internazionale) prevedono in crescita quest’anno e il prossimo. Il nostro FTSE MIB è tra le Borse più redditizie del primo semestre del 2023 insieme al Nasdaq americano. Entrambe hanno registrato infatti performance a due cifre nell’arco di questi sei mesi, con un rialzo di oltre il 14% per il listino milanese che è riuscito a superare Parigi e Francoforte.

Primo semestre 2023: quale insegnamento fare nostro?

Quando il gioco si fa duro, i duri cominceranno pure a giocare, ma la maggioranza di noi si fa prendere dall’esitazione e si mette alla ricerca di un rifugio per i propri soldi. Ci sta. Questo rifugio, nel primo semestre del 2023, in Italia è stato rappresentato molto bene dal BTP nelle sue varie versioni indicizzate all’inflazione, che hanno avuto un ottimo riscontro in termini di domanda.

I dati che vediamo oggi, al termine di un primo semestre che non è stato disastroso come si temeva, ci dicono però che in ogni fase di mercato conviene restare fedeli alla regola di sempre: diversificare, diversificare, diversificare. Attenzione a comprare solo titoli di Stato e obbligazioni sull’onda dell’entusiasmo e dell’hype del momento: serve dare spazio in portafoglio anche all’azionario, che, come abbiamo visto, può regalare rendimenti superiori.

Il trucco è sempre lo stesso: non fissarsi sulle oscillazioni quotidiane e sulle previsioni ma allungare lo sguardo al medio-lungo termine.

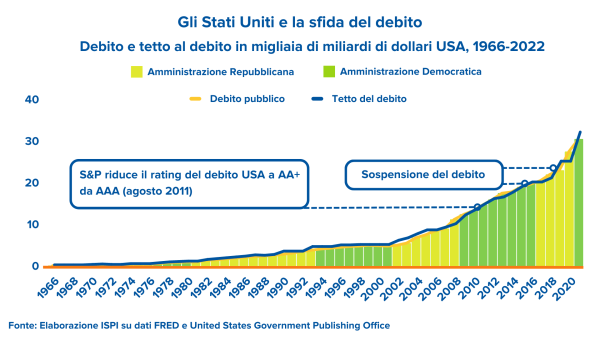

Tetto al debito USA: spavento sventato per i mercati

Non è l’inflazione e neanche il rialzo dei tassi d’interesse il tema su cui vogliamo soffermarci oggi. Strano vero? Sì, perché nelle ultime settimane a tenere banco sui mercati è stato il debito statunitense. Un debito che in vista della scadenza di giugno aveva raggiunto il suo limite prestabilito e che doveva essere rinegoziato. Missione non facile, in un clima politico totalmente diviso fra Congresso e Casa Bianca. Solitamente la rinegoziazione del tetto sul debito è una pratica di routine, ma quando sei un presidente Dem e hai un Congresso diviso con una Camera a maggioranza Repubblicana, le cose non sono proprio così "easy".

Tanto che fino a una manciata di giorni fa il default del governo statunitense sul debito è parso una possibilità concreta. Il Congresso USA non riusciva a decidere su quanto il governo americano potesse prendere in prestito e la mancanza di progressi aveva cominciato a preoccupare gli investitori a ridosso della temuta scadenza di giugno.

Ma tutto è bene quel che finisce bene: dopo settimane di discussioni, l’accordo è stato trovato. Gli Stati Uniti alzeranno il tetto del debito di 31,4 trilioni di dollari, evitando in extremis la minaccia di default e consentendo a Washington di onorare i suoi pagamenti fino all'inizio del 2025.

Perchè si è parlato addirittura di default negli states?

Come abbiamo visto, il "tetto del debito" non è altro che un limite massimo alla quantità di denaro che il governo americano può prendere in prestito per pagare i suoi debiti. Quando questa quantità si avvicina al limite prestabilito, il tetto deve essere rivisto al rialzo attraverso un accordo tra Congresso e Casa Bianca.

Cosa sarebbe successo se non si fosse raggiunto un agreement? Potevamo trovarci davanti a un default sul debito degli Stati Uniti. In poche parole, gli USA non avrebbero potuto pagare gli stipendi federali, le pensioni militari e tutti i creditori, ossia le persone che detengono i suoi titoli di debito.

I titoli del governo degli Stati Uniti sono considerati tra gli investimenti più sicuri al mondo, cosicché lo spauracchio del default ha riacceso non poche perplessità sul ruolo dei titoli di debito nei nostri portafogli. Un ruolo imprescindibile ma che, alla luce di quest’ultimo fatto e dell’andamento degli ultimi anni, forse va riportato alle giuste dimensioni.

Il ruolo di obbligazioni e titoli di stato: parliamone

Il 2022 è stato un anno straordinario per il mercato obbligazionario, ma non in senso positivo. L’indice Bloomberg U.S. Aggregate Bond - una proxy dell’ampio mercato obbligazionario statunitense - ha registrato una perdita del 13% nel 2022, che di per sé non sarebbe così rilevante. Ma visto che molti investitori detengono obbligazioni in quanto asset che dovrebbe rappresentare uno scudo nel momento in cui le azioni scendono, ecco, non è stato questo il caso.

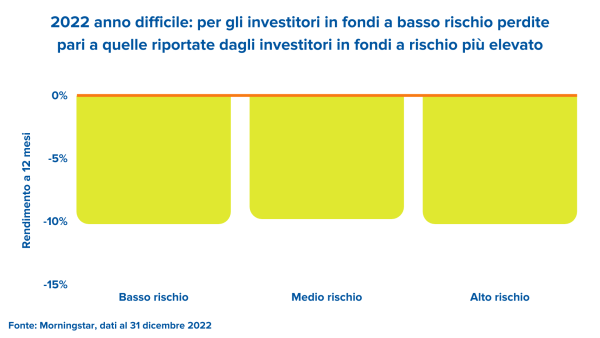

Per la prima volta dal 1969, nel 2022 azionario e obbligazionario hanno subito perdite a due cifre nello stesso anno, come ci dimostra il confronto tra le perdite sofferte dagli investitori in fondi a rischio più contenuto – quindi più esposti all’obbligazionario – e quelle registrate da chi invece ha investito in fondi associati a un grado di rischio più elevato. Il grafico che segue ci fa vedere come, nell’ampio mercato dei fondi multi-asset, il settore a più basso rischio abbia subito perdite di circa il -10% su 12 mesi, un dato in linea con quello del settore a rischio più alto.

Perché le obbligazioni hanno fatto così male nel 2022? I prezzi delle obbligazioni e i tassi di interesse si muovono in direzioni opposte. E tutti sappiamo quello che stanno facendo le banche centrali in questi due anni: la Federal Reserve ha aumentato i tassi come mai aveva fatto negli ultimi 40 anni. Questo ha causato perdite massicce all’interno delle obbligazioni. Un asset generalmente sicuro, ma non necessariamente. Gli investimenti in obbligazioni sono influenzati infatti dai tassi d'interesse, dall’inflazione e dal rating del credito. E se anche per gli USA si è parlato del rischio di default, possiamo immaginare per gli altri Paesi con rating decisamente inferiori. Questo però non significa che non dobbiamo inserirle nei nostri portafogli: significa scegliere con cura e non dare per scontato che parliamo di asset sicuri al 100%.

Nessun asset è risk free

Molti di noi sono cresciuti nell’era della bassa inflazione, il che ha significato sostanzialmente che la correlazione media tra azioni e obbligazioni è stata per lo più negativa. Negli ultimi 20 anni, le obbligazioni hanno quindi rappresentato un efficace diversificatore per le azioni. La situazione però è cambiata lo scorso anno, quando l’inflazione globale ha superato il 10% e l’incertezza sul suo abbattimento è aumentata. Sono così tornate le correlazioni positive degli anni Settanta e le obbligazioni hanno perso il loro valore di diversificatore rispetto alle azioni. Un ruolo, quest’ultimo, che hanno da poco iniziato a riscoprire, in virtù del ritorno sulla scena della correlazione negativa tra azionario e bond.

Le azioni, dal canto loro, rappresentano ancora un’ottima copertura a lungo termine contro l’inflazione grazie al premio al rischio storicamente superiore al tasso d’inflazione. Per gran parte dell’ultimo decennio le azioni hanno superato in scioltezza le obbligazioni, che registravano tassi vicini allo 0% e pochi rendimenti aggiuntivi, i quali si potevano trovare unicamente nei settori più rischiosi del reddito fisso. Questo periodo è stato definito "TINA", ovvero "There Is No Alternative" (non c’è alternativa) al possesso di azioni quando i tassi sono bassi e il rendimento è scarso.

Sebbene oggi, con il ritorno di una più convincente remunerazione nel reddito fisso a breve scadenza e non solo, esistano alcune alternative concrete rispetto agli standard storici, il premio al rischio azionario odierno rimane piuttosto ragionevole anche rispetto alle obbligazioni indicizzate all’inflazione.

Morale della favola? Serve un bel bilanciamento tra bond, equity e altri strumenti scudo. Ecco perché la soluzione è sempre diversificare e basare la costruzione del proprio portafoglio su fondi ben diversificati e costruiti tramite analisi di mercato professionali.