Ogni Guru prima o poi ci becca

In questi giorni sui principali social gira un articolo del noto analista John Hussman che prevede crolli del 30% tra il 2019 e 2020. Vediamo razionalmente come analizzare questa informazione.

È da ieri che sta rimbalzando sul web questa intervista:

L'intervistato è John Hussman, noto gestore di hedge fund, economista, trader, investitore insomma uno che sembrerebbe sapere cosa dice.

Hussman, come fa periodicamente , prevede crolli anche del 30% nel 2019, altri nel 2020 e poi stagnazione a profusione. Insomma l'apocalisse finanziaria.

Come lui, tanti ogni giorno si avventurano in profezie, stile calendario Maya nel 2012 ve le ricordate?

Panico, paura ed incertezza sono queste le emozioni che scaturiscono questi "esperti" facilitando il suicidio finanziario di ogni investitore poco sul pezzo.

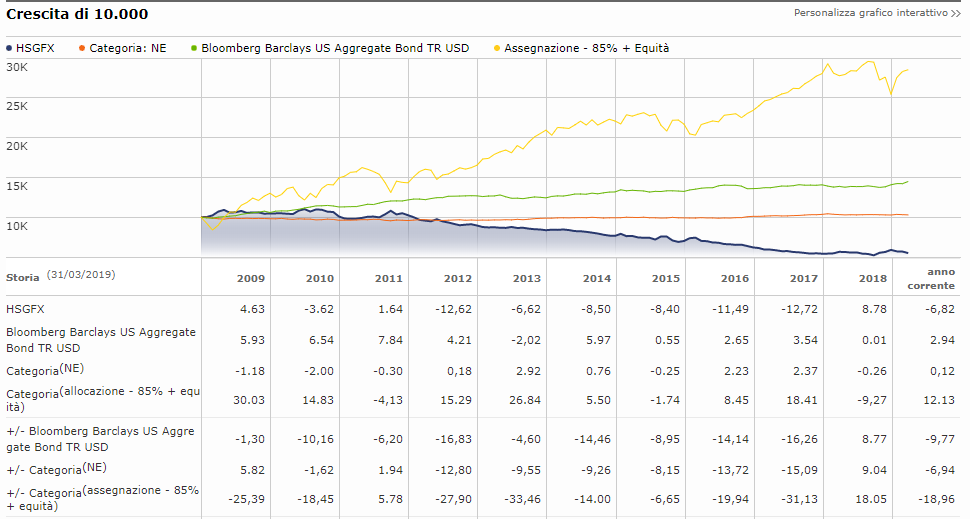

Ma il buon Hussman negli ultimi 10 anni come ha affrontato il mercato?

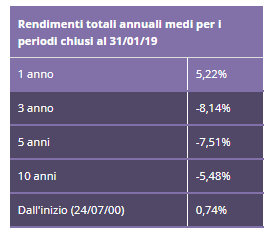

Semplice, basta andare a vedere come hanno performato i fondi della Hussman Fund .

Prendiamo il "meno peggio",il Hussman Strategic Growth Fund.

Nel grafico le 4 linee rappresentano diversi tipi di investimento:

- BLU, Hussman Fund SG;

- ROSSO, Market Neutral;

- VERDE, Aggregato Treasury US;

- GIALLO, Azionario globale.

Facendo un analisi tecnica mi viene da dire, una schifenza.

Un autentico disastro.

Insomma una roba da vergognarsi, soprattutto se si vanta di essere analisti di fama mondiale, e pure pagati.

Rendiamo ancora più razionale questo scempio finanziario, immaginando di aver investito nel fondo del guru americano 10.000 $ e facendo un confronto con le asset class viste sopra.

Se 10 anni fa aveste investito 10.000 $ su Hussman Strategic Growth Fund oggi avreste meno di 5.000 $.

Insomma la metà con un bel -50%.

Invece, se aveste investito su un indice azionario internazionale (linea gialla nel grafico) oggi avreste 30.000 $

E se aveste investito su un indice obbligazionario US (linea verde) oggi avreste 14.500 $.

Alla faccia del mega GURU di Wall Street !!!

Mentre tutti gli indici globali si godevano il mercato toro più lungo della storia, il nostro caro Hussman brucia da 10 anni soldi, predicando disastri forte di aver AZZECCATO i crolli del 2000 e del 2008.

E... facendosi pagare pure caro visto i costi dei suoi fondi.

Ma razionalmente cos'ha portato a suoi investitori la dote divinatoria di Hussman nel prevedere il futuro?

Ad un rendimento dello 0,74% all'anno dalla data di lancio del fondo (anno 2000).

Meno dell'inflazione, inferiore a un conto deposito, inferiore a un BOT, inferiore a tutto.

Quindi a cosa serve sapere indovinare i crolli se non si portano benefici all'investitore?

A portare confusione nella testa di chi investe.

Sono proprio le cazzate dei fantomatici maghi della finanza, su giornali e social, il motivo per cui i risparmiatori e gli investitori entrano ed escono dal mercato sempre nel momento sbagliato.

E perdono regolarmente soldi.

Io non sono nè sarò mai un guru, ne mi vanterò di essere un analista di fama mondiale, ma sicuramente nel fare la mia professione ho come obiettivo portare un valore aggiunto al risparmiatore.

L'educazione finanziaria è il mezzo che principalmente uso perchè un investitore preparato vivrà sempre consapevolmente ogni fase di mercato, anche i crolli.

Quindi basta guru!

P.S.: Un calo delle quotazioni del mercato non è questione di SE, ma di QUANDO.

Italiani ed investimenti

Un rapporto complicato ma necessario per il futuro di tutti

Che ce ne rendiamo conto o meno, spesso gli italiani sono i primi a farsi lo sgambetto verso la strada di un futuro finanziario sereno e fruttuoso.

Parlando e conoscendo tanta gente ogni giorno è questa l'idea che ho maturato e che condivido sempre con risparmiatori miei clienti e non.

- "Ma cosa sto risparmiando tanto a fare? Non avrò mai abbastanza soldi da parte."

- "Tanto, una pensione non ce l'avrò mai: è inutile iniziare a pensarci!"

- "C'è troppa scelta tra tutti questi strumenti: preferisco non scegliere, tanto sbaglierei comunque".

Quante volte hai mai permesso che uno di questi pensieri ti bloccasse nell'azione?

Ti sarai reso conto, visto che leggendolo nero su bianco è più semplice capirlo, che tutti questi pensieri contengono parecchi paradossi.

La scienza che studia tali meccanismi mentali è la finanza comportamentale. Questa ci ha provato che siamo tutt'altro che razionali, quando si parla di soldi: è un campo pieno di paure e in cui l'emotività fa spesso da padrona.

Se anche tu hai pensato almeno una volta una delle frasi di sopra, e spesso ti giri e rigiri nel letto senza prendere sonno, preso dalla paura al pensiero del tuo futuro finanziario, allora continua a leggere, perché sei in buona compagnia e potresti trovare qualche consiglio per sbloccarti.

Soldi e lavoro

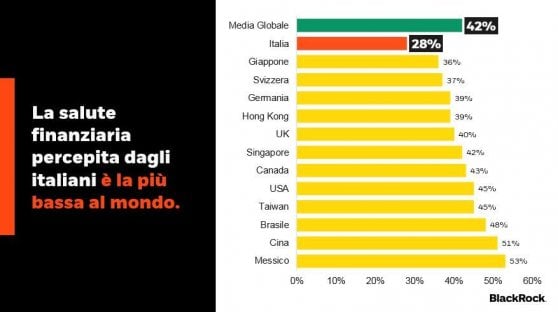

La casa d'investimento BlackRock ha condotto un'indagine, prendendo come campione più di 27.000 investitori in 13 paesi; in Italia ci sono stati circa 2.000 intervistati, che hanno rivelato parecchie cose scomode del nostro Bel paese.

Dai dati è infatti emerso che la nostra salute finanziaria percepita è la più bassa al mondo: è una delle voci che vanno a comporre il nostro stato generale di benessere, e purtroppo le preoccupazioni riportate riguardo a "soldi e lavoro" getterebbero molti nel panico.

Allo stesso tempo, non faremmo un granché per cambiare questa situazione.

Ed è qui il grosso paragone dell'italiano: consapevole, frustrato ma non voglioso di cambiare la sua condizione.

Quindi cosa fare per disinnescare questo meccanismo subdolo?

L'unica cosa è tornare all'oggettività: prova a sederti di fronte ai tuoi numeri, alle entrate e alle spese. Dove puoi migliorare/razionalizzare le risorse? Il problema è che hai davvero poche entrate (allora pensa a come rimpinguarle o se cercare un altro lavoro), oppure potresti partire dal rivedere le tue spese?

Insomma, mettiti davanti un foglio e scrivi, solo mettendo su carta riuscirai a non fornire più alibi alla tua emotività.

Pianificazione, questa sconosciuta

Secondo i dati, noi italiani abbiamo la consapevolezza di dover pianificare per tempo per il nostro futuro, iniziando ad accantonare soldi per la pensione e per gli imprevisti. L'articolo riporta infatti che:

- il 69% degli intervistati è consapevole di dover mettere da parte soldi dal proprio stipendio;

- 2/3 di questi sanno che bisogna farsi trovare pronti per gli imprevisti;

- nonostante questo, solo il 43% ha iniziato effettivamente a mettere soldi da parte per la pensione!

Mettiti in testa una cosa: Siamo condannati a dover risparmiare

Ormai facilmente chiunque può farsi una idea delle cifre che dovremmo accantonare, è facile farsi prendere dal panico vedendo " IL QUANTO". Il paradosso è che si finisce per accantonare anche il pensiero, e stop! Inizia da oggi a mettere da parte, arrivando a poco a poco ad una cifra sempre più significativa, non appena le tue entrate te lo permetteranno.

Risparmiatori ma non investitori

Sembra che noi italiani siamo ancora, come si dice da sempre, un popolo di risparmiatori, e che ne siamo anche consapevoli: il 78% degli intervistati si considera tale, contro un 69% della media globale.

E allora, cosa c'è che non va? Un primo punto è il pensare ad un orizzonte temporale di breve termine, come abbiamo visto prima, ed un secondo è il fatto di rischiare assai poco: non siamo di certo un popolo di grandi investitori (un 47% lo fa, in media), e questo accade per PAURA.

L'incertezza da sempre spaventa l'uomo soprattutto se si parla di soldi. L'unico modo per sconfiggerla è prendere coscienza ma soprattutto consapevolezza.

Inizia ad investire a piccoli passi, con piccole cifre, informandoti e valutando al meglio, coltivando la tua educazione finanziaria, piuttosto che non iniziare proprio, rimandando tutto in un futuro indefinito.

Meno scelta c'è e meglio è

Addirittura il 77% degli intervistati vorrebbe avere di fronte a sé una scelta più ristretta di strumenti finanziari.

La nostra è infatti un'epoca dominata dal paradosso della scelta: in tutti i campi, siamo sottoposti ad una marea di sollecitazioni tra possibilità diverse, e questo può dare una vertigine che spinge all'immobilismo.

Vuoi uscirne? Vuoi dare un senso alla tua vita da risparmiatore?

se stai leggendo questo articolo è per questo, quindi dedica parte delle tue energie cercando informazioni e studiando per avere una base, poi affidati a chi si occupa di pianificazione finanziaria per farti da guida.

Quanto dovresti risparmiare per ogni fascia d'età?

L'ingresso nel mondo lavorativo slitta sempre più in avanti per i giovani di oggi, ed al contempo anche la possibilità di iniziare a risparmiare. Vediamo quanto è il risparmio ideale per ogni fascia di età.

Statisticamente, gli italiani NON sono grandi risparmiatori: questo è dovuto alla scarsa considerazione che diamo oggi al futuro, al fatto di non avere una visione a lungo termine.

Tutta colpa del "presentismo", per cui ci ostineremmo a tenere in considerazione solo il presente. Su un campione di 1.500 investitori di diverse fasce d'età, è emerso:

- 2 persone su 10, associano il futuro ad un periodo inferiore ad 1 anno;

- 6 su 10, non lo considerano oltre i 5 anni;

- solo 1 persona su 10 del campione, interpreta il futuro come un periodo più lungo di 10 anni.

Questi dati non servono a farti sentire in colpa se rientri in questo campione, ma a farti rivalutare la tua situazione il prima possibile, prima che sia troppo tardi: è importante che inizi a risparmiare ciò che puoi, anche piccole somme, non appena ne hai la possibilità.

Prima cominci ad accumulare e mettere da parte i tuoi soldi, prima riuscirai a costruire un "cuscinetto" che ti riparerà da qualunque possibile imprevisto futuro.

Per stimolare l'idea di diventare risparmiatore, ho provato a calcolare quanto dovresti aver risparmiato in certe fasce d'età, ed evitare di rientrare nello stereotipo del cattivo risparmiatore.

Quanto dovresti avere da parte a 20 anni

Siamo all'inizio del tuo cammino da risparmiatore: potresti aver appena iniziato a lavorare o essere ancora all'università, in attesa di laurearti.

Nessuno si aspetta che tu abbia già accumulato un gran patrimonio, a questa età; è però importante che tu abbia iniziato a familiarizzare con il concetto di risparmio, sia per avere un cuscinetto finanziario per gli imprevisti, sia per la tua pensione.

La cosa bella dell'interesse composto è che prima inizi a risparmiare e investire, più i tuoi soldi lieviteranno prima della pensione. Inizia mettendo da parte un po' per volta, anche piccole cifre: automatizza le tue tranches di risparmio, inizia con ciò che puoi permetterti e fai crescere l'importo nel corso del tempo.

Chi inizia è a metà dell'opera, ma devi iniziare!

Quanto dovresti avere da parte a 30 anni

Qui, i pareri sono discordanti: potrebbe capitare di sentirti dire che dovresti aver messo da parte un importo equivalente alla metà o al totale di un tuo stipendio annuale (questo significa che, se guadagni 20.000 euro all'anno, dovresti avere da parte tra i 10.000 ed i 20.000 euro).

Se non ti ci ritrovi affatto, ma vorresti comunque capovolgere la tua situazione finanziaria attuale, allora inizia fissarti da subito obiettivi per i tuoi risparmi, da raggiungere alla grande con l'energia dei 30 anni.

Quanto dovresti avere da parte a 40 anni

Lo stipendio medio di un quarantenne con lavoro impiegatizio, si aggira intorno ai 30.000 euro all'anno: la regola, se hai raggiunto i quarant'anni, è che dovresti aver messo da parte un importo pari a tre volte il tuo stipendio annuale.

Questi dati ti preoccupano? Sappi che non sei solo. Cogli però l'occasione per riflettere sul fatto che non è mai troppo tardi per iniziare ad investire i tuoi soldi, e far crescere il tuo capitale iniziale nel corso del tempo.

Quanto dovresti avere da parte a 50 anni

A cinquant'anni dovresti aver risparmiato un importo pari a quattro volte il tuo stipendio annuale.

In realtà, l'importo è più alto se penso alla pensione e a quanto dovresti aver messo da parte per una vecchiaia serena: non lo dico per spaventarti, ma per darti una stima su cui basarti - visto che sei ancora in tempo!

E adesso?

Ricorda che questi numeri sono soltanto linee guida. Se non riflettono la tua attuale situazione, non farti prendere dal panico! Ogni caso è diverso e ognuno di noi ha le proprie abitudini quotidiane e le proprie esigenze dal punto di vista finanziario.

Ciò che devi tenere a mente, invece, è che dovresti iniziare a risparmiare il prima possibile (idealmente tra il 10% ed il 15% delle tue entrate annuali), così come dovresti iniziare ad investire quei risparmi attraverso opzioni d'investimento ben ponderate.

La chiave è, come avrai capito, il tempo: più i tuoi soldi ne hanno davanti per crescere, più sarà il rendimento potenziale sul tuo capitale.

Millennials denaro e risparmio

Sono nati tra i primi anni ottanta e fine novanta, i Millennials rappresentano la nuova classe produttrice. Vediamo dieci interessanti spunti per capire il loro rapporto con il denaro ed il risparmio.

Per la mia generazione nata tra il 1981 ed il 1999, la strada verso la sicurezza finanziaria è stata, ed è, parecchio accidentata: ci si riferisce spesso a loro come alla generazione più sfortunata e alcune statistiche ci mostrano in quale posizione si trovino oggi e come appaia il loro scenario finanziario al momento.

1. Il 52% dei Millennials investe spesso o sempre in fondi sostenibili

Gli investimenti sostenibili SRI (a cui ci si riferisce talvolta con "investimenti responsabili") fanno parte di una scuola di pensiero che considera i temi ambientali, sociali ed etici una potenziale fonte di rendimento e allo stesso tempo di grande impatto sociale, naturalmente in positivo.

In un report del 2017 di Schroders viene evidenziato che i Millennials sono più consapevoli ed informati sui fondi d'investimento sostenibili rispetto alla Generazione X ed ai Baby Boomers: hanno infatti il doppio delle probabilità (il 10%) di identificare correttamente tutte e tre le descrizioni di investimenti sostenibili rispetto ai Baby Boomers (5%).

Si è anche scoperto che in Europa la popolazione peggio informata è quella del Regno Unito, in cui il 14% non sa che cosa sia un fondo d'investimento sostenibile.

2. Il potere d'acquisto globale dei Millennials è destinato a superare quello della Generazione X nel 2020

I Millennials stanno per superare la Generazione X per maggiore potere d'acquisto globale, in termini di generazione, e questo accadrà entro il 2020. I Millennials sono destinati a guadagnare una media di 1,4 trilioni di dollari (globalmente) all'anno entro questa data.

Visto che la Generazione X inizierà a raggiungere l'età pensionabile nei prossimi quindici-vent'anni, il loro reddito ed il loro potere d'acquisto cominceranno infatti a calare significativamente.

3. I Millennials europei amano la tecnologia

Un sondaggio condotto da Vocalink ha scoperto che il 71% dei Millennials italiani ammettono di non poter vivere senza smartphone, ed il 10% di loro utilizza i sistemi di pagamento da cellulare quotidianamente, per cibo e bevande, per i pasti fuori casa e per le uscite, e l'11% per il tempo libero, ad esempio per andare al cinema, ad un concerto o a vedere una partita.

Inoltre, i Millennials sembrano pronti all'utilizzo di sistemi tecnologicamente avanzati che li assistano con le loro finanze o con i pagamenti da cellulare, visto il 42% dei Millennials inglesi e tedeschi accetterebbe di usare sistemi ottici di riconoscimento per la verifica delle transazioni.

4. I Millennials trovano che gli imprenditori abbiano un impatto più positivo dei leader religiosi o politici

È un fattore probabilmente collegato al declino della religione organizzata in Europa e alla disillusione originata dal crollo del 2008 il fatto che la generazione dei Millennials non stia più guardando a leader morali tradizionali come capaci di un impatto sociale positivo.

I Millennials guarderebbero invece alle imprese come luogo d'elezione di una trasformazione verso modelli di business etici e per dare l'avvio ad un cambiamento sociale positivo: è dagli imprenditori che si aspettano insomma una posizione più decisa a riguardo.

5. Meno del 30% della ricchezza dei Millennials è nelle azioni

In quanto generazione che ha raggiunto la maggiore età nel clima del dopo 2008, i Millennials sono più cauti nell'investire il proprio patrimonio in azioni: sono più scettici nei confronti di un mercato che hanno già visto crollare e un'indagine di Deloitte ha rilevato che privilegiano attivi materiali, oltre alla liquidità; in generale, sono alla ricerca di strumenti semplici e di facile comprensione.

Sul lungo termine, ci sarà bisogno di compensare in qualche modo l'avversione al rischio di questa generazione.

Un'opera di educazione finanziaria mirata e con i canali giusti può essere la soluzione.

6. Un Millennial inglese su tre potrebbe non avere mai una casa di proprietà

Un'indagine della Resolution Foundation ha scoperto che un Millennial su tre potrebbe non avere mai una casa di proprietà, e così, dal momento che i Millennial stanno raggiungendo l'età in cui iniziano ad avere bambini, ci troviamo di fronte ad una generazione di bambini cresciuta in alloggi in affitto, in un clima di insicurezza e di breve termine.

Non sono di certo da soli in Europa, dato che statistiche recenti mostrano che in Italia addirittura il 67% degli italiani tra i 18 e i 34 anni vivono ancora a casa con i genitori.

7. I Millennials sono la prima generazione moderna ad essere in condizioni peggiori dei propri genitori

Un'analisi recente del Luxembourg Income Study ha scoperto che i redditi di coloro che hanno tra i 25 ed i 29 anni hanno registrato una stagnazione tra gli anni settanta e gli ottanta, se messi a confronto con le entrate delle persone più anziane, che sono invece aumentate.

Per esempio, in Italia, i redditi per il gruppo di età che va tra i 25 e i 29 anni sono cresciuti del 19% in meno della media nazionale tra il 1986 ed il 2010, il che significa che, in termini reali, le persone più giovani non hanno migliorato il proprio status rispetto al 1986.

La stessa cosa è vera per il Regno Unito, dove la crescita del reddito di coloro tra i 25 e i 29 anni è stata del 2% minore della media nazionale tra il 1979 ed il 2010.

8. Il 29,8% dei Millennials crede che la discriminazione reddituale stia causando gravi danni nel proprio Paese

Un'indagine di Sharper Survey ha scoperto che circa il 30% dei Millennials rivela una forte coscienza sociale affermando che la discriminazione reddituale stia causando gravi danni nel proprio Paese.

Questa discriminazione può prendere la forma di un rifiuto di un contratto d'affitto o di un mutuo da parte della banca perché non viene riconosciuta come adeguata la fonte di reddito di chi fa la richiesta. Questo può anche condizionare la possibilità di ottenere un prestito o di avere una carta di credito e, per una generazione che partecipa ampiamente alla gig economy (con attività autonome, da freelance) questo può avere gravi ripercussioni.

9. Dei Millennials che investono, il 73% lo fa per la pensione

Sebbene siano spesso additati come la generazione che non pensa a sufficienza al proprio futuro, il 73% dei Millennials che sta investendo lo sta facendo per integrare la propria pensione oppure sta aumentando gli importi per il risparmio previdenziale per la pensione.

Una migliore educazione alle decisioni d'investimento per il futuro può quindi essere un buon investimento per i Millennials che stanno pensando di iniziare il proprio cammino nel mondo degli investimenti.

10. I Millennials non stanno risparmiando abbastanza per la propria pensione futura

Secondo un'indagine di Schroders, i Millennials stanno risparmiando una percentuale minore per la pensione rispetto alla Generazione X ed ai Baby Boomers.

Questo può stare ad indicare un'ingenuità e un'impreparazione riguardo alla cifra di cui avranno davvero bisogno quando andranno in pensione, oppure al contrario una consapevolezza del fatto che dovranno probabilmente lavorare per un periodo di tempo molto maggiore rispetto alle altre generazioni e che quindi guadagneranno soldi più a lungo.

Vita e pianificazione

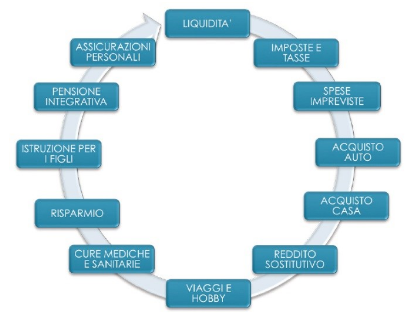

Gli individui, anche se non sono perfettamente razionali, hanno obiettivi reali. Le scelte d’investimento, quindi, dovrebbero essere guidate dalle prospettive di vita rispondendo alla domanda “è adatto a soddisfare i miei bisogni?” e non a domande quali ad esempio “quanto rende?” o “quando è il momento giusto?”.

Cosa succederebbe se un evento ti piombasse addosso all'improvviso?

Cosa faresti se ti trovassi senza soldi durante un viaggio?

Come ti comporteresti se la prenotazione fatta per il tuo soggiorno fosse falsa?

Tutto questo può accadere ed accade ogni giorno, e tu cosa faresti in questi casi? Saresti pronto?

Queste sono le domande che spesso tutti noi ci facciamo prima di pianificare un viaggio, io stesso in questo ultimo mese avendo viaggiato parecchio me le sono poste più volte organizzandomi per essere pronto più possibile ad ogni evenienza.

Prima di partire per un viaggio ognuno di noi dovrebbe:

- Sapere esattamente da dove e come si parte

- Sapere dove si vuole andare, dove alloggiare e cosa fare

- Scegliere il miglior mezzo ed il più conveniente per raggiungere la meta

- Arrivato a destinazione si vive l'esperienza serenamente ed in maniera dinamica, pronti ad aggiustare anche in corsa la roadmap stabilita.

L'insieme dei punti sopra servono ad ogni viaggiatore per non farsi cogliere alla sprovvista, io stesso seguo questa scaletta per vivermi il viaggio nel miglior modo possibile.

Si pianifica un viaggio per la ricerca di una sicurezza maggiore, ed allo stesso modo si deve pianificare la propria vita finanziaria per viverla con consapevolezza.

Viaggio per?

divertimento, lavoro, opportunità.

Investo per?

la mia previdenza, per i miei figli, per comprarmi la casa dei sogni.

Tutti, anche se non sono perfettamente razionali, hanno obiettivi reali.

Le scelte d’investimento, quindi, dovrebbero essere guidate dalle prospettive di vita rispondendo alla domanda “è adatto a soddisfare i miei bisogni?” .

Ecco che l’investimento ottimale diventa conseguenza di una attenta pianificazione finanziaria costruita sulle esigenze reali e sulle soluzioni e servizi per soddisfarle.

L’investimento diventa il mezzo. Il bisogno il fine.

Spesso invece capita di dimenticare le fasi di vita, perché l’investitore non riesce ad individuarle e/o a trasmetterle al consulente ( il suo compito in primis è quello di aiutare il risparmiatore nell'individuazione).

Per questo è fondamentale la “pianificazione finanziaria”.

Le quattro fasi che compongono il processo di pianificazione sono:

- diagnosi, che investitore sono oggi che strumenti utilizzo e quali sono i miei bisogni

- pianificazione, è la fase consecutiva dove si stabiliscono gli obbiettivi (dove voglio andare), quale soluzione intraprendere e per quanto tempo ( dove alloggiare )

- proposta, si elabora la strategia più efficiente dal punto di vista finanziario, coerente con i tempi di realizzo delle esigenze e coerenti col rischio di mercato in funzione del tempo di realizzo e della tolleranza al rischio ( scelgo il mezzo migliore e più conveniente per raggiungere la meta)

- monitoraggio, verificare nel tempo il piano di investimento e analizzare la possibilità di raggiungere gli obiettivi con strumenti anche diversi da quelli iniziali ( vivere il viaggio tenendo d'occhio la roadmap sempre pronti a delle variazioni)

La pianificazione finanziaria rappresenta un mezzo con il quale chi si trova a dover fare scelte nella vita consegue maggiore tranquillità e controllo, e lo stesso vale se tutto il processo si utilizza per la propria vita finanziaria applicandolo alle scelte di investimento.

Come diceva Albert Einstein: “I problemi non possono essere risolti con gli stessi schemi mentali che li hanno prodotti”.

Fatti un regalo, risparmia!

In questa società del compra oggi ed inizia a pagare tra un pò in “comode” rate, non c’è più spazio per il risparmio. Eppure i nostri genitori facevano l’esatto contrario, mettevano da parte sempre,e risparmio su risparmio hanno accumulato patrimoni, noi debito e consumi senza freno.

Tanti di voi conosceranno un Mario, quindi per familiarità userò questo nome per farvi un esempio. Tante volte a Mario è stato proposto un piano di accumulo da 50€ al mese per iniziare una forma di accantonamento. Ha sempre rifiutato perchè proprio non riusciva a farlo.

Mario decide di fare degli aggiustamenti a casa e chiede un prestito in banca di 3.000 € con una rata mensile di 150 € al mese per 3 anni.

Mario realmente non poteva risparmiare o non voleva privarsi di qualcosa di superfluo?

Se Mario si fosse impegnato a risparmiare non avrebbe avuto bisogno del prestito e non sarebbe stato in debito con nessuno, ma soprattutto avrebbe sborsato di meno ed anzi magari avrebbe guadagnato dal suo risparmio.

Una cena in meno al mese sarebbe bastata per portare a Mario tutti questi vantaggi.

Tra iniziare a pagare le rate e risparmiare il passo è breve, ma sei te che devi decidere di invertire il modo di pensare. Non sarai più debitore quando non è veramente necessario.

Inizia a risparmiare quindi, attraverso strumenti semplici come il P.A.C., piano di accumulo di capitale.

Cosa si intende per Piano di Accumulo Capitale (o PAC)?

I Piani di Accumulo di Capitale permettono al risparmiatore di accedere all'investimento attraverso versamenti periodici di capitale. Nella pratica l’investitore apporta all’investimento somme costanti, a scadenze regolari e per un periodo di durata predeterminata, per acquistare una quantità di strumenti che sarà quindi diversa ad ogni versamento.Così facendo il capitale investito dal risparmiatore, in termini complessivi, cresce in modo graduale nel tempo.

Conviene agli investitori questa tipologia di investimento?

Sono numerosi i vantaggio dei piani di accumulo capitale:

- grazie alla sua flessibilità e alla possibilità di predeterminare la cifra da versare un Piano di Accumulo è spesso preferito dai risparmiatori che non hanno grandi cifre da investire e possono invece contare su entrate stabili e sicure;

- i PAC hanno il vantaggio di eliminare la componente stagionale dell’investimento nei mercati e ridurre il rischio legato a una tempistica errata;

- un altro vantaggio – di natura più psicologica e comportamentale - è quello di “costringere” l’investitore all’accantonamento di una somma in modo costante;

- investire in un PAC permette di non cadere nella cosiddetta “trappola dell’emotività”. Molto spesso i sottoscrittori di uno strumento finanziario decidono di investire o disinvestire sulla base dell’ultima tendenza. Una situazione che conduce alla trappola dell’emotività.

Fatti un regalo e fallo ai tuoi cari, RISPARMIA!

Investire non è una SCELTA ma un OBBLIGO

Lo dico da anni, ogni risparmiatore ha l'obbligo di dover investire.

La semplice inflazione annuale, anche se non percepita, di anno in anno diminuisce il potere di acquisto di ogni patrimonio. L'immobilismo in conto dei risparmi razionalmente garantisce una perdita ecco perche' ogni risparmiatore è obbligato a dover investire.

Ieri tra le varie letture che ogni giorni approfondisco per rimanere informato, ho molto apprezzato un'interessante video (da guardare fino alla fine) e dettagliato articolo di Milena Gabanelli sulle paure degli italiani e la scelta di spossessarsi dei soldi lasciandoli sul conto corrente.

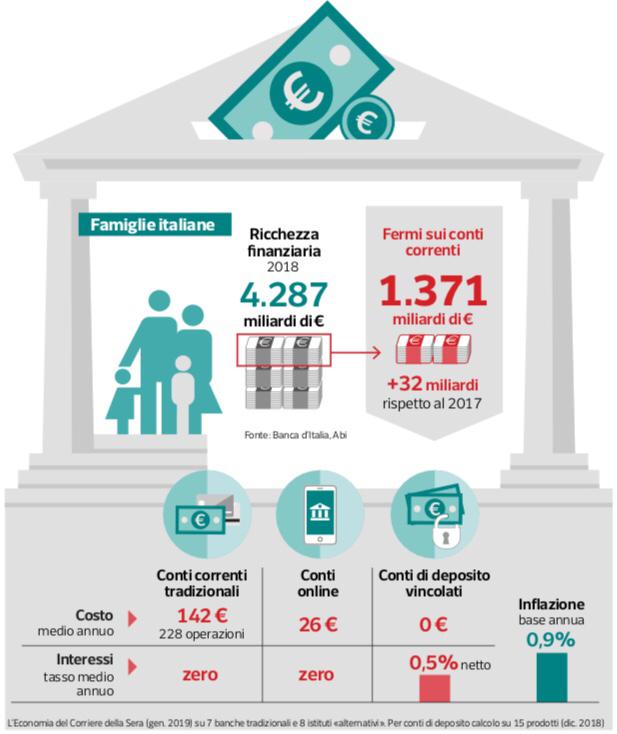

" La paura degli italiani vale 1.371 miliardi "

Non investire i risparmi porta le famiglie italiane ad essere tecnicamente più povere.

Ecco il risultato della troppa ricchezza liquida sui conti correnti.

Vediamo insieme i punti cruciali dell'articolo:

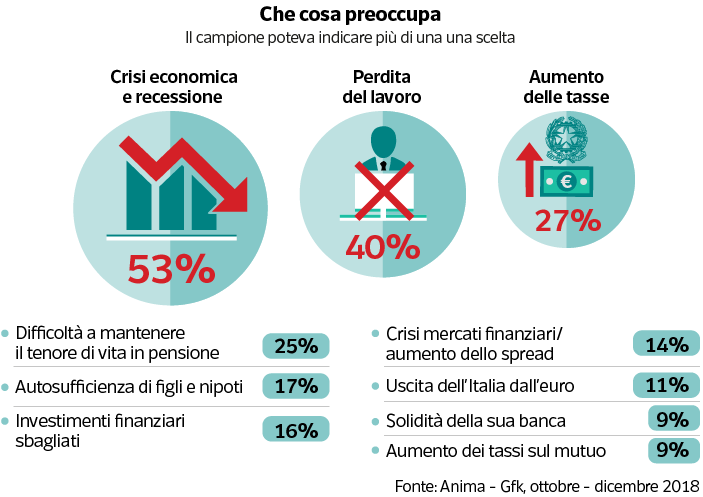

- Di che cosa hanno paura gli italiani quando parliamo di soldi?

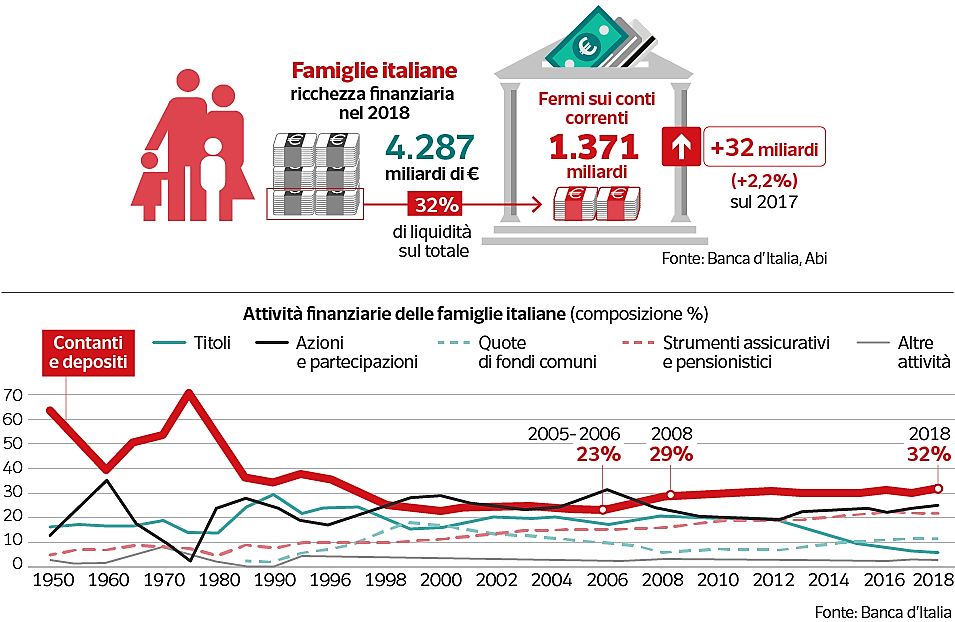

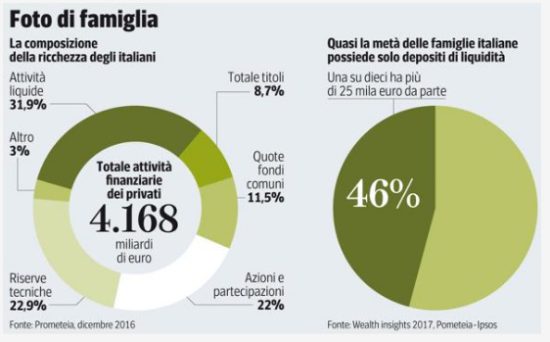

Del futuro, di rischiare troppo, di perderli? Partiamo dai numeri di Banca d’Italia: dei 4.287 miliardi di ricchezza finanziaria posseduta dalle famiglie italiane, ben 1.371 miliardi sono parcheggiati sui conti correnti. Non si incassano interessi, non si spende, non si investe. Secondo l’Abi nel 2018, i depositi della clientela residente sono aumentati di 32 miliardi rispetto al 2017. Una cifra uguale alla manovra di bilancio approvata a fine dicembre.

- E' ZERO la resa della liquidità sui c/c

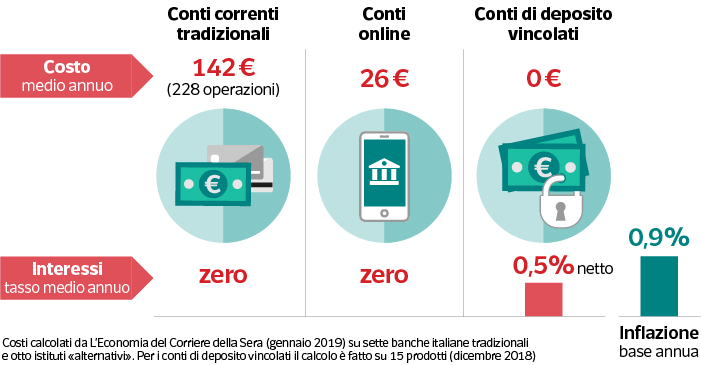

Dai dati Abi il tasso di remunerazione medio di questa liquidità è dello 0,38%, ma scendendo nel dettaglio degli strumenti più utilizzati dalle famiglie si scopre che i conti correnti tradizionali rendono zero e costano: 142 euro per una famiglia che fa 228 operazioni l’anno. Il rincaro, negli ultimi tre mesi è stato del 3,7%. Il dato si riferisce a una media di sette banche italiane, secondo un’indagine de «L’Economia» del Corriere della Sera del gennaio 2019.

- Ma quanto costa non investire?

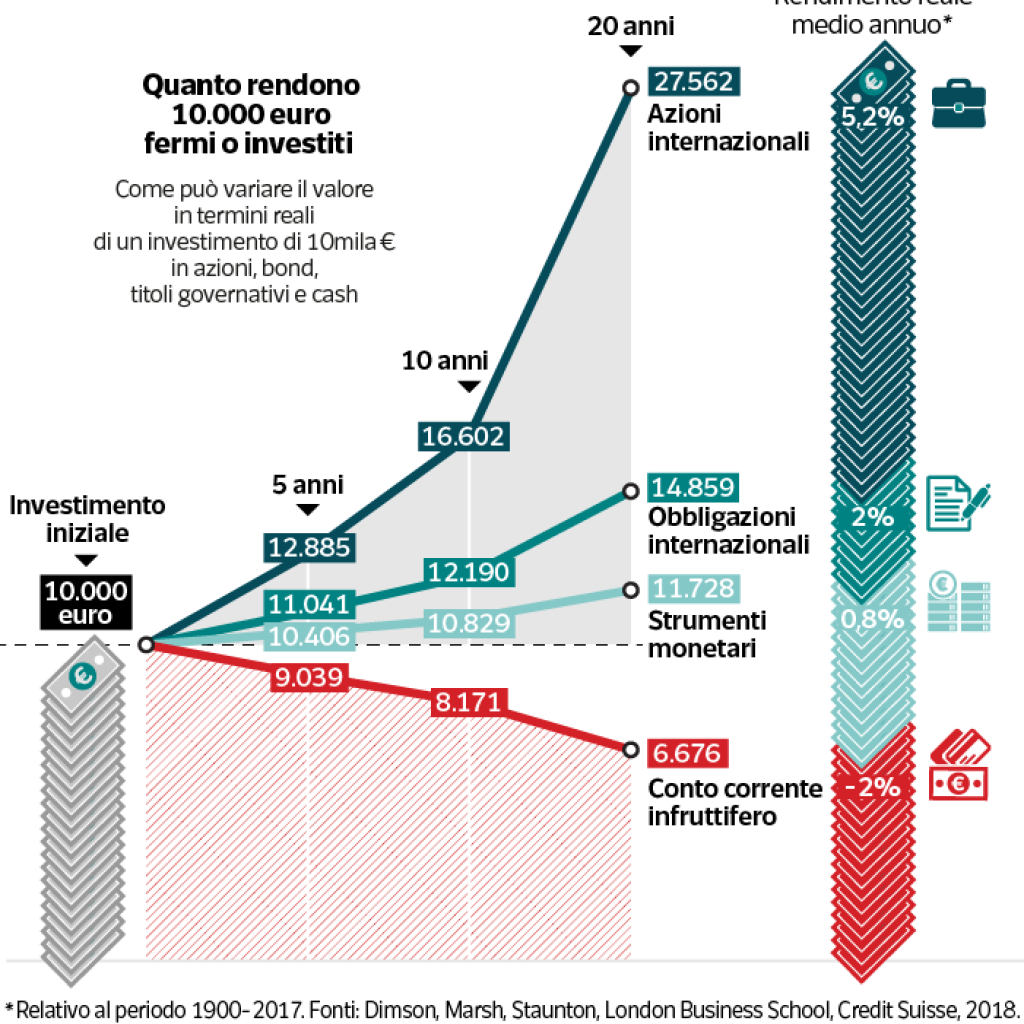

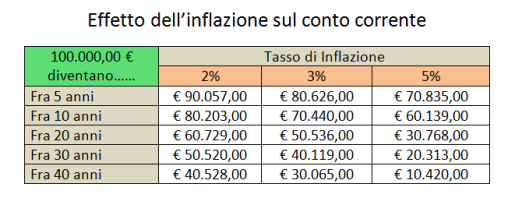

Diecimila euro posteggiati su un conto infruttifero dopo cinque anni diventano poco più di 9 mila, per colpa di costi e inflazione.

L'immagine parla chiaro: NON INVESTIRE I RISPARMI E' SBAGLIATO.

La paura, così come l'emotività in generale, per l'investitore è causa di cattive ed errate scelte di investimento. La non conoscenza della materia ma anche l'avarizia e la fretta del tutto e subito sono le principali cause di insuccessi finanziari.

La soluzione per non incappare in tali situazioni è una:

L'educazione finanziaria

Tenersi informati, affidarsi ad un consulente riconosciuto professionalmente, competente e trasparente nella sua attività sono le scelte migliori che puoi fare per i tuoi risparmi e per la serenità finanziaria tua e dei tuoi cari.

Meglio lasciare i risparmi sul conto oppure no?

Tante volte mi viene chiesto se sia più conveniente lasciare i "soldi" sul conto corrente piuttosto che impegnarli in investimenti, e diciamocelo forse è il più grande dubbio del risparmiatore italiano.

Milioni di italiani considerano il conto corrente come il parcheggio più sicuro per i risparmi.

Spesso la decisione non matura da un ragionamento sensato e razionale ma piuttosto dalla paura della "non conoscenza" dell'argomento.

Questo spiega anche la continua richiesta di conti deposito o soluzioni a brevissimo termine, nonostante negli ultimi anni hanno avuto rendimenti rasenti allo zero.

Già ho scritto della fondamentale presenza della liquidità in una pianificazione finanziaria, cash-king, e chi vi propone di investire l'intero vostro risparmio fidatevi è più un venditore che un consulente.

Quindi, perchè è meglio investire i risparmi?

Pochi comprendono che lasciare i risparmi sul conto corrente espone il risparmiatore ad un costo-opportunità molto elevato, facendola semplice questa scelta vi fa' rinunciare ad un "potenziale guadagno".

Scegliendo di investire i risparmi anziché lasciarli parcheggiati sul conto corrente dà la possibilità di ottenere guadagni più elevati e proteggere dall’inflazione ( tassi-di-inflazione ) .

Prima di vedere con precisione un esempio su quanti soldi rinunci lasciando i tuoi risparmi sul conto corrente, è importante dire che qualsiasi conto corrente ( oggi ce ne sono di ottimi a costo ZERO ) è fondamentale per la vita quotidiana e fondamentale per la gestione dei risparmi.

Insomma nel 2019 tutti devono avere un conto corrente.

Vediamo se conviene tenere i soldi sul conto corrente

La situazione odierna europea con i tassi rasenti allo zero fa si che la liquidità sul conto venga praticamente remunerata con un bel ZERO.

Quindi oggi lasci 100 € nel conto tra un anno ritrovi 100 € ma non sono gli stessi a causa dell'inflazione, che riduce il tuo potere di acquisto.

Oggi in Italia l'inflazione è dell' 1,09% , quindi che tu lo voglia o no, tra un anno sarai in grado di comprare meno prodotti e servizi con gli stessi 100 € di oggi.

Moltiplica questo effetto dell’inflazione sui tuoi risparmi per anni e capirai da solo che lasciarli nel conto corrente è devastante.

Immagina solo che l'obbiettivo della BCE è portare l'inflazione al 2% annuo, ciò significa che in 10 anni i tuoi 50.000 € sul conto corrente avranno perso il 20%.

L'effetto negativo dell'inflazione avrà eroso i tuoi risparmi sul conto di 10.000 €.

Quale è allora il vantaggio di investire i risparmi?

Abbiamo visto che lasciando 50.000 € liquidi in conto dopo 10 anni ed un inflazione del 2% avranno un valore reale di 40.000 €.

Ipotizziamo di investire i tuoi risparmi, con un profilo rischio/rendimento moderato. Dopo 10 anni avranno un valore reale di 65.000 euro.

Un rendimento di circa il 30% non è un miraggio, oggi il buon btp decennale ha rendimenti di circa il 3% annuo per fare un esempio banale.

Sei ancora convinto che sia meglio lasciare i tuoi risparmi sul conto?.

Cosa faccio?

Tanti si chiedono ogni giorno che cosa fa un Financial Advisor, pochi sanno rispondere in maniera chiara.

Se chiedete alla prima persona che incontrate per strada cosa fa un consulente finanziario, sono sicuro che ti risponderà:

?"FA GLI INVESTIMENTI ", non solo;

? "GIOCA IN BORSA I TUOI SOLDI",no al massimo i soldi si giocano al Monopoli;

? "FA FRUTTARE I SOLDI DOVE RENDONO DI PIÙ ", ancora No solo uno moltiplicava i pani e pesci.

Questo potrebbe farlo qualsiasi macchina fidatevi.

?Ma quindi cosa faccio? Cosa fa un financial advisor??

?Ti ascolta;

? Comprendo i tuoi obbiettivi;

?️ Ne faccio emergere altri;

?️ Verifico la fattibilità;

? Organizzo un piano per realizzarli.

Quindi fa questo il Financial Advisor?

Non solo.

Questa è la parte umana ?? poi usa la miglior tecnologia per:

➡️ Impostare parametri di rischio

➡️ Impostare l'orizzonte temporale,

➡️ Alloca il patrimonio mobiliare puntando a massimizzare la diversificazione e l'efficienza

➡️ Monitora tutto facendo si che siano rispettati i paramentri scelti.

Questa è la mia professione, questo è ciò che fa un consulente finanziario ( Financial Advisor ).

Scopriamo insieme il Cash King

Partite le montagne russe sui mercati, ed appurato che il 2018 sarà il peggior anno degli ultimi 10 con un rosso generalizzato ecco sbucare come i funghi gli amanti del:

"Tengo tutto sul conto!".

Il Sole24Ore se ne esce con l'articolo intitolato:

"Avete lasciato i soldi sul conto corrente? È stata la scelta migliore"

per poi ammettere scorrendo tra le righe che :

"Si tratta di un fatto anomalo. Era infatti dal 1994 che la liquidità non garantiva rendimenti migliori di bond e azioni mentre bisogna riavvolgere il nastro fino al 1969 per trovare un’annata in cui bond e azioni hanno registrato rendimenti negativi a fronte di un saldo positivo dei fondi monetari."

Il Sole 24 Ore

Titoli del genere danno il via ai più grandi errori emotivi che può fare un investitore e pure qualche consulente. Vendono azionario (in perdita), per stare liquidi.

? IL CONTRARIO DI CIO CHE VA FATTO?

L'errore di fondo sta nel non contestualizzare la liquidità in ottica di pianificazione finanziaria. Tanti consulenti e risparmiatori investendo:

? Non investono per obiettivi di investimento;

? Non dividono il proprio patrimonio in comparti di investimento diversi ma parte di una macro strategia;

? Non adottano una strategia "SALVAGENTE" considerando la liquidità come parte fondamentale.

È giusto avere liquidità sul conto (rimo salvagente ) e magari una soluzione per gli imprevisti. Se non l'avete nascono i problemi, e se posso cambiate consulente.

I soldi dedicati al breve termine, quelli che vi permettono di stare sereni, di dormire tranquilli durante un imprevisto o uno shock finanziario devono essere liquidi.

Non c'è scappatoia, funziona così.

▶️ Rompi l'auto, hai la liquidità pronta

▶️ Perdi il lavoro, hai la liquidità per sopravvivere più mesi

▶️ Il mercato va fortemente al ribasso, hai la liquidità per mediare gli investimenti.

Ma la devi avere prima, non in corsa, disinvestendo.

Ecco la differenza tra improvvisarsi investitori ed investire pianificando.

PIANIFICAZIONE FINANZIARIA significa:

?Avere una strategia da anni

? conoscere il proprio patrimonio

?essere consapevoli di ogni "cassetto" che lo compone.

Senza un piano l'insicurezza prende il sopravvento, l'incertezza non viene compresa e capita facendo uscire la PAURA.