Passaggio generazionale: 1.915 miliardi verso i Millennial

Non solo calcio, cibo, lusso e motori: tra i record europei più o meno positivi che deteniamo come popolo italiano c’è anche quello che riguarda i lasciti testamentari: noi italiani riceviamo ogni anno più di 200 miliardi in lasciti e testamenti. In rapporto al reddito del Paese è un vero e proprio record europeo. Del resto, si può tranquillamente dire che la differenza oggi la fanno ancora i risparmi “degli anni d’oro”, gli anni degli yuppies e di “Drive in”. Risparmi che senza tanti giri di parole comprano le case a figli e nipoti di oggi. Figli e nipoti che però spesso si ritrovano con immobili lasciati in eredità che portano più costi che altro o capitali che rischiano di venir piano piano erosi dall’inflazione, oggi sempre più alta. Della serie: 100 euro oggi, 100 domani, in dieci anni non sono certo uno scherzo.

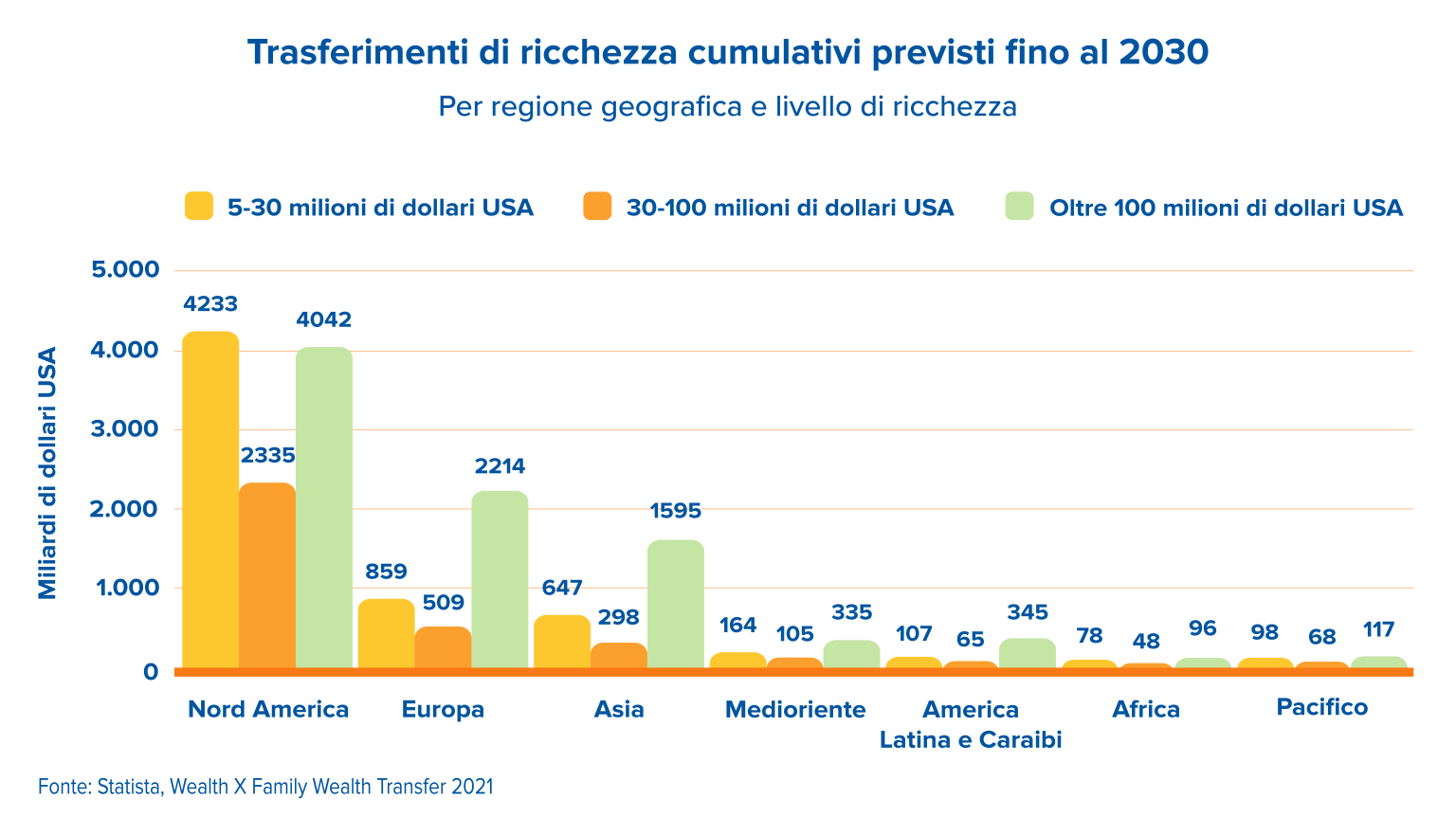

Esiste infatti tutta una generazione di nati dal secondo dopoguerra in poi alle prese con la prospettiva della consegna del testimone ai propri figli e figlie. Un testimone che ha per oggetto i soldi del miracolo economico italiano, ossia case, seconde case, auto, barche, denari, titoli e altre proprietà. Insomma, tutti quei soldi che giravano tra gli anni ‘80 e ‘90 nelle tasche di una generazione nel pieno del boom industriale del nostro Paese. Le stime parlano di circa 2mila miliardi di ricchezza che si prepara a passare dalle mani degli yuppies a quelle della “generazione Internet”, una generazione che per fare i pessimisti (o pragmatici) di turno sulla carta risparmia meno, ha lavori più precari e un futuro pensionistico non proprio roseo.

Esiste infatti tutta una generazione di nati dal secondo dopoguerra in poi alle prese con la prospettiva della consegna del testimone ai propri figli e figlie. Un testimone che ha per oggetto i soldi del miracolo economico italiano, ossia case, seconde case, auto, barche, denari, titoli e altre proprietà. Insomma, tutti quei soldi che giravano tra gli anni ‘80 e ‘90 nelle tasche di una generazione nel pieno del boom industriale del nostro Paese. Le stime parlano di circa 2mila miliardi di ricchezza che si prepara a passare dalle mani degli yuppies a quelle della “generazione Internet”, una generazione che per fare i pessimisti (o pragmatici) di turno sulla carta risparmia meno, ha lavori più precari e un futuro pensionistico non proprio roseo.

Passaggio generazionale: chi si prepara a ricevere il testimone?

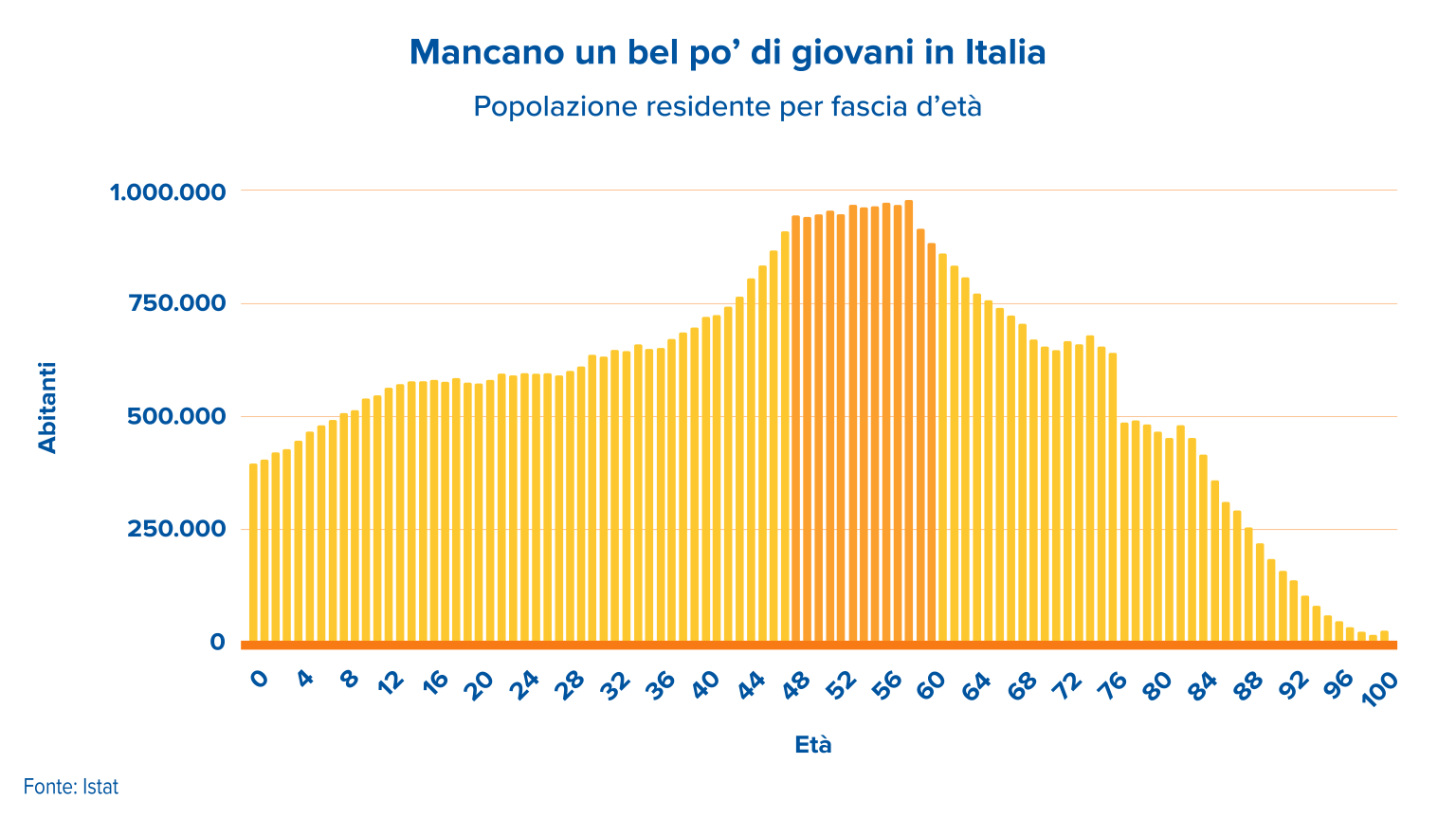

Le stime dell’Istat ci informano che:

• nel nostro Paese vivono quasi 15 milioni di italiani che per età si collocano in pieno dentro la Generazione X, vale a dire quella dei nati tra il 1964 e il 1979;

• oltre 11 milioni di italiani sono Millennial, ossia nati tra il 1980 e il 1997;

• più di 8 milioni fanno parte della Generazione Z (nati tra il 1998 e il 2012). Di questi, i maggiorenni ad oggi sono più di quattro milioni e mezzo.

Insomma, dopo tutto il gran parlare che da anni facciamo a proposito dei “Boomer” alla fine scopriamo che oggi a comandare la scena c’è la Generazione X. Secondo un report di qualche tempo fa del think tank britannico Resolution Foundation, hanno raggiunto i 30 anni con un reddito più alto del 30% rispetto ai Baby Boomer1.

Questi 15 milioni di individui, che si sommano ai circa 13 milioni di Boomer, per un totale che si avvicina a quota 30, nei prossimi anni saranno protagonisti di un trasferimento di ricchezza veramente notevole: secondo alcune stime, entro i primi anni Trenta di questo millennio nel nostro Paese Baby Boomer e Generazione X trasferiranno ai Millennial ben 1.915 miliardi di ricchezza in euro2.

Questi 15 milioni di individui, che si sommano ai circa 13 milioni di Boomer, per un totale che si avvicina a quota 30, nei prossimi anni saranno protagonisti di un trasferimento di ricchezza veramente notevole: secondo alcune stime, entro i primi anni Trenta di questo millennio nel nostro Paese Baby Boomer e Generazione X trasferiranno ai Millennial ben 1.915 miliardi di ricchezza in euro2.

Fin qui, il quadro della situazione. Ora, la domanda è: siamo preparati a gestirla?

Stai gestendo al meglio il tuo capitale?

Un dato di fatto: in Italia non siamo molto ferrati nella gestione del denaro, sotto nessun punto di vita, sia esso finanziario, assicurativo o fiscale; sappiamo accantonare i soldi nel conto corrente e poco più. Per non parlare della successione, alla quale scaramanticamente – e molto poco razionalmente – nessuno vuole pensare. Tutto questo, però, ha un costo.

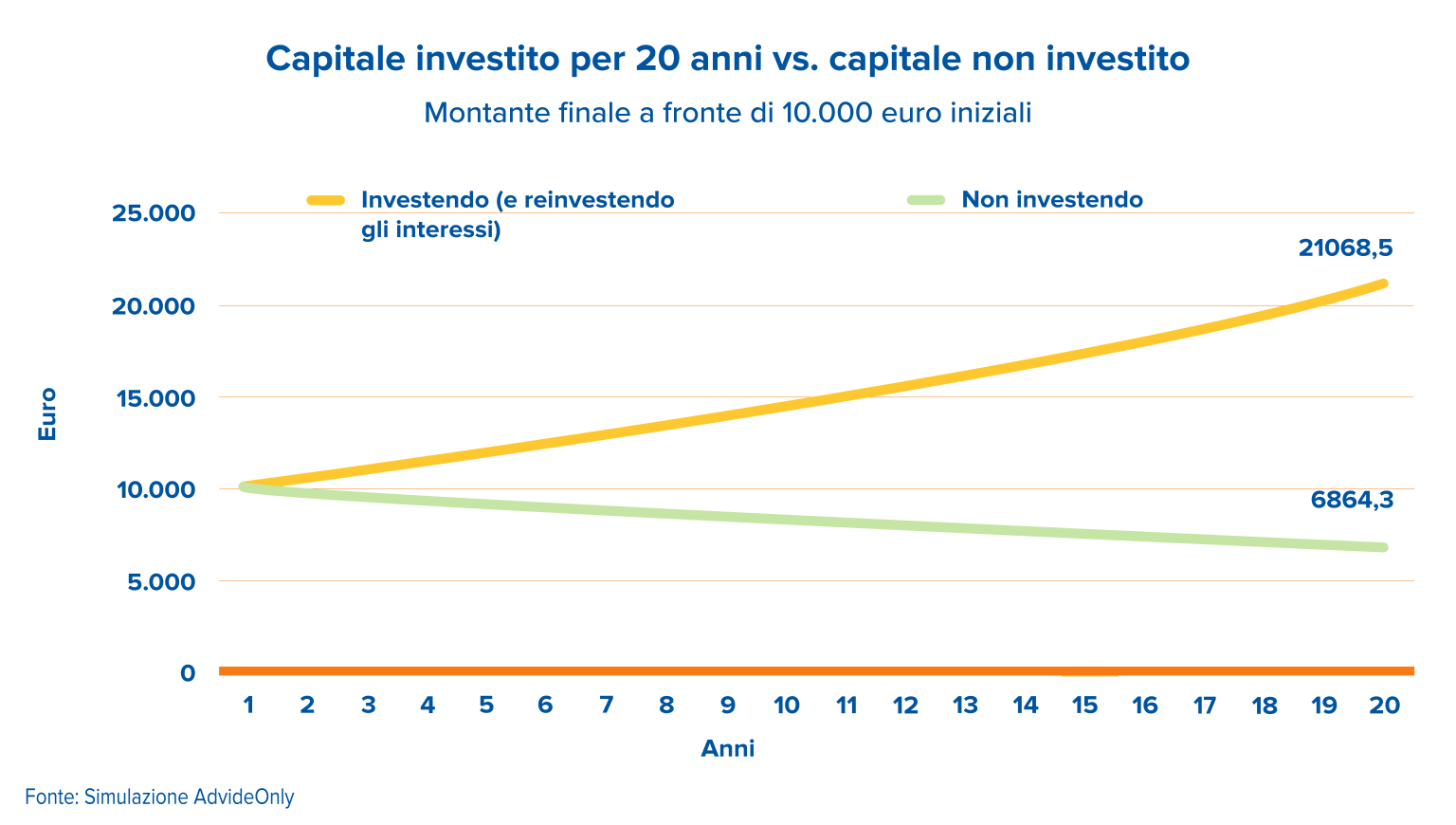

Secondo recenti dati Fabi3, la ricchezza finanziaria degli italiani a fine 2021 superava i 5.256 miliardi di euro, in rialzo di quasi 1.700 miliardi (+50%) nell’ultimo decennio. Ma “la liquidità resta la forma preferita di allocazione del risparmio”. Il contante è cresciuto di 509 miliardi (+45%), a quota 1.629 miliardi, e ciò significa che la percentuale di denaro lasciato su conti correnti e depositi si conferma al 31% del totale delle masse. Una scelta che però finisce con l’erodere il valore del patrimonio. Ti abbiamo detto tante volte che negli investimenti il tempo è un alleato, specialmente se si reinvestono gli interessi. Bene: quando scegli di non investire, diventa il tuo nemico numero uno. Guarda qua.

In pratica, investendo un capitale iniziale di 10.000 euro e reinvestendo gli interessi, otteniamo una crescita del valore che ci porta, dopo 20 anni, a un montate finale superiore ai 21mila euro, ipotizzando un interesse annuo del 4% che lavora non solo sul capitale iniziale ma anche sugli interessi gradualmente maturati e reinvestiti, appunto. Tenendo quegli stessi 10.000 euro fermi sul conto, dopo lo stesso numero di anni ci ritroviamo con un gruzzolo che nominalmente è ancora di 10.000 euro ma che realmente ha un valore pari a meno di 7mila, per effetto di un tasso di inflazione che noi, qui, ipotizziamo generosamente e ottimisticamente al 2% annuo – come da obiettivo Fed e Bce – assai più basso delle variazioni tendenziali alle quali abbiamo assistito a partire dall’autunno del 2021.

In pratica, investendo un capitale iniziale di 10.000 euro e reinvestendo gli interessi, otteniamo una crescita del valore che ci porta, dopo 20 anni, a un montate finale superiore ai 21mila euro, ipotizzando un interesse annuo del 4% che lavora non solo sul capitale iniziale ma anche sugli interessi gradualmente maturati e reinvestiti, appunto. Tenendo quegli stessi 10.000 euro fermi sul conto, dopo lo stesso numero di anni ci ritroviamo con un gruzzolo che nominalmente è ancora di 10.000 euro ma che realmente ha un valore pari a meno di 7mila, per effetto di un tasso di inflazione che noi, qui, ipotizziamo generosamente e ottimisticamente al 2% annuo – come da obiettivo Fed e Bce – assai più basso delle variazioni tendenziali alle quali abbiamo assistito a partire dall’autunno del 2021.

Cosa fare se si eredita un capitale, piccolo o grande che sia

Se sei nato negli anni Ottanta e Novanta, sei cresciuto in un contesto di tassi eternamente a zero e di inflazione anemica. Da oltre un anno, però, le cose sono cambiate. E tu, cosa stai facendo? Il report “Gen Z e Millennial Survey 2022”4 di Deloitte, ci conferma che hai bisogno di investire per la pensione, per esempio, perché sarà più magra rispetto a quella dei tuoi genitori e perché, per contro, la tua aspettativa di vita sarà più lunga.

Cosa pensi di fare con i tuoi risparmi e, soprattutto, con la ricchezza che potresti ereditare? Se la tua idea è quella di mettere tutto in un cantuccio e attingere al bisogno, tenendolo fermo in balia di tasse e inflazione, forse dovresti un attimo ripensarci. D’altro canto, tendiamo a imitare chi ci ha preceduto. Nel suo Rapporto sulle scelte di investimento delle famiglie italiane5, Consob di dice che, “per quanto riguarda i possibili impieghi del risparmio dato l’attuale contesto economico, il 23% degli intervistati indica l’investimento immobiliare” e “in particolare i più giovani, benestanti e con maggiori conoscenze finanziarie”. Ma il mattone non è la soluzione a tutte le domande.

Cosa fare, allora? Agire senza aspettare oltre, confrontandoti con una consulenza finanziaria professionale. Al consulente finanziario, infatti, il compito di aiutarti a capire quanto puoi guadagnare investendo. E quanto rischi di perdere non facendolo o facendolo in modo non corretto.

Come le azioni possono ridurre il rischio di longevità

Sopravviverai ai tuoi risparmi?

Il desiderio di vivere più a lungo e di superare la morte è radicato nello spirito umano.

Nel tempo, i consigli per vivere più a lungo sono diventati più pratici: mangiare bene, fare attività fisica regolare, consultare un medico. Tuttavia, con l'aumentare delle aspettative di vita, molte persone faranno fatica a risparmiare abbastanza per i loro lunghi anni di pensionamento.

L'infografica di oggi viene da New York Life Investments e mostra come tenere una ponderazione azionaria più forte nel tuo portafoglio può aiutarti a risparmiare abbastanza fondi per la tua vita.

Aspettative di vita più lunghe

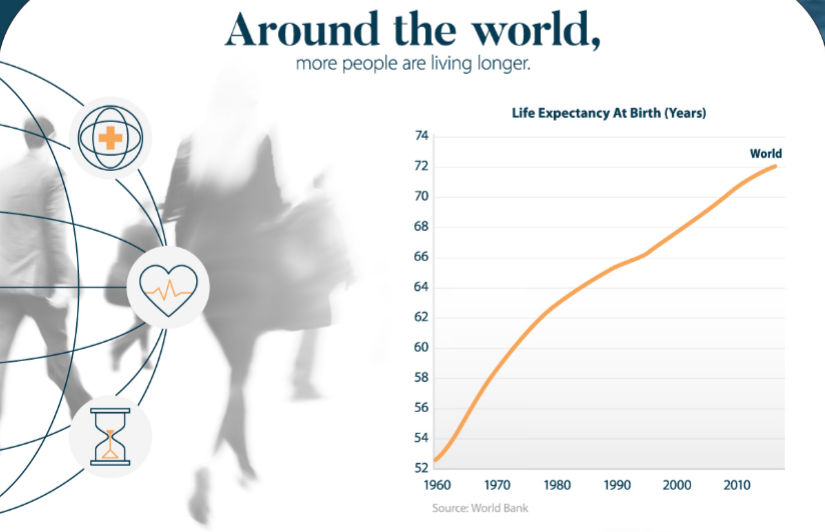

In tutto il mondo, più persone vivono più a lungo.

| Anno | Aspettativa di vita alla nascita, mondo |

|---|---|

| 1960 | 52,6 anni |

| 1980 | 62,9 anni |

| 2000 | 67,7 anni |

| 2016 | 72,1 anni |

Nonostante ciò, molte persone sottovalutano quanto a lungo vivranno. Perché?

- Si confrontano con i parenti più anziani.

Circa il 25% delle variazioni nella durata della vita è un prodotto di discendenza, ma non è l'unico fattore che conta. Anche il sesso, lo stile di vita, l'esercizio fisico, la dieta e anche lo status socioeconomico hanno un grande impatto. Ancora più importante, le innovazioni nel settore sanitario e tecnologico hanno contribuito a prolungare le aspettative di vita nel corso dell'ultimo secolo. - Si riferiscono alla speranza di vita alla nascita.

Questa è la statistica più comunemente citata. Tuttavia, l'aspettativa di vita aumenta con l'età. Questo perché sono sopravvissuti a molte potenziali cause di morte prematura - compresi i maggiori rischi di mortalità spesso associati all'infanzia.

Rischio di longevità

Tra una vita più lunga e previsioni imprecise, si sta creando un problema.

Attualmente, poche famiglie hanno un piano di risparmio previdenziale. E tra quelli che lo fanno in America per esempio, la famiglia media ha solo $ 1.100 nel suo conto pensionistico.

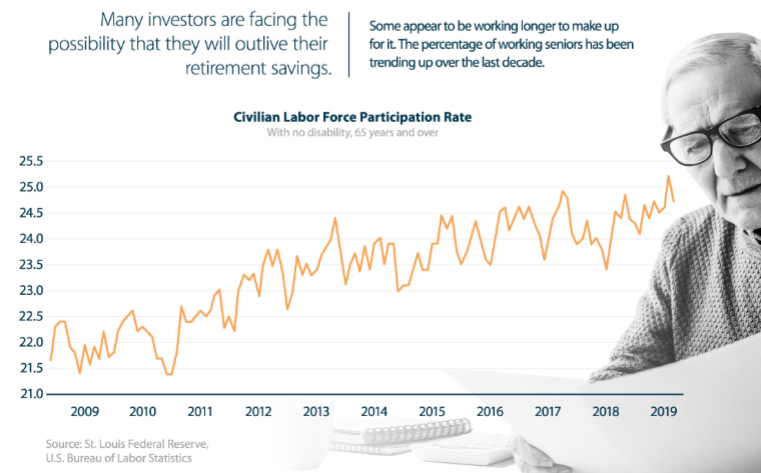

Da tutto ciò nasce il rischio di longevità : molti investitori si trovano di fronte alla possibilità che sopravvivranno ai loro risparmi per la pensione.

Quindi, quale può essere la soluzione?

Magari una strategia di portafoglio con composizione dedicata.

Il caso per una ponderazione più forte delle azioni

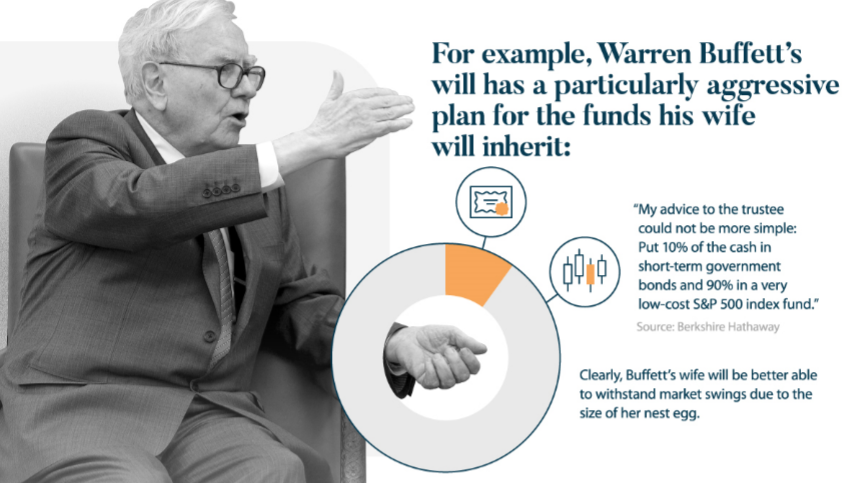

Una delle decisioni più importanti che un investitore prenderà è la sua asset allocation.

Con l'aumento delle aspettative di vita e l'allungamento degli orizzonti temporali, un portafoglio più aggressivo è diventato sempre più importante.

Ci sono molte ragioni per cui gli investitori dovrebbero prendere in considerazione una forte ponderazione azionaria.

- Le azioni hanno una forte performance a lungo termine:Le azioni offrono rendimenti molto più elevati rispetto ad altre classi di attività nel tempo. Non solo superano l'inflazione con un ampio margine, molte pagano anche dividendi che aumentano la performance quando vengono reinvestiti.

- Prelievi limitati ai piccoli prelievi annuali:Al momento del pensionamento, un investitore di solito ritira solo una piccola percentuale del proprio portafoglio ogni anno. Ciò limita il rischio al ribasso delle azioni, anche nei mercati ribassisti.

- Il potenziale di guadagno può bilanciare il rischio del portafoglio:Alcuni anziani sani stanno scegliendo di lavorare in pensione per rimanere attivi. Ciò significa che hanno più potenziale di guadagno e sono meglio equipaggiati per recuperare le perdite che il loro portafoglio potrebbe subire.

- Gli orizzonti temporali si estendono oltre la durata della vita:Molte persone, in particolare gli investitori benestanti, vogliono trasmettere la propria ricchezza ai propri cari dopo la loro morte. Dato il lungo orizzonte temporale, il portafoglio è meglio equipaggiato per cavalcare il rischio e massimizzare i rendimenti attraverso le azioni.

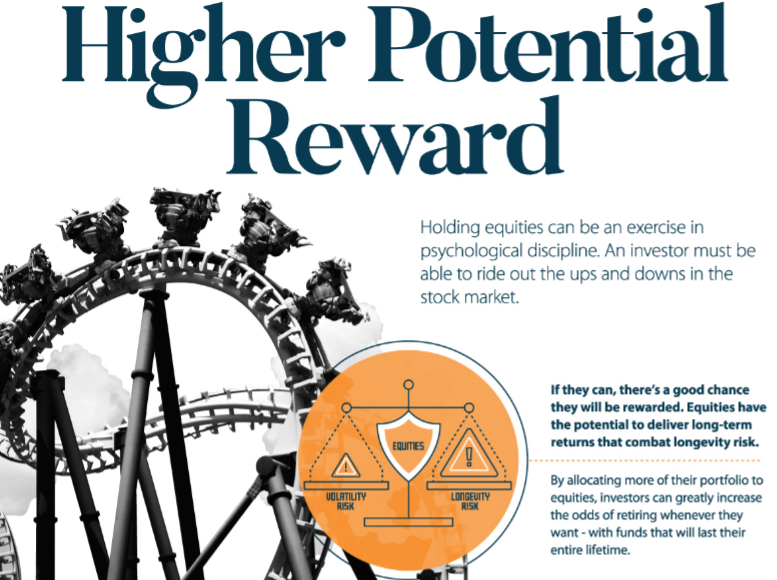

Rischio superiore, premio potenzialmente più alto

Tenere le azioni può essere un esercizio di disciplina psicologica. Un investitore deve essere in grado di cavalcare gli alti e bassi del mercato azionario.

Se riesce, ci sono buone probabilità che venga premiato. Assegnando una maggiore parte del portafoglio alle azioni, gli investitori aumentano notevolmente le probabilità di andare in pensione con fondi che dureranno per tutta la vita.

Neet e nuovo record negativo per l'Italia

In un precedente articolo ho affrontato il tema della ricerca del Talento e dei Paesi più attivi nella ricerca di lavoratori con profili di qualità elevata.

Il Bel Paese a riguardo è tra le nazioni più in controtendenza, visto la ormai conclamata " Fuga dei Cervelli" e il nuovo primato riguardo i Neet, giovani che non studiano né lavorano e non si formano.

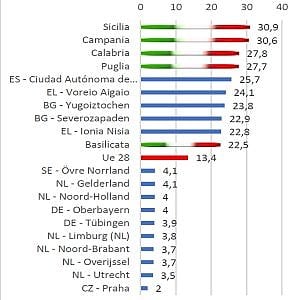

Sono 4 le Regioni italiane del Sud in cima alla classifica europea dei Neet: Sicilia, Campania, Calabria e Puglia.

Circa tre ragazzi su dieci tra i 15 e 25 anni si trovano in questa condizione.

I Numeri che parlano chiaro e ribadiscono il concetto da poco espresso anche da Eurostat: l'Italia ha la maglia nera nel Vecchio continente per Neet.

L'Osservatorio statistico dei Consulenti del lavoro ha rielaborato i dati di fonte europea e di matrice Istat per entrare nel dettaglio territoriale italiano. Certo, sfuggono alla statistica tutti quei giovani che si dedicano ai "lavoretti" assai frequenti nel nostro panorama del lavoro.

Secondo la ricognizione dell'Osservatorio, alla fine del 2017 i ragazzi ai margini di lavoro o formazione tra 15 e 29 anni erano poco più di 2 milioni, quasi equamente divisi tra maschi e femmine. Più della metà di questi giovani si trova al Mezzogiorno, dove il tasso di Neet arriva al 34%.

Una generazione abbandonata

In Italia manca da anni una vera politica del lavoro che si occupi di dare un’occupazione a tutti. Alla fine uno Stato se non si preoccupa di pianificare questo, cosa deve fare?

Non mi riferisco a lavori statali per tutti ma ad una politica seria e continuativa volta ad attirare investimenti stranieri, a favorire quelli interni, a snellire la burocrazia al fine di stimolare la creazione di nuovi posti di lavoro.

A chi pensa che invece lo Stato non c’entri e ognuno si debba arrangiare dico che è l’italiano medio: miope, egoista, gretto ed ignorante. Uno Stato serio e forte sa occuparsi dei più deboli, di quelli che da soli non ce la fanno. O la soluzione è scappare tutti all’estero?

Va ricordato che scivolare ai margini non è difficile, bastano un’autostima scarsa, un pizzico di sfortuna, una forza mentale un po’ discontinua, pochi stimoli culturali dalla propria famiglia di origine, magari – perché no – un’intelligenza non brillantissima. Senza incappare in tutte queste condizioni tutte assieme basta semplicemente un periodo no.

Cosa fare per non essere un neet?

Non penso di essere io il risolutore di ogni problema dello Stato ma ad un neet che stesse leggendo direi innanzitutto di non perdere la speranza perché la situazione è seria ma non irreparabile.

La condizione stessa di neet lo identifica come un giovane, una persona che quindi ha tutto il tempo di uscire da una condizione svantaggiosa.

Per cominciare sconsiglierei assolutamente di intraprendere un’attività imprenditoriale(apertura negozio abbigliamento, gelaterie e simili). Se uno è neet, lo è probabilmente perché non ha sviluppato competenze ed esperienze significative, un’avventura imprenditoriale si trasformerebbe pertanto in un disastro annunciato in cui magari distruggere i risparmi dei genitori.

Piuttosto consiglierei di puntare sulla formazione, una che includa senz’altro al suo termine un’esperienza lavorativa, di modo da interrompere il circolo vizioso e mettere a CV allo stesso tempo un’esperienza formativa e una lavorativa. Esistono corsi offerti da enti pubblici (e pertanto gratuiti) che garantiscono mini-percorsi di questo genere. Naturalmente non bisogna essere affatto “choosy” ed accettare lo stage per quello che è (fosse anche fare fotocopie), l’importante nella prima fase è uscire di casa e scrivere qualcosa nel CV.

Per uscire completamente dal circolo vizioso, il neet deve comunque realizzare che il suo problema è prima di tutto mentale. Deve smetterla di sentirsi uno sfigato e riprendere in mano il proprio destino: il mondo è fatto di persone assolutamente medie e a fare la differenza è la determinazione.