Cosa è successo a Gennaio?

News dal mondo ed i miei Lazy Portfolio

ECONOMIA e FINANZA

Il 2020 è iniziato al cardiopalma per gli investitori principalmente per 2 fatti:

- Nei primi giorni del mese si è sfiorata la terza guerra mondiale causata dall'attacco USA in Iran che ha portato all'uccisione del generale iraniano Soleimani che ha portato ad una escalation conclusasi in qualche giorno;

- L'esplosione di una possibile pandemia dovuta dal CORONA VIRUS e che ancora vede l'intero mondo coinvolto.

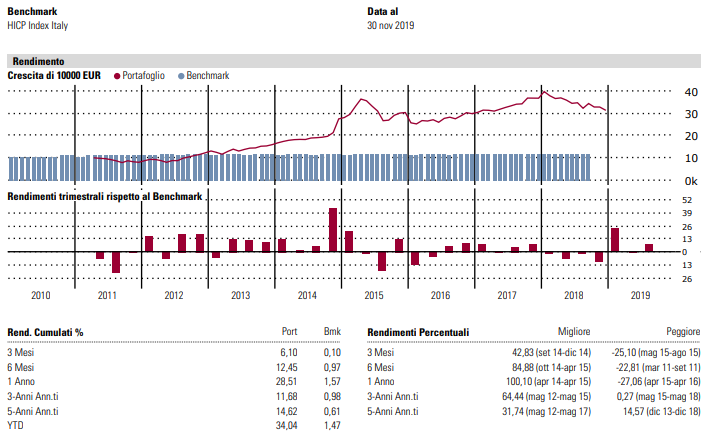

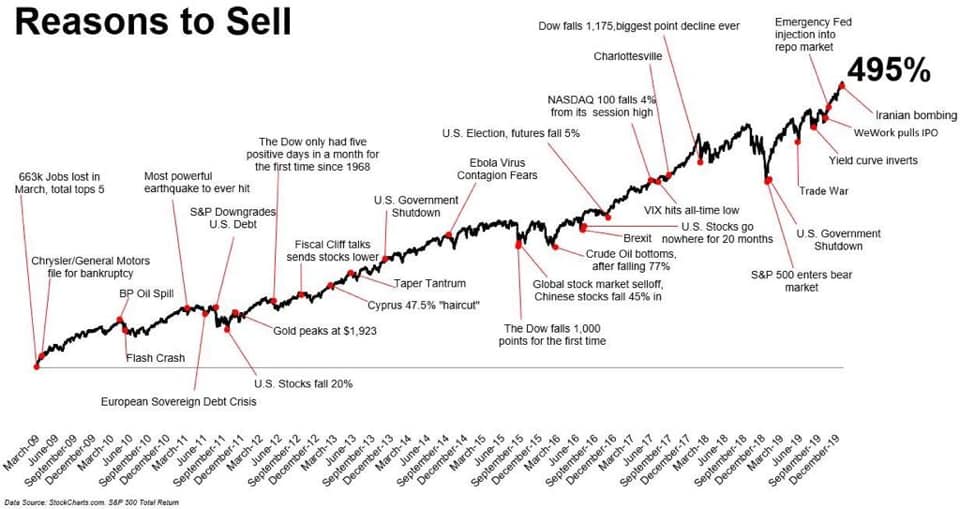

Potremmo sintetizzare entrambe le situazioni con un grafico che riassume le varie ragione per vendere che hanno tentato gli investitori negli ultimi anno.

Tutti i mercati finanziari ne hanno, oggi il mercato cinese per esempio, ha chiuso con un sonoro -7% arrivando però da 4 giorni di chiusura ed in pieno fermento per le notizie del virus.

E' di questi giorni un articolo su Bluerating dove viene intervistato, sui fatti del mese, il famoso Ray Dalio.

Il fondatore di Bridgewater Associates interrogato a proposito ha risposto così: "Puntare sulla diversificazione oggi è più necessario del solito. Quando non hai una percezione precisa di ciò che sta accadendo, la migliore strategia di investimento è diversificare in modo intelligente tra posizioni geografiche, classi di attività e valute".

Insomma a buon intenditor poche parole!

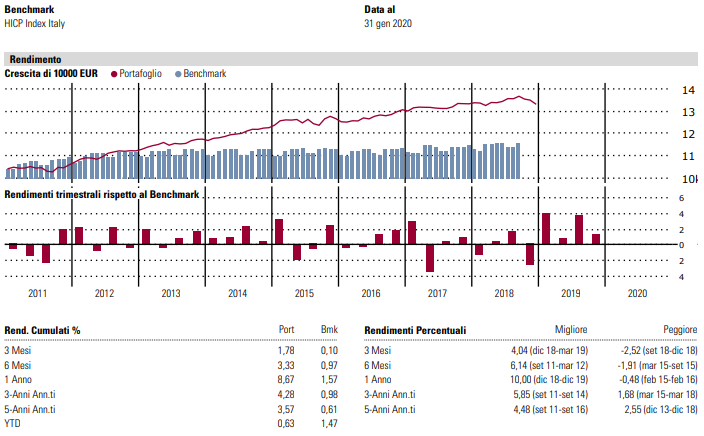

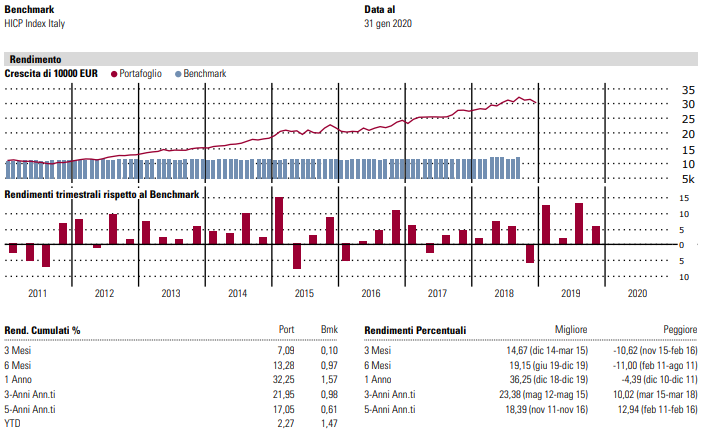

AGGIORNAMENTO MENSILE LAZY PORTFOLIO

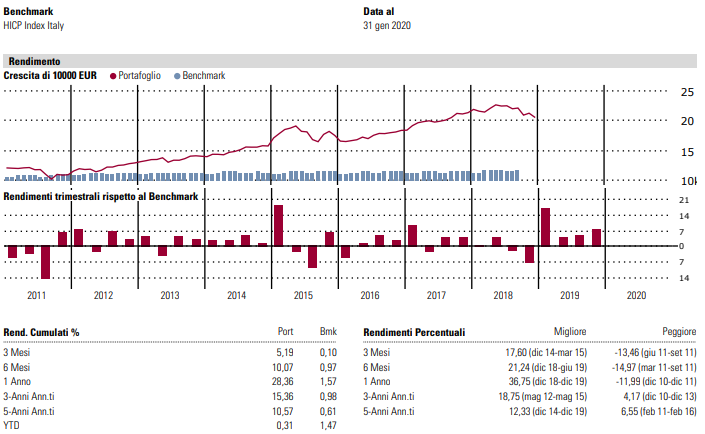

Vediamo come si sono comportati i 3 portafoglio modello LowRisk, Intercropping, MaxDiversification:

LowRisk, bilanciato prudente YTD +0,63 %

Intercropping, bilanciato moderato YTD + 2,27%

MaxDiversification, azionario globale YTD + 0,31%

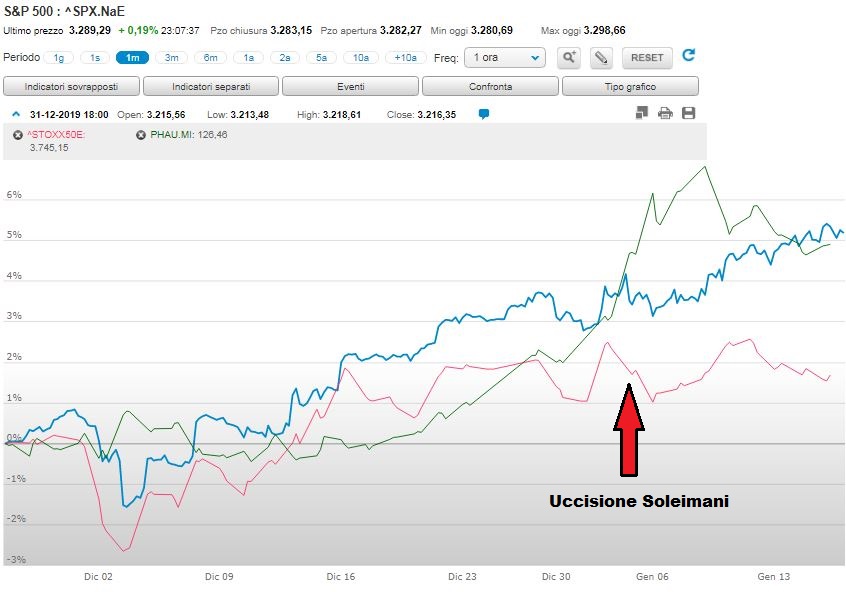

Guerra e mercati

Sembra che i venti di guerra si stiano raffreddando, almeno per il momento. Sebbene può sembrare insensibile, nei giorni scorsi molte investitori mi hanno chiesto indicazioni e opinioni sul comportamento dei mercati finanziari alla notizia dell'attacco USA.

Gli attacchi statunitensi hanno ucciso uno dei generali più potenti dell'Iran, Soleimani. Nessuno sa cosa significhi esattamente questo al momento, ma c'è il timore di aumentare le tensioni in Medio Oriente, con possibili ritorsioni e ulteriori conflitti.

Ad ogni azione corrisponde una reazione, e ciò vale anche per i mercati.

I mercati hanno reagito immediatamente alla notizia dell'attacco. I prezzi dell'oro ( VERDE ) sono aumentati mentre il mercato azionario Usa ( BLU ) e Europeo ( ROSSO ) sono scesi e i tassi di interesse sono diminuiti.

Ancora una volta una vecchia regola empirica del mercato è stata confermata: gli investitori odiano l'incertezza più di ogni altra e corrono verso i più certi beni rifugio.

Ma i mercati non sono sempre così prevedibili, anzi:

- Nei sei mesi seguenti l'inizio della prima guerra mondiale nel 1914, il Dow scese di oltre il 30% ma, dopo 6 mesi di chiusura, fino alla fine della guerra nel 1918, il Dow aumentò di oltre il 43% in totale, circa l'8,7% all'anno;

- Dall'inizio della seconda guerra mondiale nel 1939 fino alla fine del 1945, il Dow è cresciuto del 50%, oltre il 7% all'anno.

Quindi, durante due delle peggiori guerre della storia moderna, il mercato azionario statunitense è aumentato del 115%.

Tutti ricordiamo l'11 Settembre, il mercato perse il 15% in meno di due settimane dopo la tragedia. A quel punto l'economia era già nel mezzo di una recessione e le azioni erano in caduta libera dallo scoppio della bolla delle dot-com. Ma nel giro di un paio di mesi, il mercato azionario aveva recuperato tutte le perdite verificatesi dopo l'11 settembre.

Il punto quindi è che le reazioni del mercato sono nel breve di difficile intuizione.

Sapere come gli investitori reagiranno a determinati eventi è complesso e spesso dipende dal contesto generale in cui avviene l'evento.

Quindi cosa fare?

Personalmente non ho idea di cosa porterà questo conflitto iraniano per il mondo in generale, ne tanto meno so esattamente quali saranno i titoli su cui puntare nei prossimi mesi. Nell'incertezza un solido modello di portafoglio come l'#INTERCROPPING, basato sulle dinamiche del noto All Season di Dalio permette di avere una soluzione che fà della decorrelazione tra le principali asset class il punto di forza ed ecco che anche con la notizia di una guerra che trascina al ribasso i mercati azionari il portafoglio resta stabile grazie alla salita dell'oro.

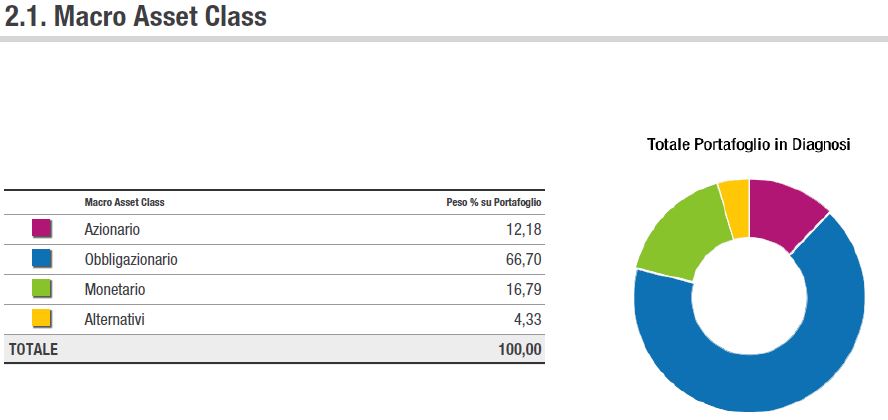

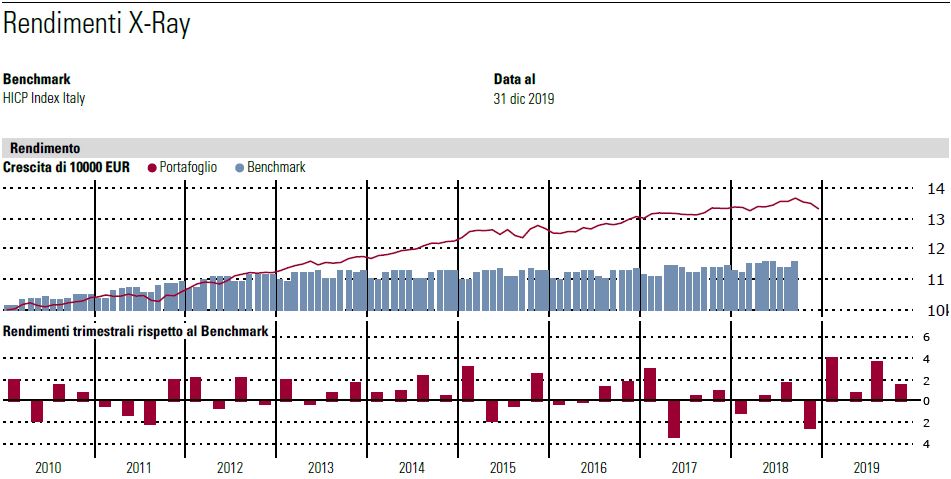

Il 2019 dei Lazy Portfolio

Facciamo i conti di fine anno vedendo come si sono comportati i 3 portafogli modello LowRisk, Intercropping e MaxDiversification

A Settembre 2019 ho deciso di pubblicare regolarmente l'andamento di tre portafogli modello fatti da me partendo dalle strategie di asset allocation più conosciute al mondo e rispettando regole imprescindibili nella gestione del risparmio come:

- semplicità, pochi strumenti ma scelti accuratamente;

- diversificazione del rischio e asset allocation strategica ;

- efficienza dei costi, TER inferiore allo 0,5%;

- orizzonte temporale almeno medio/lungo, danno il meglio sui 10 anni;

- ribilanciamenti ridotti, annuali o semestrali per ridurre i costi;

- accessibilità, adatti ad ogni investitore.

I tre portafogli modello sono REALI da almeno 5 anni e nascono per colmare 3 profili di rischio, PRUDENTE, BILANCIATO e DINAMICO.

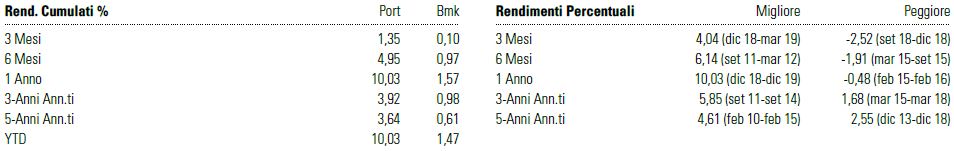

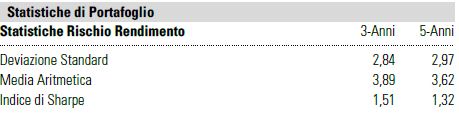

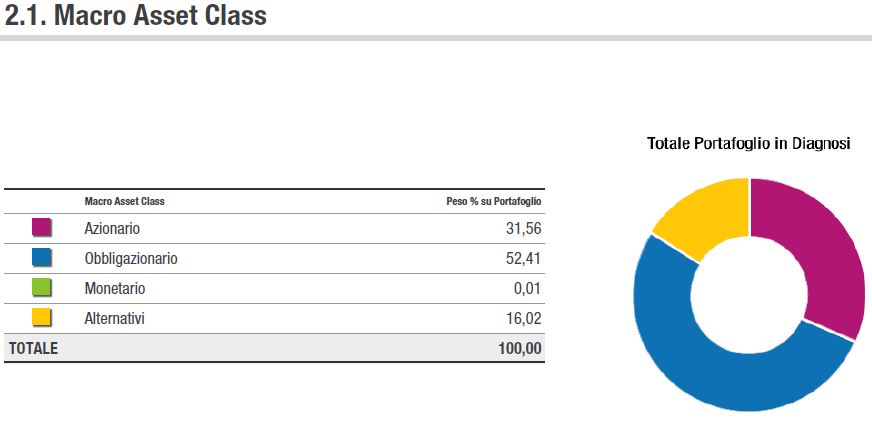

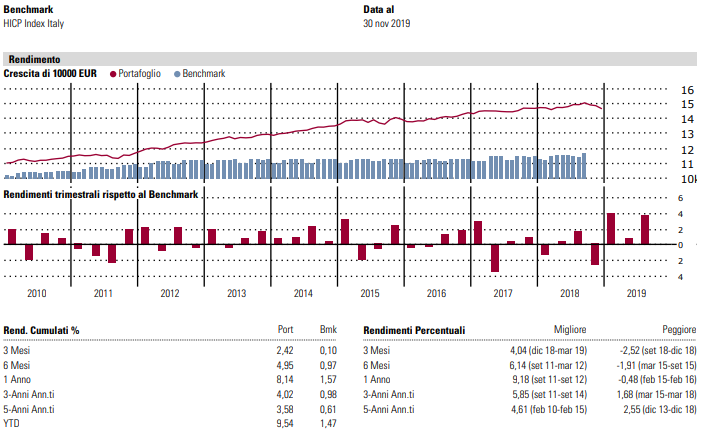

LOWRISK ( prudente)

- Rendimento YTD + 10,03%

- Deviazione Standard a 3 anni 2,84

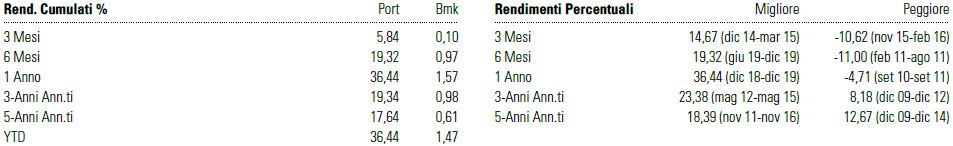

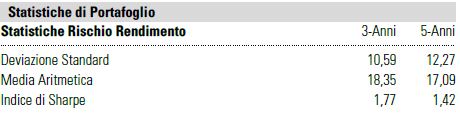

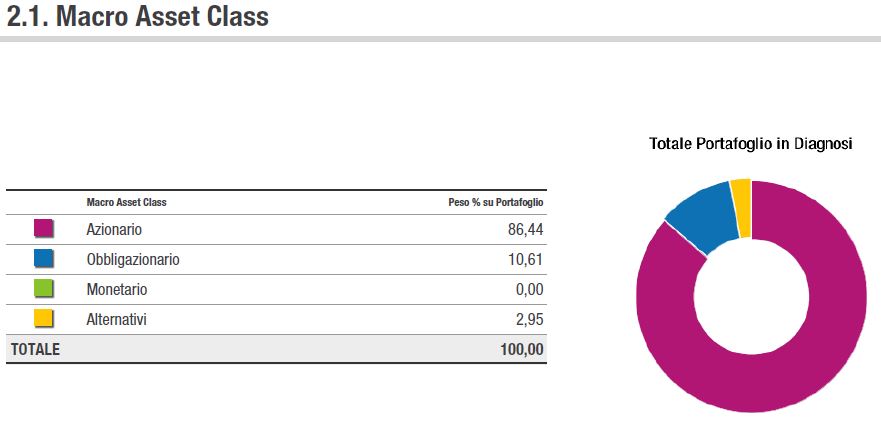

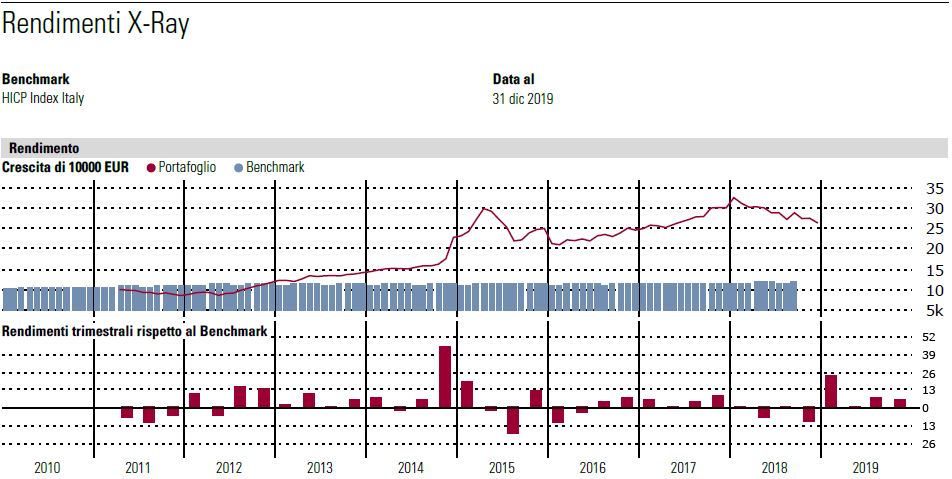

Intercropping (bilanciato moderato)

- Rendimento YTD + 36,44%

- Deviazione Standard a 3 anni 10,96

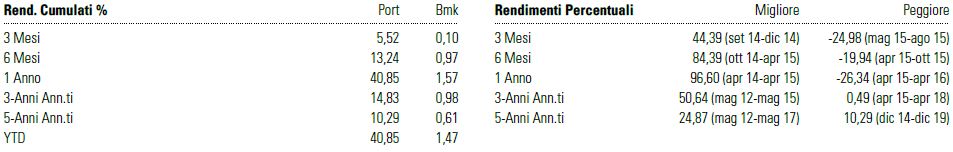

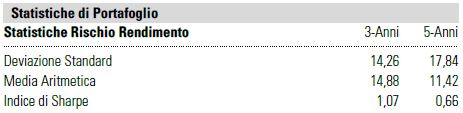

MaxDiversification ( Dinamico )

- Rendimento YTD + 40,85%

- Deviazione Standard a 3 anni 14,26

Il 2019 è stato l'anno emblematico che " è il mercato che restituisce i giusti rendimenti" basta saper INVESTIRE, esponendosi ai rischi con consapevolezza e ragionate scelte su forti basi statistiche piuttosto che avventurarsi in previsioni o affidarsi a doti gestorie.

Il Consulente Finanziario ha il dovere di proporre costruzioni su misura dell'investitore, educarlo nel COMPORTAMENTO e guidarlo fermamente per portare a casa risultati come questi.

I rendimenti chiaramente sono al lordo dei "costi di consulenza" ma provate a vedere le commissioni di gestione di un fondo: SONO SICURO CHE MAGARI PAGATE DI PIU' ED IL RENDIMENTO E' MENO!.

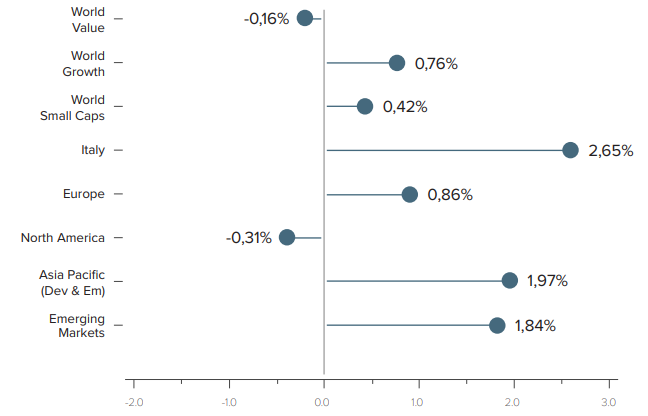

Cosa è successo a Novembre? alcune considerazioni sul mese e l'aggiornamento dei Lazy portfolio

ECONOMIA

- Nord America

A ottobre la Federal Reserve ha tagliato i tassi d’interesse per la terza volta da luglio.Nel terzo trimestre di quest’anno la crescita economica statunitense si è attestata all’1,9%, superando l’1,6% previsto, grazie all’aumento dei consumi e della spesa pubblica.

- Europa

Nel terzo trimestre l’economia dell’Eurozona si è stabilizzata e il PIL è cresciuto dello 0,2%, confermando il dato del trimestre precedente, ma superando le previsioni di un calo dello 0,1%.L’inflazione ha continuato a scendere, allontanandosi ulteriormente dal target del 2% della BCE, ed è ora pari ad appena lo 0,7%

- Mercati emergenti

A ottobre, il tema principale sui mercati emergenti ha riguardato la flessione dei tassi d’interesse in diversi paesi. La riduzione del costo del denaro è giunta in risposta al rallentamento della crescita economica, soprattutto nelle importanti economie emergenti di Cina e India, e al taglio dei tassi d’interesse operato dalla Fed.

- Asia-Pacifico

La regione Asia-Pacifico continua a risentire del rallentamento della crescita cinese. La flessione della domanda interna, la guerra commerciale con gli Stati Uniti e il calo degli investimenti nel settore manifatturiero hanno fatto scendere al 6% la crescita economica trimestrale, il livello più basso degli ultimi 30 anni.Le persistenti tensioni sociali e le preoccupazioni di recessione continuano a gravare sull’economia di Hong Kong

FINANZA

- Europa: Lo spettro di una disintegrazione dello status quo geopolitico globale ha di recente pesato sulle azioni europee, penalizzate in particolare dalle tensioni tra Stati Uniti e Cina.

- USA: Le azioni statunitensi hanno archiviato un mese positivo, con quotazioni ai massimi storici, trainate dall’aumento della fiducia degli investitori dopo una serie di sviluppi positivi.

- Mercati Emergenti: È stato un mese positivo per l’azionario dei mercati emergenti. Gli asset rischiosi hanno generalmente guadagnato terreno nel mese con l’attenuarsi delle preoccupazioni relative alla guerra commerciale.

Aggiungi descrizione

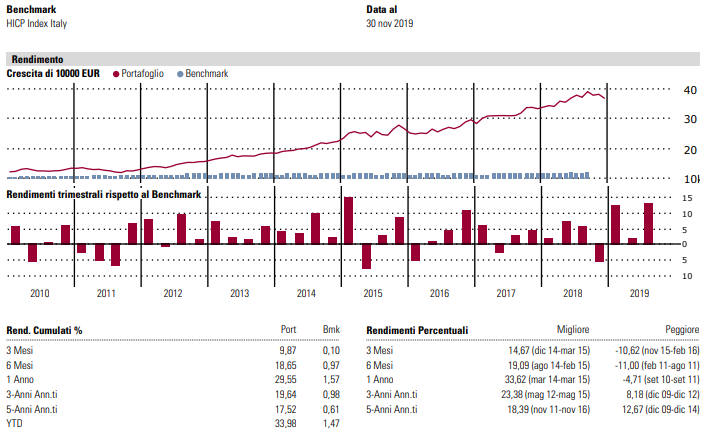

Aggiornamento mensile Lazy Portfolio

Vediamo come si sono comportati i 3 portafoglio modello LowRisk, Intercropping, MaxDiversification:

LowRisk, bilanciato prudente

Intercropping, bilanciato moderato

MaxDiversification, azionario globale