Italiani ed investimenti

Un rapporto complicato ma necessario per il futuro di tutti

Che ce ne rendiamo conto o meno, spesso gli italiani sono i primi a farsi lo sgambetto verso la strada di un futuro finanziario sereno e fruttuoso.

Parlando e conoscendo tanta gente ogni giorno è questa l'idea che ho maturato e che condivido sempre con risparmiatori miei clienti e non.

- "Ma cosa sto risparmiando tanto a fare? Non avrò mai abbastanza soldi da parte."

- "Tanto, una pensione non ce l'avrò mai: è inutile iniziare a pensarci!"

- "C'è troppa scelta tra tutti questi strumenti: preferisco non scegliere, tanto sbaglierei comunque".

Quante volte hai mai permesso che uno di questi pensieri ti bloccasse nell'azione?

Ti sarai reso conto, visto che leggendolo nero su bianco è più semplice capirlo, che tutti questi pensieri contengono parecchi paradossi.

La scienza che studia tali meccanismi mentali è la finanza comportamentale. Questa ci ha provato che siamo tutt'altro che razionali, quando si parla di soldi: è un campo pieno di paure e in cui l'emotività fa spesso da padrona.

Se anche tu hai pensato almeno una volta una delle frasi di sopra, e spesso ti giri e rigiri nel letto senza prendere sonno, preso dalla paura al pensiero del tuo futuro finanziario, allora continua a leggere, perché sei in buona compagnia e potresti trovare qualche consiglio per sbloccarti.

Soldi e lavoro

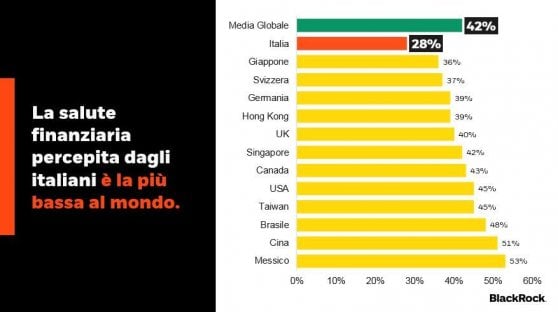

La casa d'investimento BlackRock ha condotto un'indagine, prendendo come campione più di 27.000 investitori in 13 paesi; in Italia ci sono stati circa 2.000 intervistati, che hanno rivelato parecchie cose scomode del nostro Bel paese.

Dai dati è infatti emerso che la nostra salute finanziaria percepita è la più bassa al mondo: è una delle voci che vanno a comporre il nostro stato generale di benessere, e purtroppo le preoccupazioni riportate riguardo a "soldi e lavoro" getterebbero molti nel panico.

Allo stesso tempo, non faremmo un granché per cambiare questa situazione.

Ed è qui il grosso paragone dell'italiano: consapevole, frustrato ma non voglioso di cambiare la sua condizione.

Quindi cosa fare per disinnescare questo meccanismo subdolo?

L'unica cosa è tornare all'oggettività: prova a sederti di fronte ai tuoi numeri, alle entrate e alle spese. Dove puoi migliorare/razionalizzare le risorse? Il problema è che hai davvero poche entrate (allora pensa a come rimpinguarle o se cercare un altro lavoro), oppure potresti partire dal rivedere le tue spese?

Insomma, mettiti davanti un foglio e scrivi, solo mettendo su carta riuscirai a non fornire più alibi alla tua emotività.

Pianificazione, questa sconosciuta

Secondo i dati, noi italiani abbiamo la consapevolezza di dover pianificare per tempo per il nostro futuro, iniziando ad accantonare soldi per la pensione e per gli imprevisti. L'articolo riporta infatti che:

- il 69% degli intervistati è consapevole di dover mettere da parte soldi dal proprio stipendio;

- 2/3 di questi sanno che bisogna farsi trovare pronti per gli imprevisti;

- nonostante questo, solo il 43% ha iniziato effettivamente a mettere soldi da parte per la pensione!

Mettiti in testa una cosa: Siamo condannati a dover risparmiare

Ormai facilmente chiunque può farsi una idea delle cifre che dovremmo accantonare, è facile farsi prendere dal panico vedendo " IL QUANTO". Il paradosso è che si finisce per accantonare anche il pensiero, e stop! Inizia da oggi a mettere da parte, arrivando a poco a poco ad una cifra sempre più significativa, non appena le tue entrate te lo permetteranno.

Risparmiatori ma non investitori

Sembra che noi italiani siamo ancora, come si dice da sempre, un popolo di risparmiatori, e che ne siamo anche consapevoli: il 78% degli intervistati si considera tale, contro un 69% della media globale.

E allora, cosa c'è che non va? Un primo punto è il pensare ad un orizzonte temporale di breve termine, come abbiamo visto prima, ed un secondo è il fatto di rischiare assai poco: non siamo di certo un popolo di grandi investitori (un 47% lo fa, in media), e questo accade per PAURA.

L'incertezza da sempre spaventa l'uomo soprattutto se si parla di soldi. L'unico modo per sconfiggerla è prendere coscienza ma soprattutto consapevolezza.

Inizia ad investire a piccoli passi, con piccole cifre, informandoti e valutando al meglio, coltivando la tua educazione finanziaria, piuttosto che non iniziare proprio, rimandando tutto in un futuro indefinito.

Meno scelta c'è e meglio è

Addirittura il 77% degli intervistati vorrebbe avere di fronte a sé una scelta più ristretta di strumenti finanziari.

La nostra è infatti un'epoca dominata dal paradosso della scelta: in tutti i campi, siamo sottoposti ad una marea di sollecitazioni tra possibilità diverse, e questo può dare una vertigine che spinge all'immobilismo.

Vuoi uscirne? Vuoi dare un senso alla tua vita da risparmiatore?

se stai leggendo questo articolo è per questo, quindi dedica parte delle tue energie cercando informazioni e studiando per avere una base, poi affidati a chi si occupa di pianificazione finanziaria per farti da guida.

Liberati dalla paura del mercato azionario in 7 step

L'attuale mercato rialzista delle azioni festeggia oggi 10 anni di sbalorditivi rendimenti, il che lo rende il più lungo mercato toro di tutta la storia moderna.

I più grandi mercati Bull

| Rango | Mercato in rialzo | Lunghezza |

|---|---|---|

| # 1 | 09'-18 '(corrente) | 120 |

| # 2 | '90 -'00 | 114 mesi |

| # 3 | '49 -'56 | 86 mesi |

| # 4 | '74 -'80 | 74 mesi |

| # 5 | '82 -'87 | 60 mesi |

Comprensibilmente, questo rende molte persone molto nervose.

Ecco i sette fatti che ti libereranno dalla paura dei crolli del mercato azionario attraverso l'analisi di decenni di dati.

Fatto n. 1: in media, le correzioni si verificano una volta all'anno

Per oltre un secolo, il mercato ha visto quasi una correzione (un declino del 10% o più) all'anno. In altre parole, le correzioni sono una parte regolare delle stagioni finanziarie e puoi aspettarti di vedere tante correzioni quanti compleanni per tutta la vita.

La correzione media è simile a questa:

- 54 giorni

- Declino del mercato del 13,5%

- Si verifica una volta all'anno

L'incertezza di una correzione può spingere le persone a commettere gravi errori, ma in realtà la maggior parte delle correzioni è finita prima che tu te ne accorga. Se tieni duro, è probabile che la tempesta passerà.

Fatto n. 2: meno del 20% di tutte le correzioni si trasforma in un mercato ribassista

Quando il mercato azionario inizia a precipitare, si può essere tentati di abbandonare la nave vendendo beni e trasferendoli in contanti. Tuttavia, farlo potrebbe essere un grosso errore.

Probabilmente venderai tutte le tue risorse a un livello basso, proprio prima che il mercato rimbalzi!

Perché? Meno del 20% delle correzioni si trasforma in mercati orso. In altre parole, l'80% delle correzioni sono solo brevi interruzioni in mercati rialzati altrimenti intatti: ciò significa che vendere presto ti farà perdere il resto della tendenza al rialzo.

Fatto n. 3: Nessuno può prevedere in modo coerente se il mercato aumenterà o diminuirà

I media perpetuano un mito che, se sei abbastanza intelligente, puoi prevedere le mosse del mercato ed evitare i suoi discendenti.

Ma la realtà è: nessuno può cronometrare il mercato.

Durante l'attuale mercato rialzista di nove anni, ci sono state dozzine di richieste di arresti del mercato azionario anche da parte di investitori molto esperti. Nessuna di queste chiamate si è avverata, e se avessi ascoltato questi esperti, avresti perso il lato positivo.

L'unico valore degli inventori di azioni è quello di far apparire gli indovini.

- Warren Buffett

Fatto n. 4: il mercato è sempre aumentato, nonostante le battute d'arresto a breve termine

Le correzioni di mercato sono un evento molto regolare. Ad esempio, l'indice S & P 500 - l'indice principale che replica il mercato azionario statunitense - è sceso in media del 14,2% ad almeno un punto ogni anno tra il 1980-2015.

Come l'inverno, queste correzioni fanno parte delle stagioni del mercato. In questo stesso periodo di tempo, nonostante queste cadute temporanee, il mercato ha finito per ottenere un rendimento positivo 27 su 36 anni. Questo è il 75% delle volte!

Fatto n. 5: storicamente, i mercati ribassisti sono accaduti ogni tre o cinque anni

Nell'arco di 115 anni tra il 1900 e il 2015, ci sono stati 34 mercati orso.

Ma i mercati orso non durano. In quel lasso di tempo, hanno variato da 45 giorni a 694 giorni, ma in media sono durati circa un anno.

Fatto n. 6: i mercati Bear diventano mercati rialzisti

Ti ricordi quanto fragile fosse il mondo nel 2008 quando le banche stavano collassando e il mercato azionario era in caduta libera?

Quando hai immaginato il futuro, ti è sembrato buio e pericoloso? O sembrava che i bei tempi fossero proprio dietro l'angolo e la festa stava per iniziare?

Il fatto è che, una volta terminato il mercato degli orsi, i successivi 12 mesi possono vedere guadagni di mercato cruciali.

Le migliori opportunità arrivano in tempi di massimo pessimismo.

- John Templeton

Fatto n. 7: Il più grande pericolo è essere fuori dal mercato

Dal 1996 al 2015, l'indice S & P 500 ha registrato una media dell'8,2% all'anno.

Ma se ti sei perso i primi 10 giorni di trading in quel periodo, i tuoi rendimenti sono diminuiti solo del 4,5% all'anno.

Peggiora! Se ti sei perso i primi 20 giorni di contrattazioni, i tuoi guadagni erano solo del 2,1%.

E se ti sei perso i primi 30 giorni di contrattazione? I tuoi ritorni svaniti nel nulla, cadendo fino a zero!

Non puoi vincere seduto in panchina. Devi essere nel gioco. Per dirla in altro modo, la paura non viene premiata. Il coraggio è

- Tony Robbins

Prima comprenderai questi sette fatti, e prima sarai in grado di prepararti per le ricorrenti stagioni del mercato finanziario, incluso il freddo inverno di ribassi.