Il 2020 sarà l’anno della volatilità?

Per il momento no ma la strada è quella giusta.

Tutti i mercati finanziari “giocano” sulla volatilità e le asimmetrie informative, sfidarli cercando di governarli o anticiparli fa cadere sempre in perdite importanti.

Negli ultimi giorni della seconda settimana Giugno abbiamo assistito ad un ritorno della volatilità ed a mercati globali con importanti segni rossi in chiusura.

E come funghi puntualmente si riaffacciano sui mezzi di informazione venditori di segnali predittivi o professionisti nella vendita di doti divinatorie inesistenti piuttosto che di professionalità.

Parlo ovviamente con cognizione di causa perché alla fine nessuno ha mai il coraggio di pubblicare i risultati di tali doti. Per questo oggi vorrei fare con voi un ragionamento razionale per arrivare ad un pensiero da investitori maturi.

Prendiamo ad esame lo S&P 500, per la quantità di informazioni a disposizione e l’efficienza del mercato.

Già ho scritto in precedenza del maggior rischio che si assume un investitore facendo market timing ed ancora di più un consulente, che dovrebbe in primis proporre protocolli che riducano al minimo i pericoli per chi investe.

Perdere SOLO 10 dei migliori giorni nel decennio 1993-2013 dimezza il rendimento medio annuo.

Restando semplicemente fermo, rispettando il piano di 10 anni che avevi concordato con il tuo consulente finanziario avresti ottenuto un rendimento del 9,22% annuo. Andando dietro a sensazioni, mal di pancia o a chi ti vende di saper leggere prima il mercato e perdendo 10 dei migliori giorni in 10 anni il tuo rendimento medio annuo sarebbe sceso a 5,49%.

Perché ti sto dicendo questo?

Adesso ci arriviamo.

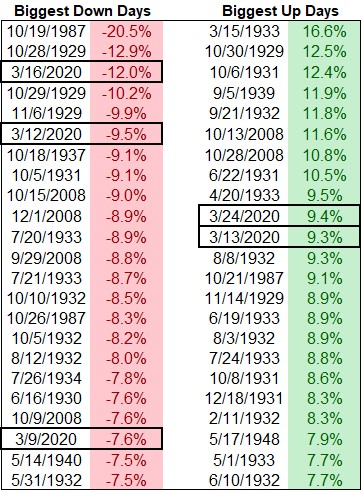

Questo 2020, e siamo solo a metà, per il momento ha 3 delle 25 peggiori perdite e 2 dei 25 maggiori guadagni per lo S&P 500 dal 1928:

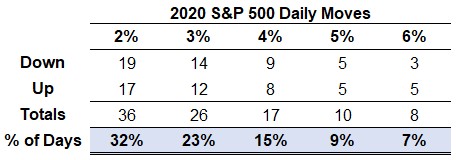

Anche i giorni con grandi variazioni non scherzano mica:

Ci sono state 26 variazioni giornaliere del 3% o più. Negli ultimi 7 anni, ce ne sono state solo 8 in totale.

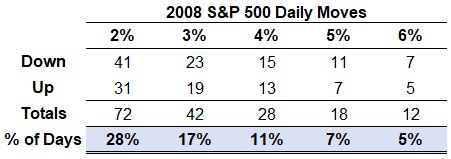

Tanti di voi si ricorderanno l’ultima crisi del 2008. In questo momento siamo sostanzialmente allo stesso punto:

A tanti di voi avranno detto che semplicemente restando fermi nel 2008 avreste recuperato tutta la perdita nel 2009 e magari partecipato al seguente mercato rialzista, tra i più forti di sempre.

In due anni circa si sarebbe ripianato tutto, e anche la perdere solo qualche giorno avrebbe compromesso il recupero senza tener conto ai meccanismi mentali che si innescano una volta usciti dal mercato e la ricerca del giusto momento per rientrare.

Ragionando sul presente, questo 2020 resterà tra gli anni più imprevedibili e volatili della storia con una discesa di oltre il 30% in 40 giorni circa e una seguente risalita del 45% in 50 giorni.

In 90 giorni abbiamo vissuto a dei movimenti di mercato come quelli del biennio 2008/2009.

Ricordi all’inizio la tavola relativa a quanto influisce perdere solo 10 dei giorni migliori in un decennio?

La metà del rendimento medio annuo.

Secondo te pensi sia realmente possibili indovinare esattamente anche 2/3 giorni migliori o peggiori in 90? ed in anticipo?

Secondo te vale la pena prendersi questo rischio?

Conosciamo la volatilità di mercato

Quasi tutte le attività vedono fluttuazioni di valore nel tempo. Ogni impresa ha dei momenti di flessione e boom durante la sua vita ed alla stessa maniera succede per il mercato.

Ma mentre le oscillazioni dei prezzi sono un fenomeno comune nella maggior parte delle classi di attività esistenti, sono nel mercato azionario

le più famose .

Questi movimenti al rialzo e al ribasso dei prezzi sono noti come volatilità , che è definita come "una misura della frequenza e della gravità del movimento dei prezzi in un dato mercato".

Capiamo la volatilità

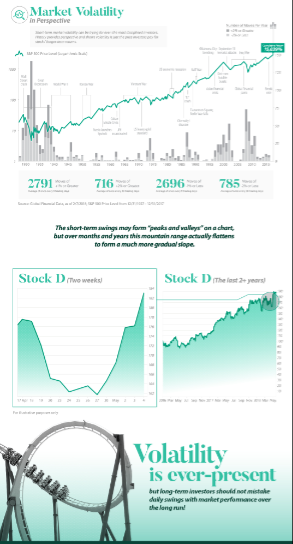

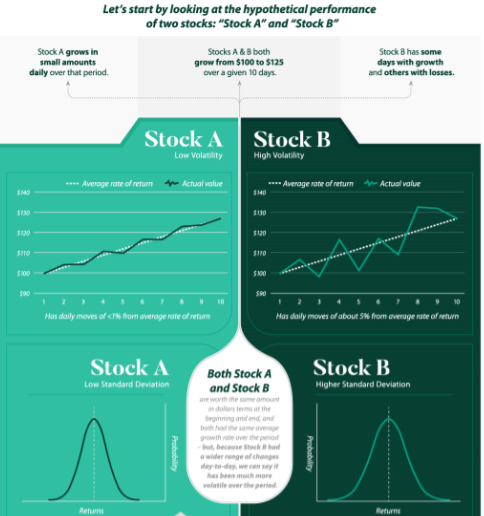

L'infografica di Fisher Investments , serve da introduzione al concetto di volatilità, oltre a offrire una prospettiva sull'impatto della volatilità sugli investimenti.

Perché certe volte i mercati sono più volatili di altri?

Nel breve termine, la volatilità è guidata dalle variazioni della domanda, che è in gran parte correlata alle variazioni delle aspettative di rendimento. Queste aspettative possono essere influenzate da:

- Rapporti sulle entrate

- Nuovi dati economici

- Cambiamenti alla leadership dell'azienda

- Nuove innovazioni

- Mentalità della mandria

- Cambiamenti politici

- Variazioni del tasso di interesse

- Oscillazioni del sentiment di mercato

- Altri eventi (economici, politici, ecc.)

Spesso i media e gli investitori assegnano certe narrative ai cambiamenti di prezzo, ma la realtà è che il mercato azionario è molto complesso e ha molti fattori sottostanti che guidano i movimenti.

Ciò che alla fine conta per la volatilità è la domanda: se le scorte aumentano o diminuiscono in un dato giorno, possiamo dire in via definitiva che la domanda di scorte è stata più (o meno) della scorta di scorte.

Come si misura la volatilità?

Dal punto di vista tecnico, la volatilità è una misura statistica della dispersione dei rendimenti per un dato indice di sicurezza o di mercato in un periodo di tempo specifico.

In altre parole, due titoli possono avere lo stesso tasso medio di rendimento in un anno, ma uno può avere spostamenti giornalieri dell'1%, mentre l'altro può saltare del 5% ogni giorno. Quest'ultimo stock ha una deviazione standard più alta dei rendimenti e quindi ha una maggiore volatilità.

Ecco cosa devi sapere sulla deviazione standard, che è una misura comune di volatilità:

- Circa il 68% dei rendimenti è compreso tra +/- 1 deviazione standard

- Per calcolare la deviazione standard, le differenze devono essere quadrate. Ciò significa che le differenze negative e positive sono combinate

- La deviazione standard indica la probabilità di un determinato valore, in base ai dati passati

- La deviazione standard, tuttavia, non mostra la direzione del movimento

Tutto ciò diventa più interessante quando guardiamo al mercato nel suo insieme, in cui migliaia di azioni (ciascuna con la propria volatilità individuale) si muovono su e giù contemporaneamente.

Volatilità del mercato

Ora che puoi vedere come la volatilità gioca con i singoli titoli, è logico che la volatilità del mercato sia la volatilità complessiva della vasta raccolta di titoli che compongono il mercato.

Negli Stati Uniti, l'indice del mercato azionario più visto è l'S & P 500, una raccolta di 500 delle più grandi società quotate nel Paese. Una misura della volatilità di S & P 500 è l'indice di volatilità CBOE, o come è noto con il suo simbolo ticker, il VIX.

La volatilità e il sentiment nel mercato generale sono importanti, perché gli esseri umani tendono a sperimentare il dolore della perdita in modo più acuto rispetto al rialzo dei guadagni, e ciò può influire sul processo decisionale a breve termine nei mercati.

Le oscillazioni negative dei prezzi nel più ampio mercato possono essere angoscianti e snervanti per gli investitori e l'elevata volatilità presenta alcune sfide:

- L'incertezza nei mercati può portare alla paura, che può portare gli investitori a prendere decisioni che altrimenti non potrebbero prendere

- Se alcuni flussi di cassa sono necessari in una data successiva, maggiore volatilità significa una maggiore possibilità di un deficit

- Una maggiore volatilità significa anche una più ampia distribuzione dei possibili valori del portafoglio finale

Detto questo, la volatilità rappresenta anche una possibilità di rendimenti migliori del previsto, e per gli investitori a lungo termine che sono pazienti, la volatilità può aiutare a generare risultati.