Analisi di una recessione scampata nel 2024

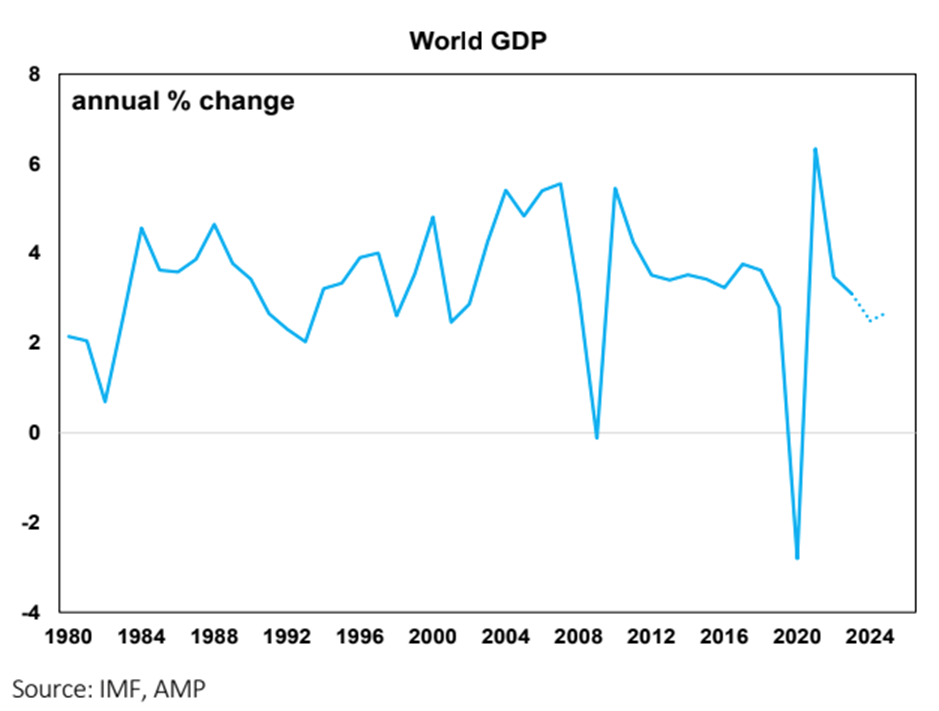

La crescita economica globale, misurata dal PIL, tende a raggiungere una media del 3% nel lungo periodo. Quest’anno è prevista una crescita globale inferiore alla media del 2,5% (vedi grafico seguente) dopo il 3,1% nel 2023. Istituzioni come il FMI sono più ottimiste, stimando il 3,1% per il 2024 e il 3,2% per il 2025.

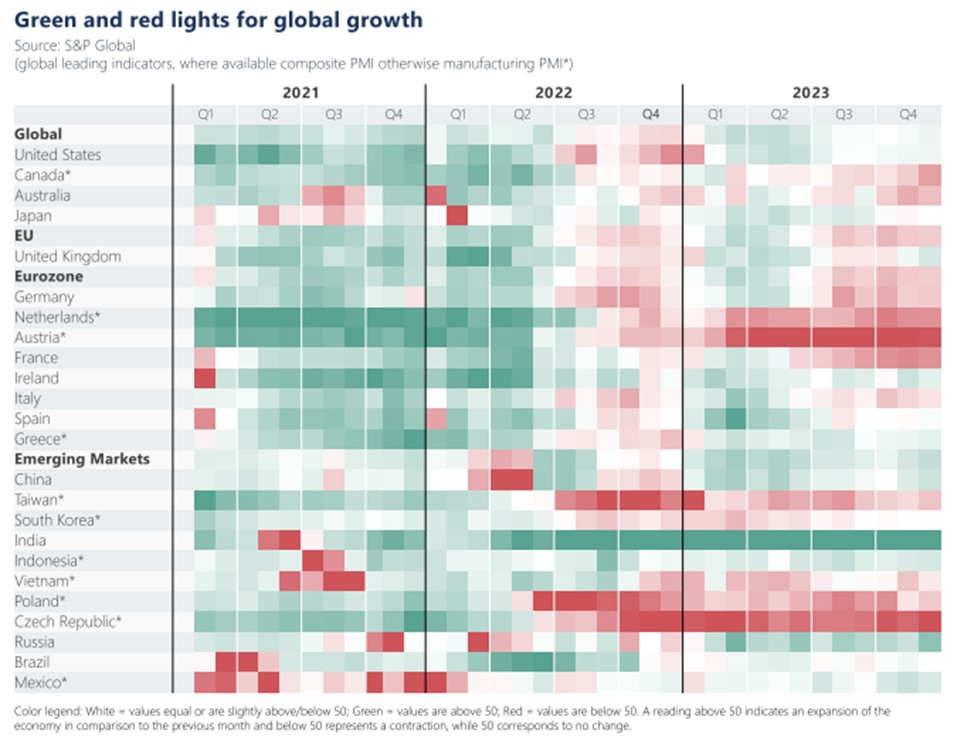

La “mappa termica” di seguito mostra l’evoluzione della crescita economica nelle maggiori economie del mondo. La crescita del PIL nel 2023 è stata più debole rispetto al 2021, in particolare in Europa e in alcune parti del mondo emergente.

La “mappa termica” di seguito mostra l’evoluzione della crescita economica nelle maggiori economie del mondo. La crescita del PIL nel 2023 è stata più debole rispetto al 2021, in particolare in Europa e in alcune parti del mondo emergente.

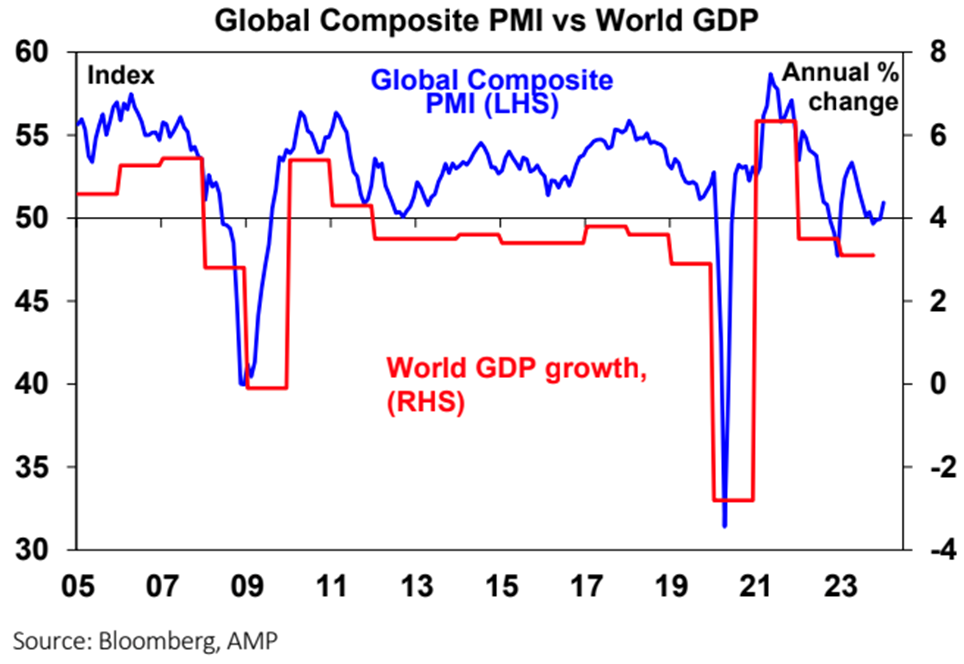

Facciamo spesso riferimento agli indici dei responsabili degli acquisti (o PMI) come indicatori anticipatori della crescita delle aziende manifatturiere e dei servizi. Il PMI composito (che è una media ponderata delle condizioni del settore manifatturiero e dei servizi) ha ripreso una tendenza al rialzo dalla fine del 2023 (vedere il grafico seguente), con condizioni migliori sia per le imprese manifatturiere che per quelle dei servizi, un segnale positivo per la crescita globale e non in linea con una flessione generale.

Facciamo spesso riferimento agli indici dei responsabili degli acquisti (o PMI) come indicatori anticipatori della crescita delle aziende manifatturiere e dei servizi. Il PMI composito (che è una media ponderata delle condizioni del settore manifatturiero e dei servizi) ha ripreso una tendenza al rialzo dalla fine del 2023 (vedere il grafico seguente), con condizioni migliori sia per le imprese manifatturiere che per quelle dei servizi, un segnale positivo per la crescita globale e non in linea con una flessione generale.

Gli Stati Uniti rimarranno a prova di recessione?

Gli Stati Uniti rimarranno a prova di recessione?

La forza dell’economia statunitense è spesso un barometro per il resto del mondo attraverso il dato della domanda, essendo la più grande economia del mondo, e quello dei mercati finanziari, con molti dei principali mercati azionari, valutari e a reddito fisso che prendono il comando dagli Stati Uniti.

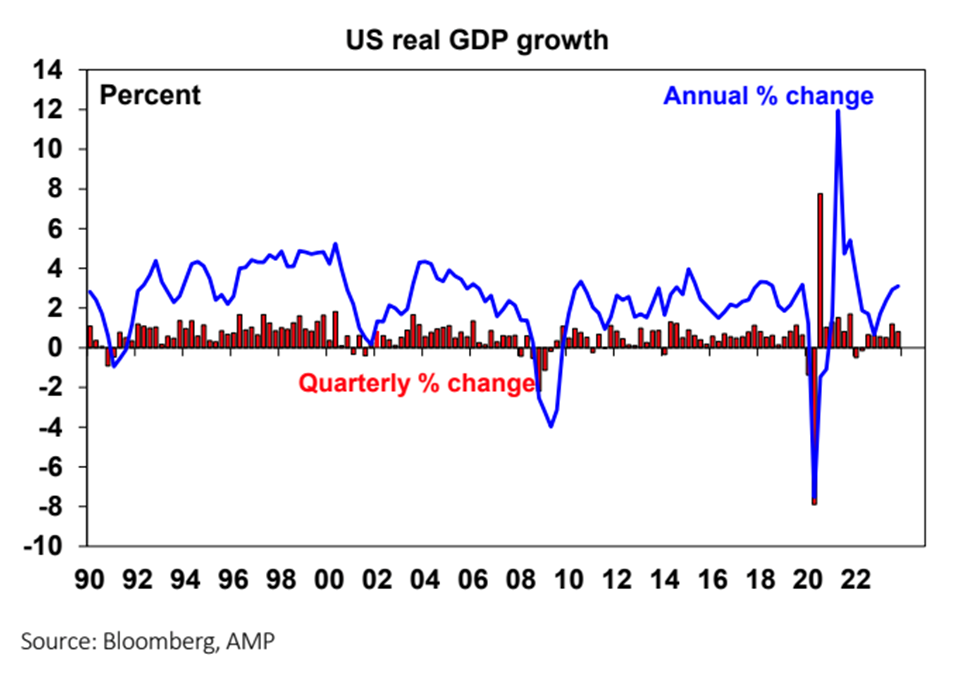

La forza dell’economia statunitense nel 2023, nonostante l’inasprimento dei tassi di interesse dall’inizio del 2022, è stata sorprendente. La crescita del PIL nel trimestre di dicembre del 2023 è stata del 3,3% annualizzato e le attuali aspettative per il trimestre di marzo di quest’anno si attestano al 3,4%. La spesa per consumi è stata la componente più forte della crescita, con contributi positivi provenienti dalla spesa pubblica e dagli investimenti delle imprese private, mentre le esportazioni nette e le scorte hanno penalizzato la crescita.

Nonostante questa forza, c’è ancora una moderata possibilità di una recessione negli Stati Uniti nel 2024, secondo alcuni indicatori anticipatori come la curva dei rendimenti invertita, i nuovi ordini ISM, alcune misure della fiducia dei consumatori e gli standard di prestito.

Nonostante questa forza, c’è ancora una moderata possibilità di una recessione negli Stati Uniti nel 2024, secondo alcuni indicatori anticipatori come la curva dei rendimenti invertita, i nuovi ordini ISM, alcune misure della fiducia dei consumatori e gli standard di prestito.

Il mercato del lavoro si sta indebolendo, con gli annunci di lavoro in calo e il tasso di disoccupazione in aumento (anche se è ancora basso rispetto alla storia).

L’inflazione è scesa al 3,1% su base annua e riteniamo che raggiungerà il 2,5% entro dicembre, poiché la crescita salariale si modera e contribuisce a ridurre l’inflazione dei servizi, il che dovrebbe consentire alla Federal Reserve americana di tagliare i tassi di interesse entro la metà del 2024. Prevediamo che la crescita del PIL rallenterà all’1,4% nel corso dell’anno fino a dicembre, ben al di sotto dei livelli del 2023, ma non del tutto coerente con una recessione, il che è positivo per la crescita degli utili statunitensi e per il mercato azionario.

L’economia dell’Eurozona dovrà lottare senza tagli dei tassi

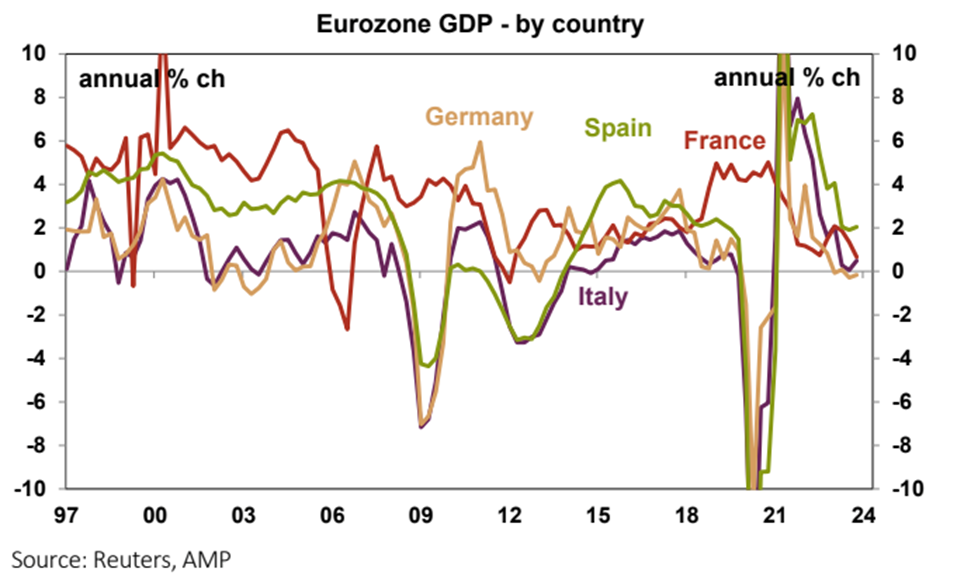

La crescita del PIL dell’Eurozona è aumentata di poco nell’ultimo anno, con una crescita del PIL che alla fine del 2023 sarà pari solo allo 0,1% su base annua. La debolezza è evidente in Germania, Francia e Italia, mentre la Spagna continua a resistere (si veda il grafico seguente).

La crescita dell’Eurozona ha sofferto del rallentamento della produzione globale e del calo delle importazioni cinesi, che hanno pesato sulle esportazioni nette dell’Eurozona. L’inflazione è scesa al 2,8% nel corso dell’anno fino a gennaio (secondo l’IPC principale), in calo rispetto al suo massimo ciclico del 10,6% nell’ottobre 2022. Riteniamo che il contesto di scarsa crescita e il progresso dell’inflazione spingeranno la Banca Centrale Europea a iniziare a tagliare i tassi di interesse verso la metà dell’anno, o poco prima. Un miglioramento delle condizioni manifatturiere globali nel 2024 (secondo il PMI) e i tagli dei tassi dovrebbero portare la crescita dell’Eurozona allo 0,9% nel 2024, in miglioramento rispetto allo scorso anno.

La crescita dell’Eurozona ha sofferto del rallentamento della produzione globale e del calo delle importazioni cinesi, che hanno pesato sulle esportazioni nette dell’Eurozona. L’inflazione è scesa al 2,8% nel corso dell’anno fino a gennaio (secondo l’IPC principale), in calo rispetto al suo massimo ciclico del 10,6% nell’ottobre 2022. Riteniamo che il contesto di scarsa crescita e il progresso dell’inflazione spingeranno la Banca Centrale Europea a iniziare a tagliare i tassi di interesse verso la metà dell’anno, o poco prima. Un miglioramento delle condizioni manifatturiere globali nel 2024 (secondo il PMI) e i tagli dei tassi dovrebbero portare la crescita dell’Eurozona allo 0,9% nel 2024, in miglioramento rispetto allo scorso anno.

La Cina ha bisogno di maggiori stimoli... ma potrebbe non ottenerli

L’economia cinese si trova ad affrontare numerosi ostacoli simultanei alla crescita. I lunghi lockdown legati al COVID-19 hanno avuto un forte impatto negativo sulla spesa dei consumatori (in particolare per i servizi), che deve ancora riprendersi completamente, il mercato immobiliare deve fare i conti con un eccesso di stock immobiliare, investimenti eccessivi e problemi con i costruttori, l’invecchiamento della popolazione ha ridotto la forza lavoro la produttività e la partecipazione e le azioni cinesi sono scese di oltre il 40% rispetto ai massimi del 2021, il che è negativo per la fiducia dei consumatori poiché molti cinesi utilizzano il mercato azionario come investimento (in assenza di un sistema pensionistico).

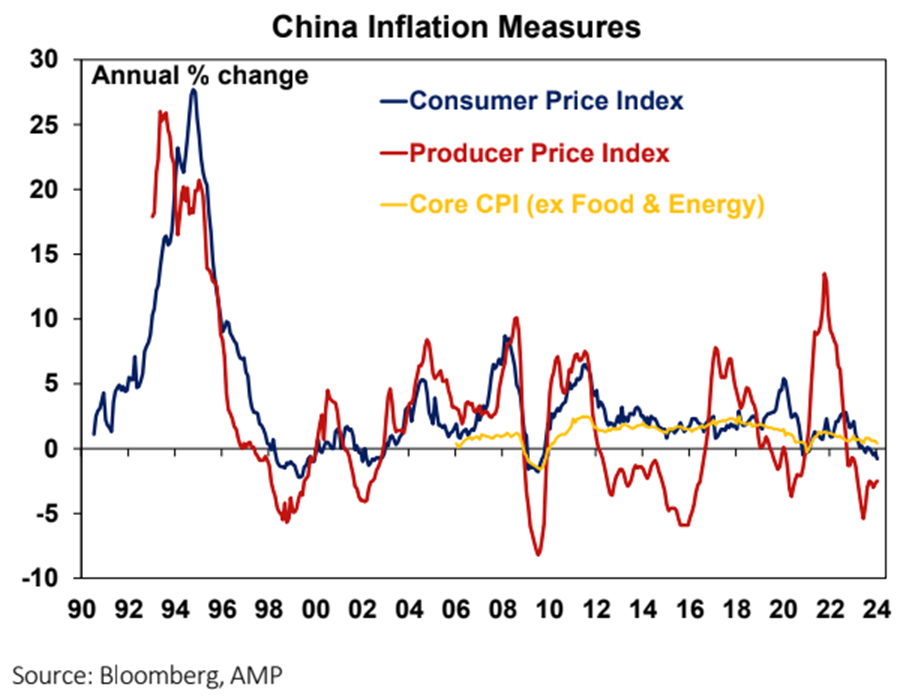

Riflettendo le condizioni di crescita debole, i prezzi al consumo cinesi sono in deflazione al -0,8% su base annua fino a gennaio (vedere il grafico seguente), il che pesa sugli utili aziendali, sui salari delle famiglie e deprime il sentiment.

I politici hanno concentrato le misure di stimolo sulla riduzione dei costi di finanziamento, sull’aumento delle emissioni di obbligazioni societarie e su programmi infrastrutturali mirati.

I politici hanno concentrato le misure di stimolo sulla riduzione dei costi di finanziamento, sull’aumento delle emissioni di obbligazioni societarie e su programmi infrastrutturali mirati.

Ma, senza ulteriori misure di allentamento monetario e fiscale (in particolare affinché le famiglie aumentino la fiducia e incoraggino la spesa anziché il risparmio), la crescita cinese rimarrà contenuta. Prevediamo una crescita del PIL pari a circa il 4,6% nel 2024 e al 3% nel prossimo decennio. Si tratta di un tasso molto più basso di quello a cui il mondo era abituato, dato che la Cina cresceva a circa il 10% tra il 2006 e il 2010, anche se, dato che l’economia cinese è ora più del doppio di quella di allora, c’è ancora un vantaggio positivo e positivo. contributo considerevole alla crescita globale e alla domanda di materie prime (che è importante per l’Australia).

Quando inizierà il Giappone a inasprire la sua politica monetaria?

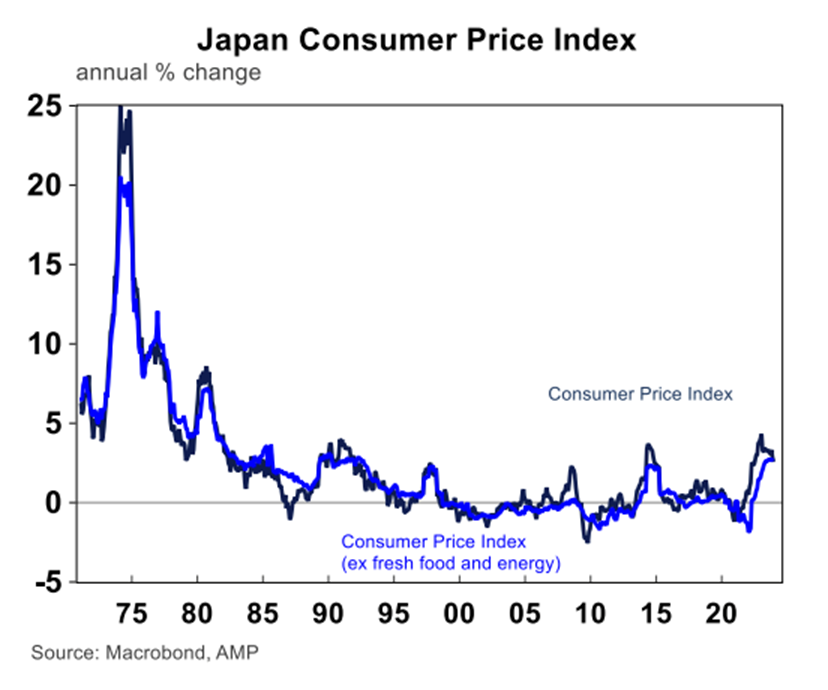

La Banca del Giappone è l’ultima grande banca centrale a non aver inasprito la politica monetaria nel periodo post-COVID. L’attuale tasso ufficiale è al -0,1% e i tassi di interesse oscillano tra il -0,1% e lo 0,5% dalla fine degli anni ’90. I bassi tassi di interesse rispetto ai concorrenti globali hanno visto lo yen giapponese deprezzarsi di oltre il 30% dal 2022. Tuttavia, la pressione sulla Banca del Giappone sta aumentando affinché inizi a inasprire la politica monetaria.

La Banca del Giappone ha già allentato il suo obiettivo di controllo della curva dei rendimenti sui rendimenti obbligazionari e il prossimo passo sarà quello di rimuovere completamente il controllo dei rendimenti prima di aumentare eventualmente i tassi di interesse. L’inflazione complessiva dei prezzi al consumo è pari al 2,6% su base annua fino a dicembre 2023 e al 2,8% per l’inflazione core (che esclude cibo ed energia).

Tuttavia, la difficoltà storica del Giappone nel sollevare e sostenere l’inflazione e le aspettative di inflazione e i recenti scarsi risultati in termini di crescita del PIL (che hanno visto la crescita del PIL crollare nei trimestri di settembre e dicembre 2023, il che significa una recessione tecnica) significano che la Banca del Giappone procederà con cautela nell’aumentare i tassi e quest’anno sono probabili solo 10-20 punti base di rialzi dei tassi.

Implicazioni per gli investitori dal consulente finanziario

Implicazioni per gli investitori dal consulente finanziario

Il 2024 sarà probabilmente un anno di crescita più lenta del PIL in tutto il mondo, ma una recessione globale è improbabile. Si tratta quindi di una buona notizia per gli utili globali e i mercati azionari, e prevediamo che le azioni globali registreranno rendimenti positivi intorno al 7% nel 2024. Un ulteriore calo dell’inflazione globale consentirà a numerose banche centrali globali di iniziare a tagliare i tassi di interesse entro la fine dell’anno, il che aprirà la strada a una crescita globale più forte nel 2025.

La geopolitica è sempre importante per gli investitori, ma nel 2024 ciò potrebbe avere ancora più importanza poiché circa il 50% della popolazione mondiale avrà un’elezione. Le elezioni causano incertezza e potenziali cambiamenti che probabilmente determineranno ulteriore volatilità nei mercati azionari. Le elezioni presidenziali statunitensi di novembre rappresentano un importante evento di rischio sia per gli Stati Uniti che per il mondo, soprattutto a causa del potenziale impatto delle elezioni sulla politica fiscale statunitense (e su come ciò si traduce in rendimenti obbligazionari) e sulla politica commerciale statunitense (soprattutto per quanto riguarda in Cina).

Le questioni geopolitiche spesso causano anche sconvolgimenti nei prezzi delle materie prime e nei costi di trasporto globali, che incidono sull’inflazione. Anche un secondo aumento dell’inflazione o un’inflazione persistentemente elevata rappresentano un rischio per le economie sviluppate nel 2024, il che ritarderebbe l’inizio dei tagli dei tassi di interesse da parte delle banche centrali.

5 modi per sconfiggere l’ansia da recessione

Mentre i discorsi sulla possibilità di una recessione si surriscaldano, anche la tua ansia inizia a farsi sentire.

Sebbene una flessione non sia una conclusione scontata, alcuni esperti hanno recentemente aumentato le probabilità che si verifichi una recessione nel breve termine.

Citigroup, valutando la crescita economica globale nei prossimi 18 mesi, vede una probabilità del 50% che si verifichi una recessione globale. Goldman Sachs ha valutato le probabilità di una recessione per gli Stati Uniti nel prossimo anno al 30%.

Altri, come UBS, non sono convinti che stia accadendo. Ad ogni modo, la sola possibilità che si verifichi una recessione è sufficiente per alimentare l’ansia.

Ecco cinque modi per affrontare l’ansia prima che danneggi la tua salute mentale e finanziaria, secondo gli psicologi.

1. Tieni il giusto focus

Presta meno attenzione alle notizie macroeconomiche e concentrati maggiormente sulla tua situazione di portafoglio, ha affermato lo psicologo finanziario e CFA Brad Klontz .

“Questo ti salverà effettivamente da circa il 75% dello stress”, ha detto.

Quando prendi le notizie sulle probabilità di recessione o altri rapporti economici, osservale ma non assorbirle. Dopotutto, il cervello umano è stato progettato per avere la capacità di prendersi cura solo di coloro che ci sono più vicini.

“Ci viene chiesto di espanderci e consentire a così tante crisi, a così tanti fattori di stress di entrare nel nostro campo energetico, ma dobbiamo tirarci indietro”, ha detto sempre Klontz. “Dobbiamo riguadagnare il nostro potere”.

2. Incontra un consulente finanziario

Poiché l’ansia riguarda in realtà l’incertezza sugli eventi futuri, parlare con un consulente finanziario potrebbe alleviare la tua mente, ha affermato Klontz, professore associato di psicologia finanziaria e finanza comportamentale presso la Creighton University Heider College of Business.

Lo studio Planning & Progress del 2022 della Northwestern Mutual lo conferma. Circa il 54% degli adulti statunitensi ha affermato di essere alquanto o molto ansioso per le proprie finanze, secondo il sondaggio condotto con Harris Poll dall′8 al 17 febbraio e basato su un campione di quasi 2.500 persone.

Tuttavia, quella percentuale scende al 46% per le persone che lavorano con un consulente finanziario e al 47% per coloro che si identificano come pianificatori disciplinati.

3. Esegui un esercizio di “scenario peggiore”.

Questo è l’esercizio preferito di Klontz, che ti guida attraverso ciò che accadrebbe in risposta a una serie di eventi. Anche qui parlarne con un consulente finanziario può aiutarti a farti le giuste domande.

Parla delle tue paure, ad esempio “Sono preoccupato per una recessione”, e poi chiediti: “Allora cosa accadrebbe?” Continua da lì, quindi se la risposta alla prima domanda fosse “Potrei perdere il lavoro”, chiediti “Allora cosa accadrebbe?” Continua a eseguire tutti gli scenari da lì, ha detto Klontz.

“L’esercizio dello scenario peggiore è come saltare da una scogliera emotiva”, ha detto. “Quando attraversi gli scenari, non è pericoloso per la vita e non è così grave come temono che sarebbe”.

D’altra parte, è lo stress che può fare danni reali.

“Lo stress finanziario può ucciderti, ma è raro che la nostra situazione finanziaria sia pericolosa per la vita”, ha detto Klontz.

4. Prenditi un momento per fare mente locale

Può sembrare banale, ma prendersi un momento per fare una pausa e fare alcuni respiri profondi può davvero aiutare, secondo Klontz.

“Quando diventiamo emotivamente inondati, veniamo sfidati anche razionalmente”, ha spiegato. “La chiave è calmare il tuo cervello emotivo prima di prendere qualsiasi decisione.”

Ciò può impedirti di prendere decisioni finanziarie sbagliate, come vendere titoli nel panico quando il mercato scende.

5. Espandi il tuo quadro di riferimento

Quando il mercato vende e il grafico della settimana fa sembrare che sia caduto da un precipizio, questo è un quadro di riferimento ristretto, ha detto Klontz. Tuttavia, come investitore a lungo termine, devi avere un quadro di riferimento più ampio. Quando lo fai, la scogliera in realtà sembra più una buca, ha spiegato.

“Allungalo di 10 anni, 15 anni”, ha detto Klontz. ″È una salita costante su una montagna, con un paio di buche lungo il percorso.”

Ricorda inoltre che le persone in genere investono in più di un’asset class, quindi quando vedi il mercato in calo, sappi che il tuo portafoglio diversificato potrebbe non affondare così profondamente.

Le difficoltà passate e quelle future sui mercati

Negli ultimi cinque anni sono successe moltissime cose. Nel 2018 abbiano assistito al fallimento della diversificazione(tutto alla fine dell'anno era negativo) mentre il 2019 si caratterizzò per guadagni più o meno sostanziosi per tutte le asset class. Poi l'anno della pandemia, quell'evento incalcolabile dai sistemi di rischio. Ora si parla di guerra, aumento dei tassi e soprattutto #INFLAZIONE con spauracchio di #RECESSIONE.

Nel video le variazioni IMPRESSIONANTE dei prezzi dei principali beni dal 2020 ad oggi.

L'evoluzione dei prossimi mesi o anni non lo sa nessuno per certo i ??????? ????????????? ?? ????????? è una peculiarità.

COME SFRUTTARE QUESTA CARATTERISTICA? Sono 3 i fattori di intervento nella costruzione di un piano finanziario:

- AAS, asset allocation strategica

- AAT, asset allocation tattica

- AAC, asset allocation comportamentale.

La prima determina gran parte dei rendimenti di lungo periodo del, la seconda può dare benefici nel medio/breve termine(senza abusarne) la terza è determinante nel presente come dice Brian Feroldi: "???̀ ??? ???̀ ????????? ? ?????????? ??? ???? ???????????? ? ????? ???????...?̀ ?? ??? ????????????? ? ????? ???????!"

Rinnegare l'avidità durante forti rialzi, abbandonare la paura mentre il mercato crolla, abbandonare l'IO INVESTITORE per essere l'investitore che si vorrebbe essere in base alla moda del momento.

LUCIDITÀ,PERSEVERANZA e RESILIENZA sono le doti essenziali per L'INVESTITORE DI OGGI.

Tassi di interesse USA

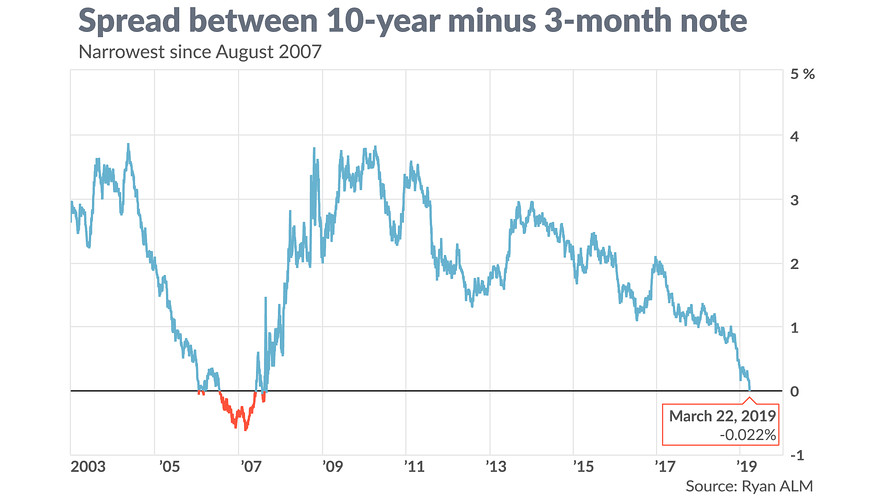

In settimana si è parlato tanto della curva dei rendimenti americana. Perchè? Cos'è successo in passato quando questa si è invertita? Quali sono le possibili motivazioni?

In questi giorni, si sente tanto parlare della curva dei rendimenti americana. Il motivo è abbastanza semplice:

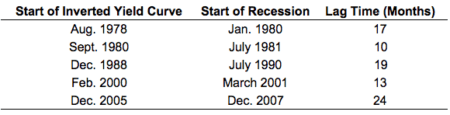

La curva americana USA si è invertita. Storicamente, questo ha comportato successivamente una fase di rallentamento dell'economia americana. Non nell'immediato, è passato anche più di un anno prima che all'inversione della curva seguisse poi una recessione.

E' capitato anche che a curva invertita, l'economia USA non mostrò successivamente segnali di rallentamento, ovvero nel 1966.

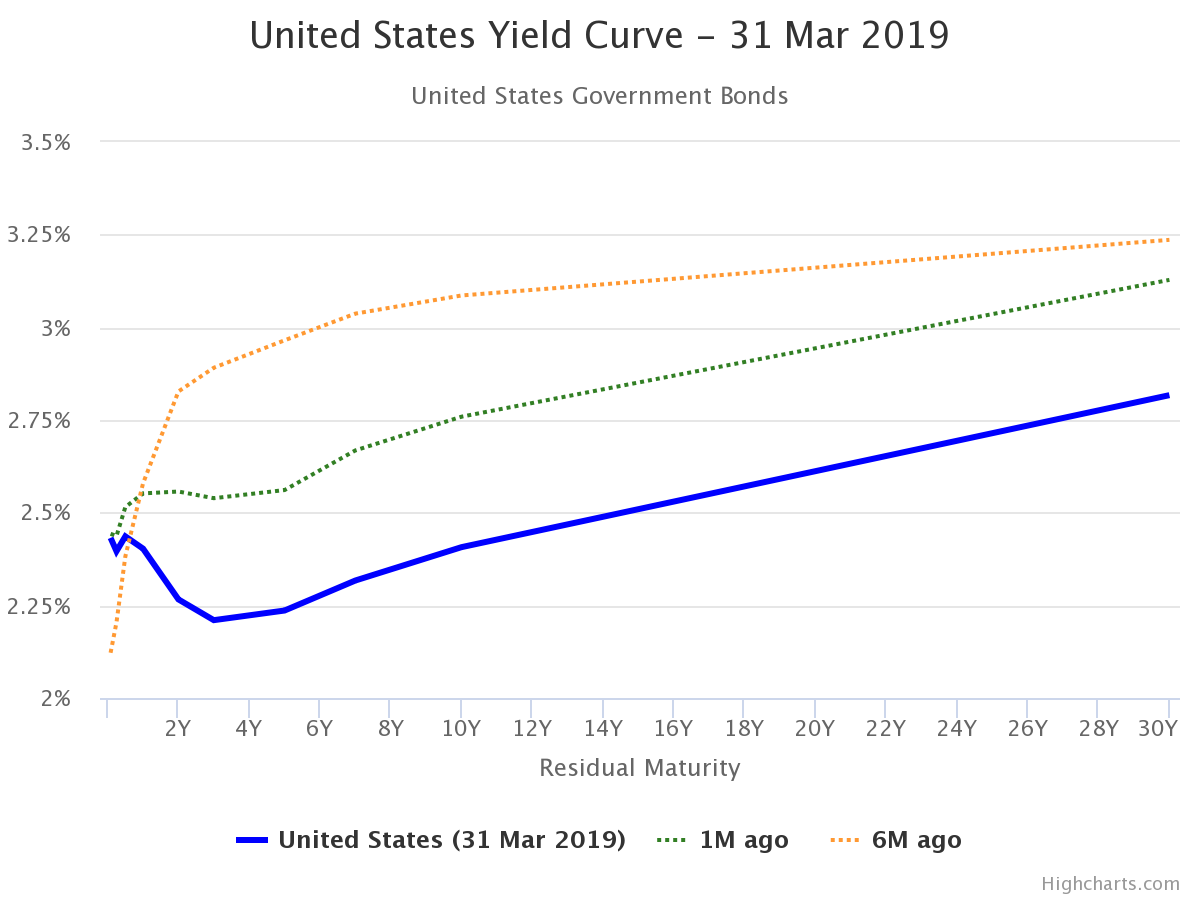

Vediamo la curva dei rendimenti dei Treasury, i titoli di stato americani.

L’inversione della curva dei rendimenti americana è avvenuta venerdì 22 marzo per la prima volta dopo il 2007. Come si vede dal grafico in alto, che ritrae la curva dei rendimenti americana al 26 marzo 2019, le scadenze brevissime (da 1 mese a 1 anno) presentano tassi di rendimento più elevati rispetto alle scadenze medio-lunghe (da 5 a 10 anni).

La curva dei rendimenti invertita segnala una recessione in arrivo?

La logica alla base della curva dei rendimenti invertita come indicatore di recessione è semplice: se i rendimenti a lungo termine sono inferiori ai rendimenti a breve termine, l'opinione del mercato è che la crescita rallenterà nei prossimi anni. Più spesso che no, quella visione è stata giusta. Una curva invertita ha preceduto ogni recessione nell'era post-seconda guerra mondiale.

Negli ultimi 70 anni, la curva degli Stati Uniti si è invertita prima di ogni recessione economica. Questa tabella in basso, mostra nella prima colonna le date in cui si è rilevata l’inversione della curva, nella seconda colonna l’inizio della recessione e nella terza il numero di mesi tra le due date. Quando la curva americana si è invertita sono passati in media 17 mesi prima dell’arrivo della recessione.

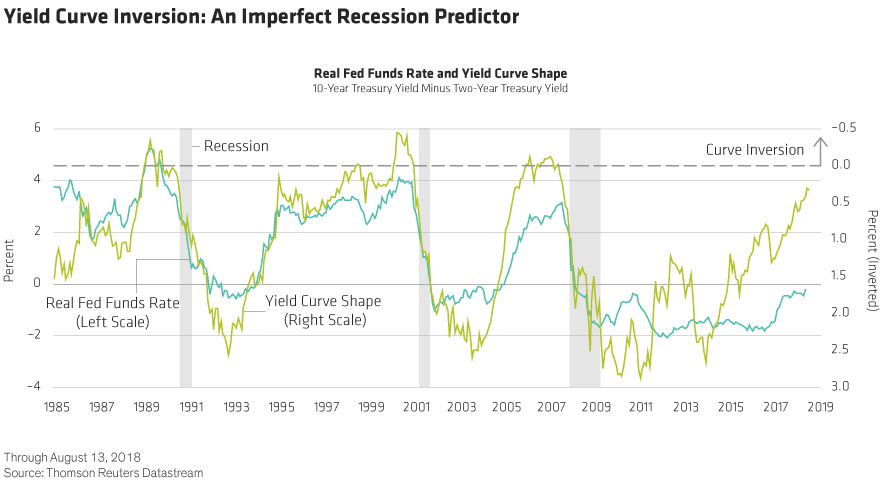

Ma il track record non è affatto perfetto, come ci dice il grafico in basso.

In alcuni casi, la curva dei rendimenti USA è invertita, ma non è stata seguita da una recessione. Alla fine degli anni '80, ad esempio, la curva dei rendimenti si invertiva e poi si accentuava di nuovo, prima di invertire di nuovo più tardi prima della recessione. Anche la curva si è invertita molto rapidamente alla fine degli anni '90, e anche nel 2005-2006

Ricapitolando, dunque, un’inversione della curva dei rendimenti può effettivamente essere la causa una recessione economica ma i tempi di per il realizzarsi dell'evento sono lunghi e non è sempre così ovvio che si verifichi.