Investire durante i massimi storici

Finora, i mercati hanno premiato bene gli investitori nel 2024 (toccando ferro), con l'S&P 500 in rialzo di circa il 17%. Solo 18 mesi fa, l'S&P aveva chiuso il 2022 con un rendimento di quasi il -20%, uno dei suoi peggiori rendimenti annuali nella storia.

È facile dimenticarlo, ma prima di quel lento e continuo declino, l'S&P ha aperto il 2022 a un massimo storico. Era impossibile saperlo all'epoca, ma non avremmo visto l'S&P stabilire un altro massimo storico fino a più di due anni dopo.

Per coloro che sono stati in grado di sopportare il declino del 2022, restando investiti e impegnati nei loro piani, il guadagno è stato più che giustificato. Il mercato è stato in grado di recuperare il suo declino e molto di più, sulla buona strada per stabilire un nuovo massimo storico in 38 giorni diversi quest'anno.

Probabilmente hai sentito la frase " comprare a basso prezzo, vendere a prezzo alto ", il che potrebbe farti chiedere se investire durante i periodi di massimo del mercato sia una buona idea o meno.

Immergiamoci nei mercati durante i massimi storici e perché credo che, come in qualsiasi altro momento, sia il momento migliore per essere un investitore.

Non possiamo sapere cosa accadrà

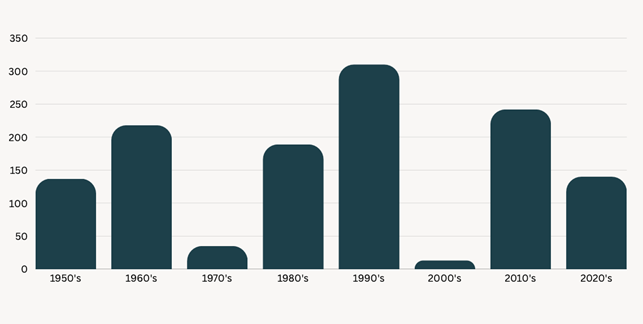

Per avere un'idea migliore dei massimi storici, diamo un'occhiata ai dati degli ultimi 55 anni. Il grafico seguente mostra il numero di massimi storici in un anno solare a partire dal 1970.

Numero di giorni con un nuovo massimo storico all'anno

Come puoi vedere, non c'è un vero schema. Ci sono periodi di anni con nuovi massimi e periodi di anni senza. Ma non possiamo davvero prevederli in anticipo con precisione. Il grafico qui sotto mostra il numero di massimi storici per decennio, ancora una volta non emerge alcuno schema logico.

S&P 500 massimi storici per decennio

I periodi senza nuovi massimi seguono i cali del mercato, dove il mercato scende più rapidamente di quanto si riprenda. Anche se non vediamo nuovi massimi durante questi periodi, vediamo comunque una crescita straordinaria. Gli investitori che continuano a dare i loro contributi regolari e reinvestono i dividendi, vedranno effettivamente un guadagno quando il mercato pareggia (purché siano investiti correttamente).

Forse il miglior modello che possiamo ricavare dai dati è che i nuovi massimi storici arrivano a grappoli. In genere, più di uno in un anno che ne ha almeno uno, e per più anni alla volta, anche se non è garantito.

Dal primo massimo storico registrato all'inizio di quest'anno, l'S&P è salito di un altro 15%. Se ti preoccupavi di acquistare a un prezzo elevato dopo quel nuovo massimo e hai venduto per uscire dal mercato, ti saresti perso un enorme ritorno in un breve lasso di tempo. E questo è solo il ritorno finora.

Naturalmente il mercato avrebbe potuto scendere e andare nella direzione opposta, ma anche se così fosse, sappiamo che è normale che i mercati sperimentino volatilità e che nel lungo termine tendano verso l'alto e verso destra. Cercando di evitare qualcosa di negativo che pensiamo possa accadere, potremmo metterci in disparte per quando accadrà qualcosa di positivo. Con gli investimenti, sappiamo che il bene supera di gran lunga il male.

Non abbiamo bisogno di sapere cosa accadrà

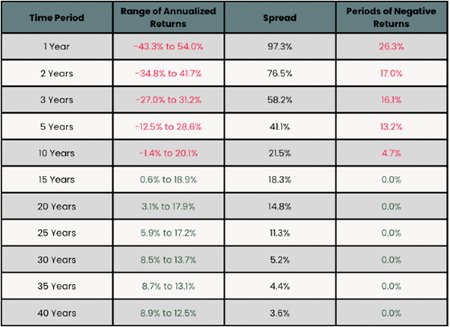

La verità con gli investimenti è che nessuno sa cosa accadrà in un dato periodo di tempo. Più breve è la nostra linea temporale, meno possiamo esserne certi perché la gamma di risultati storici è più ampia.

Rendimenti totali annualizzati S&P 500

Potrebbe sembrare una cattiva notizia, ma un'altra verità è che non abbiamo bisogno di sapere esattamente cosa accadrà.

Peter Lynch, uno degli investitori di maggior successo della storia, ha messo insieme i dati esaminando tre investitori fittizi che hanno investito $ 1.000 all'anno dal 1965 al 1995. Il primo ha sempre investito nel giorno più costoso di ogni anno. Il secondo ha sempre investito nel giorno più economico di ogni anno. Il terzo ha sempre investito il primo giorno di ogni anno.

Nel periodo di 30 anni, il primo investitore ha avuto una media di rendimento annuo del 10,6%, il secondo investitore ha avuto una media di rendimento annuo dell'11,7% e il terzo ha avuto una media di rendimento annuo dell'11,0%. Il perfetto market timing ha aggiunto solo l'1,1% rispetto al peggior market timing e solo lo 0,7% rispetto all'assenza di timing .

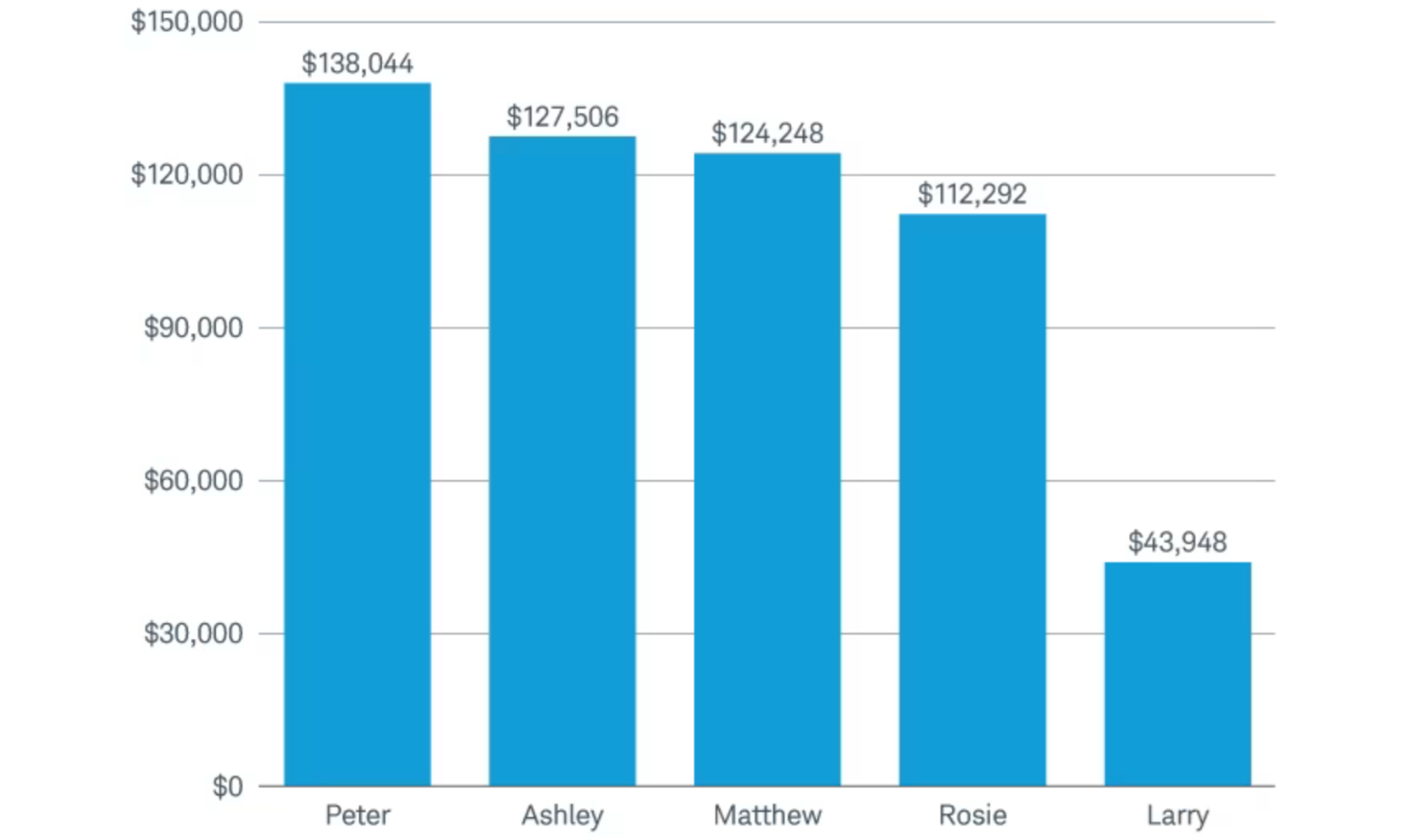

Un altro studio più recente di Charles Schwab ha esaminato cinque investitori fittizi che avevano ciascuno 2.000 $ all'anno da investire in un periodo di 20 anni dal 2003 al 2022. Ecco chi erano e quando hanno investito ogni anno:

- Peter – il giorno migliore

- Ashley – il primo giorno

- Matteo – ugualmente ogni mese

- Rosie – il giorno peggiore

- Larry – mai

Ecco i loro risultati che concludono il periodo di 20 anni:

https://www.schwab.com/learn/story/does-market-timing-work

https://www.schwab.com/learn/story/does-market-timing-work

Avere un market timing perfetto non ha fornito molto più ritorno rispetto al semplice investimento il primo giorno di ogni anno. Lo studio ha esaminato un totale di 78 periodi di 20 anni consecutivi a partire dal 1926. In 68/78 studi hanno trovato esattamente lo stesso ordine di risultati. Negli altri 10, investire il primo giorno dell'anno non è mai arrivato ultimo. L'unica vera perdita nello studio è stata non aver mai investito.

Indipendentemente da quando scegli di investire, finché investi, ti troverai da qualche parte tra il momento migliore e quello peggiore. Nel lungo termine, la differenza è abbastanza piccola da farti ottenere maggiori benefici concentrandoti su altre cose. E se ti capita di essere un investitore con il momento peggiore in assoluto, finirai comunque per ottenere incredibili risultati a lungo termine.

Un buon piano sopravvive all'incertezza

Poiché non possiamo sapere cosa accadrà, e in realtà non ha importanza il fatto che non lo sappiamo, la cosa più sensata è attenersi al nostro piano finanziario, indipendentemente da come si muove il mercato.

Un buon piano dovrebbe prendere in considerazione tutto il buono, tutto il cattivo e tutto ciò che sta nel mezzo. Un piano che richiede un'azione per combattere la normale volatilità del mercato è un piano che è in gravi difficoltà. Un piano dovrebbe essere progettato per la realtà dei mercati, non per quello che vuoi che accada.

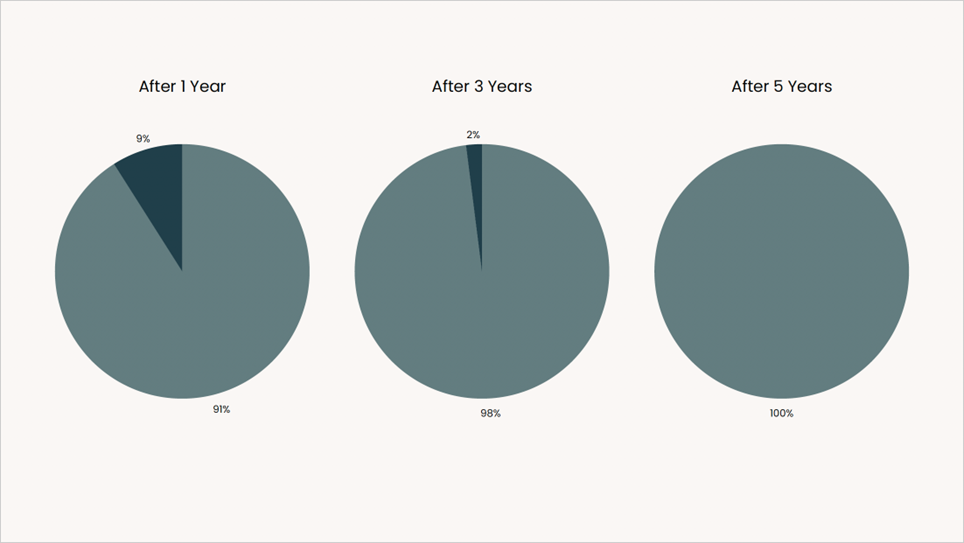

Nella maggior parte dei casi, attenersi al proprio piano finanziario significherà non fare nulla di diverso. Osservando cosa succede dopo un massimo storico, in realtà vediamo che le probabilità che i mercati siano in ribasso sono piuttosto basse. Questi dati esaminano gli oltre 1.250 massimi storici dal 1950 e la frequenza con cui l'S&P è sceso di oltre il 10%.

Probabilità di S&P 500 di scendere del 10% o più (blu scuro) dopo ogni massimo storico dal 1950

Probabilità di S&P 500 di scendere del 10% o più (blu scuro) dopo ogni massimo storico dal 1950

Possiamo vedere che le probabilità sono scarse nella migliore delle ipotesi. Con una probabilità storica dello 0% che l'S&P scenda di oltre il 10% cinque anni dopo che è stato stabilito un nuovo massimo storico. Se sei preoccupato di acquistare al massimo, penso che questo grafico ti tranquillizzi.

Come ho già detto, saper distinguere tra ciò che conta e ciò che non conta è un'abilità sottovalutata. Preoccuparsi che i mercati siano ai massimi storici, molto semplicemente, è uno spreco di tempo ed energia, e crea solo stress ingiustificato.

I dati storici ci mostrano che non possiamo prevedere cosa accadrà nel breve termine, che anche se riuscissimo a prevedere perfettamente il mercato, farebbe poca differenza e che nel lungo termine i nostri risultati migliorerebbero sempre di più.

Se stai cercando modi per migliorare il tuo quadro finanziario complessivo, concentrarti su cose irrilevanti e a breve termine non ti aiuterà davvero. Probabilmente è meglio concentrarti su cose che: contano e sono sotto il tuo controllo. Cose come:

- Garantire che i tuoi investimenti siano adatti alla tua tolleranza al rischio e ai tuoi obiettivi

- Istituzione di un fondo di emergenza accessibile

- Rivalutare il tasso di risparmio per massimizzare la crescita a lungo termine

- Aggiornare il budget per riflettere le spese e le priorità attuali

Ricorda che investire è un gioco a lungo termine. Dovresti affrontare i tuoi investimenti come una relazione a lungo termine, non come una scappatella di una notte. Ci saranno alti e bassi, ma ne varrà la pena. Si tratta di fare le piccole cose nel modo giusto per molto tempo. Può essere semplice come questo se lo lasci fare.

"La prima regola della capitalizzazione: non interromperla mai inutilmente." – Charlie Munger

Continua a fare cose per cui il tuo io futuro ti ringrazierà.

Cosa è successo a giugno?

Con la fine di giugno si è chiuso un semestre “impegnativo” sui mercati azionari. In America il listino principale di Wall Street, l’S&P 500, ha chiuso i sei mesi peggiori dal 1970 con una perdita del 20,6%. Ancora peggio ha fatto il tecnologico Nasdaq che ha lasciato per strada il 29,5%. L’Europa però non è andata molto meglio. Basti pensare che il nostro Ftse Mib ha perso da inizio anno il 22,13% (di cui -13,1% nel solo mese di giugno).

Questi numeri sono la conseguenza di un quadro geopolitico instabile, con la guerra in Ucraina che ormai dura da oltre 4 mesi e le conseguenti sanzioni occidentali alla Russia. L’aumento dei prezzi delle materie prime ha fatto schizzare verso l’alto l’inflazione, portando le principali banche centrali del pianeta a ritoccare verso l’alto i tassi d’interesse. Tutte circostanze che non hanno fatto bene al mercato azionario, ormai orientato a vedere all’orizzonte una possibile recessione ma fa parte della ciclicità dei mercati.

In tutto questo, alcuni esperti appaiono convinti del fatto che il mercato Orso durerà ancora per un pezzo. Il noto gestore di fondi Michael Burry, famoso per il film “La Grande Scommessa”, addirittura stima che al momento siamo solo a metà del calo sui mercati (ma ricordatevi sempre quello che vi ho detto sulle previsioni). Lo stesso Burry sono anni che spara su ribassi sconvolgenti vivendo ancora sull’onda della sua scommessa azzeccata del 2008, ma la sua gestione da anni produce solo rendimenti negativi.

I movimenti principali del mese sui mercati

- In Europa i listini sono andati tutti non bene. Il Ftse Mib in Italia ha chiuso il mese a 22.667 punti (-13,10% da inizio mese), il Dax tedesco ha perso l’11,08%. Un po’ meglio il Cac40 francese, giù “solo” dell’8,44%.

- Negli Usa l’S&P 500 è arretrato dell’8,39%, dopo il recupero di maggio. Ancora pesante il Nasdaq, che ha visto una perdita a giugno pari al 9% della sua capitalizzazione.

- In Asia, il Ftse China A 50 ha visto invece una corposa ripresa del +10,15%. Meno brillante, ma comunque positivo, l’Hang Seng a Hong Kong (+2,08%). In Giappone, il Nikkei ha vissuto un mese negativo, chiudendo in ribasso del -3,25%.

- Sul fronte bond, il rendimento del bond decennale USA è cresciuto nel corso del mese fino a toccare quota 2,9% (dal 2,8%). In Europa, lo spread Btp/Bund è stabile sulla fine di maggio a quota 198 punti.

- L’oro è sceso a quota 1.788 dollari l’oncia (da 1.845). Il gas naturale europeo, invece, è salito corposamente nel corso del mese e ora viene scambiato a 144 euro al megawatt/ora. Il petrolio Brent è calato leggermente a 111 dollari al barile mentre il Wti sta a quota 108 dollari.

- Il dollaro si è avvicinato all’euro e ora è scambiato a 1,04.

Da tenere d’occhio a luglio

Banche Centrali da padrone per il mese. Il 21 luglio la Bce annuncerà il primo rialzo dei tassi da 11 anni a questa parte. Attese anche le indicazioni su funzionamento e dotazione dello scudo anti-spread, strumento che interessa molto da vicino i Paesi molto indebitati dell’Eurozona, come l’Italia (seconda solo alla Grecia). Il 27 luglio, invece, sarà di nuovo il turno della Federal Reserve che, salvo sorprese, dovrebbe varare il secondo aumento da 0,75 punti percentuali dei tassi d’interesse.

Resta importante il focus su possibili nuove sanzioni dell’Occidente alla Russia e sulle reazioni del Cremlino. Un eventuale segnale di de-escalation sarebbe molto gradito dai mercati, che potrebbero reagire con euforia. Ma, allo stato attuale delle cose, è difficile prevedere che tutto questo possa accadere nel mese di luglio.

Fai la scelta giusta oggi, per avere rendimenti migliori domani

Diamo un pò di numeri alla testa per togliere spazio alle emozioni e scelte di pancia.

“Nei mercati, l’organo più importante è lo stomaco non il cervello. Se studi la storia e la storia è una lezione importante, ciò che impariamo è che i mercati scendono e scendono parecchio. La matematica è semplice: in 93 anni, il mercato ha subito 50 cali del 10%, mediamente una volta ogni due anni, questo lo chiamiamo correzione. Sempre in 93 anni poi, i mercati hanno subito 15 cali di oltre il 25%, una volta ogni 6 anni circa, questi li chiamiamo Bear Market. Questo è tutto ciò che devi sapere. Devi sapere che ogni tanto il mercato scende.

Se non sei pronto per questo, non dovresti possedere azioni.”

PETER LYNCH

RICORDATI sempre di investire coerentemente con il TUO essere investitore.

Ucraina-Russia: 3 lezioni per gli investitori

Con l'invasione russa dell'Ucraina il 24 febbraio, l'ordine del dopo Guerra Fredda – fondato sulla pace, la sicurezza e l'incoraggiamento e la proliferazione del commercio globale e dei flussi di capitali – si è fermato bruscamente. Mentre i mercati e le economie globali digeriscono l'impatto di questo nuovo ordine mondiale, molti investitori si sono lanciati alla ricerca di cosa significhi tutto ciò per i loro portafogli.

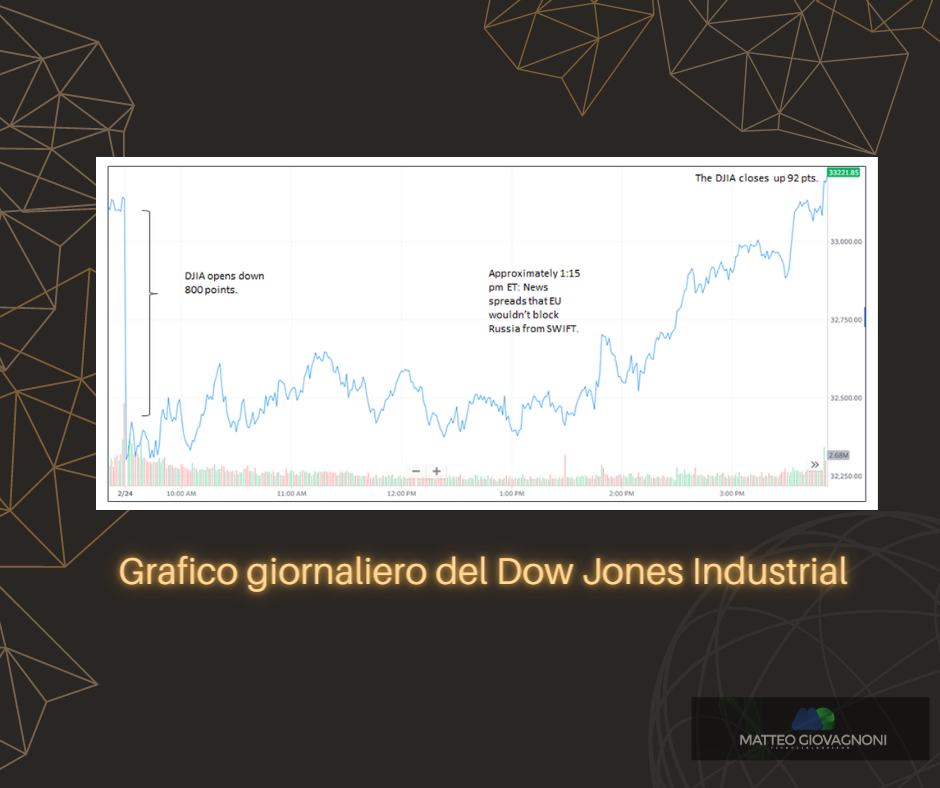

1)I mercati rispondono rapidamente alle nuove informazioni

I mercati hanno risposto immediatamente quando è arrivata la notizia dell'invasione. In risposta, le nazioni occidentali hanno annunciato una pesante raffica di sanzioni contro la Russia, a lungo minacciate, volte a paralizzare l'economia russa, punire gli oligarchi russi e isolare la Russia dall'economia globale. Il Dow Jones è stato venduto all'inizio delle notizie ed era in calo di oltre 800 punti. Tuttavia, intorno alle 13:13 ET è emersa la notizia che l'Unione Europea aveva deciso di non escludere la Russia da SWIFT – la rete globale di telecomunicazioni che collega le banche del mondo – una decisione che ha effettivamente attenuato gli impatti più immediati e più duri di qualsiasi sanzione economica. Successivamente il mercato ha recuperato più di 800 punti per concludere la giornata con un rialzo di 92 punti.

La rapidità con cui i mercati hanno risposto alle nuove informazioni non è stata isolata dal Dow Jones. Il primo giorno dell'invasione (24 febbraio), il mercato azionario russo è crollato di quasi il 40%. Una settimana dopo, l'indice MSCI Russia è sceso di quasi il 50%; nel momento in cui scrivo, il rublo russo è in calo di circa il 30% rispetto al dollaro USA. Allo stesso modo, il rendimento del Tesoro decennale statunitense ha aperto in ribasso di quasi 10 punti base rispetto alla chiusura del giorno precedente, prima di riprendersi quasi completamente entro la fine della giornata.

Il vantaggio per gli investitori è che i mercati rispondono rapidamente alle nuove informazioni; qualsiasi speranza che potremmo nutrire di fare trading su tali informazioni per guadagnare profitti a breve termine dovrebbe essere messa da parte. Nella maggior parte dei casi, i mercati sono altamente efficienti quando si tratta di incorporare rapidamente nuove informazioni e la nostra capacità di catturare profitti in eccesso facendo trading su tali informazioni è quasi sempre poco più di un utopico desiderio.

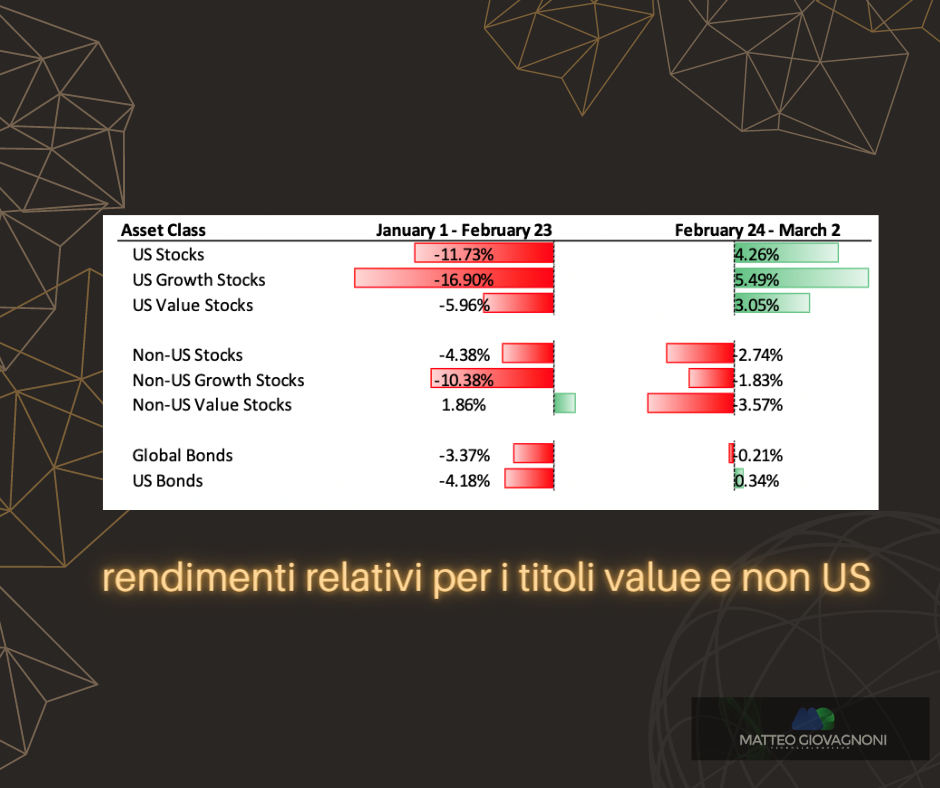

2)Gli investitori dovrebbero diversificare non per ciò che si aspettano, ma per proteggersi da ciò che non fanno

L'umiltà è di gran lunga la risorsa più importante da includere in qualsiasi portafoglio. Gli investitori farebbero bene a tenere sotto controllo la l’eccessiva fiducia. All'inizio dell'anno, quasi tutti gli esperti di mercato prevedevano tassi di interesse più elevati per l'anno a venire. Non più di una settimana fa, il mercato stava scontando sette rialzi dei tassi in America, con un aumento fino a 50 punti base a marzo. Di conseguenza, la maggior parte dei consulenti finanziari ha raccomandato agli investitori di ridurre la duration del reddito fisso, ridurre le allocazioni al Growth e magari sovrappesare i titoli Value e non all'interno dei propri portafogli. Sulla base delle aspettative del mercato, queste erano assolutamente le chiamate giuste.

Eppure, sono le nostre aspettative – non importa quanto siano validi i nostri ragionamenti – che portano a un'eccessiva sicurezza, uno stato mentale pericoloso che può illudere maliziosamente facendoci rinunciare a una preziosa diversificazione. Troppi investitori sovrappesano pesantemente i portafogli sulla base delle previsioni di mercato degli esperti. Sono state proprio quelle classi di attività che ci aspettavamo sottoperformassero quest'anno che hanno finora sovraperformato nettamente dall'inizio della crisi. Prima della crisi, la tesi degli esperti era accurata: i titoli value hanno sovraperformato la crescita, sia in patria che all'estero. Allo stesso modo, il reddito fisso, pur essendo ancora un potente diversificatore per le azioni, ha lottato di fronte all'inflazione e alla promessa di tassi più elevati. Tuttavia, nella settimana successiva all'inizio dell'invasione, è stato il miglior salvaportafoglio.

Gli investitori farebbero bene a mantenere portafogli ben diversificati a livello globale tra le principali classi di attività mantenendo in modo significativo un'allocazione di attività ampia e ponderata per la capitalizzazione.

È importante diversificare tra asset class e all'interno di esse. Torniamo indietro nel tempo e consideriamo il caso di un investitore che, nella speranza di capitalizzare su un previsto aumento dei prezzi dell'energia a causa della crisi, decide di aggiungere un'allocazione del settore energetico al suo portafoglio quando il mercato chiuderà il 23 febbraio. vuole essere diversificato, quindi decide di aggiungere non uno ma due titoli alla sua nuova allocazione nel settore energetico. Trascorre diversi giorni a leggere pile di dati finanziari aziendali sul suo terminale Bloomberg e, essendo del Texas, decide di dividere la sua allocazione nel settore energetico tra due società: un'allocazione 50/50 a ExxonMobil (XOM) e Marathon(MPC). Eppure, nonostante i migliori sforzi del nostro ipotetico investitore, il suo portafoglio non era sufficientemente diversificato per compensare il rischio specifico della società associato al possesso di sole due società. Avrebbe fatto meglio se avesse semplicemente investito in un fondo del settore energetico più diversificato.

Diversificare è importante

Non fissarti sui rendimenti di mercato a breve termine. L'imprevisto può accadere in qualsiasi momento. In effetti, se i mercati ci hanno insegnato qualcosa nel corso degli anni, è che l'imprevisto ha un modo inaspettato di accadere e con un alto grado di frequenza. E l'approccio migliore per proteggersi dagli imprevisti è il mantenimento di un portafoglio disciplinato e diversificato a livello globale e ben diversificato per asset class.

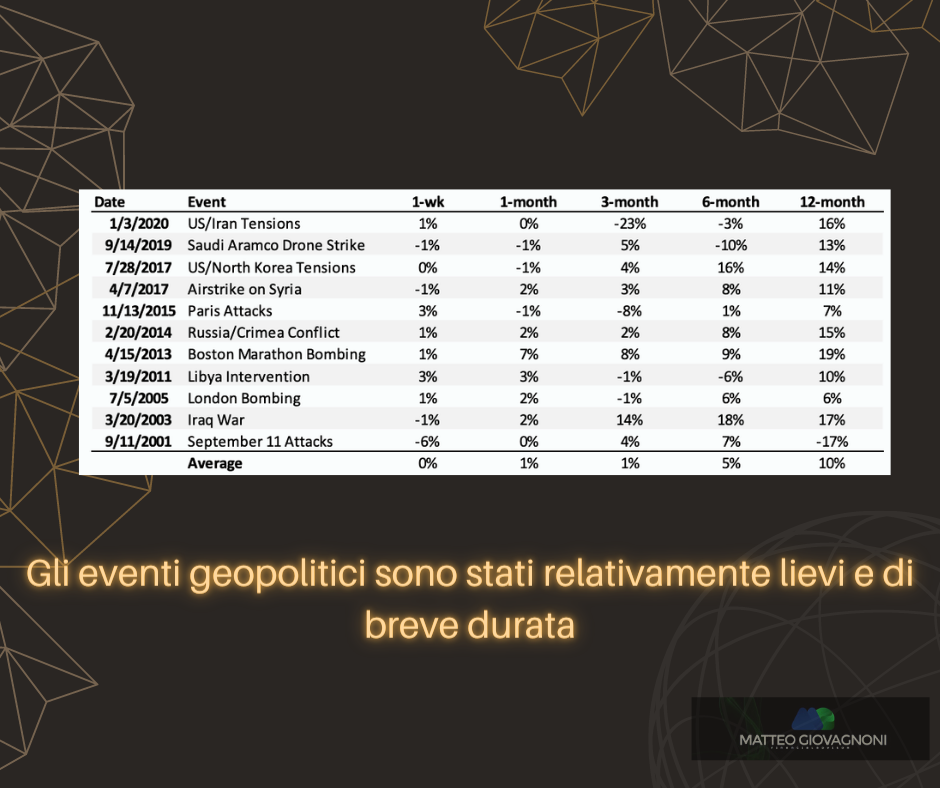

3)Le vendite “geopolitiche” sono in genere di breve durata

La storia del mercato include un'incredibile abbondanza di crisi geopolitiche, finanziarie ed economiche. Le vendite geopolitiche sono state in genere di breve durata. Un recente studio di Vanguard ha mostrato che, a partire dalla crisi di Suez del 1956, le azioni statunitensi hanno guadagnato in media il 5% entro sei mesi dall'iniziale svendita geopolitica e il 9% entro un anno. Anche la crisi missilistica cubana del 1962 – probabilmente la più grave crisi geopolitica dalla fine della seconda guerra mondiale – ha visto le azioni statunitensi inizialmente diminuire di un 5% relativamente mite per poi tornare al 21% sei mesi dopo. Allo stesso modo, la storia più recente non ha visto mancare crisi geopolitiche; e quando osserviamo i dati, ciò che vediamo è che le crisi geopolitiche hanno avuto la tendenza ad essere di durata relativamente breve e che, nel tempo, i mercati hanno continuato a premiare gli investitori disciplinati.

Conclusione

Niente di tutto questo deve trascurare o minimizzare in alcun modo l'indicibile tragedia umana che si sta svolgendo in Ucraina. La guerra è sempre e ovunque orribile, e in genere è un gioco a somma negativa senza vincitori. Tuttavia, i vantaggi per gli investitori sono che i mercati, nel tempo, premiano coloro che:

- resistono (1) al market timing;

- (2) rimangono diversificati, sia geograficamente che tra asset class;

- (3) rimangono disciplinati di fronte alle crisi geopolitiche.

SARS, Corona virus e mercati

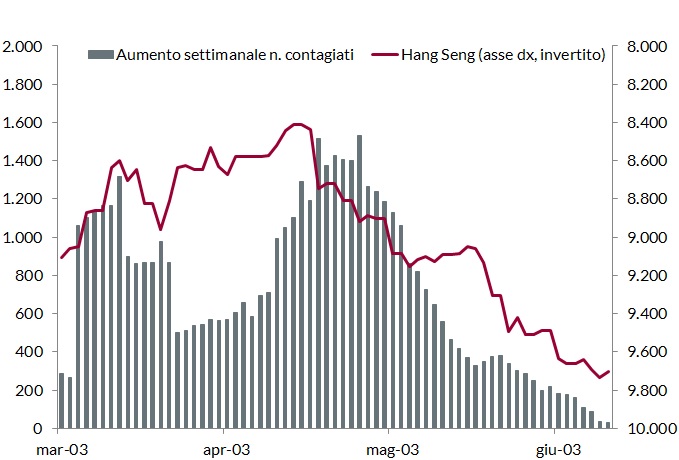

Nel novembre 2002 il mondo fu sconvolto da una nuova malattia partita dalla Cina. Solo nel luglio 2003 fu dichiarata contenuta. Stiamo parlando della famosa SARS.

Oggi invece siamo alla prese con una situazione similare con il CORONA Virus. Il confronto tra le due situazioni dal punto di vista medico viene fatto in maniera dettagliata qui, noi vediamo il riscontro sui mercati.

Partiamo da un fondamentale presupposto, nessun investitore può paragonare le due situazioni per prendere decisioni perchè fortemente differenti e ci viene in aiuto pure CNBC con questo bell'articolo.

Durante la SARS, infatti, i mercati vissero un panico iniziale, a cui segui un momento di lateralità e ripresa considerando anche i venti di guerra dello stesso periodo. L'indice cinese, Hang Seng, in particolare fu strettamente correlato alla percentuale di contagi come da grafico:

Grafici simili anche per il Corona virus ma...

I driver del mercato sono cambiati, nel 2020 la banca centrale cinese la fa da padrona e non il numero di contagi. Non solo a livello locale ma anche globalmente la situazione si replica ed è evidente dal fatto che nonostante dati di rallentamento, terza guerra mondiale sfiorata e pandemia alle porte i mercati continuano per la loro strada.

I players finanziari oggi

Chi guida i mercati dell'ultimo decennio? La risposta a questa domanda è fondamentale per capire il contesto globale e iniziare un processo che porti ad investire oggi.

I maggiori "player" oggi sono 3:

- BANCHE CENTRALI, dopo la crisi del 2008 le istituzioni hanno preso sempre più fortemente la "guida" dei mercati interni e non solo facendo da salva crolli e/o dopanti per la spinta economica

- BIG TECH, la silicon valley americana e le altre super potenze tecnologiche ormai detengono capitali pari ad intere borse finanziarie e spesso negli ultimi anni hanno fatto da locomotive per interi mercati e forse dando una nuova fisionomia ai cicli di mercato essendo abbondante la concentrazione sui servizi

- POLITICA, la finanza nell'ultimo decennio ha preso sempre più una verve politica. Avete presente i mercati come si muovono ad un temuto Tweet di Trump? o alle elezioni italiane?

Come investire quindi?

Sono molteplici le strategie e le tecniche di investimento, ma ho sempre ritenuto che vanno utilizzate quelle giuste al contesto di applicazione.

Sopra abbiamo cercato di comprendere il recente passato ed il presente per giungere a fare delle considerazioni:

- ANALISI TECNICA E FONDAMENTALE, ormai serve solo per leggere il passato o l'immediato presente ma perde di totale attendibilità per prendere scelte sul lungo termine soprattutto. Basta pensare a quante realtà, anche italiane, scontano prezzi incoerenti con i fondamentali o all'ultimo mese dei mercati finanziari globali dove nessuno analizzando il grafico giornaliero o settimanale avrebbe anticipato il movimento futuro ( chi sapeva del rimbalzo della borsa cinese grazie alle manovre dirette sui mercati della banche centrale )

- FUND SELECTION, in contesti di volatilità controllata e bassa non è possibile, o quasi, creare alpha (valore aggiunto rispetto al mercato) da parte dei gestori. Numerose statistiche dicono che solo il 15% nei gestori batte il mercato sotto i 5 anni. Va scemando la percentuale allungando l'orizzonte temporale fino all'1% sopra i 20 anni.

Abbandonate candele e grafici per fare previsioni, e la

gestione attiva per orizzonti di lungo periodo restano solo queste certezze per

decidere oggi sugli investimenti futuri:

- PIANIFICAZIONE, nessuno può influenzare i tuoi obiettivi finanziari se non te stesso

- DIVERSIFICAZIONE, distribuire il rischio tra varie asset class e soluzioni finanziarie trovando il giusto mix e quì l'uso di modelli e le competenze del consulente finanziario diventano fondamentali

- QUALITA', scegliere strumenti di abbiano rating ed informazioni attendibili, trasparenti e fruibili

- COSTI, NON E' SEMPRE VERO CHE CHI PIU' SPENDE MENO SPENDE soprattutto nella scelta dei prodotti finanziari anzi. E' meglio spendere il giusto per il valore aggiunto apportato ed anche qui il consulente finanziario diventa fondamentale nell'ottimizzazione.