Cosa è successo a novembre sui mercati?

Prosegue la positività di ottobre anche per questo mese sulle Borse mondiali. A sostenere il rialzo sono stati i primi dati positivi sull’inflazione che sembra aver lasciato alle spalle il picco in America e rallenta in Europa.

Tutto fa sperare ai mercati in una Fed meno aggressiva con i rialzi dei tassi di interesse.

Resta ancora, però, incertezza sul conflitto in Ucraina che non sembra essere vicino a una risoluzione e i prezzi dell’energia, nonostante la vistosa discesa osservata a ottobre, hanno ripreso a salire. Continua la discesa dei prezzi del petrolio, di fronte ai timori per un rallentamento economico a livello globale e alla prosecuzione della politica zero Covid in Cina, malgrado l’insofferenza ormai conclamata della popolazione.

Sui mercati è andata bene pressoché ovunque, a partire dall’Europa e dagli Stati Uniti. Più di tutti, però, si è evidenziata la grande rimonta dell’azionario cinese, che aveva vissuto momenti particolarmente grigi nel corso dell’anno.

I principali fatti del mese

- All’inizio dello scorso mese c’è stato l’atteso meeting della Federal Reserve, la banca centrale Usa, che ha decretato il quarto rialzo dei tassi d’interesse consecutivo da 0,75%, portando il costo del denaro nella forchetta fra il 3,75% e il 4%.

Dai verbali della Fed, usciti verso fine mese, emerge però una maggioranza del board orientata verso un rallentamento del ritmo nel rialzo dei tassi, che nella riunione di dicembre dovrebbe essere di mezzo punto. A dare manforte a questo orientamento sono arrivati i buoni dati sul fronte del carovita: a ottobre, infatti, il dato sui prezzi al consumo è risultato al 7,7% su base annua, meno delle attese che avevano posizionato l’asticella al 7,9%. - Sembrano andare meglio anche i dati in Europa. Nell’Eurozona il dato sull’inflazione si è attestato per il mese di novembre al +10% su base annua, dal +10,6% di ottobre. In Italia il dato è stato stabile al +11,8%, una novità se si pensa che la corsa dei prezzi continuava ad accelerare ormai da molti mesi consecutivi. Anche questo, secondo gli analisti, dovrebbe essere un buon viatico verso una marcia più mite della Bce sul fronte dei tassi d’interesse.

- Sempre a novembre si è tenuta la Cop27 a Sharm El-Sheikh, che per molti osservatori ha portato a pochi impegni concreti da parte delle potenze mondiali nella lotta al cambiamento climatico. In ogni caso, il risultato più tangibile è l’accordo sulla creazione di un fondo per compensare le drammatiche conseguenze degli eventi estremi nei Paesi più vulnerabili del mondo.

È stato anche il mese del G20 di Bali, evento che può annoverare il ripristino del dialogo tra Stati Uniti e Cina come tra i risultati più degni di nota. - In Cina, nel frattempo, è in atto un’ondata di proteste contro le restrizioni della politica zero Covid del governo di Pechino. Se da una parte il governo ha risposto allentando leggermente le restrizioni, dall’altra sta reprimendo il dissenso per riportare l’ordine.

Conclusioni

Sono stati 12 i mesi di ribasso, storicamente tra i più lunghi di sempre. Indubbiamente la prima e vera prova di tempra per gli investitori degli ultimi 10 anni. Mercati così portano una “naturale” selezione tra investitori occasionali e consapevoli. Anni di rialzi hanno portato snaturamenti e overconfidence sia tra che investe e chi fa investire, eccessi che nel 2022 si pagano cari.

Per chi invece è arrivato all’ultimo mese dell’anno ancora convinto e sicuro del proprio piano finanziario si aprono portoni di opportunità.

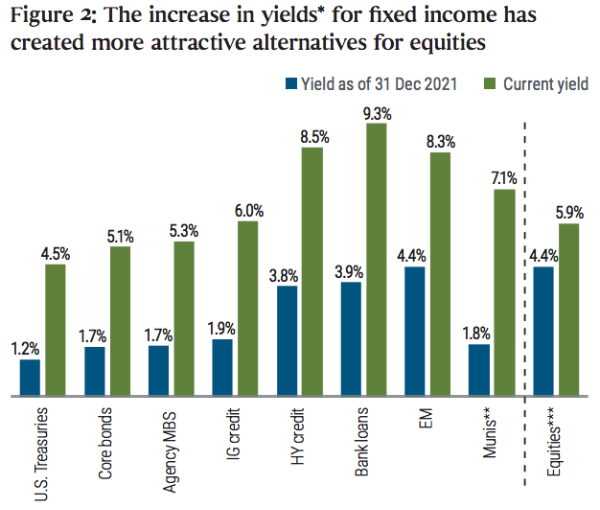

In questo grafico la differenza tra lo yield del 2021 ed oggi nelle principali asset class. Queste sono le occasioni che capitano poche volte in un percorso di investimento, i momenti in cui realmente si deve fare gestione attiva sui propri comportamenti e piani. Ricordo ancora nel 2021 tutti parlavano di mercati troppo alti, tanti leoni affermare “aspetto un ribasso per entrare” ma quanti realmente lo hanno fatto?

Prova a chiederlo a chi ti è vicino o sai investe e la risposta sarà POCHI o NESSUNO.

In questi momenti devi essere bravo nel guardare i tuoi denari con distacco, consapevole che non sai e nessuno sa se realmente siamo sui minimi, sforzandoti a ragionare in maniera cruda sui dati.

Oggi investire nell’obbligazionario porta rendimenti doppi o tripli rispetto a 12 mesi fa, mediare sull’azionario rappresenta per dividendi e prezzi un occasione unica per migliorare il rendimento medio del tuo portafoglio.

Millennials denaro e risparmio

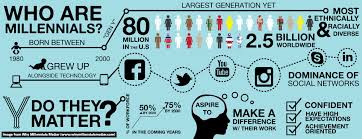

Sono nati tra i primi anni ottanta e fine novanta, i Millennials rappresentano la nuova classe produttrice. Vediamo dieci interessanti spunti per capire il loro rapporto con il denaro ed il risparmio.

Per la mia generazione nata tra il 1981 ed il 1999, la strada verso la sicurezza finanziaria è stata, ed è, parecchio accidentata: ci si riferisce spesso a loro come alla generazione più sfortunata e alcune statistiche ci mostrano in quale posizione si trovino oggi e come appaia il loro scenario finanziario al momento.

1. Il 52% dei Millennials investe spesso o sempre in fondi sostenibili

Gli investimenti sostenibili SRI (a cui ci si riferisce talvolta con "investimenti responsabili") fanno parte di una scuola di pensiero che considera i temi ambientali, sociali ed etici una potenziale fonte di rendimento e allo stesso tempo di grande impatto sociale, naturalmente in positivo.

In un report del 2017 di Schroders viene evidenziato che i Millennials sono più consapevoli ed informati sui fondi d'investimento sostenibili rispetto alla Generazione X ed ai Baby Boomers: hanno infatti il doppio delle probabilità (il 10%) di identificare correttamente tutte e tre le descrizioni di investimenti sostenibili rispetto ai Baby Boomers (5%).

Si è anche scoperto che in Europa la popolazione peggio informata è quella del Regno Unito, in cui il 14% non sa che cosa sia un fondo d'investimento sostenibile.

2. Il potere d'acquisto globale dei Millennials è destinato a superare quello della Generazione X nel 2020

I Millennials stanno per superare la Generazione X per maggiore potere d'acquisto globale, in termini di generazione, e questo accadrà entro il 2020. I Millennials sono destinati a guadagnare una media di 1,4 trilioni di dollari (globalmente) all'anno entro questa data.

Visto che la Generazione X inizierà a raggiungere l'età pensionabile nei prossimi quindici-vent'anni, il loro reddito ed il loro potere d'acquisto cominceranno infatti a calare significativamente.

3. I Millennials europei amano la tecnologia

Un sondaggio condotto da Vocalink ha scoperto che il 71% dei Millennials italiani ammettono di non poter vivere senza smartphone, ed il 10% di loro utilizza i sistemi di pagamento da cellulare quotidianamente, per cibo e bevande, per i pasti fuori casa e per le uscite, e l'11% per il tempo libero, ad esempio per andare al cinema, ad un concerto o a vedere una partita.

Inoltre, i Millennials sembrano pronti all'utilizzo di sistemi tecnologicamente avanzati che li assistano con le loro finanze o con i pagamenti da cellulare, visto il 42% dei Millennials inglesi e tedeschi accetterebbe di usare sistemi ottici di riconoscimento per la verifica delle transazioni.

4. I Millennials trovano che gli imprenditori abbiano un impatto più positivo dei leader religiosi o politici

È un fattore probabilmente collegato al declino della religione organizzata in Europa e alla disillusione originata dal crollo del 2008 il fatto che la generazione dei Millennials non stia più guardando a leader morali tradizionali come capaci di un impatto sociale positivo.

I Millennials guarderebbero invece alle imprese come luogo d'elezione di una trasformazione verso modelli di business etici e per dare l'avvio ad un cambiamento sociale positivo: è dagli imprenditori che si aspettano insomma una posizione più decisa a riguardo.

5. Meno del 30% della ricchezza dei Millennials è nelle azioni

In quanto generazione che ha raggiunto la maggiore età nel clima del dopo 2008, i Millennials sono più cauti nell'investire il proprio patrimonio in azioni: sono più scettici nei confronti di un mercato che hanno già visto crollare e un'indagine di Deloitte ha rilevato che privilegiano attivi materiali, oltre alla liquidità; in generale, sono alla ricerca di strumenti semplici e di facile comprensione.

Sul lungo termine, ci sarà bisogno di compensare in qualche modo l'avversione al rischio di questa generazione.

Un'opera di educazione finanziaria mirata e con i canali giusti può essere la soluzione.

6. Un Millennial inglese su tre potrebbe non avere mai una casa di proprietà

Un'indagine della Resolution Foundation ha scoperto che un Millennial su tre potrebbe non avere mai una casa di proprietà, e così, dal momento che i Millennial stanno raggiungendo l'età in cui iniziano ad avere bambini, ci troviamo di fronte ad una generazione di bambini cresciuta in alloggi in affitto, in un clima di insicurezza e di breve termine.

Non sono di certo da soli in Europa, dato che statistiche recenti mostrano che in Italia addirittura il 67% degli italiani tra i 18 e i 34 anni vivono ancora a casa con i genitori.

7. I Millennials sono la prima generazione moderna ad essere in condizioni peggiori dei propri genitori

Un'analisi recente del Luxembourg Income Study ha scoperto che i redditi di coloro che hanno tra i 25 ed i 29 anni hanno registrato una stagnazione tra gli anni settanta e gli ottanta, se messi a confronto con le entrate delle persone più anziane, che sono invece aumentate.

Per esempio, in Italia, i redditi per il gruppo di età che va tra i 25 e i 29 anni sono cresciuti del 19% in meno della media nazionale tra il 1986 ed il 2010, il che significa che, in termini reali, le persone più giovani non hanno migliorato il proprio status rispetto al 1986.

La stessa cosa è vera per il Regno Unito, dove la crescita del reddito di coloro tra i 25 e i 29 anni è stata del 2% minore della media nazionale tra il 1979 ed il 2010.

8. Il 29,8% dei Millennials crede che la discriminazione reddituale stia causando gravi danni nel proprio Paese

Un'indagine di Sharper Survey ha scoperto che circa il 30% dei Millennials rivela una forte coscienza sociale affermando che la discriminazione reddituale stia causando gravi danni nel proprio Paese.

Questa discriminazione può prendere la forma di un rifiuto di un contratto d'affitto o di un mutuo da parte della banca perché non viene riconosciuta come adeguata la fonte di reddito di chi fa la richiesta. Questo può anche condizionare la possibilità di ottenere un prestito o di avere una carta di credito e, per una generazione che partecipa ampiamente alla gig economy (con attività autonome, da freelance) questo può avere gravi ripercussioni.

9. Dei Millennials che investono, il 73% lo fa per la pensione

Sebbene siano spesso additati come la generazione che non pensa a sufficienza al proprio futuro, il 73% dei Millennials che sta investendo lo sta facendo per integrare la propria pensione oppure sta aumentando gli importi per il risparmio previdenziale per la pensione.

Una migliore educazione alle decisioni d'investimento per il futuro può quindi essere un buon investimento per i Millennials che stanno pensando di iniziare il proprio cammino nel mondo degli investimenti.

10. I Millennials non stanno risparmiando abbastanza per la propria pensione futura

Secondo un'indagine di Schroders, i Millennials stanno risparmiando una percentuale minore per la pensione rispetto alla Generazione X ed ai Baby Boomers.

Questo può stare ad indicare un'ingenuità e un'impreparazione riguardo alla cifra di cui avranno davvero bisogno quando andranno in pensione, oppure al contrario una consapevolezza del fatto che dovranno probabilmente lavorare per un periodo di tempo molto maggiore rispetto alle altre generazioni e che quindi guadagneranno soldi più a lungo.

Scopriamo insieme il Cash King

Partite le montagne russe sui mercati, ed appurato che il 2018 sarà il peggior anno degli ultimi 10 con un rosso generalizzato ecco sbucare come i funghi gli amanti del:

"Tengo tutto sul conto!".

Il Sole24Ore se ne esce con l'articolo intitolato:

"Avete lasciato i soldi sul conto corrente? È stata la scelta migliore"

per poi ammettere scorrendo tra le righe che :

"Si tratta di un fatto anomalo. Era infatti dal 1994 che la liquidità non garantiva rendimenti migliori di bond e azioni mentre bisogna riavvolgere il nastro fino al 1969 per trovare un’annata in cui bond e azioni hanno registrato rendimenti negativi a fronte di un saldo positivo dei fondi monetari."

Il Sole 24 Ore

Titoli del genere danno il via ai più grandi errori emotivi che può fare un investitore e pure qualche consulente. Vendono azionario (in perdita), per stare liquidi.

? IL CONTRARIO DI CIO CHE VA FATTO?

L'errore di fondo sta nel non contestualizzare la liquidità in ottica di pianificazione finanziaria. Tanti consulenti e risparmiatori investendo:

? Non investono per obiettivi di investimento;

? Non dividono il proprio patrimonio in comparti di investimento diversi ma parte di una macro strategia;

? Non adottano una strategia "SALVAGENTE" considerando la liquidità come parte fondamentale.

È giusto avere liquidità sul conto (rimo salvagente ) e magari una soluzione per gli imprevisti. Se non l'avete nascono i problemi, e se posso cambiate consulente.

I soldi dedicati al breve termine, quelli che vi permettono di stare sereni, di dormire tranquilli durante un imprevisto o uno shock finanziario devono essere liquidi.

Non c'è scappatoia, funziona così.

▶️ Rompi l'auto, hai la liquidità pronta

▶️ Perdi il lavoro, hai la liquidità per sopravvivere più mesi

▶️ Il mercato va fortemente al ribasso, hai la liquidità per mediare gli investimenti.

Ma la devi avere prima, non in corsa, disinvestendo.

Ecco la differenza tra improvvisarsi investitori ed investire pianificando.

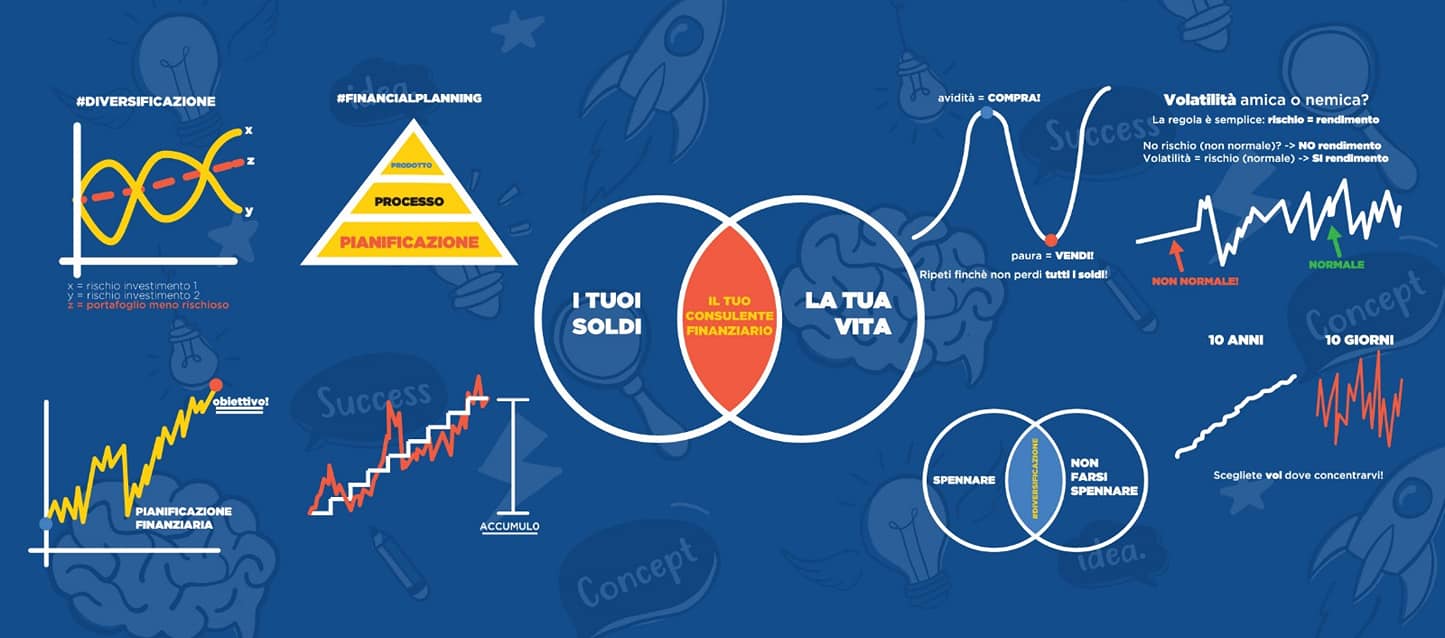

PIANIFICAZIONE FINANZIARIA significa:

?Avere una strategia da anni

? conoscere il proprio patrimonio

?essere consapevoli di ogni "cassetto" che lo compone.

Senza un piano l'insicurezza prende il sopravvento, l'incertezza non viene compresa e capita facendo uscire la PAURA.

5 regole per risparmiare nel 2019!

Manca ormai un mese per la fine dell'anno ed l'inizio di quello nuovo.

Il 2019 sarà un anno pieno di eventi economici e politici in scala mondiale:

? Elezioni europee;

? Cambio presidenza della BCE;

? Fine degli aiuti dalle banche centrali mondiali all'economia.

Quindi come si dovrà investire nel 2019?

È certo che nessuno sa cosa accadrà ma di sicuro ci sono 5 semplici regole buone per ogni stagione:

1) DIVERSIFICA I TUOI INVESTIMENTI

Utilizza strumenti che non concentrino il tuo investimento in uno o pochi titoli. Diversificare serve a distribuire il rischio ma soprattutto a ridurlo.

2) CREA UN FONDO DI EMERGENZA

Dedica parte del tuo patrimonio ad una soluzione a brevissimo termine e rischio minimo (anche liquidità) che ti permetta di gestire il famoso "imprevisto" lasciando fare il proprio corso ad ogni singolo investimento pianificato.

3) PIANIFICA PER OBBIETTIVI

Organizza il tuo patrimonio per obiettivi e orizzonti temporali adeguati è il primo passo per ridurre il rischio ed aumentare il successo del tuo investimento.

Una coerente costruzione di portafoglio farà il resto.

4) INVESTI GRADUALMENTE

Soprattutto in momenti economici come questi, con grossa volatilità ed incertezza è SBAGLIATO investire tutto e subito. Costruisci soluzioni utilizzando strumenti come il sempre verde PAC, piano di accumulo.

5) NON FARTI CONDIZIONARE DALLE NOTIZIE

I media vendono di più sulla paura e l'euforia piuttosto che sulla normalità.

Quindi non farti condizionare emotivamente ma tieni sempre un atteggiamento razionale verso i tuoi risparmi.

L'emotivita è la maggiore causa di fallimento di un investimento.

RICORDATI, i più rinomati investitori mondiali comprano quando tutti vendono per paura.

Tieni a mente queste regole e fidati vivrai i tuoi risparmi ogni anno in maniera serena.

La vita di Gino, un risparmiatore italiano!

Faccio il consulente finanziario da anni in tutta Italia ed il bello di fare questo lavoro è che si conoscono e si parla con tantissime persone più o meno differenti tra loro. Risparmiatori ed investitori di tutte le età ma spesso accomunati da ABITUDINI FINANZIARIE.

Oggi voglio provare con la malsana idea di raccontarvi la storia del risparmiatore Gino.

Oggi ha 49 anni, ma che risparmiatore è stato e sarà nella sua vita?

20 ANNI

Appasionato di calcio e profondo conoscitore di ogni squadra e campionato il suo primo investimento sono state le scommesse sportive. Tra Gazzetta dello Sport e centri di scommesse ha passato questa età facendosi una cultura pazzesca della materia convinto di far saltare il banco ogni settimana. Il lavoro è la sua ultima preoccupazione perché al momento la sua unica fonte di reddito sono i "regalini" di nonna Pina o la paghetta settimanale.

30 ANNI

Inizia un lavoro, essendo la prima occupazione e part time, non gli da molta soddisfazione economica MA... incontra il guru della sua vita: SERGIO MEGATRADER.

Abbonamento fatto, piattaforma scaricata: Gino inizia ad investire su Future, Forex, Materie Prime ogni tanto a leva pure seguendo la mail settimanale.

È gasatissimo, Sergio Megatrader ci ha guadagnato un sacco di soldi, ogni mese guadagna il 20%, facile facile..

Prima settimana: si dimentica impostare gli ordini e chiude perdendo.

Seconda settimana: ha un problema alla linea internet e non riesce ad immettere tutti gi ordini.

Terza settimana: matura che sta perdendo perché non ha il tempo giusto per fare trading e si gioca la settimana di ferie al lavoro, 8 ore al giorno di trading, 5 emicranie e zero euro sul conto.

Quarta settimana: Gino spacca il computer...perché è colpa del PC VERO?!

40 ANNI

Gino ormai lavora da qualche hanno, il contratto è passato full time ed indeterminato e riesce a mettere da parte un "gruzzoletto".

Non c'è niente di meglio del mattone!

Nonno Mario

Gino compra un rustico da 70.000 euro, contraendo un bel mutuo convinto di metterlo a posto, rivenderlo e farci un bel profitto così come ha fatto l'amico del suo amico che ci ha guadagnato un sacco di soldi. Lavori su lavori, il mercato immobiliare che non è quello degli anni 80/90 e GINO si trova costretto a venderlo: 50.000 euro è la migliore offerta che trova.

Il suo " investimento" ha perso il 30%.

50 ANNI

Gino, navigando qua e là per i social, scopre le criptovalute.

Rendimenti pazzeschi, idea futuristica e quell'alone di mistero che non guasta mai fanno si che sembri l'occasione piovuta dal cielo.

Clicca sul primo link che lo colpisce e scopre che se presente alcuni amici ha un guadagno in più.

"Siiii, diventerò ricco!!!"

Gino

è il pensiero che rimbomba nella testa di Gino, che investe quasi tutti i 50.000 euro della vendita del rustico. Compra qui, compra là qualcosina si guadagna ed ha sotto pure 10 amici a cui ha fatto conoscere la gallina dalle uova d'oro.

Poi arriva il 2018...

Oggi.

Tutto crolla e con un -70% Gino e i suoi 10 amici chiudono tutto e se la prendono in quel posto accusando il Sistema ed i Poteri Forti di aver voluto annientare le Cryptovalute.

60 ANNI

Gino riceve una telefonata dal dipendente della BCC (o le Poste) del paese che gli dice:

"Sig. Gino è nostro cliente da tantissimi anni, vorremmo che diventi nostro socio."

Dei 15 mila euro rimasti, ammaliato dal prestigio Gino decide di "investire" 10.000 euro in azioni ed obbligazioni della BCC di Pizzogualtiero. Nuove normative e cambiamenti portano ad una riorganizzazione della BCC che verrà inglobata in un gruppo più grande. Gino riceve una mail, dove viene invitato a passare nella nuova filiale per contrattare il valore dei vecchi titoli.

Valore delle azioni dimezzate e rendimento delle obbligazioni decurtato del 30%.

70 ANNI

Finalmente la pensione,quasi...

GINO si rende conto che prende una pensione dall'INPS misera.

Non vuole più investire quindi cercherà di accorparla con le cedole delle obbligazioni bancarie.

Insomma bene ma non benissimo.

Si lo so è un pò lungo come post ma sono sempre 50 anni di vita... scherzi a parte pensateci bene, quanti GINO conoscete? Ora non sarà esattamente per tutti così ma sono sicuro che lo sarà per tanti. Indipendentemente dalle scelte fatte esiste una cura univoca per evitare di incappare nella vita "alla Gino":

L' EDUCAZIONE FINANZIARIA

Interessati alla materia, leggi ma soprattutto fa solo ciò che comprendi.

È più semplice di quello che sembra fidati, ti basterebbe seguire le mie

9 REGOLE SALVA RISPARMIO!