Mercati in discesa: prendere decisioni intelligenti

I mercati ribassisti comportano un aumento del rischio, ma probabilmente non nel modo in cui puoi pensare.

I bruschi cali dei mercati azionari creano livelli incredibilmente elevati di rischio comportamentale. Le possibilità di prendere decisioni che compromettono i nostri risultati a lungo termine sono incredibilmente alte. Non c'è una risposta facile per affrontare tali meccanismi - sono una sfida per tutti - ma ci sono alcune cose importanti da ricordare.

I cali decisi del mercato sono sempre affiancati da cattive notizie per il futuro

Può sembrare ovvio, ma spesso viene ignorato: i forti cali dei mercati azionari sono dovuti a timori significativi e all'incertezza sul futuro. La causa specifica di questi sarà diversa in ogni occasione.

I mercati non scendono e basta, scendono per un motivo e questo motivo creerà profonda preoccupazione. Questo è il motivo per cui le persone che parlano di aspettare "prezzi migliori" per investire nei mercati azionari probabilmente non lo fanno mai, perché quei prezzi migliori arrivano con cattive notizie, notizie che ci fanno non voler investire. Tutto andrà male durante un mercato ribassista, se non lo facesse non ci saremmo dentro.

Il rischio non è un concetto teorico, ma riguarda il modo in cui ti fa sentire

Vivere attraverso un calo del 30% dei mercati azionari è una situazione completamente diversa rispetto a guardare una perdita teorica sulla carta o peggio sullo smartphone che hai sempre in mano. Sappiamo che le azioni possono scendere molto nel breve termine, ma non capirai mai veramente cosa significhi finché non lo provi. Siamo molto più propensi ad assicurare la nostra casa contro il rischio di alluvione ma solo dopo che si è allagata, ciò contrasta tecnicamente con l'idea di "proteggersi dal rischio". Ciò perchè il rischio spesso diventa reale solo quando lo abbiamo sperimentato. Quando vivi attraverso le turbolenze dei mercati, la propensione al rischio inizierà inevitabilmente a diminuire. I mercati ribassisti hanno un pesante impatto emotivo e possono causare una profonda ansia. Anche gli investitori ben regolati e disciplinati saranno vulnerabili perché più lungo e pronunciato è il ribasso, maggiore è la possibilità che inizi a mettere in discussione i tuoi stessi principi di investimento.

Solo sotto stress riuscirai a comprendere la tua reale tolleranza al rischio.

Mettere in dubbio il tuo approccio d'investimento in un mercato ribassista è sempre una cattiva idea

Spesso sento circolare la voce sui social che sia prudente rivedere il nostro approccio d'investimento durante i bruschi sell-off del mercato azionario. E' la peggior cosa che in questi momenti tu possa fare!

Comprendo l'idea – confermare che siamo ancora a nostro agio con il nostro piano in un contesto di stress sembra sensato – ma dobbiamo stare molto attenti qui. È incredibilmente improbabile che prenderai buone decisioni a lungo termine durante i periodi di grave preoccupazione. Quando proviamo ansia, il nostro corpo vuole che facciamo qualcosa al riguardo: questo di solito significa rimuoverne la causa. L'istinto per natura ci spingerà alla fuga, come fossimo ancora uomini delle caverne alle prese con predatori pronti a mangiarci. Questo è il motivo per cui così tanti investitori si spostano verso la liquidità quando i mercati azionari scendono: allevia la pressione che stiamo avvertendo in questo momento, dandoci l'idea che se il ribasso continui al momento non ci causerà danni. Durante i mercati ribassisti, l'attrattiva di rivedere il tuo approccio d'investimento e trasformarlo in qualcosa che ti faccia sentire a tuo agio sarà incredibilmente forte, ma prendere decisioni sul futuro quando si è sotto pressione raramente è una buona idea.

Hai mai provato a pianificare le vacanze del prossimo anno mentre sei sofferente in volo su un aereo con forti turbolenze?

Probabilmente finirai per scegliere un posto molto vicino a casa, meglio se raggiungibile a piedi o quasi.

La tua ipotesi di default dovrebbe essere che le decisioni prese durante i mercati ribassisti saranno sbagliate. Gli esseri umani sono progettati per fare determinati tipi di scelte sotto stress e poche di queste sono allineate con un buon pensiero di investimento a lungo termine. Questo non significa che non dovrai mai fare nulla, ma che sarà necessaria più cautela del solito. La tentazione di fare scelte che soddisfino il tuo sé attuale a scapito del tuo sé futuro difficilmente ti daranno soddisfazione.

Come comportarsi?

Cerca una figura di riferimento professionale che ti sia da supporto nei momenti di stress aiutandoti a fare scelte giuste. Da esperienze come il recente ribasso, o quello del 2022/23 per non dire il 2020 ogni investitore deve trarne insegnamenti non delusioni. Ogni ribasso può essere un test importante per te sulla tua tolleranza reale al rischio.

I mercati sono irrazionali nel breve termine ma nel medio e lungo premiano sempre chi usa la testa e non l'istinto.

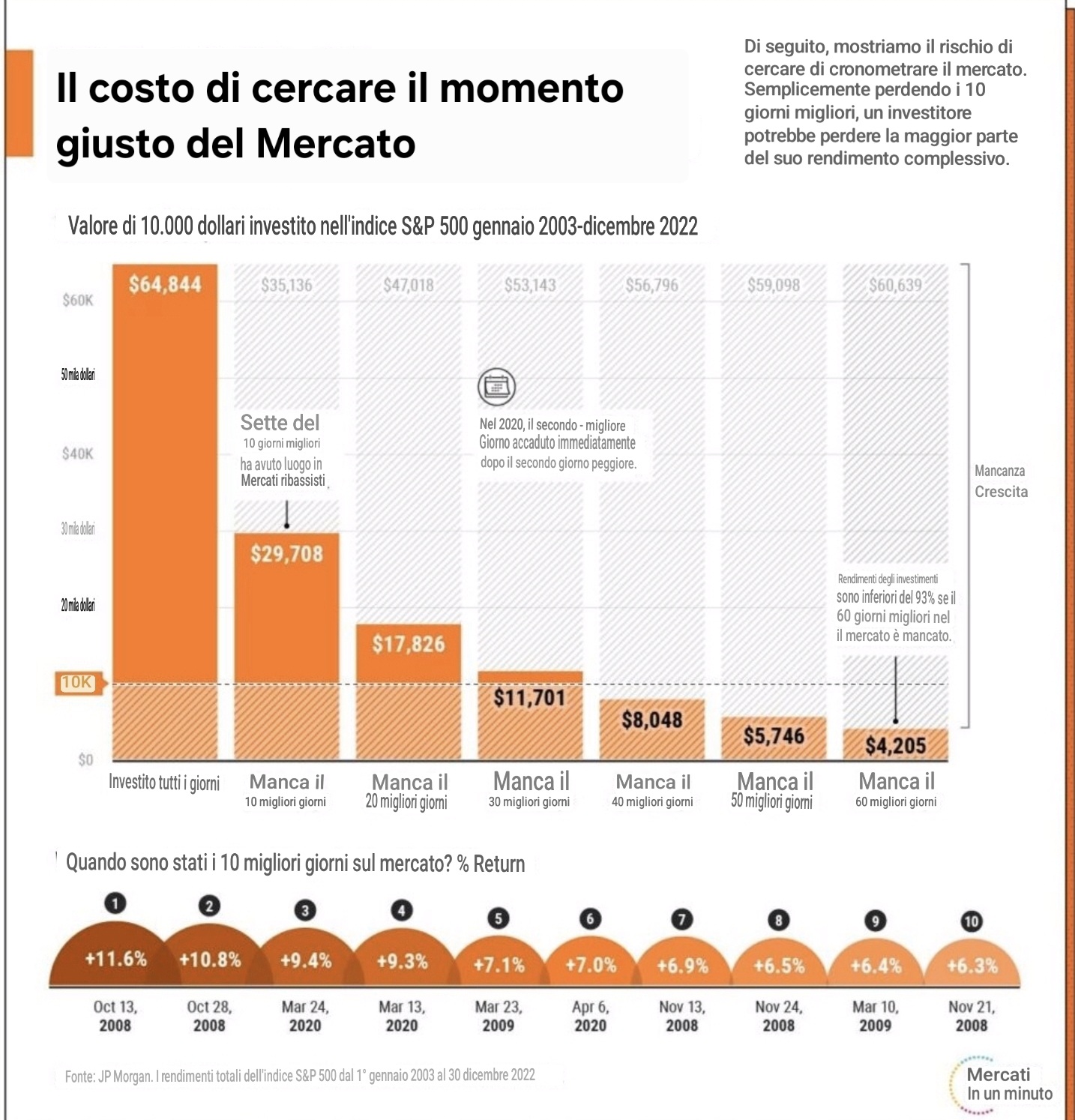

E se ancora stai pensando di "scappare" l'immagine sotto ti dice quanto sarebbe poco intelligente farlo.

Analizzando i mercati globali dal 1900, la durata media dei ribassi è di circa 10 mesi (300 giorni almeno). Perderne SOLO 10 giornitra i migliori dimezzerà i tuoi guadagni, e peggio è aumentando il tuo tempo fuori dal mercato.

I MERCATI SONO PIU' DEMOCRATICI DI QUELLO CHE PENSI: PREMIANO SEMPRE NEL TEMPO PAZIENTI, UMILI E TENACI.

Time is your friend, impulse is your enemy

Prendere decisioni di investimento sensate è difficile. Siamo soggetti

a una serie di pregiudizi comportamentali. Dobbiamo far fronte al rumore

incessante nei mercati finanziari. Ci comportiamo in modo incompatibile

con i nostri obiettivi di investimento a lungo termine. Quindi cosa

possiamo fare al riguardo?

Sei suggerimenti per

un migliore processo decisionale di investimento

Il primo passo è

capire che non possiamo liberarci dal pregiudizio. Né possiamo sperare di

ignorare tutto il rumore. Tuttavia, possiamo compiere sei semplici passi

per ottenere risultati migliori; tre cose da fare e tre da non fare.

- Avere un piano di investimenti a lungo termine.

- Automatizzare il tuo risparmio.

- Riequilibrare il tuo portafoglio.

- Non controllare il tuo portafoglio troppo frequentemente.

- Non prendere decisioni emotive.

- Non fare trading!

1. Avere un piano di

investimenti a lungo termine

Annotare le risposte a

una serie di ovvie domande sui tuoi investimenti può aiutarti a concentrarti

sulla strategia a lungo termine. Le risposte possono aiutarti a prendere

decisioni ponderate e coerenti.

Le domande possono

essere:

- perché sto investendo?

- qual è il mio orizzonte temporale?

- perché ho scelto questo particolare portafoglio / investimento / gestore?

- sono a mio agio con le perdite temporanee che potrebbero causare difficili

condizioni di mercato? - cosa farei in una situazione del genere?

Questo approccio ti

aiuta a garantire che le tue decisioni di investimento siano prudenti e

realistiche. Riguardare e rileggere la tua strategia può aiutare durante i

periodi di stress del mercato nel non perdere la bussola.

Il modo in cui pensi

di agire durante un declino sostenuto del mercato azionario può essere diverso

da quello che fai realmente. In uno stato freddo e razionale potresti

pensare di aggiungere denaro a prezzi più interessanti. Senza un piano

chiaro, tra lo stress delle perdite e le notizie negative, potresti invece

vendere.

Non ci sono garanzie

che il riferimento a un piano a lungo termine ti impedirà di prendere decisioni

sbagliate. Ma ipotizzare ed immaginare scenari futuri può avere un impatto

significativo sul comportamento futuro.

2. Automatizza il tuo

risparmio

Risparmia in base a

regole predeterminate. Impegnarsi a un risparmio regolare rimuove

l'effetto emotivo delle mosse del mercato sulle decisioni di

investimento. Ridurrai l'avversione alla perdita. Se il mercato

crolla bruscamente, acquisterai di più a livelli inferiori. Se aumenta, le

tue partecipazioni esistenti ne avranno beneficiato.

3. Riequilibrare il

portafoglio

Una regola decisionale

semplice ed efficace è il riequilibrio del portafoglio. Un approccio

strutturato e coerente al ribilanciamento di un portafoglio ai pesi target

elimina la necessità di un giudizio umano. Annulla il rumore del mercato.

Assicura che il portafoglio non si allontani troppo dall'allocazione

desiderata.

Venderai costantemente

attività che hanno sovraperformato e reinvestirai in quelle in ritardo.

4. Non controllare il tuo

portafoglio troppo frequentemente

Più frequentemente

controlliamo i nostri portafogli d’investimento, più ragioniamo a breve

termine. Questo può renderci troppo avversi al rischio.

Gli investitori di

oggi godono di maggiore trasparenza e controllo sui loro

portafogli. Questo porta molti vantaggi. Purtroppo può anche, però,

comportare una serie di problemi comportamentali per l'investitore a lungo

termine. La visualizzazione quotidiana dei nostri portafogli crea

l'impulso al compra/vendi, e spesso nei periodi peggiori possibili.

Gli investitori

dovrebbero concentrarsi sulla definizione di un piano di investimento

ragionevole. Una volta che questo è a posto, dovremmo cercare di limitare

le nostre osservazioni a una frequenza appropriata. Una volta al mese, una

volta al trimestre o anche una volta all'anno è di solito sufficiente.

Ci sono una serie di

delicati suggerimenti che gli investitori possono usare su se stessi. Ad

esempio, impostare una password per l'account di investimento che è difficile

da ricordare. O memorizzare la password da qualche parte ci vuole un minimo

sforzo per recuperare. Rendendo qualcosa di più difficile da fare,

possiamo cambiare il nostro comportamento.

5. Non prendere

decisioni emotive

Il modo in cui

"ci sentiamo" in un dato momento può influenzare il modo in cui

percepiamo i rischi e valutiamo le opportunità. Prendere una decisione di

investimento in uno stato emotivo - eccitazione o paura - è irto di

problemi. Se l'emozione sta travolgendo il tuo pensiero, rimanda la

decisione. Se l'idea è buona oggi, è probabile che lo sia ancora domani.

6. Non tradare! Fai

solo ciò che hai predefinito

Più siamo bombardati

da notizie, informazioni e opinioni, maggiore è la tentazione di

reagire. Questo può portare a costose decisioni sbagliate, portando gli

investimenti a sbalzare da una moda all’altra. Per una serie di ragioni,

non fare nulla è la decisione più difficile da prendere per un

investitore. Ma è spesso quello corretto.

Per essere chiari,

"non fare

nulla" NON significa avere tutto in liquidità. "Non fare

nulla" significa non fare nulla che ti allontani dal tuo piano di

investimenti a lungo termine .