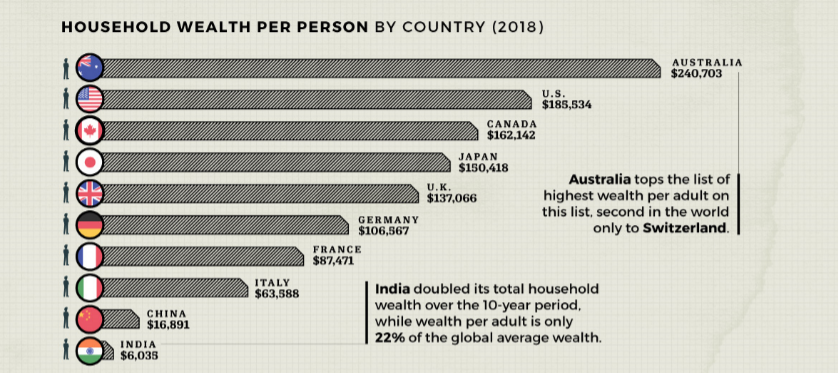

Cosa è una correzione del mercato?

Nessun mercato al mondo ha solo la marcia in avanti, anzi. Ogni tanto assistiamo a marce indietro più meno lunghe e repentine. Questo è il mercato!

Anche se la destinazione finale è solitamente rialzista, i mercati spesso prendono una strada molto più panoramica per arrivarci. A volte questo significa andare fuori dai sentieri battuti, e altre volte può significare fare un passo direttamente all'indietro per essere riorientati.

Nel gergo dell'investimento, quest'ultima situazione può essere descritta come una correzione del mercato: una variazione del mercato di duration a breve termine tra il -10% e -20%.

Si tratta di declini significativi che possono rappresentare uno "stress emotivo" per gli investitori, in particolare per coloro che hanno poca esperienza.

Rottura di una correzione del mercato

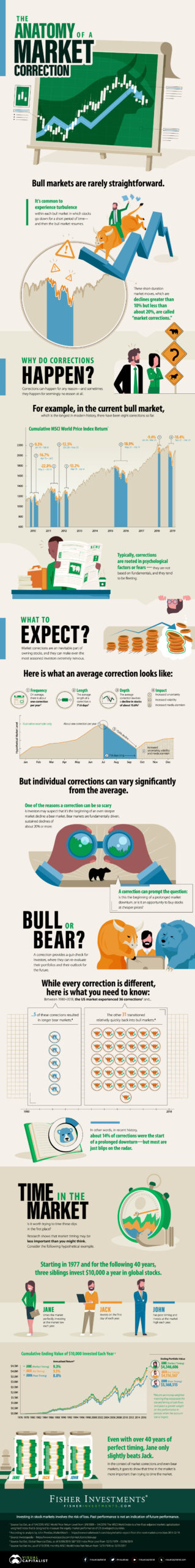

L'infografica di oggi ci viene da Fisher Investments e descrive l'anatomia delle correzioni del mercato, visualizzando anche gran parte dei dati relativi a questi eventi comuni.

La correzione media del mercato è simile a questa:

- Frequenza: in media, c'è una correzione del mercato che si verifica ogni anno

- Lunghezza: la correzione media dura per 71,6 giorni

- Profondità: la correzione media comporta un calo del 15,6%

- Impatto:una correzione spesso provoca aumenti di incertezza, volatilità e allarmismo dei media.

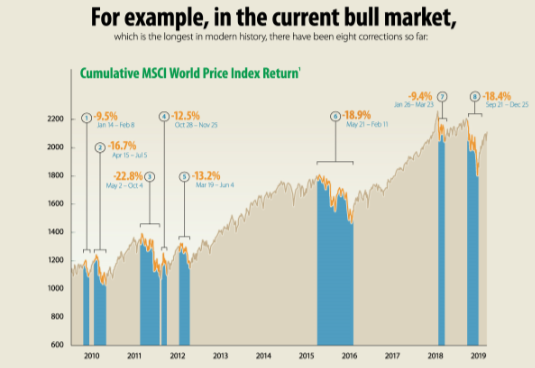

Nell'attuale mercato rialzista, ci sono già state otto correzioni. La più notevole di queste è andata dal 21 maggio 2015 all'11 febbraio 2016 e ha provocato un calo del -18,9% dei prezzi delle azioni.

Bull o Bear?

Una delle maggiori sfide create dalle correzioni del mercato è che sono anche lontane dall'essere semplici.

Le correzioni possono terminare in due settimane, o potrebbero volerci quasi un anno prima che una correzione torni a un mercato rialzista. A complicare le cose, c'è anche la possibilità che una correzione possa trasformarsi in un mercato ribassista - un declino guidato fondamentalmente e sostenuto dove il mercato scende del 20% o più.

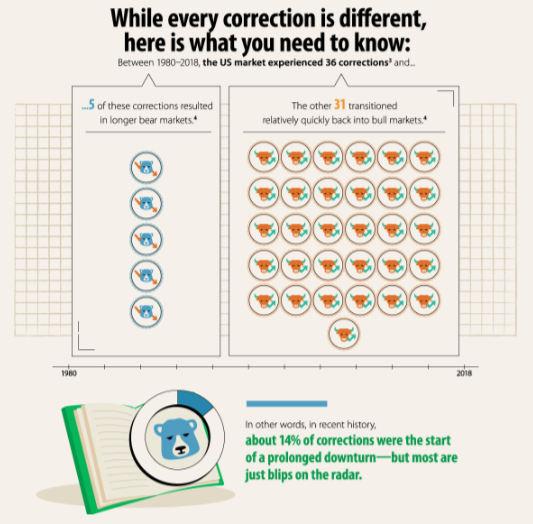

Sebbene ogni correzione sia diversa, i dati possono anche aiutare a tracciare un quadro più chiaro: tra il 1980 e il 2016 ci sono state 36 correzioni nel mercato statunitense, e solo cinque di esse (circa il 14%) hanno prodotto mercati orso più lunghi e sostenuti.

Il rovescio della medaglia, tuttavia, significa che l'86% delle volte, una correzione finisce per essere solo un blip sul radar di un mercato toro altrimenti intatto.

In altre parole, la stragrande maggioranza delle correzioni finisce per offrire agli investitori intelligenti l'opportunità di approfittare dei prezzi più bassi prima che il mercato toro continui a salire.

Questo grafico ci mostra come si ottengano ottime performance abbandonando l'idea di essere i maghi market timing e adottando un piano di accumulo asettico dall'emotività e sistematico...

... Ma soprattutto si riesca a dormire ogni notte tranquilli per i propri investimenti!

Conosciamo la volatilità di mercato

Quasi tutte le attività vedono fluttuazioni di valore nel tempo. Ogni impresa ha dei momenti di flessione e boom durante la sua vita ed alla stessa maniera succede per il mercato.

Ma mentre le oscillazioni dei prezzi sono un fenomeno comune nella maggior parte delle classi di attività esistenti, sono nel mercato azionario

le più famose .

Questi movimenti al rialzo e al ribasso dei prezzi sono noti come volatilità , che è definita come "una misura della frequenza e della gravità del movimento dei prezzi in un dato mercato".

Capiamo la volatilità

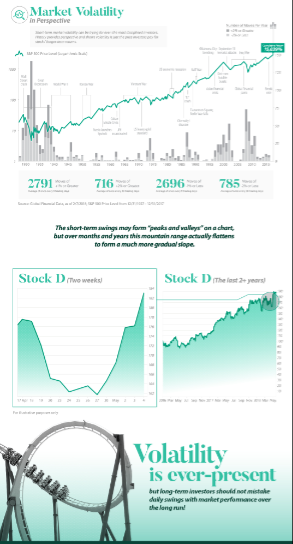

L'infografica di Fisher Investments , serve da introduzione al concetto di volatilità, oltre a offrire una prospettiva sull'impatto della volatilità sugli investimenti.

Perché certe volte i mercati sono più volatili di altri?

Nel breve termine, la volatilità è guidata dalle variazioni della domanda, che è in gran parte correlata alle variazioni delle aspettative di rendimento. Queste aspettative possono essere influenzate da:

- Rapporti sulle entrate

- Nuovi dati economici

- Cambiamenti alla leadership dell'azienda

- Nuove innovazioni

- Mentalità della mandria

- Cambiamenti politici

- Variazioni del tasso di interesse

- Oscillazioni del sentiment di mercato

- Altri eventi (economici, politici, ecc.)

Spesso i media e gli investitori assegnano certe narrative ai cambiamenti di prezzo, ma la realtà è che il mercato azionario è molto complesso e ha molti fattori sottostanti che guidano i movimenti.

Ciò che alla fine conta per la volatilità è la domanda: se le scorte aumentano o diminuiscono in un dato giorno, possiamo dire in via definitiva che la domanda di scorte è stata più (o meno) della scorta di scorte.

Come si misura la volatilità?

Dal punto di vista tecnico, la volatilità è una misura statistica della dispersione dei rendimenti per un dato indice di sicurezza o di mercato in un periodo di tempo specifico.

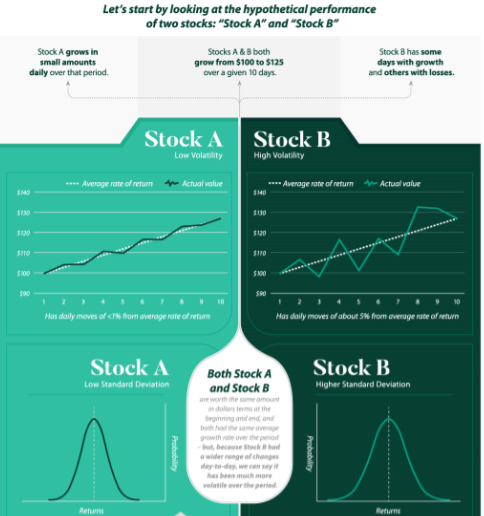

In altre parole, due titoli possono avere lo stesso tasso medio di rendimento in un anno, ma uno può avere spostamenti giornalieri dell'1%, mentre l'altro può saltare del 5% ogni giorno. Quest'ultimo stock ha una deviazione standard più alta dei rendimenti e quindi ha una maggiore volatilità.

Ecco cosa devi sapere sulla deviazione standard, che è una misura comune di volatilità:

- Circa il 68% dei rendimenti è compreso tra +/- 1 deviazione standard

- Per calcolare la deviazione standard, le differenze devono essere quadrate. Ciò significa che le differenze negative e positive sono combinate

- La deviazione standard indica la probabilità di un determinato valore, in base ai dati passati

- La deviazione standard, tuttavia, non mostra la direzione del movimento

Tutto ciò diventa più interessante quando guardiamo al mercato nel suo insieme, in cui migliaia di azioni (ciascuna con la propria volatilità individuale) si muovono su e giù contemporaneamente.

Volatilità del mercato

Ora che puoi vedere come la volatilità gioca con i singoli titoli, è logico che la volatilità del mercato sia la volatilità complessiva della vasta raccolta di titoli che compongono il mercato.

Negli Stati Uniti, l'indice del mercato azionario più visto è l'S & P 500, una raccolta di 500 delle più grandi società quotate nel Paese. Una misura della volatilità di S & P 500 è l'indice di volatilità CBOE, o come è noto con il suo simbolo ticker, il VIX.

La volatilità e il sentiment nel mercato generale sono importanti, perché gli esseri umani tendono a sperimentare il dolore della perdita in modo più acuto rispetto al rialzo dei guadagni, e ciò può influire sul processo decisionale a breve termine nei mercati.

Le oscillazioni negative dei prezzi nel più ampio mercato possono essere angoscianti e snervanti per gli investitori e l'elevata volatilità presenta alcune sfide:

- L'incertezza nei mercati può portare alla paura, che può portare gli investitori a prendere decisioni che altrimenti non potrebbero prendere

- Se alcuni flussi di cassa sono necessari in una data successiva, maggiore volatilità significa una maggiore possibilità di un deficit

- Una maggiore volatilità significa anche una più ampia distribuzione dei possibili valori del portafoglio finale

Detto questo, la volatilità rappresenta anche una possibilità di rendimenti migliori del previsto, e per gli investitori a lungo termine che sono pazienti, la volatilità può aiutare a generare risultati.