Cosa è successo ad Aprile sui mercati?

Il mese appena concluso si è caratterizzato per una riduzione dell’inflazione, ma anche per una continua fase di stabilizzazione dei mercati che ancora attendono dei segnali forti confortanti per riprendere la corsa.

Il settore bancario resta ancora il protagonista anche nel mese di aprile. In America la crisi della First Republic, che si aggiunge a quelle della Silicon Valley Bank e della Signature Bank, ha avuto riflessi sui mercati azionari: è stato così anche in Italia, dove i titoli bancari pesano molto sul paniere principale.

Forti i riflettori sulle decisioni delle banche centrali, mentre l’inflazione, che a marzo aveva segnato una robusta frenata in Europa, ad aprile ha cominciato a rialzare la testa. Anche se c’è un aspetto positivo: l’inflazione core, ossia al netto di beni energetici e alimentari, è rimasta stazionaria nel mese.

I principali fatti del mese

- A seguito di un periodo di calma, negli Stati Uniti è riesplosa la bufera sul settore bancario. Dopo i casi Silicon Valley Bank e Signature Bank, infatti, nella parte finale del mese si è riacutizzata la crisi di First Republic, dopo che l’istituto ha annunciato di aver perso 100 miliardi di dollari di depositi nell’ultimo trimestre. La Federal Deposit Insurance Corporation, quindi, ha deciso di intervenire dopo aver cercato, invano, di trovare una soluzione tra privati. L’agenzia federale ha quindi posto in amministrazione controllata l’istituto e aggiudicato l’asta a Jp Morgan Chase, la più grande banca degli Stati Uniti. La vera domanda che si pongono i mercati, ora, è se quello di First Republic sarà l’ultimo salvataggio oppure se ne saranno necessari altri.

- In Europa, nonostante le perdite in Borsa dei titoli bancari, sono arrivati segnali incoraggianti. Deutsche Bank, per esempio, ha chiuso il trimestre con conti molto robusti. Era un test molto importante, poiché la banca tedesca era stata bersagliata dalle vendite e considerata dal sistema bancario mondiale il prossimo anello debole dopo Credit Suisse.

- Lato macro, negli Stati Uniti la crescita trimestrale è frenata al +1,1%, rallentando più delle previsioni degli analisti, che ora temono una recessione in avvicinamento. In Europa, i dati sul Pil sono stati nel complesso buoni: se da una parte un Paese importante come la Germania ha avuto una flessione dello 0,1%, l’Italia e la Spagna hanno registrato un +0,5% nel trimestre e pure la Francia ha riportato un dato positivo (+0,2%).

- Inflazione in chiaroscuro: nell’Eurozona è tornata a salire al 7% (dal 6,9%). In Italia, il dato aggregato ha fatto segnare un +8,3%, ma la buona notizia è che l’inflazione core è rimasta stabile al +6,3%, senza salire ulteriormente. E in Usa? Meglio: le strette della Fed cominciano a funzionare, con il dato complessivo sceso al 5%, oltre le aspettative al 5,6%.

- In Usa sono arrivati i conti trimestrali delle grandi banche (tutti molto positivi). Bene anche i conti di Meta e di Amazon, nonostante quest’ultima abbia registrato una frenata sul cloud.

- Nel resto del mondo, la crescita cinese va forte e traina i titoli del lusso. Basti pensare che Lvmh è diventata la prima azienda europea a sforare il mezzo miliardo di capitalizzazione di mercato.

Conclusioni

Il mese che si apre offre ancora spunti sui conti trimestrali in Italia: Intesa Sanpaolo li pubblicherà il 5 maggio, UniCredit il 3 maggio. Buoni risultati rafforzerebbero ancora di più la visione di un sistema bancario solido.

Resta ancora l’inflazione il driver del prossimo futuro anche per comprendere la strada che dovranno ancora percorrere le banche centrali.

A distanza ormai di più di 15 mesi, per gli investitori di lungo periodo questo non può che essere un momento adatto per rivisitare la propria pianificazione cercando di comprendere possibili miglioramenti e occasioni per aumentare i rendimenti medi dei propri portafogli.

Per l’investitore prudente e con orizzonti temporale breve/medio se ha preso le giuste decisioni negli anni passati sembra sempre più vicino il ritorno ad una “normalità” o meglio confidenza con l’immaginario italiano di “investimenti a basso rischio” con il ritorno prepotente dei rendimenti sugli asset obbligazionari.

Prima di investire in azionario devi essere pronto a farlo

Ci troviamo di fronte alla più grande guerra di nervi tra mercato ed investitore degli ultimi 20 anni. L'ultimo nuovo massimo storico per S&P 500 è stato il 3 gennaio 2022. Sono passati 450 giorni, più di un anno dal picco del mercato americano, ma anche similmente degli altri mercati principali globali.

Può sembrare un’eternità ma numeri alla mano non è proprio così.

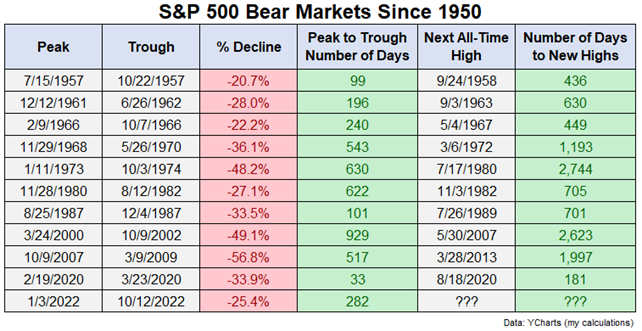

Esaminando ogni mercato ribassista a partire dal 1950 i dati dicono che:

Includendo l'attuale mercato ribassista:

- il drawdown medio dal picco al minimo è una perdita di poco inferiore al 35%;

- il numero medio di giorni per passare dal picco al minimo è 381, quindi poco più di un anno;

- il numero medio di giorni per passare dal picco precedente ai nuovi massimi storici è di 1.166 giorni o più di 3 anni.

Il premio al rimbalzo più veloce da un picco all'altro è stato il crollo del Covid nel marzo 2020. Sono bastati “solo” 6 mesi per i nuovi massimi. Prima di questo, il periodo di tempo più breve per vedere di nuovo nuovi massimi era di 436 giorni ed è successo nel 1950.

Quindi può volerci del tempo per riprendersi completamente da un mercato ribassista.

Non so quanto tempo ci vorrà stavolta, ma non è insolito che il mercato azionario ti faccia sentire malissimo regolarmente. Funziona così il mercato azionario, ed è bene saperlo prima di investire i nostri risparmi per non incorrere in errori comportamentali e bias cognitivi.

Sono due le armi di cui devono munirsi gli investitori per uscirne vincitori, anche in questa ultima battaglia.

Un buon piano patrimoniale, personalizzato che ti permetta di sentirti SOLIDO ogni giorno della tua vita, ORGANIZZATO e CERTO che stai prendendo oggi la migliore decisione per il tuo domani.

Un buon bagaglio di nozioni che tengano a bada le emozioni nei momenti di stress.

A riguardo, uno dei miei grafici preferiti del mercato azionario a lungo termine mostra il tasso di successo storico su vari orizzonti temporali:

Storicamente più lungo è il tuo orizzonte temporale, maggiori sono le tue possibilità di vedere rendimenti positivi.

Su base giornaliera, il tasso di successo storico è solo del 55% circa, il che significa che il 45% di tutti i giorni di negoziazione sono stati perdite. E solo il 5% di tutti i giorni di negoziazione si è chiuso a nuovi massimi storici.

Ricorda: Negli investimenti mettiti sempre dalla parte giusta delle probabilità.

Fondamentalmente, più spesso guardi i tuoi investimenti nel mercato azionario, peggio ti sentirai dal momento che passiamo così tanto tempo in uno stato di ribasso.

Il famoso, Richard Thaler, ha anche dato un nome a questa perversa mania dell’investitore, ossia, miope avversione alla perdita.

L'avversione alla perdita è l'idea che le perdite facciano male il doppio dei guadagni che ci fanno sentire bene. E la miopia è l'idea che più frequentemente guardi il tuo portafoglio, più è probabile che tu provi la puntura dell'avversione alla perdita.

Più guardi, peggio ti sentirai riguardo alla tua performance.

Meno guardi, più spesso vedrai guadagni nel tempo.

Inoltre, non è che prestare maggiore attenzione al tuo portafoglio garantirà risultati migliori. Per la maggior parte degli investitori, prestare maggiore attenzione può portare a più errori perché quella miope avversione alla perdita ti tenta ad apportare più modifiche al tuo portafoglio, il che può portare a più errori dalle tue emozioni.

Certo, al giorno d'oggi non è facile ignorare i propri investimenti o il mercato azionario. Le informazioni sono ovunque ed anche consultare i propri portafogli è diventato a portata di click. Forse un po' troppo, quindi tieni a mente questi insegnamenti ed il mercato ti premierà.

Il capitale “protetto” dal tempo

Sin dagli studi di filosofia e fisica delle superiori sono rimasto affascinato dal concetto di tempo e del suo legame con la nostra vita.

Il tempo è gratis ma è senza prezzo.

Non puoi possederlo ma puoi usarlo.

Non puoi conservarlo ma puoi spenderlo.

Una volta che l’hai perso non puoi più averlo indietro.

L’autore è Harvey Mackay un uomo d'affari americano, autore e editorialista sindacato di Universal Uclick. La sua rubrica settimanale fornisce consigli sulla carriera e ispirazione ed è presente in oltre 100 giornali. Mackay è autore di sette libri bestseller del New York Times, inclusi tre bestseller numero uno.

Nel suo pensiero, ci sono molto insegnamenti validi anche nel mondo degli investimenti. Infatti nell’equazione del successo finanziario la variabile TEMPO è sempre la principale.

Negli ultimi giorni siamo stati tempestati da notizie sulla guerra tra Russia ed Ucraina e su crac bancari spesso super inflazionati e che hanno riportato alla mente il 2008.

Funziona così il mercato, e continuerà a farlo anche nel futuro quindi meglio imparare a dare il giusto peso agli eventi in base al tempo del nostro piano.

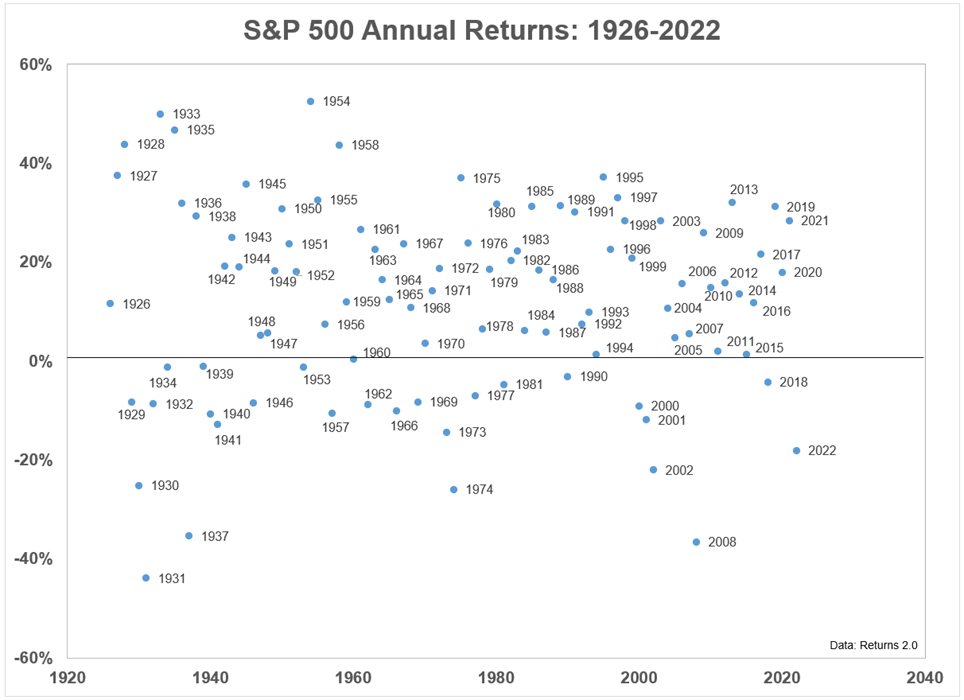

Questo è uno dei grafici di borsa a lungo termine preso da Ritholtz Wealth Management LLC, che spiega tantissimo sul mondo in cui vivranno i tuoi progetti finanziari.

E’ evidente la natura casuale del mercato azionario e di quanto possa essere irregolare la tua esperienza come investitore in azioni.

Ecco a seconda variabile che dovrai farti amica per vincere negli investimenti: la volatilità.

Se desideri ottenere rendimenti a lungo termine, non puoi sbarazzarti degli alti e bassi del mercato a breve termine. Questo è il compromesso che fanno e facciamo tutti quando decidiamo di beneficiare del mercato per ottenere “più soldi”.

Ci sono solo 2 modi per rendere complementare la variabilità del mercato alla nostra emotività da investitore:

- Potresti detenere più liquidità o obbligazioni per smorzare la volatilità del tuo portafoglio complessivo;

- Estendere il tuo orizzonte temporale.

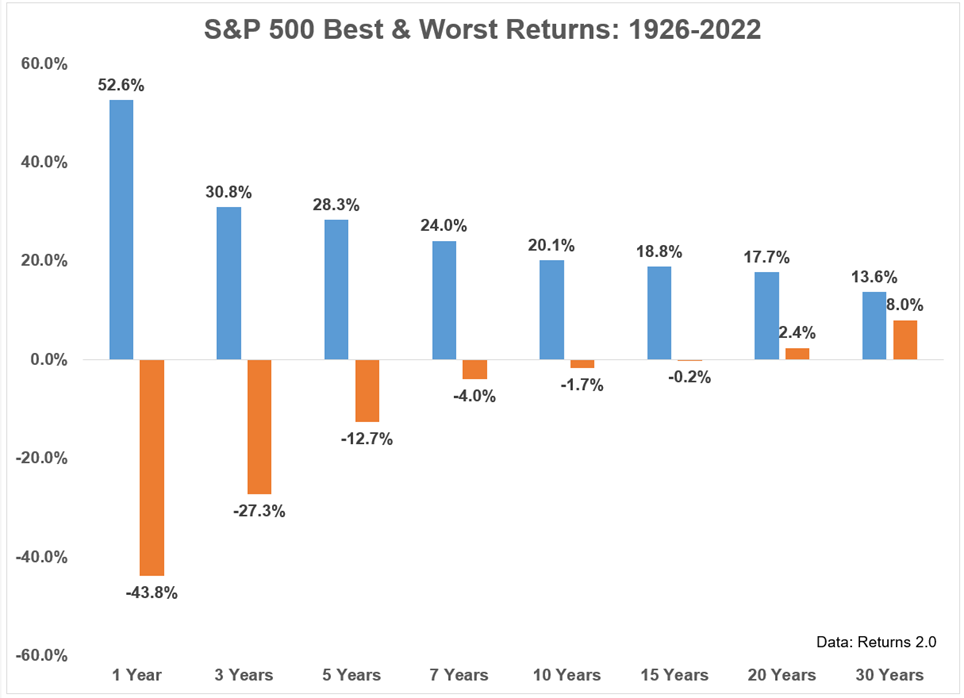

Ora cerchiamo di spiegare il titolo dell’articolo con alcuni dati esaminando la gamma di risultati su intervalli di tempo più lunghi.

Ecco i rendimenti annuali migliori e peggiori per lo S&P 500 su periodi di 1, 3, 5, 7, 10, 15, 20 e 30 anni dal 1926 al 2022:

Ci sono evidenze clamorose che risaltano qui:

La gamma di risultati si restringe man mano che vai avanti.

Più è lungo l’orizzonte temporale più sparisce la parola “worst”, peggiore, dalle possibilità di rendimenti.

Hai presente quando il tuo consulente, se lo hai, di lungo periodo? Bè non è una frase fatta ma ha prove statistiche che lo fanno essere un mantra negli investimenti con elevata percentuale di azionario.

Infatti puoi rimanere schiacciato dal caso per un periodo di 1-5 anni. È possibile ma altamente improbabile che accada se resisti per 20-30 anni.

Puoi ancora avere scarsi risultati a lungo termine, ma non nulla di simile al tipo di mercati negativi che vedrai a breve termine.

ATTENZIONE: Non ti viene garantito nulla estendendo il tuo orizzonte temporale. Ma i numeri storici mostrano che il rischio della coda sinistra di essere annientato si allontana lentamente man mano che gli anni si sommano. Il tempo aumenta le tue probabilità di vincente sul mercato.

Le probabilità storiche favoriscono l'investitore a lungo termine.

Oltre il 75% dei periodi di 20 anni ha registrato rendimenti annuali dell'8% o superiori. Quasi il 96% dei periodi di 30 anni ha avuto rendimenti annuali del 9% o più.

In 30 anni si tratta di un rendimento totale di oltre il 1.300%. Il peggior rendimento di 30 anni è stato di oltre l'800%!

Il profilo di rendimento a lungo termine del mercato azionario ha più che compensato le sue carenze occasionali a breve termine.

Vedremo una ripetizione di questi risultati in futuro?

Non lo so.

Ma non vedo che la relazione tra l'esperienza di lungo periodo e quella di breve termine dell'investimento nel mercato azionario cambierà presto.

La pazienza sarà comunque premiata. Gli investitori a lungo termine avranno sempre una maggiore probabilità di successo rispetto agli investitori a breve termine.

La variazione dei rendimenti sarà sempre maggiore nel corso di giorni e mesi che di anni e decenni.

Investire a lungo termine non sarà mai facile, ma rimarrà la soluzione migliore per la stragrande maggioranza degli investitori per ottenere solidi rendimenti nel mercato azionario.

Consulenza a tutto tondo

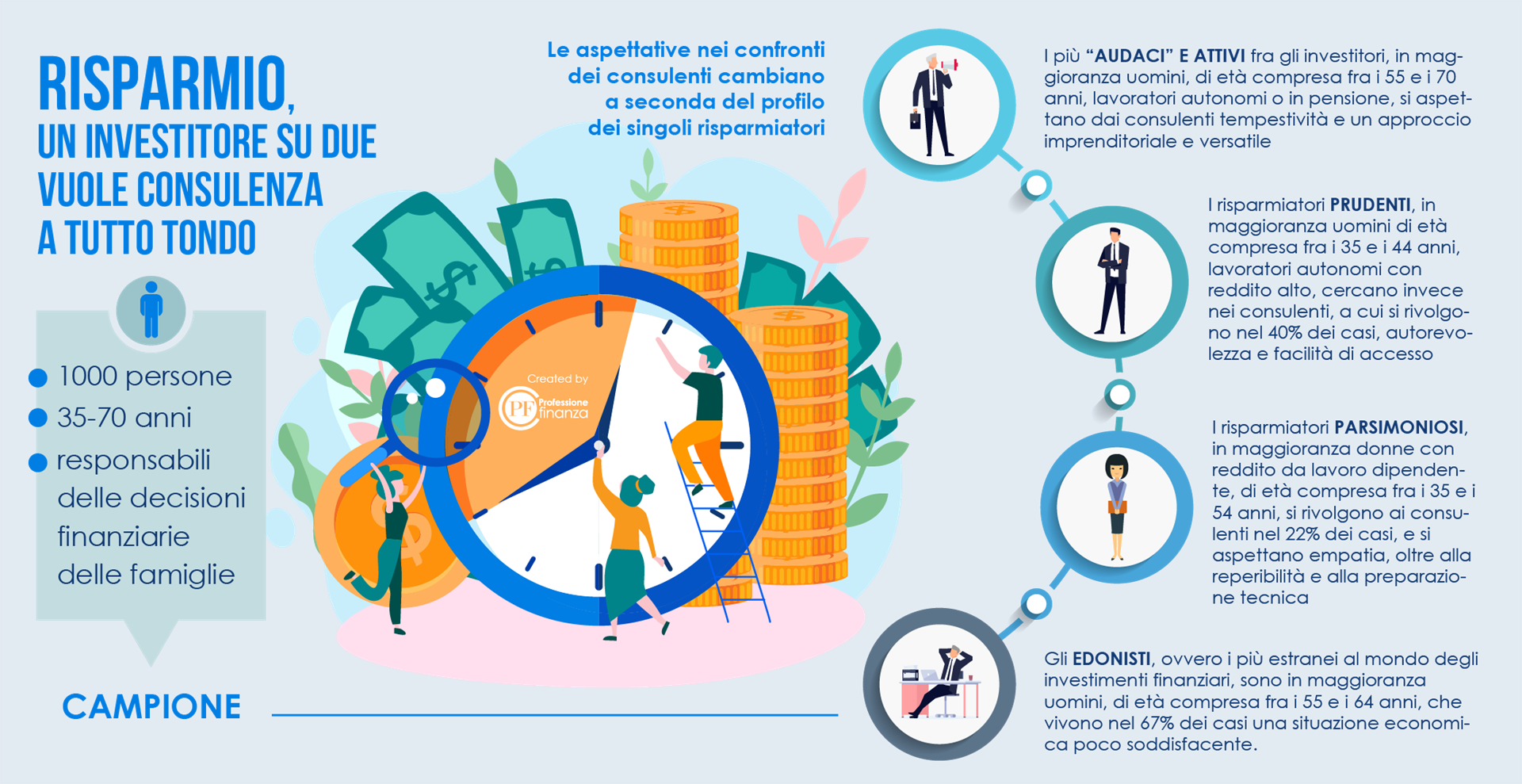

In tempi di incertezza, i risparmiatori italiani sono sempre più interessati ad una “consulenza a tutto tondo”. Tendono a coinvolgere i consulenti nella gestione non solo degli investimenti finanziari, ma di tutto il patrimonio familiare: protezione del “capitale umano”, situazione previdenziale, valutazione degli immobili e la pianificazione successoria.

La complessità del mondo finanziario e la mutevolezza del contesto economico sta aumentando progressivamente il numero delle famiglie italiane che si rivolgono alla figura del consulente finanziario.

Una professione che si sta sempre più spingendo verso un servizio consulenziale di qualità elevata e con soluzioni "taylor made" in base alle esigenze del risparmiatore.

Molto interessante a riguardo è lo studio fatto da SWG in collaborazione con CNP Partners (società del Gruppo CNP Assurances) che evidenzia come su un campione di intervistati il 50% si rivolge ad un consulente finanziario per la gestione dell'intero patrimonio familiare.

I risparmiatori italiani e le loro aspettative nel rapporto con i consulenti finanziari

Naturalmente le aspettative nei confronti dei consulenti cambiano a seconda del profilo dei singoli risparmiatori:

• I più “audaci” e attivi fra gli investitori, in maggioranza uomini, di età compresa fra i 55 e i 70 anni, lavoratori autonomi o in pensione, si aspettano dai consulenti tempestività e un approccio imprenditoriale e versatile. Si tratta di investitori con un profilo di rischio più elevato, orientati prioritariamente verso investimenti che si apprezzino nel tempo (nel 42% dei casi), secondariamente verso la protezione il capitale (29%). Monitorano il loro portafoglio d’investimento con grande frequenza, in media 2,5 volte a settimana. Sono fra gli investitori più interessati ad una consulenza “a 360° gradi” da parte dei consulenti: nel 55% dei casi per la scelta delle coperture assicurative personali e per la famiglia, nel 54% per l’analisi della situazione previdenziale, nel 43% per l’analisi del patrimonio immobiliare e nel 38% dei casi per la pianificazione successoria.

• I risparmiatori prudenti, in maggioranza uomini di età compresa fra i 35 e i 44 anni, lavoratori autonomi con reddito alto, cercano invece nei consulenti, a cui si rivolgono nel 40% dei casi, autorevolezza e facilità di accesso. Si tratta di investitori più “conservativi”, che nel 61% dei casi puntano a proteggere il capitale, mentre nel 25% puntano ad incrementarlo nel tempo. Monitorano l’andamento dei loro investimenti 1,3 volte a settimana. È interessante notare che il 23% di loro segnala che le scelte di investimento sono influenzate anche dalla “comprensibilità” dei prodotti. Uno su due, secondo lo studio, si rivolge al suo consulente anche per la scelta delle polizze a protezione della persona, mentre il 32% apprezza il supporto nella valutazione deli immobili e il 24% per la pianificazione della successione.

• I risparmiatori parsimoniosi, in maggioranza donne con reddito da lavoro dipendente, di età compresa fra i 35 e i 54 anni, si rivolgono ai consulenti nel 22% dei casi, e si aspettano empatia, oltre alla reperibilità e alla preparazione tecnica. Per quanto riguarda gli obiettivi d’investimento, nel 56% dei casi sono interessati a proteggere il capitale, mentre il 33% punta ad una crescita di valore nel tempo. La comprensibilità dei prodotti è un tema sollevato dal 27% degli intervistati. Il 53% di questi risparmiatori è propenso a coinvolgere i consulenti nella scelta delle coperture a protezione del capitale umano, il 45% nell’analisi della situazione previdenziale e il 30% rispettivamente nella valutazione degli immobili di proprietà e della successione.

.

• Gli edonisti, ovvero i più estranei al mondo degli investimenti finanziari, sono in maggioranza uomini, di età compresa fra i 55 e i 64 anni, che vivono nel 67% dei casi una situazione economica poco soddisfacente. Si rivolgono ai consulenti finanziari solo nell’11% dei casi, in cerca di un supporto esperto, soprattutto per proteggere il capitale (48% dei casi). La complessità dei prodotti finanziari è per loro un tema di particolare rilevanza, evidenziato da circa il 30% degli intervistati. Si tratta anche dei risparmiatori più interessati ad un supporto consulenziale “allargato”: dalla scelta di coperture assicurative in linea con i loro bisogni (58%), alla valutazione della situazione previdenziale (54%), alla pianificazione successoria (41%), alla valutazione degli immobili (29%).

Insomma c'è sempre più richiesta di consulenza finanziaria, ma soprattutto di qualità e polivalenza nei servizi proposti. Ecco perché

dedico molto del mio tempo alla formazione ed all'aggiornamento quotidiano, allargando più possibile le collaborazioni con professionisti di qualità e complementari alla mia attività. Tutto mettendo a disposizione dei miei clienti e non ogni canale possibile di contatto con me perché anche tutto questo significa "fare" CONSULENZA FINANZIARIA OGGI.