Lettera agli investitori

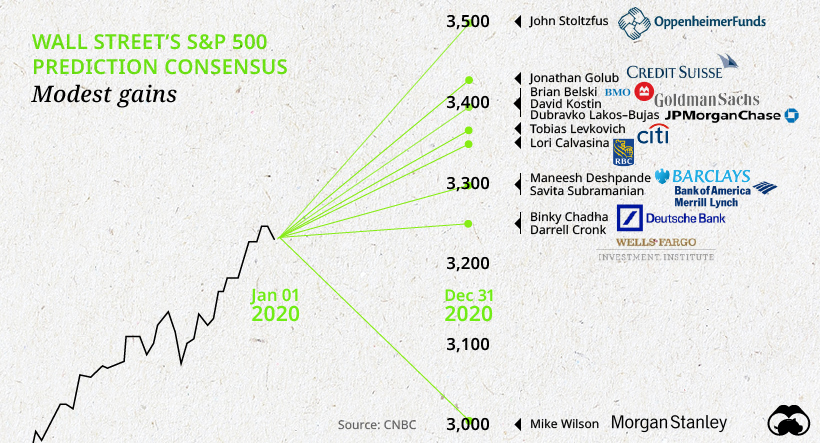

La fotografia annuale sui principali mercati, con commenti e considerazioni ma soprattutto senza previsioni per l’anno che verrà

“Anno bisesto anno funesto” inizio con il più classico proverbio che almeno una volta tutti noi avremo pensato o detto in questo 2020 unico per tanti punti di vista, ed anche per tutti gli investitori.

Nella lettera del 2019 abbiamo commentato come, dopo un 2018 sui generis, si sia vissuto un anno scoppiettante positivamente, in questa proverò a raccontare l’anno in cui si è passato sui mercati dall’estreme paura all’avidità in pochi mesi.

Ad inizio anno gli eventi da tabellino erano i dazi commerciali Usa- Cina, presidenziali americane e Brexit fino alle prime notizie di un nuovo virus in Oriente.

Era inizio Febbraio, e mentre tutto il mondo occidentale inizialmente pensava di essere al sicuro da Covid-19 nel giro di un mese prendeva sempre più forza la temuta parola: PANDEMIA.

Fu uno tsunami sui mercati con il più veloce crollo sui listini finanziari.

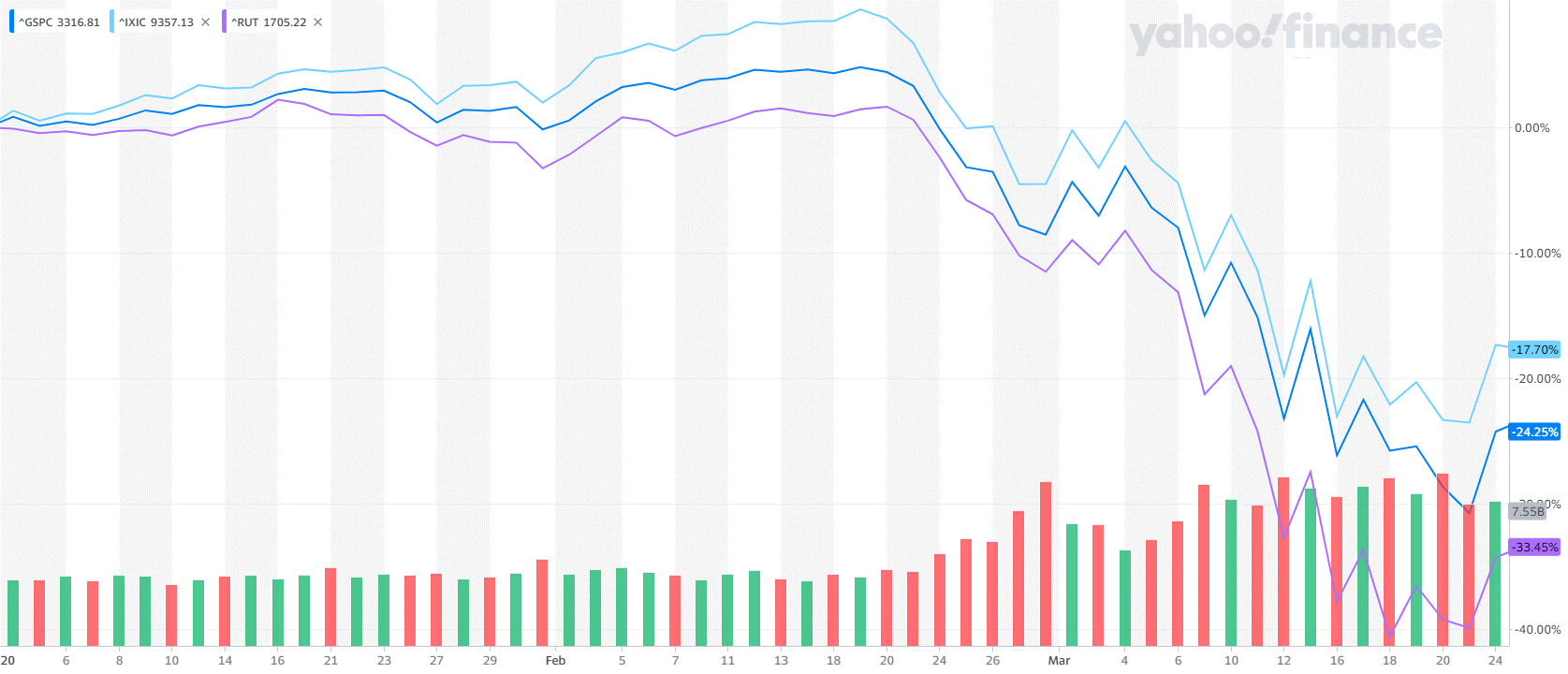

Il grafico rappresenta lo S & P 500, il Russell 2000 e il crollo del Nasdaq a marzo. Tutto è caduto. Tutti e tre gli indici hanno raggiunto il picco intorno al 19 febbraio. Entro il 23 marzo ciascuno di loro ha toccato il fondo. È stato uno degli arresti più rapidi nella storia del mercato finanziario globale.

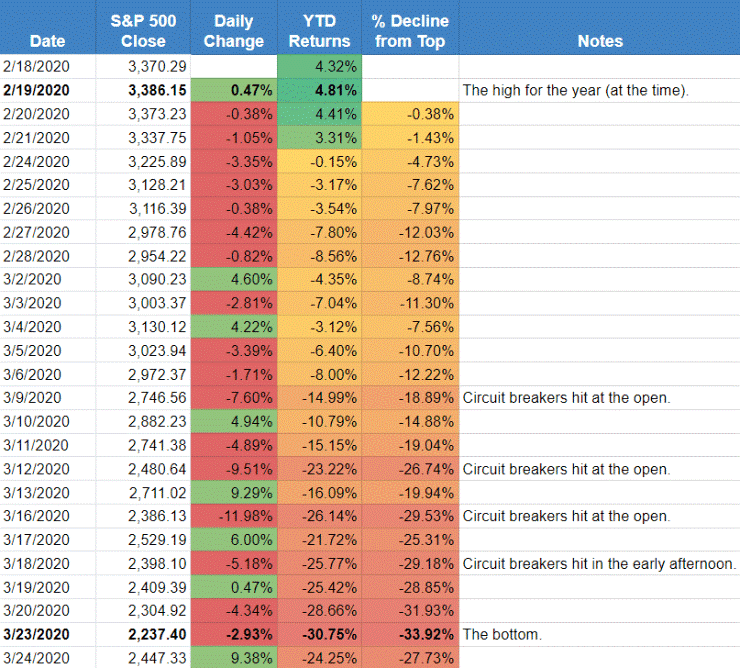

Ecco come appariva lo S & P 500 su base giornaliera dal picco di febbraio.

Il vantaggio del senno di poi rende il grafico più facile da digerire. È importante però ricordare che in quel momento nulla era certo. Nessuno prospettava risalite, e molti non vedevano una luce in fondo al tunnel pandemico.

Se ti avessi detto il 23 marzo che il mercato azionario americano sarebbe stato ai massimi storici entro la fine dell'anno, e che gli altri globali sarebbero rimbalzati ci avresti creduto?

No, e neppure io fossi stato al tuo posto.

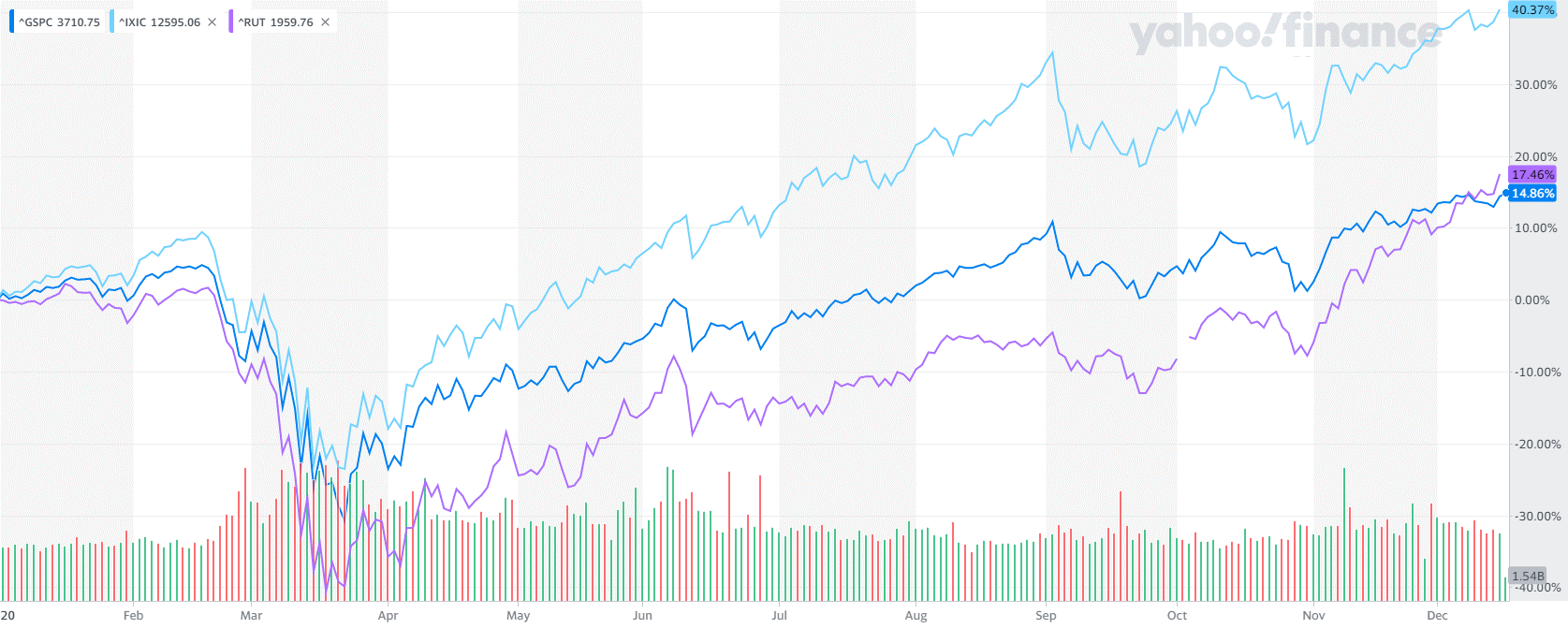

Il grafico mostra come si è svolto il recupero per il Nasdaq (l'azzurro in alto), lo S & P 500 (la linea blu più scura al centro) e il Russell 2000 (la linea viola in basso. Massimi storici per tutti e tre.

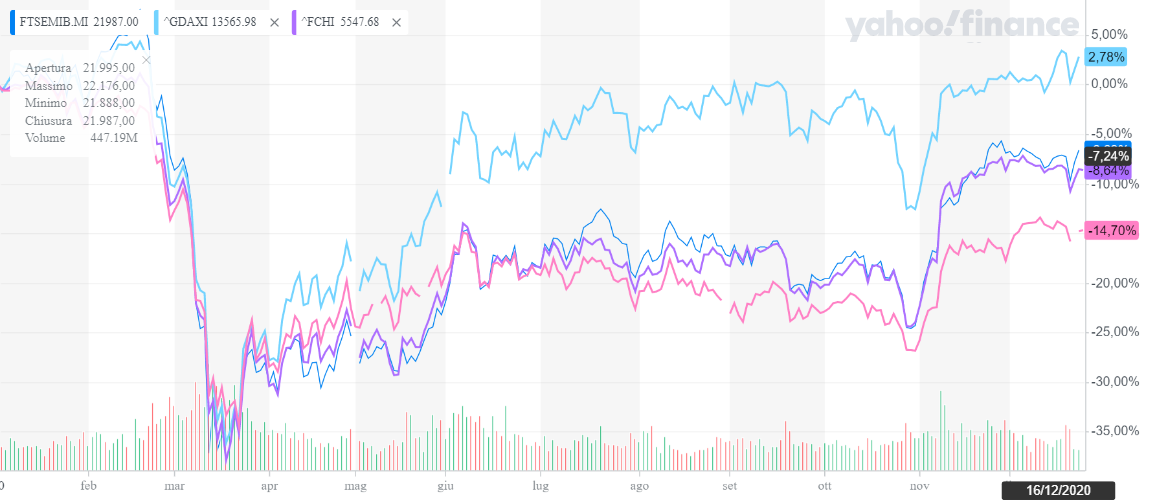

Ed in Europa?

Picchi di ribasso oltre il -35% quasi per tutti gli indici che ad oggi hanno dimezzato se non recuperato l’intera discesa.

ATTENZIONE! Nessuno sapeva prima, e nessuno può dire poi lo sapevo.

Nel giro di due mesi il Mondo si è fermato. Voli e viaggi bloccati e persone alle prese con i lockdown.

Tutte le industrie collegate hanno sofferto il peggio: compagnie aeree e navali, alberghi, bar e ristoranti.

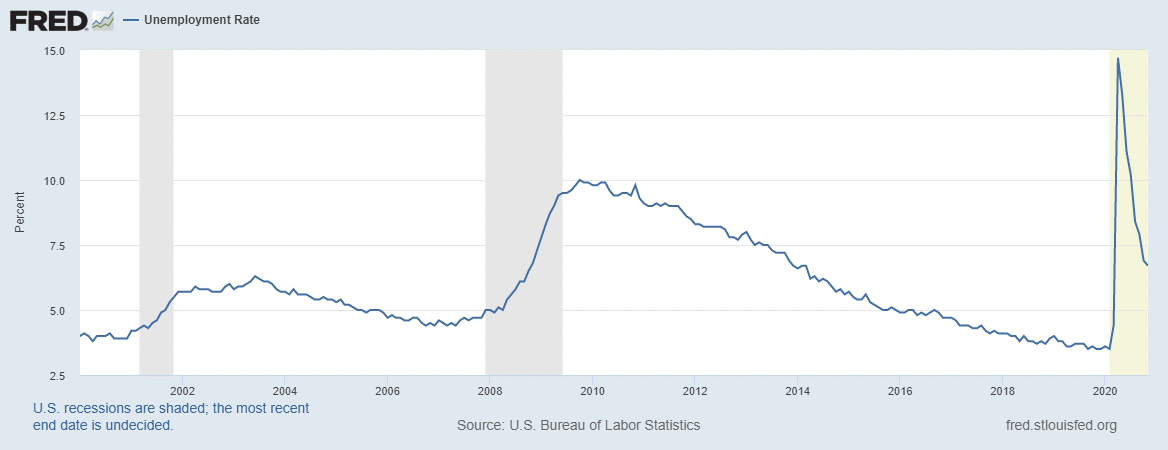

La disoccupazione è schizzata alle stelle ovunque, come negli Stati Uniti dove si è registrato il dato storico sul tasso di disoccupazione.

Peggio del 2008, e con una salita veloce e verticale ma non è l’unico dato eccezionale.

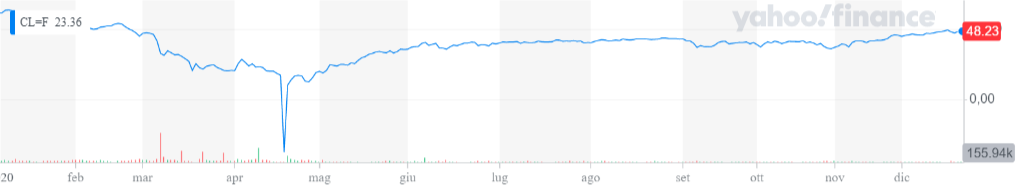

I futures sul petrolio hanno toccato prezzi negativi.

Dati pazzeschi, paura e disorientamento sono ciò con cui gli investitori hanno dovuto fare i conti e che solo ora ci sembrano lontani ed indolori.

Ma da ogni situazione, anche la più complessa, si possono trarre lezioni.

- La prima grande lezione del 2020 è che accadono cose inaspettate che sistematicamente fanno saltare previsioni soprattutto di breve termine. È difficile prepararsi per qualcosa che non sai sta arrivando, ma un portfolio senza un piano è impotente in queste situazioni, per ciò dobbiamo costruire il nostro portafoglio in modo da poter gestire il maggior numero possibile di scenari. Ricorda, ogni volta che investi compri rischio sul mercato poi il rendimento ne è la conseguenza e per ciò è fondamentale saperlo gestire.

Ogni tanto, il mercato fa qualcosa di così stupido che ti toglie il fiato.

(Jim Cramer)

- La seconda grande lezione del 2020 riguarda il modo in cui gestiamo le nostre emozioni. Crash e recuperi hanno un impatto enorme sul destino del nostro investimento, avere un piano ex-ante definito e accettato permette di trovare appigli solidi per razionalizzare anche nei momenti di stress emotivo, ed il 2020 è da esempio.

Alla fine, come si comportano i tuoi investimenti è molto meno importante di come ti comporti tu

(Benjamin Graham)

- La terza lezione è che le previsioni finanziarie non funzionano. Decideresti di andare in vacanza tra un mese in base alle previsioni meteo di oggi? Non penso, infatti tutti sappiamo quanto poco sono attendibili le previsioni a tre giorni figuriamoci ad un mese. Lo stesso vale per gli investimenti. Ricordi a Marzo quando tutti parlavano di nuovi crolli, seconde gambe ribassiste e riprese a U?

Ho letto tanti articoli, non del fenomeno del web, ma di chi gestisce milioni nel mondo ed ha informazioni e dati impensabili e fidati NESSUNO ha “indovinato” quello che è successo da Marzo ad oggi.

Le previsioni possono dirti molto sul passato; non ti dicono niente del futuro.

(Warren Buffett)

- La quarta, fare market timing ti fa essere perdente in partenza. Puoi provare a prevedere l’evento negativo. Puoi vendere nella speranza di ricomprare vicino al fondo. Forse sei fortunato. Ma la realtà è che la maggior parte degli investitori fallisce. Vendono in perdita e aspettano e aspettano l'occasione perfetta che già avranno perso ( guarda il grafico sopra sulle singole giornate dello S&P500)

OPPURE, hai un piano ed acquisti quando tutti vendono sul calo del 30%. Non è facile ma le cose difficili danno risultati migliori.

O SE NON TE LA SENTI, puoi fare la cosa più semplice di tutte, NULLA. Gli investitori che non hanno fatto nulla, che si sono seduti sulle loro mani e hanno tenuto gli occhi sul lungo periodo stanno meglio oggi perché hanno fatto esattamente quello che si erano prefissati di fare. Questo è investire in poche parole. Avere un buon piano, portarlo avanti anno dopo anno e chi se ne importa di quello che pensano gli altri. E’ il TUO piano, fatto e creato per le TUE esigenze future, RISPETTALO e avrai i giusti risultati.

Il successo consiste nel fare una previsione esatta nel 60% dei casi. Il che significa che nel restante 40% anche un trader molto bravo va a perdere i soldi.

(Jesse Livermore)

- La quinta ed ultima lezione del 2020 riguarda la liquidità. Il crollo di marzo è stata una corsa al cash. Tutti cercavano di ottenere più denaro possibile, creando una svendita lampo sulle azioni ed addirittura su beni come l’oro notoriamente rifugio.

Vendere per creare liquidità durante i ribassi è sbagliato, averne già disponibile (da piano) la trasforma i creatrice di opportunità. Pensate a chi ha comperato titoli azionari sul meno 20% o meno 30%? Non andando alla ricerca del minimo, ma rispettando un dato oggettivo prestabilito.

Con un semplice operazione ha creato valore aggiunto e sicuro per il futuro del suo piano finanziario.

Le opportunità arrivano raramente. Quando piove oro, mettete fuori il secchio, non il cucchiaio.

(Warren Buffett)

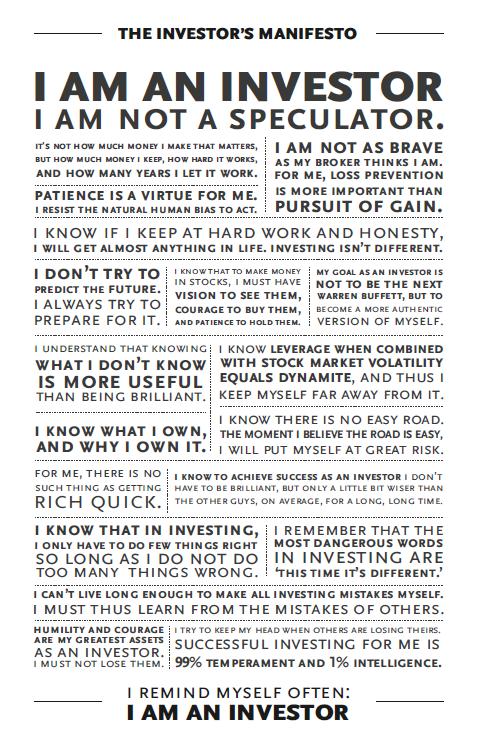

In conclusione è stato un anno da Master in Finanza per ogni investitori per le numerose prove e conferme dei vari “mantra” finanziari su cui scrivo da anni e che metto in atto nel mio lavoro e tutti racchiusi in questo manifesto che mi auguro sia un nuovo punto di partenza per tanti nuovi Investitori.

E’ stato però, purtroppo, anche un anno di sofferenze e sacrifici per tanti e che tutti noi ci porteremo nel futuro come un pesante bagaglio.

A tutti faccio un augurio per un 2021 eccezionale con la speranza che sia un anno per una nuova e migliore “normalità”.

Matteo Giovagnoni

Financial Advisor

Il 2020 sarà l’anno della volatilità?

Per il momento no ma la strada è quella giusta.

Tutti i mercati finanziari “giocano” sulla volatilità e le asimmetrie informative, sfidarli cercando di governarli o anticiparli fa cadere sempre in perdite importanti.

Negli ultimi giorni della seconda settimana Giugno abbiamo assistito ad un ritorno della volatilità ed a mercati globali con importanti segni rossi in chiusura.

E come funghi puntualmente si riaffacciano sui mezzi di informazione venditori di segnali predittivi o professionisti nella vendita di doti divinatorie inesistenti piuttosto che di professionalità.

Parlo ovviamente con cognizione di causa perché alla fine nessuno ha mai il coraggio di pubblicare i risultati di tali doti. Per questo oggi vorrei fare con voi un ragionamento razionale per arrivare ad un pensiero da investitori maturi.

Prendiamo ad esame lo S&P 500, per la quantità di informazioni a disposizione e l’efficienza del mercato.

Già ho scritto in precedenza del maggior rischio che si assume un investitore facendo market timing ed ancora di più un consulente, che dovrebbe in primis proporre protocolli che riducano al minimo i pericoli per chi investe.

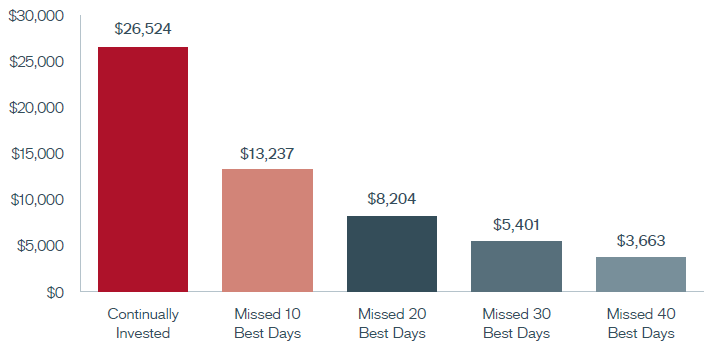

Perdere SOLO 10 dei migliori giorni nel decennio 1993-2013 dimezza il rendimento medio annuo.

Restando semplicemente fermo, rispettando il piano di 10 anni che avevi concordato con il tuo consulente finanziario avresti ottenuto un rendimento del 9,22% annuo. Andando dietro a sensazioni, mal di pancia o a chi ti vende di saper leggere prima il mercato e perdendo 10 dei migliori giorni in 10 anni il tuo rendimento medio annuo sarebbe sceso a 5,49%.

Perché ti sto dicendo questo?

Adesso ci arriviamo.

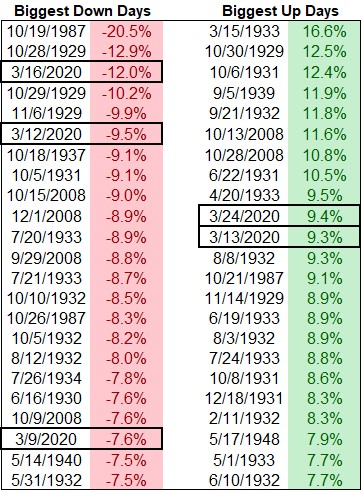

Questo 2020, e siamo solo a metà, per il momento ha 3 delle 25 peggiori perdite e 2 dei 25 maggiori guadagni per lo S&P 500 dal 1928:

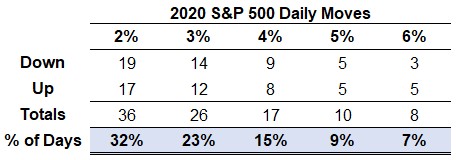

Anche i giorni con grandi variazioni non scherzano mica:

Ci sono state 26 variazioni giornaliere del 3% o più. Negli ultimi 7 anni, ce ne sono state solo 8 in totale.

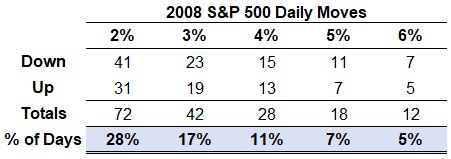

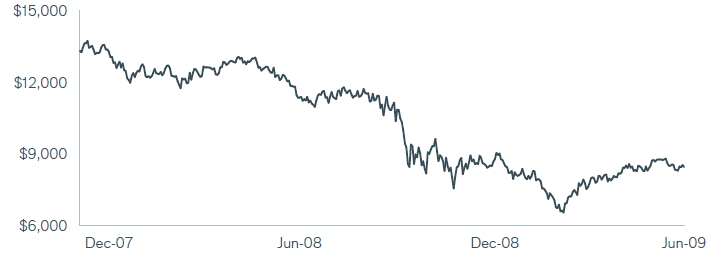

Tanti di voi si ricorderanno l’ultima crisi del 2008. In questo momento siamo sostanzialmente allo stesso punto:

A tanti di voi avranno detto che semplicemente restando fermi nel 2008 avreste recuperato tutta la perdita nel 2009 e magari partecipato al seguente mercato rialzista, tra i più forti di sempre.

In due anni circa si sarebbe ripianato tutto, e anche la perdere solo qualche giorno avrebbe compromesso il recupero senza tener conto ai meccanismi mentali che si innescano una volta usciti dal mercato e la ricerca del giusto momento per rientrare.

Ragionando sul presente, questo 2020 resterà tra gli anni più imprevedibili e volatili della storia con una discesa di oltre il 30% in 40 giorni circa e una seguente risalita del 45% in 50 giorni.

In 90 giorni abbiamo vissuto a dei movimenti di mercato come quelli del biennio 2008/2009.

Ricordi all’inizio la tavola relativa a quanto influisce perdere solo 10 dei giorni migliori in un decennio?

La metà del rendimento medio annuo.

Secondo te pensi sia realmente possibili indovinare esattamente anche 2/3 giorni migliori o peggiori in 90? ed in anticipo?

Secondo te vale la pena prendersi questo rischio?

Patrimoniale alle porte?

L’argomento che va per la maggiore sul web in

questo momento è la possibilità di un PATRIMONIALE

sui CONTI

CORRENTI e di PRELIEVO

FORZOSO DELLE SOMME.

L’ultima volta successe nel 1992, e sono sicuro

qualche lettore se lo ricorderà.

La lira era crollata e l’Italia attraversava un periodo di forte crisi. Il Governo Amato approvò un prelievo forzoso del 6 per mille (6 euro ogni 1000) su tutti i conti correnti e libretti di risparmio.

Ho ricevuto

molte richieste da risparmiatori ed investitori spaventati, su come poter “coprirsi”

da questo rischio.

Prima di vedere alcune soluzioni però, facciamo un po’ di

chiarezza:

- Cos’è la patrimoniale: La

patrimoniale è in sintesi un provvedimento di

aumento delle tasse a carico del contribuente calcolato sul

“patrimonio” e non

sul “reddito” del cittadino. - Come funziona la patrimoniale:

La patrimoniale può colpire chiunque possieda beni immobili, come per esempio la casa, o

beni mobili, come azioni, obbligazioni, e perfino il conto corrente. Per esempio, per il solo fatto di possedere una

casa, il proprietario sarà obbligato a pagare una percentuale, a scadenza

fissa, calcolata sul valore catastale dell’immobile. La percentuale non dipende

dal suo reddito, ma potrebbe essere legata solo alle caratteristiche

dell’immobile (posizione, stato di conservazione, metratura…). - Una nuova patrimoniale come potrebbe essere introdotta: C’è la possibilità che venga aumentato il prelievo fiscale sulle

eredità. Questa manovra potrebbe riguardare sia la percentuale applicata per

tassare l’eredità (più alta), sia la soglia di esenzione dal pagamento (più

bassa).Potrebbe aumentare l’imposta di bollo su conto corrente e conto

deposito, oppure, potrebbe aumentare la tassazione sui guadagni dei prodotti

finanziari. La patrimoniale coinciderà con il ripristino dell’Ici o dell’Imu

sulla prima casa. Infine, la patrimoniale potrebbe coincidere con un prelievo

forzoso sui conti corrente.

Dall’inizio

della pandemia, ma anche prima, se ne parla tanto data la condizione in cui

versa lo stato

italiano. Una tassa patrimoniale sarebbe un ottimo modo per

abbassare notevolmente il nostro

debito pubblico e migliorare così l’attuale situazione della nostra economia.

Fatta chiarezza, il primo consiglio è NON

FATEVI PRENDERE DAL PANICO.

La situazione è difficile ma non penso lo Stato vada ancora

ad attingere dai contribuenti con nuove

tasse, visto che

già abbiamo due patrimoniali come l’Imu e la Tasi o l’imposta di bollo sul

dossier titoli dello 0,2% annuo. Anche l’evenienza di un prelievo forzoso,

comunque non impoverirebbe nessuno visto che parliamo sempre di una percentuale

sul denaro liquido.

Magari, è più probabile un “aggiornamento” della tassazione su successioni e donazioni.

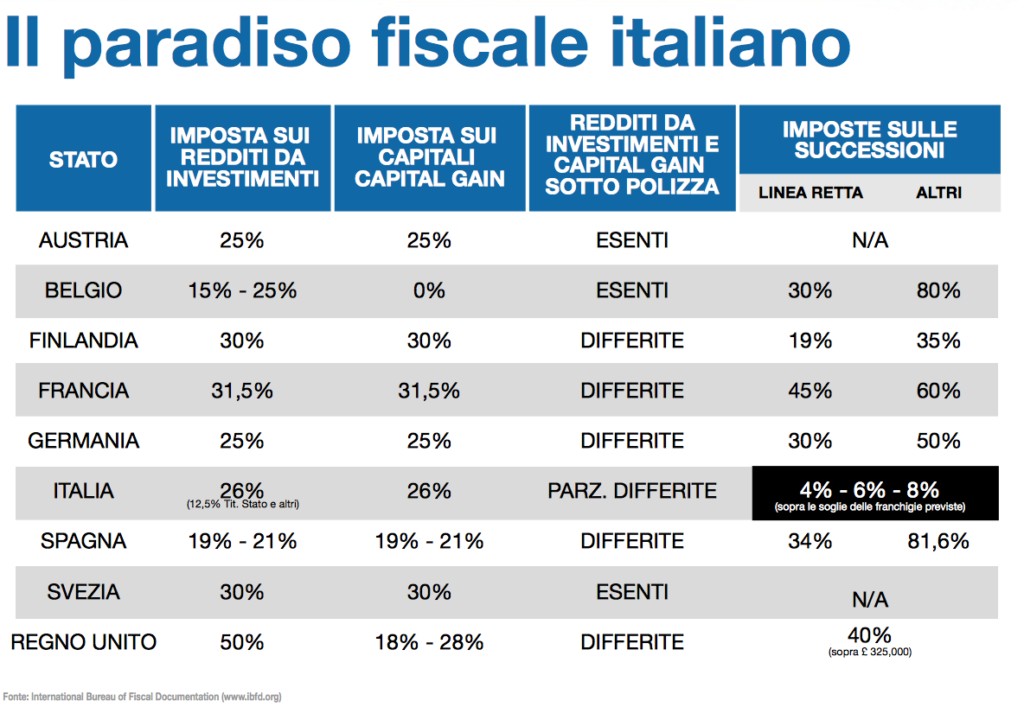

L’Italia, infatti, ancora oggi vive in una situazione di privilegio rispetto a tutti gli altri vicini Paesi Europei.

In conclusione, COME SI PUÒ’ SFUGGIRE DALLA PATRIMONIALE?

Dipende da come verrà scritta l’eventuale patrimoniale futura,

e questa è la più grande incertezza.

Guardando al passato, la situazione patrimoniale italiana e l’immediatezza

dell’eventuale misura rende la disponibilità liquida nei conti la vittima

designata. Su tale considerazione le

forme di previdenza complementare, ad esempio, le polizze vita, i piani

pensionistici o altre forme di accantonamento come fondi, etf ed etc

sarebbero inaccessibili allo Stato.

Millennials alla prova

Il 2020, fino ad ora, sta confermando il vecchio proverbio “anno bisesto, anno funesto” ma soprattutto è il primo vero e proprio banco di prova per tanti giovani investitori.

Ansia, timore ed incertezza sono i compagni di viaggio nel 2020 per tanti millennials investitori alle prese con la prima e vera correzione degli ultimi 10 anni.

Ho pensato di dare alcuni consigli su come sopravvivere al momento partendo da un articolo di Ben Rizzuto di Janus Henderson che illustra l'importanza di conservare una prospettiva di lungo termine nei momenti di volatilità a breve termine portando alcune citazioni dal passato tratte dalle opere di Epitteto.

Che cosa puoi controllare?

Ecco che cosa aveva affermato Epitteto in merito al concetto di controllo:

"Il compito principale nella vita è semplicemente questo: identificare e separare le cose in modo da poter dire chiaramente a me stesso quali siano gli elementi esterni che non sono sotto il mio controllo e quelli che invece hanno a che fare con le scelte che effettivamente posso controllare."

Epitteto, Discorsi, 2.5.4-5

In sintesi: Non puoi controllare i mercati - nessuno può farlo. Possono salire e scendere, ed è quello che hanno fatto per anni. Il momento che attraversiamo attualmente è qualcosa che molti altri hanno sperimentato nel corso degli anni.

Se non puoi controllare i mercati, che cosa puoi controllare? La chiave per navigare in questo tipo di volatilità è la nostra reazione. Gli ultimi giorni per te possono essere stati un'alternanza di disperazione, rabbia e frustrazione. Queste emozioni possono portarci a fare errori prematuri (e costosi). Per esempio vendendo investimenti scesi al livello minimo, o quasi, del mercato. Ricorda che la regola fondamentale per investire nel mercato finanziario è acquistare nei momenti di ribasso e vendere nei momenti di rialzo; se ti lasci travolgere da queste emozioni e vendi ora, potresti stare facendo l'esatto contrario.

Discernere tra eventi di breve e lungo termine

Primo, non lasciarti trascinare dalla forza dell'impressione. Dille: "aspetta un attimo, fammi vedere chi sei e da dove vieni - lascia che ti metta alla prova..."

Epitteto, Discorsi, 2.18.24

Non puoi controllare gli alti e bassi del mercato, ma ciò che puoi controllare è come sei investito - ossia, la tua asset allocation.

Come suggerisce il nome, l'asset allocation è la percentuale del tuo patrimonio che hai distribuito tra azioni, obbligazioni o altre categorie di investimento. Sei giovane, pertanto il tuo orizzonte temporale (ovvero, quando ti servirà questo denaro) è piuttosto lungo. Non lo ritirerai per almeno 20 - se non 30 o addirittura 40 - anni. Il tuo orizzonte temporale più lungo ti consente di essere più aggressivo assegnando una quota maggiore del tuo patrimonio ad azioni e minore a obbligazioni.

Il motivo per cui puoi permetterti di assumere un rischio maggiore, è che avrai più tempo per recuperare qualsiasi perdita eventualmente subita nel tuo portafoglio. Invecchiando, e avvicinandoti all'età del pensionamento, la tua asset allocation diventerà presumibilmente più conservativa; tuttavia, è un cambiamento che avviene gradualmente nel corso della vita e non dovrebbe basarsi su oscillazioni di breve termine.

Sfortunatamente, le emozioni derivanti da spostamenti di rilievo del mercato possono indurre molti investitori a fare cambiamenti drastici nella loro asset allocation. L'avversione alle perdite - l'idea che la sofferenza inflitta dalle perdite sia ampiamente superiore alla soddisfazione generata dai guadagni - incombe notevolmente quando i mercati sono volatili. A volte, questo disagio induce a convertire tutto in liquidità, cercando di limitare le perdite e avere un senso di controllo e sicurezza. È una soluzione che può alleggerire l'ansia, ma il rimedio è di breve durata.

La parte peggiore è che, quando i mercati tornano alla normalità, gli investitori spesso non riescono a riorganizzare adeguatamente la loro allocazione. Possono continuare ad essere più prudenti di quanto non dovrebbero essere con i loro investimenti, o mantenere la liquidità poiché continuano a risentire delle emozioni suscitate dagli eventi recenti.

In sintesi: Non devi modificare drasticamente la tua asset allocation di lungo termine in base a eventi di breve termine. Come mostra il grafico qui di seguito, ciò ha impedito storicamente agli investitori di partecipare ai rialzi del mercato.

Valore di un investimento ipotetico di USD 1.000 nel mercato azionario statunitense, 1988-2019

L'investitore colto

"Solo chi è colto è libero."

Epitteto, Discorsi, 2.1.21-23a

Non devi essere necessariamente un esperto dei mercati per avere successo come investitore; è importante conoscere e capire come funzionano i mercati finanziari in una prospettiva storica.

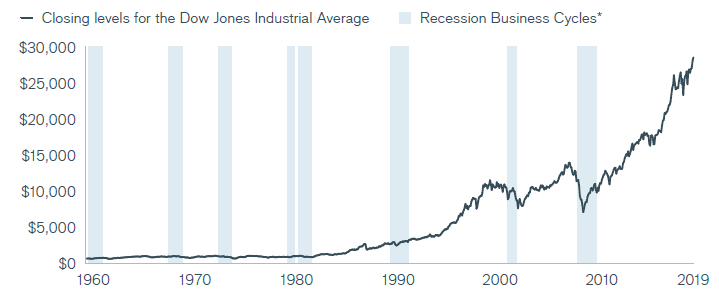

Nel corso degli anni si sono succedute svariate correzioni e recessioni. Si definisce come correzione un calo almeno del 10% dai picchi recenti, mentre si definisce spesso come recessione un periodo nel quale il tasso di crescita del PIL di un paese è negativo per due trimestri consecutivi. Abbiamo assistito a correzioni e recessioni nel 1990, 2000, 2008 e in vari altri periodi del passato. E in ognuna di queste fasi, giovani investitori come te hanno provato la stessa paura che tu potresti star provando adesso. Tuttavia, se guardi alla successione degli andamenti nel tempo, puoi vedere che restare nel mercato nel lungo termine ha ripagato.

Guardare la performance del mercato in un breve periodo di tempo, può apparire così:

Il grafico precedente sembra una proposta perdente. Ma prendendo una certa distanza e considerando un periodo più lungo, è chiaro che questo è solo un piccolo pezzo di un quadro più ampio (e molto più favorevole).

In conclusione, restare investiti è generalmente una scelta saggia. La storia ha dimostrato che assumere una view di lungo termine e restare investiti alla fine ha ripagato. Se si guarda a varie recessioni del passato, sembrano piccoli incidenti di percorso lungo la strada di una crescita di lungo termine.

La tua esperienza con il mercato può essere relativamente breve. E l'inizio può essere difficile. Ma ricorda: il tuo successo finanziario di lungo termine non si realizzerà sulla base di emozioni di breve termine. In questi periodi potrebbe essere una buona idea spegnere la TV, smettere di guardare il mercato e dedicarti per un po' a te stesso ampliando le tue conoscenze.