Fai tuo il mercato azionario in 4 grafici

Tutti ormai sanno che i migliori rendimenti si ottengono investendo nel mercato azionario. Altrettanti hanno compreso che è bene farlo diversificando e con un orizzonte temporale lungo per aumentarne le probabilità di successo.

Ma quanti lo hanno realmente razionalizzato con numeri ed in maniera semplice?

Prendendo spunto da un articolo di un noto advisor americano vediamo insieme come convincerci con NOZIONI sul giusto modo di stare nel mercato azionario.

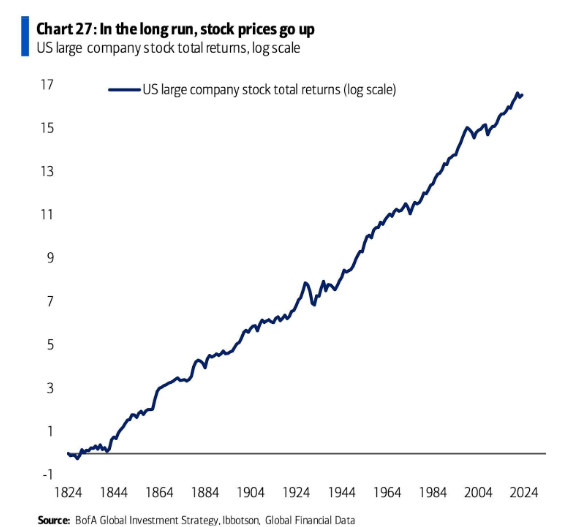

Nel lungo periodo, i prezzi delle azioni salgono

Consideriamo il mercato azionario come un modo per investire in innovazione, profitti, progresso e persone che si svegliano la mattina cercando di migliorare la propria situazione attuale.

Anche se ci piace il fatto che questo grafico illustri la giusta filosofia a lungo termine, è un po' fuorviante. È vero, il mercato azionario sale nel lungo periodo, ma ATTENZIONE può anche crollare nel breve periodo. Nel grafico sopra ci sono alcuni dei maggiori crolli della storia ma sono difficili da vedere su un diagramma con 200 anni di dati.

La Grande Depressione, il crollo del 1987 e la Grande Crisi Finanziaria sembrano piccoli inconvenienti su questo grafico.

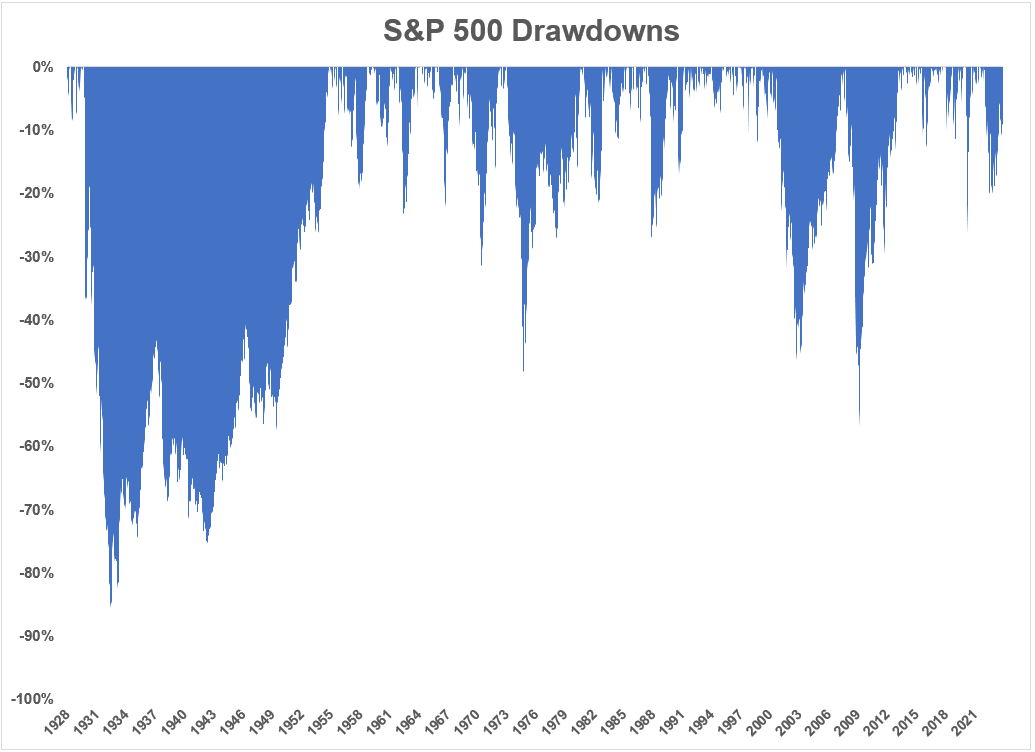

In ogni salita di lungo dobbiamo abituarci all'idea degli inconvenienti

Non puoi guardare un grafico del mercato azionario che sale senza tenere conto dei ribassi lungo il percorso:

La Grande Depressione non fu un incidente di percorso. Era uno tsunami. La gente pensava che il crollo del 1987 avrebbe portato a una depressione. Nel 2008 il sistema finanziario era sull’orlo dell’estinzione.

A volte il mercato azionario crolla. A volte ci vogliono anni per recuperare i tuoi soldi.

Non è possibile ottenere un grafico a lungo termine delle azioni che salgono nel tempo senza che in qualche occasione ti venga il mal di pancia. Se non riesci a sopravvivere ai ribassi a breve termine, non potrai partecipare ai guadagni a lungo termine.

Questo è vero per i crolli del mercato, i comuni mercati ribassisti, gli anni terribili e persino gli anni buoni nel mercato azionario.

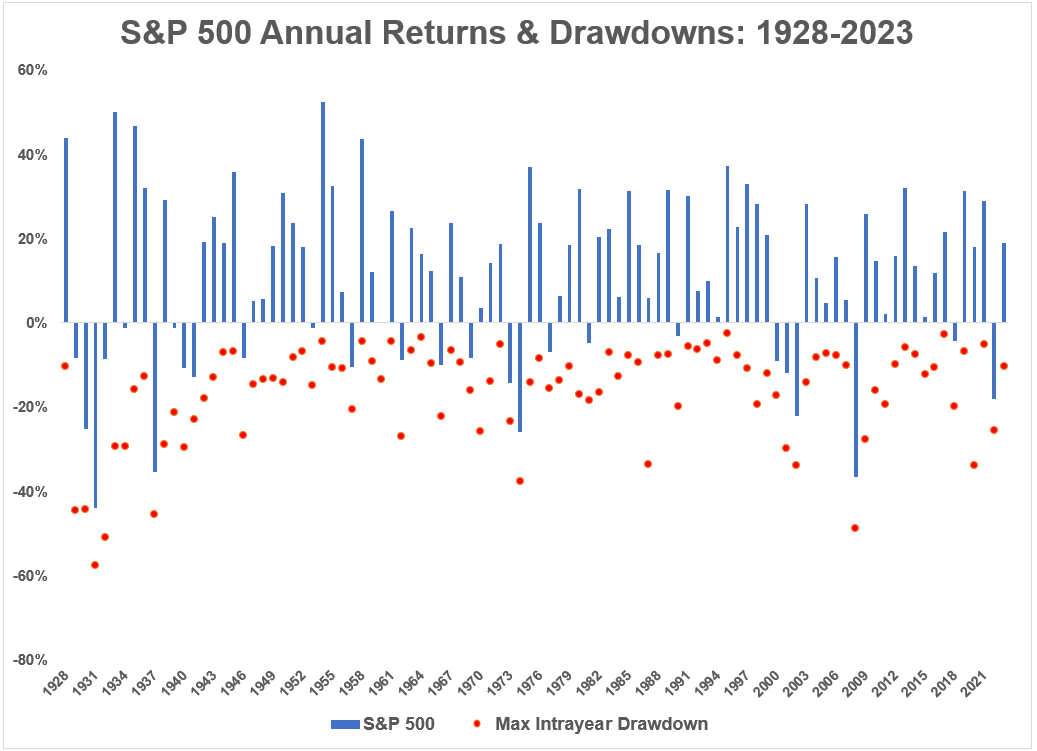

Anche negli anni positivi ci sono i ribassi durante la salita

Il grafico è un mantra tra professionisti ed investitori. Non c'è salita senza discesa nel percorso.

Dal 1928 (quasi 100 anni) la media di ribasso durante l'anno nel mercato azionario USA è del -16,4%. Tradotto, per beneficiare dei rendimenti di lungo devi essere disposto a vedere il tuo capitale oscillare.

L’altro aspetto da apprendere da questo grafico è che i ribassi si verificano anche quando il mercato azionario chiude l’anno in territorio positivo.

Il calo medio durante l'anno negli anni che si sono conclusi con un rendimento positivo per l’S&P 500 a partire dal 1928 è del -11,6%.

Quindi dovresti aspettarti di sperimentare una volatilità al ribasso anche quando le azioni sono in una tendenza rialzista.

Immaginati in bici, con l'obiettivo di arrivare al traguardo in cima ad una collina. Per certo dovrai pedalare se vuoi giungere all'obiettivo, con sicurezza vedendo il percorso metti in conto che passando per vari avvallamenti ci saranno momenti in cui dovrai pedalare di più ed altri in cui meno. Ma lo fai perchè vuoi giungere al traguardo.

Il mercato azionario è la stessa cosa.

L’altra statistica che sorprende nel grafico è l’enorme quantità di rendimenti superiori al 20% che vedi nel mercato azionario in un dato anno.

In 34 degli ultimi 95 anni, il mercato azionario statunitense ha chiuso l’anno con guadagni del 20% o più. Si tratta di una percentuale di anni maggiore (36%) rispetto al numero di anni che terminano con una perdita (27%).

Naturalmente, i guadagni o le perdite in un anno non hanno significato. Tutti gli investitori saggi sanno che l’unico orizzonte temporale che conta veramente è il lungo termine.

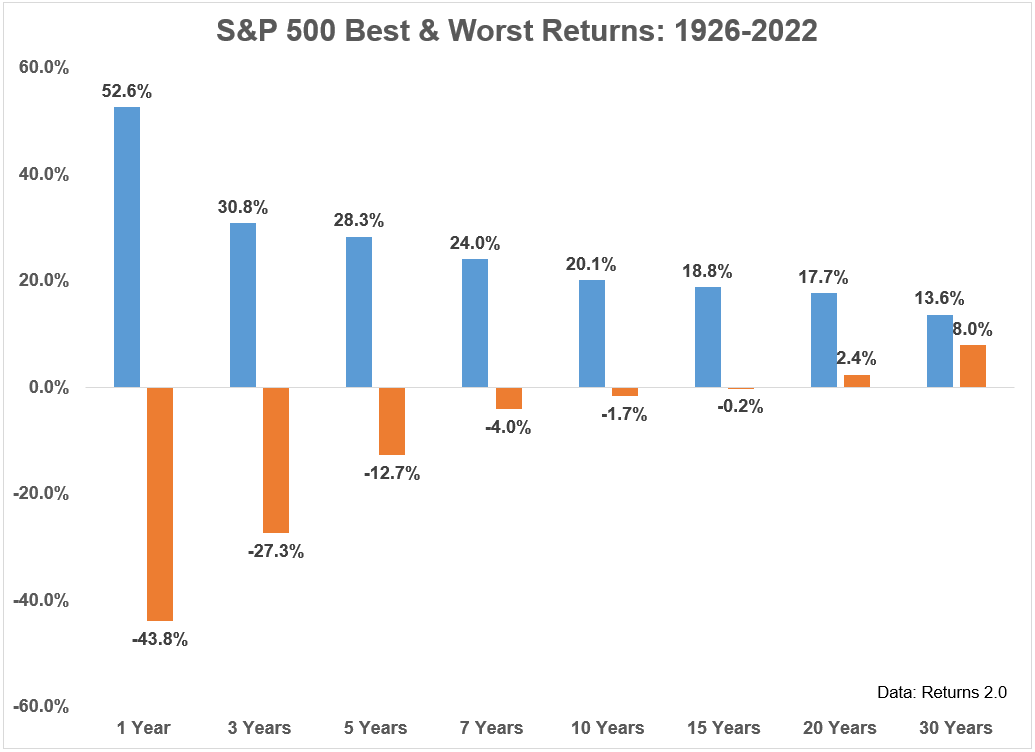

Il tuo successo è legato al tempo

Non ci sono garanzie quando si investe nel mercato azionario.

Le cose brutte possono accadere e accadranno.

Ma se hai un orizzonte temporale misurato in decenni anziché in giorni, mesi o anni, ti troverai meglio della maggior parte degli investitori.

Non posso promettere che queste relazioni continueranno in futuro.

Ma ho difficoltà a credere che avremo un futuro in cui le persone non innoveranno, non faranno progressi e non si sveglieranno cercando di migliorare la loro posizione nella vita.

Questa è la linfa vitale dei profitti aziendali ed è per questo che credo nelle azioni a lungo termine. Ed è per ciò che per essere un investitore in azionario devi essere OTTIMISTA.

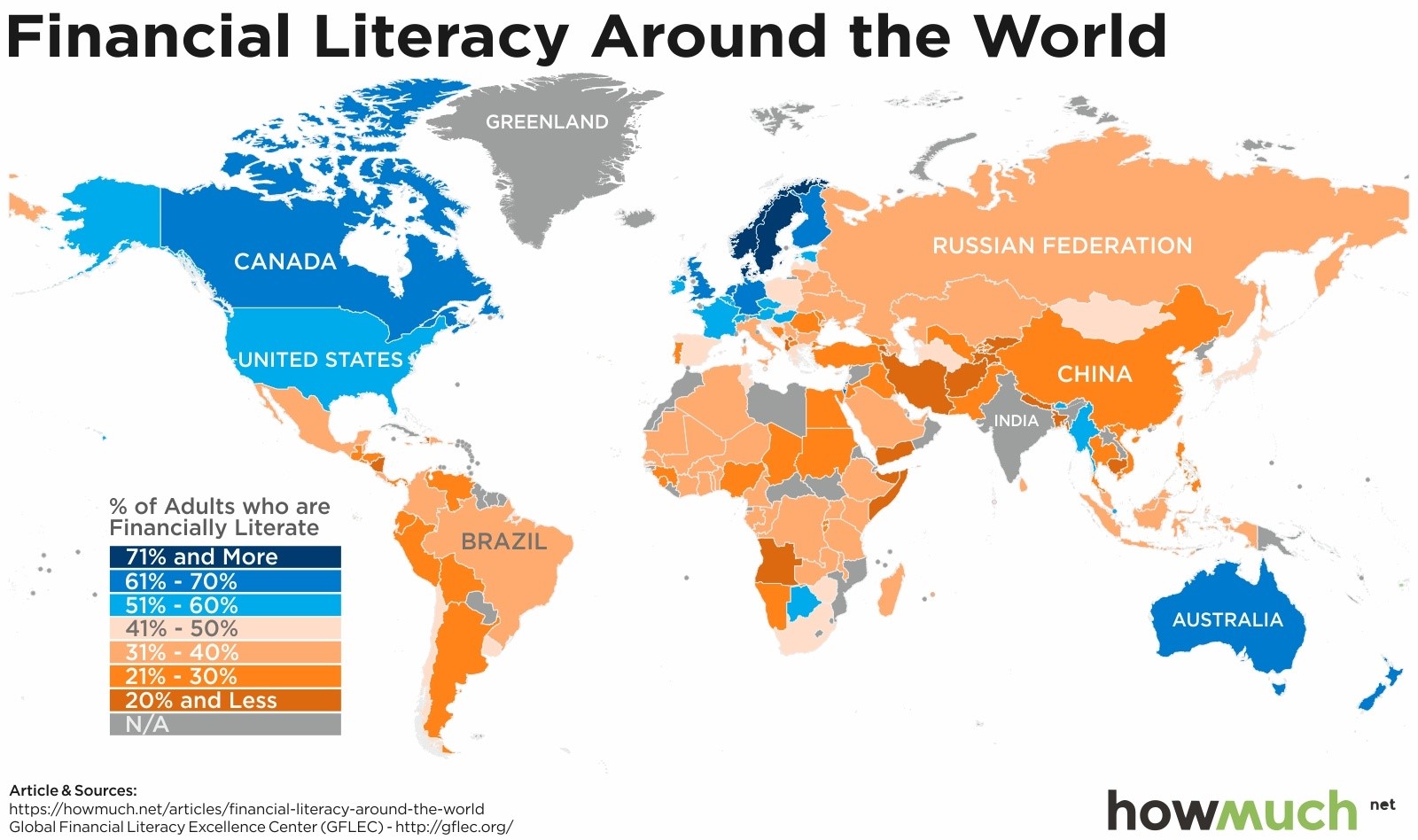

Quanto perdi non conoscendo?

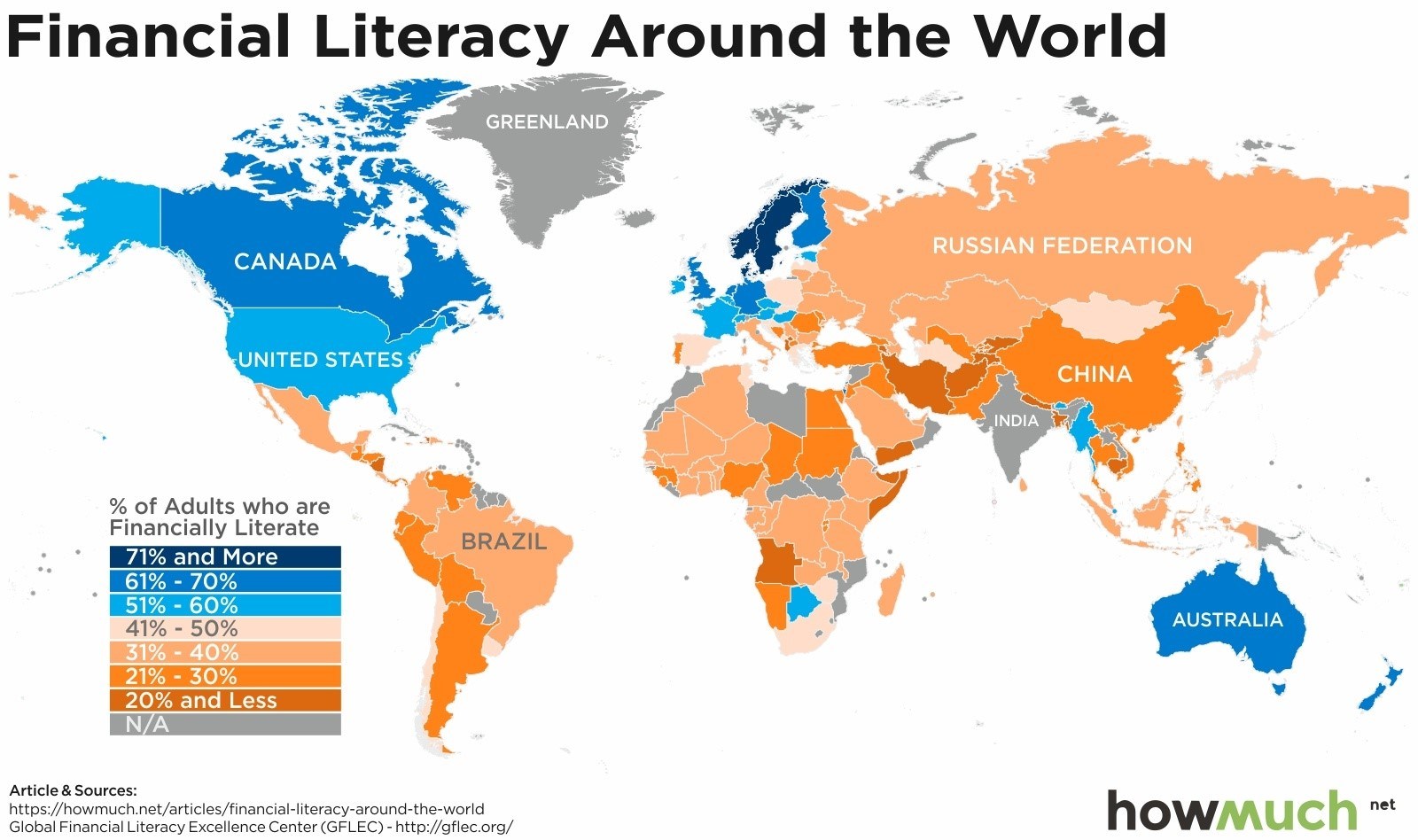

L'educazione finanziaria ormai è imprescindibile per ognuno. Delle recenti ricerche lo dimostrano ma ancor più evidenziano come il livello di educazione finanziaria delle famiglie italiane è il più basso tra le economie avanzate.

Tra varie statistiche risulta che il 37% degli adulti in Italia è in grado di comprendere i 3 concetti finanziari di base (interesse, inflazione, diversificazione). Siamo di un punto percentuale sotto a paesi come Kenya e Cameroon .

Il non sapere si riflette poi nelle scelte finanziarie. Infatti, ben il 60% della ricchezza degli italiani è concentra in attività immobiliari. Un bene tangibile che "la pancia" ci permette di valutare in maniera più semplice ed immediata senza uso di formule e conteggi, "riesco a toccarlo con le mani = non può perdere valore o sparire come un investimento finanziario".

Al contrario, invece, gli investitori americani detengono una quota di ricchezza pari al 69% in attività finanziarie.

L'immobiliare va bene per diversificare il patrimonio personale a patto che non se ne abusi

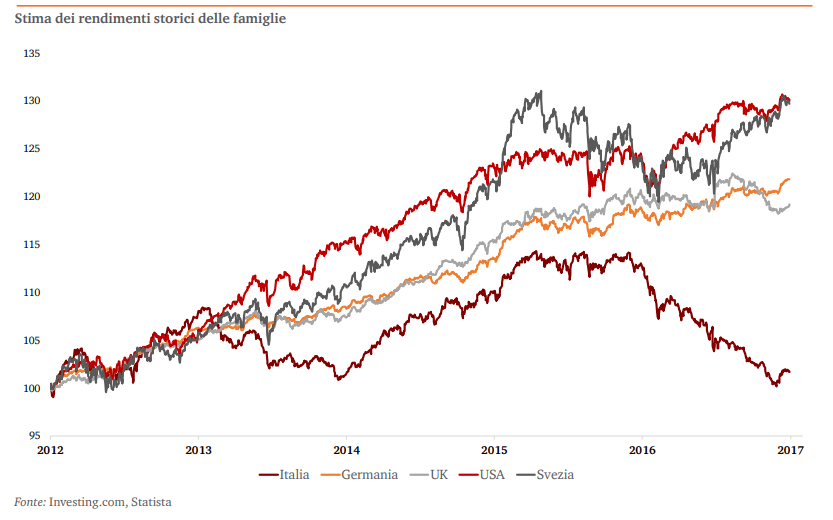

L'educazione finanziaria paga con maggiori rendimenti

Pwc si è occupata di confermare quanto scritto fino ad ora analizzando i rendimenti generati da un investimento di 100.000 dal 1° gennaio 2012 in Italia, Germania, Gran Bretagna, Stati Uniti e Svezia.

L’analisi produce un indice che tiene conto delle principali asset class ponderandole per ogni paese.

Il grafico è eclatante! Tra il 2012 e il 2017, il rendimento generato da un investimento di 100mila euro è molto più basso in Italia rispetto al resto degli paesi.

Insomma l'italiano ancorato al mattone si è perso il miglior decennio finanziario per aumentare il proprio patrimonio

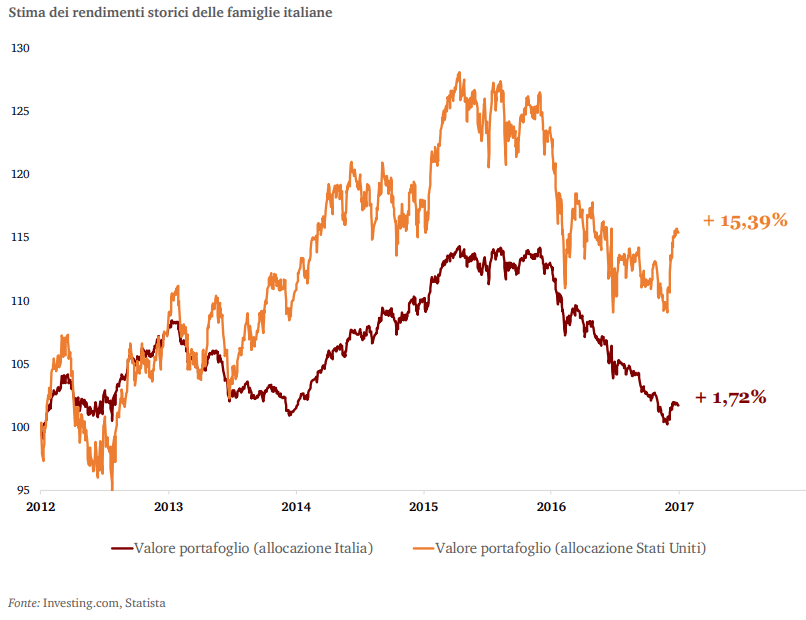

Ma ATTENZIONE! non basta solo fare investimenti finanziari per avere rendimenti superiori.

Uno dei principali errori che trovo nei portafoglio degli investitori è la presenza di titoli ed obbligazioni italiane, anche per la totalità delle attività finanziarie. Questo errore è comunemente chiamato HOME BIAS.

Ecco che l'educazione finanziaria assente o scarsa incide nei rendimenti in maniera negativa nuovamente. Infatti, l'assenza di DIVERSIFICAZIONE adeguata nei portafogli finanziari, sempre per Pwc , ha portato ad un rendimento del 2% dal 2012 contro quello del 15% di un investitore statunitense.

In conclusione, maggiore è il livello di conoscenza in materia finanziaria e migliore sarà la redditività del patrimonio.