Italia come stai?

Nei giorni scorsi si è sentito parlare tanto di #TenYearsChallenge,io stesso ho approfittato del momento per fare un confronto tra i mercati di oggi e quelli di 10 anni fa di cui ne ho trattato qui, https://staging.mgfinancialadvisor.com/finanza-e-10yearchallenge/. Perchè non applicare il confronto al nostro amato Paese? Siamo migliorati o no in termini di reddito, lavoro e investimenti? Preparatevi, perché il risultato non è proprio incoraggiante.

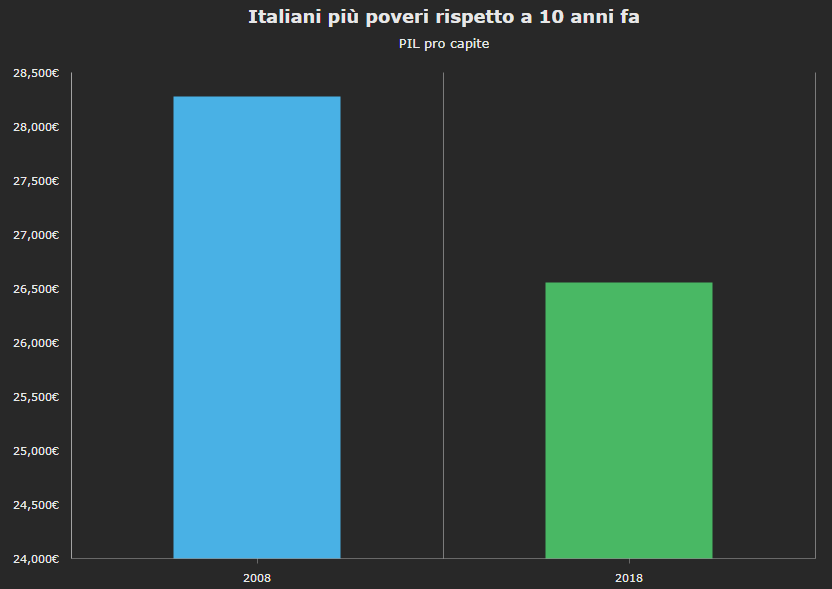

Iniziamo con il PIL Pro Capite

Italiani più poveri rispetto a 10 anni fa PIL pro capite:

Già nel 2008 il nostro PIL pro capite era precipitato di oltre il 6% rispetto all’anno precedente. C’era la crisi, è vero, ma va detto che negli anni successivi non abbiamo sperimentato una vera e propria ripresa, anzi. Dal grafico possiamo notare la decisa diminuzione del nostro reddito pro capite: dai 28,279 euro del 2008 ai 26,554 euro del 2018. Quasi 2000 euro in meno, non male.

Sebbene il PIL nazionale sia tornato a crescere, gli ultimi dati ufficiali forniti dall’Istat attestano una contrazione del reddito anche nel quarto trimestre del 2018, certificando l’entrata dell’Italia in una fase di “recessione tecnica” (due trimestri consecutivi di contrazione del PIL). Un crollo in gran parte riconducibile al calo degli investimenti pubblici/privati e alla diminuzione dei consumi delle famiglie, i quali costituiscono circa il 60% dell’intero reddito prodotto annualmente. Rispetto a dieci anni fa siamo meno ricchi e, di conseguenza, spendiamo meno.

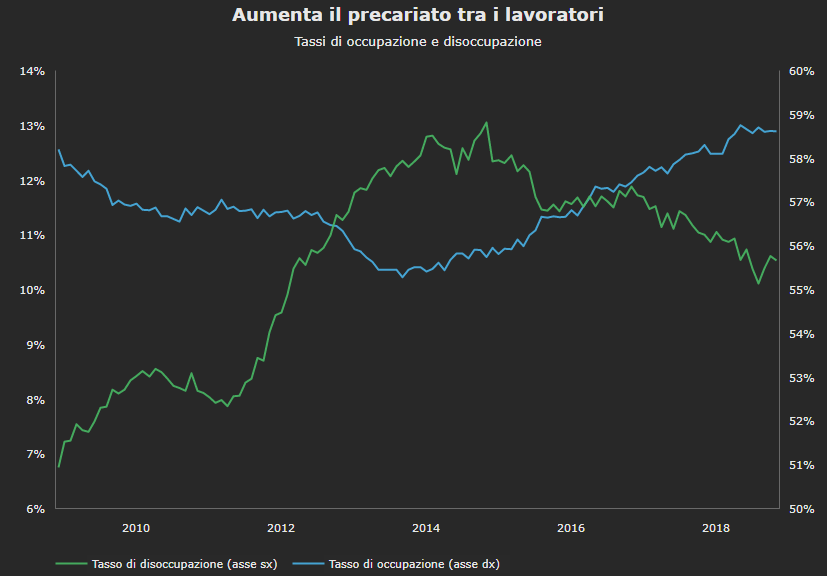

Mercato del lavoro: sempre più precari

Aumenta il precariato tra i lavoratoriTassi di occupazione e disoccupazione:

La musica non cambia se guardiamo al mondo del lavoro, che a distanza di dieci anni non è certo migliorato. Come vediamo dal grafico, aumenta in modo assai modesto il numero degli occupati: dal 57% del 31 dicembre 2008 al 58% di fine 2018. Ma, secondo l’analisi dell’Ufficio Studi della CGIA di Mestre, il numero di disoccupati è cresciuto di oltre l’80% rispetto al 2008 e il tasso di coloro che sono alla ricerca di un’occupazione è salito di quasi 5 punti percentuali, attestandosi intorno al 10,5%. Inoltre, è vertiginosamente aumentato il numero di contratti a termine, con un +22,4% rispetto al 2008 e un crollo del numero di ore lavorate sceso di 6 punti percentuali. In altre parole? Più precariato.

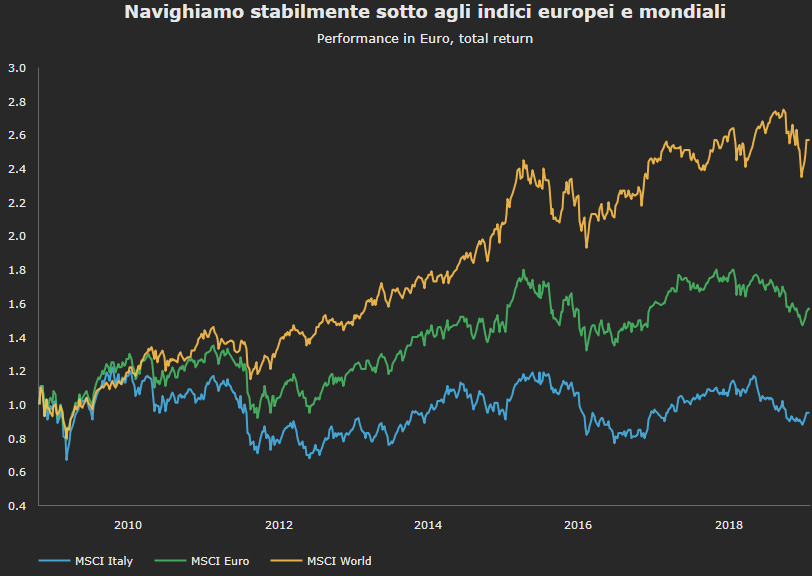

E per quanto riguarda il mercato azionario italiano?

Proviamo a fare lo stesso giochino per l’indice azionario italiano più importante, ovvero il FTSE MIB, che è l’emblema dell’andamento degli investimenti nel mercato azionario italiano. L’indice, infatti, fotografa i movimenti delle quotazioni di mercato dei titoli emessi dalle maggiori aziende italiane per capitalizzazione quotate in Borsa: tra queste troviamo ad esempio Eni, Enel e Telecom. Confrontiamo i livelli di gennaio 2009 con quelli di inizio 2019.

Abbiamo una media di 18.793 punti nel gennaio del 2009 contro i 19.410 del mese che sta per concludersi. Il che corrisponde a una performance decennale del 5,92% (esclusi i dividendi), che a sua volta equivale a un rendimento annualizzato di appena lo 0,58%. Modestissimo. Non dobbiamo dimenticare che pochissimi mesi prima del gennaio 2009 c’era stato il fallimento di Lehman Brothers, con tutto lo sconvolgimento che ne è conseguito: l’indice italiano all’inizio del 2008 valeva 38.035 punti.

Navighiamo stabilmente sotto agli indici europei e mondiali.

E come si vede dal grafico, il quadro non migliora se confrontiamo la performance nel periodo 2009-2019 di un indice azionario più ampio, il MSCI Italia, con quella degli analoghi indici di riferimento europei e mondiali: tenendo conto dei dividendi, il MSCI Italia è cresciuto a un tasso medio annuo del 4,2%, l’MSCI Euro del 9,1% mentre l’MSCI World (un indice globale, che esclude i Paesi Emergenti) è cresciuto a una media annua del 13,4%. Il problema vero di queste de-performance è che l’Italia manca da diversi decenni di una politica industriale seria. L’Italia è un Paese che sta male.

La spinta dei PIR, poi, ha sì contribuito ad alimentare il mercato di Borsa Italiana, supportando la domanda di titoli, e certo si tratta di un intervento corretto. Ma è limitato e, comunque, le recenti incertezze politiche hanno agito da freno a questo tipo di investimento.

Insomma, in questi dieci anni il mercato azionario italiano non ha sicuramente brillato. Il che si traduce in un impoverimento non solo degli azionisti, per via della flessione del valore dei titoli e dei dividendi quasi nulli, ma dell’intero Paese.

The show must go on

Come sarà il confronto fra dieci anni? E chi lo sa… Diciamo che per ora il futuro dell’economia italiana appare ancora nebuloso, e con colori foschi. Il che però non vuol necessariamente dire totalmente negativo. anche se il rallentamento dell’economia mondiale e gli effetti della Brexit e della manovra economica recentemente approvata pongono seri dubbi su un “happy ending” per il nostro Bel Paese nei prossimi mesi. Ma non perdiamoci d’animo, siamo da sempre un popolo capace di fornire eccellenze in tutti i campi e il futuro anteriore è ancora tutto da scrivere. Bisogna però darsi da fare. Se non ora, quando?

WEEKLY NEWS

Le notizie della settimana in 1 minuto

Siete stati troppo indaffarati durante la settimana per rimanere informati sulle principali notizie dal mondo?

Ecco alcuni spunti per cercare di capire i fatti e le dinamiche che negli ultimi sette giorni hanno mosso il sentiment degli investitori e dei mercati globali.

#Brexit si o no?

Theresa May nei prossimi giorni dovrebbe recarsi a Bruxelles sotto forte spinta del parlamento inglese. L'obbiettivo è quello di rivisitare alcuni punti dell'accordo di separazione con l'UE che però rimane ferma alle condizioni ormai decise 2 mesi fa.

I giorni passano è diventa sempre più possibile l'ipotesi di un "non accordo" tra le parti.

#Guerra commerciale USA/CINA

Resta sostanzialmente in fase di stallo la guerra dei dazi tra Trump ed il presidente cinese Xi fino al prossimo incontro personale tra i due presidenti.

#Politica monetaria USA e Fed

Powell, presidente della Federal Reserve, si è detto cauto sui possibili futuri aumenti dei tassi di interesse. I nuovi driver per le scelte di breve della Fed saranno i prossimi dati economici che si annunciano positivi.

#Trimestrali USA

Cominciano ad essere pubblicati i primi bilanci delle principali aziende statunitensi. Apple e Facebook sono le reali sorprese per gli analisti presentando bilanci oltre le aspettative. Amazon invece accusa un ribasso con le deludenti previsioni per le vendite del 2019.

#Crisi del Venezuela

Si allarga a livello globale il caos che sta colpendo il Venezuela, noto per la molteplicità di risorse possedute. Da una parte il dittatore Maduro, dall'altra il leader dell’opposizione Juan Guaidó, autoproclamatosi presidente della nazione.

Il primo gode dell'appoggio di Cina e Russia mentre in secondo vanta alle spalle la spinta degli USA.

Queste le principali notizie dal mondo della settimana.

Un minuto per rimanere informati dal mondo senza cadere nel "RUMORE" ed allarmismo passato da TG e media spesso benzina per l'emotività di ogni investitore e sempre causa di scelte scellerate per i risparmi.

Cosa è la RECESSIONE "TECNICA"?

Dopo il temuto SPREAD, tanto cavalcato dai media italiani ogni qualvolta possibile, in questi ultimi giorni si sente parlare continuamente di recessione "tecnica".

Dalla crisi del 2008, l'Italia in 10 anni ancora non è riuscita a tornare ai livelli pre-crisi.

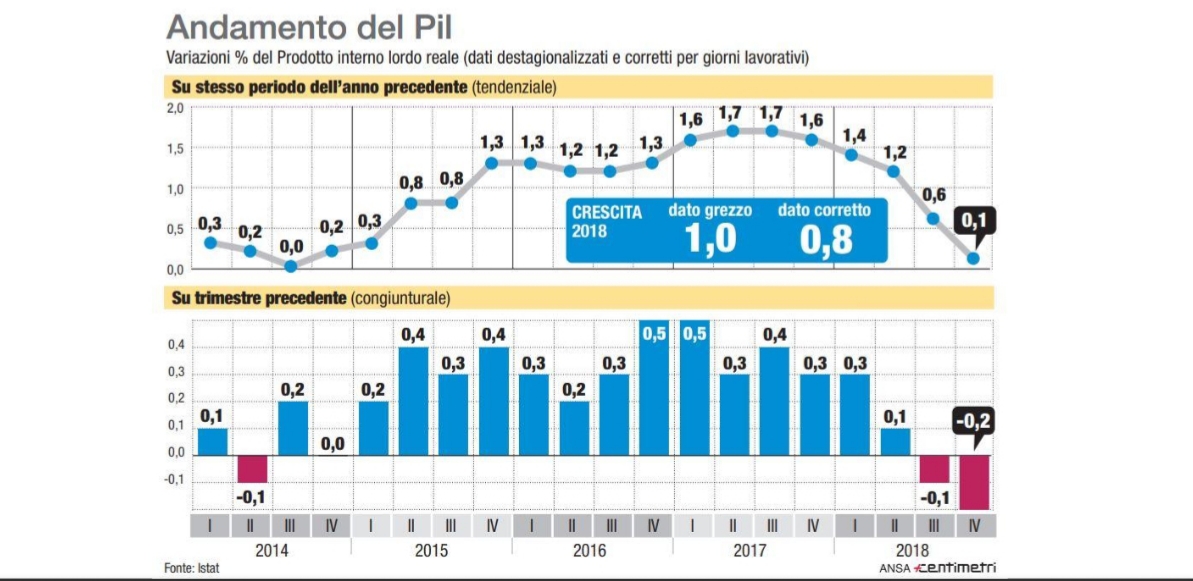

Ulteriore conferma è arrivata dall'Istat in questi giorni con la comunicazione relativa al PIL italiano del quarto trimestre 2018 in calo dello 0,2 per cento.

Considerando il dato negativo anche del trimestre precedente ( -0,1%) , la decrescita del PIL si attesta di un semestre.

La permanenza di questa situazione di contrazione da vita alla recessione "tecnica".

Vari politici si sono appropriati del termine per sminuire il fatto, altri lo usano per fare propaganda elettorale, ed altri ancora ne approfittano per accusare i governi precedenti.

Insomma tante chiacchiere di circostanza ma i fatti ed i numeri, che amo tanto parlano chiaro: 2 trimestri sono 6 mesi, tanto forse troppo tempo che ci da la sicurezza che non ci sarà una ripresa cosi immediata.

Chiariamo subito una cosa, chi pensa che la colpa sia solo di questo governo sbaglia cosi come chi addita solo i governi precedenti della situazione odierna.

A memoria non mi ricordo scienziati, o comunque gente “che ne sa”, a governare l’Italia negli ultimi 10/20 anni.

Sbaglio forse?

Ma senza entrare in discorsi politici, torno all'argomento per cui stai leggendo questo post ossia GLI INVESTIMENTI.

In tutto questo marasma come stanno i risparmiatori italiani?

Sicuramente tanti saranno sull'orlo del panico terrorizzati dal nascente terrorismo mediatico basato sulla recessione "tecnica".

Se siete tra questi vi posso dire solo una cosa:

PEGGIO PER VOI!

Nel 2018 ormai tutti i risparmiatori , grandi e piccoli, sono chiamati ad una evoluzione necessaria per la tutela del proprio patrimonio e futuro.

Se siete ancora convinti che lo Stato sarà per i prossimi anni il garante del vostro futuro sbagliate, con un INPS vicina al default ed un sistema sanitario nazionale ormai barcollante la soluzione è solo una:

SIETE VOI, E SOLO VOI CHE DOVETE PENSARE AL VOSTRO PRESENTE E FUTURO.

Pianificate la vostra vita finanziaria cercando di programmare per obbiettivi i vostri risparmi.

Tutelate il vostro patrimonio e diventate più consapevoli.

Investitori europei ed orizzonte temporale

Il Messaggero, giorni fa, ha pubblicato un'indagine di Invesco finalizzata a quantificare l'orizzonte medio di investimento dei risparmiatori europei.

Dall'indagine risulta che l'orizzonte varia in modo significativo a seconda del Paese. Secondo la ricerca di Invesco più del 23% degli investitori europei ha un orizzonte temporale inferiore ai 3 anni.

Ecco la classifica:

# Olanda 10,2 anni

# Svizzera 8,3 anni

# Belgio 8,2 anni

# Germania 7,1 anni

# Francia 6,9 anni

# Spagna 6,4 anni

# Regno Unito 6,1 anni

# Italia 4,9 anni

Come al solito nelle classifiche sull'educazione finanziaria ci posizioniamo in ultima posizione.

Ora senza scendere nel dettaglio dei dati, vorrei farvi riflettere su alcuni punti classici della cultura italiana che noi tutti viviamo ogni giorno.

Quante volte vi capita di andare al bar e sentire un amico, davanti ad un caffè, parlare della schedina sulle partite di calcio preparata con studio accademico puntando a vincite stratosferiche. E rivedendovi qualche giorno dopo scoprite che per l'ennesima volta "per una" ha stracciato la schedina.

Altre volte, invece, in ufficio sentite parlare dell'ultima cryptovaluta CAZZCOIN che sta facendo guadagnare tutti cifre abnormi.

Altre ancora in cui l'ammico vi consiglia un conto deposito fantastico al 3,5% annuo in banca Espuria.

E ne avrei da dire, e sono sicuro pure voi ne avreste tante da raccontare.

Tutte però sono connesse dallo stesso identico sentimento di fondo: l'avidità.

Tutti sicuri che proprio a loro è capitata la svolta della vita, ma invece a svoltare sono sempre gli stessi:

- Società di scommesse e gioco d'azzardo

- Truffatori sul web e non

- Banche ed istituzioni finanziarie fallite o quasi

E' il "tutto e subito" classico di gran parte degli italiani la maggior causa di fallimento dei risparmiatori di casa.

L'orizzonte temporale medio di 5 anni rilevato dall'indagine sopra ne è un prova sicuramente, anche se in parte ( incertezza politica e difficoltà economiche influiscono pure).

La domanda provocatoria a questi amanti del breve termine che vorrei fare è questa:

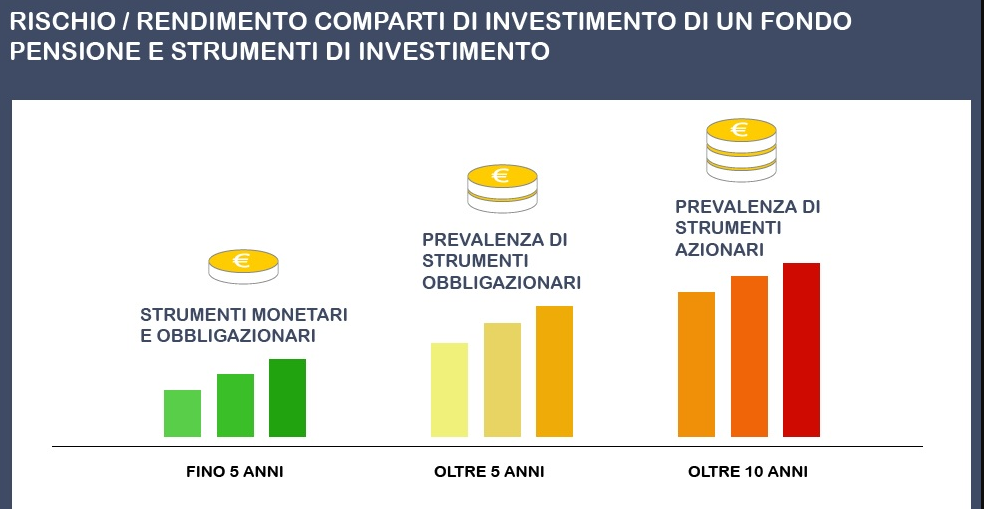

CHE RENDIMENTO MEDIO VI ASPETTATE DA UN INVESTIMENTO DI 5 ANNI?

Potrei a riguardo avviare un sondaggio e fidatevi i risultati andranno tra il 3% ed il 7% magari con poco rischio.

La realtà dei fatti è che da un investimento inferiore a 5 anni e bassa volatilità oggi vi potete aspettare tra lo 0 e il 2% medio annuo.

NOIOSO? , probabilmente si ma questa è la realtà oggi.

La corsa al debito ? ?♂️

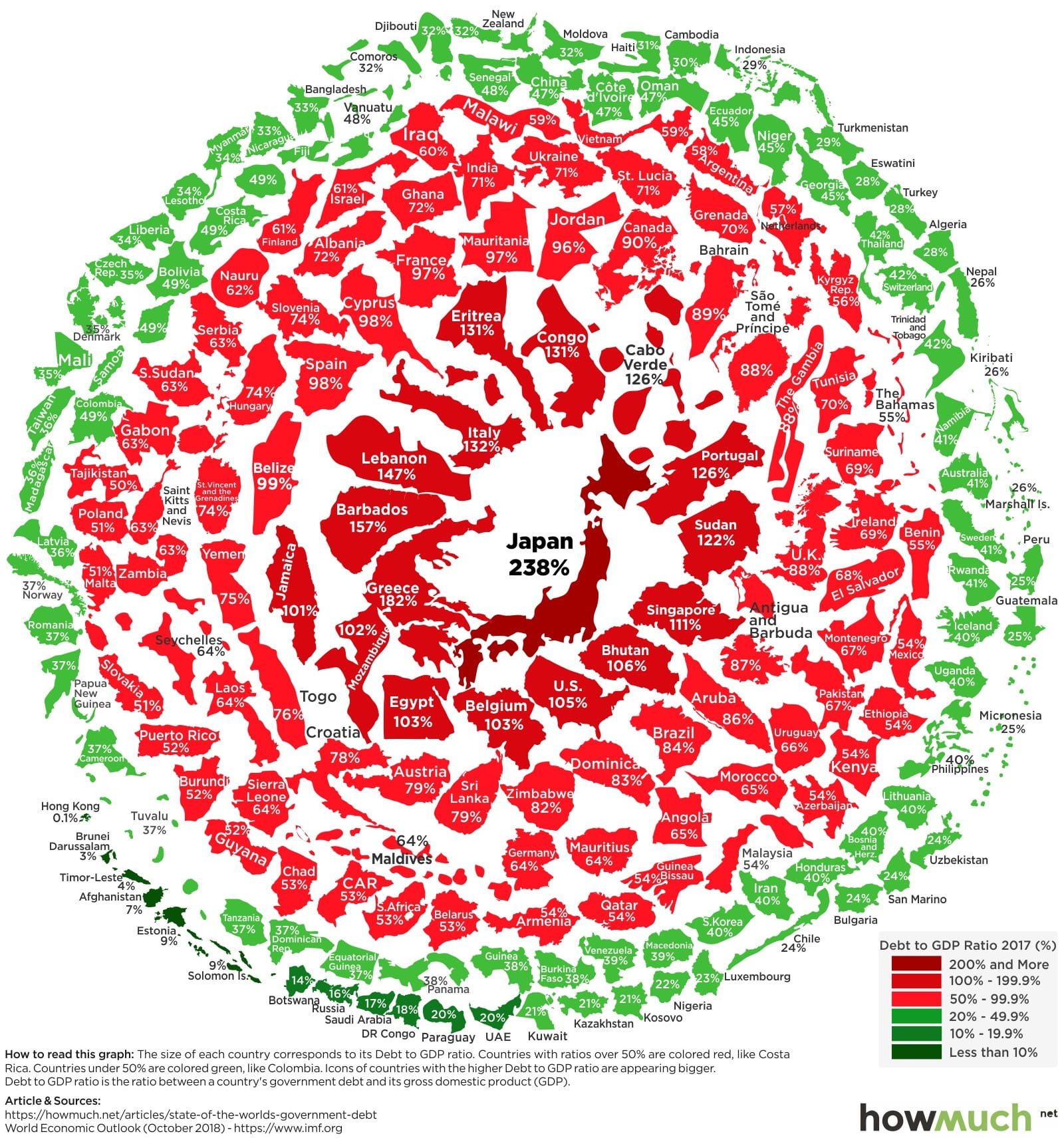

Il debito mondiale nell'ultimo decennio è schizzato alle stelle iniziando a causare non poche preoccupazioni. Ma chi ha il debito mondiale più elevato?

Negli ultimi cinque anni, i mercati hanno spinto le preoccupazioni sul debito sotto il tappeto.

Mentre la crescita economica e i bassi tassi di interesse hanno reso facile il servizio del debito pubblico esistente, si è anche creata una situazione in cui il debito pubblico è cresciuto fino a superare i 63 trilioni di dollari in termini assoluti.

L'ondata economica globale può cambiare rapidamente e, in caso di recessione o di aumento rapido dei tassi di interesse, i livelli del debito potrebbero tornare al centro dell'attenzione molto rapidamente.

Ecco tutti i paesi del mondo in una "palla di neve" di debito pubblico, colorata e organizzata in base al rapporto debito / PIL. I dati provengono dall'ultimo aggiornamento dell'ottobre 2018 dell'FMI.

Sotto i paesi con il maggior debito sui libri:

# 1 Giappone 237.6%

# 2 Grecia 181.8%

# 3 Libano 146,8%

# 4 Italia 131,8%

# 5 Portogallo 125,7%

# 6 Sudan 121,6%

# 7 Singapore 111,1%

# 8 stati Uniti 105,2%

# 9 Belgio 103,4%

# 10 Egitto 103.0%

Il Giappone e la Grecia sono i paesi più indebitati al mondo, con un rapporto debito / PIL rispettivamente del 237,6% e del 181,8%.

Nel frattempo, gli Stati Uniti occupano il posto n. 8 con un coefficiente del 105,2% e le stime recenti del Tesoro riportano il debito nazionale a $ 22 trilioni .

Insomma occhio al debito per i prossimi anni ? potrebbe diventare una valanga .